Бизнес-анализ: методы, примеры, проблемы

Бизнес-анализ — это инструмент, позволяющий выявлять потребности бизнеса и находить пути преодоления трудностей. Он охватывает широчайший спектр вопросов. Анализ бизнес-процессов следует выполнять не только для начинающих проектов, но и действующих, в которых он существенно повысит вероятность успеха.

Что такое бизнес-анализ простыми словами

Бизнес-анализ представляет собой комплекс задач и методик, применяемых в работе, как связующее звено между заинтересованным сторонами для лучшего понимания структуры, политики и операций. Благодаря бизнес-анализу компания может принимать решения, реализация которых позволяет прийти к желаемым результатам.

Бизнес-анализ состоит из понимания того, как организации действуют, чтобы достичь поставленных целей, а также определения возможностей, необходимых компании для предоставления товаров и оказания услуг заинтересованным лицам извне.

Бизнес-анализ включает в себя определение целей, соотношение этих целей и задач, разработку плана действий, которые должна выполнить фирма, чтобы достичь их, а также установление формы взаимодействия разных подразделений и заинтересованных лиц в рамках данной компании и за ее пределами.

Выполнять анализ состояния бизнеса нужно для того, чтобы понимать текущее состояние дел на предприятии. На основании полученных результатов хозяйствующий субъект также определяет, что ему потребуется в дальнейшем для успешной деятельности.

Чаще всего бизнес-анализ проводят, чтобы определить и проверить решения, соотносящиеся с потребностями, целями и задачами бизнеса, как уже функционирующего, так и готовящегося к открытию.

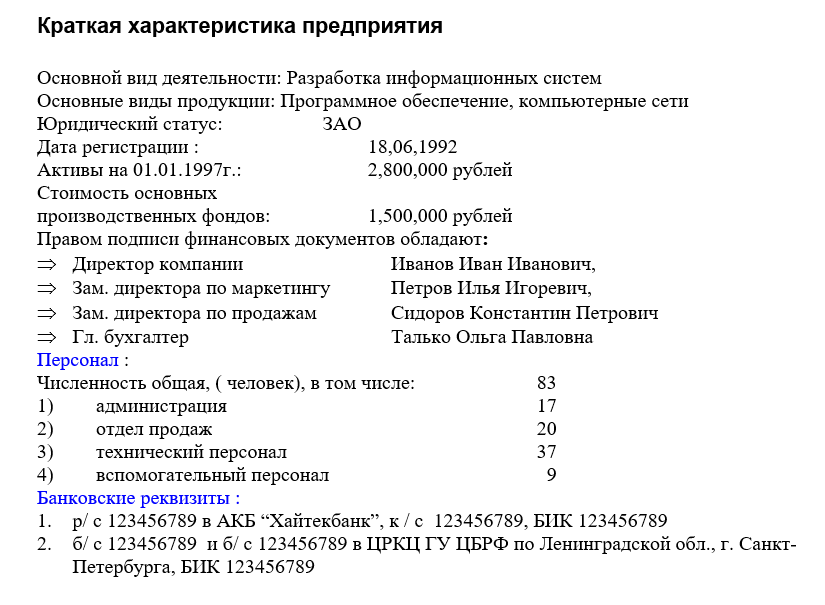

Бизнес-аналитиком называют любого человека, который решает задачи, связанные с бизнес-анализом, зачастую даже вне зависимости от занимаемой должности и организационной роли в компании.

Практикующие специалисты по бизнес-анализу — это не только бизнес-аналитики. Речь здесь также идет об аналитиках бизнес-систем, системных аналитиках, разработчиках требований, процессных аналитиках, менеджерах по продуктам, менеджерах проектов, бизнес-архитекторах.

В общем это любой специалист, который способен решать ряд необходимых задач: управлять проектами, разрабатывать ПО, следить за качеством и проектировать взаимодействие.

В обязанности аналитиков входят анализ и оценка бизнеса, синтез информации, предоставленной большим количеством лиц, связанных с компанией, к примеру, заказчиками, рабочим персоналом, ИТ-специалистами, руководителями.

Бизнес-аналитик выявляет, чего на самом деле хотят заинтересованные лица, а не просто опирается на озвученные ими пожелания.

В ряде случаев бизнес-аналитик действует, стремясь облегчить коммуникацию между организационными отделами. Ключевая роль бизнес-аналитиков состоит в согласовании потребностей бизнес-подразделений и возможностей их реализовать при помощи IT. Также аналитики могут выступать в качестве «переводчиков» между разработчиками и бизнесом.

Для чего проводят анализ бизнес-целей

Бизнес-аналитики нацелены на достижение таких результатов, как:

Поиск решения проблемы.

Своевременное окончание проектов.

Отражение правильных требований в документах.

Основные задачи бизнес-анализа

предоставлять достоверные сведения в нужном разрезе для вынесения решений по управлению;

определять, насколько в данный момент эффективны бизнес-процессы;

оценивать потребности бизнеса, текущие и стратегические требования компании к эффективной организации бизнес-анализа;

формировать стратегию развития предприятия в целом и его самостоятельных направлений;

намечать пути реализации целей;

оценивать, нужно ли корректировать внутренние и внешние процессы;

оценивать и контролировать риски развития;

обеспечивать координированную работу всех отделов.

Анализ бизнес-среды для реализации идеи

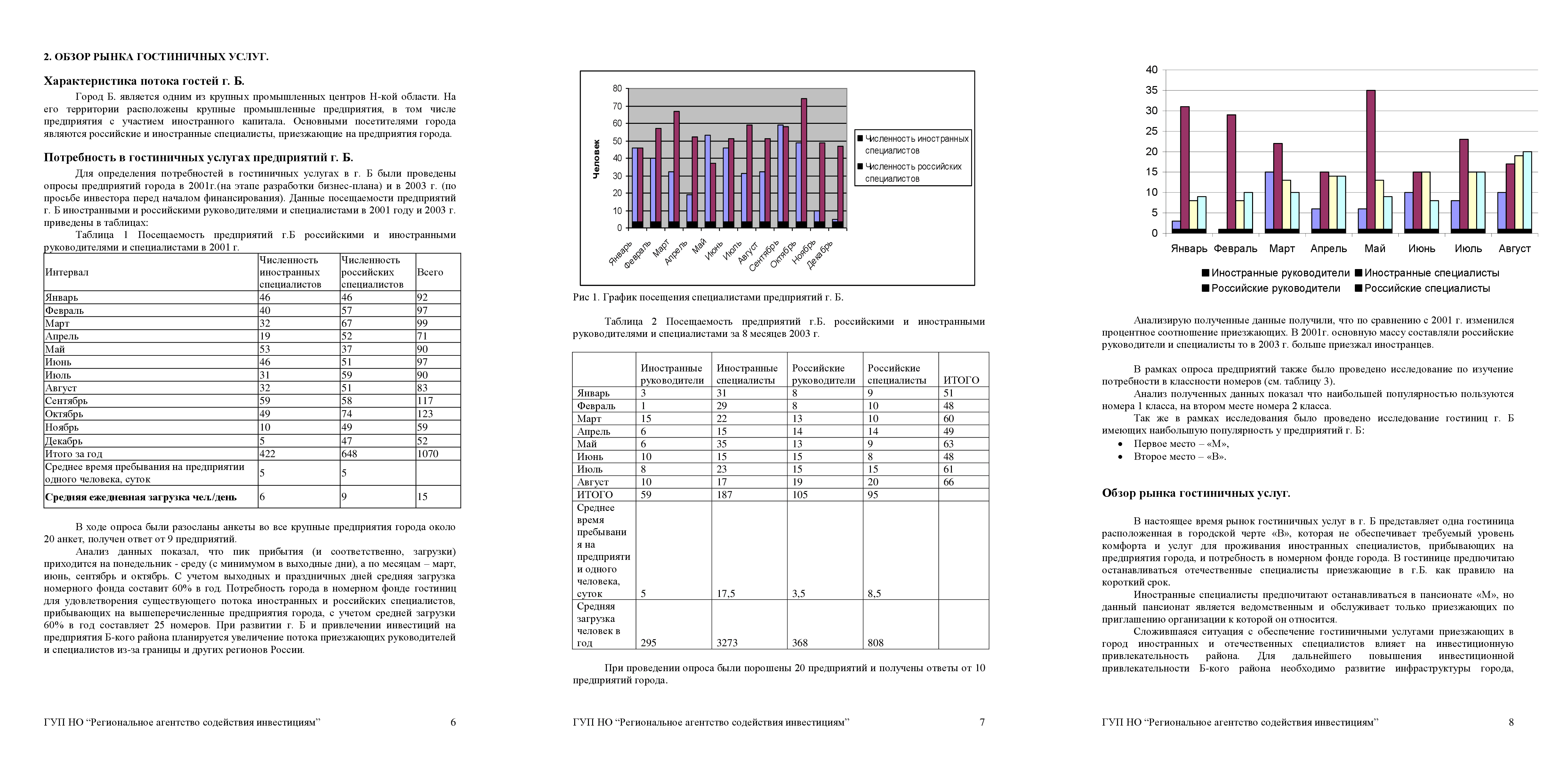

В рамках анализа бизнес-среды эксперты исследуют и анализируют рынок, конкуренцию на нем и т.д. Цель рыночных исследований — установить, кто уже сегодня является потребителем продуктов, услуг компании, а также наметить потенциальных клиентов. Эксперты определяют приоритеты человека при совершении покупок: качество, стоимость, сроки, точность, надежность доставки, сервис и т.д.

В процессе исследования сегментируется рынок, устанавливаются объемы и емкость рынков по продукции. Сегментация рынка в данном случае — выделение самостоятельных частей рынка с различными характеристиками спроса на продукцию или услуги. То есть покупательскую аудиторию здесь делят по мотивации и другим показателям.

Размером рынка называют территорию, где ведутся продажи продукции (услуг) компании.

Емкость рынка — это объем проданных на рынке продуктов за определенный временной отрезок. В рамках планирования емкость рынка рассчитывают в денежном или натуральном эквиваленте.

Если компания знает, какая у рынка емкость, и как она будет меняться в дальнейшем, то может оценивать уровень перспективности рынка в течение запланированного периода.

Допустим, рынок, емкость у которого несущественная, если сравнивать ее с производственной мощностью компании, не является перспективным. В этом случае прибыль от реализации может не покрыть затраты на выход на торговую площадку и изготовление товаров.

Емкость рынка рассчитывается разными способами. Определяя количество потребительских товаров, специалисты анализируют факторы, влияющие на формирование покупательского спроса. Здесь могут иметь место такие факторы, как:

численность населения региона, их возраст и пол;

уровень доходов и структура потребительских расходов граждан;

политика оплаты труда.

Емкость рынка — показатель динамичный, на его формирование влияет ряд факторов. Основу его составляет соотношение между спросом и предложением на планируемый товар.

Обобщающий показатель, характеризующий уровень спроса и предложения, — это конъюнктура рынка. Именно она позволяет предсказать характер дальнейшего развития, что само по себе очень важное условие для составления прогноза вероятного объема продаж при планировании.

Программу оценки действующей рыночной конъюнктуры определяют особенности продукта, характер деятельности компании, производственный масштаб конкретного товара и иные параметры.

В рамках комплексного подхода к изучению рыночной конъюнктуры используются разные, дополняющие друг друга информационные источники, совокупность аналитических методик и способов прогнозирования.

Анализ бизнес-среды позволяет ответить на следующие вопросы: кто, по какой причине, в каком количестве и в какое время захочет приобрести товар завтра, в ближайшие дни и в целом в ближайшие два, три года и т.д. Кроме того, здесь:

анализируют, насколько быстро товар или услуга укрепится в рыночной среде, аргументируют его потенциал для последующего расширения;

оценивают ключевые факторы, от которых зависит расширение рынка (к примеру, тенденции в развитии отрасли, региона, экономическую политику в регионе и на федеральном уровне, создание конкуренции и т.д.);

отслеживают и оценивают главных конкурентов. Выделяют и анализируют недостатки и преимущества конкурентов и непосредственно разработчика бизнес-плана, способность выпускаемых продуктов или услуг конкурировать с аналогами;

на основании оценки преимуществ выпускаемых продуктов и услуг определяют вероятный уровень продаж в натуральном или денежном эквиваленте.

Действенные методы анализа рынка бизнеса

Чаще всего информацию собирают и анализируют при помощи:

Наблюдение — эффективный метод, основу которого составляет систематический сбор данных о состоянии потребительских рынков, а также ретроспективный анализ и прогноз таких показателей, как:

число поставщиков однотипных товаров;

объем сбыта в натуральном и денежном выражении;

развитие сбыта конкретных товарных категорий;

запасы товаров в каналах сбыта и т.д.

Как показывает практика анализа рыночной конъюнктуры, именно благодаря наблюдению можно наиболее объективно и достоверно оценить ситуацию. В этом смысле метод превосходит другие способы сбора данных, поскольку позволяет изучать поведение объекта исследования в реальном времени и обеспечивает высокую представительность результатов.

В ходе опроса специалист, который проводит анализ бизнеса, в устной или письменной форме обращается к сотрудникам компании, потребителям или клиентам и задает им вопросы по теме исследования.

Узнай как мы снизили стоимость привлечения заявки в 13 раз для металлообрабатывающей компании в Москве

Опрос дает возможность выявить систему предпочтений покупателей при выборе продукции, узнать, почему они возвращают или отказываются покупать товар. Опрос может иметь форму анкетирования или интервью.

В ходе эксперимента специалисты исследуют, как один фактор влияет на другой в реальной обстановке. В процессе анализа рынка он позволяет раздельно наблюдать за тем, как воздействуют разные факторы, насколько реалистичны условия, а также контролировать посторонние факторы.

Эксперимент позволяет установить причинно-следственную связь при изменении в контролируемых условиях одного или нескольких факторов, например, повышение уровня продаж при понижении цены.

В экспериментах могут участвовать как реальные объекты, так и искусственные модели. При анализе рынка чаще всего пользуются экономико-математическим моделированием, позволяющим создавать такие аналоги изучаемых объектов, где отражены все их ключевые качества, а второстепенные, незначительные в рамках эксперимента не берутся в расчет.

Самостоятельный анализ бизнес-планирования

Анализировать бизнес-план необходимо для оценки ожидаемой эффективности вложения средств на основании документально отраженной информации.

Априори качественный бизнес-анализ данных больше всего интересует потенциального инвестора. Ему крайне важно верно оценить, эффективен ли проект или компания, куда он планирует вложить собственные средства.

Но не только потенциальному инвестору интересна данная информация. Объективность выкладок, обозначенных в анализе, интересует также действующих или потенциальных партнеров компании.

Если проект сложный и объемный, когда создание бизнес-плана поручают специализированным компаниям или решают данную задачу самостоятельно, оценка данного документа требуется также руководству компании или проекта.

Для объективного анализа эффективности созданного бизнес-плана стоит уделить внимание ряду важных моментов:

Даты старта проекта и начала периода бизнес-планирования должны быть позже даты изучения вашего плана.

Чтобы грамотно составить бизнес-план, воспользуйтесь специальным программным обеспечением, например, Project Expert или Альт-Инвест. Благодаря им время на рассмотрение проекта гарантированно сокращается. Если расчеты ведутся вручную или используются другие ПО, процесс может затянуться на неопределенный срок.

Проверьте цены и типы в каждом из расчетов. Удостоверьтесь, что все вычисления в рамках бизнес-планирования производились в сопоставимых величинах. При этом как текущие, так и постоянные были определены с НДС и без него.

Проконтролируйте связь типологии цен с дисконтированной ставкой: если используются постоянные тарифы, то норма дисконтирования — около 30-40 %, не больше. Если выбраны текущие тарифы, то расчеты непременно ведутся с учетом инфляции.

Убедитесь в том, что при бизнес-планировании использовалась ставка кредитования ниже ставки Центробанка РФ. То есть проект с расчетной ставкой 26 % при реальной, равной 13 %, явно устарел, а потому не даст результата.

Оцените внутреннюю норму прибыльности от бизнеса в соответствии с проектом. Обычно она выше ставки кредитования примерно на 14 %. Но если вы отметите, что норма оказалась более 100 %, корректируйте документацию. Вы ошиблись в расчетах или запланировали слишком высокие расценки.

Эффективное бизнес-планирование выполняется при адекватном уровне налоговых ставок, в частности, когда налог на прибыль предприятия не превышает 35 %.

Вам необходимо оценить качество и глубину описания рынка, а также раздел, где обосновывается планируемый спрос на ваш товар или услугу.

Точки безубыточности проекта непременно стоит составлять с реальными убытками компании. Следует детально пересмотреть все переменные, участвующие в расчете чувствительности.

При анализе бизнес-планирования необходимо перепроверить кредитный договор, его условия, достоверность по части процентов, сроков и т.д.

Если в готовой документации отсутствуют расчеты, не оценена финансовая и общехозяйственная эффективность всего проекта, то его срочно нужно исправлять и дорабатывать.

Анализ бизнес-плана инвестором

Работник или директор компании должен понимать, как инвестор оценивает качество бизнес-плана, чтобы разработать данный документ в соответствии с его запросами.

Вот как осуществляется анализ и оценка эффективности бизнес-плана:

Предварительная экспертная оценка бизнес-плана

Здесь оценивают, в каком состоянии находится экономическая отрасль (первый оценочный критерий), в которой работает предприятие, создавшее бизнес-план, и анализируют, какое место данный бизнес-субъект занимает в отрасли (второй оценочный критерий).

Оценка отрасли может показать, что ее стадия в данный момент:

эмбриональная (допустим, если говорить о солнечной энергетике и проч.);

растущая (к примеру, выпуск DVD-дисков и т.д.);

зрелая (изготовление часов и т.д.);

стареющая (кораблестроительная отрасль и т.д.).

На основании второго критерия необходимо определить, насколько компания конкурентоспособна в рамках своей отрасли, и в каком она сейчас состоянии: доминирующем, сильном, благоприятном, неустойчивом, слабом, нежизнеспособном.

Основываясь на сопоставлении критериев, формируют матрицу жизненного цикла компании:

| Состояние/стадия зрелости | Эмбриональная | Растущая | Зрелая | Стареющая |

| Доминирующее | ||||

| Сильное | ||||

| Благоприятное | ||||

| Неустойчивое | ||||

| Слабое | ||||

| Нежизнеспособное |

Заключительная ступень предварительной экспертной оценки качества бизнес-плана — установление положения анализируемого предприятия по обозначенным критериям. Если точнее, к какой ячейке матрицы относится данный хозяйствующий субъект.

Самым перспективным проектам отводятся левые верхние клетки матрицы. Если проект располагается внизу справа, скорее всего, его ждет провал.

Маркетинговый анализ

Маркетинговый анализ проводят, чтобы ответить на два вопроса:

Удастся ли компании реализовать товар или услугу, которая является результатом реализации проекта?

Сможет ли фирма получить от продажи товара или услуги достаточный объем прибыли, оправдывающий инвестпроект?

Изначально определяют, для какого рынка предназначен проект — внутреннего или международного, и насколько он совместим с внутренней или внешней государственной политикой. Если проект несовместим, его стоит отклонить.

В маркетинговом анализе два блока:

Анализ рынка в бизнес-плане подразумевает выявление потенциального покупателя. Здесь устанавливают, почему приобретается продукт или услуга и как осуществляется данный процесс. В маркетинговом анализе также должен быть спрогнозирован ожидаемый спрос.

Оценивая конкурентную среду, компания выявляет уже действующих конкурентов, оценивает, могут ли выйти на рынок новые участники (будущие конкуренты), и насколько они станут серьезными. Также предприятие оценивает потенциальные угрозы от продуктов-заменителей и уровень влияния институциональных ограничений в среде конкурентов.

Техническая оценка эффективности бизнес-плана

Техническая оценка эффективности бизнес-плана проводится, чтобы:

выявить, какие технологии в большей степени подходят с позиции целей проекта;

проанализировать местные условия, включая доступность и цену на сырье, энергию, затраты на рабочую силу;

проверить, есть ли потенциальные возможности для разработки и реализации проекта.

Финансовая оценка бизнес-плана

Финансовая оценка бизнес-плана осуществляется по следующей схеме:

сначала анализируют финансовое состояние компании за предыдущие три (а лучше пять) года деятельности;

затем оценивают окупаемость проекта в течение периода его реализации.

Оценивая окупаемость проекта на протяжении периода внедрения, специалисты анализируют финансовые потоки, которые компании приносит его реализация. Величина финансовых потоков должна превышать объем суммарных вложений с учетом временной стоимости средств.

Проект проходит по финансовым критериям, если суммарный поток средств, генерируемый от размещения облигационного займа, покрывает объем необходимой нормы прибыльности с учетом временной стоимости средств.

Для оценки эффективности инвестиций используют:

метод чистого современного значения инвестиционного проекта (NPV);

внутренней нормы прибыльности (IRR).

Формула метода чистого современного значения (NPV-метод):

где CF — чистый денежный поток; r — стоимость привлеченного капитала.

Термин «чистый денежный поток» означает, что каждую входящую в него сумму определяют как алгебраическую сумму входных и выходных потоков.

Входные денежные потоки:

дополнительные продажи и повышение стоимости продукции;

снижение валовых издержек (уменьшение себестоимости продукции);

остаточное значение стоимости оборудования в конце последнего года инвестпроекта;

высвобождение оборотных средств в конце последнего года реализации проекта (закрытие дебиторских счетов, реализация товарно-материальных запасов, акций и облигаций других фирм).

Выходные денежные потоки:

начальные поступления денег в течение первого года (первых лет) реализации проекта;

повышение необходимости в оборотных средствах в течение первого года (первых лет) реализации проекта (повышение счетов дебиторов для привлечения новых клиентов, покупка сырья и деталей для начала производственного процесса);

ремонт и техобслуживание оборудования;

дополнительные непроизводственные издержки (социального, экологического характера и т.д.).

Метод применяют в несколько этапов:

Определяют, какое актуальное значение имеет каждый входной и выходной финансовый поток.

Вычисляют NPV, суммируя все финансовые потоки.

Решают, принять или отклонить проект:

NPV => 0 — проект принимается;

Теперь поговорим про метод внутренней нормы прибыльности (IRR).

Внутренней нормой прибыльности называют такое значение показателя дисконта, при котором актуальное значение инвестиции равняется актуальному значению финансовых потоков за счет инвестиций, или значение показателя дисконта, при котором чистое настоящее значение финансовых вложений равняется нулю.

Чтобы определить внутреннюю норму прибыльности математическим способом, понадобится формула:

где CF — входной денежный поток в j-ый период; INV — значение инвестиции.

Чтобы точно вычислить IRR, пользуются специальным финансовым калькулятором или EXCEL.

Вот как применяют метод:

Определяют значение IRR.

если значение IRR выше или равно сумме капитала, то проект принимают;

если значение IRR меньше суммы капитала, проект отклоняют.

Институциональный анализ

Институциональный анализ позволяет оценить, удастся ли компании успешно реализовать бизнес-план, учитывая организационную, правовую, политическую и административную обстановку. Институциональный анализ предназначен для оценки совокупности внутренних и внешних факторов, которыми сопровождается реализация бизнес-плана.

В рамках экспертной оценки внутренних факторов:

Анализируют возможности менеджмента:

насколько опытны и квалифицированы менеджеры компании;

чем они руководствуются, реализуя бизнес-план;

совместимы ли менеджеры с целями проекта.

Анализируют трудовые ресурсы (соответствуют ли они уровню применяемых технологий).

Анализируют организационную структуру (схему вынесения решений, делегирование ответственности).

Также здесь оценивают внешние факторы: насколько благоприятна политико-правовая и макроэкономическая среда реализации плана.

Оценка рисков

Риски инвестпроектов бывают следующие:

Производственный риск. Здесь подразумевается вероятность того, что компания не выполнит свои обязательства перед клиентом;

Финансовый риск. Вероятность неисполнения финансовых обязательств перед инвесторами в результате ведения финансовой деятельности с использованием займов.

Инвестиционный риск. Вероятность того, что обесценится инвестиционно-финансовый портфель, куда входят как собственные, так и приобретенные ценные бумаги;

Рыночный риск. Вероятность того, что рыночные процентные ставки на фондовом рынке и курсы валют окажутся нестабильны.

Политический риск. Вероятность получения убытков от нестабильной политической обстановки.

Риск реализации бизнес-плана оценивают по такой схеме:

Анализ бизнес-рисков. Выбирают самые неопределенные и рисковые параметры бизнес-проекта (понижение уровня продаж, уменьшение стоимости реализации, повышение себестоимости товарной единицы и т.д.).

Оценивают эффективность проекта для предельных значений каждого из параметров, вычисляют NPV и IRR для разных условий реализации проекта.

Анализируют сценарии реализации бизнес-плана:

Зачем проводить анализ эффективности бизнеса

Если цель компании — не только выживать, но и получать хороший доход, то система бизнес-анализа и процесс управления должны, прежде всего, ориентироваться на потенциальные возможности и стратегические задачи, к которым хотят прийти коллектив и администрация.

Принято считать, что, чем больше прибыль и меньше расходы, тем предприятие успешнее. В какой-то мере это так. Однако, опираясь на финансовые показатели, можно делать вывод лишь о текущем положении дел.

Чтобы обеспечить благоприятное будущее, нужно разработать целую карту стратегий и учесть при этом, что стоимость предприятия состоит не только из материальных составляющих, но и из персонала, инноваций, бизнес-проектов, отношений с клиентами и т.д.

Если в результате оценки компания сделает верные выводы, то сможет достичь баланса в работе всех своих систем, расширить рынок сбыта, сделать трудовую деятельность производительнее и начать пользоваться более эффективным оборудованием. Словом, успешно работать и обрести уверенность в завтрашнем дне.

Наиболее распространенные методы бизнес-анализа

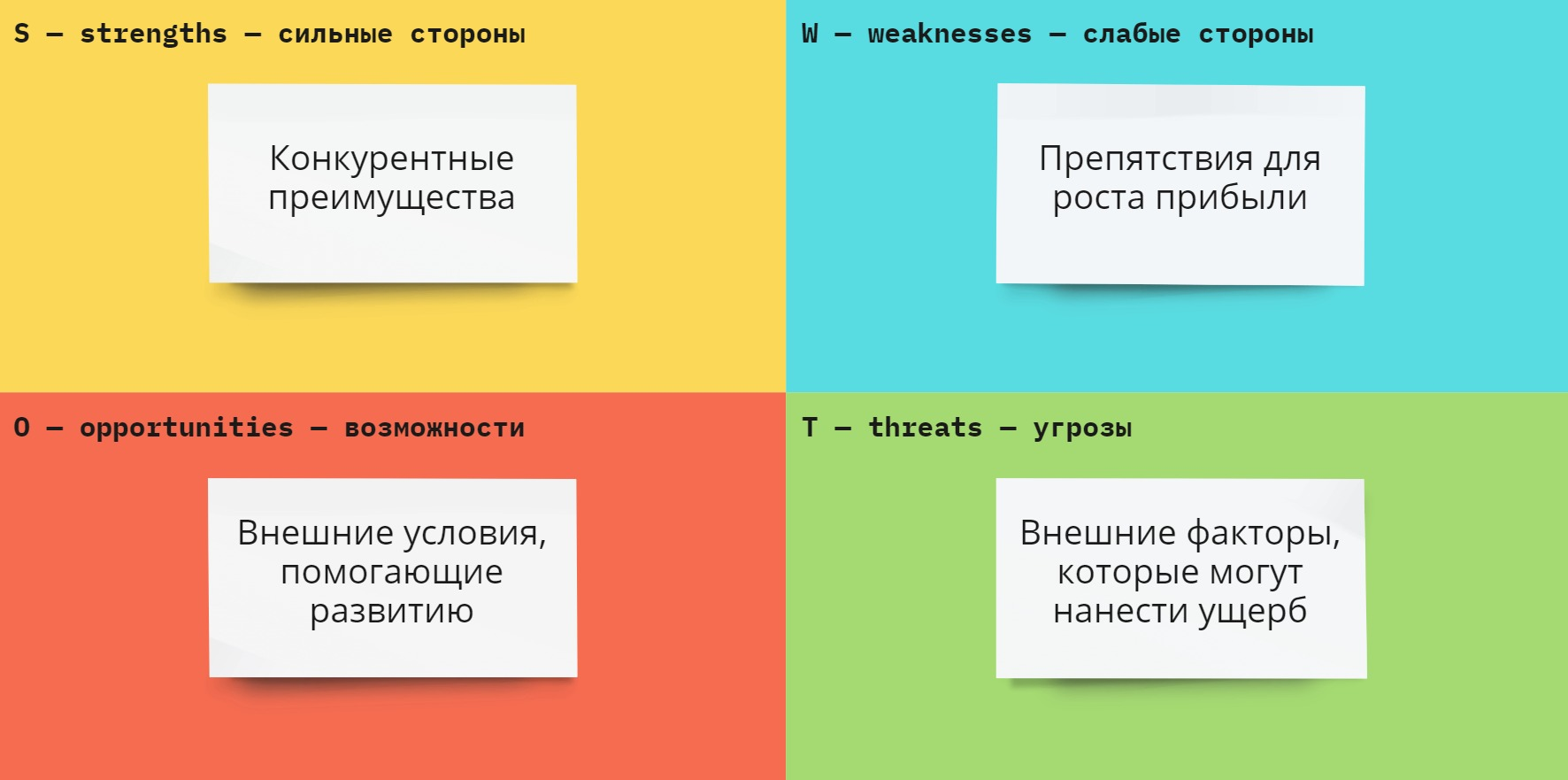

SWOT-анализ бизнеса

Здесь анализируют четыре элемента всего бизнеса или его самостоятельного сегмента:

Матрица БКГ

Применяется для того, чтобы наглядно демонстрировать ценность продуктов, которые компания выпускает или продает. Также матрицу используют для сравнения компаний.

В ее основе лежат два квадранта — каждый со своим наименованием и значением. Оси матрицы (темп роста и доля на рынке) позволяют верно расположить продукт в матрице. Так выявляют самый перспективный и прибыльный товар или компанию (в верхнем углу справа), в который по завершении анализа необходимо будет вложить больше всего денег.

Также матрицу БКГ применяют для анализа конкуренции на рынке.

При помощи метода анализируют ресурсы, которые компания применяет, стремясь достичь запланированного результата. Цель анализа — сокращение производственных расходов. В результате данного процесса все ресурсы делят на три группы: А, В, С.

В группу А входят ресурсы, от которых компания получает наибольший доход (80 % от общего объема всей прибыли). В группу В — ресурсы, приносящие средний доход (15 %). В С — наименьший доход (5 %). Как вы успели заметить, метод основан на «Принципе Парето», в соответствии с которым 20 % усилий дают 80 % результата.

С помощью него также проводят анализ внешней среды бизнеса, изучают каждую ее часть. Вот главные составляющие PEST-анализа:

Помимо указанных выше четырех методик бизнес-анализа есть и другие, и их немало. При этом каждая методика нацелена на то, чтобы анализировать конкретный сегмент функционирования предприятия. Использование нескольких техник в комплексе позволит провести максимально полный бизнес-анализ компании и выбрать правильный путь решения проблемы.

8 критериев анализа бизнес-показателей

Анализ бизнес-показателей — ключевой момент в рамках работ по оценке эффективности компании. На основе выполняемых исследований, в ходе которых определяют ключевые показатели рынка, где работает предприятие, выстраивают точные оценочные модели, назначение которых – помогать в определении капитализации бизнеса в дальнейшем.

Благодаря выделению ключевых показателей эффективности компании вы можете:

следить за тем, как развиваются процессы;

оценивать непосредственно капитализацию бизнеса.

У этой методики ряд определенных критериев, а именно:

Показателей много быть не может. Основные видны на фоне всех остальных, и именно они определяют, насколько специфична отрасль или бизнес.

Анализировать нужно все основные аспекты бизнеса. Если мы имеем в виду универсальные данные об успешности бизнеса (оборот оборачиваемых средств, чистую прибыль или долю на рынке), то основными показателями могут быть уникальные моменты, на основе которых можно судить о специфике отрасли.

Следует пользоваться также количественным бизнес-анализом. Метод дает возможность предотвратить искажение данных, когда сопоставляется внутренняя отчетность фирмы.

Аналитические методики в комплексе — это живой организм. То есть они подвержены внешним воздействиям, влиянию рыночной среды, закредитованности компании, спросу на продукцию или услуги в данный момент и т.д.

Выводы появляются тогда, когда проводятся аналитические исследования. Нередко чтобы увеличить капитализацию бизнеса и сформировать этапы длительного и стабильного развития в будущем, нужно пересматривать не только цель формирования бизнеса, но и элементы успеха в его развитии.

Эффективность деятельности фирмы оценивают по ряду основных критериев, к которым относятся:

Самый известный показатель из начальных, позволяющий увидеть, в каком масштабе работает компания. Преднамеренное уменьшение этого ключевого показателя может привести к неточным оценкам так же, как от оценки рентабельности и валового дохода с оборота, общая картина может кардинально измениться.

Доля на рынке.

Самый важный совокупный показатель оценки присутствия компании в рыночной среде. Он может совершенно по-разному влиять на капитализацию. Все зависит от того, насколько монополистичен данный рыночный сегмент. Из-за этого снижается рентабельность и падает рост предприятия, его рыночная доля.

Если показатель определен неэффективно, это отрицательно сказывается на потенциале развития организации.

Цена активов.

Оценка влияния чистой стоимости активов на капитализацию самого бизнеса прямо пропорциональна. Капитализация фирмы в некоторых случаях значительно ниже чистой стоимости его активов. Закредитованность компании бывает намного выше совокупной стоимости ее недвижимости и основных средств.

Норма внутренней доходности.

Если норма внутренней доходности вычислена неверно, это негативно отражается на инвестиционном климате компании. Длящаяся несколько лет реализация проекта, показывающая хороший доход на бумаге, по факту установления капитализации свидетельствует о том, что инвестиционный капитал вернуть невозможно.

Чистая прибыль.

Размер дохода компании до налоговых вычетов, уплаты процентов по кредитам и амортизационных затрат — классический экономический или финансовый анализ.

Уровень оборотных средств может быть существенно выше капитализации компании, что делает ее приманкой для спекулянтов. В данном случае спекулянты намеренно доводят предприятие до финансового краха посредством изъятия ликвидности.

Чистая капитализация.

Показатель уровня накопленных капиталов при текущих финансовых потоках на уровне нуля.

Задолженности.

Любая компания может сохранить свой бизнес даже в сложном положении, если будет объективно оценивать свою дебиторскую задолженность.

Неадекватная оценка роста доходов персонала — основная причина того, что бизнес не растет.

На что укажет анализ финансовой деятельности бизнеса

Бизнес-анализ ставит перед собой цель получить минимальное количество важнейших (самых информативных) показателей, на основе которых можно точно и объективно составить финансовый портрет компании, узнать о ее доходах и издержках, изменениях в активах и пассивах, в расчетах с кредиторами и дебиторами.

При этом стоит понимать, на какой стадии развития бизнеса его владелец начнет получать прибыль, и какие при этом возможны альтернативные издержки.

Чтобы объективно оценить, в каком финансовом положении находится компания, от отдельных учетных данных нужно перейти к конкретным ценностным соотношениям ключевых факторов — финансовым коэффициентам.

Когда в расчетах используют финансовые коэффициенты (показатели), это позволяет сделать оценку более «качественной» и сформировать объективное мнение о том, в каком финансовом состоянии пребывает компания. Кроме того, он помогает глубже оценить место данной отчетной единицы в системе хозяйствования вместе с тенденциями его изменения.

Финансовые коэффициенты имеют еще одно существенное преимущество – они трансформируют искажающее воздействие на отчетные показатели инфляции, что особенно актуально для долгосрочного анализа.

Смысл в том, что рассчитанные по показателям отчетности коэффициенты сопоставляют с общепринятыми традиционными коэффициентами, нормами по отрасли или соответствующими коэффициентами, вычисленными по данным деятельности компании за последние несколько лет.

Однако, основываясь на финансовых коэффициентах, вы можете получать только общее представление о положении своей компании. Они выступают в качестве своеобразных сигналов о том, что в какой-то степени изменилось финансовое состояние фирмы. Коэффициенты позволяют выявить направление, в котором нужно проводить дальнейший углубленный анализ.

В ходе оценки бизнеса нужно анализировать ключевые тенденции финансовых действий компании. Для этого применяют информацию, которую содержат в себе краткие балансы и финансовые отчеты с разъяснениями.

От результатов бизнес-анализа напрямую зависит прогнозирование прибыли и издержек компании, а также определение ставки приведенной суммы будущих финансовых потоков.

Если рассматривать способы оценки, то именно бизнес-анализ является одним из основных инструментов для получения достоверной информации и формулирования выводов, в частности:

Если для проведения оценки используют доходный метод, то анализируют бухгалтерские балансы и отчеты о финансовых результатах за прошлые периоды.

Цель анализа — определить главные финансовые показатели и выявить тенденции в деятельности компании. В данном случае сравнивают конкретные финансовые показатели с информацией за предшествующие периоды и выявляют зависимость (тренд).

Это позволяет понять, в каком на самом деле положении пребывает компания, и оценить, с какими финансовыми рисками она может столкнуться.

Если оценка проводится рыночном методом, то вывод во многом определяется перспективами компании в данной бизнес-отрасли.

Цель ретроспективного анализа финансовой отчетности — выявить будущий потенциал бизнеса, основываясь на данных о его действующей и прошедшей деятельности.

Если для оценки выбран сравнительный подход, в основе работ лежат ретроданные.

Соответственно, на основании них можно судить о том, каких результатов по факту достигло предприятие в рамках своей производственно-финансовой деятельности. Одна из ключевых ступеней оценки компании при помощи сравнительного подхода (методы компании-аналога и сделок) — также бизнес-анализ.

Бизнес-анализ специалисты проводят, преследуя основную цель — получить небольшое количество основных (самых информативных) показателей, которые помогли бы сделать точный и объективный вывод о финансовом состоянии компании, ее прибылях и убытках, изменениях в структуре активов и пассивах, при расчетах с дебиторами и кредиторами.

Основные финансовые показатели делят на четыре категории:

деловая активность (оборачиваемость).

Анализ бизнес-информации отражает реальное состояние дел в компании на данный момент, ее успехи в прошлом, помогает установить, как на показатели деятельности влияют различные факторы, позволяет дать оценку относительному финансовому положению и определить вероятные риски.

ТОП-10 готовых программ для бизнес-анализа предприятия

Программа для визуального анализа, которая поддерживает самостоятельную визуализацию и исследование информации. С помощью нее можно в кратчайшие сроки сочетать визуальные представления, проводить глубокий анализ данных, оперативно выявлять связь между ними и рассматривать возможности под любым углом.

Microsoft Power BI

Платформа для бизнес-анализа, включенная в Office 365. Превращает показатели вашего предприятия в наглядные представления с обширными возможностями по сбору и упорядочиванию, что позволяет вам сосредоточиться на наиболее важных задачах.

Программа для сквозного бизнес-анализа. Собирает данные из CRM-системы, с рекламных площадок и вашего интернет-ресурса. На основании них программа составляет отчеты по главным бизнес-показателям.

Облачный сервис, позволяющий управлять денежными потоками компании. Состоит из управленческого учета, финансовой аналитики и планирования денежных средств.

Ваш финансовый аналитик

Онлайн-сервис для финансового анализа. Составляет аналитические отчеты по данным загруженных налоговых органов. Предусмотрена возможность настройки отчетов и формул. Поддерживает SSL протокол.

Watson Analytics

Программа для бизнес-анализа на базе суперкомпьютера IBM Watson с голосовым интерфейсом.

Сервис, позволяющий собирать корпоративную отчетность. Данные собирают через веб-формы. Контроль над сбором информации выполняют в режиме реального времени. Есть конструктор отчетов и диаграмм (BI). GetReport можно интегрировать с вашими программами (API).

SAP BusinessObjects

Гибкая масштабируемая система бизнес-анализа (BI) для поиска и обмена данными, позволяющая принимать эффективные решения. В программе предусмотрено множество инструментов на единой платформе. Благодаря ей IT-отделы могут внедрять BI в любое приложение или процесс в разных средах.

Mycroft Assistant

Еще одна программа, позволяющая выполнять бизнес-анализ и управлять запасами в компаниях малого и среднего сегментов, специализирующихся на продаж товаров. Предусмотрена интеграция с любыми учетными системами или CMS интернет-магазинов.

Позволяет составить план оптимального графика закупок и продаж, выявить, кто самые выгодные и невыгодные клиенты, кто наиболее и наименее успешные менеджеры.

Cognos Business Intelligence

BI решение, обеспечивающее полный спектр возможностей BI в одном продукте с использованием единой архитектуры.

Позволяет установить обобщенную систему взглядов на процесс вынесения решений для всей компании, понять, как предыдущая деятельность компании связана с текущим ее состоянием и выбрать самое оптимальное решение, превращающее стратегию в действие.

Как правильно интерпретировать результаты бизнес-анализа

После проведения бизнес-анализа специалисты определяют, объясняют, оценивают, обосновывают текущую ситуацию на предприятии, выполняют анализ развития бизнеса и составляют прогнозы на будущее.

Относительно результатов анализа участники проекта достигают определенных договоренностей. Грамотно сформулированные вопросы, которые очерчивают сферы неопределенности и позволяют получить сведения, требуемые для их устранения — это тоже ценный продукт деятельности бизнес-аналитика.

Все результаты бизнес-анализа нужно документировать. Любому бизнес-аналитику известно, насколько быстро перестает казаться очевидным то, что мы стараемся изложить в письменной форме.

Документированием называют проверку полноценности нашего понимания и способ донести это понимание до других.

Непосредственно аналитик редко выступает в роли конечного потребителя своих продуктов. Поэтому в бизнес-анализе незадокументированный результат — это результат, которого нет.

Как правило, результаты бизнес-анализа представляют в виде набора типовых документов, таких как «Концепция», «Бизнес-требования», «Функциональная спецификация», «Технико-экономическое обоснование».

В итоге часто формируется ошибочная точка зрения, что именно эти документы — основные продукты деятельности специалиста по бизнес-анализу, и он стремится исключительно к их разработке.

На практике же важно понимать, что документы и диаграммы не являются результатами. Это только формы для демонстрации результатов. Основные результаты — объяснительные модели, а они, в свою очередь — результат понимания.

В объяснительную модель может входить:

описание предмета анализа или его составляющих (онтологический аспект),

принцип его работы, и что с ним можно делать (операционный аспект),

для чего он нужен, или как его применять (аксиологический аспект).

Хочет этого человек или нет, он всегда действует, опираясь на осознанные или неосознанные умозрительные модели, которые зачастую называют «ментальными». Задача бизнес-аналитика — выявить и описать те, которые относятся к работе компании.

Модели, которые использует бизнес-аналитик, в основном применяют для вынесения решений и составления плана действий. Поэтому данный специалист должен объяснить результаты бизнес-анализа другим участникам. Объяснение может касаться как самих моделей, так и методов их применения, а также выводов, сделанных в результате использования.

Формируемые нами объяснительные модели должны обладать основным признаком — быть полезными. Бизнес-аналитик — это профессионал в области создания и использования объяснительных моделей, полезных бизнесу.

Есть известная метафора, где бизнес-аналитик сравнивается с переводчиком, «транслирующим» требования бизнеса разработчикам решений. Такая параллель предполагает, что бизнес-модели можно просто «перевести», допустим, на «язык IT».

Если бы это было так, это означало бы, что организационным изменениям, не имеющим отношения к использованию IT, бизнес-анализ не нужен.

Но сложность не в том, что бизнес-аналитики и технологи «говорят на разных языках», а в том, что они используют разные модели. Их модели предназначены для разных целей и формируются из разных понятий.

Бизнес-аналитиком называют специалиста, который может понимать и те, и другие модели. Играя роль «посредника», он не «транслирует» их, а выясняет и поясняет, как их можно объединить, чтобы получить необходимый результат.

3 проблемы бизнес-анализа

Исследование, проведенное Bloomberg Businessweek, свидетельствует о том, что многие предприятия в последнее время начали использовать в работе бизнес-анализ, чтобы извлекать из своих показателей максимум выгоды.

Как оказалось, 97 % фирм, доход которых превышает 100 млн долларов, пользуется одной и той же формой бизнес-анализа, что на 90 % больше, чем пару лет назад. Но лишь на одном из четырех предприятий убеждены, что бизнес-анализ помогает принимать эффективные решения.

Такая картина расходится с обещаниями, которые давали многие специалисты в данной сфере. Эксперты постарались понять, в чем дело.

Результаты, которые дает бизнес-анализ, качественны ровно настолько, насколько качественны данные, вводимые в инструменты. Управление данными — первая проблема, с которой сталкиваются предприятия, применяющие или внедряющие бизнес-анализ.

Здесь речь идет и о проблемах качества данных (согласованности, цельности и т.д.), а также об их доступности. С учетом увеличивающегося потока информации проблема будет лишь усугубляться. Специалисты сходятся во мнении, что эффективное применение бизнес-анализа невозможно без разработки правильных стратегий управления данными.

Неупорядоченные данные.

Еще одна проблема — неупорядоченные данные в подразделениях и отделах. В основном на предприятиях не отлажен обмен данными, а сведения недоступны для тех, кому они нужны. Кроме того, компании страдают от недостаточной интеграции, что, опять же, усложняет применение анализа.

Кадровый вопрос.

Лишь 23 % респондентов уверены в том, что у них есть квалифицированные кадры с необходимыми аналитическими навыками. С учетом растущей популярности инструментов бизнес-анализа, неудивительно, что спрос на специалистов повышается, и сейчас он больше предложения.

Почти 50 % опрошенных сообщили, что их фирмы выдают премиальные работникам с аналитическими способностями. Неумение использовать бизнес-анализ для вынесения решений и недостаток соответствующих навыков бизнес-анализа — вот две основные проблемы на сегодняшний день.

Как проводится оценка эффективности бизнес-плана?

Освоение принципов экономической грамоты – обязательная задача для каждого начинающего бизнесмена, который нацелен на построение стабильного и перспективного предприятия. Составление плана реализации задуманного бизнес-начинания – всем понятная и необходимая мера. Одним из этапов получения информации о том, насколько отвечает запланированное деловое начинание возложенным на него ожиданиям, является оценка эффективности бизнес-проекта.

Содержание:

- 1. Кто и как проводит оценку бизнес-плана

- 2. Комплексный подход к оценке бизнес-плана

- 3. Экономический анализ

- 4. Оценка дополнительных факторов

- 5. Ключевые показатели эффективности бизнес-плана

- 5.1. Основные показатели эффективности бизнес-плана

- 6. Порог рентабельности

- 7. Анализ чувствительности и прибыльности

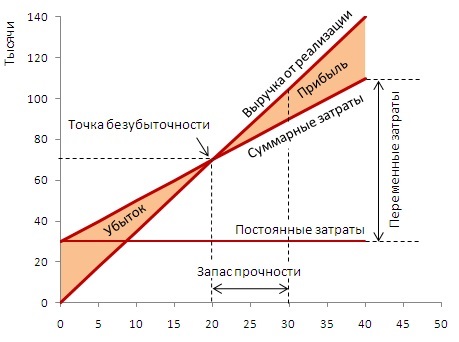

- 7.1. Расчет точки безубыточности для бизнес-плана

- 7.2. Точка безубыточности бизнес-плана

- 7.3. Формула точки безубыточности

- 7.4. График безубыточности

- 8. Финансовые показатели бизнес-плана

- 8.1. Запас финансовой прочности

- 8.2. Метод чистой приведенной стоимости — NPV

- 8.3. Формула расчета NPV

- 8.4. Расчет дисконтирования

- 8.5. Ставка дисконтирования

- 9. Срок окупаемости бизнеса

- 9.1. Дисконтированный срок окупаемости бизнеса

- 10. Внутренняя норма доходности проекта

- 11. Возврат заемных средств

- 11.1. Принципы погашения

- 11.2. Формула расчета стандартной амортизации кредита

- 11.3. Коэффициент покрытия

- 11.4. Запас финансовой прочности

- 12. Ожидаемый результат

1. Кто и как проводит оценку бизнес-плана

Построение бизнеса редко начинается на пустом месте. Обычно у учредителя есть начальный капитал, есть идея, которая может стать прибыльной, и есть соратники, согласные приложить интеллектуальные и трудовые усилия для достижения поставленных целей. В постсоветской ментальности формулирование бизнес-целей и оценка их на жизнеспособность до недавних пор являлась чем-то не совсем обязательным. Это объясняется рядом причин, суть которых сводится к одному: потратишь время и деньги на составление прогнозов, а то, что прогнозы оправдаются, гарантий нет никаких. Доля правды в такой оценке ситуации, конечно есть. Однако кому, как не предпринимателю, нужно пытаться поднимать уровень отечественных бизнес-процессов, повышать собственный профессионализм и заставлять государственную машину соответствовать современному социально-экономическому запросу? В связи с этим оценка эффективности собственных бизнес-проектов должна проводиться в первую очередь самим предпринимателем и по его индивидуальной инициативе. Исходные же данные для проведения комплексного анализа можно заказывать у профильных специалистов.

2. Комплексный подход к оценке бизнес-плана

Одним из самых информативных аналитических исследований аспектов эффективности планируемого предпринимательского начинания является анализ и комплексная оценка эффективности бизнес-проекта. Суть подхода заключается в том, что проект анализируется по нескольким направлениям: экономический анализ; институциональный анализ; маркетинговый анализ; техническая и организационная оценка; оценка социальной эффективности. Выводы по каждому из указанных направлений являются основанием для формирования как краткосрочных, так и долгосрочных стратегий предприятия.

3. Экономический анализ

Несмотря на то, что в процессе своего развития бизнесу необходимо решать много разных задач, самым главным показателем эффективности того или иного начинания является его экономическая эффективность. Расчет экономической эффективности бизнес-проекта должен дать представление об основных пунктах: Показатели эффективностина какую прибыль может рассчитывать предприниматель при запланированных издержках; максимум и минимум рентабельности того продукта, который будет реализовывать предприятие; допустимые затраты на налоги и на трудовые ресурсы; необходимый уровень продаж, чтобы пройти точку безубыточности, и сам расчет этой точки; расчет финансовой прочности; срок окупаемости инвестиций; расчет кредитоспособности предприятия. Чтобы производить все необходимые расчеты, предприниматель должен располагать информацией о следующих аспектах будущей деятельности: объем постоянных затрат в рублях; объем переменных затрат в рублях; планируемая выручка от реализации продукта. Имея данную информацию, можно просчитать такие экономические показатели: порог рентабельности; точка безубыточности; запас финансовой прочности; ставка дисконтирования; внутренняя норма доходности. Данные показатели используются как ориентиры эффективности того или иного бизнеса. Именно под них регулируются все внутренние экономические процессы, связанные с затратной частью и уровнем продаж.

4. Оценка дополнительных факторов

Необходимость проведения дополнительных исследований в разрезе возможности достижения поставленных целей заключается в том, что такие исследования позволяют корректировать основные экономические показатели. Это позволяет бизнесмену получить более детальную картину о том, в каких условиях предстоит реализовывать проект: Процедура оценкиинституциональный анализ – учет показателей по отрасли; технический – изучение региональных условий с учетом доступа к сырьевой базе, возможности получать необходимые сопутствующие услуги, особые условия внедрения производства в конкретной местности, наличие и специфика трудовых ресурсов и т. д.; маркетинговый – оценка особенностей продвижения товара и предполагаемые затраты на маркетинговые мероприятия; социальный – создание рабочих мест, влияние на экономические показатели региона, благотворительность и т. д. Сложно спорить, что все перечисленные аспекты могут значительно повлиять на развитие бизнеса как в положительном плане, так и наоборот, поэтому знать о них и учитывать нужно обязательно.

5. Ключевые показатели эффективности бизнес-плана

Ключевые показатели эффективности — это целая система оценки, которая помогает организации определять достижение стратегических и тактических целей . Их применение дает организации возможность оценить ее состояние и помогает в оценке реализации стратегии.

Показатели эффективности бизнес-проекта:

- Прибыль

- Рентабельность

- Точка безубыточности

- Запас финансовой прочности

- Срок окупаемости — PBP,

- Принятая ставка дисконтирования –D

- Дисконтированный срок окупаемости- DPBP

- Чистая приведенная стоимость- NPV

- Внутренняя норма доходности- IRR

- Срок возврата заемных средств- RP

- Коэффициент покрытия ссудной задолженности (возврат заемных средств)

Основным показателем эффективности любого предприятия является прибыль , как важнейший показатель организации.

Рентабельность является еще одним показателем, характеризующим эффективность компании .

Рентабельность означает прибыльность, прибыльность компании. Рентабельность является результатом производственного процесса.

Основными показателями рентабельности являются:

1). Рентабельность продукции и продажи

2). Прибыль на инвестиции

3). Рентабельность активов

4). Рентабельность производства

5). Общая доходность

Возникает под влиянием факторов, связанных с:

— наряду с увеличением эффективности использования оборотных средств

— повышение рентабельности продукции и отдельных товаров.

Рентабельность и прибыль — показатели, которые наглядно отражают эффективность работы предприятия , рациональность использования предприятием своих ресурсов, рентабельность сфер деятельности (производство, бизнес, инвестиции и т. Д.).

Основываясь на значении уровня прибыльности, вы можете оценить долгосрочное благополучие компании, то есть способность компании достичь достаточного возврата инвестиций.

Для долгосрочных кредиторов, которые вкладывают деньги в капитал компании, прибыльность является более надежным показателем, чем показатели финансовой устойчивости и ликвидности, которые определяются на основе соотношения отдельных статей баланса.

Таким образом, можно сделать вывод, что показатели рентабельности характеризуют финансовые результаты и эффективность компании.

СПРАВКА:

Прибыль — это часть доходов, остающихся после возмещения всех затрат на производство и реализацию продукции.

Рентабельность — это доходность предприятия или предпринимательской деятельности. Рентабельность просто рассчитывается: это коэффициент распределения прибыли по затратам или расходам ресурсов.

Рентабельность — это состояние компании, в которой сумма выручки от продажи продуктов покрывает затраты на производство и продажу этих продуктов.

5.1. Основные показатели эффективности бизнес-плана

(краткая примерная таблица)

6. Порог рентабельности

Порог рентабельности — это выручка от продаж, при которой компания не несет убытков, но все же не имеет прибыли.

Точка безубыточности — это показатель, характеризующий объем продаж продукции, при котором выручка компании от реализации продукции (работ, услуг) равна всем ее совокупным затратам. Это означает, что это объем продаж, при котором предприятие не имеет прибыли или убытка.

Порог рентабельности определяется по формуле:

ПР=Зпост/((ВР-Зпер)/ВР),

где ПР – порог рентабельности,

Зпост – затраты постоянные,

Зпер – затраты переменные,

ВР – выручка от реализации.

7. Анализ чувствительности и прибыльности

Сумма прибыли и убытка во многом зависит от уровня продаж, который обычно сложно предсказать с некоторой точностью. Чтобы узнать, какой уровень продаж необходим для достижения жизнеспособности компании, необходимо проанализировать некоторые факторы. Это позволит нам определить количество единиц продукции или услуг, которые должны быть проданы для достижения точки безубыточности — работа без прибыли или убытка.

7.1. Расчет точки безубыточности для бизнес-плана

Вы можете подумать, что анализ безубыточности позволяет ответить на вопрос: «Сколько продуктов вам нужно продать, чтобы сделать ваш бизнес прибыльным?» Когда продукция продается, часть выручки используется для покрытия постоянных расходов:

Эта часть, называемая валовой прибылью, равна продажной цене за вычетом прямых затрат. Поэтому для проведения анализа валовая прибыль должна быть умножена на количество проданных продуктов: точка безубыточности достигается, когда общая валовая прибыль становится равной фиксированным затратам.

7.2. Точка безубыточности бизнес-плана

Точка безубыточности — минимальный объем производства и реализации продукции, при котором затраты будут компенсированы доходом, и компания начинает получать прибыль от производства и продажи каждой последующей единицы продукции. Точка безубыточности может быть определена в единицах производства, в денежном выражении или с учетом ожидаемой прибыли.

7.3. Формула точки безубыточности

Тб = (В х ПЗ) / (В – ПЗ)

ПЗ – постоянные затраты

ПР – переменные затраты

7.4. График безубыточности

Тб – точка безубыточности — _______ м 3

В – выручка – _________ руб. в год.

N – объем производства – ________ руб. в год.

Зпер – затраты переменные – _________ руб. в год.

Зп – затраты постоянные – ________ руб. в год.

8. Финансовые показатели бизнес-плана

| Период статьи | 20__ г. | |

| Рентабельность деятельности Р з = ЧП / И | ||

| Рентабельность оборота Ро = Пп. / В х 100 % | ||

| Рентабельность продаж Рпр = П / V х 100 % | ||

| Порог рентабельности ПР. = З пост. / ((ВР – З пер.) / ВР) | ||

| Точка безубыточности Тб = З пост. / Ц ед. – З пер. | ||

| Уровень эффективности предприятия Э = Р / З | ||

| Запас финансовой прочности предприятия З фп = ВР – ПР. | ||

| Валовой доход предприятия ВД = Т х РН, РН = ТН/ (100% +ТН) | ||

8.1. Запас финансовой прочности

Запас финансовой прочности предприятия – это разница между достигнутой фактической выручкой от реализации и порогом рентабельности.

Это определяется по формуле:

ЗФП=ВР-ПР,

где ЗФП – запас финансовой прочности,

ВР – выручка от реализации,

ПР – порог рентабельности.

Ресурс финансовой устойчивости или предела безопасности показывает, насколько вы можете сократить производство, не неся убытков.

Чем выше показатель финансовой устойчивости, тем ниже риск убытков для предприятия.

формула

Чистая приведенная стоимость: NPV = FCN/ (1 + D) N

Ставка дисконтирования: D = I/FV = (FV-PV)/FV

Срок окупаемости: PBP = И/(Дп + Ам)

Дисконтированный срок окупаемости: DPBP = Т t1 CFt x (1 + r) t > CF 0

Внутренняя норма доходности: IRR = r1 + NPV1 / (NPV1 — NPV2) х (r 2 — r 1)

8.2. Метод чистой приведенной стоимости — NPV

NPV , или чистый дисконтированный доход — сумма расчетного потока платежей, приведенная к текущей (на настоящий момент времени) стоимости. Приведение к текущей стоимости приводится по заданной ставке дисконтирования.

Этот метод учитывает взаимосвязь между денежными потоками и временем. Если рассчитанная чистая стоимость потока платежей больше нуля ( NPV > 0) , то в течение его срока проект возместит первоначальные затраты и обеспечит прибыль.

Отрицательный NPV означает, что норма доходности не указана и проект убыточный. При NPV = 0 проект оплачивает только затраты, но не приносит дохода. Однако у такого проекта есть свои аргументы в пользу — если он будет реализован, объем производства увеличится, то есть увеличится масштаб компании.

8.3. Формула расчета NPV

Для денежного потока, состоящего из N периодов (шагов), можно записать:

FC – полный денежный поток

FC1 и т.д. – денежные потоки всех периодов

NPV = FC1/ (1 + D) + FC2/ (1 + D) 2 + FC3/ (1 + D) 3 …………..и т.д.

Где D — ставка дисконтирования. Она отражает скорость изменения стоимости денег со временем, чем больше ставка дисконтирования, тем больше скорость.

8.4. Расчет дисконтирования

Дисконтирование — это приведение всех денежных потоков (потоков платежей) к единому моменту времени. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Формула для расчета дисконтирования:

PV=FV*1/(1+i) n

PV — приведенная к настоящему времени ценность выгод или издержек

FV — будущая ценность выгод или издержек

i — ставка процента или коэффициент дисконтирования в текущем или реальном выражении

n — число лет или срок службы проекта

8.5. Ставка дисконтирования

Ставка дисконтирования (коэффициент дисконтирования)- это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости. Ставка дисконтирования применяется при расчёте дисконтированной стоимости будущих денежных потоков NPV.

PV — первоначальная сумма.

FV — наращенная сумма.

I = (FV — PV) — процентные деньги, проценты.

Формула процентной ставки:

r = I/PV = (FV-PV)/PV

Процентная ставка — это сумма, указанная в процентах от суммы кредита, уплаченной получателем кредита за использование ее в течение определенного периода времени (месяц, квартал, год).

Как правило, процентная ставка известна из условий финансовой транзакции (например, из условий депозитного или кредитного договора), а затем из начисленной суммы вы можете написать:

FV = PV*(1+r).

Поэтому, зная процентную ставку и начальную сумму, мы определяем совокупную сумму.

Формула для расчета учетной ставки:

d = I/FV = (FV-PV)/FV

Зная ставку дисконтирования и накопленную сумму, мы решаем проблему скидок (определяем начальную сумму):

PV = FV*(1-d).

Учетная ставка и процентная ставка связаны со следующими факторами:

r = d * (FV/PV)

d = r * (PV/FV)

Кроме того, т.к. процентная ставка определяется по отношению к начальной сумме, а ставка дисконтирования — к наращенной, процентная ставка больше ставки дисконтирования.

9. Срок окупаемости бизнеса

Срок окупаемости — период, необходимый для того, чтобы инвестиционный доход покрыл инвестиционные расходы. Кроме того, временная стоимость денег не учитывается. Этот показатель определяется путем последовательного расчета чистой прибыли за каждый период проекта. Точка, в которой PV является положительным, будет точкой возврата. Однако период возврата имеет недостаток. Он заключается в том, что этот индикатор игнорирует все притоки денежных средств после полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, исходя из срока окупаемости, сумма прибыли, полученная от проектов, не будет учитываться.

Формула расчета срока окупаемости проекта:

PBP = И/(Дп + Ам)

Дп – денежный поток за один период

9.1. Дисконтированный срок окупаемости бизнеса

Дисконтирование — это приведение всех денежных потоков (потоков платежей) к единому моменту времени. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Формула для расчета дисконтированного срока окупаемости:

DPBP = min_t, при котором сумма Т t1 CFt x (1 + r) t > CF 0

t — число периодов;

CF t — денежный поток для t-го периода;

r — ставка дисконтирования, равна средневзвешенной стоимости капитала

CF 0 — величина исходных инвестиций в нулевой период.

DPP = IC/ PV t

где DPP — дисконтированный период окупаемости, лет;

IC — сумма инвестиций, направленных на реализацию проекта;

PV t — средняя величина денежных поступлений в периоде t.

10. Внутренняя норма доходности проекта

Внутренняя норма доходности — IRR (ВНД) — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Формула для расчета внутренней нормы доходности:

где r1 — значение выбранной ставки дисконтирования,

r2 — значение выбранной ставки дисконтирования,

11. Возврат заемных средств

Средства заемные или заемные средства — полученные в виде долговых обязательств. В отличие от собственного капитала, он имеет крайний срок и подлежит безусловному возмещению. Обычно проценты периодически начисляются кредитору. Примеры: облигации, банковские кредиты, различные виды небанковских кредитов, счета для оплаты.

Долгосрочные займы могут быть погашены в виде серии годовых, полугодовых или ежемесячных платежей. Используйте таблицу амортизации, чтобы определить ежегодный платеж, когда сумма заемного средства, процентная ставка и условия кредита известны.

Существует несколько способов расчета срока погашения кредита :

— равные суммы платежей за определенный период (амортизация);

— равный базовый платеж за указанный период

— равные платежи за определенный период с единовременным платежом в конце для оплаты баланса.

11.1. Принципы погашения

Для расчета суммы платежа должны быть известны все условия кредитования:

— условия оплаты (например, ежемесячно, ежеквартально, ежегодно)

Заемщики должны понимать:

— как кредиты амортизируются

— как рассчитать оплату и остаток на текущую дату

— как рассчитать основной и процентный платежи.

Эта информация полезна, если вы планируете получить кредит или инвестиции. Существует программа калькулятор для расчета погашения кредита.

Срок займа — кредит в банке на определенную сумму, которая указывается графиком погашения и плавающей процентной ставкой.

Погашение — акт платежа ранее заимствованных средств у кредитора. Погашение обычно бывает в форме периодических платежей, как правило, включает главную часть плюс проценты в каждый платеж.

График погашения — график периодических платежей по кредитам, с указанием суммы основного долга и суммы процентов. Чтобы рассчитать проценты и основную сумму в следующем месяце, вычтите основной ежемесячный платеж по одному из остатков ссуды, а затем повторите шаги, описанные выше.

Стандартная амортизация кредита подлежит погашению в течение всего срока кредита.

11.2. Формула расчета стандартной амортизации кредита

Сак х (Прст х Кпер х Тс)

Прст — процентная ставка

Кпер — количество периодов.

Тс — первоначальная сумма кредита

Ежемесячное погашение части кредита с выплатой процентов , это метод расчета кредита, предусматривающий ежемесячное погашение ранее согласованной части кредита и ежемесячное погашение процентов.

СУмма платежа для погашения кредита вычисляется по формуле:

V = pV / n

Величина очередного платежа по процентам определяется по формуле:

I = pV * rate

В случае ипотеки платежи могут быть рассчитаны на основе аннуитета или дифференцированной системы.

Аннуитет – это равный ежемесячный платеж в течение всего периода кредитования.

Дифференцированные платежи означают ежемесячное уменьшение суммы, потраченной на погашение вашей ипотеки.

Формула для расчета аннуитетных выплат выглядит следующим образом:

АП = СК х ПС / (1 – (1 + ПС) – м )

СК — сумма кредита;

ПС — процентная ставка в долях за месяц , т.е., если годовая % ставка равна 18%, то ПС = 18/(100×12);

м – количество месяцев, на которые берётся кредит.

Формула для расчета дифференцированных платежей, используемая банками, выглядит следующим образом:

Rmp = (OSZ / Km) + (OSZ x PrS x Kdvm / Kdvg)

Рмп = (Осз / Км) + (Осз х ПрС х Кдвм / Кдвг)

Осз – остаток ссудной задолженности на дату расчета.

ПрС – процентная ставка

Км – количество месяцев (вернее даже, количество полных платежных периодов), оставшихся до полного возврата кредита.

Кдвм – количество дней в расчетном месяце.

Кдвг – количество дней в году.

11.3. Коэффициент покрытия

Коэффициент покрытия рассчитывается как соотношение краткосрочных ликвидных активов (денежных средств, легко доступных требований и легко доступных запасов) и краткосрочных обязательств.

Формула расчета коэффициента покрытия:

КТЛ = ОА / КП

ОА – оборотные активы

КП – краткосрочные пассивы

Коэффициент текущей ликвидности (общий коэффициент покрытия долга или коэффициент покрытия) характеризует степень покрытия текущих активов краткосрочными обязательствами и используется для оценки способности предприятия выполнять краткосрочные обязательства.

Коэффициенты ликвидности характеризуют платежеспособность предприятия не только на данный момент, но и в случае возникновения чрезвычайной ситуации.

Коэффициент общей ликвидности рассчитывается как отношение текущих активов к текущим обязательствам. С его помощью вы можете оценить способность компании своевременно оплачивать краткосрочные обязательства, используя имеющиеся оборотные активы. Нормальное значение составляет от 1,5 до 2,5, в зависимости от отрасли.

11.4. Запас финансовой прочности

Запас финансовой прочности — это разница между значениями фактического «дохода от продаж» и порогового значения. Зпф показывает, насколько можно снизить продажи товаров до точки безубыточности. Если рентабельность отрицательна, то показатель финансовой устойчивости не учитывается (нет запасов).

Формула расчета запаса финансовой прочности:

(в стоимостном выражении)

Зпф = В – Тб

Тб – точка безубыточности

Запас финансовой прочности (в относительном выражении)

Зпф = Ов – Тб х 100 %

Ов — объем выручки

Тб – точка безубыточности

12. Ожидаемый результат

В идеале выводы, сделанные из оценки эффективности бизнес-проекта, должны быть частью бизнес-плана. Бизнес-план может понадобиться не только как карта маршрутов для реализации проекта, но и как основная часть представления вашего бизнеса тем структурам, которые зависят от получения необходимых ресурсов для развития компании. Основными критериями оценки бизнес-проектов сторонними организациями (бюджет, инвестиции и т. Д.) Являются: соотношение собственных и заемных средств (чем больше собственных затрат, тем привлекательнее проект для конкурентных комиссий); полнота раскрытия всех аспектов будущей деятельности; период возврата проекта (чем выше, тем ниже балл); количество запланированных рабочих мест и предполагаемая заработная плата. Это так называемые внешние критерии,оценка которых позволяет провести предварительный отбор тендерной или инвестиционной комиссией. Кроме того, эти аспекты оцениваются с точки зрения дешевых и дешевых предприятий. Они призваны решать не столько экономические проблемы страны и региона, сколько социальные: работать и поддерживать региональный малый бизнес. Крупные бизнес-проекты для инвестиций и инвестиционного использования оцениваются профессиональными экспертами, которые учитывают все индивидуальные характеристики предлагаемого бизнес-проекта, а крупные бизнес-проекты и инвестиционные проекты оцениваются профессиональными экспертами, которые учитывают все индивидуальные особенности предлагаемого бизнес-проекта. Проекты крупных компаний по инвестированию и использованию инвестиций оцениваются профессиональными экспертами,которые учитывают все индивидуальные особенности предлагаемого бизнес-проекта.

Бизнес-план: значение, виды, структура и пошаговая инструкция создания

Успех бизнеса зависит от тщательно продуманной идеи, которую проанализировали и зафиксировали в документе. Если предприниматель не учтет риски и не выявит перспективы развития организации, он может понести убытки. И чтобы избежать ошибок, нужно создать бизнес-план проекта, который покажет его сильные и слабые стороны, а также поможет получить инвестиции. В этой статье мы разберемся, как составить бизнес-план, а также рассмотрим его виды, стандарты бизнес-планирования и узнаем — в чем же заключается его эффективность.

Содержание:

- Что такое бизнес-план

- Кому и зачем нужен бизнес-план

- Цели бизнес-плана

- Задачи бизнес-плана

- Принципы бизнес-планирования

- Виды бизнес-планов

- Для внутреннего рассмотрения

- Для внешнего рассмотрения

- Известные стандарты бизнес-планирования

- Как составить бизнес-план: структура и содержание

- Подготовка

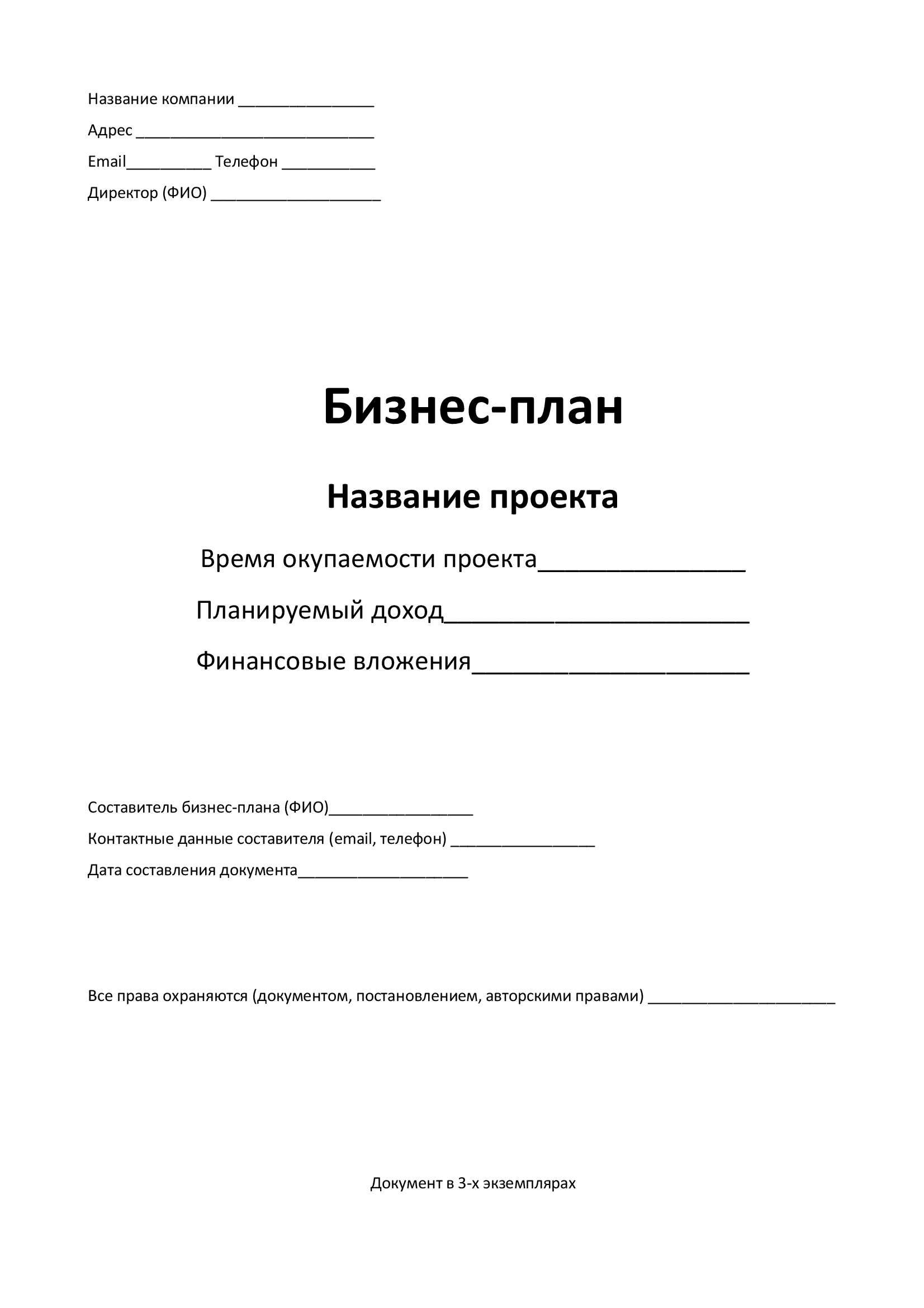

- Титульный лист

- Меморандум о конфиденциальности

- Резюме

- Цели

- Анализ отрасли

- Функции

- Продажи и услуги

- Маркетинг

- Производство

- Организация

- Финансы

- Оценка рисков

- Приложения

- Типичные ошибки при составлении бизнес-плана

- Заключение

Что такое бизнес-план

Бизнес-план — это документ, в котором подробно описаны действия по развитию проекта, стартапа или крупной компании. Он позволяет узнать перспективные методики для управления предприятием, оценить риски, а также рассчитать первоначальные расходы и доходы.

В бизнес-плане содержится информация:

- Об инициаторе проекта.

- Описание продукции или услуг.

- Анализ рынка. .

- Экономические расчеты ведения деятельности.

- Эффективность идеи.

В документе присутствует текст, графики, таблицы, фотографии, расчеты, отчеты, данные исследований и тому подобное. Главное — избегать воды и не уходить от сути идеи.

Перед тем, как начинать составление бизнес-плана, ответьте себе на три вопроса:

- Что есть на данный момент? Оцените свои знания и попробуйте выяснить, какие нюансы вам следует изучить, чтобы избежать ошибок на старте и не слить капитал, который вы отложили на свой проект. Предпринимателям, занимающимся бизнесом не первый год, будет проще расписать свои идеи и с ходу сказать, какие риски их ждут. Подумайте, возможно, у вас уже есть часть необходимого оборудования или вы знаете, где арендовать помещение.

- Какого результата вы хотите добиться? Ответ «получить прибыль и захватить весь рынок» — это не ответ. Конечный результат должен оцениваться в цифрах и показателях. Например, детально распишите, какую нишу вы хотите занять, какую мысль несете потребителям, на какой объем производства нужно выйти к концу года или через пять лет.

- Какие действия нужно совершить, чтобы прийти к достижению вашей цели? Распишите четкий план действий — сколько денег вложить в закупку материалов, какие бумаги потребуются для оформления сертификатов и лицензий, как продвигать готовую продукцию и какие специалисты вам помогут в реализации проекта.

Кому и зачем нужен бизнес-план

А теперь давайте выясним цели и задачи бизнес-плана и разберемся, какую информацию нужно разместить для лиц, которые принимают решения.

Цели бизнес-плана

- Оценка и анализ перспектив развития будущего проекта. Идея может показаться прибыльной на этапе формирования, но при тщательном разборе рисков проект оказывается убыточным.

- Убеждение инвесторов, готовых вложить средства.

- Допуск к получению субсидий и государственной поддержки — например, грантов.

Задачи бизнес-плана

- Определить направление бизнеса.

- Оценить рынок сбыта и его особенности.

- Утвердить краткосрочные и долгосрочные цели.

- Разработать стратегию продвижения.

- Выяснить, какие специалисты нужны для реализации проекта.

- Определить качество продукта и оценить масштаб производства.

- Оценить риски и издержки.

- Прописать бюджеты на всех этапах реализации проекта.

- Рассмотреть варианты маркетинговых мероприятий.

- Указать экономические показатели и параметры, по которым будет оцениваться каждый этап реализации плана.

Бизнес-план может составляться для нескольких групп лиц — от этого будет зависеть регламент его оформления.

| Параметры | Для себя и сотрудников | Для инвесторов |

| Для кого? | Сам предприниматель и сотрудники | Сторонние предприниматели, банки, кредиторы, партнеры, государство |

| Для чего? | Составить четкий план действий для каждого участника процесса и понять, как прийти к желаемому результату | Доказать эффективность вложения денежных средств, а также показать важность проекта для общества |

| Важная информация в документе | Показать этапы и расписать бюджеты | Подробно отразить эффективность инвестиций, доходов, рентабельности и окупаемости — с подтверждающими данными |

| Требования к оформлению | План отражает только важные этапы. Его не обязательно оформлять, распечатывать и прописывать резюме. |

В бизнес-плане для внутреннего рассмотрения главное — отразить реальную ситуацию

Например, популярный стандарт бизнес-планирования от UNIDO включает такие разделы:

- Резюме.

- Описание отрасли и компании.

- Описание услуг или товаров.

- Продажи и маркетинг.

- План производства.

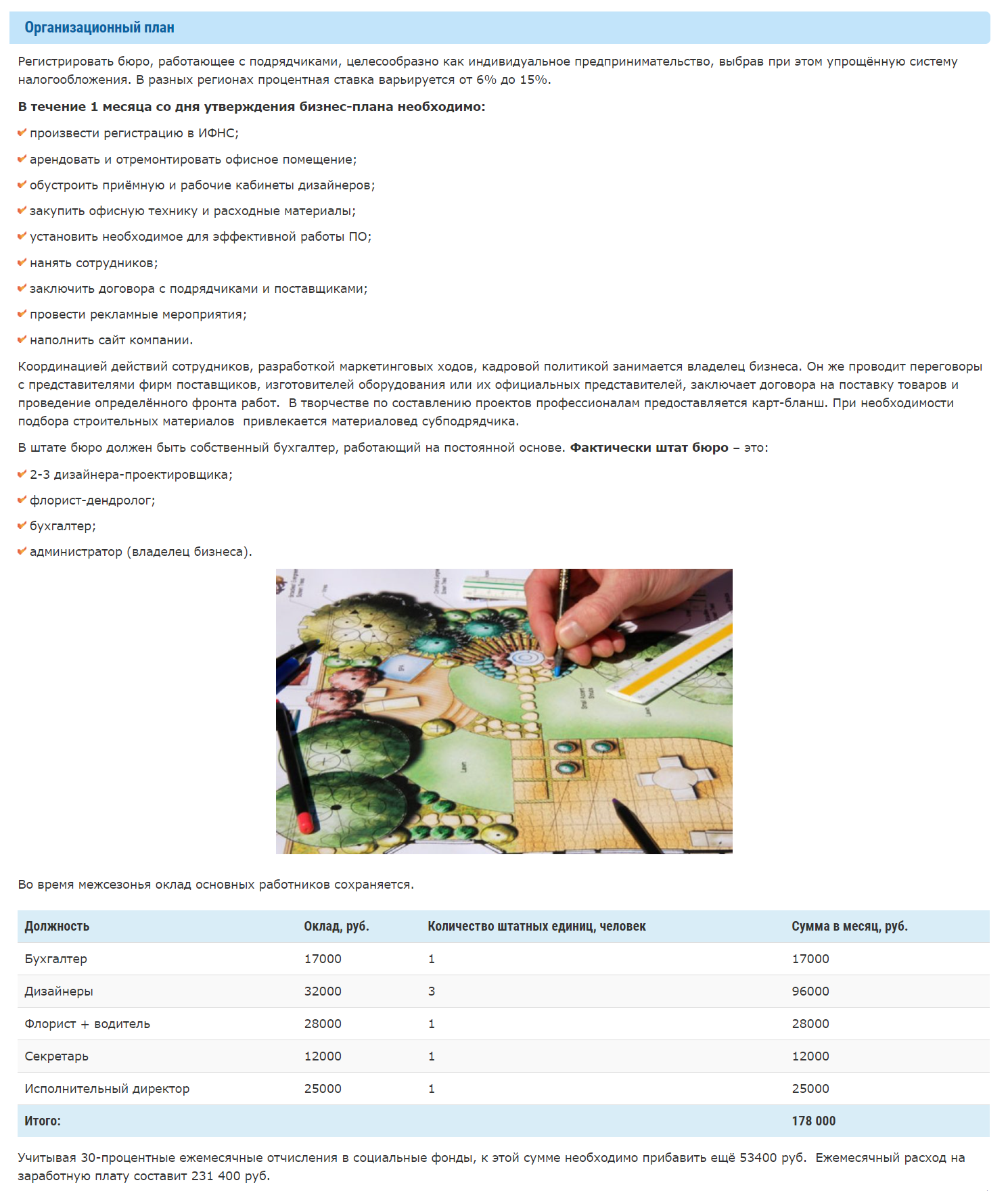

- Организационный план.

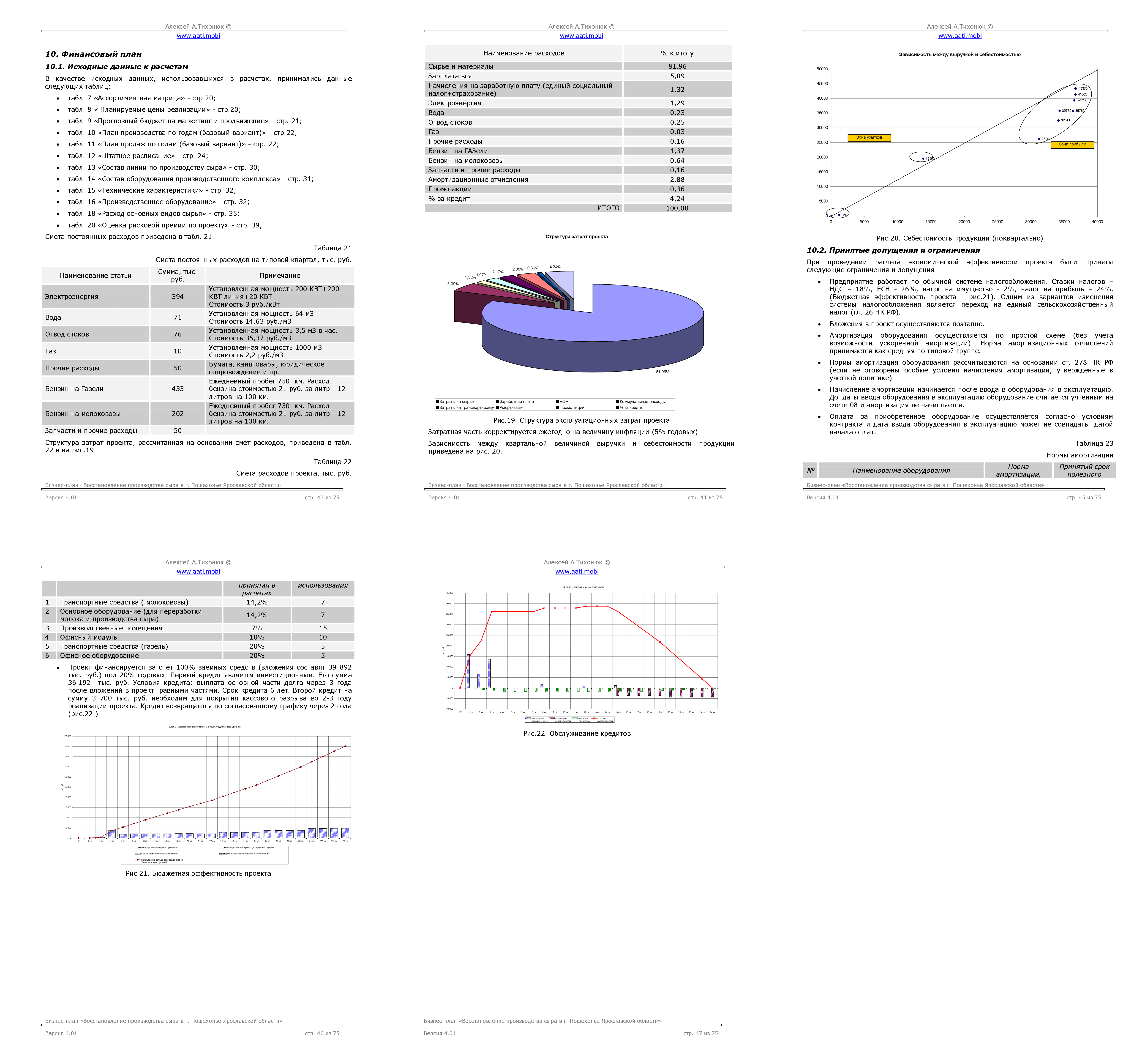

- Финансовый план.

- Оценка эффективности проекта.

- Гарантии и риски компании.

- Приложения.

Документ нужно составить аккуратно, избегая ошибок и неточностей. При этом добавляются: текст, таблицы, графики, результаты исследований и диаграммы. К письменному плану можно сделать презентацию и предоставить образцы продукта

Пример одной идеи, которая расписана на два бизнес-плана:

Для внутреннего рассмотрения. Команде разработчиков сайтов нужно 3 компьютера, интернет, рабочее пространство — стол, стул, канцелярские принадлежности, наушники; кухня и зона отдыха. На старте можно начать работать из дома, а позднее — арендовать помещение или снять коворкинг. Итоговая сумма расходов для начала: компьютеры + заказ обеда по 500 рублей на каждого = 251 500 рублей.

Для инвесторов. Для эффективной работы команды необходимо: 250 000 рублей на компьютеры, 600 рублей на интернет в месяц, 50 000 рублей на создание рабочего пространства для каждого сотрудника, обустройство кухни — 100 000 рублей и заказ обеда — 500 рублей в день на одного специалиста.

Принципы бизнес-планирования

Для того чтобы ваш бизнес-план получился внятным и эффективным, следуйте этим принципам при его составлении:

- Единая структура. Все инструкции и задачи, описанные в бизнес-плане, не должны противоречить друг другу. Они дополняют этапы и помогают добиться желаемого результата.

- Непрерывность действий. План создается для того, чтобы постоянно отслеживать динамику, статистику и планировать, что делать дальше. Не делайте бизнес-план для галочки — это полезный инструмент для понимания того, как двигаться к поставленной цели.

- Гибкость. Если на каком-либо этапе выяснилось, что выбранная стратегия не работает или наносит вред бизнесу — внесите корректировки. Предприниматель должен заранее понимать, что одну из ключевых ролей на рынке играет именно гибкость. От этого и будет зависеть результат его действий.

- Точность. Детально распишите все ваши действия и задачи. А к качественным показателям добавьте количественные составляющие. После того, как напишете бизнес-план, проверьте еще несколько раз все этапы и пересчитайте данные.

Виды бизнес-планов

Мы уже начали рассматривать основные виды бизнес-планов целевого назначения — внутренние и внешние. Они в свою очередь делятся еще на несколько подвидов. Давайте рассмотрим каждый подробнее.

Для внутреннего рассмотрения

Управленческий бизнес-план. В документе отражаются основные этапы достижения целей. Здесь также указаны конкретные задачи и роли сотрудников, а также взаимодействие между отделами.

Такой бизнес-план позволяет оценить вклад каждого участника и понять, как избежать ошибок и достичь поставленных целей. Это может быть как план на этапе создания компании, так и внедрение идеи в существующую организацию.

Бизнес-план проекта. Документ, который позволяет рассчитать объем капиталовложений в реализацию идеи.

Это может быть крупный стартовый проект по реализации производства или долгосрочная идея в рамках какого-либо периода, которую компания хочет внедрить в основной рабочий процесс. Например, открытие нового направления на заводе по производству машин — разработка модельного ряда автомобилей на автопилоте с использованием искусственного интеллекта.

Целевой бизнес-план. Это разовый проект, который дополняет основной бизнес-план.

Например, выбор точек, где компания разместит свой продукт — массажные кресла, на которых люди смогут расслабиться после шопинга. В плане можно отразить результаты исследования с выкладками по местам наибольшего скопления людей, а по каждой точке расписать расходы на аренду места в помещениях — торговых центрах, вокзалах, аэропортах, бизнес-центрах и гостиницах.

Для внешнего рассмотрения

Бизнес-план для инвесторов. Документ, в котором отражены результаты исследований рынка, варианты стратегий развития и объемы финансовых вливаний. Собранная информация должна убедить инвесторов вложиться в реализацию проекта.

Бизнес-план для получения кредита. Документ разрабатывается для того, чтобы получить заем или кредит в банке. Как и в предыдущем бизнес-плане, вы показываете примеры своих исследований и отражаете эффективность вашей идеи — окупаемость и рентабельность проекта. Здесь важно подчеркнуть, что вся информация должна быть сконцентрирована на этих двух показателях — чтобы банк понимал сроки возврата средств и какой процент он вам выставит.

Бизнес-план для продажи действующего проекта. Документ для будущих владельцев, где вы можете отразить отчеты по вашей деятельности и показать эффективность проекта. Также вы рассчитываете условия продажи.

Известные стандарты бизнес-планирования

Давайте подробнее рассмотрим стандарты оформления бизнес-планов, которые вы можете использовать.

Популярные международные стандарты бизнес-планирования:

- Придуман Организацией по промышленному развитию и международному промышленному сотрудничеству ООН — UNIDO, или United Nations Industrial development organization. Берется как первоисточник и используется в других методиках.

- Разработан консалтинговой фирмой BFM Group. Один из самых подробных стандартов, основной акцент в котором делается на маркетинге и финансово-экономическом анализе.

- Создан Европейским банком реконструкции и развития — ЕБРР. В документе особое внимание уделяется финансовым показателям.

- Проект Швейцарской консалтинговой ассоциации KPMG International Cooperative, или KPMG International. Ориентирован скорее на менеджмент и внутренние процессы, нежели на инвесторов.

Таблица сравнения структур оформления по стандартам бизнес-планирования:

| UNIDO | BFM Group | ЕБРР | KPMG |

| Резюме | Титульный лист | Титульный лист | Резюме |

| Идея проекта | Меморандум о конфиденциальности | Меморандум о конфиденциальности | Продукция и услуги |

| Анализ рынка | Резюме | Резюме | Анализ рынка и отрасли |

| Продукция и услуги | Общие положения — о компании и проекте | Описание предприятия — текущая деятельность, количество сотрудников, история создания | Целевые рынки и ценообразование |

| Маркетинг | Маркетинг | Идея проекта | Стратегия продвижения |

| План производства | Организация | Финансы | Управление |

| Организация | Инвестиции | Приложения | Финансы |

| Финансы | Производство | — | Приложения |

| Оценка эффективности | Финансы | — | |

| Анализ факторов риска | Оценка рисков | ||

| Приложения | Приложения | ||

| — | Информация об обеспечении проекта |

Как составить бизнес-план: структура и содержание

В этом разделе мы подробно рассмотрим структуру бизнес-плана и в деталях разберем каждый раздел с примерами. Но сначала обсудим, как подготовиться к разработке бизнес-плана.

Подготовка

Перед тем, как садиться за бизнес-план, соберите все необходимые данные:

- Анализа рынка и конкурентной среды. Какова ситуация в стране и в том городе, где вы планируете вести бизнес, на что есть спрос и как рынок отвечает на него своими предложениями, кто лидер в вашей нише и какие есть конкуренты.

- Сбор исходных данных об организации и проекте. Какая форма управления у вашей компании, какое количество инвестиций вам требуется для развития бизнеса, кто должен помогать вам в достижении целей, какие материалы вам нужны для производства, какие активы у вас уже есть и тому подобное.

- Структура финансовой модели для вашего проекта. Где и как вы будете проводить расчеты — Excel, онлайн-калькуляторы, Project Expert, или закажете сбор аналитики у компании, которая подготовит для вас все необходимое.

- Написание бизнес-плана. Далее решите, какой вид бизнес-плана вам нужен, и выберите вариант оформления.

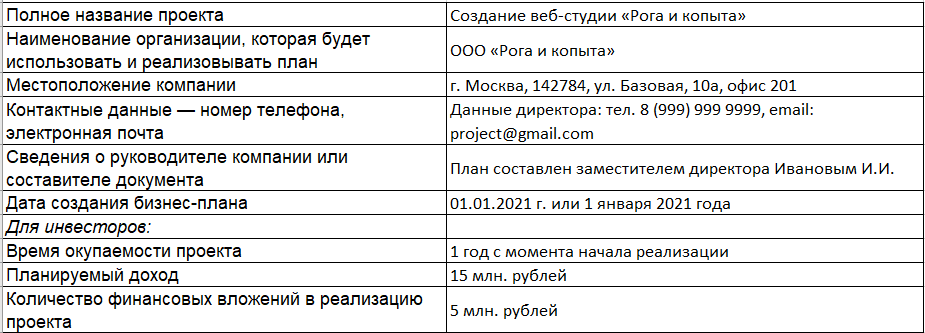

Титульный лист

Это, можно сказать, обложка вашего документа, поэтому титул необходимо заполнить аккуратно и правильно.