Официальный список франшиз Сбербанка России

Открытие собственного бизнеса – достаточно сложный и трудоемкий процесс. К тому же для начала своего дела требуются немалые финансовые вложения. Сбербанк России помогает предпринимателям решить этот вопрос, предлагая готовые планы развития бизнеса – франшизы. Такой вариант позволяет стать владельцем бизнеса под раскрученным брендом. Каталог франшиз от Сбербанка охватывает несколько наиболее популярных сфер деятельности.

Франчайзинг и его особенности

Франчайзинг предусматривает приобретение начинающим предпринимателем права на использование известной торговой марки. Бизнесмен покупает не только название, но еще и пакет документации, оборудование, технологии, маркетинговую стратегию. В совокупности все это формирует бизнес-модель – франшиза, которую можно использовать сразу после заключения сделки.

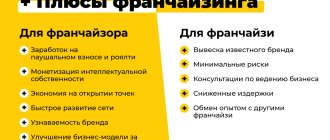

К преимуществам франчайзинга относятся:

- Наличие собственного бизнеса, но с полноценной поддержкой франчайзи.

- Быстрый и эффективный запуск собственного дела.

- Доступ к специальным обучающим программам франчайзи.

- Содействие в решении возникающих проблем.

- Возможность использования репутации бренда.

- Отработанная система адаптации к нововведениям.

Идеи, лежащие в основе бизнеса, уже успешно опробованы, они доказали свою доходность и жизнеспособность. Начинающему предпринимателю не приходится тратить силы, время и деньги на привлечение клиентов, поскольку бренд уже хорошо известен.

При заключении франчайзингового соглашения определяются территориальные границы ведения бизнеса. Соответственно, риска конкуренции с владельцами той же франшизы нет. Франчайзер получает надежных деловых партнеров и дополнительную прибыль, сохраняя контроль над собственной торговой маркой. Выгода франчайзи заключается в получении конкретных инструкций по запуску бизнеса и гарантий возврата вложенных средств.

Проект Сбербанка «Бизнес Старт»

В связи с востребованностью такого формата бизнеса на российском рынке Сбербанк открыл особую кредитную линию поз названием «Бизнес Старт». В рамках программы предприниматель мог получить займ, выбрав подходящий вариант из списка франшиз Сбербанка. Кредитование осуществлялось на следующих условиях:

- Внесение индивидуальным предпринимателем вступительного взноса в размере 40%.

- Процентная ставка в 18,5%.

- Предельная сумма кредита – 3 млн. рублей.

- Минимальная сумма – 100 тыс. рублей.

- Период действия соглашения – 3,5 года.

- Срок на погашение задолженности по отсрочке – 6 месяцев.

К участию в программе допускались заемщики 20-60 лет, у которых отсутствовали проявления бизнес-активности в течение 90 дней. Обеспечением по кредиту служило имущество, приобретаемое в рамках проекта. «Бизнес Старт» был рассчитан в основном на малый бизнес, но существовали предложения и для среднего.

Для получения кредита на франшизу Сбербанка было необходимо:

- Заполнить анкету (можно скачать с официального сайта и распечатать либо получить в банковском подразделении).

- Приложить паспорт, военный билет (приписной документ), временную регистрацию и документальное подтверждение регистрации ИП либо юрлица.

- Выбрать в каталоге Сбербанка франшизу.

- Привести поручителя, у которого есть справка о доходах либо налоговая декларация.

Однако со временем проект был приостановлен.

Возможности получения кредита на франшизу

Правда, это не означает, что получить средства на покупку франшизы уже нельзя. Для этого существует несколько способов:

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Получение потребительского кредита в качестве физлица.

- Займы для малого бизнеса, предоставляемые ИП и ООО.

- Линия Овердрафт для владельцев счетов в данном банке.

Рассмотрим эти варианты более подробно. Частному лицу проще получить кредит в Сбербанке, чем официально оформленному бизнесу. Именно поэтому будущие франчайзи нередко пользуются подобными займами, не озвучивая их целевое назначение. К тому же клиенты банка, открывшие здесь счет, получающие на него зарплату или пенсию, получают доступ к сниженным ставкам. Важное значение имеет хорошая кредитная история.

Важно! Средства физлицам выдаются под залог.

По коммерческим проектам предлагаются кредитные пакеты «Доверие», «Бизнес-доверие», «Овердрафт». Программа «Доверие» рассчитана на предпринимателей, получающих годовую выручку в пределах 60 млн. рублей. Обязательным условием является прописка в данном регионе. Если в соглашении указывается гарант, ставка снижается.

По программе «Бизнес-доверие» предусмотрена 3-месячная отсрочка выплаты основного долга. Для предпринимателей-новичков период кредитования ограничивается годом, для остальных может составлять до 3-х лет. Особенностями займа являются страхование объектов залога, наличие поручителя, территориальные ограничения.

На «Бизнес-овердрафт» могут претендовать малые предприятия и ИП, открывшие счета в Сбербанке. Приоритетом пользуются предприятия сельскохозяйственного направления. За открытие лимита взимается плата, требуется участие поручителя.

Что получает франчайзи при сотрудничестве со Сбербанком

Сбербанк предлагает обучающий курс по ведению предпринимательской деятельности. Пройти его можно еще до регистрации ИП или юрлица. Очень часто в рамках такого курса предприниматель получает четкое представление, какая франшиза Сбербанка будет для него оптимальной.

После утверждения всей документации, касающейся бизнеса по франшизе, предприниматель получает:

- Начальный капитал в пределах 80% суммы, необходимой для финансирования выбранного проекта.

- Кредит до 7 млн. рублей на период до 5 лет.

- Возможность работать под известным брендом.

- Оперативное оформление займа.

К разработке бизнес-плана по франшизе Сбербанка привлекаются специалисты банковского учреждения, а также самого франчайзи. На этапе запуска предпринимателю предоставляется полная информационная поддержка, помощь владельца бренда и консультационное содействие банка.

Важно! Все это помогает снизить риски ведения бизнеса с самого начала, а также заметно сократить затраты.

Список франшиз

На март 2020 года в каталоге франшиз Сбербанка представлено 84 предложения, разделенных по категориям:

- Общественное питание (фастфуд, рестораны).

- Услуги.

- Торговое направление.

- Медицина.

- Другие виды деятельности.

Важно понимать, что банковская структура не занимается продажей франшиз. В финансовом учреждении только оценивают перспективность проекта по франшизе Сбербанка и в случае положительного решения выдадут целевой кредит.

Еще один важный нюанс заключается в расчете суммы займа. Многие бизнесмены считают более удобным вариантом длительный срок кредитования. Однако фактически растянутые по времени займы обходятся дороже из-за большой переплаты.

По статистике предприниматели чаще выбирают из списка Сбербанка франшизы в секторе розничной торговли. Наибольшей популярностью пользуются варианты с небольшими первоначальными вложениями.

Полный список франшиз можно посмотреть на официальном сайте. На данный момент в этой категории представлены следующие компании:

- 220 вольт – магазины, торгующие строительной техникой;

- Selena – продажа бижутерии;

- Фасоль – сеть продуктовых магазинов;

- Black Star Wear – торговые объекты, предлагающие одежду;

- Эконика – обувные магазины;

- Forward – торговля одеждой для спорта;

- Гастрономы Рыбный день;

- Часовой бутик Ника;

- Магазин Котофей, специализирующийся на детской обуви;

- Hobby Games – продажа настольных игр;

- Ювелирный магазин Адамас;

- Товары для сна Askona.

В раздел общепита включены различные объекты от ресторанов до пиццерии и бургерной. Категория услуг состоит в основном из салонов маникюра и педикюра, парикмахерских, имиджевых студий. Предложение в медицинской сфере только одно – медлаборатория Гемотетс. В перечень доступных франшиз входят 1С: Бухгалтерское обслуживание и фитнес-студия JammFit.

Важно! Полный список франшиз с указанием условий и объема инвестирования можно изучить на официальном интернет-ресурсе Сбербанка. На сайте есть также возможность подбора предложений по размеру финансирования.

Плюсы и минусы развития бизнеса по франшизе

Развитие бизнеса на основании выбора из списка франшиз Сбербанка имеет свои преимущества и недостатки. Один из основных плюсов – широкая филиальная сеть учреждения. Подразделения банка работают практически в каждом городе. Ставки здесь ниже, чем у коммерческих банков, а для отдельных категорий заемщиков предусмотрены льготы.

Среди минусов можно отметить длительное рассмотрение заявок, некоторые технические проблемы, касающиеся компьютеризации, невысокое качество обслуживания.

Дополнительно Сбербанк предлагает специальные условия для действующих клиентов, регистрацию бизнеса и ведение счетов от 0 рублей. Минимальные вложения для организации успешного бизнеса составляют 400 тыс. рублей.

Условия предоставления займов

На этапе рассмотрения заявки банковское учреждение учитывает ряд нюансов. В их число входят управленческий и деловой опыт бизнесмена, его видение развития конкретного проекта. Иногда требуется одобрение займа со стороны потенциального франчайзера.

Обратиться за кредитом для приобретения франшизы могут предприниматели, выполнившие определенные условия. Это касается, к примеру, аренды помещения и закупки оборудования для ведения своего дела на средства, предоставленные банковской структурой. Полученные на выбранную франшизу деньги можно использовать для выдачи зарплаты сотрудникам, но лишь на протяжении первых трех месяцев с момента запуска бизнеса. Целевым расходованием будет считаться и организация рекламных кампаний. Для погашения займа разрабатывается индивидуальный график внесения ежемесячных платежей.

Сбербанк бизнес малый бизнес франшиза

Годами откладывать долю от зарплаты, работая на крупного предпринимателя – дело долгое и не самое перспективное. Бизнесмены не ждут много времени, чтобы начать. Они берут кредит в банке, который возмещают потом за счет прибыли от дела.

Кредит «Бизнес-старт»

Сбербанк открыл программу по поддержке начинающих и опытных предпринимателей. Основная идея заключается в открытии кредита для ведения бизнеса, при этом заемщику предоставляется типовой бизнес-план от партнера банка или стороннего франчайзера.

Основные моменты, которые стоит учитывать предпринимателю

Согласно исследованиям и анализам, которые проводил Сбербанк, франшиза, имеющая самые большие шансы стать прибыльным бизнесом – кафе или заведение быстрого питания. При выборе франчайзера стоит учитывать размер паушального взноса (сколько нужно заплатить единожды) и роялти (регулярных выплат), и за какой срок предложение по франшизе себя окупит. От этих показателей следует отталкиваться при выборе объема средств и срока кредитования.

На каких условиях выдается кредит «Бизнес-старт» в Сбербанке

При получении кредита клиент, со своей стороны, вкладывает в проект не менее 20% от всей суммы. У него есть 42 месяца, то есть 3,5 года, чтобы погасить кредит, возможна отсрочка выплаты ссуды еще на полгода. Выдается заем под процентную ставку в 18,5%, при выдаче на срок менее двух лет – 17,5%. Помимо этих процентов каких-либо комиссий и выплат со стороны клиента нет.

В качестве обеспечения по кредиту выступает поручительство партнера Сбербанка в размере не менее 20% от размеров обязательств клиента. Внеоборотные активы заемщика, если они участвуют в процедуре как залог, обязательно должны быть застрахованы.

Кто может воспользоваться программой

Выдача займа по программе «Бизнес-старт» осуществляется по наработкам и концепции, имеющимся либо у партнера банка, либо у другого франчайзера. В рамки получения такого кредита могут попасть:

- физическое лицо, которое собирается построить бизнес;

- индивидуальный предприниматель;

- юридическое лицо (ООО).

Требования к заемщику

К моменту подачи заявки на выдачу кредита для покупки франшизы потенциальный франчайзи на протяжении 90 календарных дней не должен быть задействован в ведении предпринимательства. Для успешного получения кредита необходимо оформить ИП или ООО, получить одобрение франчайзера и собрать необходимые документы.

Заемщик должен иметь постоянный источник дохода или несколько, а также хорошую кредитную историю. Также есть правило: ссуда предоставляется лицам в возрасте от 20 до 60 лет.

Подготовка документов

Чтобы заявка была рассмотрена, начинающему бизнесмену нужно подать в банк следующие документы:

- анкета, которую заполняет банковский работник с одобрением заемщиком вносимой информации;

- паспорт гражданина РФ;

- временная регистрация, если таковая имеется;

- военный билет или приписное свидетельство (для мужчин до 27 лет);

- финансовые документы юридического лица или ИП.

Компании или физическому лицу, планирующему выступать в роли поручителя, нужно предоставить все из списка, кроме анкеты и финансовых документов. Если поручителем выступает наемный работник, то с него требуется справка 2-НДФЛ, если ИП или руководитель ООО – налоговая декларация. Этот документ должен включать не менее трех последних календарных месяцев.

Если клиент собирается приобретать франшизу у стороннего франчайзера, нужно приложить его письмо с одобрением начала работы с франчайзи.

Готовые концепции

Сбербанк разработал типовые бизнес-планы для самых выгодных, согласно исследованиям и анализам, видов деятельности. Это дает возможность с уверенностью обращаться за концепцией не только к стороннему франчайзеру, но и к наработкам банка.

Нюансы предложения

Перечисление кредитных денег производится на расчетный счет ИП либо ООО. Закрытие основного долга и процентов по займу происходит каждый месяц. В качестве формы оплаты выступают аннуитетные платежи, то есть суммы ежемесячных выплат остаются одинаковыми на протяжении всего времени погашения кредита независимо от оставшегося долга.

Как Сбербанк рассматривает заявку

Заявить о намерении взять заем нужно после получения одобрения франчайзером покупки франшизы. Такая заявка рассматривается Сбербанком на протяжении трех дней.

На вероятность выдачи кредита влияет кредитная история, платежеспособность и источники дохода заемщика. Поручительство и залоги значительно повышают вероятность одобрения ссуды.

Процесс получения заема

Для того, чтобы оформить кредит, нужно выполнить следующие шаги:

- Обратиться в отделение Сбербанка, где клиенту предоставят к ознакомлению курс «Основы бизнеса»;

- Получить предварительное одобрение банком заема;

- Договориться с партнером Сбербанка, предоставляющим франшизу, либо другим франчайзером;

- Зарегистрировать ИП или ООО;

- Подать необходимые документы в банк;

- Получить средства и запустить бизнес.

Что делать с бизнес-планом

Бизнес-план может быть представлен как самим Сбербанком либо его партнером, так и сторонним франчайзером. База Сбербанка включает в себя наработки по следующим направлениям, бизнес-планы которых можно применять:

- парикмахерская;

- кофейня;

- столовая;

- кафе;

- мастерская по ремонту обуви и металлоремонту;

- производство корпусной мебели;

- ателье;

- магазин детских товаров;

- салон красоты;

- кондитерская;

- минимаркет;

- салон красоты с аппаратной косметологией;

- магазин детской одежды;

- магазин разливного пива и кваса;

- производство изделий из ПВХ;

- автосервис;

- химчистка;

- автосервис на 2 машиноместа;

- диспетчерская служба такси;

- детский центр;

- магазин прилавочного типа;

- зоомагазин;

- магазин хозтоваров;

- магазин товаров для мелкого ремонта;

- фаст-фуд.

Этот перечень неполный. Если желаемого вида франшизы здесь нет, это не значит, что она отсутствует. Можно посмотреть, что еще предлагает Сбербанк, в онлайн-каталоге, франшиза другого вида вполне может оказаться в доступных.

Лучшие из предлагаемых франшиз

Среди многочисленных организаций-франчайзеров, с которыми Сбербанк официально заключил договоры, эти компании, готовые предоставить свою франшизу клиенту, считаются лучшими:

- Рестораны итальянской кухни «Sbarro».

- «Stardogs» – сеть заведений общепита, которая специализируется на хот-догах.

- Рестораны быстрого обслуживания «Subway».

- Магазины подарков «Экспедиция».

- Студии маникюра Лены Лениной.

- Магазины детских игрушек «БегемотиК».

- Детский развивающий центр «Бэби-клуб».

- Магазины одежды «Baon».

- Магазины одежды «Newform».

- Прачечная экспресс-обслуживания «ЧистоFF».

Разносторонняя оценка

Неоспоримое преимущество взятия кредита для франчайзинга у Сбербанка заключается в том, что франшиза сама по себе облегчает открытие бизнеса, ведь вероятность прогореть минимальна – франчайзер предоставляет обучение для специалистов, бизнес-модель, концепцию, дизайн, методы работы. К приятным дополнениям – не нужно тратиться на рекламу.

Получение кредита означает сокращение времени, необходимого на накопление стартового капитала, в 5 раз (минимум 20% инвестиций в дело вносится заемщиком).

С другой стороны, есть негативные моменты. У предпринимателя не будет независимости. Кроме того, франчайзер предлагает своего рода подушку безопасности, однако при неумелом ведении бизнеса дело не окупится, и с погашением ссуды могут возникнуть проблемы.

Подводя итоги, необходимо отметить, что взятие кредита на покупку франшизы ускорит процесс становления бизнеса, в отличие от долгих лет накопления стартового капитала.

Полный каталог франшиз от Сбербанка

Открытие собственного дела – процесс трудоёмкий, который отнимает много времени, сил, а главное, нуждается в изначальной подпитке немалыми суммами денежных средств. Предприниматель должен вкладываться в аренду помещения, ремонт, возможно наружное оформление, закупку мебели и оборудования, наём персонала с постоянной выплатой заработанной платы, регистрацию юридического лица и налоги, маркетинговую компанию, закупку товара, продвижение своих услуг через всевозможные рекламные каналы, реализацию дизайн проектов своего бренда. Если это франшиза, то часть средств пойдёт на паушальный взнос и роялти. Конечно, при должном подходе, вся эта махина вложений и приобретений запуститься и не только покроет инвестиционные вклады, но и начнёт приносить немалый доход. Но вопрос у начинающего предпринимателя такой – откуда брать деньги вначале старта?

Сбербанк, оценив необходимости малого и среднего бизнеса пришёл на выручку с собственным предложением, которое может помочь реализовать грандиозные планы по завоеванию бизнес-рынка амбициозным дельцам.

С 2011 года в линейке продуктов банка появилась услуга «Бизнес-старт». Кредитная программа как раз основывается на поддержке предпринимателей и одновременно совершенствует российскую систему кредитования. По словам специалистов Сбербанка, проект рассчитан в равной степени на тех, кто готов запустить бизнес по франшизе. А так как покупка франшизы практически всегда несёт с собой ограждение от львиной доли рисков для начинающего предпринимателя за счёт опытности и услуг франчайзера, то банку также безопаснее выдавать такие займы. Шансы, что бизнес не окупится и клиент не сможет вернуть вовремя полученные суммы, сводится к минимальному.

«Бизнес-старт» — фактически является кредитом на определённые нужды. Но при этом отличается от остальных предложений наличием дополнительных пакетов услуг. Система работает так, что клиент не только приходит в банк и подаёт заявку, но может пройти полный курс обучения основам предпринимательства, а потом выбрать себе франшизу из списка. То есть, фактически, Сбербанк сам заботится о том, чтобы начинающий бизнесмен стал успешным руководителем своего дела. И помогает подобрать это дело из списка проверенных партнёров. После одобрения заявки, заёмщик идёт официально регистрировать свою предпринимательскую деятельность и подаёт все необходимые документы в банк.

Но также есть требование внести и собственную сумму в развитие бизнеса. Что-то вроде первоначального взноса. А после оговариваются сроки, по которым новый франчайзи начнёт вести своё дело и приступит к выплате кредита. Чтобы правильно оценить новшество Сбербанка, нужно знать, какие условия входят в участие в этой программе.

Условия

— Бизнес открывается юридическим лицом, либо физическим, которые на протяжении трёх месяцев не занимались предпринимательской деятельностью.

— Пакет документов оформляется по требованию банка. Помимо стандартной анкеты в него входят документы о регистрации (временная прописка также будет учитываться), военный билет (для мужчин до 27 лет), паспорт и все фин.документы юридического лица, если таковое имеется.

— Требуется поручитель, с которого спросят справку 2НДФЛ или налоговую декларацию.

— Франчайзер, по бренду которого будет проводиться предпринимательская деятельность, выбирается из списка, предоставляемого банком, либо же самим франчайзи (информация в этом случае также предоставляется в банк).

— Сумма кредита стандартно предоставляется по запросу клиента и варьируется от 100 тысяч рублей до трёх миллионов. Если нужна большая сумма, то запрос банк рассмотрит в личном порядке и только при условии, что заёмщику на тот момент более 27 лет.

— Срок кредитования – до трёх с половиной лет.

— Процентная ставка от 17,5%. Зависит от срока, на который занимаются финансы.

— Первоначальный взнос, о котором говорилось выше, составляет 40 процентов от суммы.

Есть ещё ряд требований. Например, франшиза должна быть надёжной. Все данные по системе «Бизнес-старт» имеются на официальном сайте Сбербанка и его партнёров, где их и можно изучить.

Цели запрашиваемого займа также указываются в анкете. Стандартно кредит по программе «Бизнес-Старт» даётся на несколько вариантов действий будущего франчайзи.

Требования

— Аренда помещения и его ремонт.

— Покупка необходимого по условиям франчайзера торгового оборудования.

— Реализацию рекламной компании для увеличения клиентопотока.

Готовый бизнес-план

Не только покупкой франшизы можно заработать одобрение кредита от Сбербанка. Второй вариант подразумевает под собой использование готового бизнес-плана, который предоставляется как раз самим банком. И тут кредит имеет три разновидности, которые варьируются в зависимости от суммы кредитования. «Элит», «Средний» и «Эконом» по уменьшению суммы соответственно.

Коммерческие направления, из которых предлагает выбрать банк:

— кейтеринговые услуги. Это вид предпринимательства по организации выездных услуг. Среди них могут быть общественное питания, доставка обедов в офисы. Могут быть мероприятия и торжества, проводимые на выезде и т.д.

— клининговые услуги. Уборка помещений по найму сейчас развита как в торговых комплексах, так и в офисных помещениях.

— парикмахерские услуги. Сюда же входят и салоны красоты и спа-процедурные.

— выпечка хлебобулочных изделий. И, соответственно, реализация их оптом и в розницу.

Услуга «Бизнес-старт» от Сбербанка при правильном использовании выделенных средств и предоставляемых бонусов может дать отличные преимущества на старте для начинающего предпринимателя. И даже, если вы выбираете вариант, в котором банк предоставляет вам готовую бизнес-модель, то остаётесь в плюсе. В частности:

— получаете готовое место ведения предпринимательской деятельности

— вычёркивайте из списка необходимого концепцию плана развития, ценообразования и множества мелких моментов, которые в ином случае пришлось бы досконально продумывать и отражать в собственном бизнес-плане.

— сами принимайте решение о сотрудничестве с теми или иными поставщиками. Решения франчайзера в этом случае на вас не повлияют.

Вероятность одобрения кредита по системе «Бизнес-Старт»

На решение банка по вашему запросу влияют множество факторов. Вот несколько из них:

— Решение франчайзера. Кредит и желание стать успешным бизнесменом под эгидой чьего-то бренда хорошие мотиваторы, однако нужно чтобы сама фирма, продающая франшизы тоже была не против стать вашим партнёром. А отрицательный ответ можно получить банально потому, что ваш город уже занят франчайзи этой фирмы с эксклюзивным правом по территории.

-Кредитная история заёмщика. Увы, то, что вы планируете брать кредит на развитие бизнеса, а не на холодильник, никак не отменяет факт оценки вашей кредитной истории. Если она не гарантирует банку вашу надёжность, то можно и не дождаться положительного решения.

— Залог. Если вы не можете предоставить залог банку под выданные средства, то банк может не решиться на одобрение.

— Уровень доходов. Казалось бы, какое имеет отношение уровень вашего благосостояния, если выплачивать кредит вы планируете на полученные от прибыли нового бизнеса средства? Однако нет. Для банка это тоже фактор.

— Рентабельность и сроки окупаемости вашего проекта. Банку нужны гарантии. А если в бизнес-плане не прописано чётко, что предпринимательство быстро окупится, то значит, гарантий нет.

Если выбирать франшизу

Если предприниматель выбирает вариант покупки франшизы при запросе кредитных средств по системе «Бизнес-Старт» от Сбербанка, то он должен знать условия, с которыми может столкнуться во время реализации проекта.

— Имущество, которое приобретает предприниматель в рамках проекта реализации бизнеса по франшизе, становится залоговым.

— Если кредит оформляется на юридическое лицо, то все его учредители становятся поручителями клиента банка.

— Если кредит выдаётся под индивидуального предпринимателя, то родственники владельца ИП становятся поручителями.

Кроме того, заранее рассчитывайте свой доход по периодам. Потому что бизнес имеет свойство менять статистику дохода по сезонам. И если в период временного застоя вы не сможете выплачивать кредит, потому что не рассчитали, что доход будет в это время нестабильным, то ничего хорошего из этого не выйдет. Например, магазин джинсов – внесезонное решение. Клиенты будут у вас в любое время года, соответственно продажи будут тоже. А вот мороженное зимой будет продаваться значительно труднее. Магазин сувениров будет приносить больше дохода перед праздниками. И совсем встать в сезон отпусков. Учитывайте и местоположение своего бизнеса, поток потенциальных покупателей и их долю на численность населения. Все эти факторы непосредственно влияют на проходимость, прибыль, окупаемость. А значит и на способность вовремя погасить кредит банка.

Поэтому, чтобы не попасть впросак, требуется серьёзно подойти к выбору своего будущего франчайзера и оценить все условия и предложения его франшизы. Отличный способ проверить обещания в описании франшизы – посетить действующих партнёров и на месте узнать, так ли всё радужно, как описывают сотрудники головного офиса. Естественно, не для каждого города бизнес по купленной франшизе будет одинаково прибыльным. И существует множество различных факторов, влияющих на процессы развития. Это и платёжеспособность населения, поддержка самого франчайзера, ценообразование. От установленных заранее фирмой цен может зависеть весь успех. Случается так, что франчайзи не в праве менять даже наценку и не может опустить цены только потому, что во франчайзинговой сети действует единая ценовая политика. А для города, в котором предприниматель начал развивать свой филиал – это неподъёмные ценники, и товар просто перестают покупать. Поэтому, если вы не опытный предприниматель, который с первого взгляда может оценить предлагаемую программу, постарайтесь получить как можно более полную информацию из разных источников. И потому, что есть риск нарваться на подходящую с первого взгляда, но не действующую в условиях вашего рынка франшизу, Сбербанк предлагает выбрать либо из готового списка своих проверенных партнёров, либо из бизнес-планов, в которых уже прописано ваше дальнейшее развитие.

Спустя некоторое время после запуска программы «Бизнес-Старт», специалисты Сбербанка начали подводить статистику выбора франшиз. В Топ-3 востребованных начинающими предпринимателями франшиз вошли такие компании как «Бегемотик», продающая детские игрушки, «220 Вольт» — магазин электроинструмента, и «Айркрафт» — салон-магазин оптики. Помимо них, больший процент внимания завоевали такие бренды, как сеть фаст-фуда Subway, магазины Stillini и Seginnetti, а также франчайзинговые предложения от Парижанки, Экспедиции и Автодевайса.

По статистике от Сбербанка, кредиты на покупку готового бизнес-плана или франчайзингового предложения от известного бренда в первую очередь берут, чтобы начать свой бизнес в сфере розничной торговли. Большинство купленных франшиз характеризуется сравнительно недорогим входом и небольшим уровнем инвестиций. Максимум – 3 миллиона рублей.

Связано это, скорее всего, с тем, что предприниматели хотят создать успешное дело, которое способно будет окупить себя в сравнительно короткие сроки, и позволит выплатить все займы банку.

Кредит от Сбербанка – не первое и не последнее предложение от подобных организаций на рынке франчайзинга. И популярность услуги растёт с каждым годом. Да и сама программа «Бизнес-Старт» продолжает развиваться. На сегодняшний день она включает в себя сотни предложений из разных сфер и сегментов рознично торговли, питания, производства товаров и продажи услуг. В списке франшиз, предлагаемых банком уже оказались такие бренды как 33 Пингвина, Baon, Jenavi, Kanzler и много других интересных предложений российского рынка франчайзинга.

Поэтому, новоиспечённому предпринимателю, если он захочет основать своё дело, помощь от ведущего российского банка будет как нельзя кстати.

Источник https://sbankin.com/uslugi/ofitsialnyj-spisok-franshiz-sberbanka-rossii.html

Источник https://franchiser.ru/articles/reviews/636-franshizyi-ot-sberbanka

Источник https://businessmens.ru/article/polnyy-katalog-franshiz-ot-sberbanka