Зачем инвестировать, если можно оформить вклад?

Вы рассказываете про акции или облигации с доходностью 7—8% годовых. Какой смысл вкладывать в них деньги, а потом весь год напрягаться, упадут они или нет?

Можно же просто положить деньги в банк под такие же проценты или на процент ниже и ни о чем не париться. Хоть и немного меньше будет процент вклада, зато точно ничего не потеряешь.

Не могу понять, в чем смысл инвестиций в акции или облигации.

Сергей, у всех способов вложить деньги есть плюсы и минусы. Разные активы и инструменты подходят для разных задач. Действительно, в некоторых случаях лучший выбор — банковские вклады, но далеко не всегда.

Чем большую доходность хочет инвестор, тем на больший риск ему приходится идти. Есть вероятность не получить доход или даже понести убыток. Расскажу, чем хороши вклады, облигации и акции.

Все упомянутые в этом тексте ценные бумаги — пример, а не инвестиционная рекомендация.

Вклады

Банковские депозиты — простой и удобный способ вложить деньги на небольшой срок, от нескольких месяцев до 2—3 лет. Вкладчику достаточно заключить договор с банком, какие-то специальные знания или сложные действия не нужны.

Риск потерять деньги минимальный: депозиты в российских банках застрахованы АСВ на сумму до 1,4 млн рублей. Доходность заранее известна и указана в договоре с банком. По данным ЦБ, в конце мая 2019 года максимальная ставка по вкладам в топ-10 банках России была 7,374% годовых.

Доходность депозитов сейчас превосходит официальную инфляцию, но в среднем их доходность примерно равна ей. В номинальном выражении капитал, размещенный на депозитах, растет, но его покупательная способность увеличивается очень медленно. Для вложения денег на много лет депозиты — не лучший выбор. Чтобы получать доходность выше инфляции — реальную доходность, — нужны более выгодные и более рискованные варианты.

Облигации

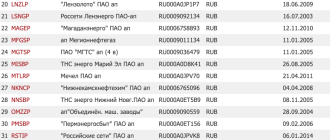

Самые надежные облигации из доступных обычному российскому инвестору — ОФЗ, которые выпускает Минфин.

Доходность ОФЗ примерно равна доходности вкладов. Например, на 11 июня 2019 года эффективная доходность к погашению ОФЗ 26214 была 7,36% годовых. С учетом брокерских комиссий доходность будет ниже, так что и правда проще открыть вклад.

Но облигации можно покупать с помощью индивидуального инвестиционного счета и возвращать НДФЛ при помощи вычета на взнос. В случае с ОФЗ такой способ инвестиций даст примерно в 1,5 раза больше денег, чем банковский вклад.

Риск ОФЗ небольшой. Но цена любых облигаций, в том числе ОФЗ, колеблется. Можно получить убыток, если продать облигации дешевле, чем их купили. Поэтому безопаснее покупать короткие облигации и владеть ими до погашения.

Облигации регионов, муниципалитетов, крупных компаний выгоднее ОФЗ на 1—2 процентных пункта. Риск потерять деньги выше, чем в случае с ОФЗ.

Существуют и высокодоходные облигации, их обычно выпускают небольшие компании. Такие бумаги могут приносить 12—15% годовых, но велик риск лишиться вложенных средств, если у компании возникнут проблемы.

В среднем облигации надежных эмитентов — органов власти и крупнейших компаний — дают доходность немного выше инфляции. Многие облигации выгоднее вкладов, а их цена колеблется меньше, чем цена акций.

Акции

Цена акций колеблется на несколько процентов каждый день и может вырасти или упасть на несколько десятков процентов в течение года. В акции лучше вкладываться на большой срок, в идеале на десятилетия.

В долгосрочной перспективе рынок акций — совокупность акций всех компаний — растет и дает доходность выше, чем вклады и облигации. У акций наибольшая реальная доходность — в среднем 4—5% в год сверх инфляции за счет роста цены и дивидендов.

Отдельно упомяну интересный многим рынок акций США. За 1872—2018 годы не было ни одного 20-летнего интервала, когда инвестиции во весь американский рынок акций по принципу «купи и держи» привели бы к убытку — даже с поправкой на инфляцию. А вот инвестиции на год много раз заканчивались убытком.

Чтобы победить в долгосрочной перспективе, надо сначала выжить в краткосрочной: не паниковать в кризис, когда рынок акций падает на десятки процентов, и не впадать в эйфорию, когда рынок растет на десятки процентов.

Все это означает, что акции хорошо подходят для долгосрочных вложений. Чем больше времени в запасе у инвестора и чем больше он готов к риску, тем больше может быть доля акций в его портфеле и тем меньше денег стоит держать на вкладах и облигациях.

Напоследок процитирую книгу Уильяма Бернстайна «Манифест инвестора»:

…Максимум убытка, который может принести одна акция, — это ее стоимость при покупке, в то время как успешные компании могут запросто сделать 1000%, а то и 10 000% за 10—20 лет.

Чтобы в вашем инвестиционном портфеле оказались те бумаги, которые сильнее всего вырастут, Бернстайн предлагает максимально диверсифицировать вложения в акции, в идеале — инвестируя во весь рынок акций с помощью фондов. Еще диверсификация снижает риск.

Вывод

Чтобы быстрее достичь финансовых целей, недостаточно откладывать деньги — их надо инвестировать. Тогда капитал будет расти и от пополнений, и от инвестиционного дохода.

Депозиты отлично подходят для вложений на короткий срок, но их доходность примерно равна инфляции. Облигации выгоднее депозитов, но есть риск потерять деньги. Наибольшая потенциальная доходность — у акций, но в них лучше инвестировать на много лет и хорошо диверсифицировать вложения.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Ну не упомянули о главном достоинстве облигов и недостатке депозитов — первые приносят доход каждый день и при продаже не теряются проценты, а во вторых выгодные проценты обычно на долгосрок со сгоранием при досрочке. Так что средства в облигах маневреннее.

А ещё не сказали, что на доход с облигаций действует налог (кроме купонов ОФЗ), так что 1-2% разницы могут быть не в плюс а в минус от ОФЗ

Кирилл, в случае ИИС средства как раз не маневренны. Для купонов всех облигаций, неважно, корпоративных или государственных, выпуска от 17 года (вроде) и позже, налога нет от ключевой ставки + 5%

Кирилл, для не очень больших сумм выгоднее всего оказываются карты с % на ежедневный остаток — там почему-то на 1-3% выгоднее, чем на депозитах или офз

Кирилл, На доходы в виде процента (купона) по облигациям, эмитированным после 1 января 2017 года, налоговая база определяется как превышение суммы выплаты процентов (купона) над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, действующей в течение периода, за который был выплачен купонный доход (п. 1 ст. 214.2. НК РФ). Кстати, в отличие от налога на доходы по операциям с ценными бумагами (13%), налог «на превышение ключевой ставки+5%» составляет 35%. Обратите внимание, что берется номинальный процентный доход, то есть отношение суммы выплаты по купонам за год к номиналу облигации, а не к цене, за которую вы её купили. Например, если вы купили облигацию с купонным доходом в 10% годовых за 50 и фактическая текущая доходность для вас будет 20%, налог не удержат. И наоборот, если вы купили облигацию с доходностью 16% за 200 и фактическая доходность — 8%, с вас всё равно возьмут налог.

Отметим, что, в соответствии с письмом Министерства финансов РФ от 3 ноября 2017 г. N 03-03-10/72515 моментом эмиссии считается дата начала размещения облигаций (а не дата их регистрации, как полагали многие ранее)

Nadya, не всем ИИС же показан, во-первых ограничение по вычетам на сумму свыше 400к, и всё что свыше можно как раз размещать на обычном счете, во-вторых для неплательщиков НДФЛ (предприниматели, пенсионеры, тунеядцы) ОФЗ через ИИС нет смысла покупать — вот в этих случаях то и оказываются средства в ОФЗ «доступнее» чем в банках.

Про налог честно не не знал этой новости, есть где почитать?

Илья,

1 000 000 * 1.105 ^ 10 = 2 714 080.85

1 000 000 * 1.070 ^ 10 = 1 967 151.36

2 714 080.85 — 1 967 151.36 = 746 929.49

Илья, «из года в год» — это как раз без капитализации. Вам посчитали разницу с капитализацией. На самом деле все еще интереснее и неоднозначнее:

капитализация по описанной схеме предполагает реинвестирование, чего автоматически не происходит — разве что банковский вклад может быть на определенный срок с капитализацией. Но в общем случае доход надо куда-то вкладывать самостоятельно, а % со временем меняется в непредсказуемую сторону

вас как раз никто не заставляет держать бумаги долгое время! Просто известно, что если заниматься постоянной покупкой-продажей, в целом скорее всего просто потеряешь на брокерских комиссиях. Нужно иметь мужество и трезвый взгляд, чтобы не избавиться от бумаг при временном падении, но и не проглядеть банкротство эмитента.

кстати, какие 5 лет? дело, конечно, ваше, но большая часть выгодных облигаций имеют сроки погашения 2-3 года. И да, вы можете войти в эту сделку в любой момент и в любой момент выйти — потому что накопленный купонный доход приобретается вместе с облигацией. Если же дождаться погашения, то и налоги платить не придется. А вот большинство долгосрочных вкладов как раз предполагают досрочное закрытие только под 0,1%.

ИИС — отдельная история: с одной стороны, за счет налогового вычета, бумаги становятся выгоднее вкладов, с другой — появляется ограничение на минимальный срок владения бумагами (их нельзя будет обратить в деньги и вывести от брокера, пока с открытия ИИС не пройдет 3 года).

особое веселье начинается при выборе, куда вложить не 1 млн, а 2 или больше. Ту сумму, которую уже опасно вкладывать в один банк — при его банкротстве вернут максимум 1,4 млн. Можно разделять по разным банкам, конечно. А можно вспомнить, что деньги на счетах брокера не застрахованы — но ценные бумаги в депозитарии как раз не пропадут. И выбор бумаг практически всегда гораздо шире, чем предложения банков по вкладам и счетам.

Универсальных рецептов тут действительно нет.

Чем отличаются акции от облигаций

Среди частных инвесторов, торгующих на фондовых биржах, акции и облигации являются наиболее популярными средствами вложения и преумножения капитала. Однако, несмотря на их кажущуюся простоту и доступность, начинающему биржевому игроку перед началом торговли стоит разобраться в их особенностях и различиях. Это поможет инвестировать осознанно и с прогнозируемым результатом. Сегодня мы в деталях рассмотрим эти два финансовых инструмента. Определим, в чем состоит отличие акции от облигации, и решим, каким бумагам нужно отдать предпочтение в той или иной ситуации.

Понятие и характеристики акций

Акция — это долевая ценная бумага, подтверждающая право ее обладателя на определенную долю имущества компании, долю в акционерном бизнесе. Приобретая ее, инвестор автоматически становится одним из акционеров коммерческой организации. Вместе с этим статусом он получает возможность участия в принятии коллективных решений о развитии компании. Также он может претендовать на получение части прибыли фирмы в виде дивидендов, если такое поощрение акционеров предусмотрено корпоративным уставом и решениями руководства. Право голоса и получения прибыли пропорционально доле в акционерном капитале, которую предоставляет ему купленный пакет акций.

Акции выпускаются компаниями, практикующими акционерную форму хозяйствования и распределения уставного капитала. Инвесторы могут приобретать их напрямую у эмитента или действующих акционеров, но наибольшее число бумаг такого типа продается и покупается на фондовых биржах, где происходит их свободный оборот.

Чаще всего акции делят на два вида:

- Обыкновенные или простые, дающие обладателю право участвовать в общем собрании акционеров, голосовать на нем, получать дивиденды, а также претендовать на долю имущества при ликвидации компании.

- Привилегированные, дающие приоритет при получении дивидендов и ликвидационных выплат, но ограничивающих владельцев в управленческих полномочиях. По привилегированным акциям размер дивидендов четко определен и обычно гарантирован даже при отсутствии у компании прибыли. Но обладатель таких бумаг не имеет права голоса на общих собраниях акционеров, за исключением определенных случаев, затрагивающих его собственные интересы.

Заработок на акциях складывается из двух основных видов дохода:

- прибыль при перепродаже актива, образующаяся из разницы цены покупки и продажи;

- дивидендные выплаты (если они предусмотрены).

Также доход по акциям можно получить при наличии курсовой разницы. Положительное сальдо может образоваться даже при убыточной реализации актива или продаже его «в ноль», если он приобретался за иностранную валюту и за время обладания им валютный курс изменился.

Понятие и особенности облигаций

Ключевое отличие облигаций от акций заключается в том, что они являются долговыми ценными бумагами, а не долевыми. Облигации (или бонды) закрепляют за владельцем право возврата вложенных им средств в четко оговоренный период и получения сверх того фиксированного купонного дохода на протяжении всего срока удержания бумаги. Фактически бонды представляют собой денежные займы: заемщиком выступает эмитент, а заимодавцем — инвестор. Купонный доход по ним является платой за использование займа. Преимуществом таких ценных бумаг является то, что условия их использования и реализации заранее определены и неизменны. По ним легко спрогнозировать будущий доход.

Облигации выпускаются коммерческими организациями, государствами и их региональными властями. Наиболее распространенная классификация бондов связана как раз с типом эмитента. В соответствии с ней выделяют облигации:

- государственные — эмитированные государственными органами, например, министерством финансов;

- муниципальные — выпускаемые органами региональной власти, например, отдельными областями, краями, автономными республиками;

- корпоративные — с коммерческими организациями в роли эмитентов.

Прибыль от обладания облигациями складывается из двух компонентов:

- периодичные купонные выплаты;

- положительная разница цены покупки и цены продажи (или погашения).

Как и в случае с акциями, доход также может принести изменение курса валют, если облигации приобретались за иностранную валюту. К таким бумагам относятся, например облигации внешних займов, номинированные в иностранной валюте.

В чем заключается отличие акций от облигаций

Акции и облигации — это два принципиально разных вида ценных бумаг. Первые являются долевыми, вторые — долговыми. У них отличаются особенности обращения, формирования дохода и объем прав.

Держатели акций участвуют в управлении организацией, претендуют на часть ее коллективного имущества в соответствии со своей долей, получают дивидендный доход из чистой прибыли фирмы. Бумаги торгуются на бирже неограниченное количество времени и постоянно меняются в цене. Их обладатель при изменении котировок может как выиграть, так и проиграть. Его доход не гарантирован. Дивиденды могут не выплачиваться при отсутствии прибыли или если так решат руководители бизнеса. Владеть бумагами можно сколь угодно долго и продать, когда захочется.

Если эмитент обанкротится, гарантий по возврату вложенных средств нет. Инвестор может полагаться только на получение части средств, оставшихся после распродажи имущества банкрота, в судебном порядке. В очереди кредиторов при банкротстве он будет находиться на последнем месте, т.е. может не получить ничего.

Обладатели облигаций не имеют никакого отношения к управлению организацией или структурой, выпустившей бумаги, и не могут претендовать на ее имущество. Они выступают лишь кредиторами, фактически предоставляя в долг эмитенту те деньги, которые они вкладывают в покупку бумаги. Взамен получают обязательство возврата номинальной стоимости бумаги и купонный доход. Прибыль по облигациям определена заранее и гарантирована. Купоны выплачиваются определенного размера и по графику. Бумаги свободно торгуются на бирже, их можно перепродать при желании. Однако предельный срок удержания ограничен датой погашения — днем, когда эмитент должен выкупить бумагу и вернуть тем самым занятые средства. Рыночная стоимость бондов меняется незначительно и обычно находится в районе номинальной цены бумаги.

В случае банкротства эмитента гарантий возврата вложенных средств нет. Но инвестор может в судебном порядке претендовать на часть средств, оставшихся после реализации имущества банкрота, в размере номинальной стоимости бумаги и невыплаченных купонов. Он будет помещен в очередь кредиторов раньше владельцев акций, вероятность получения взысканных по суду средств будет выше, чем у них.

Сравнительная таблица особенностей акций и облигаций

Для большей наглядности мы вынесли отличительные черты двух сравниваемых финансовых инструментов в таблицу.

| Характеристика | Акции | Облигации |

| Роль владельца | Долевой участник бизнеса | Кредитор, заимодавец |

| Сущность бумаги | Долевая бумага | Долговая бумага |

| Управленческие полномочия | Предоставляются владельцам простых акций. Предоставляются в значительно ограниченном формате владельцам привилегированных акций. | Не предоставляются |

| Совокупные источники прибыли для инвестора | Прибыль при реализации, дивиденды, курсовая разница | Прибыль при реализации или погашении, купонные выплаты, курсовая разница |

| Колебания котировок | Значительные | Незначительные |

| Рыночная стоимость | Определяется результатами работы компании, перспективами ее развития | Определяется размером процентных ставок на рынке |

| Волатильность | Может быть сильной | Невысокая |

| Размер регулярного дохода (дивиденды или купоны) | Не определен для обладателей простых акций. Частично определен для держателей привилегированных бумаг. | Определен заранее |

| Прибыльность | Итоговая доходность ничем не ограничена. Прибыль может быть высокой. | Доходность умеренная |

| Эмитент | Акционерное общество | Коммерческая организация с любой формой хозяйствования, государственные или муниципальные органы |

| Срок обращения | Не ограничен. Бумаги изымаются из обращения только при делистинге с биржи. | Ограничен сроком погашения бумаги |

| Степень риска | Высокая | Низкая |

Что выбрать для инвестирования

На вопрос, что лучше для инвестиций — акции или облигации, — однозначного ответа нет. При принятии решения все определяется инвестиционной стратегией, целями и сроком вложений, готовностью к риску, желаемой прибылью и величиной инвестиционного капитала.

Бонды более прогнозируемы и надежны, но прибыль по ним не столь значительна. В долгосрочной перспективе акции способны показать куда большую доходность. Но на коротких временных интервалах они могут серьезно проседать в стоимости, поэтому относятся к более рискованным вложениям.

Если инвестор готов к повышенному риску, тщательному изучению перспектив компаний и их бумаг, трате времени на составление и периодический пересмотр портфеля инвестиций, если он обладает неплохим багажом знаний о фондовом рынке, ему лучше акцентировать внимание на акциях.

Более осторожным консерваторам, не претендующим на сверхприбыль, и людям, не обладающим серьезными знаниями и временем на постоянный мониторинг рынка, лучше предпочесть облигации.

Эксперты считают оптимальным вариантом комбинирование в рамках одного портфеля разных видов бумаг. Сбалансированный, диверсифицированный набор акций и облигаций нескольких эмитентов из разных стран, отраслей и с различающимися стратегиями развития, обеспечит неплохой доход с минимальным уровнем риска. Подробнее о том, что такое диверсификация и как ее проводить, читайте в нашем отдельном материале.

Итак, мы разобрались, в чем существенные отличия двух самых популярных на рынке видов ценных бумаг. Надеемся, начинающим инвесторам наш материал поможет сориентироваться в разнообразии финасовых инструментов и выгодно торговать на бирже.

Облигации как альтернатива рухнувшим акциям: стоит ли покупать сейчас? Отвечают эксперты

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигации) получает деньги в долг от инвестора. Взамен эмитент гарантирует, что выплатит инвестору в определенный срок стоимость облигации (номинал) и процент за пользование средствами (купонный доход) в будущем.

Что происходит на рынке облигаций

Индекс цены российских государственных облигаций (RGBI), основной индикатор рынка госдолга РФ, в четверг, 22 сентября, начал с роста. Показатель на старте торгов вырос к закрытию на 1%, до 131,6 пункта. При этом по итогам 20 сентября индекс снижался на 1,2%, а по итогам среды — на 2%. Доходность индекса в эти дни колебалась в диапазоне 8,61–9,38%.

Важно! Когда инвесторы покупают облигации федерального займа (ОФЗ, выпущены Минфином РФ), индекс RGBI растет, когда инвесторы продают ОФЗ — индекс снижается. Индекс RGBI показывает динамику чистых цен, то есть без учета накопленного купонного дохода.

В последние дни рынок испытал ценовое падение, сопоставимое по динамике с пандемийным, при этом в момент объявления о проведении специальной военной операции оно было больше, говорит генеральный директор ИК «Иволга Капитал» Андрей Хохрин. Сейчас, по его словам, рынок восстанавливается, однако стабилизации на рынке пока не произошло. «Если взять за бенчмарк ОФЗ, то доходности по ним вчера утром доходили до 10–12%, сейчас стабилизируются около 8,5–9%. Но пока покупатели на рынок не вернулись», — говорит он.

В ближайшее время на фоне объявленной частичной мобилизации в РФ, скорее всего, будет наблюдаться повышенная волатильность на рынке облигаций, считает аналитик ФГ «Финам» Алексей Козлов. Вероятно, стоит подождать некоторой стабилизации новостного фона, считает он.

Облигации vs. акции

«Облигации — инструмент достаточно привлекательный, поскольку зачастую позволяет получать более высокую доходность, чем по депозиту, а в некоторых случаях и намного выше — в зависимости от склонности инвестора к риску», — отмечает Козлов.

При этом нельзя сказать, что облигации могут стать альтернативой акциям, поскольку это разные по своей сути инструменты, и инвестирование в тот или иной вид бумаг предполагает разные цели, говорит он. Но на фоне неопределенности в экономике инвесторы начинают отдавать предпочтение более консервативным инструментам, к которым относятся и облигации, замечает он. «Они менее волатильны, а также позволяют получать регулярный денежный поток в виде купонных выплат, что в какой-то степени актуально для инвесторов, ранее отдававших предпочтение дивидендным акциям», — отмечает эксперт.

Говорить о рынке облигаций как альтернативе рынку акций не совсем корректно, согласен главный аналитик Банки.ру Богдан Зварич.

«Оба инструмента — и акции, и облигации — могут находиться в портфеле, а пропорции зависят от тех рисков, которые готов на себя принять инвестор», — замечает он.

Так, при консервативном подходе к инвестициям объем облигаций может достигать и 100% портфеля, говорит Зварич. «Создание диверсифицированного портфеля надежных облигаций может позволить получить доходность выше, чем при размещении денег на вклад. Риски такого портфеля будут немногим выше рисков вклада, особенно если вложения делаются в ОФЗ и облигации крупных компаний», — отмечает аналитик. При этом инвестор будет понимать, какую доходность он получит от своих вложений, если будет удерживать облигации до погашения или оферты, поясняет он.

«Частные инвесторы, с которыми мы работаем, в большинстве предпочитают облигации акциям. Год назад было наоборот», — рассказал Хохрин. Это, по его словам, происходит из-за падения российского рынка акций, самого длительного с 2009 года состояния боковой волатильности и сомнений инвесторов насчет выплаты дивидендов российскими компаниями.

В то же время ОФЗ серьезнейшим образом отскочили от своего ценового дна, как и весь облигационный рынок, подчеркивает Хохрин. Большинство облигационных индексов с начала года в плюсе, хоть он и меньше 5%. «Так что выбор инвесторов понятен, причин для его смены не вижу», — говорит он.

Как выбирать привлекательные облигации и какие есть риски

В безрисковом сегменте интерес представляет покупка, например, однолетних ОФЗ с фиксированным купоном под идею получения положительной реальной доходности, считает Козлов из «Финама». Если опираться на текущие прогнозы ЦБ РФ, то инфляция в перспективе ближайших 12 месяцев не достигнет и 6%. «Это ниже (даже с учетом налогов) доходности сравнительно коротких гособлигаций», — поясняет он.

«Привлекательно выглядят среднесрочные бумаги крепких корпоративных эмитентов второго эшелона, поскольку там сохраняются повышенные кредитные спреды и имеется возможность зафиксировать двузначные доходности», — отмечает Козлов.

В то же время инвесторы должны помнить о рисках, напоминает аналитик. «Ключевой — кредитный риск, то есть вероятность того, что эмитент не сможет заплатить по обязательствам», — поясняет он. Поэтому при инвестировании в облигации нужно очень внимательно изучать компанию, финансовые показатели и отраслевые тенденции, предупреждает он.

Действительно, риск дефолта эмитента — главный при инвестировании в облигации, соглашается Зварич из Банки.ру. «Однако подобный риск можно снизить за счет работы с облигациями только крупных компаний и диверсификации», — отмечает он.

Поэтому инвесторы могут сосредоточиться на облигациях крупного бизнеса с кредитными рейтингами от BBB+ и выше, на ОФЗ и субфедах, говорит Хохрин из ИК «Иволга Капитал». «Портфель с такой диверсификацией даст сейчас около 10% к погашению, может, и чуть более», — считает он. Причем сейчас лучше смотреть на короткие бумаги — 1–3 года до погашения ввиду невысокой инфляции, которая является главной проблемой длинных бумаг, добавляет эксперт.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции или облигации.

Источник https://journal.tinkoff.ru/ask/deposits-et-al/

Источник https://beststocks.ru/journal/otlichie-akcii-ot-oblogacii/

Источник https://www.banki.ru/news/daytheme/?id=10972553