Как оптимизировать процесс продажи дебетовой карты в цифровом канале

Банковский рынок испытывал не лучшие времена в 2020 году: пандемия сократила число контактов и вынудила перенести коммуникации в цифровые каналы, поэтому вопросы конверсии и оптимизации онлайн-продаж стали особенно актуальны для банков. Чтобы понять, как ключевые игроки адаптировали свои процессы к новым реалиям, в конце декабря мы запустили сразу два исследования процессов онлайн-продаж банковских продуктов для новых клиентов — дебетовых карт и кредитов наличными*. И, как показывают предварительные результаты, в CJM большинства банков все еще сохраняются барьеры для новых клиентов.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

В среднем путь клиента, заказывающего дебетовую карту, проходит через несколько типовых этапов: заполнение заявки на сайте, подписание договора, получение и активация карты, установка приложения, пополнение счета и первая транзакция. Этот путь у большинства банков реализован одинаково, этапы строго следуют друг за другом, клиент не может получить продукт раньше, чем будут выполнены все формальности. Из-за ограничений процесса нет возможности качественно улучшить конверсию, и чтобы повысить продажи, банку приходится увеличивать расходы на маркетинг.

Найти возможности для оптимизации процесса и повышения его конверсии поможет хорошо проработанная CJM: анализ каждого этапа дает цельное понимание текущего состояния клиентского пути, а также какие задачи, барьеры, желания и мотивы необходимо учитывать, чтобы дать лучший опыт. Лидеры рынка показывают, как можно сократить продолжительность цикла продаж с помощью выпуска цифровых карт, использования онбординга в мобильном банке и продуманных цифровых коммуникаций. В этой статье мы рассмотрим несколько лидерских практик, оптимизирующих цикл продажи одного из ключевых банковских продуктов — дебетовой карты.

Доступ к платежным функциям до полной идентификации помогает быстрее удовлетворить запрос клиента

Считается, что финансовые продукты достаточно сложные, и их выбор — длительный и взвешенный процесс. Но их приобретение вполне может быть импульсивным, связанным с ситуацией, когда клиентам остро захотелось что-то купить или же сработало яркое рекламное сообщение. Здесь важно не только быстро провести клиента через процесс покупки, но и быстро доставить ему продукт, чтобы он мог получить от него пользу как можно раньше.

Подавляющее большинство банков не могут закрыть потребность здесь и сейчас, пока у клиента действует импульс. Пользователи современных цифровых сервисов привыкли к тому, что их покупки привозят быстро — онлайн-магазины и доставка еды сформировали представление об удобной логистике. Клиенты хотели бы видеть такую же скорость доставки и у банковских продуктов.

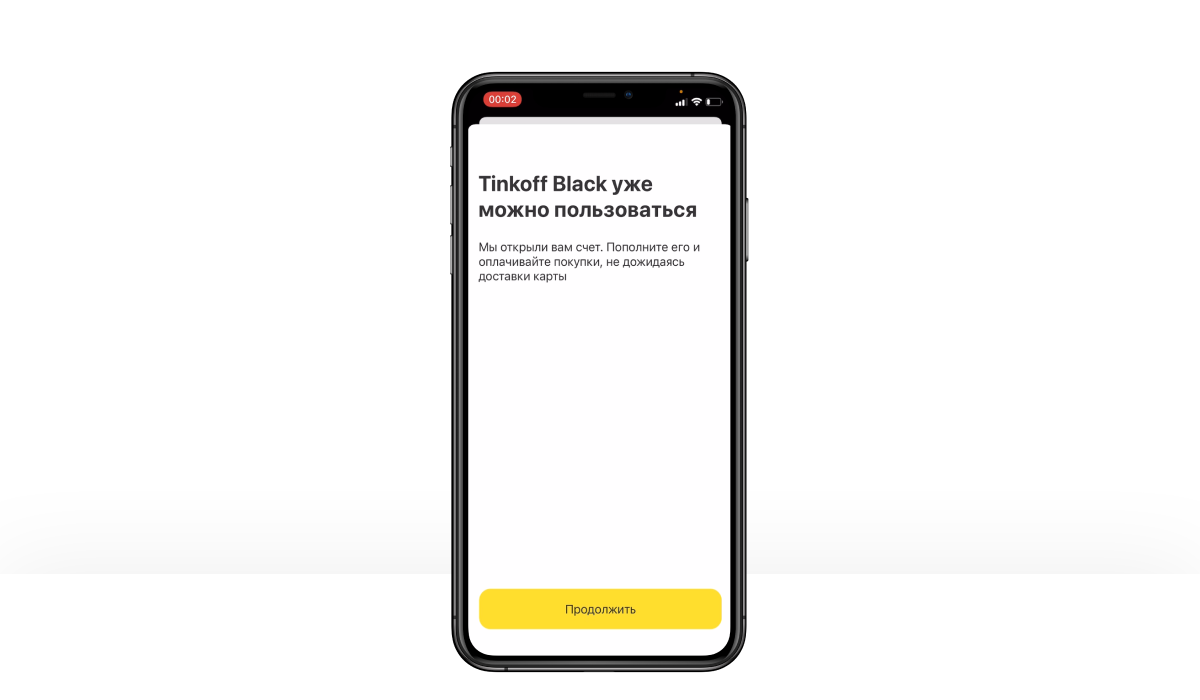

Лучший способ сократить время на доставку — переход на цифровые продукты. Но для новых клиентов банков, которые еще не прошли процедуры идентификации и подписания договоров, еще долгое время будет оставаться необходимость очной встречи с сотрудником банка. Для создания лучшего опыт имеет смысл предусмотреть ранний доступ к платежам в приложении — пока курьер с картой и договором в пути, клиент уже получает возможность проводить транзакции.

Тинькофф Банк позволяет оплачивать покупки с помощью приложения уже до того, как будет доставлена карта.

Полезно и доставку самой физической карты сделать более удобной для пользователя. Это важная часть клиентского опыта, которая должна соответствовать общему уровню сервиса.Для клиента быстрее и удобнее встретиться с представителем банка, а не приходить в отделение: по нашим измерениям в среднем оформление карты во время встречи с курьером занимает 10,5 минут, тот же процесс в отделении длится более 21 минуты. Но не все банки способны обеспечить быструю доставку курьером, а самим клиентам не нравится зависеть от интервалов работы менеджеров. Решения для этой проблемы можно найти в отрасли e-commerce, которая развивает механики самостоятельного получения товаров из пункта выдачи, постамата или магазина — популярность такого формата стремительно растет, так как позволяет органично вписать доставку товара в привычный образ жизни покупателя.

В случае с банком придется пересмотреть подход к процессу: он должен быть выстроен так, чтобы клиент пришел в офис и забрал конверт с картой в удобный момент, но не тратил время на дополнительные коммуникации на месте. Именно из-за этого сегодня получение карты в отделении — наименее предпочтительный вариант для клиента.

Перевод рутинных коммуникаций в интерфейсы сэкономит время клиента и менеджера банка

Большая часть вопросов, которые решаются в момент общения сотрудника банка с новым клиентом, направлена на решение довольно рутинных задач. Это помощь в установке мобильного банка, активация карты, инструктаж по ее пополнению, обязательным платежам и условиям обслуживания, погружение в программу лояльности, а иногда и установка для нее отдельного приложения. Вместо того, чтобы быстро забрать карту, подписать договор и уйти, клиент тратит лишнее время, а менеджер увеличивает очередь посетителей с другими вопросами.

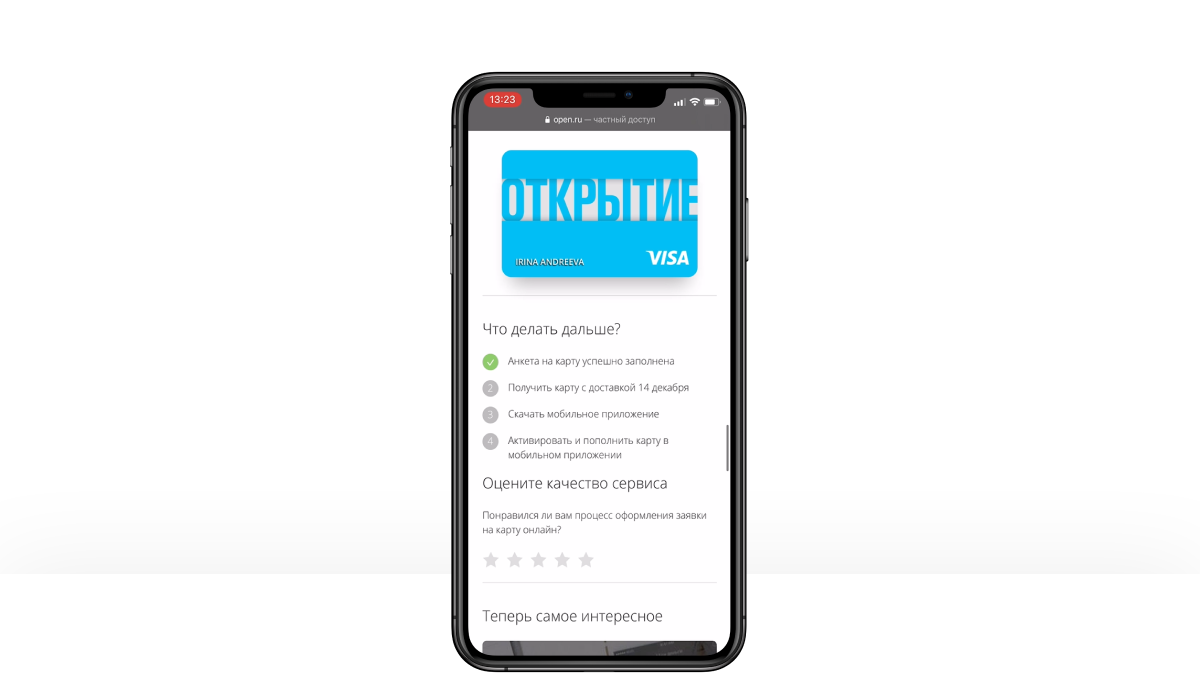

Кажется, что клиенту от этого только лучше — менеджер понятным языком объясняет, как пользоваться сервисом. Фактически же большую часть рассказа клиент не запоминает и все равно позже осваивает услугу самостоятельно. Эту коммуникацию лучше реализовать в формате онбординга, что может заменить общение с менеджером и сэкономить время клиента и банка.

Банк Открытие показывает удобную и понятную инструкцию в процессе приобретения карты, в которой можно разобраться самостоятельно.

CJM нового клиента может начинаться с установки приложения

Многие коммуникации, связанные с онбордингом в сервис, можно начинать еще до того, как клиент решает отправить заявку на продукт. Это помогает распределить коммуникации и привести к продукту уже подготовленного пользователя, которому не надо рассказывать о базовых функциях.

В отличие от многих других приложений, большинство мобильных банков недоступны пользователям до подписания договора — только два банка из десяти исследованных предоставляют виртуальную карту и доступ к приложению до открытия счета.. Требовательные пользователи уже обращают внимание на реализацию мобильного сервиса и часто выбирают тот, который соответствует их представлению об удобстве. И когда у них нет возможности увидеть приложение заранее, то это становится новым барьером — если сервис не понравится, нужно будет потратить еще немало усилий, чтобы отказаться от услуг банка и закрыть карту.

Банк мог бы дать пользователю доступ к приложению без заключения договора. Так можно заранее показать, как управлять расходами или оплатить штраф, какие есть кэшбэк-предложения для клиентов. Это дает возможность полноценно начать коммуникацию с клиентом не с рекламного сообщения, а с демонстрации конкретных преимуществ сервиса.

Проблема в том, что в парадигме большинства банков мобильное приложение — это не продукт, а канал, удобное дополнение к банку. На практике же приложение стало куда более значимым и полезным продуктом, чем карта, которая выступает только ключом к управлению деньгами.

Среднее время доставки банковских продуктов: от отправки заявки до активации карты и первой транзакции.

Сейчас рынок предлагает очень разный опыт для новых клиентов: в некоторых банках время от заявки до возможности использовать продукт все еще занимает несколько суток, а лидеры смогли сократить этот срок до минут — они нашли способы сделать клиентский путь более легким и современным, подходящим для цифровых мобильных пользователей. В рамках стартовавших исследований продаж дебетовых карт и потребительских кредитов мы узнаем, как лидеры достигли этого и будут ли их практики масштабироваться на весь рынок.

В ближайшее время проработка и оптимизация CJM новых клиентов будет важнейшим полем работы клиентских служб банков. Банки будут работать над возможностью максимально сократить время доставки продукта клиентам, больше использовать цифровые коммуникации и давать легкий доступ к продукту через приложение. Насколько успешно — скоро выясним.

Марина Каменева, директор по продуктам Markswebb,

для Банковского Обозрения.

Cash Credit Acquisition Rank 2021. Как оцифровать выдачу кредита и повысить эффективность продаж с помощью онлайн-каналов? Познакомиться с методикой и предзаказать результаты — можно на странице исследования.

Debit Card Acquisition Rank 2021. Как построить эффективный клиентский путь открытия дебетовой карты для цифровых пользователей? Узнать об участниках, методике и предзаказать полный отчет можно по ссылке.

Как продавать в банке

Специфика продаж в банке состоит в том, что клиента с сотрудником не связывают долгосрочные отношения. Исключение – VIP-подразделения. Там менеджеры работают с людьми на протяжении длительного времени и знают как их потребности, так и возможности.

В обычных же офисах клиент берет талон в электронной очереди и попадает в любое окно. Процесс обслуживания занимает около 30 минут, и за это время менеджер должен успеть не только сделать то, для чего человек пришел в банк, но и совершить продажи дополнительных продуктов.

Ограниченное время не означает, что можно пренебрегать какими-либо этапами продаж. Уделять внимание следует каждому из них. И на каждом работать по максимуму, поскольку второго шанса не будет: клиент просто уйдет и направится в другой банк, если ему что-то не понравится.

Установление контакта

Начало общения – очень важный момент. Здесь менеджер должен следовать нескольким правилам.

Недопустимо заниматься своими делами. Если клиент подходит к столу, а вместо приветствия со стороны менеджера видит, что тот занят другими делами, это резко снижает шансы на успешные продажи.

Сотрудник обязан первым поздороваться. При этом нужно смотреть на человека, а не в экран компьютера. И поинтересоваться, что нужно обратившемуся.

Если допустить промашку на этом этапе, то будет сложно добиться успеха на следующих. И, скорее всего, результат продаж будет минимальным: человек просто сделает то, для чего пришел, и не согласится ни на что другое.

После установления контакта можно двигаться дальше.

Выявление потребностей

Когда сотрудник вызывает клиента, в зависимости от буквы на талоне, он уже понимает, зачем пришел человек. Нужно ли будет ему рассказывать о кредитах или картах, вкладах или ипотеке.

Первый вопрос всегда стандартный и звучит следующим образом: Чем я могу вам помочь?

В ответ клиент сообщает, что он хочет сделать. Обычно он понимает, что хочет получить в итоге, а задача менеджера – рассказать ему о банковских продуктах, которые этот результат обеспечат.

Например, клиент недавно получил крупную сумму денег и хотел бы разместить ее в банке и получать доход. В этот момент обязанность менеджера – адекватно оценить человека и предложить тот вариант, который ему подойдет.

Если речь идет о пожилом человеке, стоит остановиться на обычном вкладе на определенный срок. Просто потому, что более сложные варианты будут большинству возрастных клиентов непонятны.

Если речь идет о молодом человеке, можно предложить альтернативу в виде рынка ценных бумаг. Индивидуальный инвестиционный счет или брокерский счет. Выбор зависит от того, готов ли он самостоятельно нести ответственность.

Если цель – отдать деньги и забыть о них, то подойдет инвестиционный счет. Задачей клиента станет вносить на него деньги по мере возможности, а непосредственно вложением их в ценные бумаги заниматься не придется.

Либо можно предложить открыть брокерский счет, рассказать клиенту, как вносить туда деньги и покупать акции, облигации и так далее.

Важно задать клиенту как можно больше уточняющих вопросов, чтобы выбрать продукт для презентации.

Рассмотрим два примерных диалога для выявления потребностей.

– Добрый день! Меня зовут Анастасия, чем я могу вам помочь?

– Здравствуйте! Я продал машину и хотел бы положить деньги под проценты.

– На какой срок вы планируете их разместить?

– Пока не знаю, минимум, год.

– Вы собираетесь в этот период вносить дополнительные средства?

– Возможно, но пока не могу гарантировать.

– А снимать деньги?

– Вы готовы рассмотреть вариант размещения денег на три года?

– Не уверен. А почему вы спрашиваете?

– У нас есть выгодное предложение – индивидуальный инвестиционный счет. Доход – 13 % годовых. Если вы не уверены, что деньги вам не понадобятся, можно разделить их на две части. Одну положить на ИИС, а вторую – на краткосрочный вклад. Проценты по нему ниже, но зато вы сможете снять средства без потерь.

На данном этапе сотрудник переходит к презентации ИИС и вклада.

Ниже диалог с клиентом с противоположной потребностью.

– Добрый вечер! Чем я могу вам помочь?

– Мне нужна кредитная карта.

– Скажите, пожалуйста, она нужна вам для какой-то конкретной покупки?

– Да, мне нужно кое-что приобрести.

– У вас есть действующие кредиты или кредитные карты в других банках?

– Да, у меня есть кредитка и кредит.

– В дальнейшем планируете использовать кредитную карту?

– Если кредитная карта нужна вам для совершения одной покупки, выгоднее будет оформить кредит. Под какой процент вы брали старый кредит?

– 15 % или 17 %, точно не помню.

– Наши ставки начинаются с 12 %. Вы можете закрыть свои долги, сделать необходимые покупки и платить один кредит с меньшей процентной ставкой. Кроме того, это быстрее: с картой нужно ждать, пока ее изготовят, а кредит мы оформим уже сегодня.

Сотрудник презентует потребительский кредит либо кредит на рефинансирование.

Презентация продукта

Чтобы этот этап прошел успешно, сотрудник должен досконально знать все нюансы продуктов, которые предлагает.

Условия оформления, стоимость, возможности расторжения, послепродажное обслуживание, выгода – это неполный список того, что должен держать в голове компетентный менеджер по продажам.

При этом важно разговаривать на языке клиента. Сотрудник обязан понимать, с кем можно использовать банковские термины, а кому необходимо объяснять все простыми словами.

У каждого менеджера должны быть графические материалы о продукте, таблицы с тарифными планами и так далее. Они помогают более наглядно представить информацию.

Хороший инструмент для презентации – техника ХПВ, она же СПВ. Расшифровывается как Характеристика/Свойство, Преимущество, Выгода.

Начинать нужно с привлекательных свойств продукта.

Вклад – выгодный, кредит – под низкий процент, с удобным платежом, карта – без годового обслуживания.

Следующий шаг – описание выгод, которые получит человек.

Доход по сумме вашего вклада – 6000 руб. в месяц, платеж по кредиту – всего 300 рублей в день, стоимость чашки кофе. Если приобретать по карте товары на определенную сумму, то плата за обслуживание не берется.

Последнее – преимущества, по сравнению с аналогичными предложениями либо с прошлыми версиями продукта.

На этот вклад можно не только вносить деньги, но и снимать их, не выходя за пределы неснижаемого остатка. Если не гасить кредит досрочно в течение полугода, ставка будет снижена. По карте начисляется повышенный кэшбэк по выбранным категориям.

Знание характеристик продукта понадобится и на следующем этапе.

Отработка возражений

От качества работы менеджера зависит, завершится ли обслуживание подписанием документов.

Если клиент отказывается от приобретения услуги, не называя причин, необходимо выяснить, что конкретно его не устраивает.

- Мне хотелось бы понять, почему наш продукт вам не подходит.

- Иван Иванович, поясните, пожалуйста, с какими именно условиями вы не согласны.

- Что мы можем сделать, чтобы изменить ваше решение?

- Задав любой из этих вопросов, важно выслушать ответ. Необходимо показать свою заинтересованность, серьезное отношение к высказываемому мнению.

- Когда клиент договорит, важно продемонстрировать понимание. Я с вами согласен, доход меньше, чем вы ожидали. Но зато мы гарантируем сохранность денег, вы не несете никакого риска.

- Вы правы, страховка стоит дорого. Но ее стоимость уже включена в сумму ежемесячного платежа. И она защищает вашу семью от необходимости выплачивать долг, если с вами что-то произойдет.

Когда у клиента не остается аргументов и он согласен на оформление, можно переходить к следующему этапу.

Закрытие сделки

Здесь важно ничего не испортить: нельзя торопить, подчеркивать, что обслуживание закончено и остались формальности, которые нужно побыстрее завершить.

Если возникают дополнительные вопросы или клиент хочет ознакомиться с документами подробнее, важно дать ему такую возможность. Лучше потратить лишние пять минут сейчас, чем через пару дней объяснять, почему успешная сделка обернулась расторжением договора.

Об условиях расторжения тоже необходимо сообщать. Даже если об этом умолчать, в документах все прописано. Важно подчеркнуть последствия. Например, при закрытии вклада проценты либо не начислят вообще, либо их будет меньше, чем предполагалось.

При расторжении страховки по кредиту деньги вернутся, но при этом не будет никакой защиты. И в случае наступления страхового события придется не только заниматься своим здоровьем, но и где-то искать деньги на платежи.

Кросс-продажи

В тот момент, пока формируются и печатаются документы, у менеджера есть несколько минут, чтобы предложить дополнительные продукты.

Например, оформляющему дебетовую карту стоит рассказать о кредитной. Важно подробно объяснить, как использовать льготный период. Если не уделить этому внимания, клиент может не рассчитать свои расходы и оказаться в долгах. После этого он придет в банк только для того, чтобы закрыть карту и отказаться от остальных продуктов.

При выдаче ипотеки нужно предложить дополнительное страхование – жизни и здоровья. Эта страховка обязательной не является, в отличие от страхования залога, но влияет на ставку. Процент по ипотеке меньше, если застрахована жизнь заемщика.

Кросс-продажи у потребителей ассоциируются с лишними расходами, поэтому важно начать с выгод. Применительно к страховке это означает, что у менеджера должна быть возможность в моменте рассчитать платеж со страховкой и без и сравнить разницу со стоимостью полиса.

Важно помнить, что кросс-продажи нужно делать по желанию клиента. Недопустимо навязывание любой ценой. Такая продажа – брак в работе менеджера, который чреват уходом потребителя в другую организацию. Где с его желаниями считаются.

Завершение обслуживания

Продажа совершена, документы подписаны. Можно прощаться.

Если продукт, приобретенный клиентом, предполагает продление, нужно договориться о следующей встрече. Если это предусмотрено стандартами банка, вручить свою визитную карточку и напомнить, что звонить можно по любым вопросам. Так потенциальная продажа не пройдет мимо.

В конце следует обязательно спросить, есть ли у клиента какие-то вопросы, хочет ли он сделать что-то еще. Если об этом забыть, есть вероятность через пять минут увидеть его в соседнем окне. И продажу оформит коллега.

Продать банковскую карту с выгодой: как не стать дроппером

Лучшие финансовые лайфхаки в нашем Telegram-канале. Без спама и назойливых новостей. Подписывайтесь, чтобы ничего не пропустить.

В соцсетях, особенно российских «ВКонтакте» и «Одноклассниках», можно наткнуться на предложения продать банковскую карточку. А еще лучше — несколько банковских карточек, взятых на ваше имя. Покупатели предлагают от 500 рублей до 10 000 за штуку! Казалось бы, выгодное дело — ведь многие банки раздают карты бесплатно. Однако подвох даже серьезнее, чем кажется. Финтолк объясняет, какой.

Что будет, если попытаться продать карту банка

Предложение о продаже платежной дебетовой карты выглядит примерно так: «Вы на самом деле ничем не рискуете, а мы вам платим деньги». И рядом контакты. Чаще e-mail или ник в Telegram, но иногда даже телефон.

Подсознательно вы чувствуете, что связываться с подобным можно только в очень отчаянном положении. Ведь в здравом уме вам не придет в голову садиться на рынке на табуреточку, раскладывать перед собой на черно-белой газетке свои яркие разноцветные банковские карточки и зазывать: «А вот кому дебетовки!»

Или вывешивать объявления на «Авито»: «Продам банковскую карту, недорого». Хотяяяя. Такие реально можно встретить.

Продать кредитку?? Это надо быть совсем отмороженным. На такой карте лежат не ваши средства, а деньги банка. Вам хочется отдавать этот долг за чужого дядю.

Ольга Удовенко, юрист с 12-летним стажем, Москва

— Договор на любую банковскую карту включает пункт, согласно которому клиенту банка запрещается передавать платежную карточку другим людям. Если это правило нарушилось, то банк вправе заблокировать карточку.

Как не попасть в преступную схему с картой

Кто готов с удовольствием купить у вас карту? Кто скупает карточки пачками? Обнальщики. Существуют целые группы людей, которые зарабатывают на помощи предпринимателям, крупному бизнесу или госконторам в уходе от налогов или оплате коррупционных сделок.

Как работает самая простая схема обналички:

- Предприниматель/юрлицо/чиновник заключает фиктивный договор с компанией обнальщиков на оказание услуг. Например, «на информационное сопровождение».

- Заказчик обнала оплачивает счет и подписывает акты о том, что все услуги выполнены.

- Заказчик перечисляет деньги компании обнальщиков.

- Обнальщики переводят деньги на те самые купленные банковские карточки.

- Посредник снимает деньги с карточек и передает назад заказчику в виде наличных.

- Обнальщики получают процент, который может достигать 25 % и выше.

Схемы бывают и сложнее — когда заказчик или компания обнальщиков пытаются запутать след: вдруг кто-то захочет распутать цепочку.

Например, правоохранительные органы.

Уголовной статьи за обналичивание средств нет. Однако участников подобных схем любят привлекать к ответственности по таким статьям как:

- заказчиков — за неуплату налогов (ст. 199 УК РФ);

- создателей компаний обнальщиков — за незаконную банковскую деятельность (ст. 172 УК);

- работников компаний обнальщиков — за неправомерный оборот средств платежей (ст. 187 УК).

Что же грозит вам, тому, кто продал свою карточку этим самым обнальщикам? Казалось бы, какой с вас спрос? Ведь не вы же создавали преступную схему и, например, выводили в кеш бюджетные деньги.

Все зависит от того, с какой целью вы собираетесь торговать платежными картами. На самом деле закон не содержит прямой ответственности за подобное деяние. Максимум, что вам грозит, — это административная ответственность по статье 14.1 КоАП РФ за незаконное предпринимательство. Но доказать его — легко. Контрольная закупка.

Николай Криухин, юрист с 18-летним стажем, Липецк

Наказание по такой статье — от 2 000 до 5 000 рублей на физлицо.

Кто такие дропперы и с чем их едят

Однако это еще не все. Если бы вы действительно просто сели торговать оформленными на вас банковскими карточками на базаре — одно дело. Втюхали глупому родственнику за литр водки — одно дело. Совсем другое дело — если вас признают дроппером. То есть тем, кто осознанно отдал свою карту обнальщикам и получил за то материальную выгоду.

Карта — это прежде всего банковский счет, к которому она привязана. По закону об отмывании денег («О противодействии легализации доходов..») все операции на сумму 600 000 рублей и больше попадают под максимально пристальное внимание: банки обязаны сообщать о них в Росфинмониторинг. Поэтому обнальщики нуждаются в огромном количестве счетов, чтобы обналичивать (от есть отмывать) деньги, оставаясь при этом непойманными. Короче, огромном количестве банковских карточек, оформленных на чужих людей.

Держатели карт продолжают нести ответственность по всем проводимым операциям. Даже если продали/подарили/потеряли свою карточку — и не заблокировали. Ведь, подписывая договор, вы как держатель обязаны никому не передавать ваш пластик и не говорить ПИН-код.

Короче говоря, продать кому-то свою дебетовую карту — то же самое, что отдать паспорт в чужие руки для оформления кредита. Вы просто можете оказаться замешанными в финансировании серьезных преступлений вплоть до террористических актов. А это уже точно уголовная статья.

Значит, продавать свою банковскую карту точно не стоит?

Продажа банковской карты — это незаконная предпринимательская деятельность. Банковские карты вправе продавать только сам банк. Если продали карту — меру наказания определит суд.

Однако есть-таки случай, когда продавать банковские карты законно, безопасно и выгодно! Если истек срок действия и они интересуют коллекционеров. Для этого, правда, вашей «Сберкарте» или «Тинькофф Блэк» придется состариться годков на десять — чтобы их ценность выросла рублей до 50 за штуку.

Источник https://www.markswebb.ru/blog/debit-card-sale-optimization/

Источник https://blog.oy-li.ru/kak-prodavat-v-banke/

Источник https://fintolk.pro/prodat-bankovskuyu-kartu-s-vygodoj-kak-ne-stat-dropperom/