Как ставить стоп-лоссы: 5 способов, одна стратегия и полезный лайфхак

Даже убыточные сделки можно закрывать выгодно, научившись работать со стоп-лоссами. Но часто происходит наоборот. Трейдер ставит стоп, цена его сбивает, а после продолжает движение в нужном направлении. Прогноз оказался верен, но прибыли нет.

Чтобы свести к минимуму такие ситуации, рассказываем, как правильно работать со стоп-лоссами.

5 способов определить цель для стоп-лосса

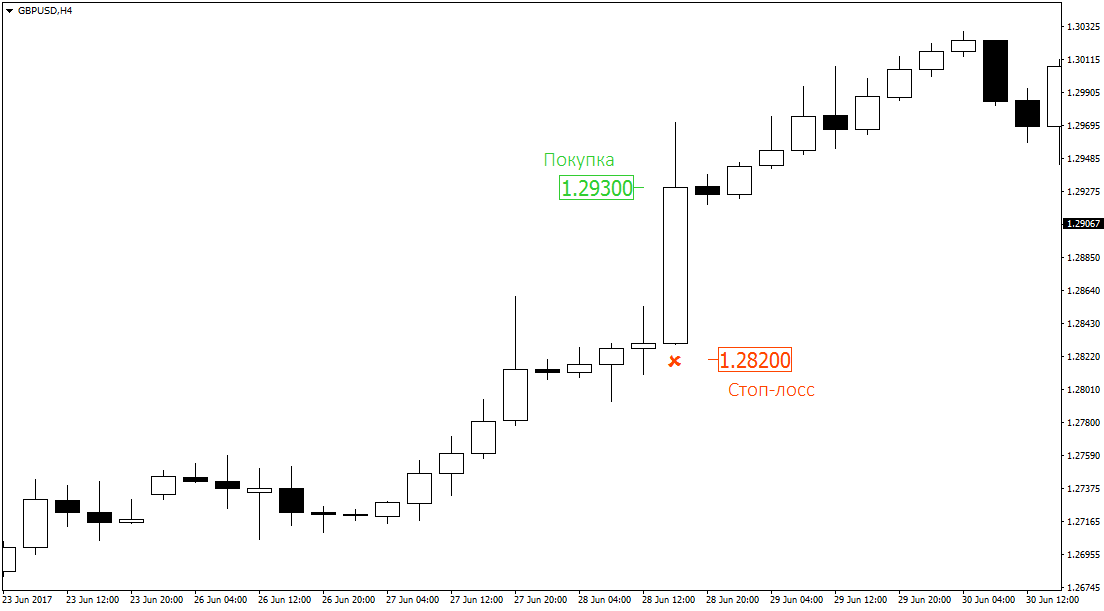

Горизонтальные уровни. Популярный способ среди большинства трейдеров. Стопы выставляются на несколько пунктов ниже от уровня поддержки и выше от уровня сопротивления.

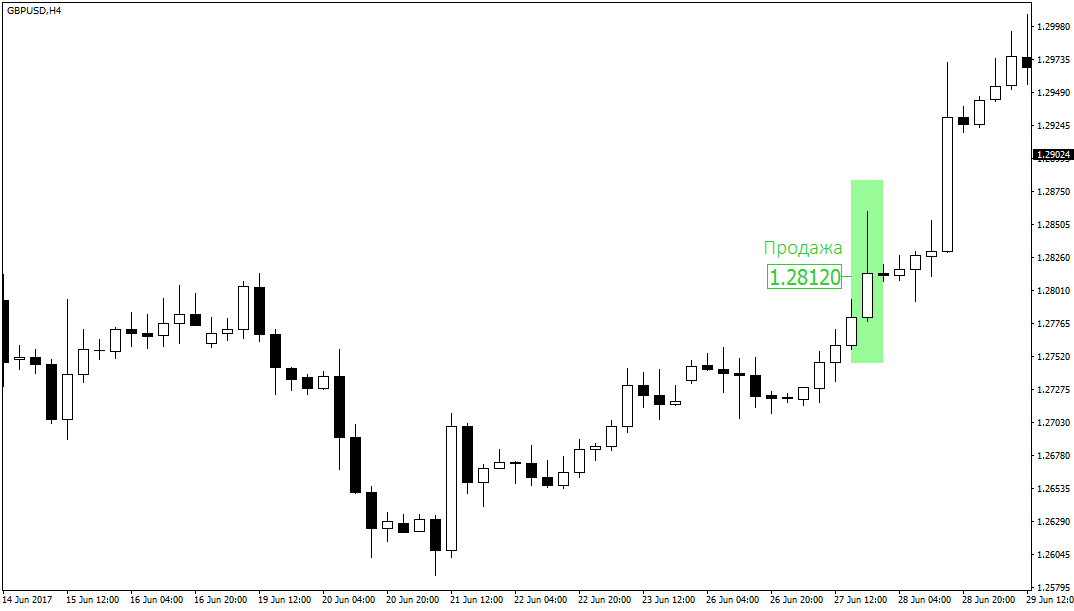

Пример на скриншоте ниже.

Это простой способ, которым пользуются большинство трейдеров. И этим он опасен.

Крупные игроки, способные повлиять на рынок, часто двигают цену к скоплению стопов, сбивают их и зарабатывают на этом, после чего прогнозируемое движение продолжается.

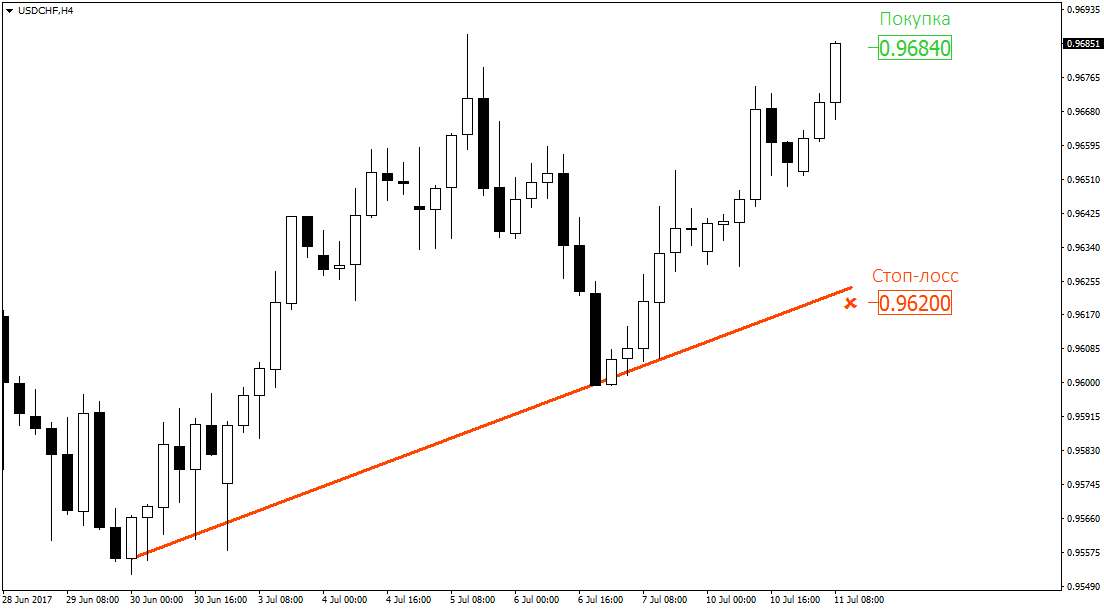

Трендовые линии строятся по локальным максимумам на нисходящем движении и минимумам на восходящем.

Правила установки стопов те же, что и при работе с горизонтальными уровнями.

Сигнальная свеча. Задача трейдера — выставить стоп-лосс недалеко от сигнальной свечи. Метод подходит трейдерам, торгующим по свечным паттернам.

Минус метода — защитный уровень выставляется недалеко от точки входа. Случайные колебания могут сбить защитный уровень, после чего цена продолжит движение в нужном для трейдера направлении.

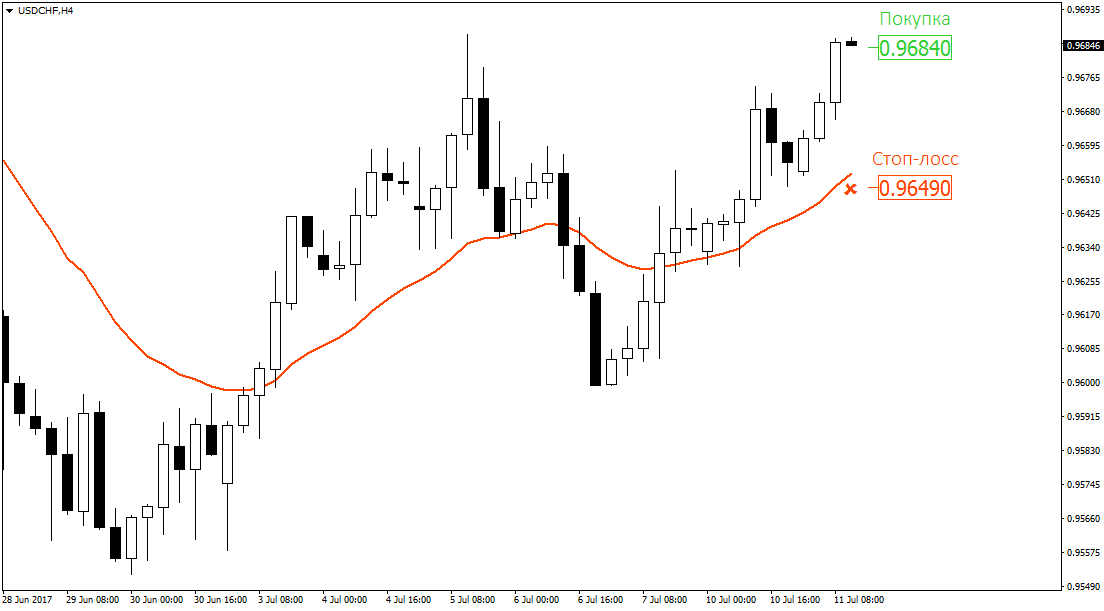

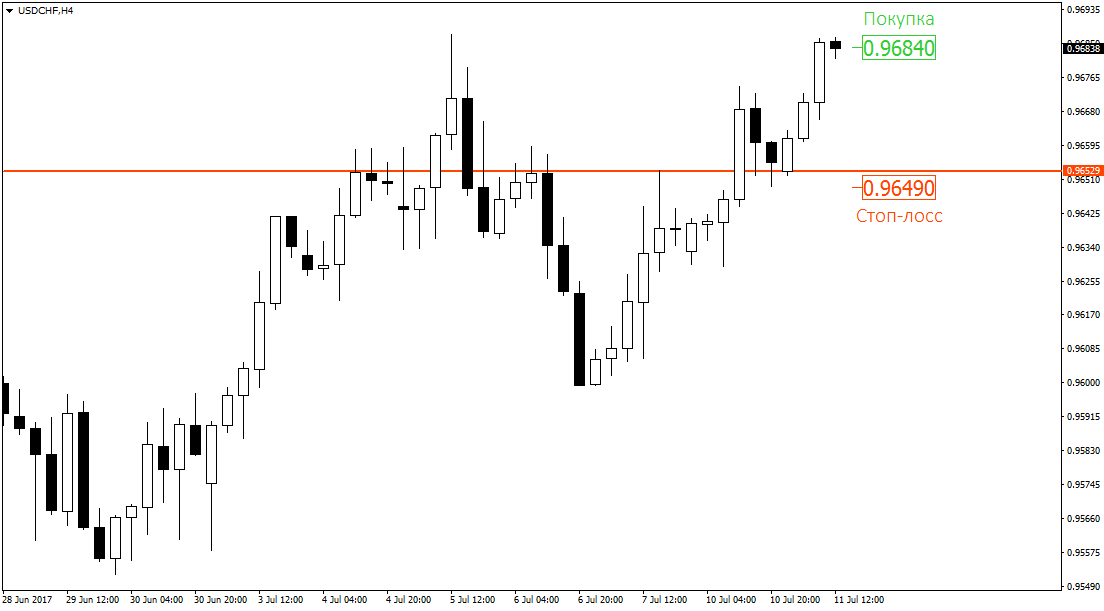

Скользящая средняя. Индикатор используется как трендовая линия: стоп-лосс ставится на уровне скользящей.

Уровень можно передвигать при перестроении мувинга. Период индикатора зависит от таймфрейма и стиля торговли трейдера.

Parabolic SAR. Стоп-лосс выставляется на уровне точек индикатора или немного выше/ниже в зависимости от направления сделки.

Стратегия работы со стоп-лоссами

Можно выставить стоп-лосс с тейк-профитом и ждать автоматического закрытия сделки. А можно работать над ордером после его открытия и увеличить прибыль.

Инструкция по стратегии:

Берете один из перечисленных выше способов.

Находите точку входа, открываете сделку, выставляете стоп-лосс.

При необходимости передвигаем стоп вручную.

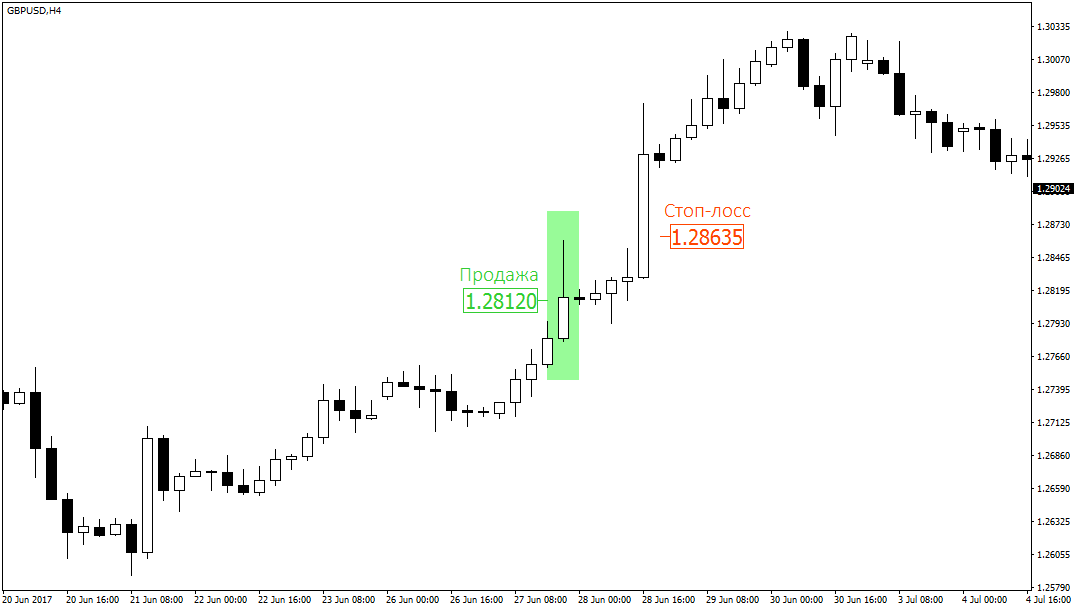

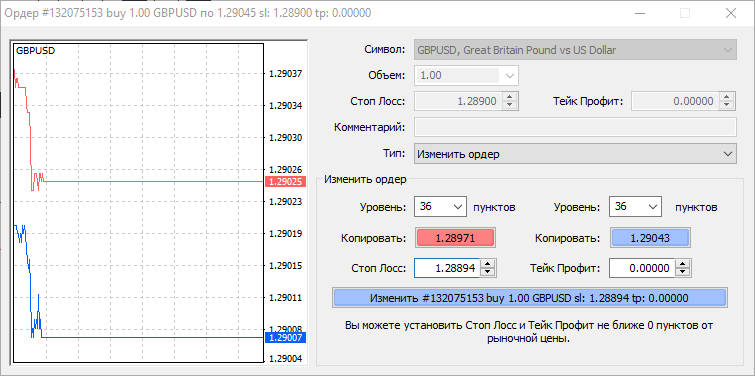

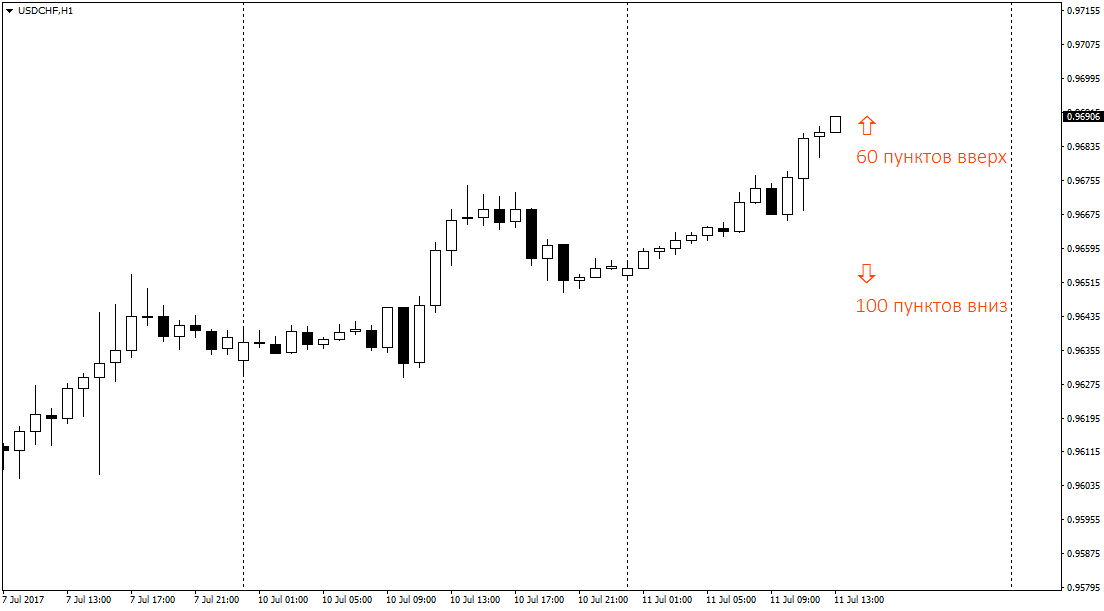

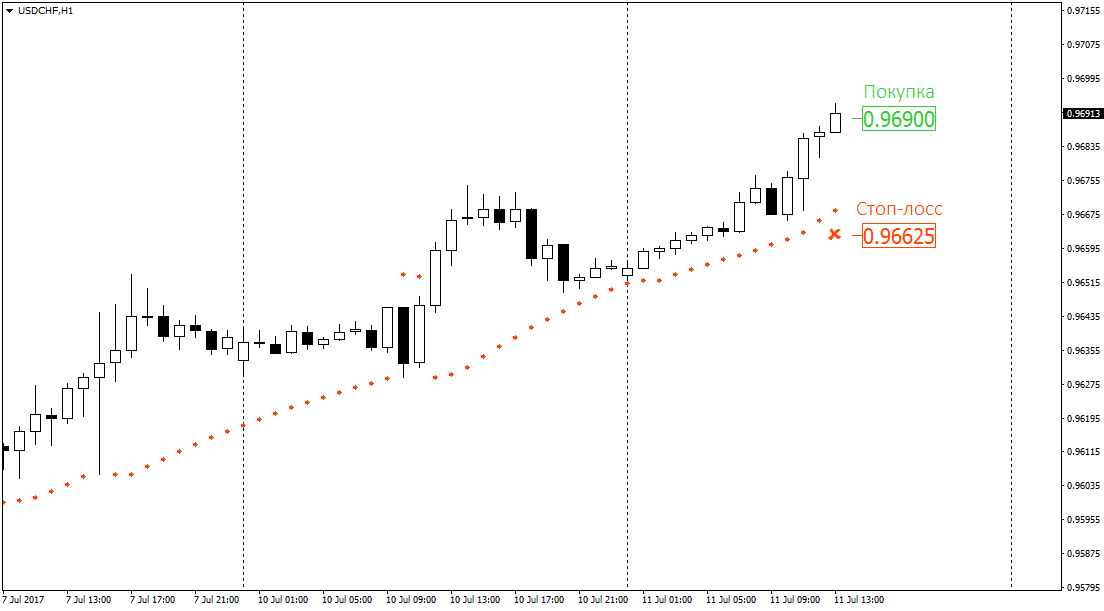

Например, выставляете stop loss от трендовой линии. Цена движется в соответствии с прогнозом. Тогда стоп-уровень передвигаете вслед за трендовой линией. Понятнее на скриншоте.

Есть ли правильное соотношение размера стоп-лосса к тейк-профиту

На самом деле все индивидуально. Кто-то советует схему 1:1, когда от точки входа до стоп-лосса и тейк-профита одинаковое расстояние в пунктах. Кто-то рекомендует другое соотношение, объясняя свою позицию правилами риск-менеджмента.

Наш сервис Raddar регулярно получает порцию критики за уровни, которые «не соответствуют мани-менеджменту». Система часто выставляет стоп дальше от тейка, из-за чего риск превышает потенциальный доход. Но на практике прибыль есть. Вот 2 последних отчета:

Биткоин. Прогнозы за март-апрель 2019. Всего 365 сделок, точность 73,7%, общая доходность 634,07%.

Нефть. Прогнозы за апрель 2019. 90 сделок, точность 97,78%, доход 234%.

Статистика доказывает, что во всех правилах есть исключения. Выставляйте целевые уровни в зависимости от торговой стратегии, рисков и стиля торговли.

Главное

Для выставления стоп-лоссов можете использовать уровни поддержки/сопротивления, трендовые линии, индикаторы, свечные паттерны.

Передвигайте стоп после открытия сделки, чтобы фиксировать прибыль.

Не ищите «волшебную» формулу соотношения значений take profit и stop loss. Ее нет.

Как рассчитать размер стоп-лосс

Всем привет! Сегодня я решила поговорить с вами о том, как рассчитать стоп-лосс, чтобы всегда быть в плюсе. Выбор правильного размера стоп-лосса играет очень важную роль в торговле, ведь он помогает стабильно получать прибыль даже в том случае, если создаваемые ордера только наполовину являются успешными.

Рекомендуемый размер стоп-лосса

На сегодняшний день существует масса различных способов расчета прибыли и убытка, но, на мой взгляд, самым действенным является следующее правило:

О том, что такое стоп-лосс, я рассказывать не буду, так как вы наверняка уже знаете, что это. Сегодня мы поговорим о том, как правильно рассчитать стоп-лосс. Предлагаю вам для начала разобраться, что такое большой и малый стоп-лосс. Точного определения данным терминам не существует, все зависит от используемого вами финансового инструмента и текущей волатильности.

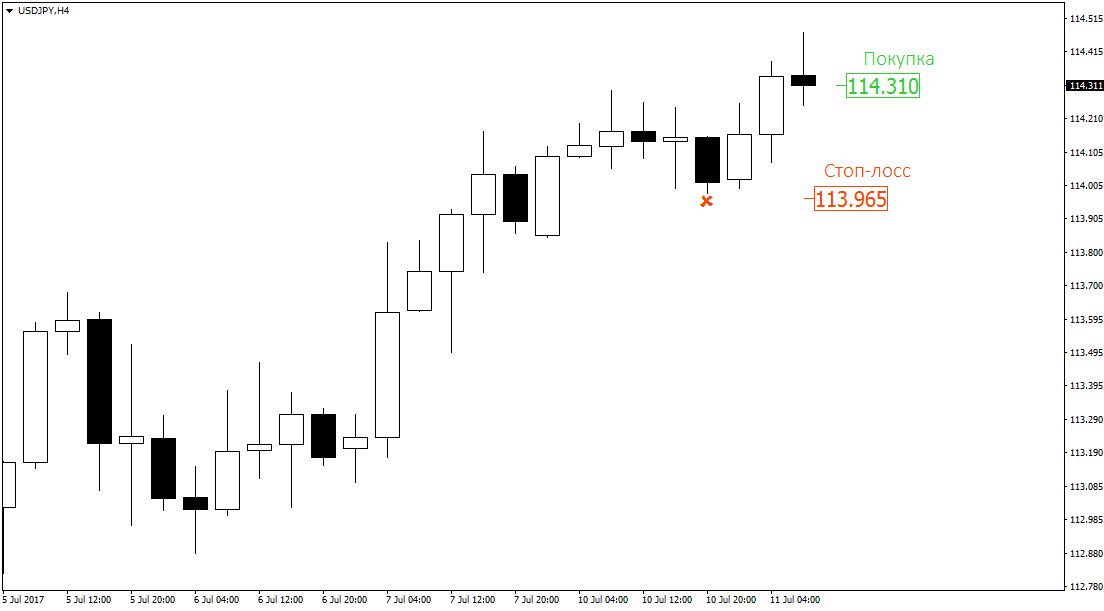

Так, например, для краткосрочной торговли на тайм-фреймах до пяти минут стоп-лосс в размере 5-6 пунктов является нормальным явлением, в то время как для среднесрочной и долгосрочной торговли это сильно маленькое значение. Так, например, на паре доллар/японская йена стоп-лосс в размере 15 пипсов сделает вашу торговлю убыточной из-за мелких шумов, которые характерны для графика этой пары. Трейдеры должны понимать, что термины малый и большой стоп-лосс определяются в зависимости от тайм-фрейма, на котором они используются. Размер стоп-лосса должен определяться в зависимости от используемого тейк-профита и для каждого ордера в отдельности. Экономить на размере стоп-лосса не рекомендуется, так как он может многие сделки сделать убыточными, что негативно отразиться на общей прибыльности вашей торговой стратегии.

Почему рекомендуемое соотношение стоп-лосса к тейк-профиту составляет 1:3? К такому выводу пришли опытные трейдеры в результате проведения многочисленных испытаний. При наличии на рынке сильного тренда, такие размеры стоп-лосса и тейк-профита позволяют неплохо заработать и не заработать ненужных убытков. Предлагаю вам в качестве примера рассмотреть ситуацию на рынке в случае появления паттерна пин бар.

На графике появился сетап пин бара возле надежного уровня сопротивления, что является надежным сигналом скорого разворота тренда. Мы, полагаясь на правила торговли по пин барам, выставляем отложенный ордер на продажу на несколько пунктов ниже нижней цены закрытия последней свечи. Выставляем стоп лосс на несколько пунктов выше цены закрытия текущей свечи.

Что получается в итоге? Рамзер стоп-лоса равняется 26 пунктам, а тейк-профит 68 пунктам. Такая сделка предвещает хорошую прибыль с минимальными рисками, согласитесь, что это неплохая тактика ведения торговли, которая может приносить хорошую прибыль. Всегда ли нужно соблюдать такое соотношение?

В случае если трейдер предпочитает скальпинг, то, конечно же, придерживаться этого правила не стоит, надеюсь, понятно, почему. А вот если трейдер является любителем долгосрочной торговли и открывает 2-3 сделки в месяц, то, соблюдать его стоит. При этом трейдер должен входить в рынок только при появлении сильного тренда, а как только это произойдет, он обязательно останется в выигрыше.

Описанное сегодня правило реокмендуется соблюдать всем любителям долгосрочной торговли, но как мы знаем в любом правиле есть исключения. Так, например, в случае появления на рынке консолидации размер стоп-лосса должен равняться размеру тейк-профита, а если на рынке стабильный тренд, но со значительными откатами, то стоп-лосс можно увеличить в зависимости от текущей волатильнсоти валюной пары.

На что обращать внимание при выборе размера стоп-лосса

Как правильно выставить стоп-лосс? В ходе ведения торгов, полгаться только на описываемое сегодня правило неправильно. Размер зависит, в первую очередь, от вашей тактики ведения торговли. Ордера лучше всего привязывать к локальным максимумам/минимумам или линиями поддержки и сопротивления. Если трейдер видит, что размер стоп-лосса является недостаточным, то можно его немного увеличить, независимо от используемого тейк-профита.

Какой стоп-лосс лучше: фиксированный или плавающий

Если вы являетесь новичком на рынке Форекс, то вам стоит использовать только фиксированный размер стоп-лосса. Это нужно для того, чтобы вы могли произвести работу над ошибками, а если тренд будет сильным после срабатывания стопа, то вы сможете открыть еще одну сделку и компенсировать свой предыдущий убыток.

Со временем, по мере накопления опыта, вы сможете перейти к использованию трейлинг-стопа, что позволит вам переносить сделки в безубыточное положение по мере движения цены в нужном направлении.

Когда устанавливать стоп-лосс

Если вы новичок на рынке Форекс, то открывать стоп-лосс вам нужно сразу же после создания ордера. Многие опытные трейдеры открывают стоп-лосс после первой коррекции цены. Такой способ торговли дает неплохие результаты при ведении среднесрочной торговли на парах с низкой и средней волатильностью.

После того как цена опять начинает двигаться в выгодном трейдеру направлении, он создает стоп-лосс и начинает постепенно подтягивать его к тейк-профиту. Здесь важно не передвигать стоп-лосс сильно быстро, а сохранять постоянно между тейк-профитом и стоп-лоссом определенную дистанцию, например, в 30 пунктов.

Стоит ли дожидаться срабатывания Stop-Loss

При получении сигнала о закрытии ордера, его необходимо закрыть, не дожидаясь срабатывания Stop-Loss. Многие начинающие трейдеры не обращают внимание на подобные сигналы и ждут пока сделка закроется, достигнув уровня Стоп-Лосс, что вызывает негативные последствия.

Грамотный расчет уровней Stop-Loss оказывает существенное влияние на успешность ведения торгов. К сожалению, далеко не все обучающие материалы уделяют этому аспекту должное внимание, из-за чего многие новички сливают свой изначальный депозит в течение нескольких дней.

Для того чтобы сделать ведение торгов более безопасными, необходимо соблюдать следующие правила:

- При заключении сделок необходимо всегда использовать Stop-Loss. Это необходимо делать даже если вы предпочитаете использовать разнообразные скальпинг-стратегии.

- Для открытия сделок необходимо дожидаться оптимального момента для входа в рынок, чтобы расстояние до Стоп-Лосс было меньше ожидаемого уровня прибыли. Ордера, созданные по этим правилам, обычно являются прибыльными.

- Ни в коем случае не пересиживайте убытки по ордеру.

- Помните о правилах мани менеджмента и ни в коем случае не создавайте сделки с лотом, который составляет более 2% от имеющегося депозита.

Лишь соблюдение описанных выше правил позволит вам избежать быстрого обнуления торгового депозита, что, в свою очередь, позволит вам со временем стать действительно успешным трейдером.

Надеюсь, эта статья поможет вам научиться грамотно устанавливать уровень Стоп-Лосс при создании сделок.

Подписывайтесь на мою рассылку и вы всегда будете в курсе последних событий на рынке Форекс. Помните, что для того, чтобы добиться успеха и получать стабильный доход на валютном рынке, необходимо потратить определенное время на обучение.

Что нужно знать о Стоп-Лоссах

Здравствуйте, товарищи форекс трейдеры!

В этом уроке мы поговорим о стоп лоссе. Стоп лосс (Stop Loss) – это колоссальной важности вещь, от которой напрямую зависит ваш успех, либо же неудача в трейдинге. Далее мы узнаем, что такое стоп лосс, где его выставлять и каким именно образом, какой стоп лучше использовать, сравним короткие и длинные стоп приказы, ну и наконец придем к выводу, можно ли торговать без стопа и насколько это грамотная идея.

Что такое стоп лосс?

Стоп лосс – это ордер, ограничивающий ваши убытки, автоматически закрывающий вашу позицию при достижении ценой определенного ценового уровня. Допустим, вы посмотрели на указанную свечу и решили, что ее нетипично длинная тень скорее всего свидетельствует о предстоящем развороте. Таким образом, после закрытия свечи, вы открываете ордер на продажу.

Но спустя некоторое время цена идет вверх, то есть ваше предположение оказалось неверным и цена идет против вашей позиции. Конечно, вы можете в любой момент закрыть позицию вручную, тем самым зафиксировав убыток, но, к примеру, вас в этот момент может просто не оказаться рядом с монитором, либо может сработать какой-то эмоциональный фактор, наивная вера в то, что цена обязательно развернется. Впоследствии убытки могут привести вплоть до полного истощения вашего счета. То есть, теоретически, если у вас нет стоп лосса, то риск сделки будет равен депозиту.

В том случае, когда мы заранее устанавливаем стоп лосс на каком-то уровне, мы тем самым заранее ограничиваем потенциальный риск, зная, что в этой конкретной сделке мы не сможем потерять более определенной суммы, либо, что более грамотно, определенного процента от депозита.

Стоп лосс необходимо ставить в том месте, где точно будет ясно, что мы были неправы. То есть там, где сетап теряет свой смысл. В данном случае очевидно, что наше предположение потеряет свою силу, если цена уйдет за крайнюю точку хвоста. Соответственно, стоп лосс мы ставим немногим выше максимума свечи. На случай каких-либо технических выбросов всегда прибавляем пару пунктов.

Как устанавливать стоп лосс в MT4/MT5

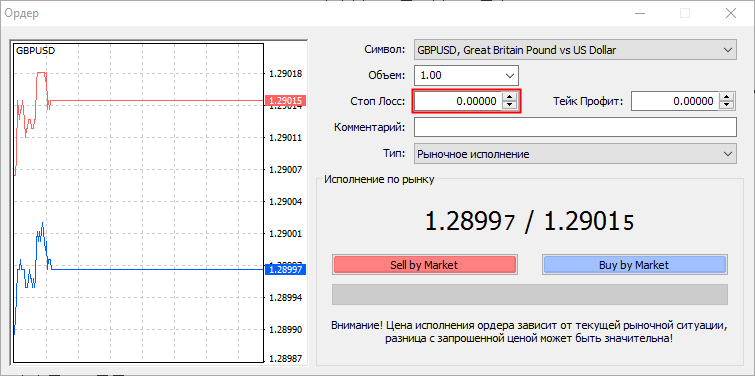

Как устанавливать стоп лосс в MT4/MT5

Стандартное окно открытия ордера практически одинаково в терминалах MetaTrader 4 и MetaTarder 5. Помимо кнопок купить/продать здесь имеются поля для установки тейк профита и стоп лосса. Здесь вы можете выбрать стоп лосс еще до открытия сделки, что рекомендуется делать, если рынок достаточно спокоен. В случае продажи стоп ставится выше цены открытия, в случае покупки – ниже.

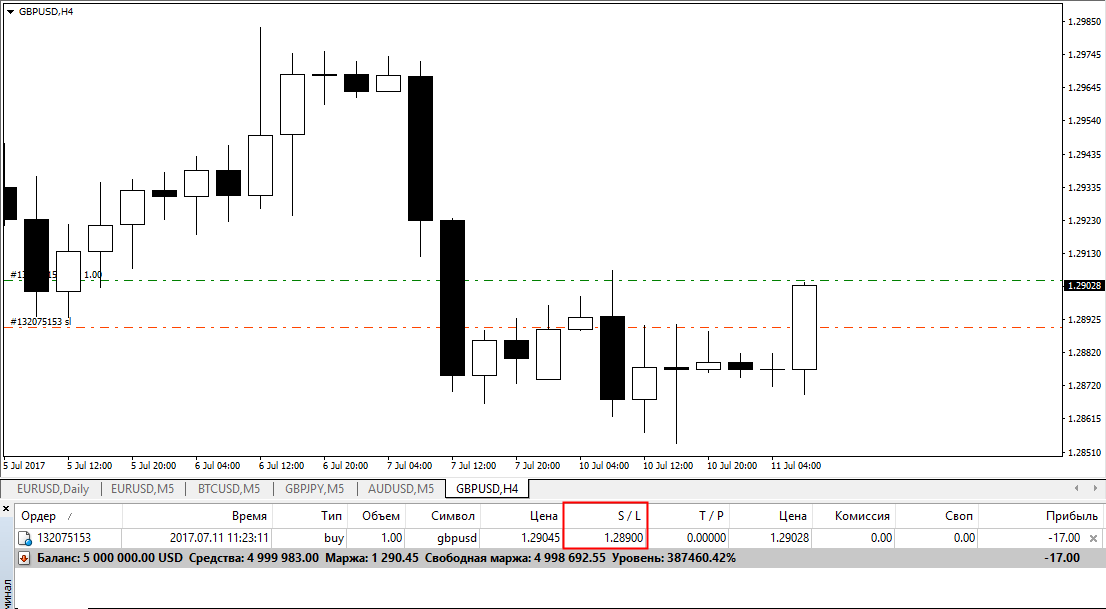

Если мы откроем позицию, стоп лосс будет отображен на графике в виде штрих-пунктирной линии и также в окне терминала в столбике “S / L”. Для редактирования ордера щелкните два раза по соответствующей строке в терминале.

Здесь вы можете изменить стоп лосс в любую из сторон. Если вы открыли сделку без стоп лосса, то таким образом его можно добавить к позиции. Стоит учесть, что на некоторых типах счетов нельзя поставить стоп лосс одновременно с открытием сделки, и сделать это можно, только открыв позицию.

Способы установки стоп лосса

Локальный экстремум. Допустим, в данном случае мы решили, что тренд вверх продолжится и открыли сделку на покупку по текущей цене. Один из самых банальнейших, классических методов установки стоп лосса – установка ниже (в случае покупок), либо выше (в случае продаж) предыдущего экстремума.

Обратите внимание, что мы никогда не ставим стоп лосс ровно на ценовом максимуме или минимуме (пункт в пункт). Нужно учитывать, что всегда возможны небольшие ценовые всплески, и чтобы стоп по чистой случайности не выбило таким всплеском, мы всегда ставим стоп лосс чуть выше или чуть ниже ориентира (экстремума).

Большая свеча. Следующий способ установки стоп лосса – под крайней точкой или над крайней точкой большой свечи. Под определение большой свечи подходит свеча раза в три больше средней свечи на видимом графике.

Допустим, вы увидели такую большую свечу и решили, что это сигнал к покупкам. В случае с покупкой, стоп лосс можно устанавливать под ее крайней точкой на несколько пунктов ниже минимума.

Трендовая линия. Также стоп лосс можно устанавливать под (в случае с покупками) или над (для продаж) трендовой линией. О том, как построить трендовую линию, у нас есть отдельный видео урок. Логичный вопрос, так как цена и, соответственно, трендовая линия будут меняться с течением времени, то стоит ли перемещать стоп лосс? В данном случае, стоп лосс действительно можно перемещать вдоль трендовой линии, например, с каждой новой свечой.

Скользящая средняя. Еще один метод – выставление стоп лосса по скользящей средней. В целом, здесь есть нечто общее с методом установки по трендовой линии. Такой стоп также можно передвигать вслед за средней.

По времени. Стоп можно устанавливать не только по цене, но и по времени. По открытии сделки устанавливаем стоп лосс на достаточно большом расстоянии, на случай форс-мажорных обстоятельств. Но, на самом деле, выходим из сделки по истечении какого-то времени, если не было движения в сторону прибыли. Общеизвестная стратегия – фильтр 5 свечей . То есть на основе какого-либо сигнала мы открываем позицию, и, если в течении 5 свечей цена стоит на месте, что значит сигнал не оказал никакого влияния на рынок, то мы просто выходим из сделки.

Ключевые уровни. Надежный способ установки стоп лосса – за ближайшим уровнем поддержки/сопротивления . В случае продаж стоп ставим чуть выше уровня сопротивления, в случае покупок – чуть ниже уровня поддержки.

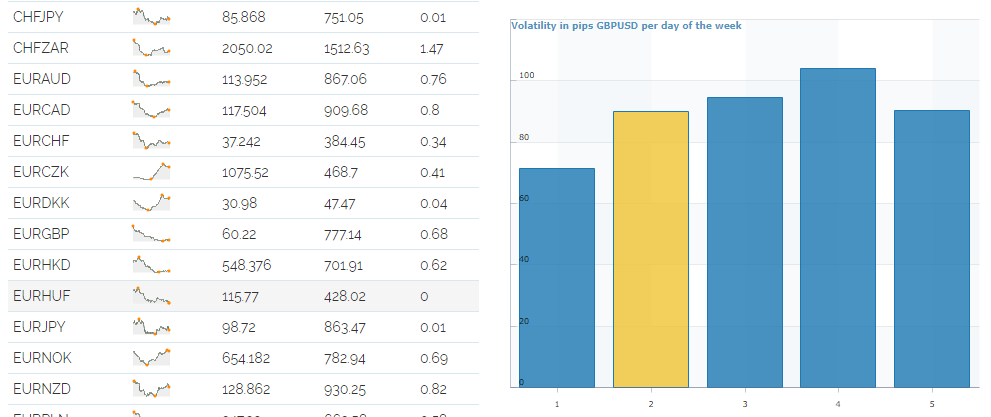

Волатильность. Неплохим ориентиром для установки стоп лосса является волатильность . Данный метод установки стоп лосса подходит для внутридневной торговли. Данные по волатильности можно смотреть тут. В списке находите нужную пару и смотрите среднюю дневную волатильность. Например, по GBPUSD это значение составляет чуть менее 100 пунктов.

Далее вычитаем из этого значения, какое расстояние цена уже прошла за день. В данном случае цена уже прошла вверх 60 пунктов. Значит, теоретически цена может либо пройти вверх еще 40 пунктов, либо пройти вниз 100 пунктов. Стоп лосс устанавливаем соответственно этим значениям.

В целом, этот метод очень субъективный и скорее подходит для определения того, куда цена может пойти, то есть сколько цена еще может выжать из рынка. Но, к примеру, если цена уже прошла 120 пунктов, можно установить совсем небольшой стоп лосс в районе 10-20 пунктов с расчетом на то, что среднедневная волатильность у пары уже исчерпана и вероятность дальнейшего хода цены в том же направлении небольшая.

Parabolic SAR. Еще один классический метод для расчета стопа – индикатор Parabolic SAR. Тут все просто. При открытии сделки устанавливаем стоп лосс на некотором расстоянии за точками Параболика.

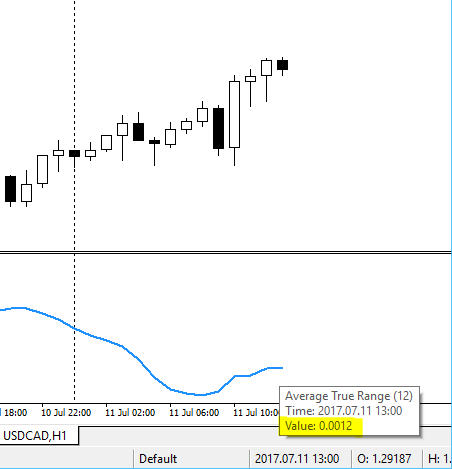

Индикатор ATR. Способ, который я настоятельно рекомендую – установка стоп лосса по индикатору Average True Range (или ATR ). Данный индикатор является показателем волатильности рынка. В качестве инструмента для установки стоп лоссов он очень и очень хорош. Показания индикатора изменяются вместе с волатильностью рынка и, соответственно, мы всегда имеем стоп лосс, соответствующий текущей волатильности рынка.

Для установки стопа смотрим текущее значение ATR. В данном случае 12 пунктов – это минимально возможный стоп лосс для данного инструмента и таймфрейма. Как правило, показания ATR умножают на какой-либо множитель, обычно от 2 до 4. Зависит от стратегии, вашей восприимчивости к риску и взглядов на рынок.

Лучше всего использовать комбинированный вариант. То есть в качестве ориентира берем показания ATR и при установке стопа корректируем его относительно ближайшего экстремума или уровня поддержки/сопротивления.

Короткий стоп лосс или длинный? Здесь, опять же, лагеря расходятся. Вы вольны выбирать свой вариант, что вам больше по душе – больше коротких стопов или меньше стопов, но более длинных. Многое здесь зависит от конкретного трейдера.

Можно ли торговать без стоп лосса? Теоретически можно, конечно, но это налагает как торговые, так и эмоциональные риски. Есть опытные трейдеры, торгующие без стоп лосса успешно, однако у них за плечами уже огромный опыт. Если же вы неопытный трейдер, торгуете на рынке менее года – то стоп лосс ставьте всегда.

Также правильно рассчитанный стоп лосс можно двигать за ценой. Однако, никогда не передвигайте стоп лосс против цены. То есть цена идет против вас, а вы пытаетесь отодвинуть стоп лосс подальше – так делать точно не стоит, так как есть определенные ценовые уровни, к которым цена не возвращается на протяжении очень долгого периода времени.

Заключение

На этом все, друзья. Обязательно изучите индикатор ATR, если вы с ним еще не знакомы. Помните, технический анализ – это не точная наука, а искусство. Применяйте комбинированные методики и не забывайте использовать стоп лоссы.

Источник https://smart-lab.ru/blog/540967.php

Источник https://womanforex.ru/foreks-dlya-novichkov/vystavljaem-stop-loss-pravilno.html

Источник https://tlap.com/stop-loss/