Как найти годовую доходность инвестиций

Как не ошибиться, рассчитывая среднюю доходность инвестиций, что такое «подножка волатильности», и почему умелая диверсификация не только обеспечивает стабильность инвестиционного портфеля, но и улучшает доходность.

Все инвесторы сталкиваются с необходимостью расчета средней доходности своего портфеля. Это нужно для того чтобы прогнозировать его будущую стоимость. Без такого прогноза невозможно, например, решить, на какую сумму следует пополнять инвестиционный портфель, чтобы достичь поставленных целей к сроку.

Часто инвесторы ошибаются в расчетах, потому что используют неправильную формулу. Использовать ошибочную оценку в планировании будущих действий опасно. Ценой просчета может стать качество жизни в старости или образование ребенка.

Как правильно оценить среднюю доходность

Среднюю доходность портфеля в заданном периоде нужно считать не как среднюю арифметическую, а как среднюю геометрическую. Разберемся на простом примере.

Допустим инвестор вкладывает деньги в российские акции через фонд А и российские облиции через фонд Б в пропорциях 60 на 40. Ниже в таблице приведены данные по ежегодной динамике стоимости акций, облигаций и совокупного портфеля.

Таблица №1. Доходности фондов А, Б и портфеля 60/40 за 4 года (в руб).

| Инструмент | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|

| Фонд А | 28,67% | -2,22% | 16,74% | 37,44% |

| Фонд Б | 15,24% | 14,83% | 2,7% | 15,34% |

| Портфель 60/40 | 23,30% | 4,60% | 11,12% | 28,60% |

Акции, облигации и портфель за все время принесли 101,86%, 56,74% и 83,81%. На первый взгляд получается 20,16%, 12% и 16,9% в среднем за год. На самом же деле эти цифры завышены. Как так вышло? Дело в том, что арифметическая средняя (сумма доходностей, поделенная на количество периодов) не походит для расчета инвестиционных результатов, так как доходность, полученная в очередном периоде, относится к стоимости портфеля в предыдущем периоде, и включает доходность на доходность прошлого периода, а не только на сумму инвестиций. Например, если портфель упал на 5% за период с уровня 10000, а затем поднялся на 5%, он не вернется к 10000, а будет стоить 9975 руб. В этом примере разница небольшая, но чем больше рыночная нестабильность, то тем больше будет расхождение. — это прекрасно видно на примере фонда А, который является более волатильным, чем фонд Б.

Для того, чтобы правильно учесть волатильность доходностей и их влияние на результат используют среднюю геометрическую или, как еще её называют, аннуализированную доходность (Compound Average Growth Rate). Она рассчитывается как корень степени n из произведения доходностей за n периодов. Например, ∜(1,232 * 1,046 * 1,1112 * 1,286) даст среднюю доходность портфеля в 16,5% в год (а не 16,7%, как средняя арифметическая). Как и средняя арифметическая, средняя геометрическая не всегда соответствует показателю в каждый конкретный год, но при этом в конце периода она трансформирует первоначально инвестированную сумму в точный итоговый результат инвестирования. Как следствие, именно этот показатель, а не среднюю арифметическую доходность стоит использовать для долгосрочного инвестиционного планирования. Сравнение динамики средней арифметической и реальной доходностей представлены в таблице №2 и на графике №1.

График №1. Динамика средней арифметической и реальной стоимости портфеля (в руб).

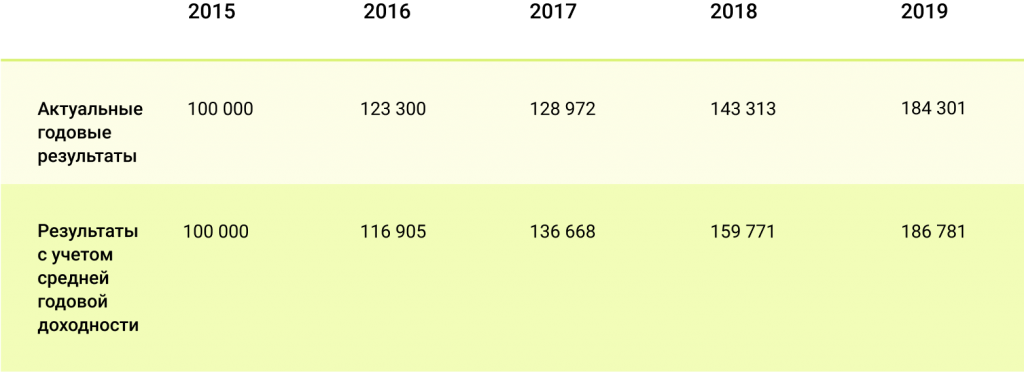

Таблица №2. Динамика средней арифметической и реальной стоимости портфеля (в руб).

Источник: Bloomberg, расчеты FinEx

Что такое подножка волатильности?

Разницу между средней арифметической и средней геометрической доходностью в академических кругах называют «volatility drag» или «подножка волатильности». Почему же речь идет о «подножке»? Потому что с точки зрения математики, чем более волатилен ряд доходностей, тем сильнее геометрическая доходность будет отставать от арифметической.

Volatility Drag = средняя арифметическая доходность — средняя геометрическая доходность

Несмотря на свою простоту, это формула позволяет сделать ряд интересных выводов — например, относительно опасности популярных у многих инвесторов инвестиций с использованием заемных средств («финансового рычага»). Когда инвестор рискует не только собственными средствами, но и занимает дополнительные деньги у своего брокера для того, чтобы увеличить размер своего портфеля, он увеличивает и его волатильность.

Например, использование рычага 2 (на каждый вложенный собственный рубль инвестиций инвестор получает в кредит еще один рубль и инвестирует его в рынок) обеспечивает удвоение арифметической доходности (без учета расходов в связи с использованием рычага). Но в случае падения, удваиваются и потери. В результате из-за бремени волатильности средняя геометрическая доходность меняется медленнее.

Как диверсификация отражается на волатильности портфеля?

Диверсификация портфеля сокращает volatility drag и поэтому положительно сказывается на доходности портфеля. Рассмотрим простой пример: инвестор может инвестировать в акции компании А или в акции компании А и Б. Волатильность акций компании А 26%, Б – 11%, их годовые доходности и результаты инвестирования для первого и второго случая представлены в таблице ниже. Как видно из таблицы, из-за большей волатильности первого инструмента, даже большие номинальные доходности несут в итоге результат хуже, чем в случае с инвестированием в разные инструменты даже пусть с меньшей общей доходностью. Это происходит как раз из-за того, что волатильность съедает большую доходность. Во втором случае портфель падает меньше чем при инвестировании исключительно в акции А, и даже небольшая доходность дает лучший итоговый результат в 6,7% за 10 лет.

График №2. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

Источник: Bloomberg, расчеты FinEx

Таблица №3. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

Источник: Bloomberg, расчеты FinEx

Последние новости

Оперативно о ситуации с ETF

Пишем только проверенное и только важное для ваших инвестиций

Получайте самое свежее в Telegram

Здесь вы найдете советы, как экономить, копить и правильно инвестировать.

Читайте аналитику в Telegram

Следите за новостями в нашем аналитическом ТГ-канале.

Смотрите видео

Мы регулярно снимаем обучающие ролики и вебинары для инвесторов на YouTube.

ВКонтакте

Рассказываем про инвестиции, показываем портфели, расшифровываем аналитику.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Доходность инвестиций: основные виды и формулы расчета с примерами

Для того, чтобы выбрать среди огромного количества вариантов инвестиций в Интернете самые перспективные, инвесторам нужны универсальные критерии оценки. Самый очевидный — это доходность, мера увеличения или уменьшения суммы инвестиций за определенное время.

Доходность измеряется в процентах и показывает отношение прибыли от реальных или финансовых инвестиций к количеству вложенных денег. Она показывает не сколько конкретно инвестор заработал, а эффективность вложений. Инвесторы при анализе вариантов инвестиций смотрят на доходность в первую очередь, нередко забывая о возможных инвестиционных рисках.

Я бы не писал большую статью, если бы для всех случаев работала одна формула — подводных камней при расчёте доходности в разных случаях хватает. В принципе, можно не заморачиваться и использовать для этих целей мой бесплатный инструмент, но все же желательно разобраться в сути вопроса. В статье рассказывается о часто встречающихся ситуациях, связанных с доходностью инвестиций. Будет много математики класса эдак 8-го, так что готовьтесь

Эта статья входит в мой бесплатный обучающий цикл по основам инвестирования. Есть вопросы, проблемы или нужен совет — я к вашим услугам в комментариях.

Приглашаю подписываться на мой Telegram-канал Блог Вебинвестора! Там вы найдёте еженедельные отчёты по инвестициям, аналитические материалы, комментарии по важным новостям и многое другое. Также прошу делиться ссылкой на блог в социальных сетях и мессенджерах:

Что такое доходность? Формулы расчёта доходности инвестиций

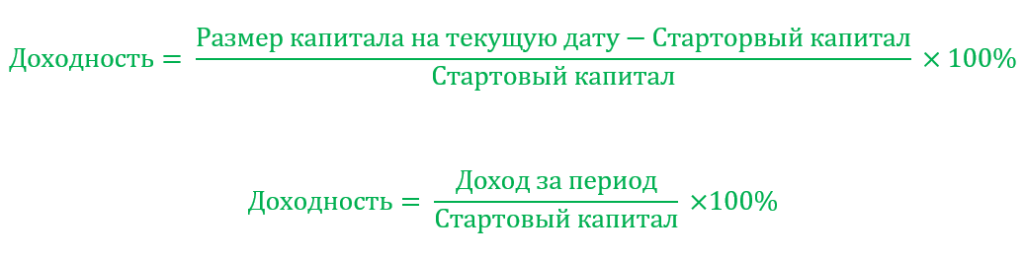

Базовая формула доходности инвестиций выглядит так:

Сумма вложений — это первоначальная сумма инвестиций плюс дополнительные вложения («доливки»). Инвестиционная прибыль может состоять из разницы между ценой покупки и продажи актива или чистой прибыли инвестиционного проекта. Также сюда могут быть включены регулярные выплаты по источникам пассивного дохода (например, дивиденды акций).

Если неизвестна прибыль, но вы знаете начальную сумму вложений и текущий баланс (суммы покупки и продажи актива тоже подойдут) — пользуйтесь такой формулой:

Доходность инвестиций измеряется в процентах и может служить надежным ориентиром для сравнения двух инвестиционных проектов. Очень показательным выглядит такой пример:

Проект А — 1000$ прибыли за год при начальных инвестициях 5000$. Доходность — 1000$/5000$ = 20%

Проект Б — 1000$ прибыли за год при начальных инвестициях 2000$. Доходность — 1000$/2000$ = 50%

Очевидно, проект Б выгоднее, так как дает более высокую отдачу на вложения, несмотря на то, что чистая прибыль инвестора одна и та же — 1000$. Если увеличить сумму инвестиций в проект Б до 5000$, при доходности 50% за год инвестор заработает уже 2500$.

То есть доходность четко показывает, в каком проекте при прочих равных инвестор заработает больше. Поэтому инвестор с ограниченным размером инвестиций в портфеле старается подобрать активы с более высокой доходностью.

Расчёт доходности за несколько периодов инвестирования

На практике часто встречаются ситуации, когда инвестиции работают много периодов подряд — начинают работать простые (прибыль снимается после каждого периода) или сложные проценты (прибыль реинвестируется).

Формулы сложных процентов рассчитаны на то, что ставка доходности всегда остаётся постоянной. Но так бывает, пожалуй, только в банках — намного чаще доходность за каждый новый временной период будет отличаться. Как вычислить доходность инвестиций в таком случае?

Если в конце каждого инвестиционного периода прибыль снимается, то все просто — складываем доходности:

![]()

Например, если проект принес 5% в первый год и 10% во второй — то таки да, доходность за 2 года составит 15%. Но только при условии вывода прибыли или покрытия убытков. Чаще инвесторы не заморачиваются этим и реинвестируют полученный доход. Для таких ситуаций формула расчёта доходности меняется — мы теперь не складываем, а перемножаем:

Покажу на примере, чтобы было понятнее:

Инвестиционный проект принес 15% за один год, 10% за второй и 20% за третий. Прибыль реинвестируется (работают сложные проценты). Какова итоговая доходность проекта?

Доходность = ((15% + 1)*(10%+1)*(20%+1) — 1) * 100% = (1.15*1.10*1.20 — 1)*100% = (1.518-1)*100% = 0.518*100% = 51.8%

По предыдущей формуле мы получили бы 15%+10%+20% = 45% доходности. Разница в 6.8% достигнута за счёт реинвестирования прибыли — и если её не учитывать, можно получить весьма неточные показатели доходности.

Расчёт доходности инвестиций с учётом вводов и выводов

Задачка, которая актуальна больше для активных вебинвесторов — они могут перетасовывать свой инвестиционный портфель даже чаще чем раз в неделю.

Для начала, что такое вводы и выводы? Это любое изменение начального инвестиционного капитала, которое не связано с получением прибыли или убытка. Самый простой пример — ежемесячные пополнения инвестиционного счёта из зарплаты.

Каждый раз при вводе или выводе средств меняется знаменатель нашей формулы доходности — сумма вложений. Чтобы вычислить точную доходность вложений, необходимо узнать средневзвешенный размер вложений, рассчитать прибыль от инвестиций с учётом вводов/выводов и вычислить таким образом доходность. Начнем с прибыли, формула будет такой:

![]()

Все операции по инвестиционным счетам обычно записываются в специальном разделе вроде «История платежей» или «История переводов».

Как узнать средневзвешенный размер вложений? Вам нужно разбить весь период инвестирования на части, разделенные операциями ввода и вывода. И воспользоваться формулой:

Ворд не очень хочет слушаться и формула получилась корявой на вид. Объясню её на пальцах — мы считаем «рабочую» сумму вложений в каждый из периодов между операциями ввода и вывода и умножаем её на длину периода (в днях/неделях/месяцах), который эта сумма проработала. После всё складываем и делим на полную длину периода, который вас интересует.

Давайте теперь на примере посмотрим как это работает:

Инвестор вложил 1000$ в инвестиционный инструмент. Через 4 месяца инвестор решил добавить еще 300$. Еще через 6 месяцев инвестору понадобились деньги, он снял 200$. В конце года инвестиционный счёт достиг размера 1500$. Какова доходность инвестиционного инструмента?

Шаг 1 — рассчитываем полученную инвестиционную прибыль:

Прибыль = (1500$ + 200$) — (1000$ + 300$) = 400$

Шаг 2 — считаем средневзвешенный размер вложений:

Сумма вложений = (4*1000$ + 6*(1000$+300$) + 2*(1000$+300$-200$))/12 = (4000$+7800$+2200$)/12 = 1166.67$

Шаг 3 — считаем доходность:

Доходность = (400$/1166.67$) * 100% = 0.3429 * 100% = 34.29%

И никак не 50%, если бы мы проигнорировали вводы и выводы — (1500$-1000$)/1000$ * 100% = 50%.

Расчёт средней доходности инвестиций

Поскольку доходность многих инвестиционных инструментов постоянно меняется, удобно использовать некоторый усредненный показатель. Средняя доходность позволяет привести колебания доходности к одному небольшому числу, которое удобно использовать для дальнейшего анализа и сравнения с другими вариантами инвестиций.

Есть два способа рассчитать среднюю доходность. Первый — по формуле сложных процентов, где у нас есть сумма первоначальных инвестиций, полученная за это время прибыль, а также мы знаем количество периодов инвестирования:

Начальная сумма инвестиций — 5000$. Доходность за 12 месяцев составила 30% (сразу в уме переводим 5000$*30% = 1500$). Какова средняя месячная доходность проекта?

Подставляем в формулу:

Средняя доходность = (((6500/5000)^1/12) — 1) * 100% = ((1.3^1/12) — 1) * 100% = (1.0221 — 1) * 100% = 0.0221 * 100% = 2.21%

Второй способ ближе к реальности — есть доходности за несколько одинаковых периодов, надо посчитать среднюю. Формула:

Проект в первый квартал принес 10% доходности, во второй 20%, в третий -5%, в четвертый 15%. Узнать среднюю доходность за квартал.

Подставляем:

Средняя доходность = (((10%+1)*(20%+1)*(-5%+1)*(15%+1))^(1/4) — 1) * 100% = ((1.1*1.2*0.95*1.15)^(1/4) — 1) * 100% = (1.0958 — 1) * 100% = 0.0958 * 100% = 9.58%

Один из частных случаев вычисления средней доходности — определение процентов годовых, с которыми мы сталкиваемся на каждом шагу в виде рекламы банковских депозитов. Зная доходность инвестиций за определенный период, мы можем рассчитать годовую доходность по такой формуле:

Инвестор вложил 20000$ и за 5 месяцев (округлим до 150 дней) заработал 2700$ прибыли. Сколько это в процентах годовых? Подставляем:

Доходность = (2700$/20000$ * 365/150) * 100% = (0.135 * 2.4333) * 100% = 0.3285 * 100% = 32.85% годовых

Взаимосвязь доходности и риска инвестиций

Чем больше доходность — тем лучше, вроде бы очевидно. Это правило хорошо работало бы среди безрисковых активов, но таких просто не существует. Всегда есть вероятность потерять часть или всю сумму инвестиций — такова их природа.

Более высокая доходность намного чаще достигается за счет дополнительного увеличения рисков, чем за счёт более высокого качества самого инструмента. Я обнаружил сильную взаимосвязь между показателем риска СКО (среднеквадратическое отклонение) и доходностью за год:

Ось X — доходность за год, ось Y — СКО. Линия тренда показывает, что чем выше годовая доходность, тем выше риски ПАММ-счёта в виде показателя СКО.

Такая взаимосвязь простыми словами — это корреляция, причем достаточно сильная. В исследовании 3000 ПАММ-счетов я рассчитывал корреляцию показателя СКО и доходности и получил значение 0.44, что на такой большой выборке означает крепкую зависимость. Другими словами, взаимосвязь доходности и рисков подтверждается математически.

Задача инвестора — найти собственный баланс между доходностью и риском, точнее определить свою склонность к рискованным вложениям. Для веб-инвестиций минимальная допустимая доходность — на уровне банковской, умноженная на два (большой банк сам по себе надежнее форекс-брокера). Дальше уже зависит от инвестора — сконцентрироваться на минимизации рисков и получать x2-x3 от банковской доходности или пытаться взять на себя дополнительные риски чтобы заработать больше.

Все приведенные выше формулы позволяют рассчитать конечную доходность инвестиций — мы вложили, прошло время, деньги получили. Если говорить о таких инвестиционных инструментах, как ПАММ-счета, торговые роботы, копирование сделок — этого мало, существуют торговые риски и множество других подводных камней, которые могут привести к ненужным потерям.

Инвестор должен знать, что будет происходить с его деньгами в процессе, по этой причине эти инструменты всегда сопровождаются графиками доходности.

Графики доходности

График доходности — незаменимый инструмент для анализа вариантов инвестирования. Он позволяет посмотреть не просто на общий результат вложений, но и оценить происходящее в промежутке между событиями «вложение денег» и «вывод прибыли».

Существует несколько видов графиков доходности. Чаще всего встречается накопительный график доходности — он показывает, насколько вырос бы в % первоначальный депозит, на основе доходностей за несколько временных промежутков или по результатам отдельных сделок.

Примерно вот так выглядит накопительный график доходности:

График чистой доходности инвестора ПАММ-счёта Solandr

По нему можно понять несколько важных вещей — например, равномерно ли растёт прибыль (чем более гладкий график, тем лучше), насколько большие просадки (то есть незафиксированные потери в процессе инвестирования) могут ожидать инвестора и т.д.

Очень подробно об анализе графиков доходности я писал в статье о том, как выбрать ПАММ-счёт для инвестирования.

Также часто используются графики доходности по неделям или месяцам:

График чистой доходности инвестора ПАММ-счёта Stability Dual Turbo по месяцам

Столбцы говорят сами за себя — март был удачным, а вот за последние три месяца прибыли вообще не было. Если смотреть только на этот график и не брать в расчёт более старые счета Stability, то можно сделать такой вывод — торговая система дала сбой и перестала приносить прибыль. Грамотной стратегией в таком случае будет вывести деньги и ждать пока ситуация вернется в нормальное состояние.

Вообще, графики доходности и ПАММ-счета — это отдельная интересная история.

Особенности расчёта доходности инвестиций в ПАММ-счета

Начнем с самого очевидного — графики доходности ПАММ-счетов у всех брокеров не соответствуют реальной доходности инвестора ! То что мы видим — доходность именно ПАММ-счёта, то есть всей суммы инвестиций, включая и деньги управляющего, и комиссию за управление.

Когда мы видим такие цифры:

600% за полтора года, рука сразу же тянется к кнопке «Инвестировать», золотая жила же! Однако если мы учтем 29% комиссии управляющего, то реальная доходность окажется такой:

В 2 раза меньше! Я не спорю, 300% за полтора года тоже смотрятся отлично, но это далеко не 600%.

Ну а если углубиться в суть, то доходность ПАММ-счёта считается так:

- Общая доходность считается по формуле доходности за несколько периодов с реинвестированием.

- Положительный результат уменьшается на процент комиссии управляющего, кроме случаев в п.4 и 5.

- Отрицательный результат всегда остается как есть.

- Если положительный результат получен после убытка, он не уменьшается из-за комиссии, пока общая доходность не обновит максимум.

- Если после положительного результата превышен максимум общей доходности — комиссия снимается только с той части, которая превысила максимум.

В итоге получаем весьма замороченную формулу, которая необходима для высокой точности расчётов. Что делать, если вам нужно посчитать чистую доходность инвестора ПАММ-счёта? Предлагаю использовать такой алгоритм:

- Общая доходность считается по формуле доходности за несколько периодов с реинвестированием.

- Положительный результат уменьшается на процент комиссии управляющего.

- Отрицательный результат уменьшается на процент комиссии управляющего.

Все что нужно — умножить официальные цифры доходности ПАММ-счёта на единицу минус комиссия управляющего. Причем не итоговый результат, а данные с графика ПАММ-счёта (в Альпари их можно скачать в удобном виде) и посчитать по формуле доходности за несколько периодов.

Для наглядности посмотрите на один и тот же график доходности, посчитанный тремя способами:

Разница с учётом и без учёта комиссии управляющего — почти в 2 раза! По упрощенному алгоритму мы получили результат 92%, по точному — 89%. Разница не существенная, но для тысяч процентов она станет вполне заметной:

Реальная доходность инвестора ниже в 6 раз, а разница между точным и упрощенным алгоритмом 70% — на больших цифрах всё заметнее.

Кстати, вы хотите знать, откуда вообще берется эта разница? Кроме того, что упрощенный способ подсчета доходности уменьшает размер просадок, есть еще одна фишка — регулярные выплаты вознаграждения управляющего уменьшают вашу долю в ПАММ-счёте.

Вы все поймете, взглянув на эту картинку:

Зелеными кружками показаны моменты выплаты вознаграждения управляющего, красными — уменьшение ваших паёв в ПАММ-счёте. Что такое пай? Это ваша доля в ПАММ-счёте, ваш кусочек общего пирога прибыли.

Для понимания подойдет такое сравнение — паи это определенное количество акций ПАММ-счёта. По этим акциям вы получаете дивиденды — процент от прибыли компании. Количество акций уменьшается — снижаются дивиденды, соответственно и доходность вложений.

Почему же паи уменьшаются? Дело в том, что изначально вы получаете прибыль на всю сумму своих инвестиций — как и должны. Наступает момент выплаты комиссии управляющего — и она берется из вашей суммы, вашего «кусочка пирога». Кусочек стал меньше со всеми вытекающими.

То, что я вам показал — это не плохо, это как есть. Так работают ПАММ-счета, а вкладывать деньги или нет — выбор всегда за вами.

Друзья, я понимаю что статья довольно сложная, поэтому если есть какие-либо вопросы — задавайте их в комментариях, я постараюсь ответить. Ну и пожелание напоследок: инвестируйте в действительно доходные проекты!

Автор: Александр Дюбченко. В 2014 году закончил КНЭУ по специальности «Экономическая кибернетика». Более 10 лет изучаю инвестирование и пишу об этом, параллельно веду Telegram-канал. Также изучаю SEO и способы монетизации. Статьи блога не являются инвестиционной рекомендацией — я рассказываю о своем опыте и не призываю его повторять.

Здравствуйте решил считать доходность портфеля по месяцам, то есть смотреть каждого 1-го числа месяца как поменялся баланс и доходность относительно точки отсчета. Считаю от 1 января этого года, в первом месяце никаких проблем не было просто взял и посчитал общую доходность за месяц по стандартной формуле (y/x-1)*100%. С февралем сложнее в нем я занес крупную сумму денег на счет, что сильно искажает подсчет доходности.

Решил применить методику описанную в абзаце под оглавлением «Расчёт доходности инвестиций с учётом вводов и выводов». Подскажите пожалуйста подходит ли она для подсчета доходности для любого временного интервала? К примеру один, три, семь месяцев, 143 дня, четыре года 65 дней? Вроде бы доходность получилась адекватная, но я не уверен, что методика подходит для моей цели и подсчет верный по ней.

Иван, расчёт доходности с выводами и вводами работает на любом временном интервале, в примере из статьи мы одновременно учитывали интервалы 2, 4 и 6 месяцев. Вообще, чем меньше интервалы, тем точнее расчёт доходности, главное, чтобы была правильная информация по каждому интервалу (баланс, вводы/выводы, прибыль за интервал).

Доходность сама по себе, и тем более с вводами и выводами — показатель относительный, поэтому слишком на ней не стоит зацикливаться, я больше обращаю внимание на конкретную полученную прибыль от разных активов.

Здравствуйте еще раз, вот и прошло 2 года как я начал инвестировать в начале 2020 года) впервые возникла потребность высчитать доходность за период больше года. При этом именно накопленную доходность за весь срок, а не приведенную к годовой по формуле XIRR(ЧИСТНВДОХ).

Я уже знаю, что считать так: конечная сумма на счете, делить на сумму всех внесений, минус 1, умножить на 100% это не правильный подсчет, потому что не учитывает сколько времени прошло с момента внесения денег.

Более правильным будет использовать подсчет доходности по тому методу, который описан в абазце «Расчёт доходности инвестиций с учётом вводов и выводов» он уже учитывает время пополнения и изъятия денег со счета. Этим способом подсчета моя доходность за 2 года получилась 42.73%.

Еще я думаю что можно посчитать накопленную за 2 года доходность как описано в абзаце «Расчёт доходности за несколько периодов инвестирования». У меня есть посчитанные доходности за каждый год, рассчитанные по формуле xirr (ЧИСТНВДОХ), 2020 год – 26.03% и 2021 год – 14.63%. Теперь нужно перевести доходности в разы, перемножить их, вычесть единицу и умножить на 100%, так:((1,2603 * 1,1463 ) – 1)*100% = 44.46%

В итоге результат примерно на 2% отличается от того, что получается по методу с вводом и выводом средств. Скажите пожалуйста такой расчет корректный или нет и какой более точный, ведь есть разница в 2%?

Здравствуйте, не понял как рассчитывалось значение чистого дохода инвестора ПАММ-cчёта, формулу я не понял. Умножить на единицу? Как умножить на единицу? Одно и то же число же, или я не так понял? А также объясните, с какой формулы вы рассчитали упрощенную и точную доходность? Заранее спасибо. Был бы очень благодарен.

Как посчитать доходность

Казалось бы, расчет доходности — это банальный вопрос, но здесь есть ряд подводных камней, про которые необходимо знать любому инвестору. В этой статье мы начнем с ключевых понятий. Разберем, чем отличается доход и доходность, а также темпы роста и темпы прироста. Узнаем, какие бывают виды доходности и какие есть нюансы (практически магия) при их подсчете.

Что такое доход и доходность и как их считать

Представим, что у нас есть инвестиционный счет, на котором наш капитал за определенный период увеличился со 100 тыс. руб. до 150 тыс. руб., это означает, что доход составил 50 тысяч рублей (150 – 100 = 50). Т.е. доход – это некая абсолютная величина, измеряемая в рублях.

Понятие доходность – это относительная величина. Представим, что у нас есть еще второй счет, где размер капитала составляет 500 тыс. руб., а доход за тот же самый период составил 100 тыс. рублей. В абсолютном выражении во втором случае мы заработали больше, но какой счет показал более высокую эффективность и более высокую доходность? Чтобы это понять нам нужен относительный показатель:

В первом случае у нас доходность будет равна 50% (50/100 х 100% = 50%), а втором – 20% (100/500 х 100% = 20%). В итоге именно относительный показатель доходности, измеряемый в % позволил нам понять, что первый счет работает эффективнее. И если бы мы всю сумму держали на одном счете мы бы заработали в общей сложности 300 тыс. (500х50%+100х50% = 300), а не 150 тыс. (100+50).

Как посчитать годовую доходность

Доходность можно рассчитать за любой период, но для того чтобы корректно сравнивать различные способы инвестиций между собой по эффективности, принято пользоваться годовой доходностью.

Рассмотрим снова 2 примера. В первом случае наш инвестиционный счет проработал 1,5 года и принес за этот период доходность равную 50%. Во втором случае мы получили доходность 10% за 2 месяца. Какой счет сработал эффективнее?

Для этого необходимо перевести доходность в обоих случаях в годовую по формуле:

Тогда в первом случае годовая доходность у нас будет равна 33,3% (50% / 547,5 х 365), а во втором годовая доходность составит 58,9% (10%/62 х 365).

Как посчитать эффективную доходность

Эффективная доходность уже более сложное понятие и служит для того, чтобы сравнивать между собой совершенно несопоставимые варианты инвестирования со сложными условиями. Эффективная ставка доходности призвана учесть кроме основного дохода также все затраты и дополнительные доходы от инвестирования, в первую очередь дополнительные доходы от реинвестирования.

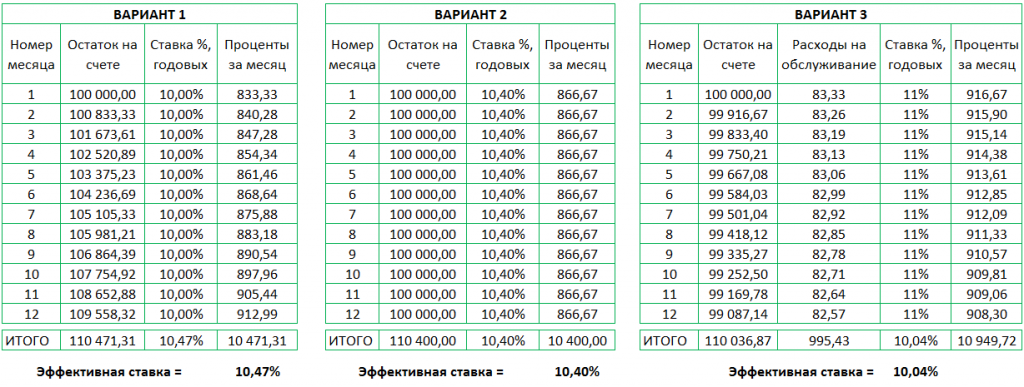

Рассмотрим 3 варианта депозита:

В первом случае нам предлагают ставку 10% годовых, но с ежемесячной капитализацией процентов (т.е. проценты будут начисляться на счет каждый месяц, а следующие проценты уже будут начисляться на суммы депозита вместе с процентами и так далее).

Во втором случае нам предлагают ставку 10,4% годовых, но проценты будут выплачены в конце срока.

В третьем варианте нам предлагают повышенную ставку в 11% годовых без капитализации, но при этом нам необходимо открыть золотую VIP карту, обслуживание которой стоит 1% годовых и списывается со счета ежемесячно.

Какой вариант выгоднее с первого взгляда не понятно. Для расчета эффективной доходности нам необходимо составить расчетные таблицы:

В итоге получилось, что самый «невыгодный» вариант оказался самым выгодным, а самый привлекательный наоборот по факту даст самую низкую доходность. Вы можете скачать расчетные таблицы и провести свои эксперименты.

Этот пример нам показал, что такое явление как капитализация процентов является очень важным фактором для нашей общей доходности. Еще такие проценты называют сложными. Здесь мы увидели, что всего за 12 месяцев капитализация процентов (или реинвестирование дохода) нам дало прибавку почти в 0,5% годовых (вариант 1). На более длительных горизонтах этот эффект масштабируется многократно – чуть дальше мы это увидим, еще данный эффект называют «чудеса сложных процентов».

Тоже самое происходит, но с точностью наоборот, если у Вас есть затраты, измеряемые в % от активов (вариант 3). Сначала они могут быть нечувствительны для Вас, но чем длиннее промежуток времени, тем более существенные суммы мы будем терять на таких «скрытых» платежах.

Формула расчета сложных процентов

Для расчета сложных процентов можно пользоваться таблицами в экселе, как в примере выше, а также специальной формулой:

Давайте применим эту формулу для Варианта 1 (для других вариантов она не применима, это только для расчетов, где есть капитализация процентов). В итоге у нас получится:

100 000 х (1 + 10%/12 мес.) 12 мес = 110 471,31 руб. Рост капитала точно такой же, как при расчете в таблице. Как проще считать: по формуле или в таблице — решать Вам.

Соотношения показателей роста и доходности

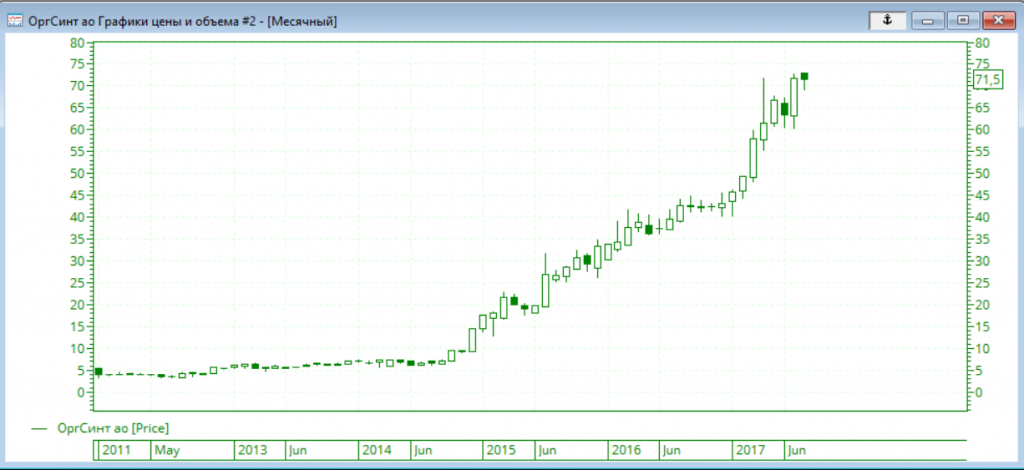

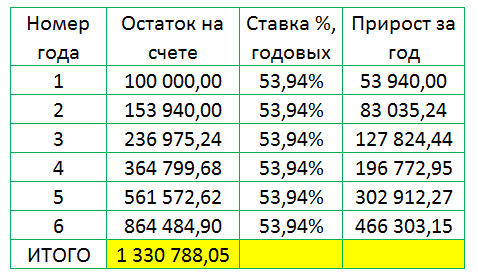

Мы часто сталкиваемся с тем, что начинающие инвесторы путают понятия роста и доходности. Порой это очень важно. Давайте рассмотрим пример. Возьмем акции компании ПАО «Органический синтез», которые с момента IPO в 2011 году выросли с 5,36 рублей за акцию до 71,5 рубля за акцию, или в 13,3 раза. Т.е. среднегодовые темпы роста составили 220% (13,3 / 6 лет х 100%).

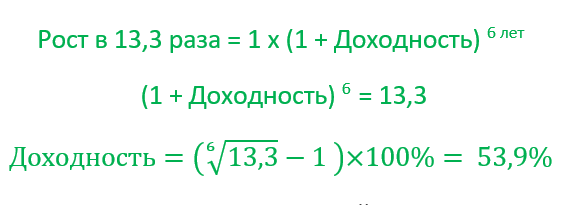

Но годовая доходность данных инвестиций не равна 220%. Давайте посчитаем какая должна быть доходность, чтобы наш капитал за 6 лет увеличился в 13,3 раза.

Доходность получается 53,9%. Это тоже очень высокая доходность, но как мы видим темпы роста и годовая доходность это разные понятия и разные цифры.

Для того, чтобы найти такую доходность не с помощью таблицы, а с помощью формулы можно воспользоваться снова формулой сложных процентов из примера выше и решить уравнение:

Для расчетов в экселе можно воспользоваться формулой «СТЕПЕНЬ». Пример:

=СТЕПЕНЬ(13,3;1/6)-1

Доходность портфеля в динамике

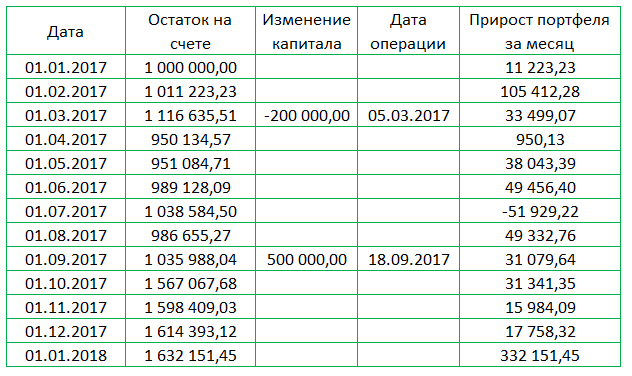

Один из самых сложных вопросов для начинающих инвесторов – это расчет доходности изменяемого в динамике инвестиционного портфеля. Представим, что у нас на начало года был инвестиционный портфель с капиталом в 1 млн. рублей, внутри портфеля есть активы, которые дают прирост каждый месяц. Но мы в свою очередь периодически вносим изменения в свой портфель: то забираем из портфеля часть денег, то увеличиваем сумму. Как же нам правильно рассчитать доходность в таком случае? Для этого для начала необходимо составить таблицу с динамикой такого портфеля:

В итоге, если мы посчитаем доходность по простой формуле, разделив сумму дохода за период 332 151 руб. на первоначальный капитал в 1000 000 руб. мы получим некорректный результат. Для корректного расчета нам нужно найти среднюю величину инвестированного капитала.

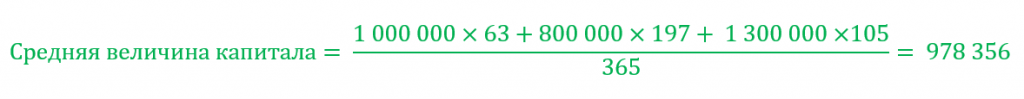

Это можно сделать следующим образом. Необходимо посчитать количество дней между каждым изменением капитала. Так с 1.01.17 до 5.03.17 первоначальный капитал был равен 1 000 000 руб. Этот период составил 63 дня. Затем с 5.03.17 до 18.09.17 первоначальный капитал был 800 000 руб., этот период составил 197 дней. И последний период с 18.09.17 до 1.01.18 первоначальный капитал был равен 1 300 000 руб. и этот период составил 105 дней.

В итоге среднюю величину капитала можно посчитать по формуле:

Тогда доходность портфеля составит 33,9% (332 151 / 978 356 = 33,9%).

Важные нюансы (магия финансистов)

Наши самые частые заблуждения связаны со значимостью небольших величин при расчете доходности. Очень часто мы думаем, что разница в 1% или 2% в доходности ничего не значит. Думаем, что это копейки и т.д. Однако так происходит, что мы привыкли считать только в рамках одного года. И умножая в уме, например, 100 000 рублей на 1% мы получаем всего 1000 рублей. Нам кажется эта цифра не существенной. Но давайте попробуем мыслить более длинными горизонтами.

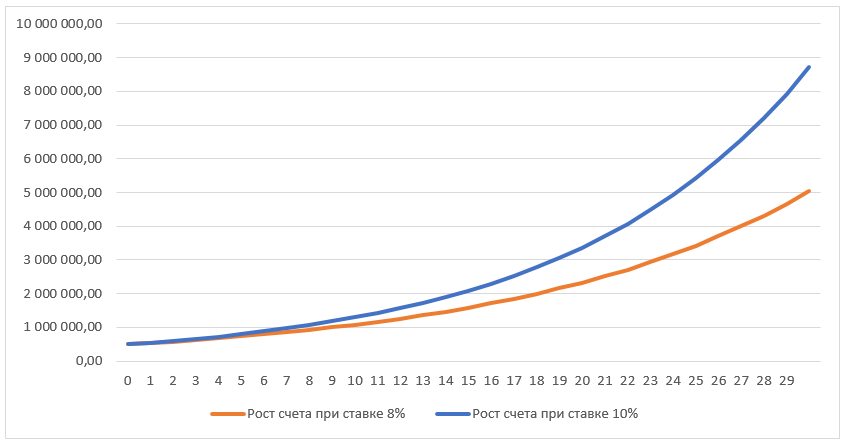

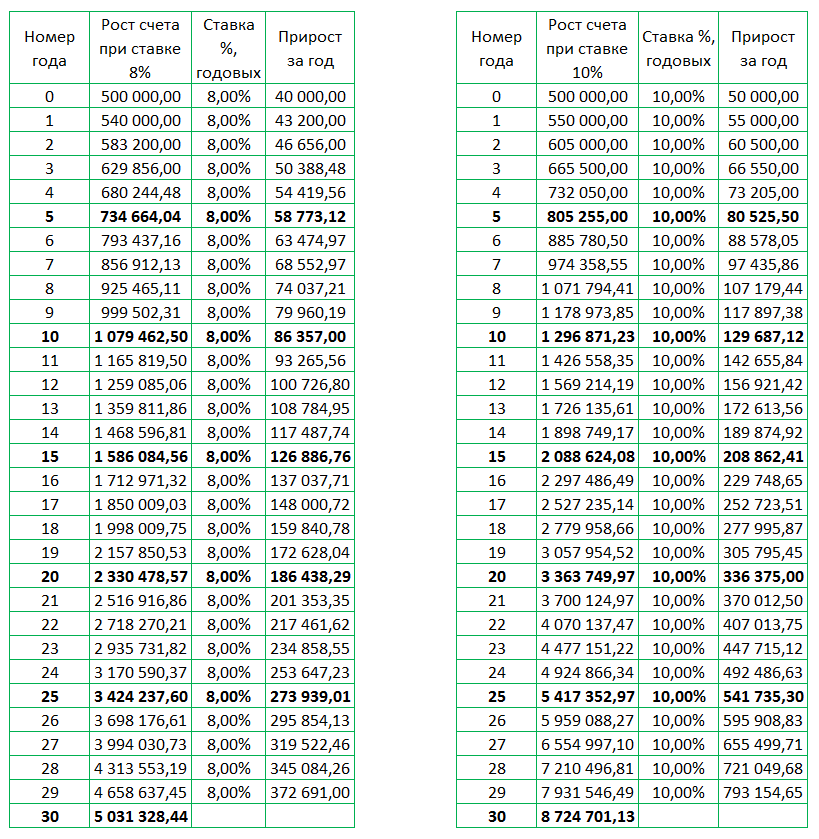

На графике представлено как будет изменяться размер двух счетов. Один счет — это инвестиции 500 тыс. рублей под 8%, а второй счет та же сумма, но под 10%. Изначально разница кажется копеечной, но с течением времени разница становится огромной.

Из расчетных таблиц видно, что по итогам года разница между счетами составит всего 10 тыс. руб., через 5 лет разница будет уже 70 590 руб., через 10 лет – 217 408 руб., через 20 лет – 1 033 271 руб., а через 30 лет – 3 693 372 руб.

Впечатляет? А Вы думали 2% это мало! Когда мы говорим про долгосрочное инвестирование такие величины решают многое.

Эти расчеты стоит вспомнить, когда Вы вдруг надумаете купить ПИФ или вступить в доверительное управление. Стоит помнить, что доходность ПИФов и ДУ не гарантирована, а управляющая компания за 30 лет получит с Вас 3,6 млн., при инвестициях всего 500 тыс. руб. Может быть эта разница стоит того, чтобы один раз потратить время на обучение и научиться самому выбирать качественные активы для инвестиций? А представьте, что будет с разницей в 5%?

Хотите научиться инвестировать с доходностью выше, чем на депозитах? Приходите в нашу Школу разумного инвестирования. Начать можно с посещения вводного бесплатного онлайн-семинара.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Простой расчет сложных процентов возможен — если использовать «правило 72»!

В этой статье мы разберем базовые стратегии инвестирования. Данная информация будет полезна как начинающим, так и уже опытным инвесторам для выбора своего стиля в инвестициях.

В этой статье мы ответим на один из самых популярных вопросов начинающих инвесторов: что лучше акции или облигации, во что лучше инвестировать.

Обратилась с вопросом о доходности от сдачи квартиры. Мой вопрос был решен в течение 2-х минут! Очень приятно, что можно получить квалифицированную помощь он-лайн. Спасибо!

Николай, Виталий, спасибо за очередную внятную практическую статью на животрепещущую для начинающих тему! Поясните, пожалуйста, дополнительно, как методологически правильно считать средний инвестированный капитал в случае, если счёт живёт больше года, например, ИИС? Вот вложил ты 400 т.р. пополнял там его в течение года, сосчитал средний капитал, как у вас написано, всё хорошо. Наступает следующий год. Пополнили ещё +400 т.р. Следует ли разделить теперь уже условные 800 т.р. (условные, т.к. цены на активы колеблются) на 2 года? Но это несправедливо в отношении вторых 400-сот т.р. — они-то работают только первый год. Следует ли тогда первые 400 делить уже на 2 года, а вторые 400 — на один год? Не могу понять, как методологически правильно?

Николай, Виталий, спасибо за очередную внятную практическую статью на животрепещущую для начинающих тему! Поясните, пожалуйста, дополнительно, как методологически правильно считать средний инвестированный капитал в случае, если счёт живёт больше года, например, ИИС? Вот вложил ты 400 т.р. пополнял там его в течение года, сосчитал средний капитал, как у вас написано, всё хорошо. Наступает следующий год. Пополнили ещё +400 т.р. Следует ли разделить теперь уже условные 800 т.р. (условные, т.к. цены на активы колеблются) на 2 года? Но это несправедливо в отношении вторых 400-сот т.р. — они-то работают только первый год. Следует ли тогда первые 400 делить уже на 2 года, а вторые 400 — на один год? Не могу понять, как методологически правильно?

Посмотреть записи по темам:

Поиск по дате публикации

«После прохождения курса составила портфель, в котором 60% составляют именно облигации — теперь мне не страшны падения рынка!»

Следуйте за нами:

Эксклюзивные материалы здесь:

Написать директору проекта:

• Вконтакте

Все права защищены © 2015- ИП Кошин В.В

ОГРН 316583500057741/ ИНН 583708408904

Образовательная лицензия №12416

Примеры достижений касаются личных результатов, являются последствием личных знаний, знаний и опыта.

Мы не несем ответственность за результаты, полученные другими людьми, поскольку они могут отличаться в зависимости от различных обстоятельств.

Как безопасно инвестировать в криптовалюту и получать прибыль от 100%

Политика конфиденциальности

Настоящая Политика конфиденциальности персональной информации (далее — Политика) действует в отношении всей информации, которую ИП Кошин В.В. и/или его аффилированные лица, включая все лица, входящие в одну группу c ИП Кошин В.В. (далее — Консультант), могут получить о пользователе во время использования им любого из сайтов, сервисов, служб, программ и продуктов Консультанта (далее — Сервисы, Сервисы Консультанта). Согласие пользователя на предоставление персональной информации, данное им в соответствии с настоящей Политикой в рамках отношений с одним из лиц, входящих в Консультант, распространяется на все лица, входящие в Консультант.

Использование Сервисов Консультанта означает безоговорочное согласие пользователя с настоящей Политикой и указанными в ней условиями обработки его персональной информации; в случае несогласия с этими условиями пользователь должен воздержаться от использования Сервисов.

1. Персональная информация пользователей, которую получает и обрабатывает Консультант

1.1. В рамках настоящей Политики под «персональной информацией пользователя» понимаются:

1.1.1. Персональная информация, которую пользователь предоставляет о себе самостоятельно при регистрации (создании учётной записи) или в процессе использования Сервисов, включая персональные данные пользователя. Обязательная для предоставления Сервисов (оказания услуг) информация помечена специальным образом. Иная информация предоставляется пользователем на его усмотрение.

1.1.2 Данные, которые автоматически передаются Сервисам Консультант в процессе их использования с помощью установленного на устройстве пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы.

1.1.3 Иная информация о пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов Консультант.

1.2. Настоящая Политика применима только к Сервисам Консультант. Консультант не контролирует и не несет ответственность за сайты третьих лиц, на которые пользователь может перейти по ссылкам, доступным на сайтах Консультант, в том числе в результатах поиска. На таких сайтах у пользователя может собираться или запрашиваться иная персональная информация, а также могут совершаться иные действия.

1.3. Консультант в общем случае не проверяет достоверность персональной информации, предоставляемой пользователями, и не осуществляет контроль за их дееспособностью. Однако Консультант исходит из того, что пользователь предоставляет

достоверную и достаточную персональную информацию по вопросам, предлагаемым в форме регистрации, и поддерживает эту информацию в актуальном состоянии.

2. Цели сбора и обработки персональной информации пользователей

2.1. Консультант собирает и хранит только те персональные данные, которые необходимы для предоставления Сервисов и оказания услуг (исполнения соглашений и договоров с пользователем).

2.2. Персональную информацию пользователя Консультант может использовать в следующих целях:

2.2.1. Идентификация стороны в рамках соглашений и договоров с Консультант;

2.2.2. Предоставление пользователю персонализированных Сервисов;

2.2.3. Связь с пользователем, в том числе направление уведомлений, запросов и информации, касающихся использования Сервисов, оказания услуг, а также обработка запросов и заявок от пользователя;

2.2.4. Улучшение качества Сервисов, удобства их использования, разработка новых Сервисов и услуг;

2.2.5. Таргетирование рекламных материалов;

2.2.6. Проведение статистических и иных исследований на основе обезличенных данных.

3. Условия обработки персональной информации пользователя и её передачи третьим лицам

3.1. Консультант хранит персональную информацию пользователей в соответствии с внутренними регламентами конкретных сервисов.

3.2. В отношении персональной информации пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных Сервисов пользователь соглашается с тем, что определённая часть его персональной информации становится общедоступной.

3.3. Консультант вправе передать персональную информацию пользователя третьим лицам в следующих случаях:

3.3.1. Пользователь выразил свое согласие на такие действия;

3.3.2. Передача необходима в рамках использования пользователем определенного Сервиса либо для оказания услуги пользователю;

3.3.3. Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры;

3.3.4. Такая передача происходит в рамках продажи или иной передачи бизнеса (полностью или в части), при этом к приобретателю переходят все обязательства по соблюдению условий настоящей Политики применительно к полученной им персональной информации;

3.3.5. В целях обеспечения возможности защиты прав и законных интересов Консультанта или третьих лиц в случаях, когда пользователь нарушает Пользовательское соглашение сервисов Консультант.

3.4. При обработке персональных данных пользователей Консультант руководствуется Федеральным законом РФ «О персональных данных».

4. Изменение пользователем персональной информации

4.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в персональном разделе соответствующего Сервиса.

4.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию, воспользовавшись функцией «Удалить аккаунт» в персональном разделе соответствующего Сервиса При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов

5. Меры, применяемые для защиты персональной информации пользователей

Консультант принимает необходимые и достаточные организационные и технические меры для защиты персональной информации пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий с ней третьих лиц.

6. Изменение Политики конфиденциальности. Применимое законодательство

6.1. Консультант имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики.

6.2. К настоящей Политике и отношениям между пользователем и Консультант, возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.

7. Обратная связь. Вопросы и предложения

Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки пользователей Консультанта: koshin@fin-plan.org

Отказ от ответственности

В соответствии с действующим законодательством РФ, Администрация сайта отказывается от каких-либо заверений и гарантий, предоставление которых может иным образом подразумеваться, и отказывается от ответственности в отношении Сайта, Содержимого и их использования.

Ни при каких обстоятельствах Администрация Сайта не будет нести ответственности ни перед какой стороной за какой-либо прямой, непрямой, особый или иной косвенный ущерб в результате любого использования информации на этом Сайте или на любом другом сайте, на который имеется гиперссылка с нашего cайта, возникновение зависимости, снижения продуктивности, увольнения или прерывания трудовой активности, а равно и отчисления из учебных учреждений, за любую упущенную выгоду, приостановку хозяйственной деятельности, потерю программ или данных в Ваших информационных системах или иным образом, возникшие в связи с доступом, использованием или невозможностью использования Сайта, Содержимого или какого-либо связанного интернет-сайта, или неработоспособностью, ошибкой, упущением, перебоем, дефектом, простоем в работе или задержкой в передаче, компьютерным вирусом или системным сбоем, даже если администрация будет явно поставлена в известность о возможности такого ущерба.

Пользователь соглашается с тем, что все возможные споры будут разрешаться по нормам российского права.

Пользователь соглашается с тем, что нормы и законы о защите прав потребителей не могут быть применимы к использованию им Сайта, поскольку он не оказывает возмездных услуг.

Используя данный Сайт, Вы выражаете свое согласие с «Отказом от ответственности» и установленными Правилами и принимаете всю ответственность, которая может быть на Вас возложена.

Оферта

ДОГОВОР-ОФЕРТА НА ОКАЗАНИЕ ИНФОРМАЦИОННЫХ УСЛУГ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Проект “Fin-plan.org” в лице индивидуального предпринимателя Кошина Виталия Владимировича, ОГРНИП 31658350005774, ИНН 583708408904 (далее Исполнитель) настоящей публичной офертой предлагает любому физическому или юридическому лицу, а также индивидуальному предпринимателю (далее Заказчик) заключить Договор-оферту (далее Оферта) на оказание информационных услуг по проведению онлайн-тренинга.

1.2. соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий и оплаты услуг, лицо, производящее акцепт этой оферты, становится Заказчиком (в соответствии с пунктом 3 статьи 438 ГК РФ акцепт оферты равносилен заключению договора на условиях, изложенных в оферте).

1.3. Полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты предложенных Исполнителем Услуг. В отношении Услуг, предлагаемых Исполнителем по акциям (специальным предложениям при их наличии) с условиями оплаты частями полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты первой части от согласованной сторонами суммы.

1.4. Исполнитель и Заказчик предоставляют взаимные гарантии своей право- и дееспособности необходимые для заключения и исполнения настоящего Договора на оказание информационных услуг.

2. ОПРЕДЕЛЕНИЯ И ТЕРМИНЫ

2.1. В целях настоящей Оферты нижеприведенные термины используются в следующем значении:

Оферта – настоящий публичный договор на оказание информационных услуг Заказчику.

Сайт – интернет-сайты: https://fin-plan.org и http://invest-razum.ru, а так же все к ним относящиеся “поддомены”, используемые Исполнителем на праве собственности.

Информационные услуги – услуги Исполнителя по проведению Онлайн-тренинга для Заказчика в соответствии с выбранной Программой мероприятия и оплаченным Информационным Пакетом.

Онлайн-тренинг – информационная услуга Исполнителя, в которую в зависимости от выбранной Программы мероприятия и оплаченного Информационного Пакета входит:

А. Предоставление ограниченного доступа Заказчика к обучающим материалам Сайта (видео, статьи, файлы, ссылки) в соответствии с условиями Оферты. Объем обучающих материалов определяется Исполнителем самостоятельно и описан в Программе тренинга. Объем обучающих материалов и сами материалы могут быть изменены с целью актуализации информации в любой момент по решению Исполнителя.

Б. Участие Заказчика в тематических обсуждениях в формате онлайн скайп-сессий.

В. Предоставление Заказчику домашних заданий для отработки навыков и закрепления знаний.

Г. Проверка домашних заданий; сопутствующие аналитические услуги Исполнителя.

Д. Сопутствующие информационные услуги Исполнителя в форме консультаций (по почте, по телефону, по скайпу, личных консультаций). Форма и необходимость предоставления сопутствующих информационных услуг определяются Исполнителем самостоятельно.

Программа мероприятия – перечень вопросов, который будет раскрыт в ходе оказания информационной услуги (далее Программа).

Программы публикуются на Сайте. Информационный пакет – набор услуг, которые будут входить в дополнение к той или иной программе обучения (далее Пакет). Описание Пакетов публикуется на Сайте на странице соответствующей Программы.

3. ПРЕДМЕТ ОФЕРТЫ

3.1. Предметом настоящей Оферты является возмездное оказание Заказчику Информационных услуг силами Исполнителя в соответствии с условиями настоящей Оферты путем организации и проведения онлайн-тренингов.

3.2. Стоимость Информационной услуги различна для разных Программ и для разных Пакетов. Стоимость различных Пакетов информационной услуги определена на соответствующих интернет-страницах Сайта.

4. УСЛОВИЯ ОКАЗАНИЯ ИНФОРМАЦИОННОЙ УСЛУГИ

4.1. Исполнитель предоставляет ограниченный доступ Заказчику к Информационной услуге, размещенной на Сайте (предоставляет доступ в закрытую зону сайта, путем передачи паролей доступа), при условии 100 % предоплаты этой услуги. В случае оплаты в рассрочку или частями (при наличии соответствующей акции) доступ к материалам Онлайн-тренинга предоставляется постепенно по мере оплаты соответствующих частей пакета (в соответствии с параметрами акции).

4.2. Оплата Информационной услуги происходит путем перечисления Заказчиком денежных средств на расчетный счет Исполнителя одним из следующих способов:

— Оплата банковской картой или электронными деньгами (Яндекс Деньги) через интернет посредством интернет-эквайринга и/или сторонних платежных сервисов (Яндекс-касса).

— Оплата по реквизитам из п. 11 настоящей Оферты на расчетный счет Исполнителя.

— Оплата наличными в кассу Исполнителя.

— Оплата иными способами по предварительному согласованию с Исполнителем.

4.3. Участие в Онлайн-тренинге подтверждается заполнением соответствующей заявки на участие и внесением оплаты. Необходимые для доступа к материалам ссылки и пароли предоставляются Заказчику путем их направления на адрес электронной почты Заказчика, указанной им при заполнении заявки на участие в тренинге.

4.4. В случае, если в течение 2 рабочих дней Заказчик по той или иной причине не получил доступа к Информационной услуге, ему необходимо обратиться в службу поддержки Исполнителя в письменном виде по адресу: koshin@fin-plan.org или позвонить по телефону, указанному на Сайте в разделе «Контакты».

4.5. Исполнитель обязуется предоставить Заказчику Информационную услугу путем организации и проведения онлайн-тренинга в срок, указанный на Сайте, либо путем предоставления Заказчику доступа к закрытой зоне сайта в 2-х дневный срок с момента поступления денежных средств на счет Исполнителя.

4.6. Настоящий договор имеет силу акта об оказании слуг. Прием оказанных услуг производится Заказчиком без подписания соответствующего акта.

4.7. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге без возврата внесенной платы в случае нарушения им правил поведения на тренинге. Указанными нарушениями являются: разжигание межнациональных конфликтов, оскорбление других участников тренинга, оскорбление ведущего и/или сотрудников обучающего проекта, неоднократное (более двух раз) отклонение от темы тренинга, реклама любого вида, нецензурные высказывания, распространение сведений, носящих заведомо ложных характер, а также иные действия, которые могут быть расценены ведущим как действия, оскорбляющие его и других участников тренинга.

4.8. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге (без возврата уплаченных Заказчиком денежных средств) в случае установления факта передачи им материалов тренинга третьим лицам, распространения Заказчиком информации и материалов, полученных им в связи с участием в тренинге, третьим лицам, в том числе за плату. Использование информации и материалов допускается только в личных целях и для личного использования Заказчика.

5. РЕГИСТРАЦИЯ ЗАКАЗЧИКА НА САЙТЕ

5.1. Предоставление Заказчику Информационной услуги возможно при условии создания им на Сайте соответствующей учетной записи. Учетная запись (регистрационный аккаунт) создается в момент покупки и должна содержать реальные фамилию, имя, отчество Заказчика, адрес его электронной почты и телефон.

5.2. Регистрация учетной записи осуществляется путем заполнения регистрационной формы. В регистрационной форме необходимо указывать подлинные имя, отчество, фамилию, адрес электронной почты и доступный телефон.

5.3. Заказчик несет ответственность за конфиденциальность пароля. При установлении Заказчиком фактов несанкционированного доступа к своей учетной записи, он обязуется в кратчайшие сроки уведомить об этом обстоятельстве службу поддержки Исполнителя по адресу: koshin@fin-plan.org или по телефону, указанному на Сайте в разделе «Контакты».

6. ПРАВА И ОБЯЗАННОСТИ ИСПОЛНИТЕЛЯ

6.1. Исполнитель обязуется предоставлять круглосуточный доступ Заказчику к Сайту с использованием учетной записи Заказчика (за исключением краткосрочных и редких случаев проведения профилактических работ на Сайте, хостинге Сайта) в течение всего времени существования Сайта.

6.2. Исполнитель несет ответственность за хранение и обработку персональных данных Заказчика, обеспечивает конфиденциальность этих данных в процессе их обработки и использует их исключительно для качественного оказания Информационной услуги Заказчику.

6.3. Исполнитель гарантирует предоставление Заказчику полной и достоверной информации об оказываемой услуге по его требованию.

6.4. Максимальная длительность онлайн-тренинга составляет 365 дней с момента оплаты. По истечении этого срока участие в скайп-сессиях, а также проверка домашних заданий (если эти услуги были приобретены в рамках соответствующего Пакета, но не были оказаны в течение 365 дней с момента оплаты) могут быть осуществлены лишь за дополнительную плату и при наличии у Исполнителя ресурсов и времени. При этом доступ к материалам онлайн-тренинга остается открытым для Заказчика в течение всего времени существования Сайта.

6.5. В случае, если Заказчик по независимым от Исполнителя причинам не смог воспользоваться материалами онлайн-тренинга информационная услуга считается оказанной.

6.6. Исполнитель оставляет за собой право в любой момент изменять длительность тренинга и условия настоящей Оферты в одностороннем порядке без предварительного уведомления Заказчика, публикуя указанные изменения на Сайте, не позднее 5 дней со дня их внесения (принятия). При этом, новые условия действуют только в отношении вновь заключенных договоров.

6.7. Исполнитель вправе заблокировать учетную запись Заказчика в случае нарушения им правил тренинга (п. 4.7, 4.8 настоящего Договора) без возвращения внесенной платы.

7. ПРАВА И ОБЯЗАННОСТИ ЗАКАЗЧИКА

7.1. Заказчик обязан предоставлять достоверную информацию о себе в процессе создания учетной записи (регистрации) на Сайте.

7.2. Заказчик обязуется не воспроизводить, не повторять, не копировать, не продавать, а также не использовать в каких бы то ни было целях информацию и материалы, ставшие ему доступными в связи с оказанием Информационной услуги, за исключением личного использования.

7.3. Заказчик имеет право применять полученные знания и навыки на практике.

7.4. Заказчик обязан поддерживать в исправном техническом состоянии оборудование и каналы связи, обеспечивающие ему доступ к Сайту, иметь функционирующий доступ в Интернет входить на Сайт под своим аккаунтом одновременно только с одного устройства (персонального компьютера, планшета, телефона). Нарушение данного пункта может расцениваться как факт передачи доступа третьим лицам (п.4.8.) и повлечь за собой аннулирование доступа к материалам онлайн-тренинга.

8. РАССМОТРЕНИЕ ПРЕТЕНЗИЙ. ВОЗВРАТ ДЕНЕЖНЫХ СРЕДСТВ

8.1. Исполнитель не несет ответственности за непредставление (некачественное предоставление) Информационной услуги по причинам, не зависящим от Исполнителя.

8.2. Возврат денежных средств не осуществляется в случае, если Заказчик не применяет полученные теоретические знания на практике. Также возврат денежных средств не осуществляется после получения Заказчиком доступа к закрытому обучающему сайту (то есть получения паролей доступа к закрытой зоне сайта, где находятся записи тренинга), и расположенной на нем информации. Данные условия безоговорочно принимаются Сторонами.

8.3. Возврат денежных средств осуществляется Исполнителем в случае, если Заказчик совершил 100% предоплату получения Информационной услуги, но Исполнитель отказался от оказания информационной услуги Заказчику по любой из причин.

9. ОТВЕТСТВЕННОСТЬ СТОРОН

9.1. Исполнитель и Заказчик, принимая во внимания характер оказываемой услуги, обязуются в случае возникновения споров и разногласий, связанных с оказанием Информационной услуги, применять досудебный порядок урегулирования спора (переговоры, переписка). В случае невозможности урегулирования спора в досудебном порядке стороны вправе обратиться в суд города Пенза.

9.2. За неисполнение либо ненадлежащее исполнение обязательств по настоящей Оферте, стороны несут ответственность в соответствии с законодательством Российской Федерации.

10. ГАРАНТИИ КАЧЕСТВА ИНФОРМАЦИОННОЙ УСЛУГИ

10.1. Заказчик, принимая условия настоящей Оферты, принимает на себя также риск неполучения/недополучения прибыли и риск возможных убытков, связанных с использованием знаний, умений и навыков, полученных Заказчиком в ходе оказания Информационной услуги.

10.2. Гарантируя успешность применения полученных знаний, умений и навыков, а также получение Заказчиком Информационной услуги определенной прибыли (дохода) с их использованием (реализацией) в определенном либо неопределенном будущем, Исполнитель не несет ответственности за неполучение прибыли (дохода), получение прибыли (дохода) ниже ожиданий Заказчика, а также за прямые и косвенные убытки Заказчика, поскольку успешность использования Заказчиком полученных знаний, умений и навыков зависит от многих известных и неизвестных Исполнителю факторов, таких как: целеустремленности, трудолюбия, упорства, уровня интеллектуального развития, творческих способностей Заказчика, других его индивидуальных качеств и персональных характеристик, что безоговорочно принимается обеими сторонами.

11. СРОК ДЕЙСТВИЯ ОФЕРТЫ. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

Настоящая Оферта вступает в силу с момента опубликования на Сайте в сети Интернет и действует до момента отзыва/изменения Оферты Исполнителем.

Наименование организации Индивидуальный предприниматель КОШИН ВИТАЛИЙ ВЛАДИМИРОВИЧ

Расчетный счет 40802810400000005323

Банк АО «Тинькофф Банк»

Юридический адрес Банка Москва, 123060, 1-й Волоколамский проезд, д. 10, стр. 1

Корр. счет Банка 30101810145250000974

ИНН Банка 7710140679

БИК Банка 044525974

Согласие с рассылкой

Заполняя форму на нашем сайте — вы соглашаетесь с нашей политикой конфиденциальности. Также вы соглашаетесь с тем, что мы имеем право разглашать ваши личные данные в следующих случаях:

1) С Вашего согласия: Во всех остальных случаях перед передачей информации о Вас третьим сторонам наша Компания обязуется получить Ваше явное согласие. Например, наша Компания может реализовывать совместное предложение или конкурс с третьей стороной, тогда мы попросим у Вас разрешение на совместное использование Вашей личной информации с третьей стороной.

2) Компаниям, работающим от нашего лица: Мы сотрудничаем с другими компаниями, выполняющими от нашего лица функции бизнес поддержки, в связи с чем Ваша личная информация может быть частично раскрыта. Мы требуем, чтобы такие компании использовали информацию только в целях предоставления услуг по договору; им запрещается передавать данную информацию другим сторонам в ситуациях, отличных от случаев, когда это вызвано необходимостью предоставления оговоренных услуг. Примеры функций бизнес поддержки: выполнение заказов, реализация заявок, выдача призов и бонусов, проведение опросов среди клиентов и управление информационными системами. Мы также раскрываем обобщенную неперсонифицированную информацию при выборе поставщиков услуг.

3) Дочерним и совместным предприятиям: Под дочерним или совместным предприятием понимается организация, не менее 50% долевого участия которой принадлежит Компании. При передаче Вашей информации партнеру по дочернему или совместному предприятию наша Компания требует не разглашать данную информацию другим сторонам в маркетинговых целях и не использовать Вашу информацию каким-либо путем, противоречащим Вашему выбору. Если Вы указали, что не хотите получать от нашей Компании какие-либо маркетинговые материалы, то мы не будем передавать Вашу информацию своим партнерам по дочерним и совместным предприятиям для маркетинговых целей.

4) На совместно позиционируемых или партнерских страницах: Наша Компания может делиться информацией с компаниями-партнерами, вместе с которыми реализует специальные предложения и мероприятия по продвижению товара на совместно позиционируемых страницах нашего сайта. При запросе анкетных данных на таких страницах Вы получите предупреждение о передаче информации. Партнер использует любую предоставленную Вами информацию согласно собственному уведомлению о конфиденциальности, с которым Вы можете ознакомиться перед предоставлением информации о себе.

5) При передаче контроля над предприятием: Наша Компания оставляет за собой право передавать Ваши анкетные данные в связи с полной или частичной продажей или трансфертом нашего предприятия или его активов. При продаже или трансферте бизнеса наша Компания предоставит Вам возможность отказаться от передачи информации о себе. В некоторых случаях это может означать, что новая организация не сможет далее предоставлять Вам услуги или продукты, ранее предоставляемые нашей Компанией.

6) Правоохранительным органам: Наша Компания может без Вашего на то согласия раскрывать персональную информацию третьим сторонам по любой из следующих причин: во избежание нарушений закона, нормативных правовых актов или постановлений суда; участие в правительственных расследованиях; помощь в предотвращении мошенничества; а также укрепление или защита прав Компании или ее дочерних предприятий.

Вся личная информация, которая передана Вами для регистрации на нашем сайте, может быть в любой момент изменена либо полностью удалена из нашей базы по Вашему запросу. Для этого Вам необходимо связаться с нами любым удобным для Вас способом, использую контактную информацию, размещенную в специальном разделе нашего сайта.

Если Вы захотите отказаться от получения писем нашей регулярной рассылки, вы можете это сделать в любой момент с помощью специальной ссылки, которая размещается в конце каждого письма.

Источник https://finex-etf.ru/university/news/kak_schitat_dokhodnost_investitsiy/

Источник https://webinvestor.pro/dohodnost-investicij-formuly-rascheta/

Источник https://fin-plan.org/blog/investitsii/kak-poschitat-dokhodnost/