Кредитные карты. Какую лучше выбрать в 2022

Представляем отличную свежую подборку кредитных карт 2022

Лучшие банки. Самые выгодные тарифы и ПРОЗРАЧНЫЕ условия без скрытых платежей

ТОП-5 Лучших Кредитных карт банков, которые предпочтительнее выбрать в 2022 году:

В свежем рейтинге 2022 года Вашему вниманию представлены , всё так же стабильно работающих, предлагающих лучшие условия под любой Ваш запрос. Какая лучше? Сравниваем:

1. Первая в Рейтинге 2022: КРЕДИТНАЯ КАРТА ТИНЬКОФФ ПЛАТИНУМ

Итак первый банк и первая карта. Банк Тинькофф — Кредитная карта «Платинум». Одна из лучших в рейтинге кредитных карт 2022 года. И вот почему её стоит выбрать, давайте смотреть

УСЛОВИЯ:

- пластиковой кредитной карты Тинькофф банка «Платинум» –

- от Тинькофф по базовому тарифу составляет

После погашения кредитной карты Тинькофф, можно оставить её лежать на полочке «на всякий пожарный». За обслуживание при использовании карты, деньги сниматься не будут, до момента востребования.

- :

- на любые покупки по карте

И до 112 дней беспроцентный период за погашение картой других кредитов и кредитных карт. Плюс есть на покупку техники, одежды, продуктов, запчастей и прочего

- по кредитной карте Тинькофф: за любые покупки)

И до 59,9% годовых , оплату ЖКХ, мобильной связи). : 2,9% + 290 рублей

- от задолженности (минимум 600 руб.). Т.е. процент взимается на сумму потраченного, а не на весь кредитный лимит

— 20% процентов годовых на просроченную задолженность

- Переводом с карты другого банка, Межбанковским переводом, в Банкоматах Тинькофф банка, в салонах связи: МТС, Связном, МТС, Билайне; а также в Банкоматах партнеров: Открытие, ВТБ, МКБ, Почта Банк, через Золотую Корону, Юнистрим, Элекснет и Почту России

- Кэшбэк по карте Платинум: в магазинах партнёров через приложение (баллами)

- (услуга подключается по желанию): от задолженности в месяц

*О том, как отключить страховку См видео:

- Смс — уведомления (услуга подключается по желанию):

- ⇒ БЕСПЛАТНАЯ в любую точку города

/ готовности и доставки кредитной именной карты Тинькофф Платинум: очень быстрый! От 1 дня до 3х

. Спецпредложение. Тинькофф банк в ернёт 2000 рублей, если потратите 5000 рублей за 1-ый месяц после активации карты. Для получения кэшбэка ⇒ воспользуйтесь Промокодом: TAKEBONUS (при оформлении заявки)

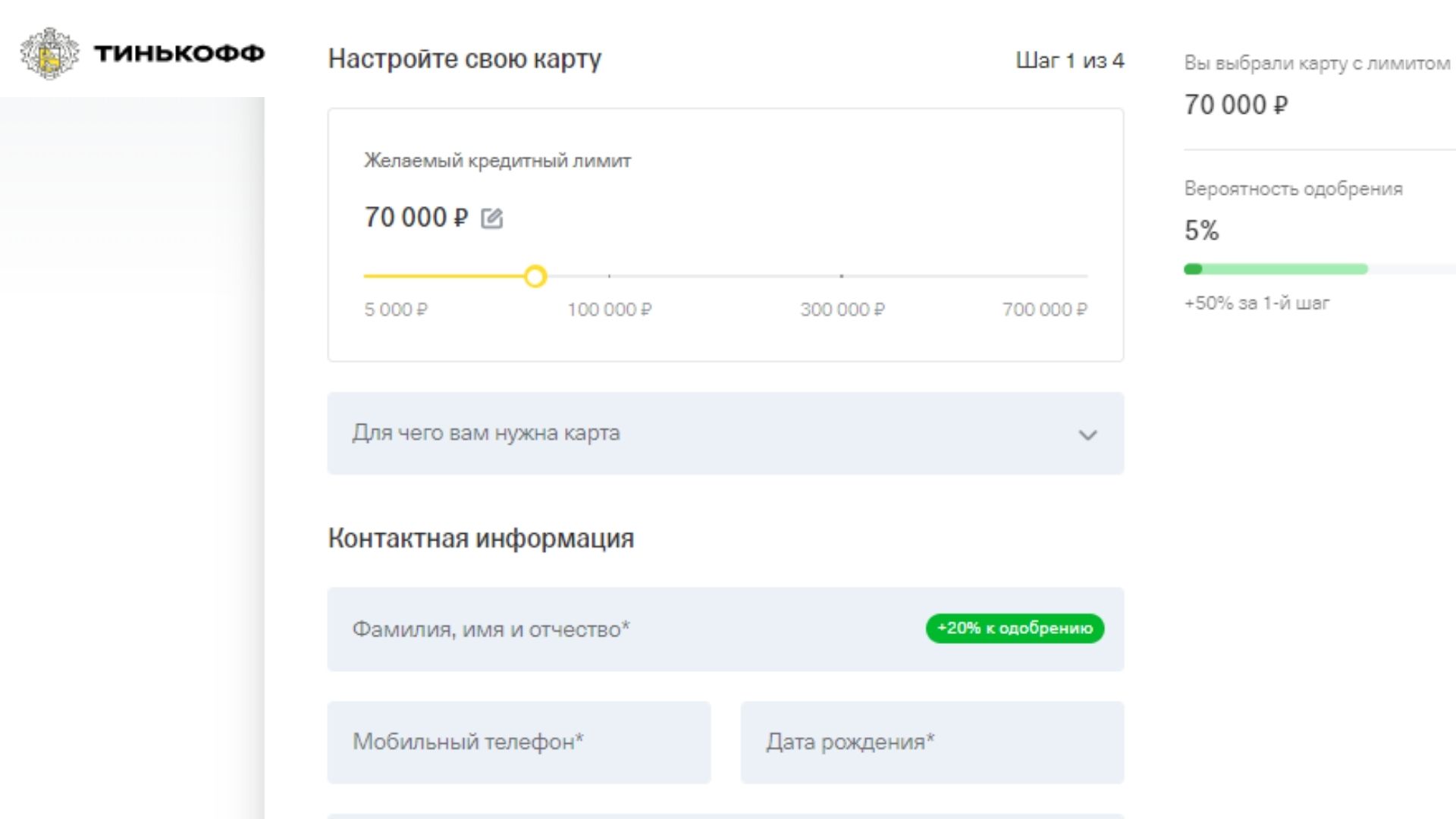

КАК ОФОРМИТЬ:

► Оформить кредитную карту Тинькофф Платинум можно !

- Новому клиенту, чтобы оформить кредитную карту Тинькофф Платинум нужно перейти по ссылке » на Официальный сайт Тинькофф банка и заполнить Онлайн-заявку

- Текущим клиентам банка (с имеющимися дебетовыми картами / открытыми счетами / вкладами) оформить кредитную карту Платинум можно или так же » на Официальном сайте

Решили выбрать Кредитную карту Платинум? ► Жмите тут чтобы быстро Оформить онлайн заявку, узнайте решение всего за пару минут или жмите тут и получите 2000 рублей по Промокоду (после трат от 5000)

2. Вторая в Рейтинге 2022: КРЕДИТНАЯ КАРТА МТС БАНКА КЭШБЭК 111 ДНЕЙ

Второй банк. МТС. Кредитная карта «Кэшбэк». Так же в рейтинге кредитных карт 2022 года. Почему стоит взять кредитную карту от МТС и какие преимущества у неё есть, смотрим

УСЛОВИЯ:

- пластиковой кредитной карты МТС банка «Кэшбэк» –

- от МТС составляет

При длительном Не использовании карты (полгода) — лучше закрыть. при отсутствии любых операций по кредитной (погашенной) карте в течение 6 месяцев — минусанут 600 рублей по тарифу.

- :

- на любые покупки по карте

- по кредитной карте МТС Кэшбэк: на любые покупки)

И до 69,9% годовых ). : 5,9% от суммы операции + 899 рублей. *Собственные средства можно снимать без комиссии в любых банкоматах!

Так же можно снимать под 4% — в кассах* МТС Банка (*со счёта — без использования карты)

- от задолженности* (не менее 100 руб.). Процент взимается *на сумму потраченного

— 0,1% в день от суммы задолженности

- Переводом с карты другого банка (через СБП), со счёта физ.лица, в Банкоматах МТС банка

- Кэшбэк по Кредитной карте МТС: (доставка еды, кафе, детские товары, одежда), и у партнёров

Максимальный лимит по начислению кэшбэка в месяц 10 000 рублей

- (на Ваш выбор подключать или нет): 1,99% от суммы кредитных средств, использованных вами в предыдущем месяце (не менее 200 руб.)

- Смс — уведомления (услуга на выбор, если нужна):

- ⇒ БЕСПЛАТНАЯ Курьером от 1 до 5 дней (в зависимости от региона. Так же карту можно забрать в салонах МТС или офисах банка)

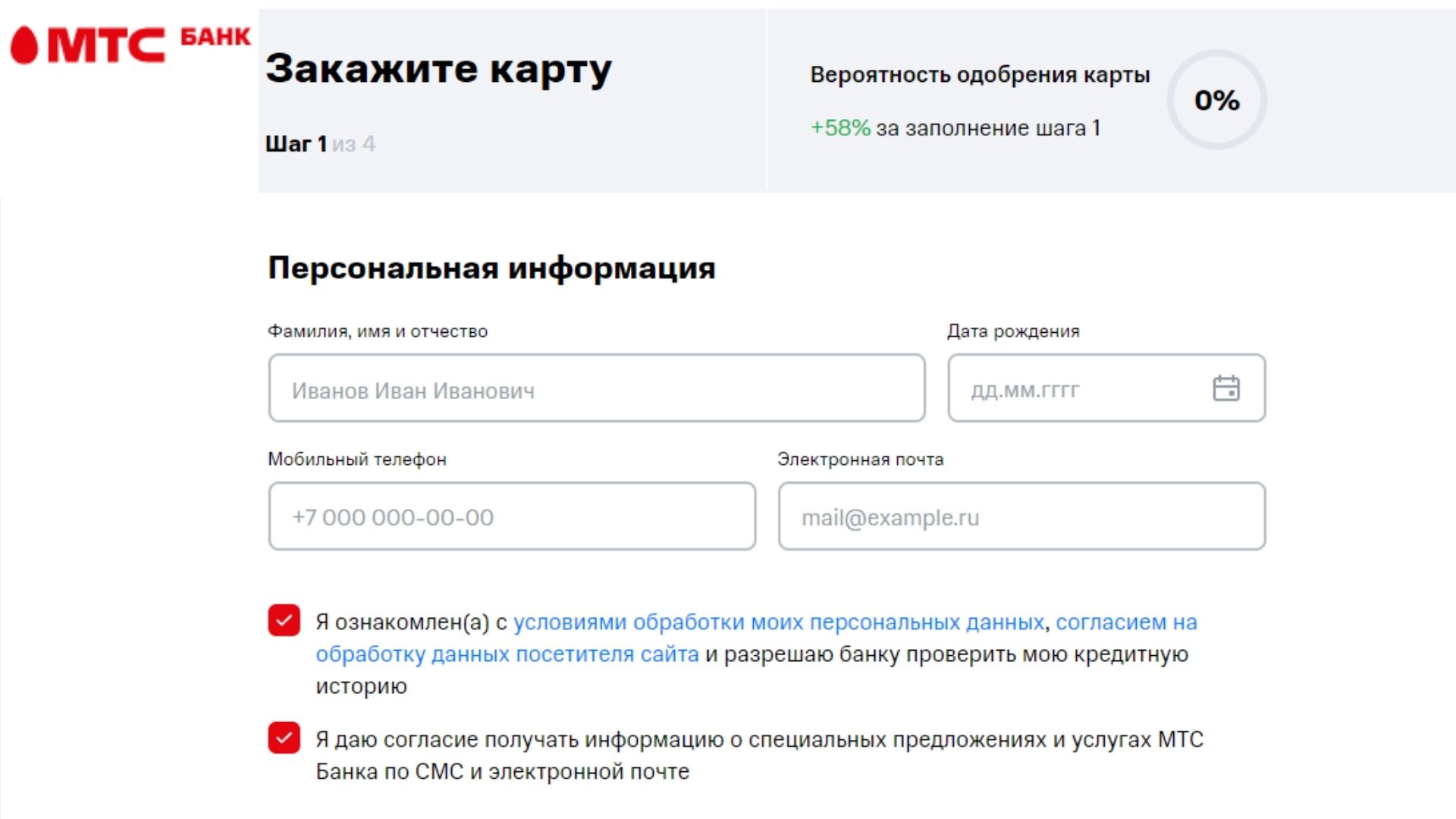

КАК ОФОРМИТЬ:

► Оформить кредитную карту МТС банка «Кэшбэк» 111 дней — просто (возраст для оформления: от 20 до 70 лет)

Желаете открыть кредитную карту в ? ► Жмите тут чтобы подать Онлайн заявку на оформление . прямо сейчас!

УСЛОВИЯ:

- пластиковой кредитной карты Альфа банка «100 дней без %» –

- от Альфа полностью пользования картой

- :

- на любые следующие* покупки по карте (*совершённые с 31 дня после первой покупки с новой карты),

И до 112 дней беспроцентный период за погашение картой других кредитов и кредитных карт. Плюс есть

- по кредитной карте Альфа банка: от 20,99% определяется индивидуально

И годовых ). : 3,9% + 390 рублей. : (минимум 150 рублей).

- от суммы задолженности (минимум 300 руб.)

- Переводом с карты любого другого банка (СБП), в Банкоматах Альфа банка и в банкоматах партнёров: Газпромбанка, МКБ, УБРиР, Открытие, Россельхозбанка, Росбанка, ПСБ.

- Кэшбэк по карте Платинум: в магазинах партнёров через приложение (баллами)

- (услуга подключается на выбор клиента): от суммы задолженности в месяц

- Смс уведомления + Push — уведомления (услуга подключается по желанию):

При подключении услуги Альфа уведомлений в (или со второго месяца) — уведомления При отсутствии операций по Альфа карте в предыдущем месяце — за услугу платить не нужно

/ готовности и доставки кредитной Альфа карты: от 1 дня до 7

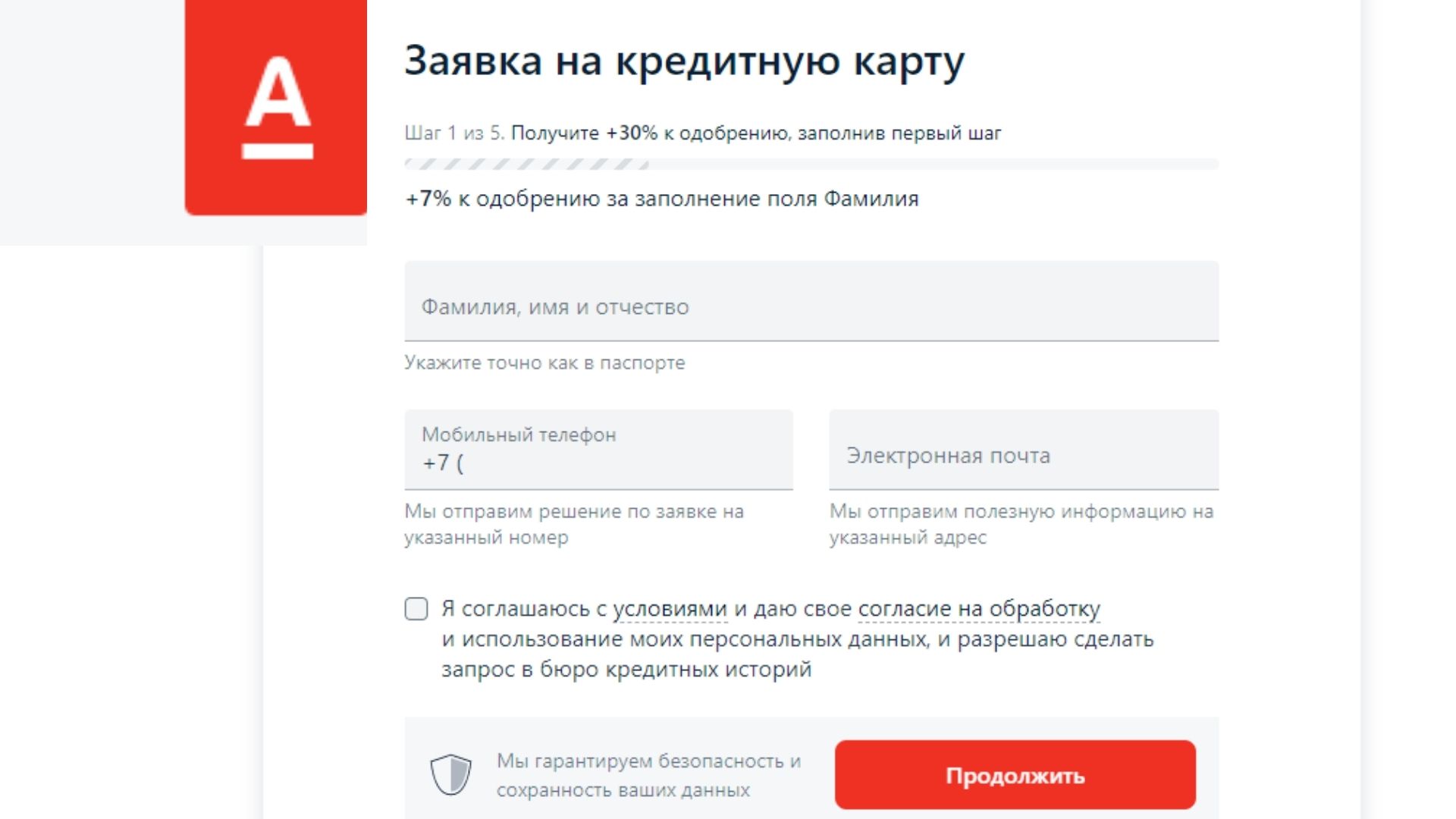

КАК ОФОРМИТЬ:

► Оформить кредитную Альфа-карту на сумму можно лишь .

На сумму более 150 000 рублей (до 200 тыс.) нужен + 1 доп.документ (+ заграник / или права / СНИЛС / ИНН / или дебетовая / кредитная карта другого банка)

На сумму более 200 000 рублей + 2 документа (+ 2-НДФЛ или справка по форме банка). Клиент должен быть с рос.регистрацией и постоянным доходом от 5000 рублей.

- Новому клиенту, чтобы оформить кредитную карту Тинькофф Платинум нужно перейти по ссылке » на Официальный сайт Альфа банка и заполнить Онлайн-заявку

- Текущим клиентам банка (с имеющимися дебетовыми картами / открытыми счетами / вкладами) оформить кредитную карту Платинум можно или так же » на Официальном сайте

Приглядели карту Альфа-банка среди прочих лучших в рейтинге? ► Жмите, чтобы заполнить Онлайн заявку за 1 минуту и скорее узнать решение и свой индивидуальный процент!

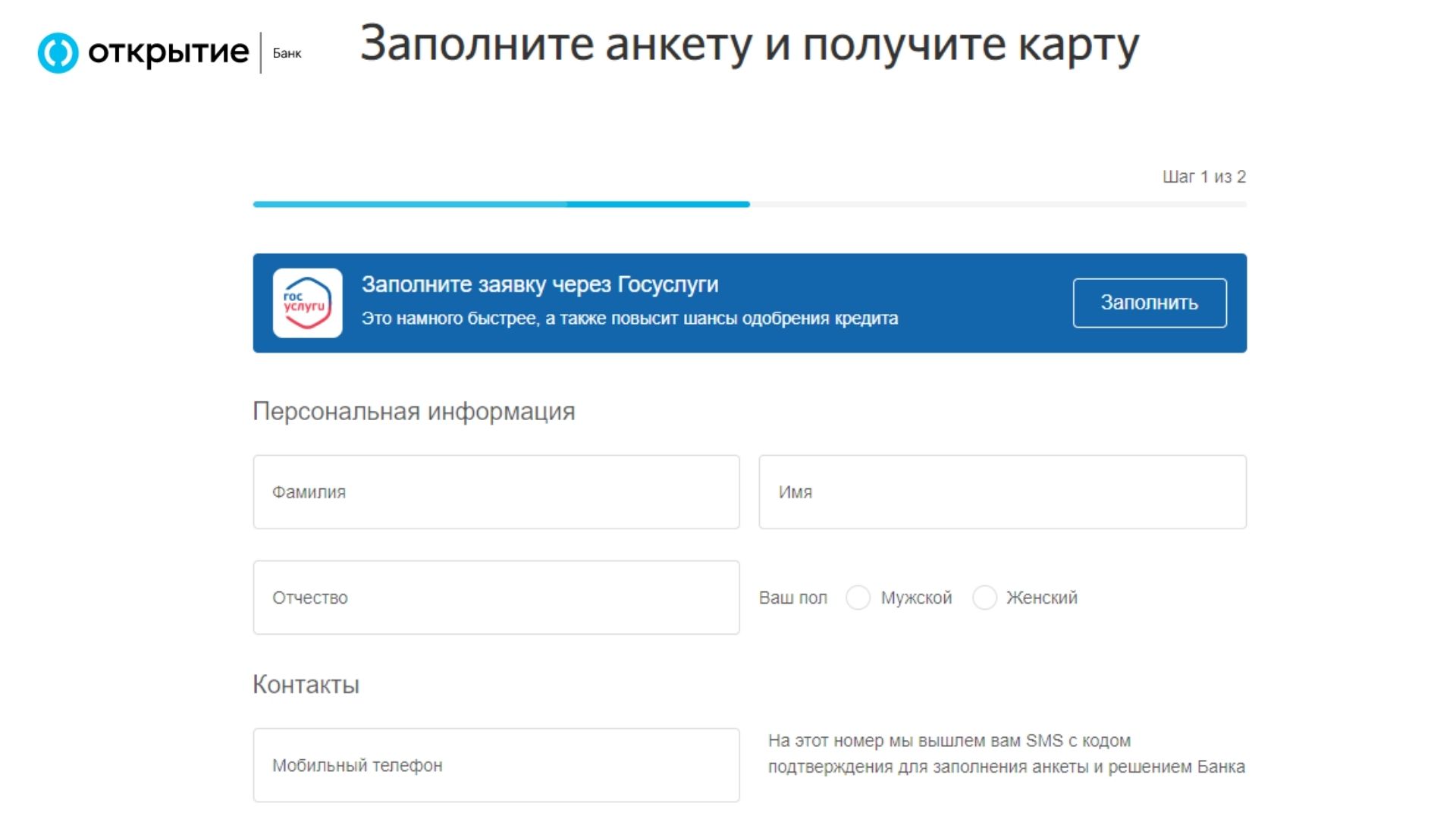

Следующая кредитная карта от банка Открытие 120 дней без процентов диктует следующие условия, смотрим

УСЛОВИЯ:

- пластиковой кредитной карты банка Открытие «120 дней без процентов и платежей» –

- от Банка ОТКРЫТИЕ – » Оформите кредитную карту Открытие

- :

- на любые покупки по карте

- у Открытия:

: 5,9% от суммы операции + 590 рублей (лимит до 300 тыс.руб. день).

- от суммы фактической задолженности (но не менее 300 руб.)

+ 20% процентных пунктов к процентной ставке

- Переводом с карты другого банка или в любых Банкоматах

- Смс — уведомления (услуга на выбор, если нужна): 1 месяц бесплатно, далее по тарифу / или за месяц

- ⇒ БЕСПЛАТНАЯ Курьером до 5 дней (в удобное место и время в 28 городах)

КАК ОФОРМИТЬ:

► Оформить кредитную карту банка Открытие — возможно физ.лицам (возраст: , и не менее 3 мес. на текущем месте работы, месячный доход от 15 тыс.руб.)

Если Ваш выбор пал на кредитную карту ► Жмите тут чтобы заполнить Онлайн заявку прямо сейчас!

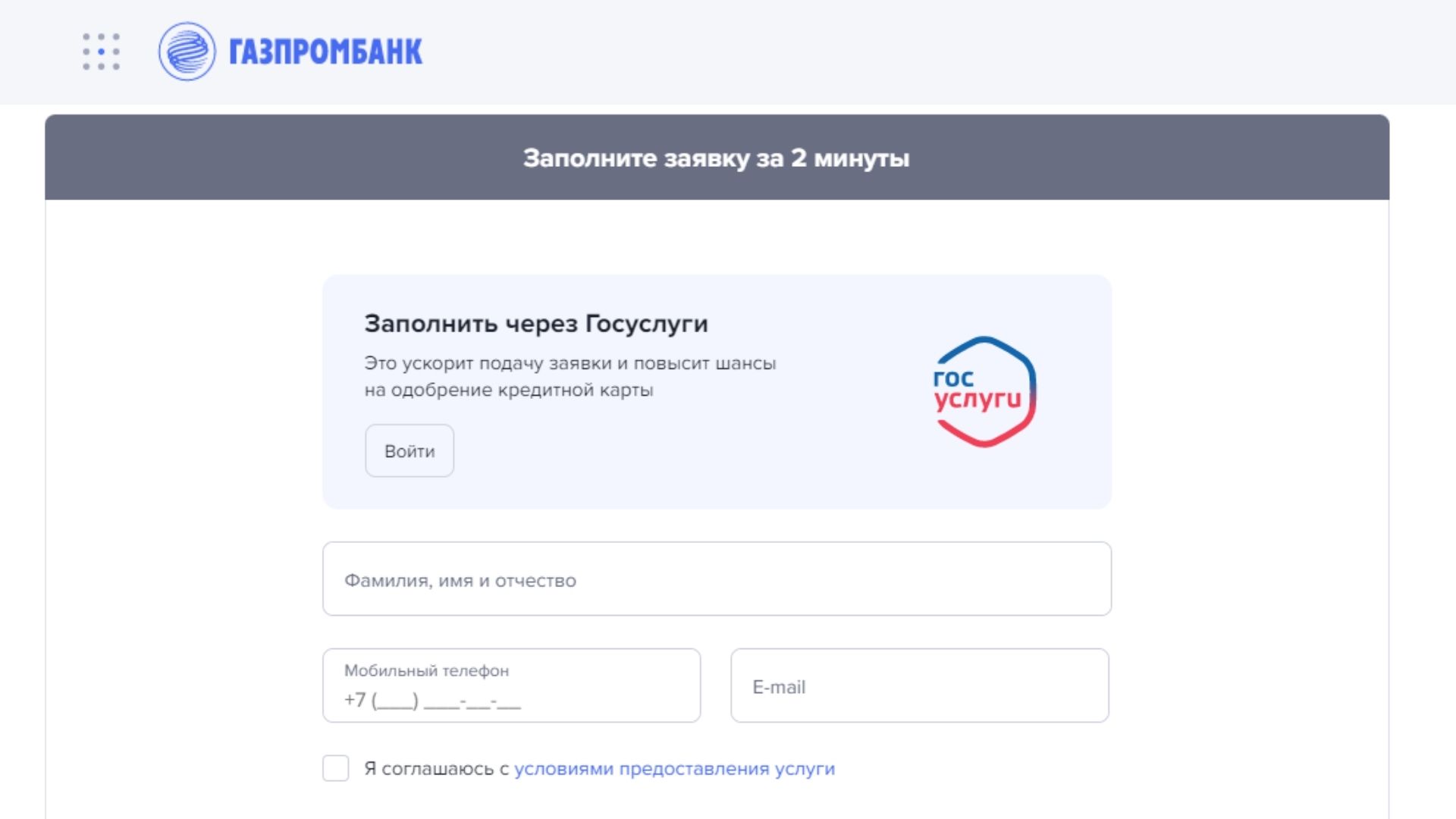

Чем дальше, тем больше дней на погашение! Встречайте кредитную карту «180 дней без процентов» от Газпромбанка с которой можно перехватиться деньгами на целых 6 месяцев! Полгода без %! Какие по карте тарифы и почему стоит попробовать оформить именно её, смотрим

УСЛОВИЯ:

- пластиковой кредитной карты Газпромбанка «180 дней без процентов» –

- от Газпромбанка – (*если тратите более 5000 рублей кредитных средств в мес.)

Но, п осле погашения кредитной карты Газпромбанка, её можно так же сохранить «до востребования». За обслуживание счёта / карты при использовании (погашенной) карты, деньги сниматься будут.

- :

- на любые покупки по карте (*только если планируете потратить более 90 тыс./за первые 2 календарных месяца, если использовать менее 90 000 рублей за 60 дней – льготный период сократится до )

- по кредитной карте Газпромбанка: на любые покупки)

И до 59,9% годовых ). : 5,9% от суммы операции + 590 рублей.

- от задолженности* (но не менее 500 руб.). Процент взимается *на сумму потраченного

— 0,1% за каждый день нарушения обязательств

- Смс — уведомления :

- ⇒ БЕСПЛАТНАЯ Курьером (по адресу указанному Вами в Онлайн анкете). Не нужно сидеть в офисе и ждать своей очереди, просто заказать онлайн и получить дистанционно

КАК ОФОРМИТЬ:

► Оформить кредитную карту Газпромбанка «180 дней» — можно мгновенно и всего по одному документу, понадобится только

Остановили свой выбор на карте Газпромбанка? ► Жмите тут чтобы заказать Кредитную карту 180 дней без % и узнать решение за 3 минуты!

Какую кредитную карту лучше выбрать?

Основываясь на тесном опыте использования банковских карт, мы помогли Вам сузить круг до 5 лучших и доступных каждому кредитных карт 2022 года. Юзабилити каждой из них легко и прятно, условия в некоторой степени схожи, банки лояльны к своим клиентам, но всё же есть некоторые различия. Но как же выбрать «свою» среди них?

Есть простой и действенный способ. Если денежная сумма нужна Вам срочно, и повременить с долгожданной покупкой или вложением средств «в жизнь» уже некуда ⇒ оставьте заявку в каждом банке из текущего рейтинга и посмотрите какой банк предоставит Вам лучшие условия (нужную сумму под самый лайтовый процент).

Если Вам одобрят несколько кредитных карт банков, Вы сможете выбрать ту, которая больше ответит Вашим предпочтениям. От других предложений можно будет сразу несколько. На Ваш выбор.

— В комментариях ниже обязательно поделитесь сделанным выбором. Если у Вас уже есть кредитные карты перечисленных выше банков, сообщите своё мнение как клиента, расскажите про опыт использования кредитных карт данного рейтинга. Если Вам есть что сказать, опишите свою позицию: какую карту лучше выбрать, обоснуйте парой слов. Ваш отзыв может оказаться полезен другим читателям!

Спасибо за внимание. Благополучия Вам и Вашим семьям! MISTER BANKIR

Лучшие кредитные карты 2023 года. Топ 20: отзывы, условия, предложения

Деньги

Топ-20 самых лучших кредитных карт на 2023 год. Условия, лимит, ставка и особенности каждой карты, плюсы и минусы. Отзывы клиентов.

Текущий рейтинг лучших кредитных карт 2023 года обновил состав участников в сравнении с прошлым годом. Новый список содержит актуальные предложения банков с обновленными условиями.

До перехода к обзору хотим остановиться на таком ключевом моменте, как льготный период. Его не следует нарушать и необходимо в указанные сроки совершать минимальные платежи. Иначе вам придется платить проценту кредитодателю, и кредитная карта станет невыгодной в использовании. Срок оплаты по кредиту строго зависит от того честный или нечестный беспроцентный период у вашей карты.

На что необходимо обращать внимание при выборе кредитной карты

- Процентная ставка. Это первый из самых важных факторов, которые, по сути, и описывают основное условие кредитной карты. Размер процентов у множества банков весьма разнится, поэтому стоит изучить, сначала те карты, где он минимальный.

- Льготный период. Ещё его называют — беспроцентным. У некоторых банков такого периода нет вообще, а другие предоставляют его на срок от 30 до 120 дней, что тоже немаловажно. Кто против 3-4 месяца пользоваться кредитом без процентов?

- Годовое обслуживание. Большинство предлагают бесплатный сервис на первый год подключения, однако дальше это будет обходиться в сумму от 499 до 15000 рублей. Всё зависит от уровня престижности карты и суммы лимита.

- Кредитный лимит. Его размер обуславливается многими факторами: банком, типом карточки, уровнем дохода, подтверждаете доход или нет. А держателям зарплатных карты ещё и увеличивают рамки. В среднем, кредитные карты берут с диапазоном средств от 100.000 до 300.000 рублей.

- Комиссии. Существуют комиссии на снятие наличными (вне зависимости от банкомата), за снятие в чужих банкоматах и банкоматах партнёров.

- Кэшбек. Благодаря сотрудничеству банков с огромным количеством магазинов Вам может быть предоставлена услуга возврата денежных средств за покупки по карте. В обычных магазинах от 1 до 10%, а в специальных (указанных банком) до 30%. Тем не менее всегда есть ограничения по сумме кэшбека в месяц.

Tinkoff Platinum — 12 месяцев рассрочки

Тинькофф Банк предлагает одну из лучших кредитных карт 2022 года, которая занимает первое место в этом рейтинге. Тинькофф Платинум располагает различными опциями: взять деньги в долг на определенный срок или же купить товары в магазинах-партнерах в рассрочку.

Преимущества карты Tinkoff Platinum:

- Лимит: до 700 000 руб.;

- Льготный период: до 55 дней или до одного года (при покупке товара в рассрочку у партнеров банка, точный срок зависит от условий магазина).

- Минимальный платеж: 8% остатка задолженности.

- Процентная ставка: от 12% до 29,9% годовых при оплате карточкой. При снятии наличных — от 30% до 49,9% годовых.

- Обслуживание карты: 590 рублей в год.

Дополнительно 59 рублей ежемесячно нужно будет платить за смс-информирование (оповещения о действиях, выполненных по карте), в остальном, мобильный и интернет-банк обходятся даром. При желании платные смс можно отключить.

Комиссионные (единственное, на что придется потратиться) за вывод налички равны 2,9% от суммы + 290 рублей. Дополнительная карта полностью бесплатна.

Тинькофф дает возможность погасить другие ссуды, используя карточку. При этом можно воспользоваться увеличенным до 120 дней беспроцентным периодом. Чтобы погасить ссуду, переведите задолженность на кредитку Тинькофф и внесите всю сумму.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

Одним из плюсов карт Тинькофф является бонусная программа. Суть в том, что вам возвращается 1% за любые расходы (не наличными) и до 30% за приобретение товаров по специальным предложениям. Кэшбэком можно компенсировать расходы на оплату ж/д билетов, а также покупок в кафе, где 1 балл приравнивается к 1 рублю.

Кредитную карту отправят в любое удобное для вас место в течение недели после того, как была подана заявка. При себе нужно иметь документ, подтверждающий личность.

Альфа-Банк – карта «100 дней без %»

Из всех кредитных карт, которые рассматриваются в этой публикации, именно эта карточка предполагает достаточно длительный период беспроцентного обслуживания.

Очень многие пользователи считают, что Альфа-банк является одной из тех финансовых организаций, которая предлагает максимально выгодные продукты. Если вы решили оформить кредитную карту, нужно заполнить заявку, на что потребуется всего 10 минут, дождаться решения банка и забрать карту в удобном отделении.

К заемщику не предъявляется особенных требований. На момент получения карты ему должно исполнится 18 лет, обязательно наличие ежемесячного дохода как минимум пять тысяч рублей (в столице – девять тыс. руб.) Регистрируйте карточку, используя паспорт и любой другой документ на Ваше усмотрение: СНИЛС, ИНН, водительские права.

Что предоставляет данная услуга?

- Максимальные суммы: классик – до 500 000 руб.; голд – до 700 000 руб.; платинум – до 1 млн. руб.;

- Грейс-период составляет сто дней;

- Ставка от 11,99% годовых;

- Наименьший платеж: от 3% до 10% остатка задолженности (минимум 300 руб.).

МТС — карта «Cashback»

- Процентная ставка: от 11,9% годовых.

- Кредитный лимит: до 1 000 000 руб.

- Беспроцентный период: до 111 дней.

- Минимальный платеж: 5% остатка задолженности (минимум 100 рублей).

- Обслуживание карты: бесплатно при выполнении условий.

Название этой кредитки говорит само за себя — при использовании карты можно зарабатывать кэшбэк за покупки.

Базовый кэшбэк по карте — 1% от суммы любой покупки. Повышенный — 5% от суммы — положен за покупки по таким категориям:

- Доставка готовой еды.

- Кафе и рестораны.

- Магазины детских товаров.

- Магазины одежды.

Участники сервиса МТС Cashback могут получить самый высокий кэшбэк — до 25%. Он положен за покупки в интернет-магазинах партнеров МТС. Список можно найти на сайте банка.

Готовую карту доставляет курьер. Главный минус предложения МТС-Банка — выпуск карты платный, за это нужно заплатить 299 рублей. В дальнейшем за использование карты «Cashback» никаких комиссий не будет, при условии совершения покупок на сумму от 8 000 рублей за месяц. Если это условие не выполнено, комиссия за такой месяц составит 99 рублей.

Банк Открытие — карта «120 дней»

В продолжительности льготного периода, когда проценты не начисляются при условии возврата потраченной с карты суммы, Банк Открытие — один из лидеров. Грейс-период здесь равен 120 дням — практически четырем полным месяцам.

Максимальный кредитный лимит по этой карте — 500 000 рублей. Но если запросить кредитку «120 дней» с лимитом до 100 000 рублей, понадобится только паспорт. Для более крупного лимита потребуется справка о доходах.

Обслуживание карты платное — 1200 рублей в год. Но эту комиссию можно вернуть полностью и сделать карту бесплатной. Для этого нужно регулярно совершать покупки по карте — каждый месяц на сумму от 5 000 рублей и выше. В таком случае банк ежемесячно возвращает 100 рублей от суммы комиссии, и за год она может вернуться целиком.

Ставка по карте — от 13,9% до 29,9% годовых. Минимальный ежемесячный платеж — всего 3% от суммы задолженности (но не менее 300 рублей).

Важное преимущество этой карты — доступно снятие наличных без комиссии, в том числе с помощью банкоматов других банков. Комиссия взимается только если снимать деньги с кредитки в кассе банка без использования самой кредитной карты — очень редкая ситуация.

Как любой современный банк, Открытие доставляет заказанную онлайн кредитку при помощи курьера.

Классическая кредитная карта Сбербанк

- Обслуживание карты — бесплатно.

- Кредитный лимит — до 600 000 ₽ — персональный лимит, до 300 000 ₽ — стандартный.

- Беспроцентный период на все покупки — до 50 дней.

- SMS или push-уведомления об операциях — бесплатно.

- Пополнение карты с карт других банков — бесплатно на сайте и в мобильном приложении СберБанка*

- Процентная ставка по любым операциям (годовых) — 23,9% — персональная ставка, 25,9% — стандартный ставка.

- Бонусы за покупки у партнеров — до 30% от суммы покупки.

«110 дней» Райффайзен Банка

Основные характеристики:

- Наибольшая сумма, которую можно взять взаймы: 600 тыс. руб.;

- 110-дневный льготный период;

- 19 — 29% годовых ставка по кредиту (зависит от категории держателя);

- до 4% остатка задолженности — самая маленькая сумма к оплате;

- Стоимость обслуживания — бесплатно при открытии карты до 30 июня 2021 года (акция часто продлевается).

Пакет уведомлений стоит 60 рублей для базовой карточки и 45 рублей для дополнительной ежемесячно. За взнос банкнот через кассу меньше, чем 10 тыс. руб. придется уплатить 100 руб.

Если деньги не будут внесены своевременно, то придется оплатить мониторинг задолженности, который составляет 700 руб.

Что такое мониторинг задолженности?

Это контроль дебиторской задолженности, которая является суммой всех долгов, причитающиеся компании от клиента. Чтобы получить кредитку, клиенту необходимо иметь стабильную заработную плату, превышающую 25 000 рублей в месяц. Нужно иметь при себе копию паспорта и документ, подтверждающий доход.

«Карта возможностей» ВТБ

Рассматривая Карту возможностей, подмечаем, что она является передовым продуктом ВТБ с пределом кредита в миллион рублей.

Одно из преимуществ — увеличение льготного срока вплоть до целых 110 дней. А ставка начинается от 14,9% годовых.

Большой плюс карты — возможность снимать наличными без дополнительных комиссий до 50 000 рублей в месяц. К сожалению, такая возможность доступна только в течение двух месяцев после получения кредитной карты.

Отличительные черты:

- Обслуживание карты бесплатное независимо от суммы покупок по ней.

- Сумма минимального платежа — всего 3% остатка задолженности.

- Лучшая возрастная категория держателя – 18-65 лет, а доход – минимум 15 тысяч. Для выдачи карты нужно показать удостоверение личности (паспорт обычно) и справку на свой полноценный доход.

Доступны изменения бонусных возможностей, т.к. можно выбрать различные пункты на свой вкус:

- кэшбэк 1,5% за любые покупки по карте;

- до 15% у партнёров в виде бонусных рублей на «Мультибонус» счёт. 1 бонусный рубль = 1 рубль, обменять можно при любом количестве бонусов.

Участие в бонусной программе — добровольное, но оно подразумевает комиссию. Для того, чтобы зарабатывать кэшбэк, нужно платить 590 рублей ежегодно.

Ренессанс Кредит – Кредитная карта 365

МастерКард Ренессанс входит в топ списка лучших банковских средств 2023 года. Попробуем разобраться, в чем главные отличительные черты этого средства.

- Грейс-период: до 55 дней.

- Максимальный кредитный лимит по карте: 300 000 рублей.

- Процентная ставка: 23,9% годовых на покупки, 45,9% годовых при снятии наличных.

- Минимальный платеж: 5% остатка задолженности.

- Безусловный и бесплатный сервис.

СМС-уведомления стоят 59 рублей ежемесячно. Снятие наличных возможно в банкоматах любых банков, комиссия — 2,9% суммы + 290 рублей.

Тарифы карты подразумевают бесплатное обслуживание без дополнительных условий, но только в течение первого года. Затем необходимо расходовать с карты минимум 10 000 рублей ежемесячно, иначе банк будет взимать комиссию 99 рублей.

Кому подходят услуги этой финансовой организации

Идеально подходят людям от 24 до 65 лет, которые работают больше, чем месяц. Зарплата в регионах должна начинаться от 8-ми тысяч рублей, в столице — от 12 000 рублей. Чтобы оформить карту, понадобится паспорта и второй документ: права водителя, удостоверение об образовании. Кредитку можно получить с доставкой на дом или с получением в одном из отделений банка.

Газпромбанк — Умная карта

Уникальность этой кредитной карты в том, что беспроцентный период здесь — плавающий. Он составляет от 90 до 180 дней и зависит только от активности держателя. Чем больше покупок совершается с использованием этой кредитки, тем дольше можно пользоваться деньгами банка бесплатно.

Если уложиться в грейс-период не удается, для покупок, которые совершены в первые два месяца использования кредитки, действует льготная ставка — 11,9% годовых. В дальнейшем процент ощутимо выше — 25,9% годовых для покупок и 29,9% — для операций снятия наличных.

Другие особенности “Удобной карты” Газпромбанка:

- Кредитный лимит: до 600 000 рублей.

- Минимальный ежемесячный платеж: 5% остатка задолженности, не менее 500 рублей.

- Выпуск карты: бесплатный.

- Обслуживание: бесплатное при условии совершения покупок по карте от 5 000 рублей в месяц или при отсутствии задолженности, иначе — 199 рублей в месяц.

- Снятие наличных: бесплатно до 100 000 рублей в месяц.

Kviku — виртуальная кредитная карта

- Процентная ставка: от 29% годовых.

- Кредитный лимит: до 200 000 руб.

- Беспроцентный период: до 50 дней.

- Обслуживание карты: бесплатно.

Получать пластиковую кредитку уже давно не обязательно. Вполне можно обойтись виртуальной картой, и предложение от Kviku подойдет многим. Виртуальной картой без проблем можно совершать покупки в интернете. А если смартфон оснащен NFC-чипом, достаточно внести данные карты в специальное приложение, и покупки по виртуальной кредитке можно совершать в обычных магазинах.

Главная особенность виртуальной кредитки от Kviku — график погашения задолженности подразумевает, что вы вносите деньги два раза в месяц, а не один. Об этом нужно помнить и к этому нужно быть готовым.

Во всем остальном кредитка вполне неплохая. В Kviku честно предупреждают — первоначально клиенту дают небольшой кредитный лимит, обычно в пределах 15 000 рублей. Затем, если человек пользуется картой достаточно активно и возвращает деньги вовремя, лимит могут увеличить до 200 000 рублей.

Кэшбэк за покупки у партнеров Kviku может доходить до 30% от суммы чека. Он начисляется в течение 30 дней после совершения покупки.

Некоторые партнеры позволяют использовать эту кредитку как карту рассрочки. Сумма покупки делится на несколько частей, срок рассрочки может доходить до одного года. При аккуратном возврате денег проценты начисляться не будут.

Один из ключевых плюсов виртуальной кредитки — она выпускается всего за 30 секунд! В случае одобрения заявки вам просто высылают данные карты, и деньгами можно пользоваться сразу же.

Карта рассрочки Халва

- Кредитный лимит – до 350 000 рублей

- Беспроцентный период – до 36 месяцев

- Процентная ставка (после льготного периода) – 10% годовых

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-информирование – бесплатно

- Обслуживание карты – бесплатно

Её владелец имеет право оплачивать товары/услуги в определенных магазинах. Однако их количество с каждым годом увеличивается. Отметим такие крупные торговые сети, как:

- Пятерочка;

- Эльдорадо;

- Перекресток;

- Рив Гош и пр.

Беспроцентный период – до 3 лет. При наличии задолженности требуется внесение ежемесячных платежей. Долг в равных долях делится на количества месяцев рассрочки.

Халва является кредиткой, однако её держателю разрешается вносить на счет свои деньги и использовать банковский продукт как дебетовую карту. Это позволит получать кэшбэк до 6% и 5% годовых на остаток.

Платежный инструмент не требует оплаты за обслуживание, и он доставляется в любую точку РФ.

#МОЖНОВСЁ от Росбанка

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период – до 62 дней

- Процентная ставка – от 25,9% годовых

- Кэшбэк – до 10%

- СМС-оповещение об операциях – 60 руб/мес

- Снятие наличных – 4,9% + 290 рублей

- Обслуживание карты – бесплатно (при соблюдении условий)

Росбанк предлагает потребителям карту МОЖНОВСЁ. Её льготный период составляет 62 дня. Первый месяц платежный инструмент не требует платы за обслуживание. Начиная со второго месяца, нужно ежемесячно платить 99 руб. либо совершать покупки на сумму от 15 тыс., чтобы избежать расходов.

Владельцам карты Росбанк предлагает два варианта кэшбэка:

- До 10% — в выбранной категории плюс 1% на покупки в прочих категориях;

- Оплата стоимости билетов и номеров в отелях Travel-бонусами. Операцию необходимо совершать с помощью приложения Росбанка на сайте OneTwoTrip.

Банковский продукт УБРиР «Хочу Больше» имеет 120 дней грейс-периода. Схема минимальных платежей, а это 1% от долга плюс сбор на обслуживание, показана на странице платежного инструмента. Для перехода на неё достаточно нажать на ссылку в описании.

Нужно обязательно вернуть долг банку за 4 месяца. Иначе минимальная ставка на задолженность вырастет на 12%.

УБРиР «Хочу Больше»

- Кредитный лимит – до 300 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 12 до 28,8%

- Кэшбэк – до 3%

- Снятие наличных: 3,9% + 390 руб

- СМС-оповещение – 50 руб/мес

- Обслуживание – 99 руб/мес

За обслуживание УБРиР берет в месяц 99 руб. Право на возврат держатель банковского продукта получает при безналичных платежах на сумму 10 тыс./мес. Кэшбэк зависит от категории.

Он составит:

- 3% — «Авиабилеты, аэропорты», «Гостиницы»;

- 2% — «Салоны сотовой связи, кабельные услуги», «Дом, ремонт», «Бытовая электроника»;

- 1% — прочие приобретения.

Начисление производится на каждые 100 руб. покупки. Что плохо, округление идет в пользу банка. Если сумма вашей покупки составит 199 руб., кэшбэк будет не 2, а 1 руб.

Есть и ограничение в месяц. Максимальная сумма кэшбэка не может превышать 2 500 руб.

«Универсальная карта» от «АТБ»

Выпуск и обслуживание картыбесплатны без дополнительных условий. При заказе карты онлайн и доставке курьером не навязывают страховки, так что имеет смысл получать карту именно таким способом.

У «Универсальной карты» можно выбрать одну любимую категорию с повышенным кэшбэком из 5 предложенных (причем кэшбэк выплачивается реальными деньгами).

Величина кэшбэка в любимой категории зависит от оборота бонусных операций за месяц в этой категории, так при покупках до 5000 руб. кэшбэк везде составит только 1%, при покупках от 5 000 до 15 000 в любимой категории будет 5% кэшбэка (в категории «Все включено» – 2%), при покупках от 15 000 руб. – 10% (в категории «Все включено» – 2%).

Любимыми категориями могут быть:

- «Дом и ремонт» (товары для дома, ремонта и строительства, садоводства);

- «Авто» (АЗС, такси, каршеринг, парковки, автозапчасти, СТО, автомойки);

- «Семья» (детские магазины, канцтовары, книги, магазины одежды, оплата дошкольных заведений, образовательных услуг, больниц, покупки в зоомагазинах, аптеках);

- «Развлечения» (театры, кинотеатры, музеи, спорт, красота, кафе, бары, рестораны);

- «Все включено».

Кроме того, в первые 15 дней с момента получения карты с нее можно снять весь кредитный лимит в любом банкомате без комиссии и с сохранением льготного периода. Потом без последствий можно будет снимать не более 10 000 руб./мес.

У «Универсальной карты» от «АТБ» льготный период действует до 120 дней. Грейс начинается в месяц совершения расходной операции и длится следующие 3 календарных месяца. К окончанию льготного периода нужно полностью погасить задолженность по карте. Внутри длинного грейса требуется вносить минимальные платежи (3%).

Карта умеет бесплатно стягивать с карт других банков, партнеров для пополнения не предусмотрено.

«Вездедоход» от «Почта Банка»

Выпуск кредитной карты «Вездедоход» платежной системы Visa бесплатен, плата за обслуживание не взимается при наличии покупок по карте от 5000 руб. за расчетный период (месяц между двумя расчетными датами), иначе плата составит 99 руб./мес.

Длинный грейс-период до 120 дней по карте «Вездедоход» начинается с первой расходной операции и длится до четвертой расчетной даты с момента его начала. Расчетная дата — это дата оформления и активации карты. К окончанию длинного грейса нужно полностью погасить задолженность, при этом нужно не забывать ежемесячно вносить минимальные платежи в 3%.

Величина вознаграждения по кредитной карте «Вездедоход» зависит от оборота трат с начала месяца. До момента, пока оборот трат по карте не перевалит за 30 000 руб. с начала месяца, за покупки в магазинах одежды и обуви, а также в кафе и ресторанах (с фастфудом) начисляется кэшбэк в 3%, на остальные покупки — 1%. Затем за все покупки будет 2%, в повышенных категориях — 6%.

Вознаграждение начисляется бонусами программы «Мультибонус», месячный лимит — 5000 баллов. В личном кабинете можно обменять их на рубли (по курсу 1 бонус=1 руб.).

Карта Emotion от «Ак Барса»

У «Ак Барса» есть выгодная кредитная карта Emotion, где при обороте трат от 60 000,01 руб./мес. за все покупки начисляется кэшбэк в 5% милями. При обороте покупок за месяц от 10 000,01 руб. до 60 000 руб. за каждые 100 руб. начисляется только 2 мили. Месячный лимит начисления миль ограничен 10 000.

Милями можно оплатить полную или часть стоимости билета на самолет/поезд, а также бронирование отеля на партнерском сайте akbars.onetwotrip.com (в качестве партнера выступает ООО «ВАЙТ ТРЕВЕЛ» (владелец бренда ONE TWO TRIP)). 1 миля соответствует 1 рублю.

Обслуживание карты будет бесплатным при обороте трат от 15 000 руб./мес.

У карты Emotion от «Ак Барса» честный грейс-период до 55 дней. Расчетный период — календарный месяц, платежный период длится 25 дней после окончания расчетного. С этой кредитки «Ак Барса» можно без комиссии и в грейс снять до 10 000 руб./мес. заемных средств в любых банкоматах.

Карту «Ак Барс Emotion» можно бесплатно пополнять с карт других банков через собственные сервисы.

Платные услуги, как и везде, навязывают, но от них вполне реально отказаться.

Card Credit Plus и Urban от «КЕБа»

У «Кредит Европа Банка» есть две бесплатные кредитные карты — Card Credit Plus и Urban с очень щедрым кэшбэком, вознаграждение тут начисляется баллами, которыми можно оплатить последующие покупки.

По карте Urban положено 10% кэшбэка на общественный транспорт, 5% на «Автоуслуги», «АЗС» и «Такси», 3% на аренду авто и 1% на все остальное.

По карте Card Credit Plus за «Развлечения» дадут 7%, за «Одежду», «Красоту» и оффлайн «Общепит» (кроме фастфуда) — 4% и 1% за все остальное. Кэшбэк положен только при использовании для покупок заемных средств.

У этих кредиток «Кредит Европа Банка» честный и понятный грейс-период до 55 дней. Отчетный период — месяц между двумя выписками (в первый месяц от даты отражения первой операции до первой выписки), платежный период длится 25 дней.

Кредитки «КЕБа» умеют бесплатно стягивать с карт других банков через собственные сервисы. Смс-информирование можно отключить на горячей линии, страховка отключается в отделении банка.

Карта «Двойной кэшбэк» от «Промсвязьбанка»

Обслуживание кредитной карты «Двойной кэшбэк» от «ПСБ» стоит 990 руб./год, однако если в первый месяц совершить покупку от 1000 руб., то по акции первый год обслуживания будет бесплатным.

У карты можно выбрать 1 из 3 пакетов привилегий:

- «Досуг»: 10% кэшбэка на «Такси/каршеринг», 7% на «Кино», 5% на «Кафе и рестораны»;

- «Семья»: 10% кэшбэка на «Транспорт», 7% на «Аптеки», 5% на «Дом и ремонт»;

- «Авто»: 10% кэшбэка на оплату штрафов ГИБДД из ИБ «Промсвязьбанка», 7% на «ТО и автомойки», 5% на «АЗС».

За покупки, которые не входят в повышенные категории и в список исключений, будет 1% кэшбэка.

Вознаграждение положено при обороте трат от 10 000 руб./мес., повышенное вознаграждение дают только при оплате за счет кредитных средств, месячный лимит 2000 баллов. Также начислят дополнительный 1% кэшбэка за пополнение кредитки.

У кредитки «Двойной кэшбэк» от «Промсвязьбанка» честный льготный период до 55 дней. Отчетный период — календарный месяц, платежный период начинается после завершения отчетного периода и длится 25 календарных дней. На снятие наличных и переводы льготный период не действует.

Карту можно бесплатно пополнять с карт других банков через собственный сервис в интернет-банке и мобильном приложении.

Платное смс-информирование подключают автоматически, но его легко отключить. Могут навязать страховку.

Citi Select от «Ситибанка»

У кредитки Citi Select от «Ситибанка» при обороте трат от 10 000 руб./мес. (это же является и критерием бесплатного обслуживания, первые полгода бесплатны без условий) за все покупки начисляется вознаграждение в 15% селектами, которые при обмене на сертификаты соответствуют эффективному кэшбэку на все в 3% (такой кэшбэк получается при обмене на сертификаты «Детского мира», «Перекрестка» и на мили «Уральских авиалиний»).

Плюс здесь есть кэшбэк за коммуналку и мобильную связь при оплате из интернет-банка или мобильного приложения «Ситибанка».

За первую покупку в течение 45 дней с момента одобрения карты «Ситибанк» подарит приветственные 2000 руб., при совершении за этот период покупок на сумму от 10 000 руб. дадут еще 2000 руб.

Помимо этих 4000 руб., можно получить еще 20 000 селектов (это 2000-4000 руб., в зависимости от способа превращения селектов в деньги) по акции «Приведи друга», если оформить карту по специальной ссылке и совершить покупки на 2000 руб. в течение первых 30 дней с момента одобрения карты.

Некоторые Маринки при оформлении карты просят дополнительно указать номер карты друга, хотя по условиям акции этого не требуется. Чтобы не тратить время на лишние споры, запишите номер: 5336 8172 2378 1742.

У карты честный грейс-период до 50 дней. Расчетный период — месяц между двумя выписками, платежный период — 20 дней с даты выписки.

Карту удобно пополнять межбанком или с помощью Системы быстрых платежей.

Платное смс-информирование (стоит 89 руб./мес.) и страховку не навязывают, но если эти услуги все-таки окажутся подключенными, то их легко отключить с помощью горячей линии.

«Доходная карта Visa Platinum» от «ИПБ»

«Доходная карта Visa Platinum» от «Интерпрогрессбанка» — единственная кредитная карта на рынке, которую можно получить без предоставления каких-либо дополнительных документов, при этом имея испорченную кредитную историю (или нулевую) и даже являясь безработным. Эта кредитка отлично подойдет для исправления или формирования кредитной истории.

Условием для получения этой кредитки является только открытие вклада «Доходный» (по состоянию на 23.05.2021 этот вклад можно открыть под 4,75% годовых с ежемесячным начислением процентов). Кредитный лимит у карты будет составлять 80% от суммы размещенных на вкладе средств.

Выпуск и обслуживание кредитки бесплатны, за все покупки положен кэшбэк в 1%, а на любимую категорию — 5% (в июне 2021, например, любимой категорией могут быть «Книги», «Музыка», «Товары для животных» или «Общественный транспорт»).

У кредитки честный грейс до 50 дней (расчетный период — календарный месяц, платежный — 20 дней). На снятие наличных и переводы льготный период не распространяется (но снять кредитные деньги в собственных банкоматах при этом можно без комиссии).

Дополнительные карты

В завершении перечислим дополнительные кредитные карты 2022 года, условия которых могут вам подойти:

- Tinkoff Drive. Она предназначена для владельцев автомобилей. На автоуслуги и заправку на АЗС будет повышенный кэшбэк;

- Карта рассрочки Свобода. Это банковский продукт от Home Credit с бесплатным обслуживанием. На покупки в партнерских магазинах дается до 10 месяцев рассрочки;

Русский Стандарт Платинум. Можно получить кредит до 300 тыс., беспроценто обналичивать средства и брать рассрочку под 0% до двух лет;

«120подНоль». Платежный инструмент Росбанка с лимитом до 1 млн. и грейс-периодом до 120 дней.

Яндекс Плюс. Совместный продукт Альфа-Банка и Яндекс. Первый год не надо платить за обслуживание. Кэшбэк – до 10%, но можно оплачивать только сервися Yandex. В первые 100 дней ставка будет фиксированной (9,9%).

Что лучше взять – кредит или кредитную карту

Ответ зависит от вашей ситуации. Если вы планируете крупную покупку и знаете, что не сможете в течение месяца-двух вернуть всю сумму, лучше взять кредит, процентная ставка по нему ниже. И это будет выгоднее. Если нужен страховочный вариант, «запасной кошелек» на время отпуска или чтобы «перехватить» деньги до зарплаты, тогда лучше оформить кредитную карту.

Лучшие банки для рефинансирования кредитных карт

Рефинансировать кредитную карту достаточно просто из-за небольших задолженностей. Тем не менее, не все банки готовы перекредитовать кредитку. Из доступных предложений мы выбрали наиболее выгодные и хотим представить их вашему вниманию.

- Тинькофф. Одним из лучших предложений для рефинансирования задолженности по кредитной карте является программа от банка Тинькофф. Для того что ей воспользоваться необходимо оформить их кредитку Платинум и заказать услугу «перевод баланса», суть которой заключается в перечислении средств на карточку другого банка в счет погашения задолженности. При этом заемщик освобождается от уплаты процентов на 120 дней

- Сбербанк. Сбербанк предлагает не такой выгодный процент, но не освобождает от уплаты комиссии. Страхование в его предложении рефинансирования не является обязательным.

- Альфа-Банк. В альфа-Банке можно получить более низкий процент по рефинансированию кредитного пластика чем у Сбербанка, но он не фиксированный и зависит от множества факторов (финансовой истории, статуса клиента, внутренних правил банка). Страхование заемщика не является обязательным, но оно может повлиять на окончательный размер процентной ставки.

- ВТБ. ВТБ готов рефинансировать почти любую задолженность как по кредиту так и по кредитным картам. Страхование при этом не является обязательным, но много клиентов в отзывах говорят. что сотрудники «навязывают» страховку, что является незаконным. Хотя оформление страховки существенно снижает процент.

- УБРиР. Уральский банк реконструкции и развития готов рефинансировать задолженность по кредитным картам, открытым более 90 дней назад. Оформление страховки не является обязательным.

Отзывы о кредитных картах

А какая кредитная карта понравилась/не понравилась Вам? Оставляйте свои отзывы.

Вывод

Как видите, на рынке в 2022 году есть много интересных и выгодных кредитных карт. Нельзя однозначно сказать, какая из них лучше остальных, все зависит от целей и характера трат.

Лучше оформить несколько кредиток и использовать их вместе с выгодными дебетовыми картами.

Нужно быть готовым к тому, что в любом банке могут отказать в выдаче кредитной карты, переживать по этому поводу не стоит.

Лучшие кредитные карты в 2022 году

Выбор любого финансового продукта требует индивидуального подхода. Учитываются разные нюансы. Особенно это важно при определении наиболее выгодной кредитной карты. Сервис Brobank.ru не только выявил лучшие кредитные карты для оформления в 2022 году по комплексной оценке основных функций. Также он позволяет выбрать подходящее предложение по индивидуальным потребностям. Для этого достаточно использовать каталог и указать необходимые условия.

| Кред. лимит | 2 000 000 Р |

| Проц. ставка | От 20% |

| Без процентов | 120 дней |

| Стоимость | 0 руб. |

| Кэшбек | 1-5% |

| Решение | 1 день |

Не нужно при лимите до 100 000 руб. или при оформлении через госуслуги

Документ, подтверждающий доход за посление 12 месяцев в иных случаях

снятие за счет собственных средств в банкоматах Росбанка и партнеров— без комиссии,

снятие в устройствах сторонних банков — 1% + 100 руб.;

снятие за счет кредитных средств в любых банкоматах — 0 ₽.

Акция! Льготный период кредитования длительностью 180 дней без % навсегда вне зависимости от суммы покупок по карте. Срок действия акции — до 31.03.2023 года Еще

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 11,9% |

| Без процентов | 180 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 50% |

| Решение | 5 минут |

180 дней навсегда на любые покупки по карте, исключая снятие наличных и переводы (при оформлении карты до 31.03.2023 года)

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 12% |

| Без процентов | До 12 мес. |

| Стоимость | От 0 руб./год |

| Кэшбек | До 30% |

| Решение | 2 мин. |

До 12 месяцев у партнеров по рассрочке.

120 дней при оплате кредитов в других банков.

До 55 дней по любым покупкам.

1% за любые покупки по карте

От 3% до 30% на покупки у партнеров

Кэшбэк начисляется баллами, 1 балл = 1 рубль

Баллы можно использовать на возврат денег за покупки Ж/Д билетов и в кафе

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 365 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

1 год на операции покупок, в течение 30 дней с момента получения карты

100 дней на операции покупок с 31-го дня с момента получения карты

100 дней на операции перевода денежных средств в счет погашения задолженности в другом банке

До 33% за покупки у партнеров — маркетплейсов, online-кинотеатров и такси. Действует для любой суммы.

Двойные баллы на карту лояльности ЛУКОЙЛ с подпиской МТС Premium до 31 января 2023 года. 5% в супермаркетах с подпиской МТС Premium до 31 марта 2023 года Еще

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 11,9% |

| Без процентов | До 111 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 1-25% |

| Решение | 2 мин. |

Бесплатно первые 2 месяца

Далее бесплатно, если совершаются покупку от 5 000 руб./мес. в счет кредитного лимита

Иначе — 149 рублей в месяц

11,9% — 49,9% годовых за покупки вне льготного периода

11,9% — 69,9% годовых за снятие наличных и переводы

1% — на все покупки;

5% — покупки в рамках программы МТС Cashback (Доставка готовой еды, Кафе и рестораны, Магазины детских товаров, Магазины одежды);

До 25% — у партнеров банка.

Максимальная сумма кешбэка в месяц — 10 000 рублей.

5% за покупки в супермаркетах с подпиской МТС Премиум

| Кред. лимит | 150 000 Р |

| Проц. ставка | 0% |

| Без процентов | 36 мес.+20 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 3-6% |

| Решение | 2 мин. |

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 15% |

| Без процентов | До 55 дней |

| Стоимость | 990 руб./год |

| Кэшбек | 1-20 баллов |

| Решение | 2 мин. |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 15% |

| Без процентов | До 50 дней |

| Стоимость | 1000 руб./год |

| Кэшбек | Мили |

| Решение | До 5 дней |

Кредитные средства в банкоматах банка Авангард — 3-13%

Кредитные средств в банкоматах других банков — 3,75-13%, мин. 15 руб.

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 19% |

| Без процентов | До 52 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 1,5% |

| Решение | 2 мин. |

| Кред. лимит | 1 500 000 Р |

| Проц. ставка | 24% |

| Без процентов | До 50 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 25% |

| Решение | 1 день |

Паспорт + 1 документ на выбор:

1. Выписка из приложения того Банка на который перечисляется 2. Заработная плата

3. Справка 2 НДФЛ

4. Справка о доходах по форме Банка

5. Справка по форме организации работодателя

6. Справка об операциях по открытому в стороннем банке зарплатному счету.

| Кред. лимит | 300 000 Р |

| Проц. ставка | От 11.9% |

| Без процентов | До 51 дня |

| Стоимость | От 0 руб./год |

| Кэшбек | 1-25% |

| Решение | 10 мин. |

Собственные средства:

Банкоматы Локо-Банка — бесплатно

Сторонние банкоматы — 1%, минимум 100 руб.

Заемные средства:

Банкоматы Локо-Банка и сторонних банков — 3,9%, минимум 290 руб.

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 21% |

| Без процентов | До 55 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 3% |

| Решение | 1 час |

0 руб. в мес. (при оборотах по карте от 100 000 руб.)

650 — 1 100 руб. в мес. (в зависимости от типа карты при невыполнении условий)

При подаче заявки на перевыпуск онлайн или по телефону — бесплатно

При подаче заявки в отделении банка — 500 рублей

3 бонусных балла за каждые 100 рублей за оплату в кафе и ресторанах;

1,5 бонусных балла за каждые 100 рублей за остальные покупки

Информация об условиях взята с официальных сайтов банков. Рекомендуем уточнять актуальные тарифы на сайте, по телефонам, в отделениях интересующего банка. Дата обновления: 21.12.22

Категории

- Лучшие кредитные карты

- Без отказа

- Для снятия наличных

- В день обращения

- Без процентов

- Срочно

- Без справок

- Доставка на дом

- Без годового обслуживания

- Без подтверждения дохода

- Без 2-НДФЛ

- С плохой кред. историей

- Для пенсионеров

- Для студентов

- Безработным

- По паспорту

- По двум документам

- По почте

- С беспроцентным периодом

- С льготным периодом

- С кэшбэком

- Онлайн-заявка

- С большим лимитом

- Моментальные

- Виртуальные

- С бесконтактной оплатой

- Apple Pay

- Samsung Pay

- С низкой ставкой

- Для онлайн покупок

- С временной регистрацией

- За 5 минут

- За 15 минут

- За 30 минут

- За 1 час

- За 1 день

- Visa

- MasterCard

- МИР

- Премиум

- Платинум

- Молодежные

- Для путешествий

- С бонусными милями

- Доступные

- Одобрение 100%

- Быстрые

- Без проверки кред. истории

- Экспресс

- С 18 лет

- С 19 лет

- С 20 лет

- С 21 года

- С 22 лет

- С 23 лет

- До 70 лет

- До 75 лет

- До 80 лет

- На 50 дней

- На 55 дней

- На 60 дней

- На 90 дней

- На 100 дней

- На 110 дней

- На 120 дней

- На 145 дней

- На 150 дней

- На 180 дней

- На 200 дней

- На 365 дней

- На 5 000 рублей

- На 10 000 рублей

- На 15 000 рублей

- На 20 000 рублей

- На 25 000 рублей

- На 30 000 рублей

- На 40 000 рублей

- На 50 000 рублей

- На 60 000 рублей

- На 70 000 рублей

- На 80 000 рублей

- На 90 000 рублей

- На 100 000 рублей

- На 150 000 рублей

- На 200 000 рублей

- На 250 000 рублей

- На 300 000 рублей

- На 400 000 рублей

- На 500 000 рублей

- На 1 000 000 рублей

- Золотые кредитные карты

- Черные кредитные карты

- Кредитные карты Аэрофлот

- Кэшбэк на АЗС

- Зарплатные

- Заявка во все банки

- Карты в вашем городе

- Карты, которые дают всем

- Кредитные карты ЮнионПей

- Показать все

Предложения в других городах

- Лучшие кредитные карты в Калининграде

- Лучшие кредитные карты в Красноярске

- Лучшие кредитные карты в Москве

- Лучшие кредитные карты в Новосибирске

- Лучшие кредитные карты в Омске

- Лучшие кредитные карты в Саратове

Рейтинг кредитных карт: ТОП-10 лучших продуктов для оформления в декабре 2022 года

Как и раньше, анализ является комплексным. То есть во внимание приняты данные о тарифах продуктов, указанные на сайтах 50 крупнейших кредитных организаций. Новый рейтинг формируется спустя месяц. В связи с чем лучшие кредитные карты 2022 года декабря отличаются от идентичного списка ноября. Это спровоцировано и точечными пересмотрами тарифов, и удалением одного предложения из продуктовой линейки.

Сравнительная таблица лучших кредитных карт

| Место | Банк, Карта | Основные преимущества | Льготный период (дней, до) | Процентная ставка (% годовых) | Максимальный кредитный лимит (рублей, до) |

| 1 | ПАО Сбербанк, СберКарта | Бесплатное уведомление об операциях, бесплатное обслуживание | 120 | 9,8 — 25,4 | 1 000 000 |

| 2 | Азиатско-Тихоокеанский Банк (АО), Универсальная карта | Бесплатное обслуживание, льготный период применяется и к снятию наличных | 120 | 9,9 — 34,9 | 500 000 |

| 3 | ПАО РОСБАНК, #120наВСЁ Плюс | Бесплатное снятие наличных, бесплатные уведомления об операциях | 120 | 20,0 — 49,9 | 2 000 000 |

| 4 | Банк ВБРР (АО), 115 дней без процентов | Функция кешбэк, бесплатное обслуживание без дополнительных условий | 115 | 22,0 — 25,0 | 1 500 000 |

| 5 | РНКБ Банк (ПАО), МИР | Бесплатное обслуживание, фиксированная ставка на все операции | 115 | 25,5 | 1 000 000 |

| 6 | Банк ГПБ (АО), Удобная карта | Рекордная длительность постоянного льготного периода, бесплатное обслуживание и информирование | 180 | 11,9 — 69,9 | 1 000 000 |

| 7 | ТКБ БАНК ПАО, Кредитная ТКБ.Карта | Бесплатное обслуживание, льготный период распространяется на все операции | 120 | 25,0 — 29,0 | 1 000 000 |

| 8 | АО Райффайзенбанк, 110 дней без % | Без комиссии можно снимать до 50 000 рублей в месяц, бесплатное обслуживание | 110 | 19,0 — 49,0 | 600 000 |

| 9 | ПАО Банк ФК Открытие, 120 дней | Бесплатное снятие до 50 000 рублей в месяц, бесплатное обслуживание | 120 | От 11,9 | 500 000 |

| 10 | АО Экспобанк, До 118 дней выгоды | Информирование с помощью СМС бесплатное, отсутствует комиссия за обслуживание. | 118 | 19,9 — 49,9 | 300 000 |

Анализ рынка предложений в декабре

Оценка охватила 54 кредитки. Каждая из них могла войти в ТОП-10. Можно отметить, что за попадание в представленный рейтинг кредитных карт с льготным периодом декабря 2022 года конкурировало меньше вариантов, чем месяц тому назад. На один. Причем им стал продукт, который в ноябре входил в десятку лучших. В текущем месяце он удален с сайта финансового института. Оставлен только один ранее представленный вариант.

За месяц изменения коснулись 9 предложений. То есть менее пятой части конкурентов. Если говорить точнее – 16,67%. Правда, во всех случаях вносились точечные правки. Практически полного пересмотра тарифов не зафиксировано. Естественно, если не учитывать исключения ранее входившего в ТОП-10 предложения из продуктовой линейки отдельного финансового института.

Самый популярный пункт, в отношении которого фиксируются изменения, является комиссия за снятие наличных. Она менялась в трех из девяти трансформированных продуктов. Основной вектор ее движения — сокращение. Причем встречаются разные подходы – уменьшение процента от получаемой суммы, минимального объема удерживаемой комиссии, а также надбавки за сам факт выполнения операции.

Относительно процентной ставки. За месяц она увеличилась. Так, в ноябре средний уровень минимальных значений комиссии за пользование заемными средствами составлял 20,62% годовых. На отчетную дату – 1 декабря 2022 года он достиг 20,90%. То есть динамика роста составляет 1,36%.

Наблюдаются хоть и незначительные, но все же изменения в отношении длительности льготного периода. Средняя его продолжительность увеличилась на сутки за счет удаления из линейки предложений одного продукта. Достигнув 92 дней. Это касаемо постоянно действующего условия. Бонусные предложения, например, в виде действия льготного периода в один год на покупки в первые 30 дней после получения карты, остаются неизменными.

Относительно кредитных карт с возможностью снять наличные без комиссии. Их число, если брать во внимание продукты без ограничений и лимитов, осталось прежним. Ассортимент составляет три кредитки. Стоимость обслуживания, в свою очередь, так же претерпела изменений. Средний ее уровень в декабре 2022 года стал на 118 рублей больше, достигнув 2149 рубля в год. Причем вовсе не удерживается эта плата почти у половины предложений — 24 картам. Месяцем ранее их было на две меньше.

Общая тенденция рынка – точечные изменения условий. Это спровоцировано относительно стабильной ситуацией. Ведь та же ключевая ставка ЦБ РФ за анализируемый период не пересматривалась. Помимо этого, банки проводят подготовку к новому финансово активному сезону – предновогодний период. Соответственно, пересматривают некоторые условия своих продуктов.

Как составлялся рейтинг кредитных карт 2022 года (декабря)

Оценка охватывает ТОП-50 кредитных организаций по объему активов. Этот список дополнен еще тремя игроками рынка, которые находятся в пограничной зоне — с 51 по 53 места. Причина — последние данные датируются февралем. До 2023 года ЦБ РФ разрешил финансовым институтам не раскрывать данные о своем бизнесе. То есть указанный перечень не актуализируется. В то же время учтенные структуры с большой долей вероятности могли войти в него, так как ранее были участниками. При наличии нескольких продуктов у одной структуры за попадание в лучшие кредитные карты боролось не более трех предложений. Изначально выбирались максимально универсальные.

- Льготный период. Его срока, варианта расчета и распространение на разные типы операций.

- Процентная ставка за пользование заемными средствами. Как минимальный, так и максимальный уровень.

- Стоимость обслуживания. Причем во внимание принималась и возможность аннулирования этой статьи расходов. При наличии такой возможности оценивалась доступность выполнения условия.

- Комиссия за снятие наличных. Играл роль не только ее размер, но и возможность избежать подобной дополнительной траты. Например, при наличии лимита с бесплатным получением денег и приветственным периодом.

- Кэшбэк. Комплексно оценивались разные параметры функции. Начиная от факта ее постоянного применения, заканчивая размером компенсации от потраченной суммы средств.

- Дополнительные возможности. Например, наличие рассрочки, скидки у партнеров банка и прочие бонусы.

Присутствовать в списке мог только один продукт от одной кредитной организации. То есть в ТОП-10 попадала самая лучшая кредитная карта отдельно взятого банка. К слову, это ограничение было применено к двум конкурентам.

По итогу определены не только комплексно наиболее выгодные предложения, но и максимально универсальные. Причем от крупных структур, представленных в большей части России. То есть доступные основной части граждан.

На что обратить внимание перед тем, как определить какую кредитную карту лучше взять

- Расчет льготного периода. Он может начинаться с момента первой покупки. Этот вариант наиболее удобный. Позволяет самостоятельно определить точную дату полного погашения долга. В то же время популярен и другой подход – с использованием отчетных периодов. Именно этот вариант провоцирует применять приставку «до». Ведь фактически, если сделать покупку в последний день периода трат, grace period сокращается почти на месяц. Соответственно, составит, например, не 55, а фактически 25 дней.

- Распространение льготного периода на разные операции. Понятно, что во всех случаях он применим к оплате покупок пластиком в магазинах. Хотя, у некоторых структур может распространяться и на снятие наличных. Нередко такая возможность важна для потребителя.

- Разные процентные ставки за пользование заемными средствами. Не всегда держатель пластика успевает погасить весь долг до истечения льготного периода. Поэтому важно уделять внимание и переплате. Сразу можно отметить, что лучшие кредитные карты по этому пункту предлагаются клиентам с качественной кредитной историей. Также меньшие ставки действуют на оплату покупок с помощью пластика. На снятие наличных, зачастую, — гораздо большие. Причем в большинстве случаев выгоднее взять потребительский кредит, чем использовать для займа карту.

- Комиссии. За обслуживание и снятие наличных. Не всегда заявляемое банками отсутствие этих трат применимо на практике. В некоторых случаях для аннулирования рассматриваемых расходов необходимо соблюдать определенные условия. Например, обслуживание может отеняться при определенной ежемесячной сумме трат с помощью пластика. Снять наличные без переплаты, по некоторым тарифам, удается только в рамках отдельного лимита. Хотя. Могут устанавливаться и приветственные периоды. То есть отмена комиссий на первый месяц-два.

Как понять — какую кредитную карту лучше оформить

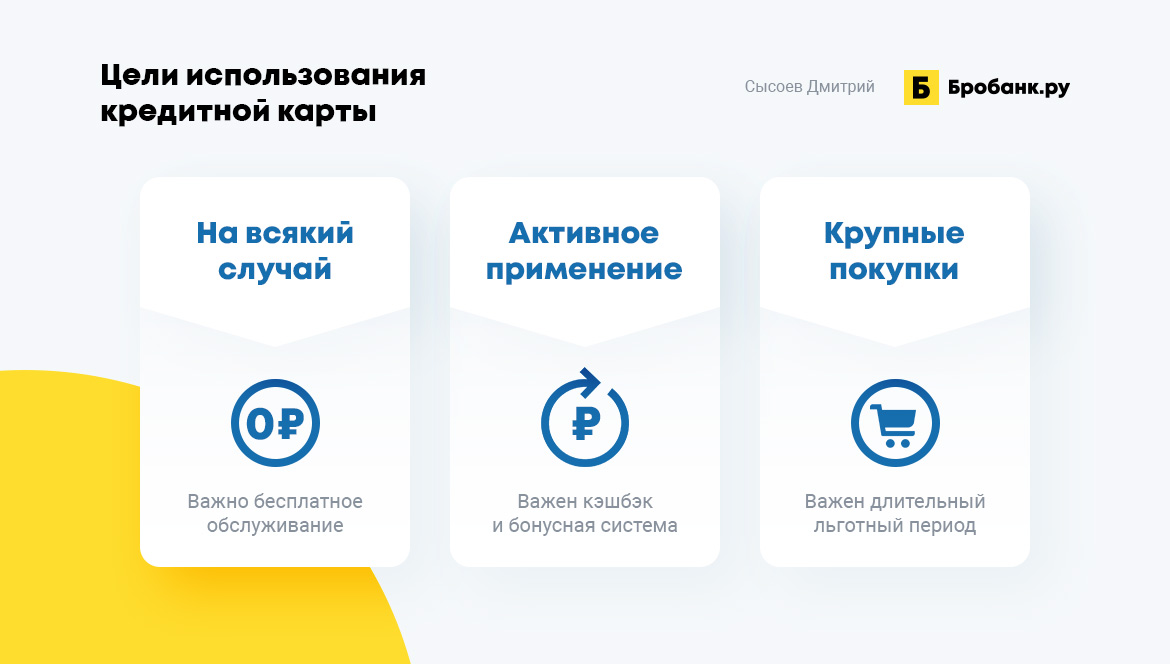

Изначально важно ответить на вопрос – для каких целей будет применяться продукт. Опираясь на это и удастся понять какая кредитная карта лучше для отдельно взятого человека.

- На всякий случай. Здесь в первую очередь важно полное отсутствие комиссии за обслуживание пластика и счета. Чтобы не тратить средства даже в тех случаях, когда займ не потребовался.

- Для активного применения. Например, ежемесячной оплаты покупок на небольшие суммы. Для этих целей стоит уделить внимание функции как кэшбэк. Причем желательно не просто определить наиболее выгодные тарифы, но и проверить лучшие кредитные карты на отзывы пользователей с детальными описаниями ситуаций. Нередко, бонусная система не такая привлекательная, как кажется на первый взгляд. Например, возврат части потраченных средств может округляться в меньшую сторону до 100 целых рублей, начисляться только по отдельным категориям и т.д.

- Периодические крупные покупки. Например, приобретение дорогостоящей бытовой техники, оплата учебы, ремонта и прочие существенные траты. Здесь важно уделить внимание льготному периоду. То есть самые лучшие кредитные карты для подобных целей будут те, у кого беспроцентный период составляет не менее 120 дней. Чем больше – тем лучше. Либо, если траты входят в категорию льготных, стоит выбрать карту рассрочки.

Естественно, если все три этих пункта включены в тариф продукта, то это самая лучшая кредитная карта. Ведь она соответствует любым потребностям держателя. Правда, подобных универсальных предложений единицы. Даже при их наличии, в основном, они выдаются ограниченный период времени. С дальнейшим изменением тарифа.

Важно отметить, что кредитки по изначальной своей природе не предусмотрены для использования наличных средств. Такие потребности закрывают кредиты. В то же время можно встретить предложения, где на подобные операции действует льготный период и не взимается комиссия. Обращать внимание на эти предложения стоит только при частых сложностях, которые требуют именно наличных.

Где лучше взять кредитную карту

Наиболее выгодные предложения получают лояльные клиенты. То есть имеющие положительную историю взаимоотношений с банком. Например, использующие карту или счет для выплаты дохода той же кредитной организации. Либо применяющие другие продукты, такие как вклады. Поэтому в первую очередь стоит ознакомиться с предложениями структуры, с которой есть факт сотрудничества.

В качестве бонусов можно выделить три основных направления для таких клиентов. Во-первых, меньшая процентная ставка. Во-вторых, больший кредитный лимит. В-третьих, возможная отмена комиссии за обслуживание счета с лимитом кредитования. Также есть вероятность, что будет предоставлена большая сумма займа. Ведь банк располагает полными данными о финансовом положении человека.

Помимо этого, стоит отметить клиентов с качественной кредитной историей. Они могут рассчитывать на определенный бонус. Пусть и один, но достаточно важный. Касается процентной ставки за пользование заемными средствами вне действия льготного периода. Им предлагается меньший уровень этой комиссии. Что в дальнейшем помогает сэкономить.

Архив

Рейтинг кредитных карт: ТОП-10 лучших продуктов для оформления в ноябре 2022 года

Как и раньше, анализ является комплексным. То есть во внимание приняты данные о тарифах продуктов, указанные на сайтах 50 крупнейших кредитных организаций. Новый рейтинг формируется спустя квартал. В связи с чем лучшие кредитные карты 2022 года ноября отличаются от идентичного списка августа. Это спровоцировано хоть и точечным, но все же пересмотром ряда тарифов.

Сравнительная таблица лучших кредитных карт

| Место | Банк, Карта | Основные преимущества | Льготный период (дней, до) | Процентная ставка (% годовых) | Максимальный кредитный лимит (рублей, до) |

| 1 | ПАО Сбербанк, СберКарта | Бесплатное уведомление об операциях, бесплатное обслуживание | 120 | 9,8 — 25,4 | 1 000 000 |

| 2 | Азиатско-Тихоокеанский Банк (АО), Универсальная карта | Бесплатное обслуживание, льготный период применяется и к снятию наличных | 120 | 9,9 — 34,9 | 500 000 |

| 3 | Банк ВБРР (АО), 115 дней без процентов | Функция кешбэк, бесплатное обслуживание без дополнительных условий | 115 | 22,0 — 25,0 | 1 500 000 |

| 4 | ПАО РОСБАНК, #120наВСЁ | Бесплатное снятие наличных, бесплатные уведомления об операциях | 120 | 20,0 — 49,9 | 2 000 000 |

| 5 | РНКБ Банк (ПАО), МИР | Бесплатное обслуживание, фиксированная ставка на все операции | 115 | 25,5 | 1 000 000 |

| 6 | АО Райффайзенбанк, 110 дней без % | Без комиссии можно снимать до 50 000 рублей в месяц, бесплатное обслуживание | 110 | 19,0 — 49,0 | 600 000 |

| 7 | ТКБ БАНК ПАО, Кредитная ТКБ.Карта | Бесплатное обслуживание, льготный период распространяется на все операции | 120 | 25,0 — 29,0 | 1 000 000 |

| 8 | ПАО Банк ФК Открытие, 120 дней | Бесплатное снятие до 50 000 рублей в месяц, бесплатное обслуживание | 120 | От 11,9 | 500 000 |

| 9 | КБ ЛОКО-Банк (АО), ЛокоДжем | Функция кешбэк, низкие ставки за пользование заемными средствами | 51 | 11,9 — 23,9 | 300 000 |

| 10 | АКБ Абсолют Банк (ПАО), Visa Platinum Power | Услуга информирования предоставляется бесплатно, фиксированная для всех операций низкая ставка за пользование займом | 56 | 19,0 | 650 000 |

Анализ рынка предложений в ноябре

Оценка охватила 55 кредиток. Каждая из них могла войти в ТОП-10. Можно отметить, что за попадание в представленный рейтинг кредитных карт с льготным периодом ноября 2022 года конкурировало столько же вариантов, как и квартал тому назад. То есть все изменения связаны с пересмотром тарифов действующих продуктов.

За квартал изменения коснулись 20 предложений. То есть чуть более третей части конкурентов. Если говорить точнее – 36,4%. Правда, во всех случаях вносились точечные правки. Практически полного изменения какого-либо продукта не зафиксировано.

Самый популярный пункт, в отношении которого фиксируются изменения, является ставкой. Она, в некоторых случаях наряду с пересмотром других параметров, менялась в 13 из 20 трансформированных продуктов. Основной вектор ее движения — увеличение. Хотя в двух случаях зафиксирован обратный подход – уменьшение.

Если брать во внимание средние параметры, то рост процентной ставки не такой уж и существенный. Особенно с учетом длительности анализируемого периода – квартал. Так, в августе средний уровень минимальных значений комиссии за пользование заемными средствами составлял 20,44% годовых. На отчетную дату – 2 октября 2022 года он достиг 20,62%. То есть динамика роста менее 1% — 0,88%.

Наблюдаются хоть и незначительные, но все же изменения в отношении длительности льготного периода. Средняя его продолжительность увеличилась на сутки за счет пересмотра тарифов одного продукта. Достигнув 91 дня. Это касаемо постоянно действующего условия. Бонусные предложения, например, в виде действия льготного периода в один год на покупки в первые 30 дней после получения карты, остаются неизменными.

Относительно кредитных карт с возможностью снять наличные без комиссии. Их число, если брать во внимание продукты без ограничений и лимитов, стало меньше на одно предложение. Ассортимент составляет три кредитки. Стоимость обслуживания, в свою очередь, так же претерпела изменений. Средний ее уровень в ноябре 2022 года стал на 31 рубль больше, достигнув за три месяца 2031 рубля в год. Причем вовсе не удерживается эта плата по значительной части предложений — 22 картам. Месяцем ранее их было на одну меньше.

Общая тенденция рынка – точечные изменения условий. Это спровоцировано относительно стабильной ситуацией. Ведь та же ключевая ставка ЦБ РФ за анализируемый период была пересмотрена лишь раз, что в реалиях 2022 года несущественно. Особенно учитывая ее понижение ишь на 0,5%. Помимо этого, банки проводят подготовку к новому финансово активному сезону – предновогодний период. Соответственно, пересматривают некоторые условия своих продуктов.

Август

Рейтинг кредитных карт: ТОП-10 лучших продуктов для оформления в августе 2022 года

Как и раньше, анализ является комплексным. То есть во внимание приняты данные о тарифах продуктов, указанные на сайтах 50 крупнейших кредитных организаций. Невзирая на то, что новый рейтинг формируется спустя всего месяц, лучшие кредитные карты 2022 года августа отличаются от идентичного списка июля. Это спровоцировано хоть и точечным, но все же пересмотром ряда тарифов.

Сравнительная таблица лучших кредитных карт

| Место | Банк, Карта | Основные преимущества | Льготный период (дней, до) | Процентная ставка (% годовых) | Максимальный кредитный лимит (рублей, до) |

| 1 | ПАО Сбербанк, СберКарта | Бесплатное уведомление об операциях, бесплатное обслуживание | 120 | 9,8 — 25,4 | 1 000 000 |

| 2 | Азиатско-Тихоокеанский Банк (АО), Универсальная карта | Рекордно низкий уровень минимальной процентной ставки, льготный период применяется и к снятию наличных | 120 | 9,5 — 29,0 | 500 000 |

| 3 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК, Можно больше | Снятие наличных без комиссии до 50% кредитного лимита, возможность возврата комиссии за обслуживание | 123 | 24,5 | 800 000 |

| 4 | Банк ВБРР (АО), 115 дней без процентов | Бесплатное обслуживание без дополнительных условий, функция кешбэк | 115 | 22,0 — 25,0 | 1 500 000 |

| 5 | КБ ЛОКО-Банк (АО), 110 на ВСЁ! | Льготный период распространяется на все операции, низкий уровень максимальной ставки | 110 | 11,9 — 23,9 | 300 000 |

| 6 | АО Райффайзенбанк, 110 дней без % | Без комиссии можно снимать до 50 000 рублей в месяц, бесплатное обслуживание | 110 | 19,0 — 49,0 | 600 000 |

| 7 | ПАО РОСБАНК, #120подНОЛЬ | Бесплатное снятие наличных, бесплатные уведомления об операциях | 120 | 20,0 — 49,9 | 2 000 000 |

| 8 | ТКБ БАНК ПАО, Кредитная ТКБ.Карта | Бесплатное обслуживание, льготный период распространяется на все операции | 120 | 25,0 — 29,0 | 300 000 |

| 9 | РНКБ Банк (ПАО), МИР | Бесплатное обслуживание, фиксированная ставка на все операции | 115 | 25,5 | 1 000 000 |

| 10 | ПАО КБ УБРиР, My Freedom | Льготный период применяется ко всем операциям, бесплатное обслуживание | 120 | 11,9 — 89,99 | 700 000 |

Анализ рынка предложений в августе

Оценка охватила 55 кредиток. Каждая из них могла войти в ТОП-10. Можно отметить, что за попадание в представленный рейтинг кредитных карт с льготным периодом августа 2022 года конкурировало столько же вариантов, как и месяц тому назад. То есть все изменения связаны с пересмотром тарифов действующих продуктов.

За это время был внедрен один новый продукт. Он был создан на базе ранее предлагаемого. В то же время отличия у них существенные – длительность льготного периода и попадающие под его действие операции, комиссия за обслуживание, стоимость выпуска пластика и комиссия за получение наличных. Можно отметить, что новый продукт не вошел в ТОП-10. В целом треть конкурентов меняли условия. Если говорить точнее – 36,4%.

Самый популярный пункт, в отношении которого фиксируются изменения, является ставкой. Она, в некоторых случаях наряду с пересмотром других параметров, менялась в 10 из 20 трансформированных продуктов. Основной вектор ее движения — уменьшение. Хотя в двух случаях зафиксирован обратный подход – увеличение.

Если брать во внимание средние параметры, то динамика процентной ставки четвертый месяц подряд показывает сокращение. В августе темпы замедлились. Так, в июле средний уровень ее минимальных значений стал меньше на 4,93% годовых. В текущем месяце – на 1,1% годовых. Тем самым достигнув показателя в 20,44% годовых.

Наблюдаются хоть и незначительные, но все же изменения в отношении длительности льготного периода. Средняя его продолжительность увеличилась на сутки за счет пересмотра тарифов одного продукта. Достигнув 90 дней. Это касаемо постоянно действующего условия. Бонусные предложения, например, в виде действия льготного периода в один год на покупки в первые 30 дней после получения карты, остаются неизменными.

Относительно кредитных карт с возможностью снять наличные без комиссии. Их число, если брать во внимание продукты без ограничений и лимитов, стало меньше на одно предложение. Ассортимент составляет четыре кредитки. Стоимость обслуживания, в свою очередь, так же претерпела изменений. Средний ее уровень в августе 2022 года стал на 30 рублей больше, достигнув 2000 рублей за год. Причем вовсе не удерживается эта плата по значительной части предложений — 21 карте. Месяцем ранее их было на одну меньше.

Общая тенденция рынка – сокращение ставок по кредиткам. Это спровоцировано продолжающимся понижением ключевой ставки ЦБ РФ. Она в конце прошедшего июля стала меньше, чем была на начало 2022 года. Помимо этого, банки проводят подготовку к новому финансово активному сезону, который начинается с приближением осени. Соответственно, пересматривают условия своих продуктов.

Июль

Рейтинг кредитных карт: ТОП-10 лучших продуктов для оформления в июле 2022 года

Как и раньше, анализ является комплексным. То есть во внимание приняты данные о тарифах продуктов, указанные на сайтах 50 крупнейших кредитных организаций. Невзирая на то, что новый рейтинг формируется спустя всего месяц, лучшие кредитные карты 2022 года июля отличаются от идентичного списка июня. Это спровоцировано массовым пересмотром тарифов. По большей части они касаются процентных ставок.

Сравнительная таблица лучших кредитных карт

| Место | Банк, Карта | Основные преимущества | Льготный период (дней, до) | Процентная ставка (% годовых) | Максимальный кредитный лимит (рублей, до) |

| 1 | ПАО Сбербанк, СберКарта | Бесплатное уведомление об операциях, бесплатное обслуживание | 120 | 9,8 — 25,4 | 1 000 000 |

| 2 | Азиатско-Тихоокеанский Банк (АО), Универсальная карта | Рекордно низкий уровень минимальной процентной ставки, льготный период применяется и к снятию наличных | 120 | 9,5 — 29,0 | 500 000 |

| 3 | КБ ЛОКО-Банк (АО), 110 на ВСЁ! | Льготный период распространяется на все операции, низкий уровень максимальной ставки | 110 | 11,9 — 23,9 | 300 000 |

| 4 | АО Почта Банк, ВездеДоход | Кешбэк на все покупки с помощью карты, бесплатное обслуживание | 120 | 10,9 — 29,0 | 1 500 000 |

| 5 | Банк ВБРР (АО), 115 дней без процентов | Бесплатное обслуживание без дополнительных условий, функция кешбэк | 115 | 22,0 — 25,0 | 1 500 000 |

| 6 | АО Райффайзенбанк, 110 дней без % | Без комиссии можно снимать до 50 000 рублей в месяц, бесплатное обслуживание | 110 | 19,0 — 49,0 | 600 000 |

| 7 | ПАО РОСБАНК, #120подНОЛЬ | Бесплатное снятие наличных, бесплатные уведомления об операциях | 120 | 20,0 — 49,9 | 2 000 000 |

| 8 | ТКБ БАНК ПАО, Кредитная ТКБ.Карта | Бесплатное обслуживание, льготный период распространяется на все операции | 120 | 25,0 — 29,0 | 300 000 |

| 9 | РНКБ Банк (ПАО), МИР | Бесплатное обслуживание, фиксированная ставка на все операции | 115 | 25,5 | 1 000 000 |

| 10 | ПАО БАНК УРАЛСИБ, 120 дней на максимум | Нет комиссии за получение наличных за счет кредитного лимита, возможность отмены комиссии за обслуживание | 120 | 19,9 — 49,9 | 1 000 000 |

Анализ рынка предложений в июле

Оценка охватила 55 кредиток. Каждая из них могла войти в ТОП-10. Можно отметить, что за попадание в представленный рейтинг кредитных карт с льготным периодом июля 2022 года конкурировало столько же вариантов, как и месяц тому назад. То есть все изменения связаны с пересмотром тарифов действующих продуктов.

За это время финансовые институты, принятые во внимание, не вводили новые предложения. Да и старые не удалялись. Можно отметить, что три четверти конкурентов поменяли условия. Если говорить точнее – 76,4%.

Самый популярный пункт, в отношении которого фиксируются изменения, является ставкой. Она, в некоторых случаях наряду с пересмотром других параметров, менялась в 37 из 42 трансформированных продуктов. Основной вектор ее движения — уменьшение. Хотя в трех случаях зафиксирован обратный подход – увеличение.

Если брать во внимание средние параметры, то динамика процентной ставки третий месяц подряд показывает сокращение. Правда в июле темпы увеличились. Так, в июне средний уровень ее минимальных значений стал меньше на 0,44% годовых. В текущем июле – сразу на 4,93% годовых. Тем самым достигнув показателя в 21,54% годовых.

Наблюдаются хоть и незначительные, но все же изменения в отношении длительности льготного периода. Средняя его продолжительность увеличилась на сутки за счет пересмотра тарифов одного продукта. Достигнув 89 дней. Это касаемо постоянно действующего условия. Бонусные предложения, например, в виде действия льготного периода в один год на покупки в первые 30 дней после получения карты, остаются неизменными.

Относительно кредитных карт с возможностью снять наличные без комиссии. Их число, если брать во внимание продукты без ограничений и лимитов, стало больше на одно предложение. Ассортимент составляет пять кредиток. Стоимость обслуживания, в свою очередь, претерпела минимальных изменений. Средний ее уровень в июле 2022 года стал всего на 18 рублей меньше, достигнув 1970 рублей за год. Причем вовсе не удерживается эта плата по значительной части предложений — 20 картам. Месяцем ранее их было на две больше.

Общая тенденция рынка – массовое и существенное сокращение ставок по кредиткам. Это спровоцировано двумя факторами. Во-первых, с меньшей степени, продолжающимся уменьшением ключевой ставки ЦБ РФ. Она в начале прошедшего июня достигла докризисного уровня (начала февраля 2022 года). Во-вторых, 30 июня перестала действовать отмена ограничений ПСК. То есть с начала III квартала – с июля вновь вступили в силу лимиты полной стоимости кредитных продуктов.

Июнь

Рейтинг кредитных карт: ТОП-10 лучших продуктов для оформления в июне 2022 года

Как и раньше, анализ является комплексным. То есть во внимание приняты данные о тарифах продуктов, указанные на сайтах 50 крупнейших кредитных организаций. Невзирая на то, что новый рейтинг формируется спустя всего месяц, лучшие кредитные карты 2022 года июня отличаются от идентичного списка мая. Это спровоцировано хоть и точечными, но все же изменениями тарифов. Зачастую они касаются ключевых условий.

Сравнительная таблица лучших кредитных карт

| Место | Банк, Карта | Основные преимущества | Льготный период (дней, до) | Процентная ставка (% годовых) | Максимальный кредитный лимит (рублей, до) |

| 1 | ПАО Сбербанк, СберКарта | Рекордно минимальная ставка при оплате покупок у партнеров, бесплатное обслуживание | 120 | 9,8 — 27,8 | 1 000 000 |

| 2 | Азиатско-Тихоокеанский Банк (АО), Универсальная карта | Низкий уровень минимальной процентной ставки, льготный период применяется и к снятию наличных | 120 | 19,9 — 34,9 | 500 000 |

| 3 | КБ ЛОКО-Банк (АО), 110 на ВСЁ! | Льготный период распространяется на все операции, низкий уровень максимальной ставки | 110 | 11,9 — 23,9 | 300 000 |

| 4 | ТКБ БАНК ПАО, Кредитная ТКБ.Карта | Бесплатное обслуживание, льготный период распространяется на все операции | 120 | 27,9 — 33,9 | 300 000 |

| 5 | АО Почта Банк, ВездеДоход | Кешбэк на все покупки с помощью карты, бесплатное обслуживание | 120 | 10,9 — 49,9 | 1 500 000 |

| 6 | АО АКБ НОВИКОМБАНК, Классическая кредитная карта | Без комиссии можно снимать до 50 000 рублей в месяц, бесплатное обслуживание | 56 | 26,0 — 30,0 | 3 месячных дохода |

| 7 | Банк ВБРР (АО), 115 дней без процентов | Бесплатное обслуживание без дополнительных условий, функция кешбэк | 115 | 27 — 32 | 1 500 000 |

| 8 | АО Райффайзенбанк, 110 дней без % | Без комиссии можно снимать до 50 000 рублей в месяц, бесплатное обслуживание | 110 | 19,0 — 49,0 | 600 000 |

| 9 | РНКБ Банк (ПАО), МИР | Бесплатное обслуживание, фиксированная ставка на все операции | 55 | 25,5 | 1 000 000 |