Срок исковой давности по кредиту

Срок исковой давности (далее – СИД) – это период, в течение которого можно обратиться в суд за защитой нарушенных прав. Общий срок давности исковых заявлений по кредитам составляет 3 года.

Однако не все так просто. В Интернете бродит много мифов об исковой давности по кредитам. Главный из них: если удастся скрываться и не платить кредит 3 года, то потом взыскать долг будет невозможно. Это не так.

Давайте разбираться, как суды считают давностные сроки и что будет, если не платить по кредиту 3 года.

1. Срок исковой давности по кредитам физических лиц

Этот срок составляет 3 года и является одинаковым и для кредитов, взятых в банках, и для займов в микрофинансовых организациях (МФО), и для долгов перед другими организациями или частными лицами (ст. 196 ГК РФ).

Однако этот отрезок времени – это лишь период, в течение которого кредитор должен обратиться в суд. Недаром же давность «исковая» – она предназначена для судебных исков.

Истечение периода исковой давности не освобождает человека от долгов. Коллекторы, банки и МФО могут продолжать давить на человека своими способами. Они могут даже обратиться в суд: для того чтобы применили СИД, нужно подать судье специальное ходатайство, иначе дело будет рассмотрено без учета правила об исковой давности.

Важно! Правило о сроках исковой давности не означает, что через 3 года человек будет автоматически освобождён от долгов.

2. Как высчитать срок исковой давности?

Этот период начинается с момента, когда кредитор узнал или должен был узнать о нарушении своего права. То есть с первого дня просрочки платежа по кредиту у банка возникает право взыскать долг и с этого же дня начинает течь СИД.

Если человек брал кредит на 5 лет, то банк не должен ждать истечения этого срока, чтобы обратиться в суд. Он может взыскать долг и пеню и во время действия договора.

Ст. 200 ГК РФ: срок исковой давности исчисляется с момента, когда лицо узнало или должно было узнать о нарушении своего права.

На практике никто не обращается в суд после первой же просрочки. Сначала начисляются штрафные санкции за просрочку, а банк работает с должниками самостоятельно: обзванивает, рассылает электронные письма и почтовые отправления. В суд обращаются в том случае, если сумма долга уже достаточно велика, а работа с должником не дала результата.

Рассчитать сроки давности по кредитным платежам непросто: отдельно должны быть рассчитаны сроки по каждому платежу, по процентам и штрафным санкциям. Кроме этого, нужно доказывать суду, почему СИД считается именно с конкретной даты и в какой момент кредитор должен был узнать о нарушении его прав.

3. Проблемы и риски: какие сложности есть при применении сроков исковой давности по кредиту?

Основная проблема – это сложности с определением момента начала срока исковой давности. Есть разные позиции по этому вопросу и даже судебная практика неоднозначна: одни считают, что период для обращения в суд нужно отсчитывать с даты, когда должен был быть возвращён весь долг; другие считают, что СИД нужно рассчитывать отдельно для каждого платежа.

Поэтому по искам о возврате долгов судебная практика неоднозначна в вопросах применения сроков давности – в споре многое будет зависеть от хорошего юриста.

Что касается кредитов, то на этот счет есть разъяснения Верховного Суда РФ (ВС РФ): для займов, которые должны погашаться периодическими платежами, сроки взыскания должны рассчитываться отдельно для каждого платежа. Однако и в этом случае рассчитать СИД бывает непросто, ведь сроки могут приостанавливаться или прерываться по закону.

Важно! По делам с применением исковой давности всегда много споров, поэтому обязательно нужно консультироваться с опытным юристом.

4. Срок исковой давности по кредиту коллекторам

Коллекторы – это компании, которые перекупают обязательства у кредиторов, чтобы самим потом взыскивать деньги с должника.

Для них действует тот же общий срок исковой давности в 3 года, что и для других кредиторов.

Если Ваш долг оказался у коллекторов, то для Вас есть и хорошие, и плохие новости.

Хорошая новость для должника:

Передача долга коллекторам не изменяет течение СИД, то есть время для обращения в суд при передаче дела коллекторам не начинает течь заново.

Пример: Гражданин Чернокотов 30.04.2019 г. взял в Сберанке кредит на 150 тыс. руб. под 21,1% годовых на срок 60 месяцев. С декабря 2019 г. гражданин перестал возвращать кредит. 15.09.2021 г. Сбербанк продал этот долг коллекторскому агентству. Право на очередной платеж возникло у банка на основании графика платежей 30.12.2019 г., но должник этот платеж не внес. Значит, с этой даты (точнее, со следующего за ней дня) и начал течь срок исковой давности по первому просроченному платежу. Поэтому для коллекторского агентства срок будет исчисляться с этой же даты, то есть агентство должно успеть обратиться в суд до 31.12. 2022 г.

Плохие новости для должника

1 Коллекторы не пропустят сроки, ведь они зарабатывают деньги на возврате долгов. У них есть целые отделы, которые разрабатывают стратегии взыскания долгов и контролируют время взыскания по каждому конкретному делу. Если на Вас не подали в суд, это не значит, что о Вас забыли и Ваши долги спишут за давностью лет. Чем дольше должник не отдает основной долг, тем больше процентов он должен будет заплатить. Поэтому коллекторам бывает выгодно тянуть с судебным взысканием до последнего момента.

2 Истечение трехлетнего срока не позволит взыскать долг через суд, но не лишает коллекторов права использовать другие способы воздействия на должника.

Коллекторы могут преследовать должника хоть всю жизнь – это законно, если они не применяют запрещенных способов.

Подробнее об этом читайте здесь >>>>

Не обращать внимания на давление коллекторов могут только бомжи и опустившиеся маргиналы. Для нормального человека важно спокойствие его близких и мнение его окружения, поэтому постоянные напоминания коллекторов существенно испортят Вашу жизнь.

5. Почему истечение срока исковой давности не освобождает от долгов?

Истечение трехлетнего периода не только не освобождает человека от долгов, но и не избавляет от предъявления к нему судебного иска. Объясним, почему.

Пропущенный СИД может быть восстановлен судом при наличии уважительных причин. Кредитор может подать такое ходатайство, а уважительность причин определяется на усмотрение суда.

Исковая давность приостанавливается в некоторых случаях (ст. 202 ГК РФ): напр., правительство наложило мораторий на взыскание долгов; должник призван в действующую армию; действуют форсмажорные обстоятельства, препятствующие подаче иска (стихийные бедствия или пандемия в том районе, где должен был подан иск) и др. После окончания подобных обстоятельств время на подачу иска продолжает течь с того момента, на котором было приостановлено.

Исковая давность прерывается, если должник совершает действия, подтверждающие признание долга (напр., признает претензию, пишет заявление о реструктуризации или рефинансировании кредита или об отсрочке платежа). После таких действий трехлетний период начинает отсчитываться заново.

В любом случае истечение трехлетнего периода не аннулирует долг – даже если его нельзя вернуть через суд, долг продолжает «висеть» на человеке и порождает негативные последствия. Прежде всего, портит кредитную историю и лишает возможности в будущем взять кредит, ипотеку или стать созаемщиком даже в случае острой необходимости.

Совет эксперта: не надейтесь на истечение сроков давности, это ненадежно, лучше проконсультируйтесь с юристом о списании долгов – это законная процедура, которая гарантирует освобождение от долговых обязательств.

6. Судебная практика: как суды считают сроки исковой давности по долгам физических лиц?

В официальных разъяснениях Верховного Суда РФ (ВС РФ) есть 3 важные правовые позиции, касающиеся исковой давности по кредитным долгам.

В п. 24 Постановления Пленума ВС РФ от 29.09.2015 N 43 (далее – Постановление N 43) Суд пояснил, что срок давности по искам о просроченных повременных платежах исчисляется отдельно по каждому просроченному платежу.

Эта позиция может быть как выгодна должнику, так и нет.

Пример: Гр-н Чернокотов взял в банке кредит на 5 лет, но выплачивал его нерегулярно, пропускал по несколько месяцев в году. Если банк обратится в суд после окончания действия кредитного договора, а должник заявит ходатайство о применении сроков давности, то банк сможет взыскать только просроченные ежемесячные платежи в пределах трехлетнего срока до момента обращения в суд.

В этом примере кредитор не сможет взыскать платежи, которые были просрочены в первый и второй годы действия кредитного договора, так как по ним СИД уже пройдет.

С другой стороны, шансы на то, что банки, МФО и коллекторы пропустят время взыскания по всем платежам, очень малы. Даже если должник заявит ходатайство о применении давностных сроков, то долг и проценты по всем просрочкам в пределах последних трех лет до обращения в суд будут взысканы.

Согласно п. 25 Постановления N 43, СИД по требованию о взыскании неустойки или процентов исчисляется отдельно по каждому просроченному платежу, определяемому применительно к каждому дню просрочки.

Это означает, что, подавая иск, кредитор должен будет отдельно заявить требования о взыскании процентов за пользование заемными средствами и о неустойке за просрочку платежа. Причем проценты и неустойка должны быть рассчитаны отдельно для каждого пропущенного ежемесячного платежа.

В п. 20 Постановления № 43 говорится, что признание части долга, в том числе путем уплаты его части, не свидетельствует о признании долга в целом, если иное прямо не оговорено должником.

Это принципиально важный момент в судебной практике: до этого разъяснения суды считали, что уплата ежемесячного платежа по кредиту является доказательством признания долга и ведет к перерыву исковой давности. Ранее СИД считался с даты последнего внесенного платежа по кредиту.

Уплата части долга не свидетельствует о признании долга в целом и не влечет перерыва срока исковой давности (п. 20 постановления № 43).

ВС РФ указал, что сама по себе частичная уплата части долга не является основанием для перерыва течения срока давности, то есть для каждого просроченного ежемесячного платежа нужно высчитывать трехлетний давностный период, независимо от даты последнего внесенного платежа.

Эта позиция Суда выгодна должникам, так как позволяет избежать взыскания части невыплаченного долга, если заявить о применении давностных сроков.

Кроме этого, в п. 26 Постановления № 43 сказано, что предъявление в суд главного требования не влияет на течение срока исковой давности по дополнительным требованиям (о неустойке и процентах). То есть иски о взыскании неустойки и процентов по кредиту надо подавать отдельно, высчитывая СИД для каждого требования.

Совет эксперта: чтобы суд применил сроки исковой давности, ответчик должен подать заявление об этом в предварительном судебном заседании – без этого суд самостоятельно не имеет права применять эту норму и будет рассматривать дело по существу.

7. Образец заявления: как применить срок исковой давности по кредиту

В соответствии с п. 2 ст. 199 ГК РФ, СИД применяется только по заявлению стороны в споре, которая заинтересована в применении этого срока и должна доказать его пропуск.

Закон не предусматривает особых требований к форме заявления: его можно сделать как в письменной, так и в устной форме, причем на разных этапах судебного разбирательства (при подготовке дела к судебному разбирательству, при рассмотрении дела по существу, в судебных прениях).

Если заявление сделано устно, то это должно быть отражено в протоколе судебного заседания.

Но, чтобы избежать усложнения дела и появления дополнительных споров, юристы советуют подавать такое заявление сразу на предварительном судебном заседании.

Частые вопросы

Что делать, если истек срок исковой давности по кредиту?

Это имеет значение только в том случае, если к Вам предъявили иск о взыскании кредитной задолженности. В этом случае Вы должны заявить в суде ходатайство о применении сроков исковой давности. Сделать это нужно до того момента, как суд удалится для вынесения решения (но лучше как можно раньше).

Какой срок исковой давности по кредиту?

Применяется общее правило – 3 года с того момента, как кредитор узнал или должен был узнать о нарушении его прав. Однако для кредитов этот срок считается отдельно для каждого просроченного платежа помесячно.

Распространяется ли срок исковой давности на судебных приставов?

Этот срок определяет время, в течение которого кредитор может обратиться в суд для взыскания долга. Приставы же возбуждают исполнительное производство по заявлению выигравшей стороны уже после того, как будет вынесено судебное решение или судебный приказ. То есть на работу приставов этот срок не распространяется.

Но в Законе об исполнительном производстве есть другой срок – срок предъявления ко взысканию исполнительных документов, он тоже составляет 3 года. Это значит, что выигравшая сторона должна получить в суде исполнительный лист и предъявить его к исполнению судебному приставу в течение трех лет со дня вступления судебного акта в законную силу.

Имеет ли право банк, после многих лет без каких-либо претензий требовать выплату кредита ?!

Тут надо помнить о сроках исковой давности по кредитным обязательствам, после которых банк не имеет права требовать с вас выплат. Срок исковой давности по кредиту – это время, в течение которого финансовая компания сможет подать в отношении вас исковое заявление в судебный орган.

Если банк подает в суд в течение трех календарных лет, то тогда после вынесения судебного решения на основании исполнительного листа к заемщику могут быть применены определенные санкции. В частности, это может быть наложение ареста на имущество и банковские счета, ограничение в водительских правах, запрет на выезд за границу, удержание денег из заработной платы.

С какого момента отсчитывается срок исковой давности ?!

Если говорить о кредите, то он начинает отсчет с начала действия кредитного договора. То есть с того момента, когда заемщик в договоре поставил свою подпись и получил денежные средства наличным либо безналичным путем.

Как узнать факт того, подала ли банковская организация на вас в суд исковое заявление ?!

Если вам позвонили и заявили о том, что якобы подали на вас в суд, то в таком случае надо проверить этот факт. Можно уточнить у кредитора в какой суд был направлен иск. Обычно подаются документы в судебный орган по месту проживания заемщика. При отсутствии уведомления можно обратиться в канцелярию судебного органа для того, чтобы узнать возбуждено ли гражданское производство в отношении вас. Посмотреть информацию можно и на официальном сайте суда в разделе судебного делопроизводства.

Также информацию получить могут граждане у судебных приставов.

Но она поступает в ФССП на основании решения суда, которое инициирует ведение исполнительного производства. Есть данные и на сайте приставов в разделе банка данных исполнительных производств. Естественно и то, что информацию надо получать и в самом банке при личном обращении.

Может ли банковская организация подать иск в суд на заемщика повторным образом ?!

В некоторых случаях банковские организации могут подать в отношении заемщика иск повторно. Например, это может быть обосновано следующими причинами, такими как:

- Если была проведена индексация присужденных сумм. По заявлению банковской организации судья может провести индексацию на день исполнения судебного решения;

- Когда отменяется приказ судебного органа. Банк может подать иск в судебный орган об отмене судебного приказа. В этом случае дело рассматривается в обычном порядке;

- Банк осуществил обращение в суд в целях взыскания процентов за другой период времени. Например, так может случиться, когда банковская организация обратилась в суд, взыскала проценты и иные штрафы, но сам кредитный договор по закону не был подвержен расторжению.

Крайне важно после погашения кредита потребовать с банка справку о том, что кредитный договор закрыт, и вы ничего не должны. Если справки не будет, то тогда банк может обратиться в суд в отношении вас. При наличии справки о закрытом кредите требования банковской организации в судебном порядке по закону удовлетворены не будут.

Может ли прерываться срок исковой давности по кредиту ?!

Есть ситуации, когда срок исковой давности по кредитным обязательствам прерывается и в этом случае у банка имеются явные преимущества перед заемщиком. Основания могут иметь следующий характер:

- Если имеется письменное заявление на отсрочку выплат по кредиту либо продление займа;

- При подписании договора о реструктуризации кредитных обязательств;

- При получении досудебной претензии от банка с требованием возврата заемщика денежных средств;

- Иные действия, говорящие о несогласии с действиями заемщика.

Некоторые заемщики упорно не платят и питают надежду на то, что долг по истечение трех лет просто будет списан.

Не надо полагаться только лишь на это. Банк может при недобросовестном использовании заемных денежных средств обратиться в суд даже по истечении трехлетнего периода. Частенько передают банки долги в коллекторские агентства, которые потом просто начинают докучать заемщиков. Но если это случилось, то тогда на действия коллекторов надо обязательно жаловаться в правоохранительные органы. С 2017 года существует нормативно-правовой акт, который регулирует действия коллекторов. Если три года прошло, а банк продолжает требовать долг, то тогда надо в обязательном порядке написать письменное ходатайство и передать его на судебное заседание. Также можно направить ходатайство заказным письмом с уведомлением или же отдать его лично в канцелярию.

Поговорим о том, когда долг можно по закону банковской организации не платить.

Вообще основания, наличие которых исключает возможность полностью отказаться от уплаты долговых обязательств просто не существует. В интернете можно часто встретить объявления о тои, что за отдельное вознаграждение вам могут аннулировать кредитные выплаты. Не стоит вестись на такие обещания, так как в большинстве случаев такие компании просто являются мошенниками.

Но при этом законодатель предусмотрел ситуации, когда человек может освободиться от долгового взыскания.

Например, возможно это в тот момент, когда истек срок исковой давности требований банковской организации по кредиту. При этом судья обязан официально отказать банку в возбуждении гражданского производства по этой причине. Средства могут быть списаны в виде безнадежного долга. Но такие ситуации встречаются в судебной практике крайне редко, ведь проще перепродать актив проблемного характера со стороны банковской организации. Списываются долги и при наступлении страхового случая в период действия страхового гражданского полиса. Обычно в документе прописывается факт того, что оставшаяся сумма долговых обязательств списывается страховой организацией. В любом случае оптимально посоветоваться в опытным юристом, если банк имеет необоснованные претензии к вам.

Практикующий юрист — Руководитель юридической компании «Правовед-Плюс» — стаж работы в сфере юриспруденции с 2006 года.

Куда платить кредит «Пробизнесбанка», если у него отозвали лицензию?

Многие заемщики наивно полагают, что в случае отзыва лицензии у банка-кредитора они больше никому не должны. Такое предположение является ошибочным, так как возвращать деньги все же придется, правда, уже другим финансовым организациям. Именно так произошло с «Пробизнесбанком», у которого была отозвана лицензия. О том, куда платить кредит «Пробизнесбанка», а также о том, почему не стоит медлить с его уплатой, мы и расскажем далее.

Краткая история «Пробизнесбанка»

«Пробизнесбанк» — один из крупнейших российских банков РФ, входящий в состав Финансовой Группы «Лайф». Время его создания приходится на не столь далекий 1993 год. Со дня своего открытия данная финансовая организация специализировалась исключительно на обслуживании и кредитовании частных и корпоративных клиентов.

«Пробизнесбанк»: отозвали лицензию, куда платить кредит?

Неожиданно для всех своих клиентов «Пробизнесбанк» объявил о затяжных финансовых проблемах и возможном банкротстве. В августе 2015 года эта информация подтвердилась и представителями Центробанка России. В то же время уполномоченные регулятором лица прибыли в здание банка, где провели глобальную проверку, по итогам которой организация лишилась лицензии.

В официальном заявлении регулятора говорилось о том, что причиной отзыва лицензии у кредитной организации стало проведение высокорискованной финансовой политики. По предварительным данным, она была связана с вложением денежных сбережений в низкокачественные активы. В итоге резервный денежный запас организации не выдержал возникших финансовых рисков, и банк оказался на грани банкротства. О том, куда платить кредит «Пробизнесбанка» тем гражданам, которые ранее брали у него ссуду, мы расскажем дальше.

Проблемы с заемными средствами: что делать?

Банкротство «Пробизнесбанка» стало настоящим шоком для частных лиц и других клиентов финансовой организации, ранее оформлявших здесь кредит. Многие из них попросту растерялись, не зная, куда обращаться, к кому и что теперь делать с оплатой кредита. Что делать в таких ситуациях?

Во-первых, при лишении банка лицензии не стоит паниковать. Все финансовые вопросы рано или поздно решатся. Во-вторых, лучше не избирать позицию ожидания. Для разъяснения ситуации по кредитам необходимо обращаться в компетентные органы. Так, сведения о банках, которым переданы права по приему наличных платежей, включая кредиты, указываются на официальной странице Центробанка, арбитражного суда и Агентства по страхованию вкладов. В общей сложности такие данные появляются примерно через 10-14 дней со дня отзыва лицензии. Вот что необходимо делать, если у вас возникли вопросы в связи с тем, что «Пробизнесбанк» закрыт. Куда платить кредит?

В какие банки обращаться для погашения кредита?

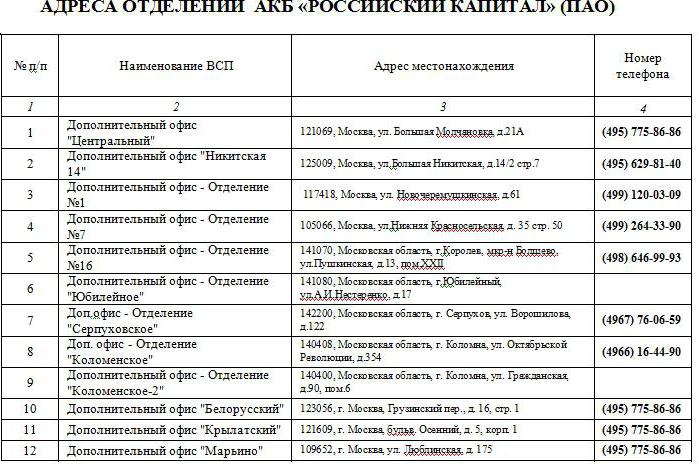

Согласно сообщению, которое появилось на официальной страничке Агентства по страхованию вкладов 14.09.2015 г., оплачивать кредиты бывшего «Пробизнесбанка» можно во всех отделениях банка «Российский Капитал».

Так, если вы не знаете, куда платить кредит «Пробизнесбанка», обратите внимание на адреса отделений банка «Российский Капитал», представленные ниже.

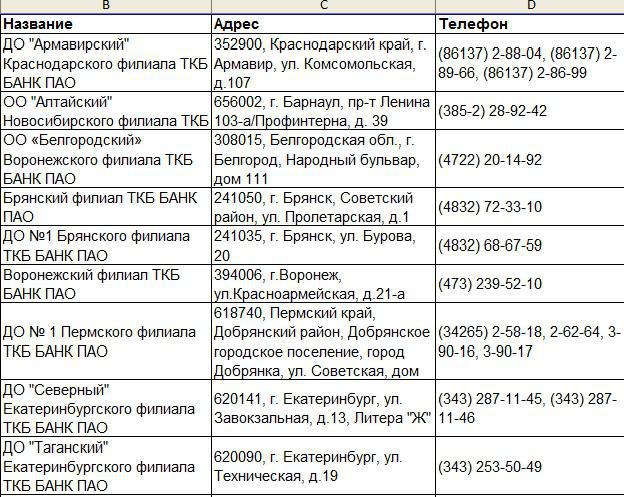

23.09.2015 г. на сайте также появилось сообщение, касающееся ПАО «Транскапиталбанк». Согласно этой информации, данному банку также было разрешено принимать кредитные и прочие платежи от граждан, ранее оформивших займы в обанкротившемся «Пробизнесбанке».

Например, оплату кредита можно выполнить в ДО «Армавирский» (Краснодарский филиал ТКБ Банк ПАО), расположенном в г. Армавире на улице Комсомольской, д. 107. До сих пор не знаете, куда платить кредит, взятый в «Пробизнесбанке»? Обратите внимание на следующие отделения ПАО «Транскапиталбанк» (ТБК):

- Новосибирский филиал ОО «Алтайский».

- Воронежский филиал ОО «Белгородский».

- Брянский и Пермский филиалы.

- Екатеринбургский филиал ДО «Северный» и другие.

В каких еще банках можно заплатить кредит

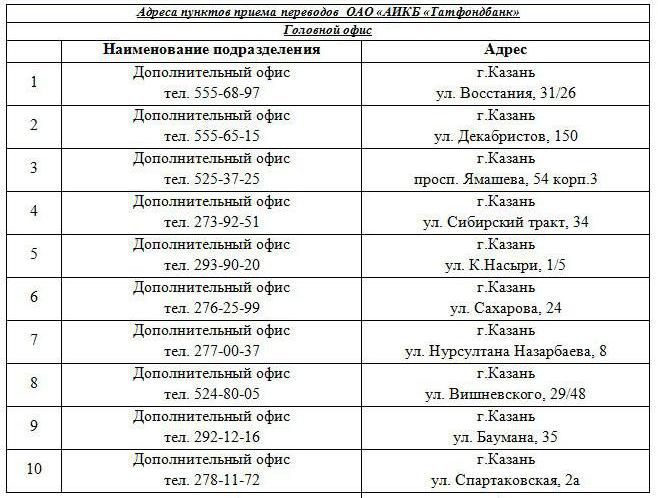

Если вы еще не решили, куда платить кредит «Пробизнесбанка», обратите внимание на отделения следующих банков:

- ОАО «АИКБ «Татфондбанк».

- ПАО «Совкомбанк».

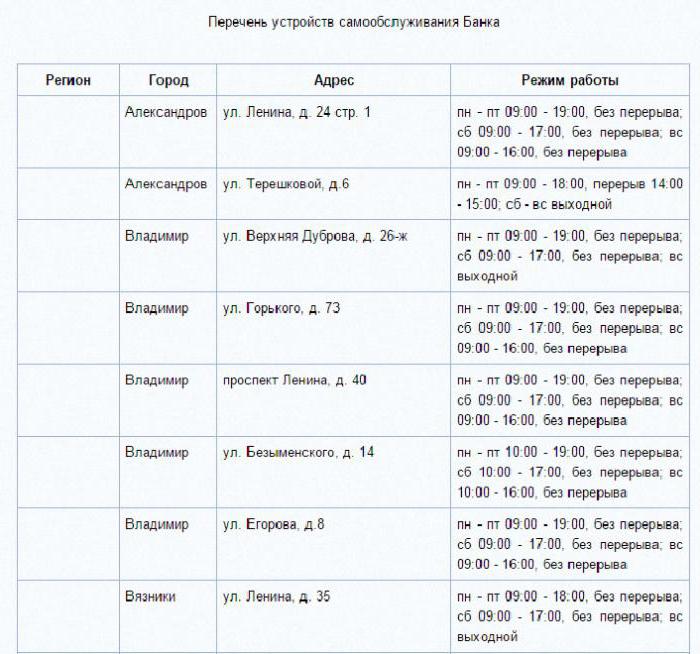

Адреса отделений вышеуказанных филиалов банков можно найти ниже. Кроме того, все желающие оплатить свой кредит могут обращаться в кассу. Она находится в Москве на улице Лесной, д. 59, стр. 2. Возникшие вопросы по работе кассы можно задавать по телефону горячей линии 8-800-200-08-05. Филиалы «Совкомбанка» указаны ниже.

Почему не стоит затягивать с оплатой кредита?

Итак, закрыт «Пробизнесбанк». Куда теперь платить кредит? Этот вопрос интересует многих заемщиков. Его же они часто задают временной администрации обанкротившегося банка. Вот только люди, занятые решением совершенно других вопросов, могут вам ответить что-то вроде: «Пока никто ничего не знает. Как только что-то прояснится, мы с вами свяжемся».

Услышав такое, большинство заемщиков со спокойной душой отправятся домой и станут ожидать звонка от банка. Однако такое ожидание может привести к совершенно противоположному эффекту. Типичная ситуация выглядит так. Допустим, за день до отзыва лицензии клиент оформил овердрафт в банке, затем ему пообещали сообщить детали последующей оплаты кредита. Вот только сообщение заемщик получил лишь спустя полтора года, причем в форме иска с указанием суммы долга, пени и штрафных санкций, начисленных за период образовавшейся просрочки.

Именно поэтому не стоит ждать у моря погоды. Лучше оставаться в центре событий, отслеживать все новости, связанные с закрытием банка и его дальнейшей судьбой, а также получать информацию из официальных источников.

Источник https://favorit-consult.ru/article/srok-iskovoj-davnosti-po-kreditu/

Источник https://pravoved-plus.msk.ru/blog/imeyet-li-pravo-bank-posle-mnogikh-let-bez-kakikh-libo-pretenziy-trebovat-vyplatu-kredita/

Источник https://fb.ru/article/227442/kuda-platit-kredit-probiznesbanka-esli-u-nego-otozvali-litsenziyu