Стратегии торговли нефтью на форекс – что выбрать из огромного многообразия?

Нефть – это двигатель современной мировой экономики. Благодаря большому количеству факторов, цена на нефть может колебаться от 25 до 120$ за баррель.

К таким факторам можно отнести:

- ограничение или увеличение добычи нефти странами ОПЕК;

- увеличение спроса на нефть в связи с ростом экономик развивающихся стран;

- переизбыток предложений теми же странами ОПЕК;

- ограничение торговой деятельности страны-поставщика нефти;

- политические и экономические кризисы, войны.

Торговля нефтью на Форекс отличается величиной кредитного плеча и величиной маржи.

Кредитное плечо – это соотношение требуемого объёма к собственному объёму средств, у трейдера есть возможность заимствовать финансовый капитал у брокера с целью увеличения прибыли при трейдинге.

При торговле нефтью на Форексе в основном используют 3 сорта нефти:

- WTI — Западно-Техасская (стандарты США).

- Brent (стандарты Великобритании).

- Dubai Crude (стандарты стран Персидского залива).

Сырая нефть делится на 2 вида:

- тяжёлая (необработанная);

- лёгкая.

Нефть имеет большую волатильность и спрос, поэтому торговать ею выгодно всегда.

Примечание: новичкам лучше не начинать торговать нефтью, её цена зависит от многих факторов. Не все из этих факторов напрямую относятся на экономике, для правильного понимания ситуации на рынке помимо технического и фундаментального анализа трейдер должен разбираться в геополитике.

Как и другие товары, цены на нефть зависят от такого явления как сезонность, это повторяющиеся и имеющие определённую продолжительность прогнозируемые внешние факторы, влияющие на мировой рынок нефти.

К ним можно отнести отопительный сезон в ряде стран, посевные работы, времена отпусков, новогодние каникулы. Все эти факторы увеличивают или уменьшают спрос на нефть, тем самым влияют на её стоимость.

Для торговли нефтью с постоянными прибылями помогут эти несложные советы:

- Изучайте и находите подтверждение причин, из-за которых цена нефти изменяет свои значения. Чем больше вы сможете понимать причины и следствия, тем возможные риски будут меньше.

- Научитесь понимать, как думает и действует большинство трейдеров. Все трейдеры оказывают существенное влияние на цену, особенно это видно с большим числом открытых позиций в одно время. Анализируя данную ситуацию, существует большая вероятность отскока, при сильном тренде произойдёт пробитие.

- Выберите для торговли свою марку нефти. Торговля основными марками нефти WTI , Brent , Dubai Crude обладают большей волатильности, и возможность заработать будет выше. Трейдер может сам для себя выбрать, где торговля идёт для него лучше.

- Читайте экономические и политические новости . Новости существенно влияют на цену нефти. Часто это истории растянутые во времени, ситуация на рынке нефти может стать лучше или хуже. Прогнозируя новости, вы прогнозируете цену на нефть. Ссылка для выделенного анкора: Большое внимание следует обратить на брокера. Опытным трейдерам приходится менять трейдеров не один десяток раз. Несмотря на кажущиеся почти одинаковые условия, брокеры разные. Отдавайте предпочтение известным и с теми условиями, которые больше подходят для вашей торговой стратегии.

Стратегии торговли нефтью внутри дня

Существует несколько форекс стратегий торговли нефтью:

- Пробои.

- Скальпинг.

- Против тренда.

- Следование тренду.

Пробои – наиболее известный способ трейдинга, подойдёт для новичков. Основан на получении быстрой прибыли после прохождения уровня. Есть много индикаторов и методов для обнаружения самых влиятельных уровней. Данная стратегия позволяет использовать ордера Take Profit и Stop Loss для автоматического закрытия сделок при выполнении установленных заранее условий.

Несмотря на простоту, торговать внутри для этой стратегии сложно, часто пробой на таком небольшом промежутке времени не даёт прибыли. С увеличением таймфрейма вероятность прибыльности пробоев увеличивается.

Скальпинг – стиль торговли, не требующий технического анализа. Трейдер с максимально возможным числом коротких сделок играет на текущем движении, не забегает далеко вперёд в своих прогнозах. Самый утомительный вид стратегий не пользуется большим уважением среди продвинутых трейдеров.

Против тренда – стратегия нахождения точки разворота и открытия сделки в противоположном от тренда направлении.

Пользуется популярностью у опытных трейдеров и даёт возможность получить больше прибыли. Но тренд не всегда можно определить правильно после его разворота. Есть определённый риск, трейдеры часто выжидают, чтобы определить, куда будет двигаться тренд, но открыв позицию, может оказаться, что трейдер поспешил и не увидел настоящего направления тренда.

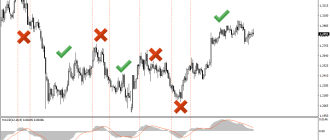

Примеры стратегий против тренда:

Следование тренду – стратегия, которая в основном применяется, если цена нефти завышена из-за новостного или другого фактора. Позволяет делать большие прибыли. Но цена на нефть может двигаться абсолютно непредсказуемо, можно лишь говорить о степени вероятности.

Стратегии торговли нефтью среднесрочных и долгосрочных сделок

Трендовые стратегии. Для больших таймфреймов намного эффективнее. Как было сказано выше, позиции могут открываться по тренду и против тренда. Самые распространённые индикаторы – скользящие средние и их разновидности.

Стратегии обнаружения паттернов. Паттерны – это шаблоны наиболее часто встречаемых ситуаций на рынке, зная эти шаблоны, торговец знает, как нужно действовать для прибыльного трейдинга.

Волновая теория. Использование математической теории Эллиота, основанной на ряде чисел Фибоначчи, имеет своих почитателей.

Имеет свои шаблоны поведения движения цены, которые подсказывают трейдеру, как будет двигаться график цены. Смысл стратегии — в цикличности движения цены: чем больше циклов, тем точнее будут показатели. Учитывая, какое влияние на цену имеют нематематические факторы, сложно принять стратегию без уточнений.

Универсальные стратегии. Стратегии, использующие несколько стратегий одновременно подтверждая правильные сигналы и фильтруя ложные.

Выводы

Торговля нефтью на форексе подчиняется тем же законам, что и торговля другими товарами. Постоянная потребность нефти и высокая волатильность делает этот рынок выгодным для трейдинга.

Сильная зависимость от новостного фактора не даёт возможности в полной мере положиться на математические модели прогнозирования рынка. Трейдеры, которые хорошо разбираются в экономике и политике, имеют больше шансов на прибыль в торговле нефтью.

Торговля нефтью на Форекс — стратегия и особенности

Нефть является специфическим инструментом. Движение ее стоимости нужно прогнозировать по определённым правилам, которые имеют комбинированный тип.

В первую очередь нужно получить сигнал по правилам технического анализа. Затем проверить все новости. Полный анализ необходим для того, чтобы убедиться, что новости не противоречат полученному сигналу. После этого можно смело входить в сделку.

У торговцев не получится сделать точный прогноз если точка входа по правилам технического анализа будет указывать на рост, а новости на снижение ставки. Если вы решились на торговлю нефтью, то вам следует приготовиться к тщательному изучению специфики данного рынка. Эксперты советую не начинать торги, пока вы полностью не ознакомитесь с общей теорией.

Преимущества торговли нефтью на Форекс

Например, вы решили воспользоваться парой EUR/USD. Чтобы провести анализ этого актива и составить собственный прогноз, то вам нужно выполнить три следующих действия:

- провести анализ всех новостей связанных с евро;

- провести анализ всех новостей связанных с долларом;

- сопоставить новости, а после сделать прогноз по валютной паре EUR/USD.

Как утверждают эксперты, в случае выбора валютных паров, то торговец всегда получает уравнение с одной неизвестной и двумя переменными. Все это значительно усложняет анализ.

В случае CFD-контракта на любой вид нефти у торговца получается уравнение с одной переменной и прогноз выполняется в два действия:

- осуществляется анализ всех новостей, которые напрямую связаны с выбранной маркой нефти;

- делается прогноз.

Это одно из преимуществ, которым обладают нефтяные CFD-контракты по сравнении с другими активами. Помимо этого нефть постоянно реагирует на уровни и регулярные новостные публикации. Если правильно все продумать, то можно получить стратегию, которая принесет немаленькую прибыль.

Основная стратегия торговли нефтью

Для начала нужно подготовить график. Делается это легко, если придерживаться всех правил

Для начала нужно определиться с выбором подходящего форекс-брокера. Идеальным вариантом принято считать того, кто в своем списке имеет CFD-контракты на нефть. Для этого переходим на брокерский сайт и открываем раздел «Активы» и проверяем список CFD-контрактов. В случае возникновения сложностей, следует определиться за консультацией к менеджерам технической поддержки. Если в этот момент возникают трудности, то необходимо обратиться за помощью к менеджерам технической поддержки.

Во время проверки очень важно обращать внимание на то, что каждая нефтяная марка обладает своим котировочным графиком. Получается, что у WTI и Brent столько же общего, что у валютных пар EUR/USD и GBP/USD. Когда вы определитесь с брокером, то вам нужно установить Метатрейдер 4. Затем открываем раздел «Вид» и находим вкладку «Символы». В этой вкладке выбираем CFD-контракт на нужную марку нефти и скачиваем рабочие файлы стратегии «Black Gold». Проверить правильность своих действий можно следующим образом. У вас на графике должно появится три индикатора:

- Key Levels — автоматически рассчитывает круглые уровни;

- Black Gold — занимается подбором идеального момента для сделки;

- RSI — помогает подтвердить поступивший сигнал.

Анализ графика осуществляется любым таймфреймом, начиная от часа (Н1) и выше.

Совершаем покупку по правилам стратегии

Следовать следует строгой инструкции:

- Смотрим на расположение цен относительно уровней Key Levels. Важно, чтобы цена полностью закрепилась над опорным уровнем.

- Следим за линией индикатора Black Gold. Важно, чтобы она возрастала. Также она должна входить в зону уровней 70-30 и находиться под осциллятором RSI.

- Линия RSI тоже должна идти вверх, и находиться в пределах уровне 70-30.

- Перед вами откроется новая свеча. Совершаем покупку и выводим на вынос выносим Stop Loss. Выносить нужно за ближайший опорный уровень. Если вы заметили, что показатель Stop Loss превышает отметки в 80 пунктов, то сделку желательно пропустить. Сигналом для пропуска сделки также является тот момент, когда размер свечи занял большую часть пространства между уровнями индикатора Key Levels.

- Эксперты советуют не вкладывать в одну ставку более трех процентов от общей суммы депозита. Важно придерживаться одного правила — Take Profit должен хотя бы в четыре раза превышать Stop Loss.

Следует придерживаться этих правил, только вот рассчитывать на огромную прибыль точно не стоит.

Совершаем продажу: основные правила стратегии

В этом случае желательно действовать по строго отработанной схеме:

- Внимательно изучите расположение цен относительно уровней Key Levels. Помните, что цена обязательно должна полностью закрепиться под опорным уровнем.

- Линия индикатора Black Gold обязательно должна снижаться и входить в зону уровней 70-30. Ее расположение должно зафиксироваться над осциллятором RSI.

- Должно наблюдаться снижение RSI. Важно, чтобы этот показатель был в пределах уровней 70-30.

- Продажу осуществляем на новой открывшейся свече. После этого ищем ближайший опорный уровень и устанавливаем за ним Stop Loss. Если показатель превышает восьмидесяти пунктов, то сделку желательно пропустить. Также сигнал следует пропустить, если размер свечи займет большую часть пространства между уровнями индикатора Key Levels.

- Эксперты советуют не вкладывать более трёх процентов от одного депозита. Всегда важно делать так, чтобы Take Profit хотя бы в 4 раза превышал Stop Loss.

Все довольно просто, если не отходить от четко прописанной инструкции.

Реальный депозит: лучше не спешить

Если вы изучили стратегию и специфику торговли нефтью на Форекс, то это не значит, что вы уже готовы делать депозит. Уверен, вы можете это сделать, только вот особых результатов они не принесут. Трейдинг является очень сложной аналитической деятельностью. Постоянно нужно искать баланс между прибыльными и убыточными позициями.

Существует очень высокая вероятность того, что вам не удастся придерживаться этого баланса, а значит у вас не получится начать зарабатывать деньги. Чтобы этого не допустить важно понимать в специфику и особенности Форекса.

Что влияет на цену на Форексе

Есть очень много причин, которые влияют на цену нефти, и они имеют ряд отличий от тех которые представлены на валютном рынке. Если вы решили торговать нефтью на Форексе, то применять все стратегии необходимо исключительно с оглядкой на экономические и политические факторы. Именно новости и становятся причиной высокой волатильностью и задают все рыночные тренды.

Через определенный промежуток времени проводятся исследования благодаря которым измеряются запасы нефти. На полученных результатах и строятся прогнозы относительно объемов добычи «черного золота» в будущем. Таким образом получается, что новые статистические данные в разы хуже тех, что были ранее. Получается, что цены растут. При других условиях — падают.

Немаловажную роль в формировании стоимости играет политика. А если быть точнее, то договоренности между странами, которые экспортируют нефть. Все эти факторы оказывают негативное влияние в краткосрочном периоде. по словам экспертов, долгосрочный тренд на нефтяном рынке — восходящий.

Следует отметить, что рост спроса, и соответственно цены на «черное золото» вызваны в первую очередь ростом мировой экономики. Это закономерность — быстро развивается уровень жизни населения — больше расход нефти.

Самый важный фактор, формирующий цены на нефть, это новости. Если вы решили торговать нефтью на Форексе, то важно учитывать ряд событий:

- публикация отчетов по запасам нефти;

- заседания стран, которые являются экспортёрами нефти;

- официальные комментарии высокопоставленных лиц;

- любая статистика, которая касается отрасли нефтедобычи.

Стратегии и перспективы торговли нефтью на Форексе

Все начинается с того, что нужно определить глобальный тренд в рамках дневного графика. Отметим, что сейчас нефтяной рынок находится на этапе активного роста. Это следует учитывать в тот момент, когда будете принимать торговые решения.

Если вы решили заняться краткосрочной торговлей нефтью на Форексе, то можно воспользоваться стратегиями технического анализа. Работают они точно также как и на других рынках. Если обратить внимание на валютную пару евро-доллар и график нефти любой марки, вы вряд ли визуально найдете отличия. А некоторые особенности у финансового инструмента всё-таки присутствуют. Эксперты утверждают, что на графике нефти в разы меньше рыночного шума по сравнению с графиками валютных пар.

Любители индикаторных стратегий могут воспользоваться во время работы простыми инструментами. Все они имеются в стандартном терминале МетаТрейдер 4. К ним относятся:

- Скользящие средние;

- Линии Боллинджера;

- Стохастик;

- RSI и прочее.

Если вы решились воспользоваться только техническим анализом, то важно внимательно следить за новостями, ну и, конечно же, вовремя останавливать торги.

Стоит отметить, что нефть является одним из самых чувствительных инструментов новостям. Быстрее нее может быть только криптовалюта. Большие возможности зарабатывать деньги перед трейдерами открывает высокая волатильность нефти. Она является ликвидным инструментом с инвестиционной привлекательностью, но новичкам лучше выбирать другие активы для торговли.

Не видно, новичок вы или нет. Вам каждый день придется мониторить нефтяной рынок, а также быть в курсе геополитической ситуации, которая непосредственно влияет на всю отрасль в целом. Не забывайте и о регулярном изучении статистики. Она всегда будет вашим верным помощником.

Как торговать Нефтью

Доброго времени суток, товарищи форекс трейдеры!

80 лет назад профессор экономики Нью-Йоркского университета Майрон Уоткинс писал: «проблема нефти заключается в том, что её всегда слишком много или слишком мало». И последние пару лет это особенно чувствуется: рынки страдают из-за переизбытка предложения, что заставляет страны ОПЕК и партнеров договариваться между собой и ограничивать добычу. Целью является стабилизация цены и выигранное время, нужное для проведения фундаментальных структурных реформ, в коих нуждается эта важнейшая отрасль мирового производства сегодня.

Как развивались нефтяные рынки до сегодняшнего дня, о текущем состоянии дел и ближайших перспективах, волатильности соответствующих инструментов, а также стратегиях которые можно применять для получения прибыли на движениях “Черного золота” — подробно в нашем материале. Ведь не только олигархам богатеть, трейдеры тоже хотят свой “домик для уточки”

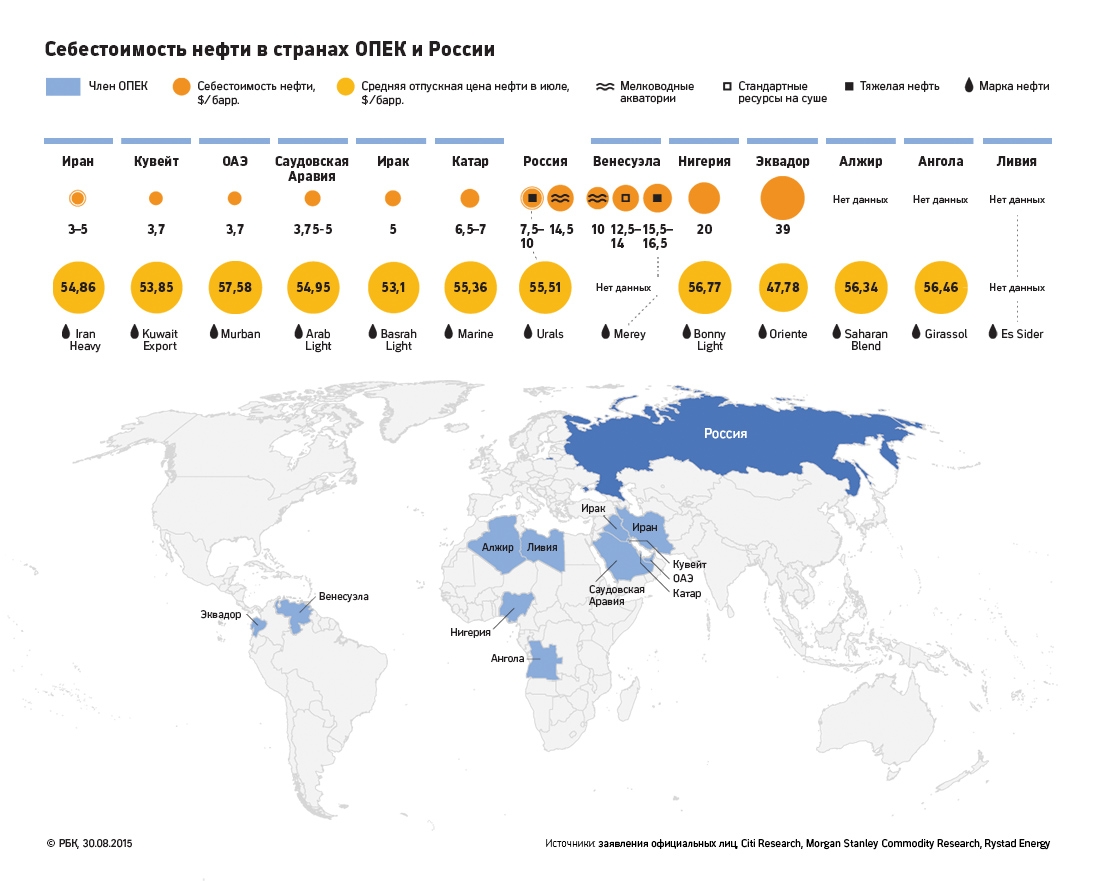

Себестоимость добычи в разных странах

Нефть в 2017 году подтвердила в очередной раз свое реноме, как одного из глобальных факторов, влияющих на мировую экономику. Тем не менее, добыча черного золота в мире очень сильно различается, как по технологии, так и по себестоимости.

Как мы видим из приведенной ниже таблицы, себестоимость добычи сланцевой нефти в США снизилась до 20 долларов за баррель, таким образом вплотную приблизившись к стоимости добычи обычным способом. Такое положение вещей объясняется тем, что технологии добычи сланцевой нефти стремительно совершенствуются, и если в 2012 году себестоимость добычи данным способом составляла порядка 100 долларов, то буквально за 4 года ее удалось сократить почти в 5 раз.

Самой дешевой остается нефтедобыча в Саудовской Аравии и Иране: 4 и 5 долларов соответственно.

Что касается России, то уже на разведанных старых месторождениях, себестоимость нефтедобычи не превышает 6 долларов, в то время как на новых месторождениях она составляет около 16 долларов.

Марки Brent и WTI

Маркерные, или эталонные сорта нефти – это сорта нефти с определенным составом (содержание серы, плотность), цены на которые широко используются при установке цен при покупке и продаже различных видов сырой нефти для удобства производителей и потребителей нефти.

В мире существует три основных маркерных сорта: Brent Blend, West Texas Intermediate (WTI) и Dubai Crude. Котировки на эти сорта, публикуемые котировочными агентствами, определяют цены в основных регионах:

- «Brent», добываемый в Северном море — для рынков Европы и Азии. Цены примерно на 70% экспортируемых сортов нефти прямо или косвенно задаются на базе котировок Brent;

- «WTI» (West Texas Intermediate), известная также как «Texas Light Sweet» — для западного полушария (США) и как ориентир для других сортов нефти. В XX веке долгое время был единственным маркерным сортом;

- Маркерный сорт «Dubai Crude» широко используется при определении цен нефти, экспортируемой из стран Персидского залива в Азиатско-Тихоокеанский регион.

Обычно маркерные сорта связаны с каким-то основным месторождением или с группой месторождений, нефть из которых имеет сходные свойства и открыто торгуется на рынке с достаточной ликвидностью.

Стандартный сорт США — WTI (также Light Sweet) — лёгкая нефть, добываемая в Техасе. В настоящее время маркерный сорт West Texas Intermediate используется в основном в США (торгуется с доставкой в г. Кушинг, Оклахома), для установки цен нефти, добываемой в США, так и для некоторых импортных сортов. WTI — это лёгкая (плотность API) и “сладкая” (содержит мало серы) нефть, что делает её подходящей для переработки в низко сернистые топлива (бензин и дизель). Добыча нефти WTI составляет около 1% от общемировой нефтедобычи.

Европейская нефть Brent имеет чуть большую плотность и большее содержание серы, однако также является высококачественной нефтью. Так Brent — изначально означал нефть, добытую в Великобритании на одноименном шельфовом месторождении (открыто в 1970-х годах), однако позже к ней добавилась нефть, добываемая на трёх соседних месторождениях Британии и Норвегии. На данный момент в состав смеси входит нефть, добываемая из 15 различных месторождений. Данная марка стала эталонной благодаря надежности поставок, наличию нескольких независимых поставщиков и готовности её покупки со стороны множества потребителей и переработчиков. Несмотря на некоторые проблемы с поставками в прошлом и не самые большие объёмы производства, смесь Brent обладает достаточной ликвидностью, чтобы оставаться маркерной. Добыча нефти, входящей в смесь Brent, составляет около 1% от общемировой нефтедобычи.

При этом у WTI более низкие ценовые уровни, в то время как Brent служит лучшим индикатором мировых цен в последние годы.

Разница цен (спред) этих двух сортов была довольно узкой вплоть до конца 2010-го, когда два рынка резко разошлись из-за изменившейся ситуации спроса и предложения, связанной с ростом добычи в США, вызванным технологиями сланцевого и нефтеналивного секторов, в то время как бурение скважин по Brent претерпело форсированное сокращение. В последние годы спред между WTI и Brent сузился, но действующие факторы предложения все еще в силах воспроизвести новый диссонанс.

Изменения в инфраструктуре хранения нефти и ее транспортировки по трубопроводам в Соединенных Штатах настолько существенные, что они, весьма вероятно, приведут к серьезным изменениям на рынке в ближайшие годы. Эти изменения могут подстегнуть рост объемов торговли внутренними сортами нефтепродуктов в США и увеличат роль нефти сорта WTI в качестве мирового эталона.

Катализатором данной трансформации стал резкий рост добычи нефти в США, а также отмена запрета на экспорт американской нефти в конце 2015 года. Чтобы превратиться из чистого импортера нефти в экспортера, США придется запустить несколько ключевых трубопроводов в реверсном режиме. В то же время нефтепереработчики и операторы нефтехранилищ на побережье Мексиканского залива начинают наращивать имеющиеся ёмкости.

В процессе строительства находится ряд новых терминалов вдоль побережья Мексиканского залива для обслуживания растущего числа судов, прибывающих на загрузку нефти, отправляющейся на международный рынок. Данные инфраструктурные изменения приведут к трансформации США скорее в поставщика нефти на мировой рынок, способного оперативно реагировать на изменения спроса и предложения, нежели в регионального экспортера. Все это позволит производителям воспользоваться возможностями арбитража, которые существуют по ту сторону Атлантики.

Нефть у брокеров

За ценами на нефть на сегодняшний день следят даже люди, которые не имеют абсолютно никакого отношения к биржевой торговле. Это обусловлено тем, что курс доллара привязан к нефти.

Вообще объемы нефтяной торговли имеют общий стандарт объема: 1000 баррелей на один контракт. А вот вне пределов Форекс можно манипулировать любыми объемами, вплоть до исчисления тоннами и вагонами.

При этом наибольший объем по сделкам с нефтью отмечается на двух ведущих площадках: Нью-Йоркской и Лондонской (InterContinental Exchange) биржах. Также нефтью широко торгуют в Дубае, Токио и Шанхае, однако здесь объемы в несколько раз меньше, чем в США и Великобритании.

Торговля нефтью на Форекс происходит почти так же, как и торговля валютой. Разница межу ними только в том, что нефть и валюта имеют разные кредитные плечи и уровни маржи. Один контракт торговли нефтью может быть равен 10, 100, 1000 и более баррелей нефти. Все они должны быть оценены в долларах США. Торговля нефтью на Форекс – это контракты на разницу, внебиржевые финансовые инструменты, которые имеют конкретную дату истечения и денежный расчет.

Контракт на разницу в цене товара (Contract For Difference, CFD) — финансовый инструмент, позволяющий торговать такими активами, как золото и нефть, газ и никель, какао и хлопок, не имея этих товаров в наличии. В сделках, которые нацелены на извлечение прибыли от изменения цен тех или иных товаров, сами товары трейдеров не интересуют. Интерес представляет только разница в цене. CFD как раз и позволяют получить эту курсовую разницу без реальной купли/продажи.

Время торговли

Время торговли нефтью на Форекс начинается с понедельника в 01:00 (по Гринвичу) и заканчивается в 22:00 в пятницу. Это касается как торговли нефтью из США, так и из Великобритании. Также мы видим, что есть небольшой промежуток во времени – так называемый «перерыв» – длится он с 23:00 (по Гринвичу) и до 01:00. Каждый контракт имеет свое время истечения. Когда же оно приходит, все контракты, которые не закрылись, автоматически будут закрыты, а все открытые ордера отменены. Если вы решите возобновить торговлю, то перед вами будут возможности открытия дополнительных позиций, которые рассчитаются по новому курсу и уже будут иметь другую дату истечения.

Обозначение марок нефти у брокеров

CFD на нефть WTI встречается под различными обозначениями, самыми распространёнными из которых являются WTI и CL. Что касается марки Brent, то здесь возможны различные варианты, но чаще всего в дилинговых центрах она бывает двух подвидов – BRN (за основу взяты фьючерсы, обращающиеся на ICE) и BZ (котировки расчётных контрактов с Нью-Йоркской Биржи).

Кроме этого, в некоторых компаниях используются собственные тиккеры, например, широко распространены коды USOIL и UKOIK, т.е. «американская нефть» и «британская нефть», но их котировки полностью соответствуют потоку данных по упомянутым ранее фьючерсам. В спецификациях различных брокеров можно встретить и такие обозначения нефти: QM, WBS, XBZ. Поэтому важно уточнять подобные нюансы у своего брокера.

Что касается CFD на бензин и мазут, то в данном случае всё гораздо проще, так как фьючерсные контракты, заложенные в их основу, обращаются лишь на NYMEX (New York Mercantile Exchange – Нью-Йоркская товарная биржа), поэтому и зависят они в основном от тенденций в экономике США. В терминалах ДЦ подобные инструменты встречаются под тиккерами HO (мазут) и RB (бензин).

Долгосрочный тренд

Сырая нефть WTI росла после Первой мировой войны, достигнув максимума в 20-х, и шла боковым трендом, пока эмбарго 1970-х не привело к параболическому ралли до $120. Она достигла своего пика в конце 70-х, за чем последовал извилистый упадок, вплоть до 2000-х, а точнее, до конца 1999 года, где стоит отметить мощнейший спад глобальной деловой активности. В конечном счете, нефть пришла к самому высокому историческому уровню в $144 в июле 2008. А к 2010 опустилась до широчайшего торгового диапазона между $70 и $130, в котором продержалась до середины 2014, за которым последовал спад к многолетним минимумам. На данный момент (лето 2017) нефть этой марки торгуется в районе 45 долларов.

Теперь же на повестке сегодняшнего дня стоит проблема перепроизводства, которая в совокупности со слабым глобальным спросом, а также ростом добычи сланцевой нефти в США привела к снижению цен на нефть. А после того, как санкции против Ирана были отменены, в 2016 году стоимость Brent опустилась до $27.72, обновив 13-летний минимум. И на сегодняшний день страны-экспортеры регулируют эту проблему путем взаимного сокращения квот на добычу, что может разве что ослабить симптомы, но не ведет к решению актуальной проблемы перепроизводства.

И, возможно, теперь только последовательное оздоровление глобальной экономики, промышленной активности и потребительского спроса могут послужить необходимым климатом для роста цен на нефть.

Что влияет на котировки нефти?

Как уже говорилось ранее, на изменение стоимости нефти может повлиять огромное количество факторов. Давайте по-подробнее разберем каждый из них.

Природные. Для того, чтобы эффективно и результативно торговать как можно дольше и занять верную позицию на рынке, нужно определить уровень залежей нефти в том или ином регионе и возможность их истощения в ближайшем будущем. При этом нужно учитывать климатическую ситуацию, например, глобальное потепление климата может сократить объем приобретаемой нефти. Это данные статистики, которые предоставляют информацию о нефтяных запасах и возможном истощении их в будущем. Считается, что глобальное потепление может привести к уменьшению нефтяных запасов.

Геополитические. Наличие договоренностей между определенными странами, а также объединения нефтяных производителей может оказать огромное влияние на изменение стоимости сырья. Установление договоренностей или возникновение конфликтов между странами-производителями и потребителями нефти могут оказывать влияние на стоимость сырьевого актива в краткосрочной перспективе. Цена нефти четко реагирует на обострение геополитической напряжённости, так как большие запасы сырья сосредоточены в регионах, в которых не стихают локальные вооружённые конфликты. Примеров можно привести массу, но самый свежий из них – это конфликт в Ливии. В настоящее время неспокойная ситуация складывается в Ираке и Судане, а косвенные признаки указывают ещё и на возможные сбои в нигерийских поставках.

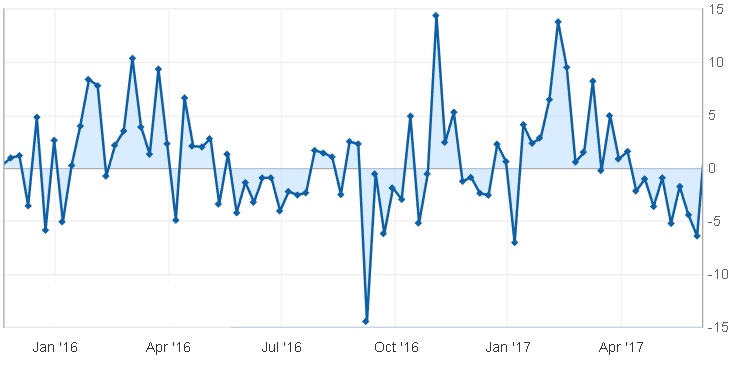

Количество запасов сырой нефти. Информация о количестве запасов нефти в той или иной стране периодически попадает в прессу и способна в корне изменить нынешний курс. На графике снизу вы можете видеть изменение количества запасов нефти в США.

Подобные сведения следует использовать очень осторожно, поскольку факт снижения запасов за неделю ещё не гарантирует того, что спрос на сырьё будет увеличиваться, но последние годы показали, что затоваривание хранилищ всегда сопровождается снижением котировок «чёрного золота», т.е. на современном рынке диктует свои условия именно покупатель, а не продавец.

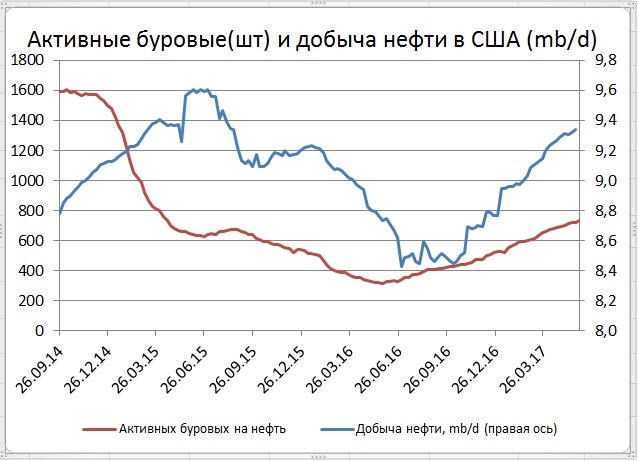

Новостной фон. Необходимо внимательно следить за фундаментальным фоном: встречами стран-экспортеров, заявлениями отдельных чиновников, приставленных к энергетической промышленности, отдельных промышленников, а также еженедельными отчетами по запасам в США, окончательные сводки которых можно найти здесь, и по числу буровых установок в эксплуатации. Отчеты ОПЕК и Министерства энергетики США оказывают немалое влияние на курс нефти и американского доллара. Кроме того, стоит очень внимательно относиться к различным отчетам, например, по количеству буровых установок в США:

Кроме того, стоит отслеживать предложение и спрос на рынках, а также следить за объемами торгов и запасы в США.

Проблемы переработки и дистрибуции. И то, и другое стоит денег и чем больше эта цена, тем менее выгодно производителю добывать нефть и тем дороже, а значит, менее конкурентоспособным, становится конечный продукт.

Темпы роста мировых экономик. Чем быстрее растёт экономика США, Китая и всего мира, тем выше спрос на энергоносители.

Новые технологии. Самый яркий пример – это добыча сланцевой нефти в США, которая увеличивает предложение и давит на цены. Вопреки слухам о высокой себестоимости этой нефти, на многих месторождениях она составляет 40$ и даже 30$.

Последняя группа факторов включает в себя различные ЧП. Сюда относятся пожары на платформах и заводах, штормы в Мексиканском заливе и Северном море, конфликты на Ближнем Востоке, наложение санкций на экспорт/импорт нефти и прочие.

Основными причинами падения курса нефти в конце 2014 года являются не экономические, а скорее геополитические предпосылки. Лидеры Саудовской Аравии – страны, которая обладает четвертью мировых запасов нефти, решили, что цена за баррель в 120 долларов – это слишком много. Действительно, в конце 90-х нефть стоила только 12 долларов, но через несколько лет цены на нефть неожиданно подскочили вверх к неудовольствию лидеров Саудовской Аравии, считающих, что баррель нефти должен стоить значительно ниже. Чтобы сбить цену, они стали продавать нефть по стоимости ниже рыночной, что и привело к спаду ее курса. Это сыграло на руку США, поскольку данная страна является одним из самых крупных потребителей нефти в мире. Несмотря на активные разработки нефтяных месторождений, США испытывают огромную нехватку нефти для потребностей страны, поэтому вынуждены закупать «черное золото» в других странах. Снижение курса нефти способствует приобретению нефти США по наиболее низким ценам, что не скажешь о России, экономика которой напрямую зависит от цен на нефть.

Кстати говоря, мощный восходящий тренд на рынке нефти, который наблюдался с 2000 по 2008 год, был обусловлен как раз реальным физическим спросом на энергию со стороны Китая. Экономисты даже придумали для данного периода специальное название – «супер-цикл».

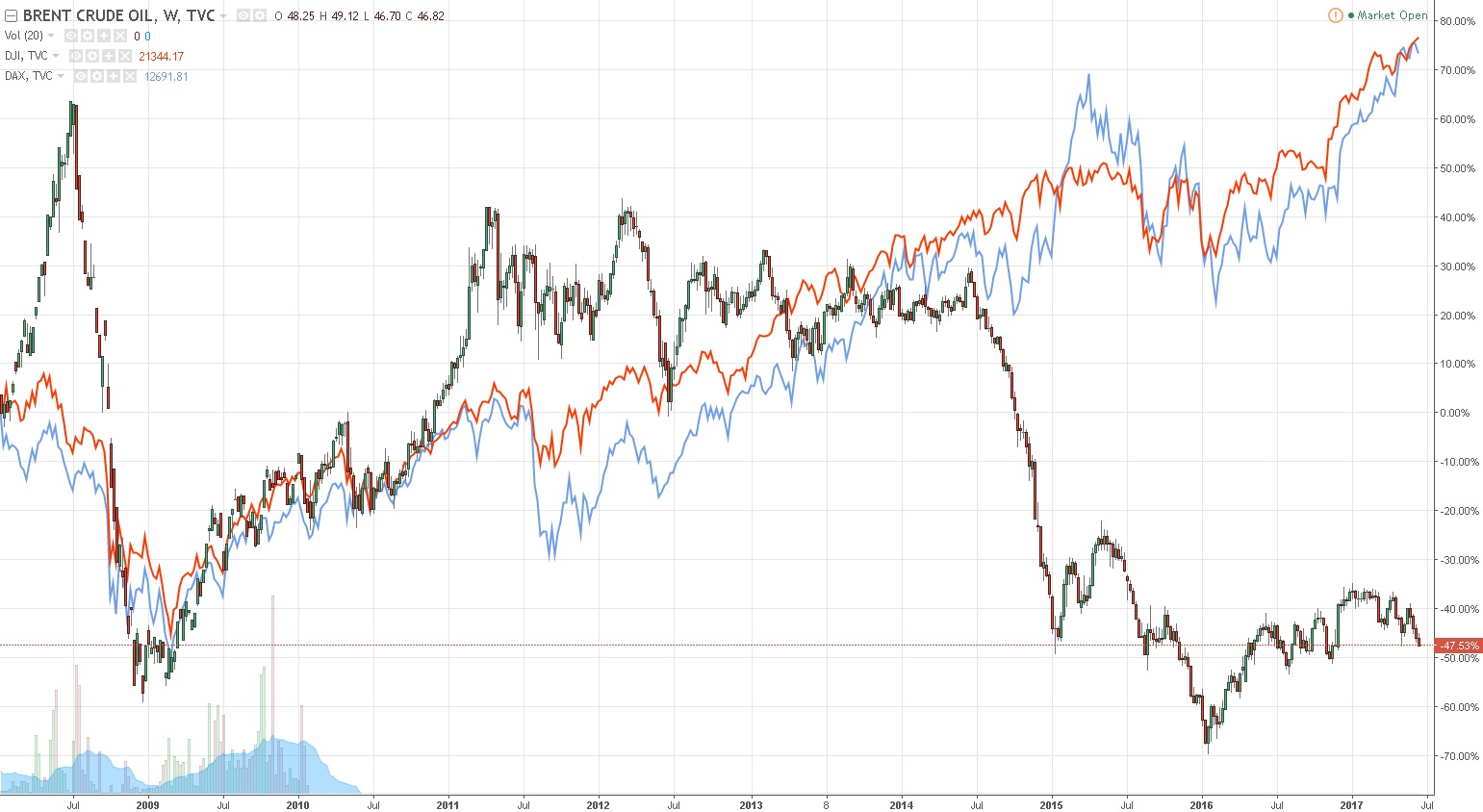

Ниже вы можете видеть график корреляции между стоимостью нефти марки Brent, промышленного индекса Доу-Джонса DOW 300 и фондового индекса DAX:

График очень интересный – на нем видна корреляция цен на нефть и состояния мировой экономики. Причем прекрасно видно, что с конца 2014 года корреляция сильно нарушена. Это означает, что на данный момент для цен на нефть основным драйвером является отнюдь не экономика, а скорее геополитика. Тем не менее, до 2014 года изменения в мировой экономике практически всегда находили свое отражение в ценах на черное золото.

Связь между американским долларом и нефтью

При торговле нефтью используется американский доллар, все сделки заключаются именно в этой валюте. Это гораздо удобнее и проще. Если бы для торговли нефтью использовались различные валюты, трейдерам и другим участникам биржи нужно было бы совершать множество ненужных действий. На сегодняшний день нефть можно расценивать как самостоятельную валюту. А, как всем известно, любая современная национальная валюта приравнивается к американским долларам. Таким образом, евро относится к доллару, различные национальные валюты относятся к американскому доллару, а он свою очередь соотносится с «черным золотом». Цена на нефть задает изменение курса доллара, национальной валюты и евро. Снизу график EURUSD, на который я наложил график нефти марки WTI:

Довольно часто ценовые движения на стоимости нефти предшествуют движениям на основных валютных парах.

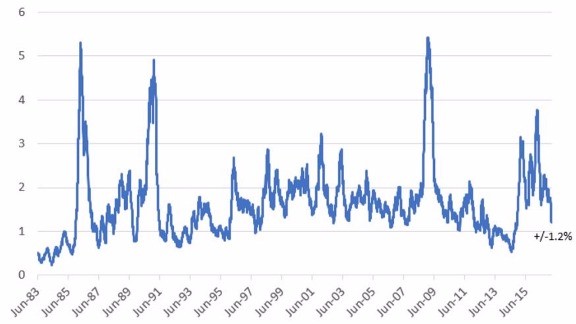

Волатильность

За последние 50 торговых дней нефть в среднем показывала абсолютные ежедневные изменения на +- 1-2%. Это значительно ниже, чем в прошлом году. Сверяясь со скользящей средней от 1983 года, можно сказать, что с конца 2014 до начала 2016, когда цены приблизились к нижайшим минимумам, ежедневные всплески волатильности составляли в среднем около +- 4%.

Таким образом, на сегодняшний день волатильность на рынках нефти остается умеренной, но может существенно видоизмениться в любой момент — по мере развития геополитических процессов на Ближнем Востоке и в Южной Корее, динамики китайской производительности, евроскептических настроений, а также политики ФРС США, неудержимо засасывающей капиталы с развивающихся рынков. Еще раз напомним, что в историческом выражении среднедневная волатильность цен на нефть остается довольно высокой.

Основные стратегии торговли

Если вы только начинаете осваиваться на форекс, не рекомендую начинать торговать нефтью. Котировки «чёрного золота» слишком зависимы от многих событий, при том, что эти события далеко не всегда связаны с экономикой. Для того, чтобы успешно торговать нефтью и получать прибыль, вы должны разбираться в настроениях рынка и понимать геополитическую ситуацию в мире.

Торговля нефтью – это уникальная и высокоспециализированная сфера, которая требует исключительных навыков для того, чтобы построить систему получения стабильной прибыли от этого вида деятельности. Именно поэтому на этом рынке так мало мелких спекулянтов.

Основные индикаторы, которыми рекомендуют пользоваться при торговле нефтью: Bollinger Bands, MACD, RSI, Stochastic и прочие, хорошо знакомые трейдерам.

Отличным дополнением к индикаторам вам послужит старый добрый Price Action. Анализ свечных паттернов, направления и силы тренда, определение уровней поддержки и сопротивления, трендовых линий и графических фигур позволят существенно улучшить вашу торговлю. К тому же графики нефти отличаются затяжными продолжительными трендами с малым количеством откатов, а также довольно малым количеством ложных выносов.

Метод VSA также давно зарекомендовал себя, как отличный подход для торговли с фьючерсами и сырьем. Как мы уже говорили, одним из эффективных торговых решений для работы с нефтью является торговля фьючерсами. Тут VSA открывает новые возможности для трейдера при нефтяных сделках. VSA также предоставляет отличные возможности для отслеживания ведущих тенденций на рынке и для дальнейшего составления прогнозов. Таким образом, вы сможете видеть реальные объемы закрытых сделок с их привязкой к ценовым показателям.

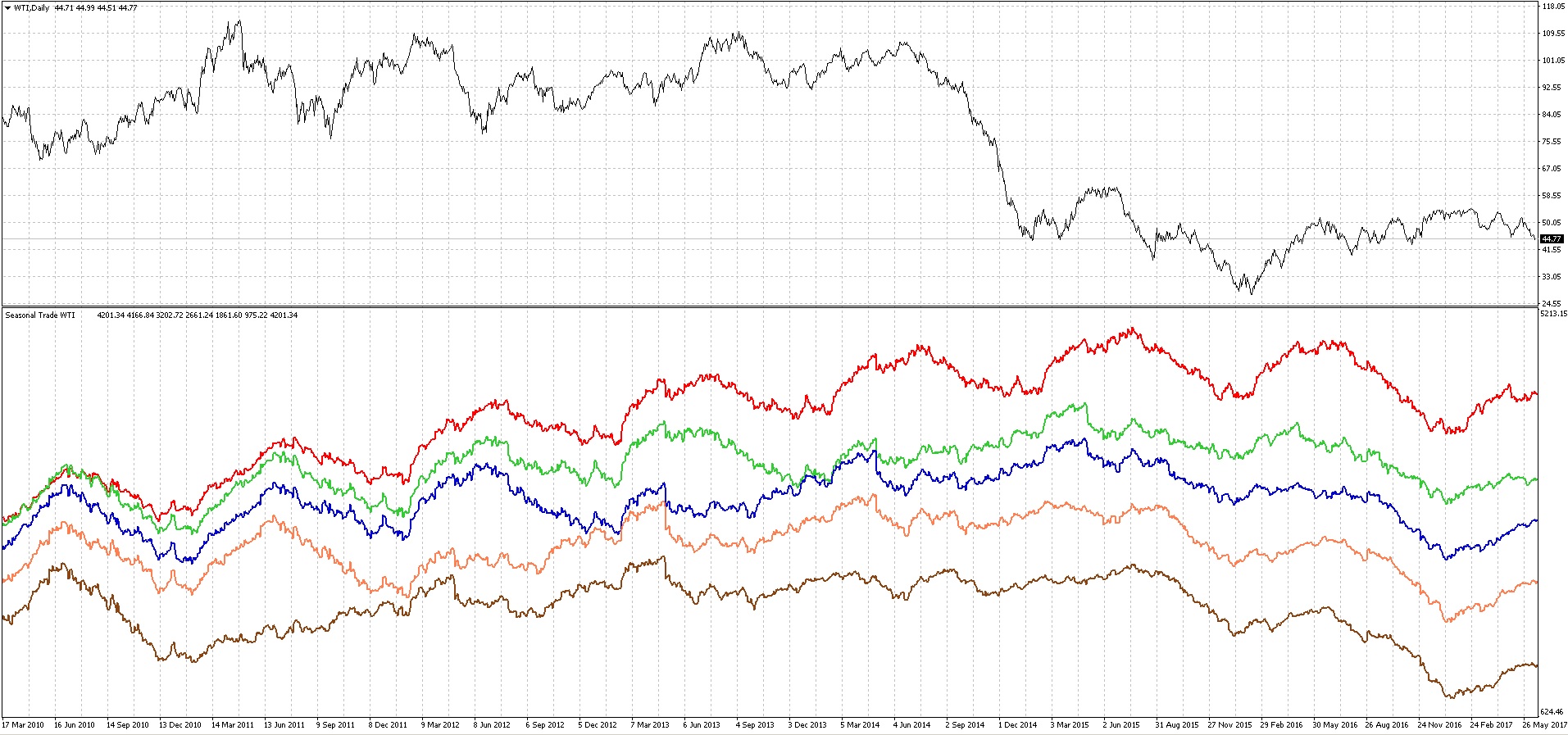

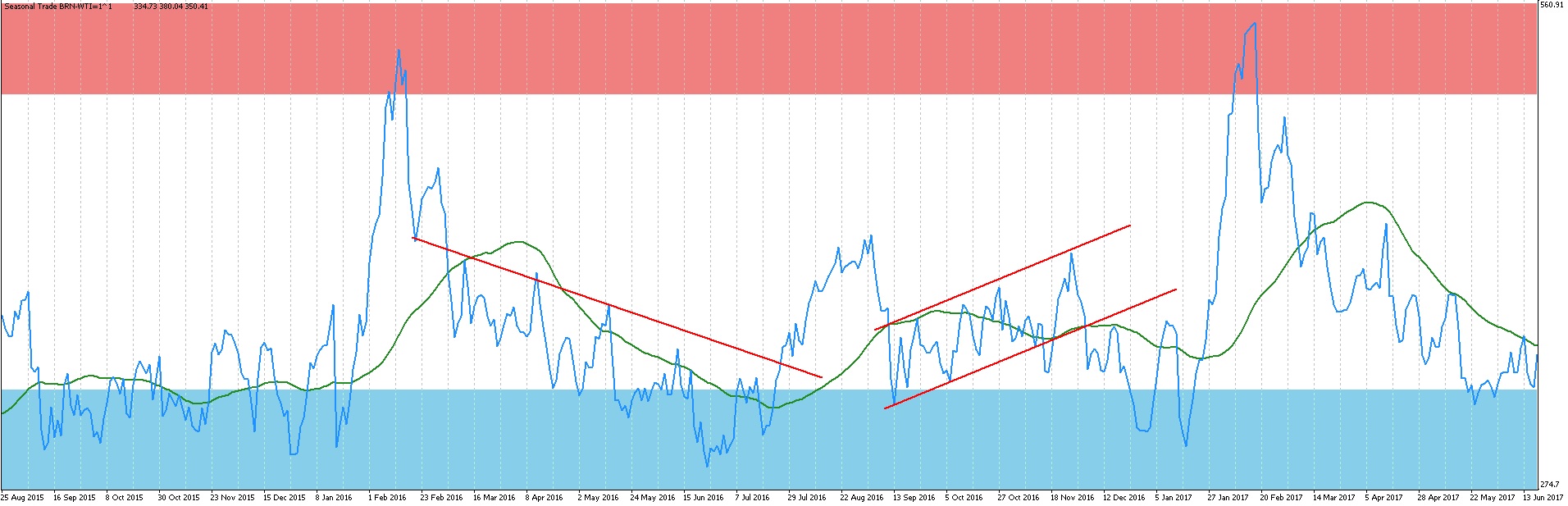

Как и все прочие товары, энергоносители подвержены влиянию сезонных факторов. Напомним, под сезонностью понимается комплекс явлений и событий, приводящих к предсказуемому росту или снижению цен базового актива на протяжении исследуемого временного интервала. Многие трейдеры используют в своих стратегиях этот фактор сезонности или даже строят свои стратегии, основываясь именно на нем. На графике ниже представлена 15 летняя сезонность марки Brent (красным), 12-ти летняя (зеленым), 10-ти летняя (голубым), 9-ти летняя (оранжевым) и 7-ми летняя (охра).

Так как нефть используется для получения энергии, спрос на неё существенно увеличивается в зимний период, то есть когда наступают сильные морозы в Северной Америке. Следует отметить, что в последние годы данная закономерность даёт о себе знать всё чаще, метеорологи даже ввели в оборот специальный термин – полярный вихрь, которым назвали климатическое явление, приносящее в регион Великих Озёр сильные заморозки. Как правило, подобный импульс наблюдается в январе и феврале и длится как минимум до марта. Аналогичная картина наблюдается и на мазуте, поскольку именно это топливо и используется для отопления частных домов, промышленных зданий, а также применяется для выработки электроэнергии (зимой ночь намного длиннее, чем в летний период – данный фактор также сказывается на ценах).

Далее происходит спад вплоть до летних месяцев, когда многие собираются в отпуска и бензин традиционно дорожает. Вместе с ним вплоть до сентября дорожает и нефть. В сентябре обычно нефть начинает падать чтобы повторить свой традиционный подъем уже в новом году и снова повторить этот цикл. В данном случае тенденция объясняется несколькими причинами. Во-первых, падает спрос на топливо, так как пик автомобильного сезона пройден, а самые сложные сельскохозяйственные работы выполнены. Во-вторых, несмотря на то, что в жаркие месяцы увеличивается потребность в электроэнергии для кондиционирования, генерирующие компании предпочитают использовать не мазут, а газ, поскольку в США он относительно дешёвый и позволяет избежать проблем с экологическим мониторингом. И, в-третьих, объём предложения нефти и нефтепродуктов находится на стабильно-высоком уровне, так как летом проще добывать и транспортировать сырьё, особенно в северном полушарии (США, Канада, Северное море и т.д.). С другой стороны, спрос является менее эластичным, поскольку он зависит от динамики всей мировой экономики, поэтому компании и заводы часто работают «на склад», т.е. закачивают энергоносители в хранилища.

На 15-тилетних, 12-тилетних, 10-летних данных это видно довольно хорошо, на 9-тилетних и 7-летних похуже – сказывается большее влияние последних лет. Обратите внимание, как хорошо согласовывались данные до 2010-2012 года. После отлично подходящего для сезонных стратегий первого десятка лет 21 века ситуация с нефтью обострилась, дестабилизировалась, свое влияние на цены начали оказывать новые факторы и сезонная торговля на сегодняшний момент уже не такой мощный инструмент, каким он был ранее. Тем не менее, определенные сезонные тренды в той или иной степени остались, что легко можно заметить на представленном графике. Подобные тенденции позволяют идентифицировать предпочтительное направление для сделок, иначе говоря, если многолетняя закономерность противоречит технической картине, разумно отказаться от спекулятивных операций, но в обратном случае, т.е. если техника совпадает с сезонностью, вероятность отработки сигнала значительно увеличивается.

Как уже отмечалось ранее, за счёт воздействия на настроения участников торгов, специфических факторов, цены разных марок нефти или продуктов нефтепереработки могут существенно расходиться.

Подобная разница между ценами родственных активов называется «межтоварный спред». Здесь следует обратить внимание на тот факт, что данный термин не имеет ничего общего с привычной разницей между котировками ASK и BID, информацию о которой можно встретить в спецификации инструментов. К сожалению, возможности терминала MetaTrader4 весьма ограничены и не содержат многих функций, доступных в популярных биржевых платформах, поэтому спред между CFD на нефть приходится строить при помощи вспомогательных индикаторов:

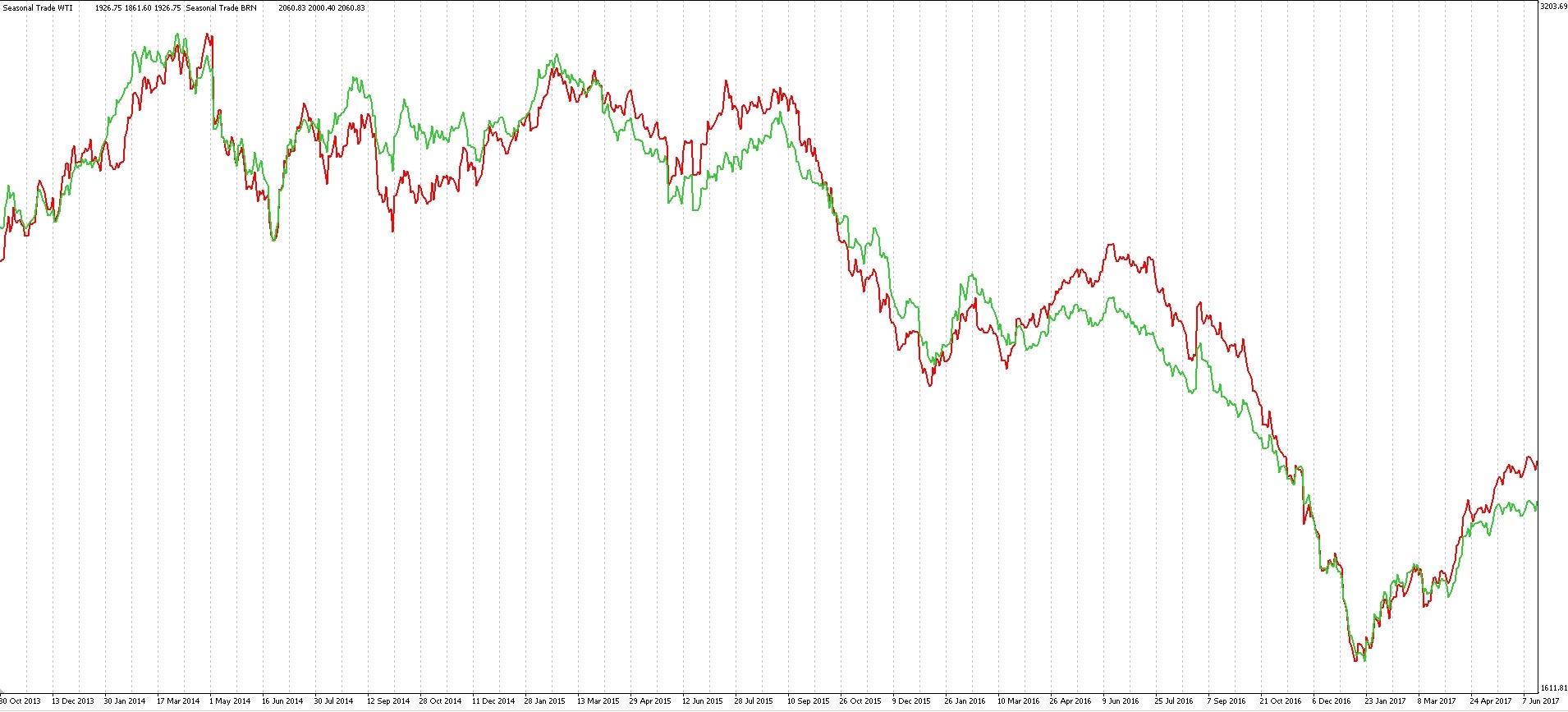

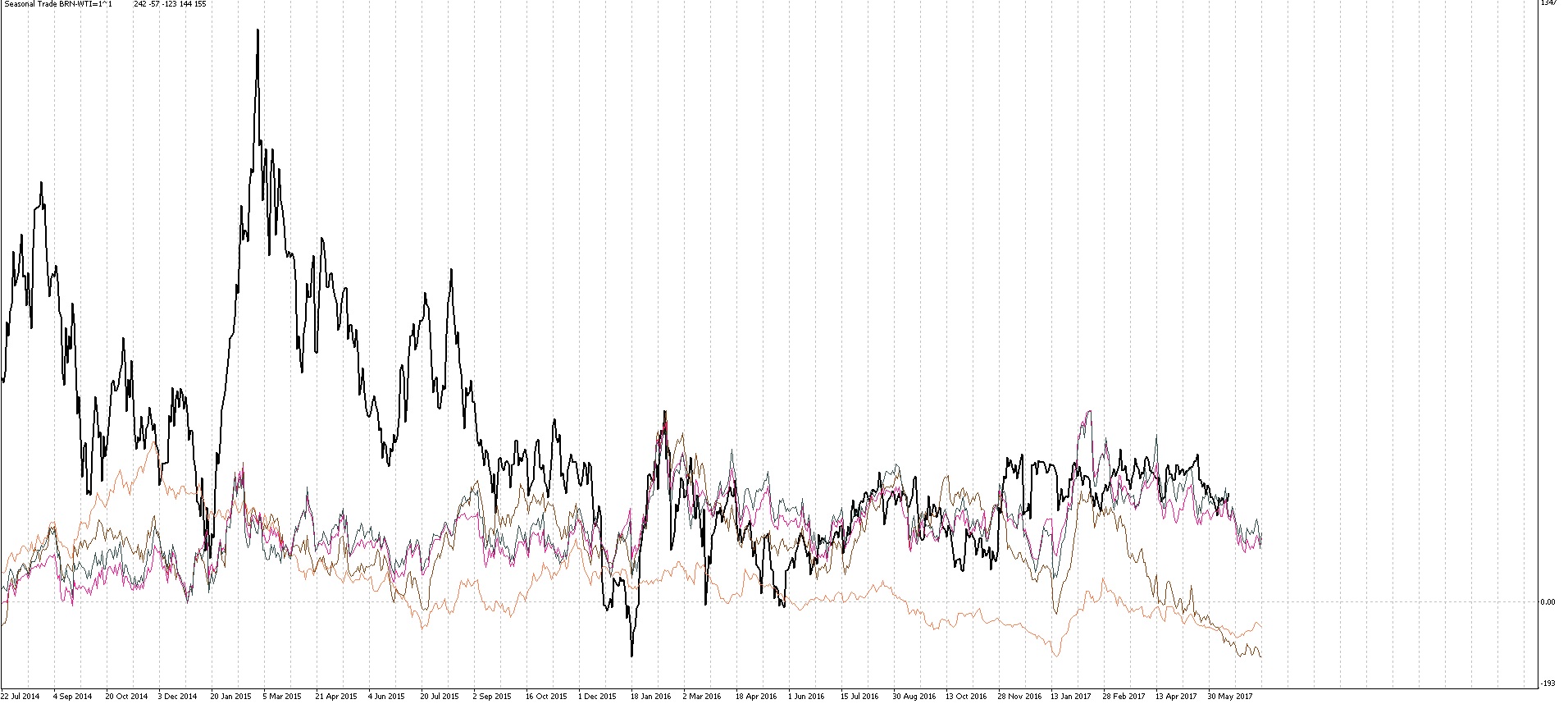

На графике выше вы можете увидеть цены на две самые популярные марки – WTI и Brent. Как видно из графика, приведенные цены инструментов то расходятся, то сходятся обратно. Эту величину (расстояние между ценами) принято называть спредом и его график также можно построить:

Спредами торгуют так же, как при помощи осцилляторов – наносят на них трендовые индикаторы, чертят уровни и трендовые линии, ищут графические паттерны и так далее. При этом повышение графика говорит о том, что спред между марками расходится и при достаточном расхождении (в идеале в красной зоне) стоит входить в сделку (в моем случае покупать Brent и продавать WTI), а при нахождении спреда в синей зоне закрывать сделку.

Кроме того, при анализе спреда между двумя марками нефти (получается как бы синтетический инструмент Brent/WTI) также можно руководствоваться сезонностью. Более того, сезонность в этом случае более выражена:

На рисунке выше реальный спред обозначен толстой черной линией. Тонкие цветные – спред, усредненный по различному количеству лет (от 15 до 3). Даже невооруженным глазом видно, что довольно немалое количество тенденций повторяется из года в год, что также может приносить прибыль.

Здесь хотелось бы остановиться подробнее на конкретных таймфреймах, так как на разных временных диапазонах спред ведёт себя по-разному. На графике выше представлена разметка на D1 – это классика спред-трейдинга, поскольку только на крупных интервалах заметен очевидный диапазон колебаний.

Связано это с тем, что расхождение между CFD на нефть зависит преимущественно от ситуации на Ближнем Востоке и в Африке, в частности, когда нарастает геополитическая неопределённость, спрос на Brent заметно увеличивается, поскольку поставки энергоносителей в Европу могут быть нарушены, при этом в Северной Америке рынок функционирует в штатном режиме, т.е. получается, что потребность в WTI остаётся на прежнем уровне.

Если ещё раз акцентировать внимание на график, можно заметить, что спред существенно вырос как раз после операции в Ливии, когда предложение нефти в акватории Средиземного моря существенно сократилось. Дальнейшие всплески были зафиксированы во время обострения конфликтов Сирии и Северном Ираке. Таким образом, если в Африке или на Ближнем Востоке образуются новые очаги напряжённости, целесообразно покупать CFD на нефть Brent и одновременно продавать столько же WTI – подобная тактика позволяет защититься от случайных спекулятивных колебаний, перед которыми уязвимы одиночные контракты, поскольку иногда «фундамент» оказывается сильнее геополитики.

Если рассматривать меньшие таймфреймы, то в этом случае сделки со спредом становятся более рискованными, так как диапазоны чаще нарушаются, а на самом синтетическом показателе формируются устойчивые тренды. Тем не менее, даже в таких условиях можно заработать, если принимать решения после анализа важных региональных новостей. Вот типичная сделка на спреде на малых периодах:

25 мая 2017 года спред находился в верхней зоне, что говорило о возможности сделки. После того, как ВВП по фунту в 11:30 вышел хуже прогнозов и рынок перестало штормить, можно было спокойно входить в сделку в расчете на сужение спреда с 2.82 центов. Как мы видим, график спреда спокойно продолжал снижаться, новостной фон был спокойным, но 7 июня 2017 года в 17:30 должны были выйти новости по запасам нефти в США, что послужит скорее всего топливом для нового движения. А поскольку мы уже в прибыли и не имеем инсайдерской информации по поводу предстоящей новости, мы выходим из сделки, когда спред достиг отметки 1.92$. В итоге мы потеряли на двух спредах 0.2$, но заработали в этой сделке 0,7$ или 70 пунктов.

И раз речь зашла про спред-трейдинг на энергоносителях, нельзя не упомянуть про расхождение между нефтью WTI и мазутом, так как последний в США является достаточно популярным сырьём для отопления и выработки энергии, вследствие чего его цены более чутко реагируют на сезонные запросы потребителей.

Заключение

Нефть в качестве инвестиционного актива интересна, в первую очередь, по причине высокой волатильности. За счет возможного значительного изменения курса нефти в течение короткого периода времени возможно получение высокой прибыли.

CFD на нефть, как можно было убедиться, предоставляют широкие возможности для спекулятивных и инвестиционных решений. При этом нефть является единственным сырьевым активом, который доступен в линейке практически всех ДЦ.

Что же касается преимуществ нефтяных контрактов по сравнению с валютными парами или другими активами, то здесь следует заметить, что они более предсказуемы с точки зрения фундаментального анализа, особенно если речь идёт о межтоварных спредах.

Тем не менее, для того, чтобы успешно торговать нефтью, нужны немалые знания и опыт, кроме того надо быть в курсе очень большого спектра новостей и событий из разных областей.

Источник https://fxbook.su/baza-znanii/strategii-torgovli-neftyu-na-foreks-chto.html

Источник https://www.forexite.com/blog/torgovlya-neftyu-na-foreks/

Источник https://tlap.com/kak-torgovat-neftyu/