Замок форекс – тактика минимизации убытков

Методика локирования на рынке форекс дает возможность зафиксировать убыток, не закрывая позиции. Используя дальнейшее движение цены, трейдер нивелирует просадку и сможет закрыть сделки с прибылью. Что такое замок и как его использовать в торговле?

Замок форекс – действенная стратегия минимизации убытков

Базовой задачей трейдера является минимизация убытков. Прежде чем научиться получать прибыль, стоит узнать, как сохранить депозит. На самом деле в трейдинге основная сложность состоит не в заработке, а в сохранении депозита в начале торгов, а после – в удержании прибыли. Разработано немало спецметодик для снижения потерь и получения прибыли, в числе которых присутствуют усреднение и локирование.

Такую методику снижения ущерба от убыточных ордеров на валютном рынке как лок трейдеры используют, ставя перед собой следующие цели:

- Протекция депозита за счет снижения потерь.

- Получение прибыли на откате.

Оба этих варианта с успехом применяются на форексе и позволяют игроку сделать торговлю гораздо успешнее.

Минимизация убытков – защищаем депозит

Если игрок неудачно входит в рынок, то процесс наращивания убытка по ней можно остановить, открыв такую же по объёму, но противоположную по направлению позицию. В результате дальнейшее движение цены обеспечивает прибыль по одной из позиций и убыток по другой – поскольку ордера обладают одинаковым объемом, то счет остается без изменений.

Такая стратегия применяется при стремительно растущей убыточной сделке. Если у игрока открыто большое количество ордеров, а движение рынка может привести к маржинколу, то лок является временным выходом из ситуации. Также лок используется как основа для советников. Они открывают и закрывают позиции по принципу сетки, увеличивая объем ордеров с каждым убытком. В этом случае лок используется для минимизации потерь. Локирование является реальной защитой депозита от сильной просадки, поскольку убыток по счету фиксируется, какую бы сторону в дальнейшем ни двигалась цена. Что это дает трейдеру? Залокировав свой убыток, игрок спасает счет от просадки. И получает время на разработку дальнейших действий для выхода из ситуации. Спокойно оценив положение на рынке, можно разработать план дальнейших действий.

Как получить прибыль на коррекции

Лок можно использовать для наращивания прибыли. Это актуально для тех игроков, которые открывают долгосрочные ордера в направлении тренда, но при ожидаемом откате также успевают получить прибыль, открыв краткосрочный ордер в противоположном направлении. Величина такой сделки может обладать аналогичным объемом. Если ожидается откат цены от сильного уровня, то локирование поможет не потерять полученную прибыль в результате изменения тренда. Если откат цены плановый и не предполагает возможности разворота тренда, то объем открываемой сделки может быть меньше, чем у основной, выставленной по тренду.

Прежде чем использовать лок, стоит выяснить, допустимо ли его использование у выбранного вами брокера. В ряде случаев компании просто суммируют разнонаправленные ордера, что приводит к закрытию с убытком, как вариант, в основной сделке цена входа усредняется.

Нулевой замок

Под нулевым замком подразумевается такая стратегия торговли, при которой трейдер от одного ценового уровня одновременно открывает две разнонаправленные и равные по объему сделки. Такая стратегия оправдана перед выходом новостей или при подходе цены к важным уровням, когда цена может совершить скачок в произвольную сторону. Так что игрок получает возможность оценить состояние дел на рынке и впоследствии закрыть убыточную сделку, тогда как прибыльная остается открытой и в итоге должна принести хорошую прибыль.

Как разрулить замок

Очень важно правильно закрыть локирование, что обусловит итоговую прибыль от реализованной стратегии. Нередко неопытные трейдеры, открыв потенциально прибыльный лок, в итоге получают отрицательный результат. Чтобы итог был положительным, нужно точно знать, когда выйти из убыточной сделки и когда закрывать прибыльную. Общих правил выхода из замка на рынке Форекс не существует. Необходимо понимать основные законы движения цены, так что для новичков такая стратегия вообще не рекомендуется.

Что касается более опытных трейдеров, то они могут применять лок и использовать следующие варианты выхода из него:

- Тактика отрицательного замка. В этом случае необходимо установить отложенный ордер – когда он сработает, игрок устанавливает 2-й стоп приказ, который должен размещаться на уровне потенциального разворота. Так игрок получает прибыль по обратной позиции. После этого остается ждать, когда график возвратиться к уровню открытия лока – возможны 2 варианта развития событий, при которых обе позиции будут прибыльными, либо замок обеспечит безубыток.

- Тактика сокращения объёма. Трейдеру требуется войти в рынок, после чего реализуется локирование на уровне безубытка. Когда сделка вернется к нулевому показателю, необходимо опять войти в рынок в исходном направлении меньшим лотом.

- Тактика дробления с отрицательным замком. В этом случае требуется одновременно открыть несколько ордеров, объемы которых будут различаться. Суммарный объём локированных ордеров должен быть меньше объема первоначального ордера.

- Тактика отрицательного замка + увеличение объема. Открыв локирование, необходимый для снижения потерь по первой сделке, трейлер открывает дополнительный ордер в направлении замка (объём аналогичный, уровень SL на уровне первого лока). Если лок закроется по стопу, то суммарный итог входа в рынок будет безубыточным, если цена пойдет против основной сделки, то два замка обеспечат удвоенный профит.

Разнообразие комбинаций, направленных на минимизацию потерь и даже на получение профита в случае движения графика в обратную сторону, позволяет опытному игроку успешно торговать. Но реализовывать все указанные локирующие тактики в трейдинге можно будет только при наличии немалого объема знаний и навыков – это под силу не каждому трейдеру.

Преимущества и недостатки стратегии замок

В перечень преимуществ можно внести следующее:

- Стратегия позволяет работать со всеми сделками, используя один счет, и хеджировать свои основные позиции.

- Фиксация убытка без выхода из рынка позволяет как минимизировать потери, так и перевести следку в безубыток или получить в прибыль – для этого используются манипуляции в разные стороны.

- Грамотное применение локирования позволяет предупредить просадку и избежать потери депозита.

- Замок обусловливает замораживание существенной части депозита.

- Длительное удержание ордеров становится причиной отрицательных свопов.

- Локирование является источником психологического давления на трейдера – особенно это касается большого количества разнонаправленных сделок.

- Применение лока не гарантирует положительный исход или перевод сделки в безубыток – результат может быть и отрицательным.

- Успешное применение замка подразумевает наличие большого депозита.

Недостатков этой стратегии ощутимо больше, и они гораздо более существенные, так что новичкам ставить замок не рекомендуется.

Полезные советы от профессионалов

1. Открыв замок, необходимо следить за ситуацией на рынке, выбирая время для наиболее оптимального закрытия сделок – отходить от терминала не стоит.

2. Чем больше расстояние между позициями в замке, тем сложнее будет добиться закрытия в безубыток или плюс.

3. Открыв замок, трейдер получает время на тщательное обдумывании ситуации – им стоит воспользоваться, ведь счету ничего не угрожает вне зависимости от направления движения цены.

4. Важно выставлять SL для обеих позиций, поскольку в нужный для закрытия ордеров момент изменение графика может быть стремительным, что часто сопровождается техническими проблемами при исполнении команд на терминале.

5. Замок – не панацея от убытков, так что его открытие не означает исправление ситуации – если открыть его необдуманно, то в итоге он приведет только к увеличению убытка.

6. Лок как способ защиты депозита подходит не для всех трейдеров хотя бы потому, что не каждый игрок на форекс способен справиться с психологическим давлением. Более того, грамотный выход из замка удается далеко не каждому. Оптимальным таймфреймом для выставления замка является как минимум Н4. Ожидать удобного случая для закрытия лока можно в течение недель, что также сложно в психологическом плане. За исключением психологического дискомфорта игрок не может открывать новые позиции, а при переносе позиции на следующий день появляется отрицательный своп, который также негативно сказывается на депозите.

Замок рекомендуется использовать на флетовом рынке, что касается тренда, то в этом случае трейдер может применять эту стратегию только в качестве экстренной меры. Решение о замке должно приниматься сразу же, как только цена ушла в противоположную от ожидаемого движения сторону, а депозит стал уменьшаться – оперативность выставления лока крайне важна, поскольку каждая секунда промедления означает расширение замка, так что шансы свести лок хотя бы в безубыток снижаются.

Техники выхода из замка на Форекс – в погоне за Беспроигрышным трейдингом

Торговля на Форекс не всегда бывает прибыльной, более того, начинающие трейдеры чаще терпят убытки, чем получают стабильный доход. Случаются неудачи и у профессионалов. Каждый справляется с ними по-разному: кто-то выставляет жесткий стоп-лосс, кто-то пережидает просадку, а кто-то ставит позицию «на замок». Что такое замок, или локирование позиций, мы уже разбирали – теперь пришло время поговорить о главном – методиках выхода из “замка”.

Что такое локирование позиций?

Локирование позиций – способ защиты счета от дальнейших потерь, маржин-колла и стоп-аута, путем открытия сделки тем же объемом в обратном направлении.

Например, если трейдер открыл сделку на покупку одним лотом по паре GBPUSD, и она начала уходить в минус, продав один лот этого же актива, трейдер уравнивает позицию. В итоге обе сделки остаются открытыми, но убыток по первой компенсируется прибылью по второй, и трейдер остается в небольшом минусе, как бы низко ни упала цена.

Однако, помимо основной цели – ограничения убытков, – замок может быть выставлен для получения дополнительной прибыли на коррекции. Например, трейдер открыл сделку на покупку, и цена пошла вверх, выводя сделку все больше и больше в плюс. Однако далее поступило несколько сигналов на то, что рынок входит в коррекцию. При этом в перспективе основной тренд должен продолжиться.

Трейдер, не желая закрывать перспективную сделку на покупку, открывает дополнительную сделку на продажу, получая часть прибыли за счет коррекции.

Во втором случае дальнейшие действия трейдера ясны: имея две прибыльных сделки и информацию о том, что в перспективе рынок развернется вверх, в сторону глобального тренда, трейдер ждет окончания коррекции, закрывает прибыльную сделку на продажу и продолжает следовать за восходящим трендом. Однако что делать, если только одна из сделок прибыльная, а в сумме они дают отрицательный результат?

Существует несколько техник выхода из замка, когда ситуация изначально складывается не в пользу трейдера.

Техники выхода из замка

Всего существует порядка пяти техник выхода из замка, однако большая часть из них являются вариациями самой основной пассивной тактики, и отличия заключаются лишь в разном поведении рынка. Если систематизировать информацию, то можно выделить две основные техники: агрессивную и пассивную.

Техника 1 (агрессивная).

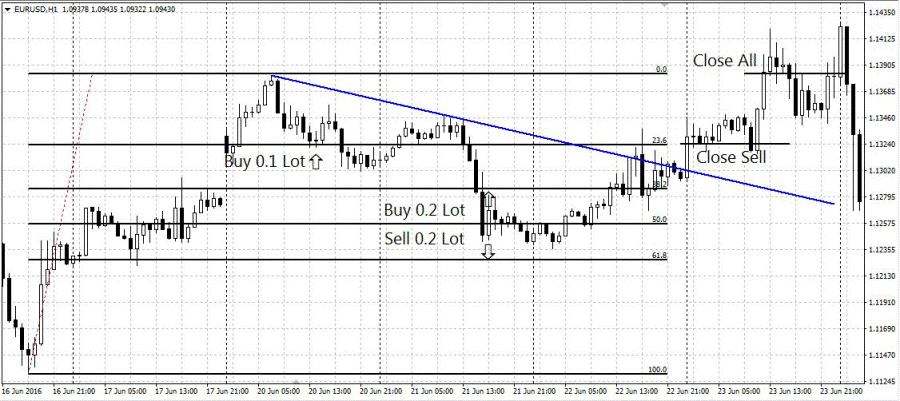

Этот метод сочетает в себе не только технику выхода из замка, но и торговлю с мартингейлом. Рассмотрим тактику на конкретном примере.

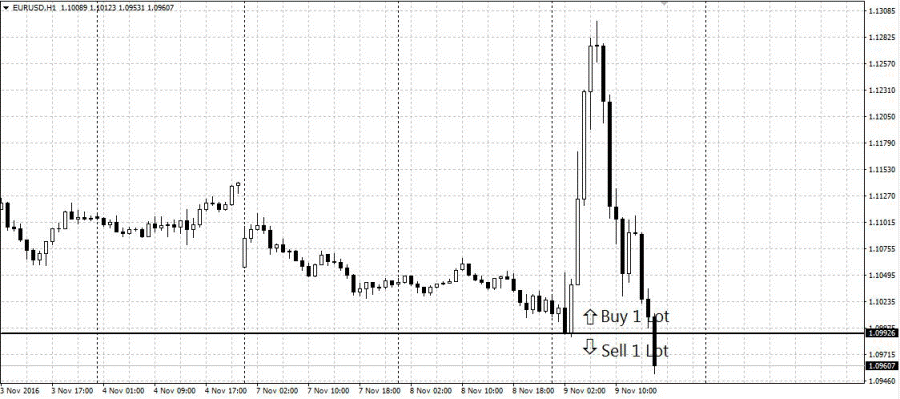

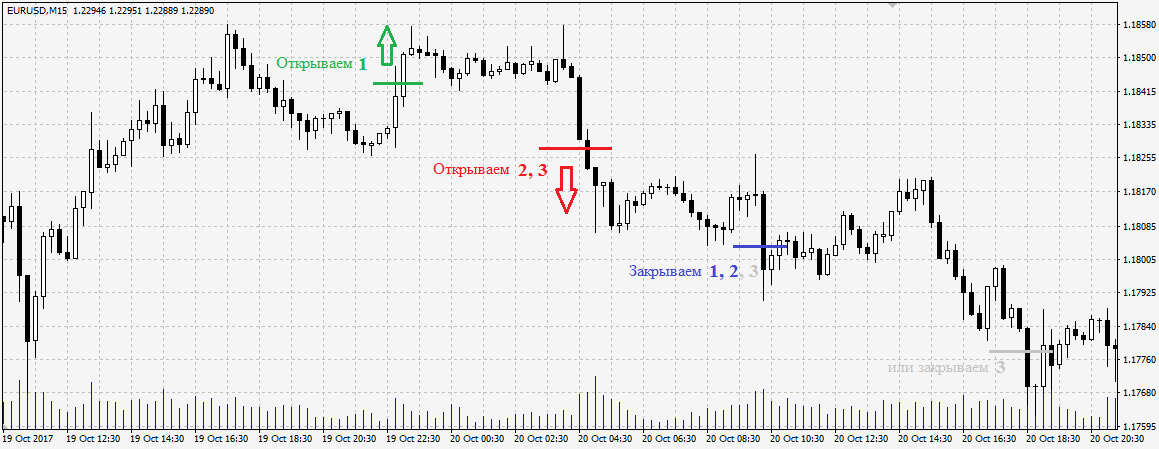

Открыв сделку по EURUSD на покупку, трейдер практически сразу попал во флет, не успев зафиксировать прибыль, а после рынок и вовсе развернулся. Увидев мощную медвежью свечу, трейдер открывает локирующую позицию на продажу.

Дальнейшие действия таковы:

- Открывается вторая позиция на продажу по той же цене, что и первая, локирующая (либо по цене, максимально близкой к ней);

- Теперь в сторону нового тренда открыта сделка с в два раза большим объемом – остается только ждать выхода в плюс;

- При благоприятном развитии событий нисходящий тренд продолжается, и трейдер может закрыть все три позиции, когда прибыль по двум сделкам превышает убыток по первой;

- Видя, что нисходящий тренд продолжается, трейдер может оставить одну из сделок на продажу открытой и закрыть ее позже – получив в итоге еще больше прибыли.

Если после открытия двух ордеров цена вновь развернется вверх, необходимо либо открыть еще один ордер на покупку, уравнивая объемы, либо два ордера, создавая бычий перевес. В этом случае трейдер агрессивно защищает свою потенциальную прибыль, оставляя шансы на выход в плюс по итогу всех сделок, но рискует большой частью депозита. Такой прием не подходит, если изначально замок был выставлен как средство избежать стоп-аута.

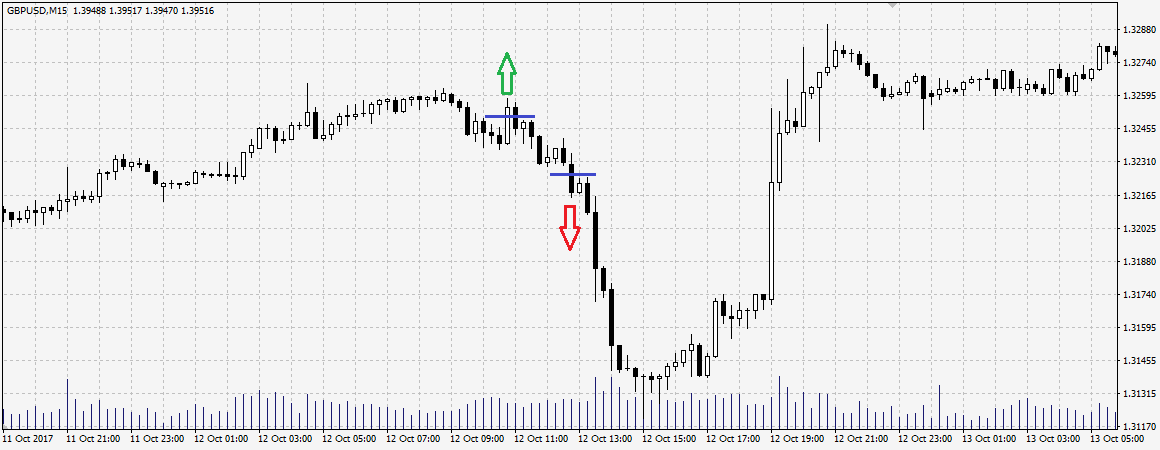

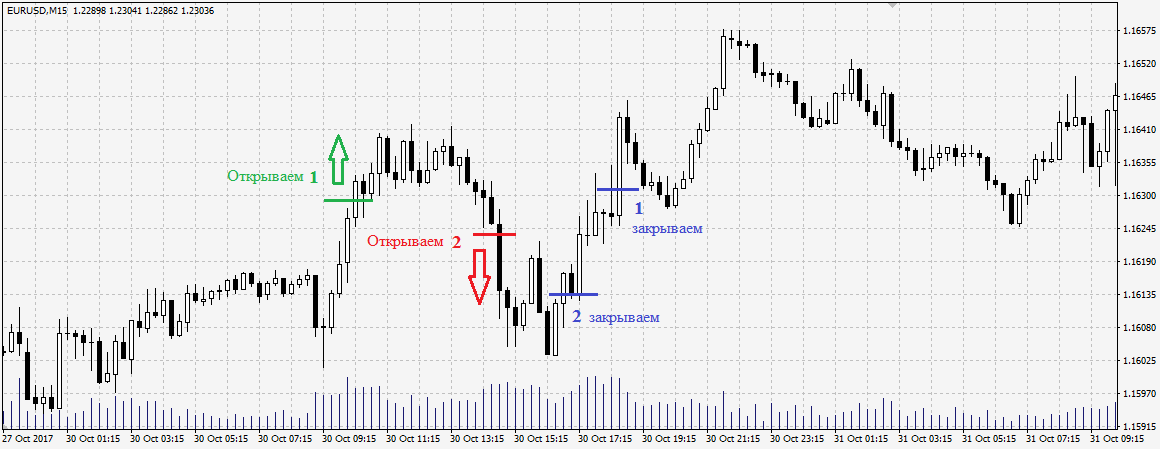

Техника 2 (пассивная).

Вторая тактика более пассивна. Открыв убыточную сделку, а затем оказавшись в замке, трейдер просто ждет, пока вторая сделка идет в плюс, а когда тренд разворачивается обратно, закрывает локирующую позицию, сохраняя часть прибыли, и ждет, пока тренд в нужную сторону не выведет первую сделку хотя бы в безубыток.

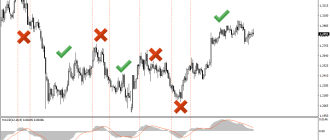

На примере выше видно, как трейдер, открыв вначале сделку на покупку, а затем локирующую позицию на продажу, выждал, пока не закончится нисходящее движение, и закрыл позицию 2 при подтверждении сигнала на разворот тренда. После этого он дождался, пока первая позиция не дойдет до безубытка и закрыл ее, оказавшись по итогу в хорошей прибыли.

Учитывая, что восходящий тренд продолжил развиваться, позицию 1 можно было подержать подольше, закрыв лишь по окончанию тренда, либо просто установить трейлинг-стоп.

В случае, если после закрытия ордера 2 с прибылью цена снова развернулась вниз, следовало бы открыть новую локирующую сделку на продажу, и повторить операцию. Если цена развернулась вверх сразу же после создания замка, можно было бы или закрыть локирующую позицию по стоп-лоссу и дождаться прибыли от сделки 1, или поддерживать замок до следующего разворота тренда.

Какая техника лучше?

Несмотря на то, что агрессивная тактика, в перспективе, с большей вероятностью должна привести трейдера к прибыли, ее не рекомендуется использовать новичкам и трейдерам с небольшим депозитом. Такой подход слишком рискован и противоречит правилам классического мани менеджмента.

Минус пассивного варианта в том, что, пока замок удерживается, трейдер находится в перманентном минусе, который ничем не компенсируется. Зачастую это оказывает негативное психологическое воздействие, особенно на неопытных биржевиков.

Тем не менее пассивный подход является более оптимальным. Сохраняя хладнокровие и следуя правилам, трейдер сможет как минимум ограничить убытки размером первоначального замка, а, возможно, и вывести общий итог локирования в прибыль.

Несмотря на то что к «установке замков» чаще прибегают начинающие трейдеры (так как им просто некомфортно окончательно фиксировать прибыль), такая тактика торговли больше подходит профессионалам. Правильный выход из замка требует не только спокойствия и следования правилам, но и наличия определенного опыта.

Правила выхода регламентируют не каждое действие. Например, для определения момента, когда закрытие локирующей позиции будет оптимальным, нужен опыт и умение видеть сигналы на разворот рынка. В этой и других подобных ситуациях опытному трейдеру будет гораздо проще сориентироваться и принять правильное решение.

Продвинутые техники выхода из замка

Через некоторое время после публикации статьи, в редакцию пришло письмо, в котором наш читатель Ефим, который 10 лет использует в своей торговле замки, решил поделиться своими секретами. Их вы найдете ниже.

Я торгую на Форекс уже 10 лет и локирование позиций – один из моих основных приемов. Я сам разработал все методики, которые использую в трейдинге, так как в свое время не смог найти в Интернете что-то действительно эффективное.

Раньше я никогда не делился ни с кем своими авторскими методиками, но недавно прочитал статью про замки на Trade Like a Pro и понял, что мне есть что добавить. Кроме того, это один из немногих сайтов, на которых я нашел кое-какие интересные стратегии, которые смог объединить со своими наработками. Поэтому я решил поделиться своим опытом и приемами и написал эту статью специально для tradelikeapro.ru.

Замки бывают разные…

Я почти не использую стоп лосс. Исключения составляют два вида случаев:

- Для того, чтобы перевести ордер в безубыток либо защитить часть прибыли;

- При использовании трейлинг-стопа (опять-таки – для защиты прибыли или безубытка).

После того, как замок установлен, события могут развиваться по-разному. Иногда локирование даже не срабатывает и первоначальная сделка просто закрывается в прибыль. Иногда же приходится не только выходить из сработавшего замка, но и управлять все новыми и новыми ордерами.

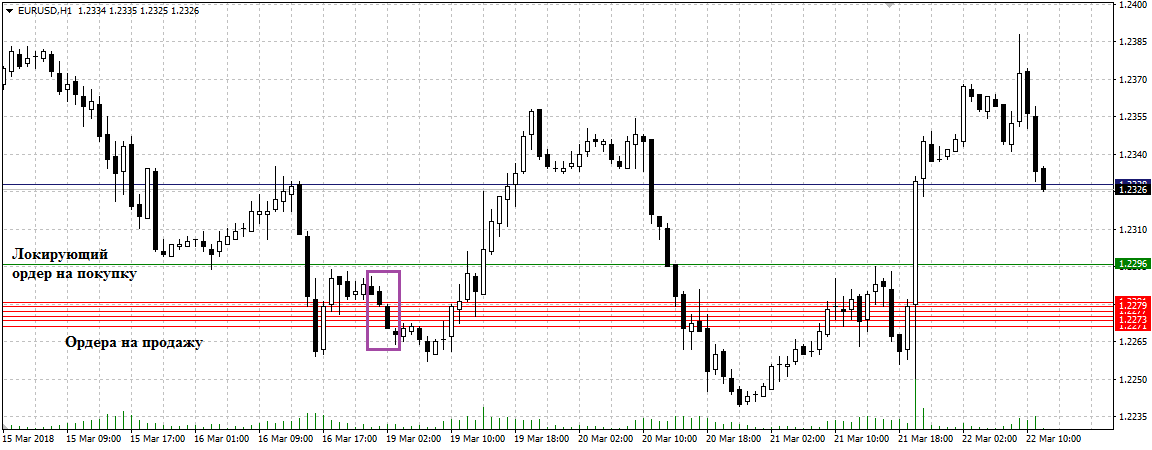

Например, в пятницу 16 марта я открыл одну за другой шесть позиций на продажу объемом 0.1 лота каждая по паре EURUSD. Для защиты поставил отложенный ордер Buy Stop объемом 0.6 (потенциально уравняв позиции на покупку и продажу). За вечер ситуация практически не изменилась, открытые позиции торговались «в ноль», а отложенный ордер так и не открылся. После рынок закрылся на выходные.

В ночь на 19 марта рынок открылся практически по той же цене, без гэпа, и цена пошла вниз. Через некоторое время ордера на продажу один за другим закрылись по тейк профитам, принеся еще и дополнительную прибыль с положительным свопом. Локирующий Buy Stop так и не открылся и я удалил его одновременно с закрытием продаж по тейкам.

В данном случае все разрешилось наилучшим образом даже без локирования. Но часто случаются ситуации, когда все идет не по плану. Что делать в таких случаях?

Варианты выхода из замка в сложных ситуациях

Представим, что в описанном выше примере цена пошла не вниз, а вверх, и выбила Buy Stop. Мы оказались в замке, из которого нужно выходить хотя бы без потерь, а желательно с прибылью.

В зависимости от того, как дальше будет вести себя цена, существуют разные способы выхода из такого замка.

Первый случай – развитие бычьего тренда

В этом случае ордер Buy объемом 0.6 уходит в плюс, и прибыль продолжает расти. При этом на ордерах Sell нарастают убытки. Так как суммарный объем ордеров на покупку и продажу одинаков, в целом мы остаемся в некотором убытке. Чтобы изменить ситуацию, будем выходить замка постепенно.

Если цена растет прерывисто, и вполне вероятен разворот или коррекция вниз, нужно попытаться до конца этого бычьего движения взять от него хоть что-то. Для начала разберемся с одним или двумя самыми удаленными (соответственно, самыми убыточными) ордерами Sell. Когда прибыль по ордеру Buy объемом 0.6 сравняется либо превысит суммарный убыток хотя бы по одному ордеру Sell, можно закрыть Buy 0.6 и один Sell 0.1. После этого устанавливаем отложенный ордер Buy Stop, но уже объемом 0.5. Buy Stop устанавливается выше текущей цены как обычный локирующий ордер на случай, если бычий тренд все-таки продолжится после колебания в боковике.

Если же бычий тренд изначально силен, и предпосылок для его прекращения нет, мы не спешим закрывать два ордера, а ждем, пока прибыль по Buy сравняется или превысит суммарный убыток от двух из самых отдалённых ордеров Sell. Если это произошло, у нас есть возможность закрыть сразу три ордера: Buy и два самых отдаленных ордера Sell. Тогда устанавливаем отложенный ордер Buy Stop объёмом 0.4.

На прошлой неделе на разных депозитах и валютных парах я восемь раз закрывал таким образом локирующий ордер с самым отдаленным из открытых изначально.

Прежде, чем рассмотреть следующий случай, следует заметить, что не обязательно локировать ордера одним отложенником с суммарным объемом позиций, открытых в противоположном направлении. Можно каждый ордер Sell локировать ордером Buy Stop с таким же объемом (и наоборот). В этом случае оперируем суммарной прибылью. Однако многие брокеры налагают ограничения на общее количество активных ордеров, включая отложенные.

И в заключение: когда цена выбивает локирующий отложенный стоп-ордер (или отложенные стоп-ордера) и продолжает тренд в ту же сторону, для того, чтобы закрыть позиции без убытка или даже с небольшой прибылью – их объем должен быть больше объема локируемых рыночных ордеров.

Второй случай – разворот тренда в обратную сторону

Будем считать, что мы закрыли один, самый дальний ордер Sell с локирующим Buy, а затем открыли ордер на покупку уже объемом 0.5. У нас осталось еще пять ордеров Sell, каждый по 0.1 лота. Однако бычий тренд исчерпал себя (мы не будем углубляться в анализ, просто примем как факт, что происходит разворот тренда вниз и сосредоточимся на технике выхода из замка).

Что делать, если цена сначала выбьет отложенный ордер, а потом развернется, я объясню вместе с другими идеями ниже. Сейчас рассмотрим случай, когда тренд сменился и отложенный ордер не выбит, но по нашему прогнозу цена не достигнет ордеров Sell и опять развернется вверх (например, прогнозируем, используя любую канальную стратегию). То есть, в данной ситуации цена колеблется между открытыми ордерами Sell (они пока в минусе) и отложенным Buy Stop, который пока не выбит.

В этом случае открываем позицию на продажу объемом 0.1 по рыночной цене. На всякий случай локируем ее отложенным ордером Buy Stop объёмом 0.1. Этот ордер устанавливаем так, как будто это стоп лосс, а значит, что, скорее всего, этот отложенный ордер будет размещен выше, чем Buy Stop объёмом 0.5.

На новом ордере Sell нарастает прибыль, а на старых сокращается убыток. Нас интересует самый отдаленный из старых ордеров на продажу. Когда прибыль нового ордера сравняется или превысит убыток самого отдаленного ордера Sell, мы можем закрыть их оба. При этом удаляем отложенный ордер Buy Stop объемом 0.10.

На прошедшей неделе у меня был всего один такой случай, но обычно подобные ситуации складываются чаще, чем случай первый, с развитием бычьего тренда. Второй случай легче и в реализации.

Более того, в такой ситуации прибыль от ордера даже меньшего объема (например, 0.05 лота) может сравняться или превысить убыток ордера большего объема, ведь цена будет двигаться в нужном для них обоих направлении. Таким образом – последний открытый ордер просто приближает момент безубытка для самой дальней и убыточной позиции.

Ближе к обеду 19 марта я прервался на сон, после чего, уже около 17 часов, возобновил написание статьи и наблюдение за рынком. Заметил, что на паре GBPUSD сразу на двух моих депозитах образовалась ситуация, напоминающая первый рассмотренный случай. Я четко повторил все описанные в статье действия и вышел из замка.

На EURGBP могла сложиться такая же ситуация, но у меня там уже стоял замок из двух противоположных ордеров большого и равного объема. И сейчас я просто продолжаю вести торговлю по этой паре ордерами минимального объема (0.01), а замок пока держу. Здесь я мог бы плавно перейти к описанию того, как я буду выходить из замка. Но… терпение. Обещаю завершить статью описанием универсальной техники выхода из замка, подходящей для любых ситуаций.

Следующий случай будет очень простой. Его уже рассматривал Алексей Вергунов и я только опишу его по-другому. Замечу, что выход из замка осуществляется в несколько этапов. Описанные мной случаи, первый и второй – это этапы. Сочетание и чередование этих двух приемов, а также третьего, к описанию которого мы переходим, позволяют полностью выйти из замка не только в безубыток, но и, весьма вероятно, в хорошую прибыль.

Третий случай

Отложенный ордер, или отложенные ордера, выбиты и стали рыночными. Тренд, который их выбил, продолжается. Через некоторое время появляются сигналы на разворот. Но на данный момент прибыль локирующего ордера, или их суммарная прибыль, меньше, чем убыток на самом отдаленном из локируемых.

В этой ситуации обращаем внимание на свободную маржу – в локировании это очень важный параметр, ведь при активном использовании замков повышается нагрузка на депозит. Если свободных средств на депозите мало – нужно произвести пополнение. Лучше всего использовать внутренний перевод с одного счета брокера на другой (я всегда торгую на нескольких счетах). Если же свободной маржи пока хватает – сразу приступаем к торговле по универсальной технике, описанной ниже.

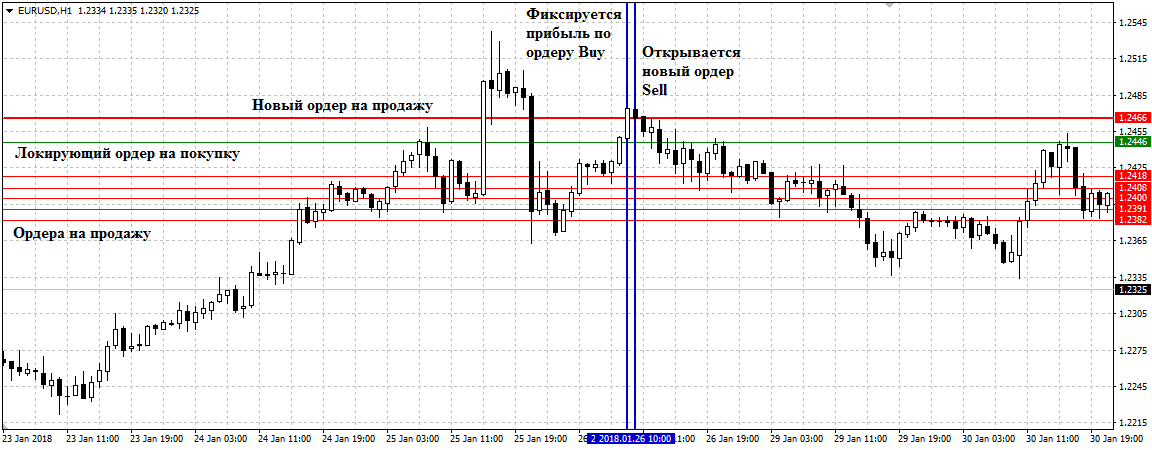

Итак, есть сигналы на разворот, есть прибыль на локирующем ордере, которая не компенсирует убыток самого отдаленного ордера, и у нас достаточно свободной маржи. Наши действия: фиксируем прибыль и открываем позицию в сторону изначальных рыночных ордеров, но локировать этот и другие остальные рыночные ордера не спешим. Если разворот состоялся – все хорошо, и сделки начинают одна за другой выходить в плюс. Дальше действуем по обстановке.

Если же сигнал на разворот оказался ложным – локируем все открытые ордера отложенником объемом, равным объему всех открытых в противоположную сторону позиций. Получаем замок, из которого будем выходить как в одном из первых двух случаев.

А теперь самые терпеливые читатели, дошедшие до этого места, ознакомятся с универсальной техникой. Я назвал её ОПТИМИЗАЦИЕЙ, хотя можно придумать и более интересное название.

«Оптимизация» – универсальная авторская техника выхода из замка

Предположим, что мы торгуем без стоп лоссов ордерами сравнительно небольшого объема. Причем даже не важно, локируем мы открываемые позиции или нет. Например, на небольших депозитах, которые надо разогнать, я просто активно открываю ордера и, так как тренд постоянно меняется, открываются позиции то на покупку, то на продажу. При этом не все ордера закрываются, некоторые остаются открытыми, так как тренд меняется до того, как в позиции накапливается достаточная прибыль.

В итоге начинают накапливаться уже сами убыточные ордера. Так как по одной валютной паре может скопиться по несколько ордеров и Buy, и Sell, они какое-то время частично взаимно локируют друг друга. По каждому активу можно отдельно сложить объемы сделок на покупку и продажу, а полученную разность использовать для открытия дополнительного ордера в сторону, где суммарный объем меньше.

В итоге происходит уравнивание объемов, но ордеров становится слишком много, и сокращается свободная маржа. Пора производить оптимизацию.

Как проводится «Оптимизация»?

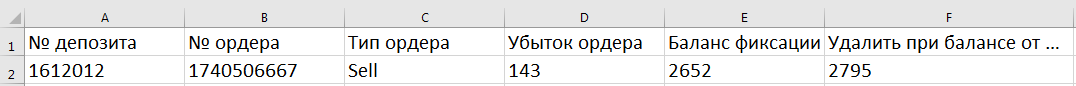

Открываем программу Excel или таблицы на диске (облаке). В таблице создаем столбцы со следующими названиями:

- № депозита (для тех, кто торгует на нескольких счетах);

- № ордера;

- Тип ордера;

- Убыток ордера;

- Баланс фиксации;

- Удалить при балансе от….

Документ можете назвать «Оптимизация». Все названия столбцов можно менять по своему усмотрению, я периодически создаю новые таблицы, и кое-что по мелочи в них меняется. Главное – понять и правильно использовать сам принцип.

Как это работает:

- Находим самый отдаленный ордер на конкретном депозите (тот, по которому самый большой текущий убыток);

- Вписываем его номер в графу «№ ордера»;

- В графе «Тип ордера» указываем либо Sell, либо Buy;

- В графу «Убыток ордера» вписываем тот убыток, который ордер показывает (значение смотрим в MetaTrader в графе «Прибыль»). Округляем то, что после запятой в большую сторону и приплюсовываем отрицательный своп, если он есть. Положительный своп игнорируем. Полученный результат вписываем (без минуса);

- В графу «Баланс фиксации» вписываем значение баланса депозита из терминала МТ на данный момент. Также округляем то, что после запятой в большую сторону;

- Складываем то, что попало в графу «Убыток ордера» и «Баланс фиксации». Результат заносим в графу «Удалить при балансе от…».

После этого продолжаем торговать по обычной стратегии. Когда баланс депозита достигнет или превысит значение, указанное нами в таблице, в графе «Удалить при балансе от…», находим в строке терминала МТ намеченный ордер.

- Если в этот момент убыток по ордеру меньше или равен тому, что мы зафиксировали ранее в графе «убыток» таблицы, безжалостно закрываем его, потому что минус от сделки уже компенсирован депозитом в общем;

- Если же убыток успел вырасти, принимаем решение в зависимости от того, много ли свободной маржи. Если её достаточно, выгодней ждать, пока убыток этого ордера станет меньше или равен значению, занесенному в Excel.

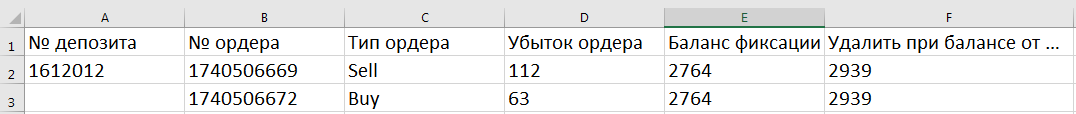

Затем находим следующую по отдаленности позицию. Стираем в таблице значения удаленного ордера и вносим параметры следующего намеченного. Повторяем операцию. И далее проделываем это либо до тех пор, пока соотношение баланса депозита и свободной маржи не станет приемлемым, либо пока не будет удален последний ордер.

В четверг на прошлой неделе на одном из депозитов я удалил этим способом все ордера до последнего. Правда, я почти сразу же возобновил торговлю на этом счете.

И эта техника работает для выхода из любых замков.

Очень удобно «оптимизировать» депозит, когда объемы самого отдаленного ордера Buy и самого отдаленного ордера Sell равны. В этом случае заполняем сразу две строки в таблице Excel. Вносим в таблицу параметры обоих ордеров, причем значение в графе «Баланс фиксации» будет одинаковым. Далее суммируем текущий баланс депозита, убыток по ордеру Buy и убыток по ордеру Sell (не забывая про отрицательные свопы). Результат заносим в графу «Удалить при балансе от…», можно в одной строке, можно в обеих.

А затем, когда баланс депозита в терминале МТ сравняется либо превысит значение в графе «Удалить при балансе от…», удаляем оба этих ордера. При этом, в момент закрытия обеих позиций цена должна находиться между ними, примерно на одинаковом расстоянии от каждого из ордеров. Если одна из этих позиций в процессе торговли будет закрыта по тейк профиту, ничего страшного, но в этой ситуации будет лучше, если убыток оставшегося ордера при удалении будет меньше или равен его убытку, внесенному в Excel.

Постепенно удаляются самые убыточные ордера, а по мере их исчезновения оставшиеся ордера концентрируются в зоне действия цены. Часть из них может быть «подхвачена» ценой и, в итоге, принесет прибыль, другие же будут закрыты с убытком, который предварительно компенсируется.

Буду рад, если для кого-то эта информация окажется полезной.

Заключение

Ну а новичкам, перед тем как открывать локирующую позицию, лучше потратить хотя бы пару минут на дополнительный анализ ситуации, взвесить все «за» и «против». Возможно в итоге лучшим решением окажется просто закрыться по стоп-лоссу.

С уважением, Алексей Вергунов

TradeLikeaPro.ru

P.S. Мы написали специальный советник – Brainy Locker для разруливания лока.

Выход из замка на Форекс.

Замок на Форекс — один из способов снижения потерь при открытии сделок в неверном направлении. Но мало правильно «встать в замок» — гораздо важнее уметь прибыльно «разруливать эти ситуации».

Люди приходят на валютный рынок с целью заработать — но, чтобы добиться этой цели, необходимо приложить немало усилий. Однако заработок на рынке Форекс часто сопровождается убытками, к которым следует быть готовым и воспринимать их с философским спокойствием. Трейдеры с опытом стараются минимизировать убытки и используют для этого различные способы: кто-то предпочитает переждать просадку, кто-то устанавливает для сделки жёсткий стоп-лосс, кто-то локирует свои позиции. Про локирование позиций и о том, как правильно «делать замок», мы уже писали на сайте AvtoForex.ru. А сегодня мы раскроем не менее важную тему — выход из замка, как его осуществить наиболее грамотно и безболезненно для депозита.

Что такое локирование сделки?

Под полным локированием позиции мы понимаем метод открытия сделок одинаковым объёмом в разные направления с целью защиты счёта от потерь.

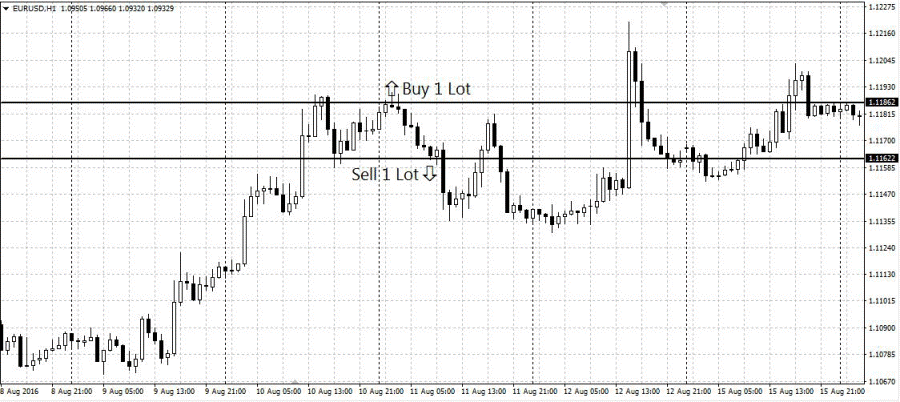

Допустим, в терминале открыта сделка на покупку объёмом 1 лот по паре EURUSD, и мы видим, что цена начинает снижаться. В этом случае необходимо открыть ордер на продажу тем же лотом, чтобы уровнять позицию. По ходу движения цены вниз обе сделки будут оставаться в рынке, при этом убыток по первому ордеру будет компенсироваться прибылью по второму ордеру. Независимо от того, на сколько вниз уйдёт цена, при закрытии двух ордеров в худшем случае трейдер останется в небольшом минусе:

Рис. 1. Открытие сделки в противоположном направлении для локирования убыточной позиции.

Локирование позиций позволяет не только ограничить убытки в случае неверного открытия ордеров, но и получить дополнительную прибыль на коррекции. Допустим, открыта сделка на покупку, цена идёт в нужном направлении, прибыль растёт. Во время роста тренда появляются сигналы о начале коррекции с перспективой продолжения основного тренда по её завершению. Оставляя первую сделку в рынке, трейдер может открыть сделку на продажу во время коррекции для получения дополнительной прибыли. В итоге, обе сделки принесут прибыль:

Рис. 2. Локирование сделки с целью дополнительного извлечения прибыли на коррекции.

Этот случай идеальный, но может быть и такое, что в ходе торговли только одна сделка из такого замка будет прибыльной, а в сумме два ордера будут давать отрицательный результат.

Как вести себя в подобной ситуации, мы рассмотрим на примере различных техник выхода из замка на Форекс.

Техники выхода из замка.

Существует несколько техник выхода из замка Форекс, но, по сути, это различные вариации основной, пассивной тактики, которые отличаются поведением рынка. Обобщив информацию по этим техникам, их можно выделить в две основные: агрессивную и пассивную.

Агрессивная сочетает в себе технику выхода из замка на Форекс и торговлю по методу Мартингейла. Допустим, открыта сделка на покупку по паре EURUSD, но рынок сразу после открытия переходит во флетовое состояние, не дав возможность трейдеру зафиксировать хоть какую-то прибыль, после чего и вовсе разворачивается. При появлении на графике мощной медвежьей свечи, трейдер открывает локирующий ордер на продажу.

Последующие действия трейдера будут такими:

- — открывается второй ордер на продажу по цене , что и первый, локируемый, либо по максимально близкой цене;

- — получается, что в сторону нового тренда у нас открыта сделка с объёмом, большим в два раза — дожидаемся её выхода в плюс;

- — если тренд продолжает идти вниз , то это даёт возможность трейдеру закрыть все три ордера , при этом положительный результат по второй и третьей перекрывает убыток по первой;

- — при уверенном нисходящем тренде одну сделку на продажу можно оставить открытой ещё на некоторое время для получения дополнительной прибыли.

В случае, когда цена разворачивается вверх после открытия двух сделок на продажу, необходимо открыть ещё одну на покупку, чтобы уровнять объёмы, либо две, для создания «бычьего перекоса». Это агрессивный способ защиты потенциальной прибыли с возможностью получения положительного итогового результата. Однако в такой ситуации трейдер подвергает риску большую часть своего депозита. Данный метод не приемлем, когда изначально замок Форекс выставляется во избежание стоп-аута.

Для пассивной тактики характерны другие действия. При открытии убыточной сделки и установки замка трейдер дожидается выхода второй сделки в плюс. В случае разворота тренда, локирующая позиция закрывается, часть прибыли фиксируется, после чего трейдер дожидается движения тренда в нужную сторону для закрытия первой сделки, как минимум, с безубытком:

Рис. 4. Пассивная техника выхода из замка на примере.

На рисунке 4 представлена ситуация с открытием первой сделки на продажу, а затем установкой локирующего ордера на покупку. Трейдер дожидается окончания бычьего тренда, закрывает второй ордер при получении сигнала о развороте движения. Затем дожидается достижения первым ордером уровня безубытка и закрывает его. В общем итоге получается прибыль.

При продолжении нисходящего тренда первый ордер можно было оставить в рынке, дождавшись окончания тренда, либо привязать к нему трейлинг-стоп.

Если после закрытия второго ордера с прибылью цена пошла вниз, то разумно было осуществить новое локирование позиции на покупку и повторить все действия. В случае разворота цены вниз, сразу же после создания замка, локирующая позиция могла быть закрыта по стоп-лоссу и оставалось дождаться получения прибыли от первой сделки, либо поддержать замок до следующего разворота движения.

Сравнение техник.

Агрессивная тактика в итоге с большей вероятностью доведёт трейдера до получения прибыли, однако в виду высокой рискованности такой торговли и несоответствию правилам мани-менеджмента, её не рекомендуется использовать новичкам и трейдерам с небольшим депозитом.

При пассивной тактике, во время удержании замка, трейдер находится в минусе, который нельзя компенсировать, и это может вывести его из психологического равновесия. Тем не менее, именно данный вариант является наиболее приемлемым. При чётком соблюдении правил торговли и хладнокровия, высока вероятность вывода сделок на результат с небольшим убытком, а при благоприятных условиях — даже с прибылью.

Метод локирования позиций используют как новички, так и опытные трейдеры. Чтобы осуществить правильный выход из замка, нужно чётко следовать правилам, а наличие некоторого опыта торговли будет дополнительным преимуществом. Так, иногда именно опыт, а не соблюдение правил, позволяет трейдеру увидеть сигнал о развороте рынка, вовремя сориентироваться и принять правильное решение.

Продвинутые техники выхода из замка.

Теория теорией, но на практике бывают и более изощрённые варианты установки замков Форекс и выхода из них. Один из таких авторских методов мы рассмотрим ниже. Автор метода практически не использует стоп-лоссов в своей торговле, за исключением двух случаев:

- — для перевода ордера в безубыток или защиты части прибыли;

- — при использовании трейлинг-стопа всё с той же целью.

После установки замка возможны несколько вариантов развития событий. Самый удачный вариант, когда локирование не срабатывает и первоначальная сделка закрывается с прибылью. Более сложный вариант — необходимо осуществлять выход из замка, и дополнительно разруливать ситуацию с новыми ордерами.

Рассмотрим следующую ситуацию: по паре EURUSD при нисходящем тренде было открыто 5 ордеров на продажу объёмом 0,1 лота каждая. Для защиты был установлен отложенный ордер Buy Stop объёмом 0.5, который уравнивал потенциальный убыток. Направление было определено верно, и в течение дня ордера Sell закрылись, принеся прибыль. Отложенный ордер был удалён одновременно с закрытием прибыльных сделок. Это идеальный вариант торговли, где локирование не пригодилось, но подстраховало трейдера. Но чаще всё же случаются ситуации, когда не всё так гладко.

Варианты выхода из замка на Форекс в сложных ситуациях.

Допустим, что в предыдущем случае цена пошла не вниз, а вверх, и активировала отложенный ордер Buy Stop. Образовался замок, из которого нужно выходить без потерь, а ещё лучше — с некоторой прибылью. В зависимости от дальнейшего поведения цены возможны несколько вариантов выхода из замка на Форекс.

Первый вариант — развитие бычьего тренда. В этом случае отложенный ордер уходит в плюс, прибыль по нему растёт. На ордерах Sell накапливаются убытки. Ордер Buy уравновешивает ордера Sell и в общем, при одновременном закрытии всех сделок, трейдер получит небольшой убыток. Чтобы получить прибыль, действовать надо иначе и закрывать ордера постепенно.

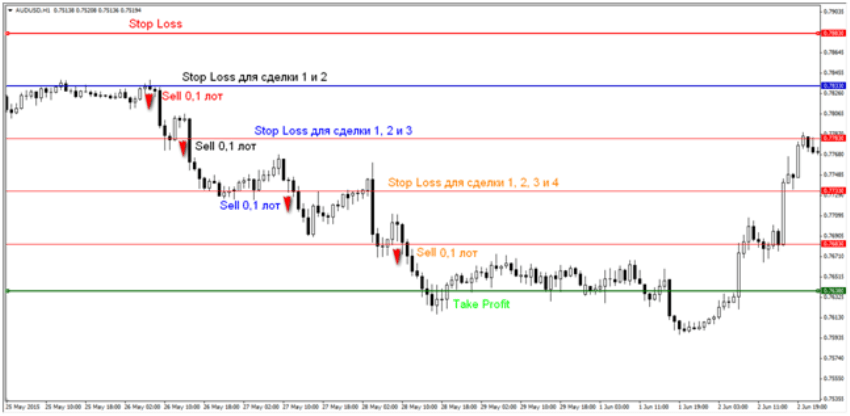

При прерывистом росте цены и возможной коррекции, либо развороте тренда, нужно «попробовать выжать» из бычьего тренда хоть что-то. Первым делом необходимо разобраться с самым удалённым ордером Sell, он же самый убыточный. Когда прибыль по Buy будет равна или покроет убыток одного или двух крайних ордеров Sell, этот ордер на покупку с объёмом 0,5 можно закрыть вместе с ордером Sell объёмом 0,1. Далее устанавливаем новый отложенный ордер Buy Stop выше текущей цены, но уже объёмом 0,4. Это обычный локирующий ордер, устанавливаемый на случай продолжения бычьего тренда.

Если тренд активный и нет намёков на коррекцию и разворот, то закрывать ордер Buy не спешим, а дожидаемся роста прибыли, превышающей суммарный убыток от двух самых удалённых ордеров Sell. В этом случае закрываться будут одновременно сразу три ордера — Buy и 2 ордера Sell. После этого устанавливается отложенный ордер Buy Stop объёмом 0.3:

Рис. 5. Пример закрытия сделок с активацией замка и выводом замка в плюс.

Для замка не обязательно использовать один локирующий ордер с суммарным объёмом, равным объёму позиций, открытых в противоположном направлении. Для каждого ордера на продажу можно открыть по одному отложенному ордеру на покупку. Однако следует учитывать, что у некоторых брокеров есть ограничения на допустимое количество одновременно открытых сделок, включая отложенные ордера.

В случае активации локирующего ордера (или нескольких ордеров) и движении тренда в этом направлении, для закрытия сделок с прибылью, необходимо чтобы его объём превышал суммарный объём локируемых ордеров.

Второй случай — разворот тренда в противоположную сторону. Допустим, что самый дальний ордер Sell закрыт одновременно с локирующим Buy Stop, после чего открыт новый отложенный ордер на покупку объёмом 0.4. Четыре ордера на продажу по 0.1 лота ещё находятся в рынке. Мы видим, что восходящий тренд исчерпал свой потенциал, и нам необходимо сконцентрироваться на выходе из замка Форекс.

Тренд поменял своё направление, а отложенный ордер не активирован, но по прогнозу цена не достигнет ордеров на продажу и продолжит движение вверх. То есть, цена двигается в диапазоне между ордерами Sell и Buy Stop. В этой ситуации открываем рыночный ордер на продажу объёмом 0.1 лот, и локируем его отложенным ордером Buy Stop таким же объёмом. Устанавливаем его так, как будто это стоп-лосс, а потому он будет находиться выше ордера Buy Stop с объёмом 0.4:

На этом ордере прибыль будет расти, убыток на предыдущих ордерах уменьшаться. Когда прибыль нового ордера будет равна или больше убытка на самом отдалённом ордере Sell, то их можно закрыть. Отложенный Buy Stop с объёмом 0.1 лот удаляем. Прибыль от ордера меньшего объёма в этой ситуации может сравняться или превысить убыток сделки с большим объёмом, так как цена будет осуществлять движение в нужном для обоих ордеров направлении. То есть, последний открытый ордер приближает момент безубытка для самой отдалённой убыточной сделки.

Третий случай может использоваться как самостоятельная тактика выхода из замка, а может сочетаться с первым и вторым вариантом, выводя трейдера не только в безубыток, но и позволяя получить значительную прибыль. После того, как отложенные ордера выбиты, они превращаются в рыночные. Тренд, выбивший их, продолжает двигаться в том же направлении. Через некоторое время появляется сигнал на разворот движения, при этом прибыль локирующего ордера (или ордеров, если их несколько) меньше убытка от самого отдалённого локируемого. Переводим внимание на свободную маржу — в случае с установкой замков этот параметр играет важную роль, так как растёт нагрузка на депозит. В случае недостаточного объёма средств для поддержания открытых позиций, необходимо долить деньги на счёт. Если средств достаточно, то используем описанную ниже технику.

Имеем сигнал о развороте тренда, прибыль на локирующем ордере, которая не превышает убыток самого дальнего ордера, свободная маржа также в достаточном размере. Необходимо зафиксировать прибыль и открыть ордер в сторону изначально установленных рыночных ордеров. Но не спешим локировать его и другие сделки. В случае разворота движения сделки одна за другой будут закрываться с прибылью. Дальнейшие действия зависят от рынка:

Если разворота не произошло, то локировать нужно все открытые ордера отложенным ордером объёмом, равным объёму всех открытых в противоположную сторону. Формируется замок, выходить из которого следует по первой или второй технике.

Техника выхода из замка Оптимизация .

Мы вплотную приблизились к рассмотрению универсальной авторской техники выхода из замка на Форекс, которая называется Оптимизация .

Техника предполагает, что трейдер не использует в своей торговле стоп-лоссов, а ордера открывает небольшими объёмами. Не имеет значения, происходит локирование открытых сделок или нет.

Для разгона небольших депозитов можно использовать тактику активного открытия ордеров в оба направления с учётом текущего тренда. Не все ордера могут закрыться при этом, так как смена направления тренда может произойти до того, как на них будет зафиксирована достаточная прибыль.

В этом случае неизбежно накопление убыточных ордеров. Некоторое время открытые ордера Buy и Sell частично локируют друг друга. Сложив результат сделок по каждому из направлений, трейдер открывает позицию в сторону меньшего объёма суммой, которая будет уравнивать сделки с противоположной стороны.

С увеличением количества ордеров уменьшается размер свободной маржи, а это повод для осуществления оптимизации.

Для осуществления оптимизации нам потребуется обратиться к программе Excel , в которой создаётся таблица со следующими столбцами:

- — № депозита (это если трейдер торгует одновременно на нескольких счетах);

- — № ордера ;

- — Тип ордера ;

- — Убыток ордера ;

- — Баланс фиксации ;

- — Удалить при балансе от. .

Названия столбцов можете изменять с учётом своих пожеланий и удобства работы с таблицей. Документу дайте такое название, по которому вы легко его найдёте среди всех остальных, например, Оптимизация . Но самое главное — разобраться в принципе работы самой таблицы. Рассмотрим его пошагово:

- — номер самого отдалённого ордера с наибольшим накопленным убытком вписываем в графу № ордера ;

- — в графе Тип ордера указываем, какой это ордер — на покупку или на продажу;

- — в следующей графе необходимо указать размер убытка . Его значение находим в окне MT4 Торговля , графа Прибыль, округляем число в большую сторону после запятой, прибавляем отрицательный своп (если он есть, положительный не считаем);

- — в графе Баланс фиксации указывается значение баланса счёта на текущий момент, опять же округлённый до запятой в большую сторону;

- — сложив значения из графы Убыток ордера и Баланс фиксации полученный результат вписывается в графу Удалить при балансе от. .

Далее торговля ведётся в обычном режиме. При достижении счётом суммы, указанной в графе Удалить при балансе от обращаемся к ордеру в MT4, за которым следим:

- — если убыток по нему меньше или равняется тому, что указан ранее в столбце Убыток , то закрываем его , так как он компенсирован общей прибылью;

- — если же убыток вырос , то дальнейшие действия зависят от размера свободной маржи. При достаточном объёме маржи можно продолжить ждать уменьшение убытка, в лучшем случае до достижения значения, указанного в графе Убыток ордера.

После этого обращаем внимание на следующий по отдалённости ордер. Вместо значений предыдущего ордера в таблицу вводим значения второго ордера. Повторяем описанные выше операции. Аналогичные действия проделываются для последующих сделок до тех пор, пока не будет закрыта последняя сделка, либо пока соотношение баланса и свободной маржи не будет приемлемым.

Данная техника применима для всех типов замков Форекс.

Оптимизация проходит «удобно», когда объёмы двух дальних ордеров с двух противоположных сторон равны. В таблицу будут вноситься параметры обеих сделок, при этом в графе Баланс фиксации и там, и там значения будут одинаковыми. Затем складывается текущий баланс счёта с убытком ордеров Sell и Buy, отрицательный своп, а полученная сумма вводится в графу Удалить при балансе от .

При достижении балансом депозита значения, указанного в графе Удалить при балансе от обе сделки закрываются. В момент закрытия ордеров цена должна находиться между ними и примерно на одинаковом расстоянии от каждого из них. В процессе торговли допускается закрытие одной из сделок по тейк-профиту, но при этом желательно, чтобы убыток второго ордера при его закрытии был меньше или равен убытку, указанному в таблице.

По ходу будут удаляться самые убыточные сделки, а оставшиеся концентрироваться около текущей цены. Часть из ордеров могут выйти в прибыль, другие закроются с убытком, которые перед этим будет компенсирован удачными сделками.

Заключение.

Помните, локирование позиций — это не единственно верное решение при открытии сделок в неверном направлении, особенно, если вы новичок. Всё дело в том, что процесс локирования и выхода из замка требует достаточного опыта в торговле и понимания рынка Форекс. В некоторых случаях вам будет психологически проще сразу закрыть убыточную позицию и не погружаться в эту череду замков, каждый из которых будет заставлять переживать и испытывать дискомфорт.

Но если вы овладеете техникой прибыльного выхода из замка на Форекс. Думаем, дальнейший результат вы сможете спрогнозировать сами!

Источник https://news-hunter.pro/important/zamok-foreks-kak-sposob-sohraneniya-depozita.pro

Источник https://tlap.com/tehnika-vyihoda-iz-zamka-na-foreks/

Источник https://avtoforex.ru/strategii/588-vyhod-iz-zamka-na-foreks.html