Сколько реально можно заработать на инвестициях в Тинькофф на акциях с нуля новичкам?

Во времена рекордно низкой ключевой ставки Центрального банка люди ищут альтернативные варианты вложения своих денег, чтобы хотя бы отбить инфляцию. А еще лучше получить дополнительный заработок, приблизить реализацию финансовых целей, обеспечить себе безбедную пенсию и т.п. Традиционный способ сохранения и увеличения своего капитала — банковские депозиты. Но они теряют свою привлекательность, так как чем меньше ставка рефинансирования ЦБ, тем меньше процент по вкладам в банк. Единственным легальным, безопасным и не требующим больших вложений в начале пути стал фондовый рынок. В России отрасль развивается активными темпами. Чтобы путь инвестирования действительно был безопасным и выгодным для вас, необходимо учиться, интересоваться, быть в курсе мировых тенденций, уметь самостоятельно принимать решения. Сервис отвечает потребностям населения и растет огромными темпами. В статье поговорим подробнее об отличии от других брокеров, о приложении, тарифах, сделаем акцент на положительных моментах и укажем на недостатки.

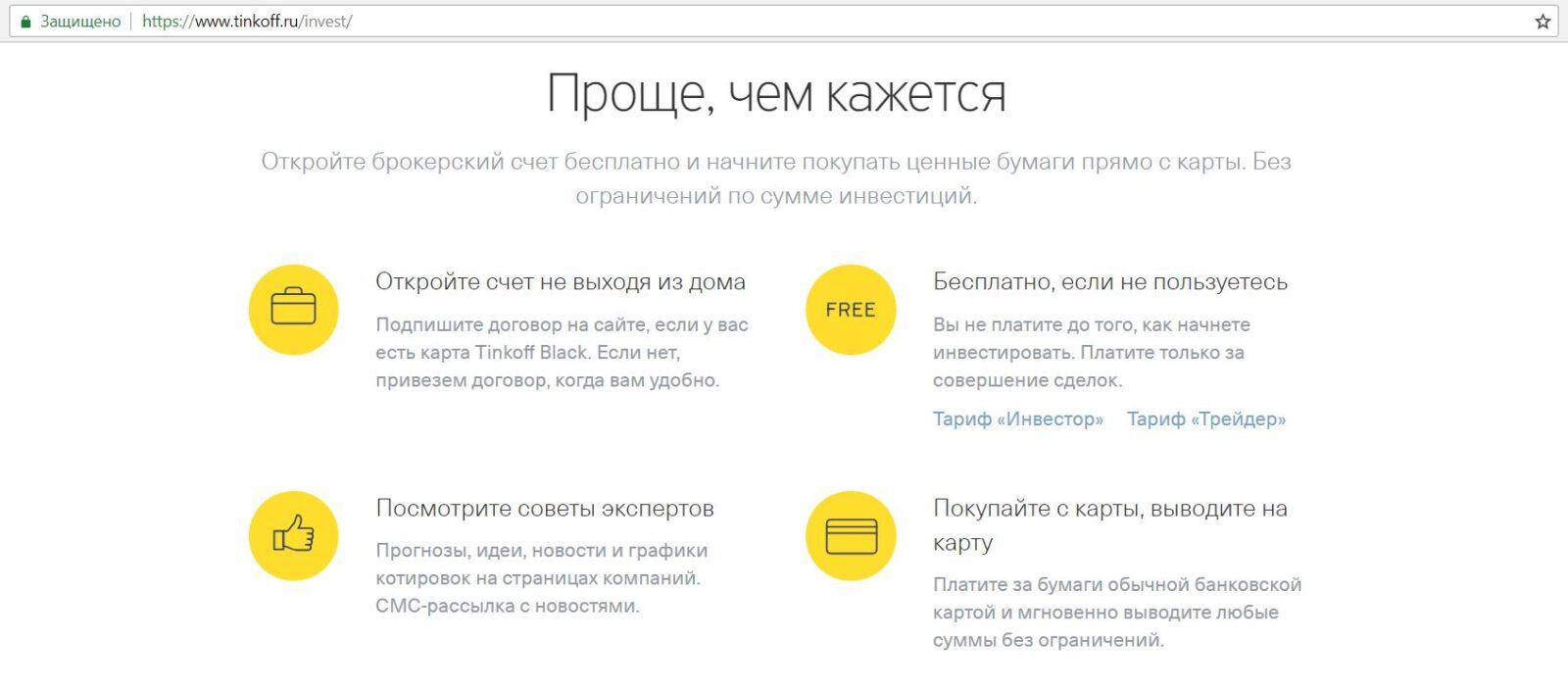

Что такое Тинькофф Инвестиции

Тинькофф Инвестиции — самый большой и активный, с точки зрения количества клиентов, брокер. Отличается инновационным подходом и отличным сервисом.

Информацию о наличии лицензии на осуществление брокерской и депозитарной деятельности легко найти в подвале сайта Тинькофф банка. Номера лицензий проверяются в специальном реестре на сайте Центрального банка.

![]()

Большой элемент доверия — количество клиентов. Тинькофф на первом месте.

Данные с сайта Московской биржи о числе зарегистрированных клиентов

По статистике о числе активных клиентов Тинькофф тоже держит первенство. Активными считаются клиенты, которые делают минимум одну операцию в месяц.

Данные с сайта Московской биржи о числе активных клиентов

Все это говорит о том, что Тинькофф Инвестиции крупный и активный брокер с хорошей маркетинговой поддержкой и большим кредитом доверия населения. Иначе нельзя объяснить, почему множество клиентов открыло счета именно в этом банке.

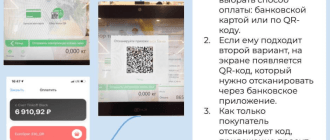

Открытие брокерского счета для новичка

Открыть брокерский счет очень просто и есть два сценария.

Первый — вы уже клиент Тинькофф банка. Тогда сделать это можно дистанционно через свое приложение или на сайте. Подписание документов происходит через смс. Открытие брокерского счета произойдет в срок до 2х дней, вам придет уведомление, что счет открыт. Это легко, так как у банка уже есть вся информация о вас.

Второй — вы клиент другого банка, но хотите пользоваться Тинькофф Инвестиции. Тогда к вам приедет специальный курьер, который вам обо всем расскажет. Нужно будет подписать необходимые документы. После этого тоже ждете до 2х дней и счет вам откроют с доступом к сервису.

Также рекомендуем в два клика оформить кредитку от Tinkoff Bank. Решение принимается мгновенно без поручителей и справок о доходах. Кроме того, кредитную карту привезут когда и куда вам удобно абсолютно бесплатно. Оформить кредитку можно Приложение Тинькофф инвестиции

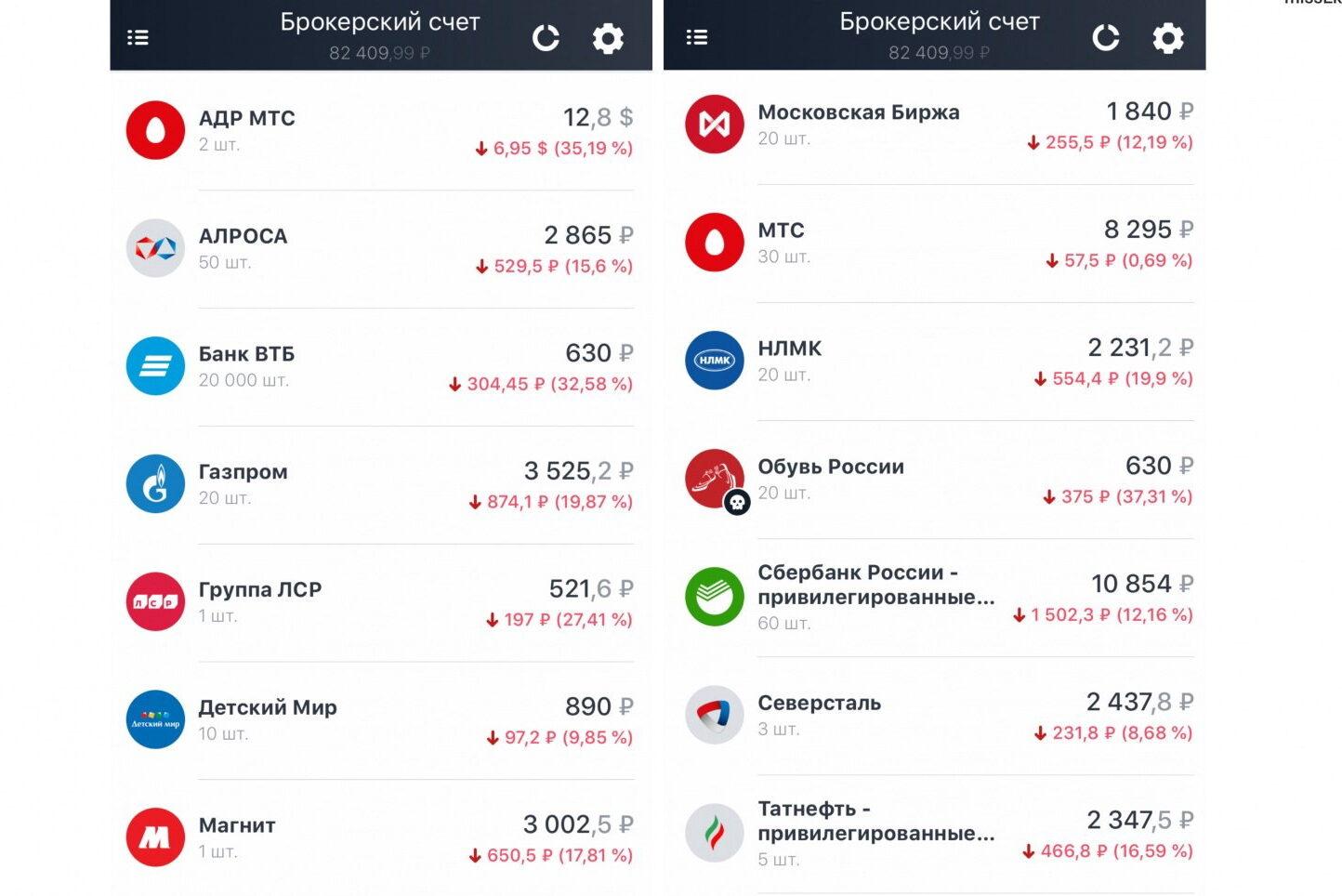

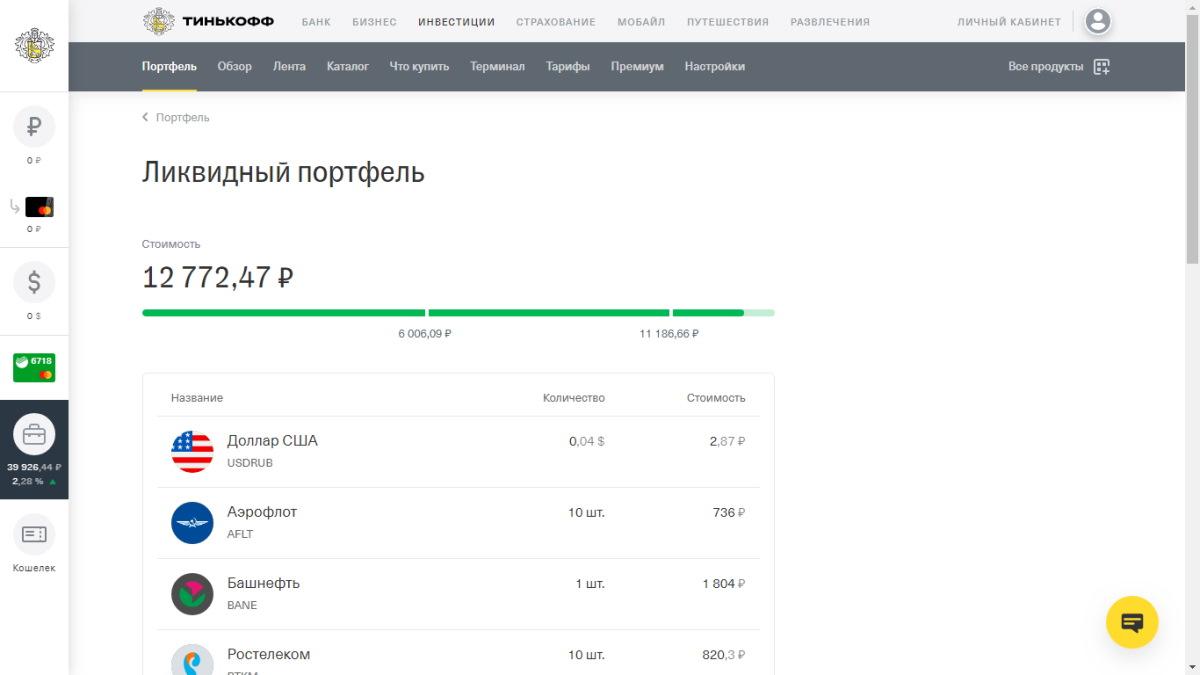

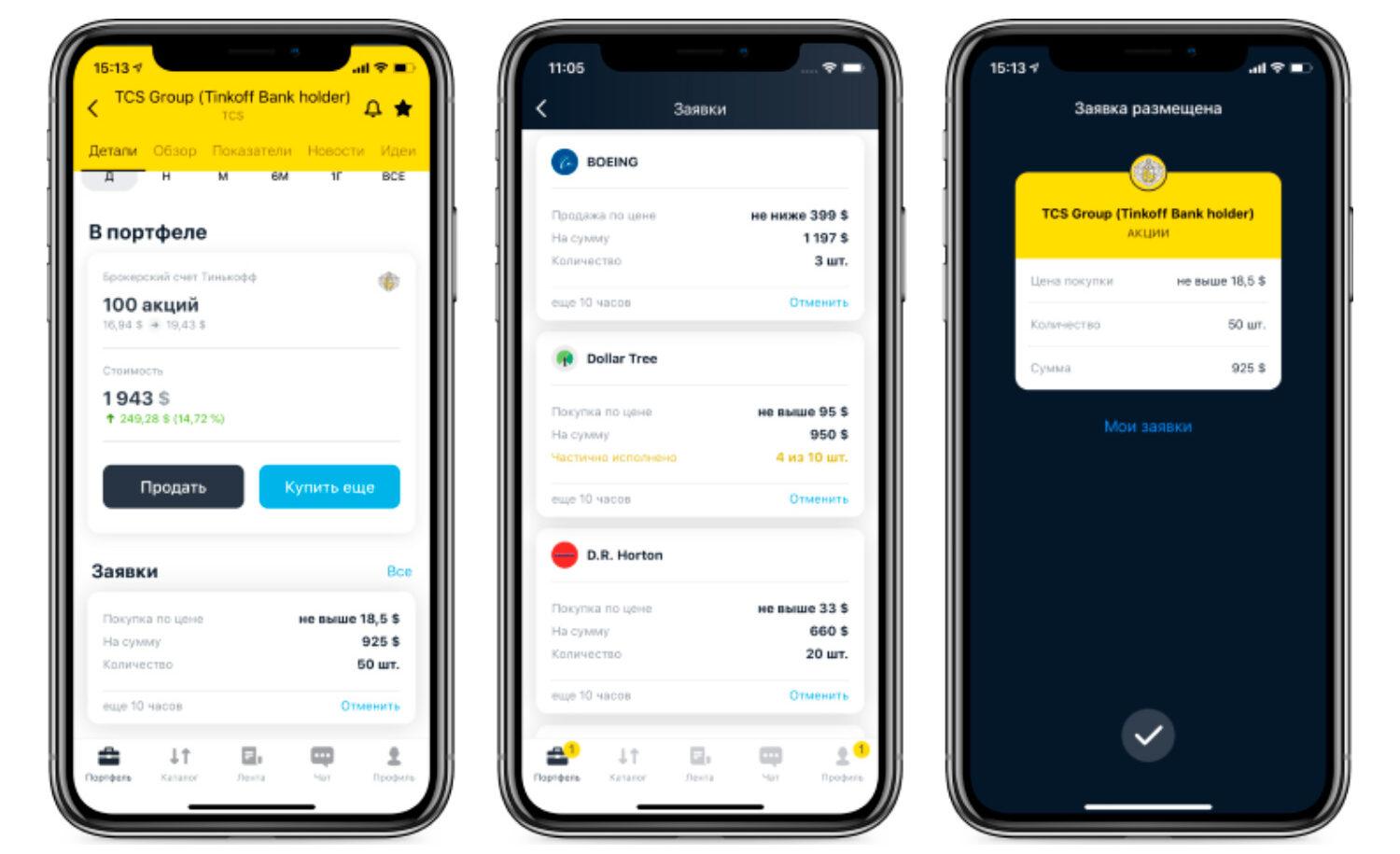

Приложение удобно в использовании. Всего пять основных вкладок. Можно посмотреть состав своего портфеля — акции, облигации, фонды и другие активы. Посередине сверху отображается общий баланс вашего счета, где можно отрегулировать валюту, в которой показывается — рубли, доллары, евро. А также можно проанализировать изменение за всё время или за последний торговый день.

Справа сверху находится аналитика, здесь можно смотреть структуру активов по типу, компаниям, отрасли и валюте. Этого достаточно, чтобы понимать диверсификацию портфеля. И также здесь удобно смотреть за общими пополнениями, выводами, суммой полученных дивидендов. Важно то, что отображается доходность с учетом курсовой разницы.

Если перейти в настройки по значку шестеренки, то станут доступны функции пополнения и вывода средств. Еще можно поменять тариф, включить либо выключить маржинальную торговлю. Это торговля в кредит за счет средств брокера и можно легко попасть в долг, если что-то пойдет не так. Очень не рекомендуется пользоваться этим инструментом в самом начале инвестиционной деятельности.

Также в настройках можно скачать необходимые отчеты, выбрать определенный месяц и год. Можно включить или отключить овернайт. Это когда брокер берет у вас взаймы акции на одну ночь и за их использование начисляет оплату.

В приложении, вверху слева отображаются все события, которые происходили с портфелем: покупка и продажа акций, поступление дивидендов, удержание налогов, выплата купонов, списание комиссий и т.п.

Вкладка «Что купить» заполнена информацией, советами, рассказом об успешном опыте других. Это маркетинговый ход, который побуждает сделать операцию и приобрести активы. Новичкам следует помнить, что принимать решение об инвестировании лучше на холодную голову и без эмоций, опираясь только на голые факты.

Вкладка «Лента» наполнена информацией о рынках, новостями по финансам и экономике, прогнозами и идеями. Пребывание в таком информационном поле позволяет инвестору быть в тонусе.

В приложении есть удобный, быстрый и вежливый чат. Присылаются ссылки на прямые эфиры, подкасты, увлекательные материалы по обучению. Новичку в этом приложении очень легко и познавательно.

Если перейти в карточку акции, то можно найти много интересной информации. Вверху сразу видно текущую рыночную стоимость акции, она обновляется несколько раз в секунду. Ниже отображается график стоимости, который также можно отрегулировать по времени — за день, неделю, месяц, полгода, год и всё время. Информация отображается качественно: можно посмотреть всё в деталях, построить различные графики, добавить стакан, специальные уведомления о достижении цены определенного уровня, добавлять в избранное, видеть прогнозы, показатели.

На платформе Тинькофф Инвестиции вы сможете ни только пройти бесплатные уроки на бирже, получив акции в подарок, но и приумножить вложения. Подробности по ссылке здесь

Ниже под графиком отображается информация о ваших акциях компании, если вы их купили. Видно, сколько акций у вас есть, а также их средняя стоимость, можно покупать несколько акций по разной цене и будет показываться средняя арифметическая стоимость. А стрелочкой правее текущая рыночная стоимость.

Внизу карточки есть две полезные функции Стоп-лосс и Тейк-профит. Например, вы покупаете акцию, чтобы быстро на ней заработать или зафиксировать определенный размер прибыли. Для того чтобы не мониторить рынок постоянно и подстраховаться, можно воспользоваться этими инструментами.

Допустим, мы считаем, что акции компании могут достигнуть 100 долларов, а затем резко пойти вниз. Чтобы зафиксировать максимальную прибыль, нужно выставить Тейк-профит на 99 долларов. Когда цена достигнет этого уровня, акции автоматически выставляются на продажу. Или, наоборот, есть опасение, что в ближайшее время может случиться обвал и цена резко пойдет вниз. Чтобы не потерять слишком много, можно выставить Стоп-лосс на определенную цену.

С этими инструментами нужно обращаться осторожно. Цена может скакнуть вверх-вниз в течение дня и Стоп-лосс или Тейк-профит сработают, если вы их выставили на небольшую разницу от текущей цены.

Можно ставить уведомления на изменение цены акции в верхнем правом углу — значок колокольчика.

Далее вкладка «Обзор» с краткой информацией о компании, стране происхождения и о бирже, где торгуется бумага. Тинькофф Инвестиции работает с Московской и Санкт-Петербургской биржами. На первой торгуются большинство российских компаний. На второй торгуются иностранные компании, в основном американские и европейские.

Затем идет вкладка «Стакан», там располагается информация по спросу и предложению на конкретную акцию. Посередине находятся стоимости. Слева зеленым цветом отображается объем заявок на покупку, а справа красным заявки на продажу. Самая нижняя заявка на продажу это и есть рыночная цена акции, то есть минимальная, по которой вы можете купить сейчас.

На вкладке «Пульс» находится соцсеть внутри Тинькофф Инвестиции. В основном люди там делятся какой-то аналитикой, пишут свои мысли по поводу тех или иных бумаг. Нужно быть аккуратным и относиться к информации максимально скептично. Лучше анализировать информацию самостоятельно, исходить из финансовых показателей компании. Это главные факторы роста или падения стоимости.

На вкладке «Прогнозы» разные банки и инвестиционные структуры публикуют свои прогнозы той или иной компании. Тинькофф Инвестиции агрегируют всё в один удобный список. Важно обращать внимание на дату прогноза.

Вкладка «Показатели» одна из самых важных вкладок, чтобы быстро оценить компанию, особенно если вы встречаетесь с ней первый раз. Особый интерес вызывает коэффициент Р/Е, это Цена акции/Прибыль на одну акцию. Чем ниже Р/Е, тем лучше акция, с точки зрения возврата инвестиций. По нему можно быстро понять, является ли компания недооцененной или переоцененной, соответствует ли цена акции текущей прибыльности компании.

Ниже опубликованы данные о выручке и прибыли, их можно посмотреть по годам и по кварталам.

Следующая вкладка «Дивиденды». Это прибыль компании, выплачиваемая владельцам акций. Отображается история прошлых дивидендов и есть дата следующей выплаты, подсвеченная зеленым.

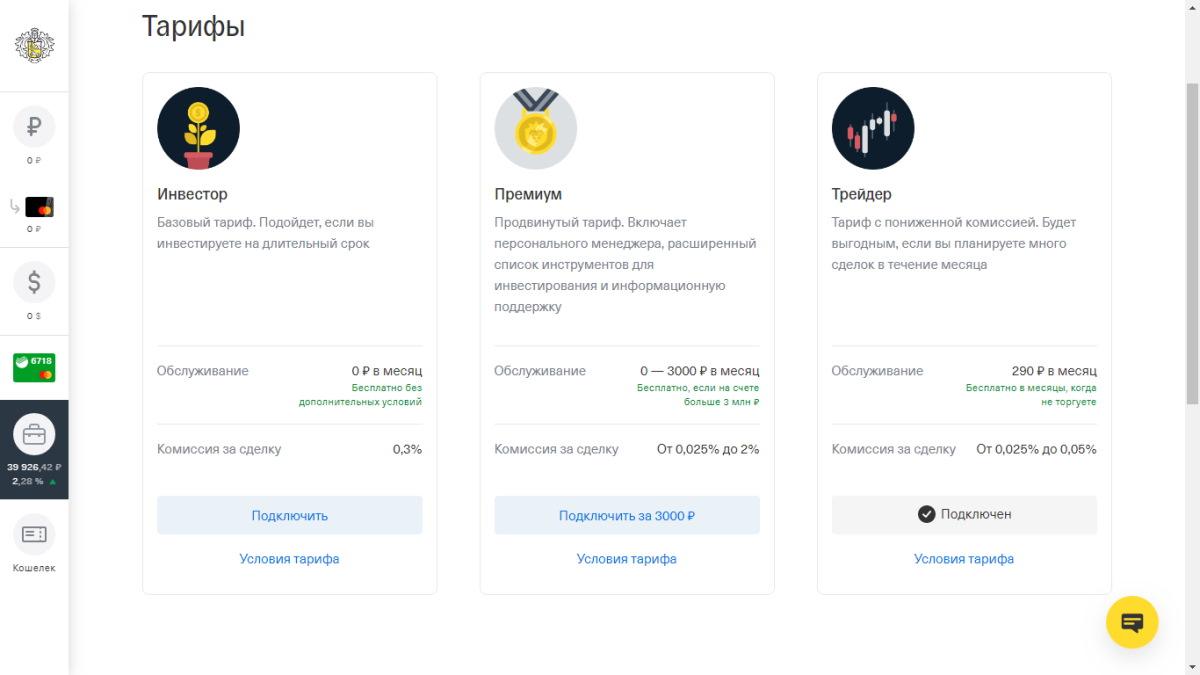

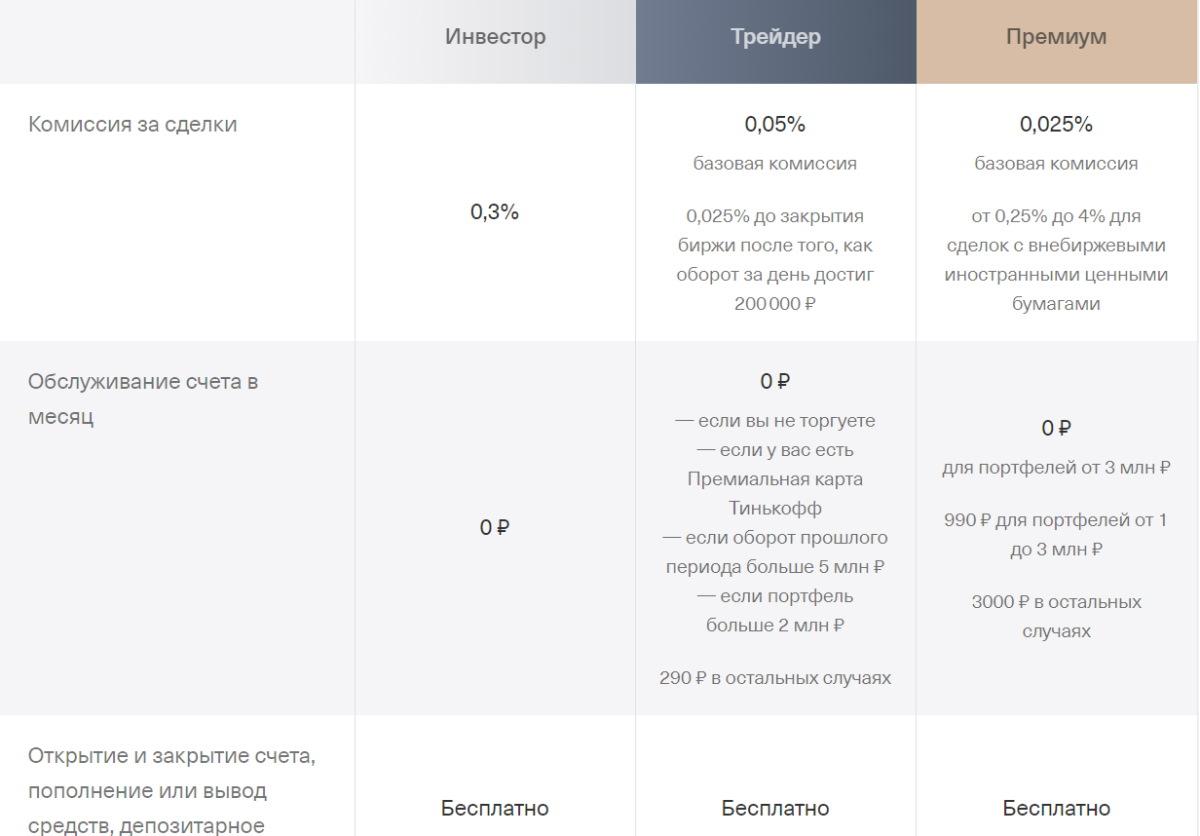

Какие тарифы брокера есть в Тинькофф инвестициях

В Тинькофф Инвестиции всего три тарифа, с которыми подробно можно ознакомиться на сайте банка. Расписаны они очень понятно и вопросов возникнуть не должно. Названия тарифов выбраны направлению деятельности:

- Инвестор — клиент, который инвестирует долгосрочно. Подавляющему большинству пользователей подойдет этот тариф. Он бесплатный, вы можете открыть счет, не совершать никаких операций и денег с вас брать не будут. Пополнение и снятие денег с брокерского счета также бесплатное. Единственное, за что нужно платить, это за совершение сделок — 0.3% с любой сделки.

- Трейдер — клиент, который спекулирует, совершает много сделок;

- Премиум — клиент с определенным статусом или который готов специально платить за брокерское обслуживание.

Рассмотрим тарифы подробнее.

Сервис отличается высокой комиссией, выше, чем у других брокеров. Считается, что более высокая комиссия обусловлена уровнем сервиса.

Достоинства инвестирования

Среди плюсов использования приложения Тинькофф Инвестиции можно отметить:

- Удобное приложение, понятный интерфейс.

- Легко открыть и пополнить счет. Вывод средств происходит моментально.

- Полезная информации внутри приложения по поводу отдельных эмитентов. Все вкладки заполнены актуальной информацией, есть все необходимые данные для осознанного принятия решения.

- Информативная лента с новостями финансов и экономики, которая дает много актуальной информации инвестору, не выходя из приложения. Различные статьи, подкасты.

- Отличная служба поддержки, вежливые менеджеры, быстрый чат, своя социальная сеть.

- Есть возможность купить валюту неполными лотами.

- Можно покупать иностранные ценные бумаги, есть выход на Санкт-Петербургскую биржу. Нужно подписать форму w8-ben, чтобы не платить повышенный налог.

- Если инвестор допустил ошибку, неправильно отправил деньги или что-то другое и просит помощи, то брокер идет навстречу и помогает исправить.

- Есть обучение. Приложение подходит новичкам, чтобы начать инвестировать, погрузиться в процесс, получить поддержку и информацию, заинтересоваться.

В чем подвох Тинькофф инвестиций

У приложения также есть и явные минусы:

- Нет возможности открыть дополнительные счета, чтобы была возможность агрегировать свои инвестиции по направлениям и портфелям. Сейчас можно открыть только брокерский счет и ИИС.

- Небольшой выбор облигаций.

- Высокие комиссии, обусловленные высоким сервисом.

- Необходимость мониторить проверку и подписание формы w8-ben, так как есть случаи, когда форма заполнена, но налог всё равно удержан по ставке 30%

- Привязка к карте Тинькофф, нельзя пополнить брокерский счет или ИИС со стороннего счета. Нужно сначала пополнить карту Tinkoff Black, а потом перевести.

- Нельзя купить ETF за валюту.

- Дорогой перевод ценных бумаг из депозитария Тинькофф в депозитарий другого брокера.

Сколько реально новичок может заработать?

Отзывы о работе приложения Тинькофф Инвестиции довольно противоречивые. Одни утверждают, что это пустая трата времени и денег. Другие доказывают, что на акциях реально заработать даже новичку, который никогда не обучался искусству трейдинга.

Вот что пишут пользователи об инвестировании через приложение:

За все время (1,7 месяцев) существования моего портфеля у меня относительно стоимости моего портфеля сейчас не много дохода. Так как активно пополнять портфель начала в июле, и были пополнения еще в марте во время всеобщего падения. Заработок составил 48 356 рублей. Patronus

Мне доставляет моральное удовольствие осознание того, что из 300 рублей в августе я пришла уже к счёту в 90.000 рублей и не планирую останавливаться. missEkaterina

С марта месяца по текущий момент прошло полных 7 месяцев, из которых я активно торговала первые 3 месяца — я купила акции, когда они рухнули из-за коронавируса. Первые вложения были 12 тысяч рублей и потом я пополняла каждый месяц на 20 тысяч и покупала акции. Итого за 7 месяцев у меня доход +42 тыс. руб (26% годовых). Sunnygirl007

Видеообзор

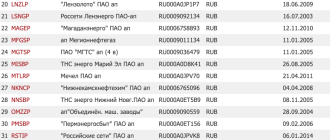

В какие акции инвестировать в 2023 году? Топ-13 акций от «Тинькофф Инвестиций»

Почему брокер рекомендует покупать акции потребительских товаров, а также какие именно? Действительно ли стоит продавать акции сектора промышленности и держать акции нефтяной отрасли? Рассказываем мнение российского брокера.

Сводная таблица рекомендаций брокера

Сектор потребительских товаров первой необходимости

- Рекомендация: покупать много

- Фавориты из сектора:

- $FIVE

- $MGNT $AGRO

Большинство акций данного сектора все еще торгуется дешево по мультипликаторам по сравнению с 2021 годом. При том что компании ритейла открывают новые магазины, наращивают выручку и прибыль, а также держат под контролем долговую нагрузку. В следующем году многие компании могут решить проблему с редомициляцией и снова начать выплачивать дивиденды акционерам, что наверняка станет драйвером роста их популярности среди частных инвесторов. Кроме того, этот сектор должен присутствовать в портфеле каждого инвестора не только как ставка на рост, но и как защитная инвестиция на случай реализации негативных сценариев развития экономики.

Здравоохранение

- Рекомендация: покупать немного

- Фаворит из сектора:

- $MDMG

Отрасль здравоохранения не представлена в основном индексе российских акций, потому что подобных публичных компаний в России не так много, а те, что есть, пока не имеют достаточную ликвидность и размер для того, чтобы попасть в индекс.

Однако одну компанию мы можем отметить — это Мать и дитя. Она довольно неплохо справилась в 2022 году с постковидным эффектом падения госпитализаций и с эффектом миграции платежеспособного населения из мегаполисов. Если смотреть на 2023 год, у нее есть все шансы перейти к сильной динамике роста, а ее акции все еще довольно дешевые по мультипликаторам. К тому же компания относится к защитной отрасли и недавно решила возобновить выплаты дивидендов.

Финансы

- Рекомендация: немного покупать

- Фавориты из сектора:

- $SBER

- $MOEX

- $TCSG

Одна из отраслей российской экономики, которая все еще находится в некотором тумане, так как компании долго не публиковали отчетность и вели себя непрозрачно по отношению к инвесторам. Первым среди крупных банков, который опубликовал в ноябре хоть какие-то цифры по прибыли, стал Сбер. Компания явно ждала несколько прибыльных месяцев, чтобы было что показать инвесторам. Банк вышел в прибыль по результатам десяти месяцев, компенсировав во второй половине года убытки из-за создания резервов в первых двух кварталах. Сбер дал инвесторам надежду на восстановление финансовой отрасли. Также он уже отчитался и о прибыли за ноябрь, подтвердив устойчивость прибыли.

Позднее, в конце ноября, отчитался Тинькофф Банк, в отчетности которого отражена прибыль за каждый квартал 2022-го. Банку удалось удержаться в прибыли в тяжелом первом квартале 2022-го, а во втором и третьем кварталах постепенно нарастить прибыль. Это говорит о том, что банковская индустрия прошла свой худший период и в будущем будет восстанавливаться. В 2023-м нас, возможно, ждет постепенный рост прибыли, в том числе за счет расформирования резервов, созданных в 2022 году. Однако на это стоит рассчитывать только при базовом и позитивном сценариях развития событий.

Стоит упомянуть также акции Мосбиржи, которые по неизвестным причинам игнорируют частные инвесторы, в то время как компания умудряется показывать довольно сильный двузначный рост прибыли в 2022 году. К тому же Мосбиржа может выиграть в будущем от роста популярности торговли российскими акциями, ведь для неквалифицированных инвесторов доступ к бумагам недружественных стран будет закрыт. Мы ожидаем от компании роста в 2023 году. Драйвером также может стать объявление о выплате дивидендов.

IT

- Рекомендация: немного покупать

- Фаворит из сектора:

- $POSI

Интересно, что в индексе Мосбиржи пока что нет ни одной компании, которая могла бы формально попасть в этот сектор. Но кандидатом может стать Positive Technologies, которая успешно прошла 2022 год и показала потрясающий рост финансовых показателей. В следующем году динамика, скорее всего, будет более скромной на фоне эффекта высокой базы, но тем не менее ничто не мешает компании активно развиваться на российском рынке в сегменте крупных предприятий, а также осваивать рынок SME. Инвесторам стоит держать в уме высокие мультипликаторы акций компании. Темпы роста вполне их оправдывают.

Коммуникации и телеком

- Рекомендация: немного покупать

- Фавориты из сектора:

- $VKCO $YNDX

В эту отрасль, помимо компаний, которые занимаются непосредственно телекомом, попадают две крупные IT-компании — Яндекс и VK. Обе демонстрируют хорошую динамику выручки и занимают долю рынка, которая ранее принадлежала зарубежным сервисам. Кроме того, обе компании уже пересмотрели траектории развития и теперь фокусируются на своих ключевых направлениях и на увеличении прибыльности бизнеса. В следующем году это будет выражаться в сильном росте EBITDA и станет хорошим драйвером роста акций. Кроме того, эти акции имеют высокую бету к рынку и могут сильно вырасти в случае реализации позитивного сценария развития экономики.

Телекомы в текущей ситуации будут интересны дивидендным инвесторам. Здесь пока что не видно существенных перспектив роста компаний, но им удается поддерживать стабильность операций.

Нефть и газ

- Рекомендация: держать

- Фаворит из сектора:

- $LKOH

В 2022 году Лукойл заплатил дивиденды, которые оказались ниже ожиданий рынка. Компания может исправиться в 2023-м, когда логистические цепочки и операции перестроятся под новую реальность и потребность в денежных потоках станет меньше.

Напоминаем, что компании нефтяной отрасли по-прежнему не публикуют своих отчетностей, за исключением отчетов по РСБУ, которые содержат крайне мало информации. Это демотивирует частных инвесторов.

Позитивный сценарий для этой отрасли может выразиться в ослаблении санкций против российской нефти, а негативный — в дальнейшем повышении налогов.

Материалы

- Рекомендация: частично продавать

- Фаворит из сектора:

- $PLZL

У сектора был довольно успешный 2021 год и многие компании смогли порадовать высокой прибылью в 2022-м. Но вот будущее остается под большим вопросом. Сырьевые рынки, скорее всего, уже прошли через свои многолетние максимумы или находятся на грани снижения.

Снижение цен на мировых рынках будет означать сокращение прибыли и дивидендной доходности. В дополнение к этому добывающий сектор в России является одним из наиболее простых способов пополнения бюджета. Именно поэтому мы видим повышение налогов на добычу удобрений, руды металлов, нефти и газа, алмазов с 2023-го. Не исключено, что рост налоговых изъятий продолжится в будущем, особенно если развитие геополитической ситуации приведет к падению доходов бюджета или к росту расходов на СВО.

На наш взгляд, совокупность этих факторов делает отрасль непривлекательной для инвестиций. Исключением могут стать золотодобывающие компании, так как золото ведет себя не как обычный сырьевой товар.

Промышленность

- Рекомендация: все продавать

Промышленный сектор, по большей части, представлен в России акциями Аэрофлота, еще нескольких транспортных компаний и относительно неликвидными бумагами вроде КАМАЗа. Учитывая падение экономической активности в РФ, остановку или уход иностранных предприятий, удачный момент для инвестиций в этот сектор пока еще не наступил.

Компании испытывают много проблем и имеют существенную долговую нагрузку. К тому же многие зависят от помощи государства. Пока что риски перевешивают потенциал доходности. Здесь можно надеяться только на реализацию позитивного сценария.

Коммунальные услуги

- Рекомендация: держать

- Фаворит из сектора:

- $UPRO

Компании по оказанию коммунальных услуг пока что выглядят неинтересно. Спрос на электроэнергию с июня снижается из-за экономического спада и замедления промышленной активности, а с ним и доходы компаний. В лучшем случае стоит ожидать дивидендов. Но отдельный интерес могут вызывать акции Юнипро, так как они имеют потенциал кратного роста в случае решения проблемы дивидендных выплат.

Недвижимость

- Рекомендация: частично продавать

Цены на новостройки в России сильно выросли, что снижает привлекательность нового жилья.

Что такое Тинькофф Инвестиции: обзор

Статьи

Тинькофф стал одним из первых банков, кто получил статус брокера и начал предоставлять клиентам возможности для преумножения капитала. Вся торговля происходит в Тинькофф Инвестиции. Это мобильная платформа, где можно совершать сделки по ценным бумагам. Что такое Тинькофф Инвестиции, обзор приложения и какие полезные функции есть для инвесторов?

Чем полезен Тинькофф Инвестиции

Сервис по торговле ценными бумагами от банка Тинькофф может быть интересен по нескольким причинам:

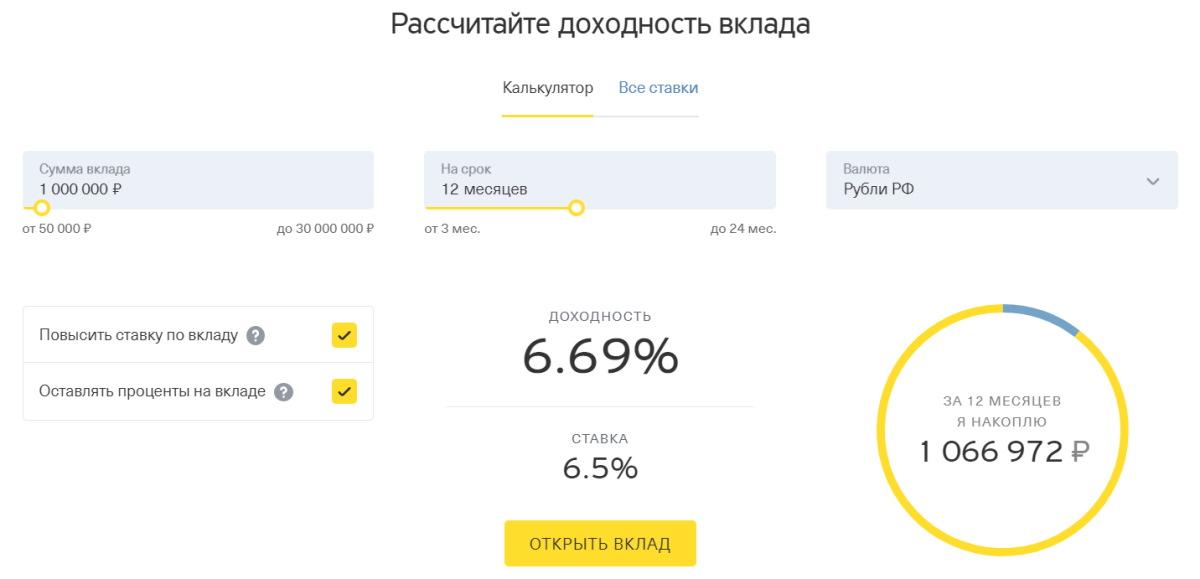

- Альтернатива банковским депозитам . Если взглянуть на процентные ставки по вкладам и сравнить их с реальной инфляцией, то хранение денег на депозите становится невыгодным занятием. В Тинькофф Инвестиции можно найти более выгодные альтернативные варианты – купить акции, по которым есть высокая дивдоходность, или вложиться в надежные облигации с хорошей доходностью. Правда, в таких инвестициях есть определенные риски.

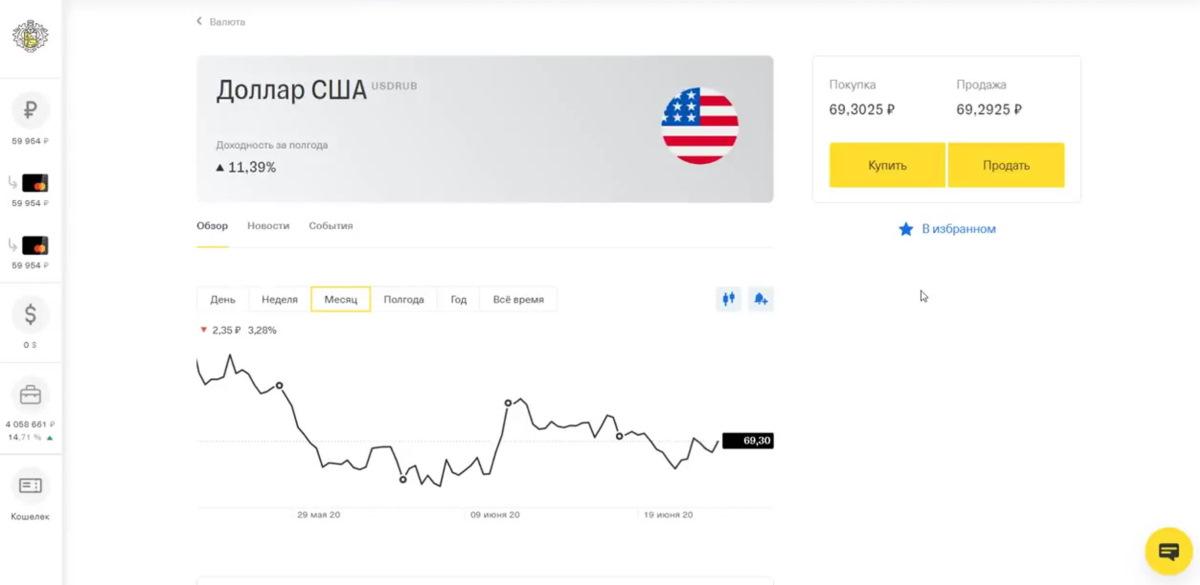

- Выгодные валютные операции . Обменивать рубли на иностранную валюту или наоборот выгоднее в брокерском приложении, чем в банке. Причина – брокер предлагает курсы, максимально приближенные к реальным. Банки же закладывают дополнительную маржу (пару процентов сверху).

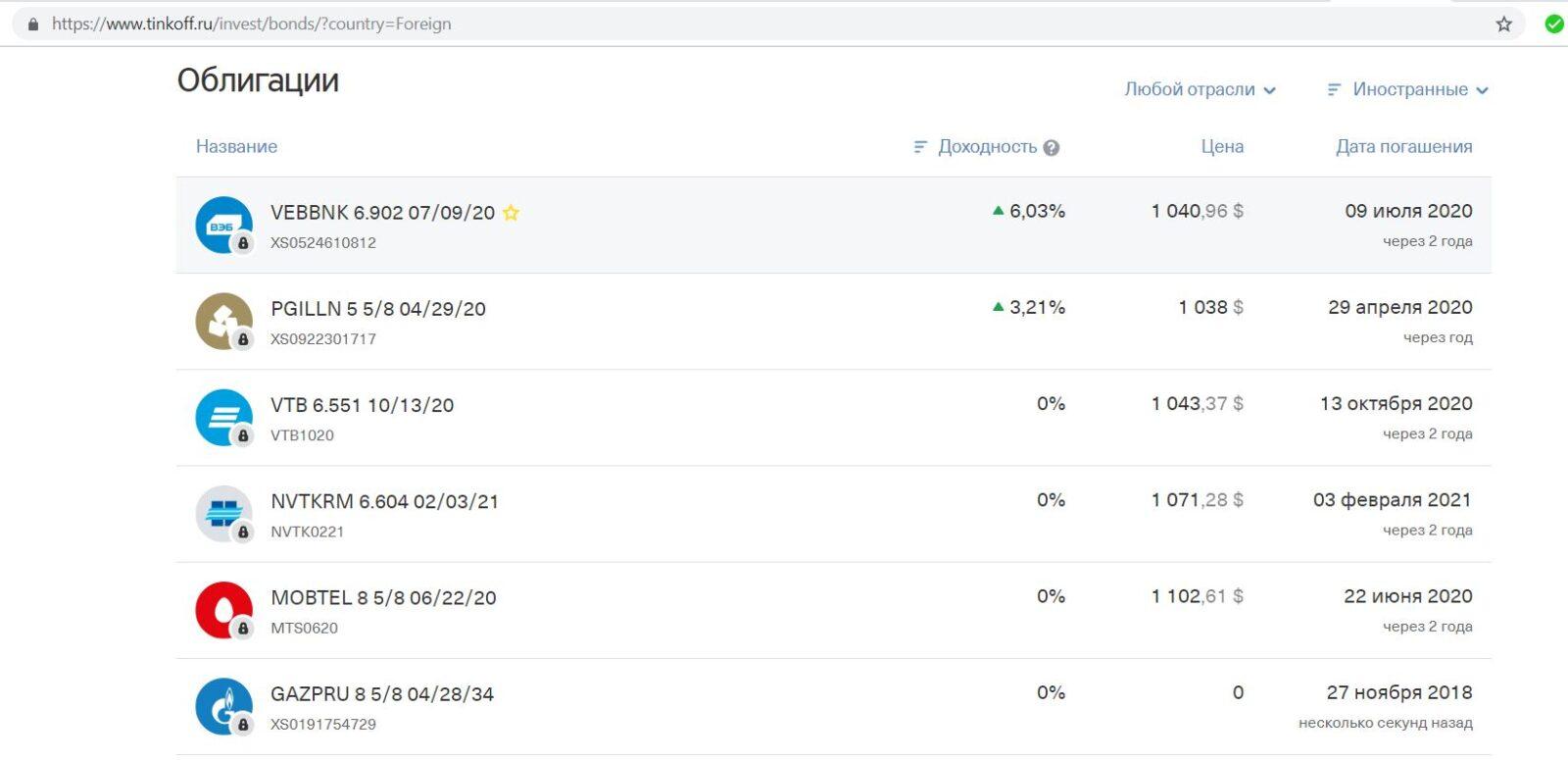

- Вклады в долларах . Если по рублевым депозитам банки предлагают несколько процентов доходности, то по валютным вкладам это значение близко к нулю. В брокерском приложении можно вложить иностранную валюту в евробонды и получать 2-3% доходности в долларах.

- Покупка акций российских и зарубежных компаний . Клиенты Тинькофф Инвестиции всего в один клик могут стать соучредителями крупных компаний и получать прибыль в виде дивидендов или роста котировок акций.

- Информационная поддержка . Каждый день брокер выкладывает массу актуальных финансовых новостей, которые случились не только в России, но и в мире. В случае каких-то проблем или сложностей инвесторы могут обратиться в службу поддержки.

- Ради интереса . Начинающие инвесторы, имея небольшую сумму, могут просто попробовать приобрести какие-нибудь ценные бумаги для понимания работы фондового рынка.

Как происходит торговля

Тинькофф одним из первых российских банков получил лицензию брокера. Для торговли ценными бумагами банк запустил мобильную платформу Тинькофф Инвестиции. С помощью неё инвесторы получили возможность торговать на американских биржах Nasdaq и NYSE, лондонской LSE, Мосбирже и СПБ-бирже.

Клиентам мобильного сервиса доступны сделки по следующим финансовым инструментам:

- акции РФ и зарубежные бумаги;

- государственные и корпоративные облигации;

- еврооблигации;

- ETF-фонды;

- сделки валютным парам USD/RUB и EUR/RUB.

Принцип покупки финансовых активов сделан максимально простым. Он сравним с алгоритмом приобретения товара в онлайн-магазине. Инвестор выбирает понравившуюся ценную бумагу, указывает количество, которое он хочет приобрести, и совершает покупку. Аналогичным образом происходит и продажа актива.

Акции

Если в Тинькофф Инвестиции зайти в раздел «Акции», то на экране появится список доступных бумаг для покупки или продажи. Причем для удобства акции можно отфильтровать по нескольким секторам: финансы, энергетика, IT-технологии, здравоохранение и т.д.

При переходе на понравившуюся акцию будут показаны:

- текущая стоимость бумаги для покупки или продажи;

- динамика курса в виде графика (в зависимости от времени: день, месяц, год и т.д.);

- доходность в процентном соотношении за определенный период.

Инвесторы также могут посмотреть дополнительную информацию об акции: наличие и размеры дивидендов, последние новости и прогнозы аналитиков. Эти данные обычно помогают принять важное инвестиционное решение. Единственный минус – отсутствие информации, сколько компания заплатит дивидендов.

На заметку! Представленные аналитиками в Тинькофф Инвестиции прогнозы не являются призывом к действию. Это лишь сводная информация. Однако их прогнозы можно использовать как ориентир при отборе «плохих» компаний.

Облигации

Процедура покупки облигации почти ничем не отличается от приобретения акции. Нужно лишь выбрать понравившийся инструмент и оформить сделку.

При покупке облигации представлена следующая информация:

- Текущая доходность – чистая прибыль за год с учетом того, что цена облигации останется неизменной.

- Доходность к погашению – средняя доходность за год при условии, что инвестор не продаст облигацию до даты погашения.

- Дата погашения – день, до которого держателю облигации начисляется купонный доход. При наступлении даты погашения бумага гасится по номиналу независимо от стоимости, по которой она была приобретена.

- Дата выплаты купона – ближайший день начисления купона.

- Номинал – первоначальная цена облигации. Обычно она составляет 1000 рублей.

- Периодичность выплаты купона – как часто платят купон.

- Величина купона – сумма, которую выплатит эмитент владельцам бумаг.

- Рыночная цена – текущая стоимость облигации. Может быть выше или ниже номинала.

Еврооблигации

Покупка еврооблигаций является логичной альтернативой валютным депозитам в банке. Причина – данные бумаги имеют в разы большую доходность.

Если сегодня ставка по валютным вкладам не переваливает и 1%, то еврооблигации могут принести инвестору доход в размере 2-5% годовых. Единственный недостаток таких инвестиций – это сумма номинала.

Минимальная стоимость еврооблигации равна $1000. Хотя по факту из-за курсовых колебаний это значение бывает и выше.

ETH-фонды

Этот инструмент подходит более консервативным инвесторам, которые предпочитают индексное инвестирование. В Тинькофф Инвестиции представлено большое количество фондов на акции, облигации и золото.

Покупка ETF-фонда происходит следующим образом:

- Заходите в раздел ETH.

- Выбираете нужный фонд и переходите на него.

- Указываете количество лотов и сумму покупки.

- Знакомитесь с комиссиями и оформляете сделку.

Важно! При инвестировании в ETH нужно помнить о комиссиях, которые берут фонды за управление.

Валюта

В Тинькофф Инвестиции доступна покупки валюты (евро и доллара) за рубли.

Курсы для обмена валюты максимально приближены к реальным котировкам, которые установлены Банком России. Это означает, что инвестор практически не переплачивает за покупку или продажу валюты, как в банке.

Брокер устанавливает минимальный спред для валютных операций. Разница с курсом ЦБ составляет примерно 0,25%.

В отличие от большинства сервисов в Тинькофф Инвестиции можно покупать или продавать валюту одним лотом, который равен одному доллару или евро. Для инвесторов, которые торгуют небольшими суммами, это очень удобно. Во многих брокерских приложениях от других банков минимальное количество лотов равно 1000.

Как начать инвестировать

Перед тем как начать торговлю, требуется заключить договор с Тинькофф на брокерское обслуживание. Для этого нужно:

- Зайти на официальный сайт банка.

- Выбрать раздел «Открытие счета».

- Заполнить заявку.

- Договориться с работником банка о встрече для подписания договора.

- Получить СМС-сообщение на мобильный телефон об успешном открытии брокерского счета.

Клиенты Тинькофф проходят регистрацию дистанционно. При подписании договора на брокерское обслуживание используется электронная подпись инвестора.

Важно! Открыть брокерский счет в Тинькофф Инвестиции могут только действующие клиенты, у которых есть карта от этого банка. Оформить пластик можно онлайн не выходя из дома. Более подробную информацию об оформлении банковской карты можно узнать на сайте Тинькофф.

Тарифы и условия

Тинькофф предлагает 3 тарифа.

Первый из них – «Премиум» . Он подойдет крупным инвесторам. Здесь предлагается премиальное обслуживание клиентов: есть личный менеджер, круглосуточная служба поддержки, аналитика и т.д.

- Плата за обслуживание по тарифу «Премиум» взимается в день подключения независимо от того, были сделки или нет.

- Если на брокерском счете постоянно находится сумма от 3 млн рублей, то плата отсутствует.

- Когда на счету от 1 до 3 млн рублей – 990 рублей в месяц, менее 1 млн рублей – 3000 рублей в месяц.

При подсчете суммы брокер ежедневно учитывает активы, которые хранятся на счете клиента.

В рамках премиального тарифа установлена единая базовая комиссия – 0,025% за сделку. Если совершаются операции по внебиржевым зарубежным бумагам – от 0,25% до 4%. Пополнение брокерского счета доступно в любой момент и без комиссий. Все средства списываются с банковской карты.

Если инвестор не собирается пользоваться услугами брокера от Тинькофф, то он может выбрать другие 2 тарифа: «Инвестор» или «Трейдер». В рамках этих тарифных планов действует бесплатное обслуживание брокерского счета в периоды, когда не совершаются сделки на бирже.

По тарифу «Инвестор» инвесторам предлагаются следующие условия:

- бесплатное открытие, закрытие и обслуживание брокерского счета;

- комиссия за сделки – 0,3%;

- комиссия за пополнение и вывод средств отсутствует;

- поддержка доступна в чате или по телефону;

- есть робот-советник.

Тарифный план «Трейдер» во многом схож с тарифом «Инвестор». Здесь тоже можно вывести деньги без комиссии и бесплатно открыть или закрыть брокерский счет. Но есть и важные отличия:

- Базовая комиссия – 0,05%. Если дневной оборот перевалил отметку в 200 000 рублей, комиссия за сделку – 0,025%.

- Обслуживание брокерского счета – 290 рублей в месяц. Если инвестор не торгует, у него есть премиальная банковская карта Тинькофф, оборот прошлого периода составил выше 5 млн рублей или стоимость активов в портфеле равна 2 млн рублей, то плата за обслуживание отсутствует.

Комиссии в Тинькофф: высокие или нет

Большинство клиентов Тинькофф Инвестиции пишут о высоких комиссиях за сделки. Действительно, на рынке есть брокеры, которые предлагают более выгодные условия. Однако здесь нужно понимать, что сегодня аналогов по юзабилити Тинькофф Инвестиции нет. Данный сервис уверенно обгоняет другие брокерские приложения по отзывам инвесторов.

Чтобы понять, высокие комиссии в Тинькофф Инвестиции или нет, нужно сравнить другие инструменты вложения капитала, которые есть сегодня на рынке.

Банковский депозит

При оформлении вклада нет комиссий. Единственное – если сумма депозита превышает 1 млн рублей, то придется заплатить налог 13% в казну государства. А это уже дополнительные расходы, которые снижают итоговую прибыль. Нельзя и отметить тот факт, что доходность по облигациям, которая есть в Тинькофф Инвестиции, выше, чем процентные ставки по депозитам в банке.

Если инвестор инвестирует в ПИФ, то заплатит комиссию в размере 1-3%. Комиссионный сбор взимается и при продаже (при владении меньше 1 года). Фонд также ежегодно будет забирать комиссию за управление, порядка 3-4%.

Комиссия при покупке в банке так называемых народных облигаций равна 1-1,5%.

Фондовые брокеры

Здесь комиссии на порядок ниже – в среднем 0,05%. Однако инвесторы могут столкнуться с другими дополнительными расходами.

- Во-первых, плата за депозитарий (100-200 рублей в год).

- Во-вторых, абонентская плата (около 300 рублей ежемесячно).

Если торговать у зарубежных фондовых брокеров, где комиссии ниже, то там потребуется серьезный стартовый капитал. Речь идет о десятках тысяч долларов. Придется также заморочиться с налогообложением и отчетностью.

Учитывая перечисленные выше примеры, Тинькофф Инвестиции представляется выгодным инструментом для торговли на фондовом рынке. В сравнении с другими брокерами – нет. Тем не менее если инвестор решил здесь торговать, то главное – правильно подойти к выбору тарифного плана.

Часто задаваемые вопросы

Найти их напрямую в приложении не получится. Придется заходить в каждую акцию и смотреть информацию о дивидендных выплатах. Поэтому для поиска дивидендных бумаг лучше воспользоваться другими сервисами. Например, на БКС Экспресс в разделе «Дивидендный календарь». Находим нужные акции и переходим в брокерское приложение Тинькофф.

- Как выплачиваются дивиденды?

Дивидендные выплаты приходят на брокерский счет. Как правило, деньги зачисляются в течение месяца после дивотсечки. Если дивиденды получены от иностранных бумаг, то они поступают в валюте. Полученные средства можно потратить на новые бумаги, вывести или просто оставить в виде свободного кэша.

- Как платить налоги?

Если инвестор получил прибыль, то он обязан заплатить налог в размере 13%. Это касается дивидендов и дохода, полученного с курсовой разницы. Тинькофф является не только брокером, но и налоговым агентом. Поэтому он сам удерживает НДФЛ с полученной прибыли инвестором. На счет приходит очищенная сумма. А вот за полученные дивиденды по иностранным бумагам придется отчитаться перед ФНС самостоятельно.

Брокер рассчитывает налогооблагаемую базу в конце каждого года. Она определяется исходя из прибыльных и убыточных сделок.

- Можно ли открыть ИИС?

Да. Отслеживать свой индивидуальный инвестиционный счет можно в специальном разделе Тинькофф Инвестиции.

- Какая минимальная сумма необходима для инвестиций?

Она зависит от стоимости ценных бумаг. К примеру, цена российских облигаций равна 1000 рублей. Акции крупных отечественных компаний стоят от 2 000 рублей. ETF – самые дешевые. Есть фонды, которые стоят $1.

- Какую прибыль можно получить?

Точно на этот вопрос нельзя ответить. При покупке облигации инвестор 100% получит фиксированный купонный доход. Инвестиции в акции вообще могут принести убытки, даже с учетом дивидендов. Если смотреть на ETF-фонды, то в долгосрочном периоде они приносят стабильную прибыль. Так или иначе, в каждом инструменте есть свои риски и драйверы роста.

- В какое время доступна торговля?

Покупка и продажа ценных бумаг в Тинькофф Инвестиции зависит от времени работы бирж. Если она закрыта, то торговля недоступна. Например, Мосбиржа работает с понедельника по пятницу. Торги проходят с 10 до 18:45. Некоторые бумаги доступны до 23:50.

- Какая комиссия при выводе денег?

Выплата средств с брокерского счета происходит без взимания комиссии. Причем деньги поступают на банковскую карту Тинькофф моментально. Однако подавать заявку нужно до 17:15 по МСК, иначе денежные средства придут на следующий день. Это правило касается выходных и праздничных дней.

Важно также помнить, что торги происходят по правилу Т+2. Если инвестор продаст ценную бумагу, то деньги он получит сразу после исполнения сделки. Однако вывести полученные средства можно только через 2 дня.

Плюсы и минусы Тинькофф Инвестиций

Каким бы выгодным ни казались инвестиции в брокерском приложении от Тинькофф, здесь есть не только неоспоримые преимущества, но и существенные недостатки.

- Быстрое и бесплатное открытие счета . Зарегистрировать брокерский счет можно дистанционно с помощью электронной подписи.

- Удобное юзабилити . Здесь не нужно настраивать терминал и подолгу искать нужные бумаги, как это происходит в Quik. Приобрести актив можно за пару кликов.

- Большой выбор акций . Если пару лет назад их количество еле переваливало за сотню, то сегодня доступен огромный выбор бумаг – более 500. Причем этот список постоянно растет.

- Хорошая альтернатива депозитам в банках или ПИФам . В Тинькофф Инвестиции есть бумаги, которые приносят больший доход.

- Выгодно покупать валюту . В отличие от банков здесь нет большого спреда. Курсы валют максимально приближены к реальным котировкам.

- Доступны актуальные новости и аналитика . Данная информация может помочь сформировать мнение о перспективах актива.

- Быстрые пополнения и выводы денег . Немногие брокеры могут этим похвастаться.

- Удобное отображение портфеля . Доступен фильтр по секторам экономик, доли владения и т.д. По каждой бумаге также видно, в прибыли или убытке находится она на текущий момент.

- Есть доступ к иностранным бумагам . Как показывает статистика, зарубежные активы имеют куда большую привлекательность, чем отечественные.

- Налоги по рублевым сделкам брокер проводит сам . Инвестору не нужно подавать декларацию и самостоятельно платить налог.

- Высокие комиссии . Есть брокеры с куда более выгодными условиями.

- Отсутствует информация по дивидендам . Инвесторам придется прибегать к помощи других сервисов.

- Нет демо-режима . Данная функция пригодилась бы начинающим инвесторам или потенциальным клиентам брокера. С помощью демо-счета можно было бы протестировать не только приложение, но и понять, как именно происходит торговля.

Вывод

Тинькофф Инвестиции – это отличное брокерское приложение для торговли на фондовом рынке, особенно для новичков.

- Процедура покупки-продажи ценных бумаг здесь максимально упрощена.

- Данный сервис также полезен и для долгосрочных инвесторов. Купил актив, заплатил комиссию, и всё. Больше расходов нет.

- Главное преимущество Тинькофф Инвестиции по сравнению с другими брокерами – выбор иностранных акций. Их количество просто зашкаливает. Помимо известных компаний, инвесторы могут приобрести малоизвестные истории с огромным потенциалом для роста.

А вот оттолкнуть от использования брокерского приложения могут высокие комиссии. На тарифе «Инвестор» с одной сделки придется дополнительно заплатить 0,3%. Активно торговать при такой комиссии просто невыгодно. Еще один существенный минус – нет демо-счета. Приложение от Тинькофф хоть и завоевало высокую оценку с инвесторов, но большинство всё равно хотели бы сначала в демо-режиме пощупать все прелести торговли.

Источник https://ecofinans.ru/investment/skolko-realno-mozhno-zarabotat-na-investicziyah-v-tinkoff-na-akcziyah-s-nulya-novichkam/

Источник https://beststocks.ru/journal/v-kakie-akcii-investirovat-v-2023-godu-to/

Источник https://tacticinvest.ru/chto-takoe-tinkoff-investitsii-obzor/