Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

В текущих рыночных условиях мы ориентируемся на тех эмитентов, которые имеют краткосрочный драйвер роста. Также предпочитаем компании, которые платят или потенциально могут сохранять стабильные дивидендные выплаты. Это, на наш взгляд, сейчас весьма показательный фактор. Если компания объявляет дивиденды — она чувствует финансовую устойчивость и стабильность перспектив бизнеса. С учетом двух вышеперечисленных аспектов мы преимущественно смотрим на компании, ориентированные на российский рынок. Сейчас мы рекомендуем обратить внимание на следующие бумаги: В нефтегазовом секторе выделим «Лукойл» и «Татнефть». «Лукойл» имеет краткосрочный драйвер: несмотря на отсрочку финального дивиденда за 2021 г. (531 руб.) мы ожидаем, что до конца года он будет объявлен и дивдоходность может составить 13%. В течение следующего года по консервативным оценкам дивдоходность может составить 18%. «Татнефть» — еще ни разу не огорчала своих акционеров в вопросе дивидендов. Это стабильная дивидендная история. В секторе энергетики привлекательным выглядит портфель из «Интер РАО», «Русгидро», ТГК−1 и «Россети Центр и Приволжье». Энергетика — это защитная история компаний, ориентированных на внутренний рынок. Средняя дивдоходность по портфелю вышеперечисленных эмитентов вполне может быть двузначной. Также советует присмотреться к ОГК−2. Среди телекомов нам по-прежнему нравится МТС. Недавно акции компании подешевели на новостях о том, что ФАС признала компанию МТС нарушителем закона о защите конкуренции и выдала предписание снизить тарифы, которые ранее были повышены, до экономически обоснованного уровня. Не думаем, что история с ФАС будет носить разрушительный для бизнеса МТС характер. Скорее всего, стороны в результате придут к соглашению, которое не будет обременительными для МТС. МТС является основным донором своего мажоритарного акционера — компании «АФК Система». Поэтому мы не сомневаемся, что дивидендная история компании продолжится. Считаем, что выплаты за 2022 год в районе 30 руб. на акцию вполне реальны. В финансовом секторе стоит обратить внимание на Сбербанк. Обыкновенные акции крупнейшего в РФ кредитора, если под давлением конъюнктуры окажутся ниже 100 рублей за бумагу, будут выглядеть относительно дешево. По мере преодоления периода повышенной неопределенности, которую мы наблюдаем в текущем году, можно ожидать на возвращение кредитора к прежней дивидендной политике, которая подразумевает двузначную доходность как для обычки, так и для префов Сбербанка (SBERP). В потребительском секторе нам нравится «Русагро» и «Белуга». На продолжении падения котировок можно присмотреться к «Магниту», особенно если учесть, что компания может разрешить трудности с выплатой дивидендов, что сформирует существенный драйвер роста котировок в перспективе. Среди IT-компаний наш фаворит — «Группа Позитив». Считаем, что именно эта компания выиграет от новых экономических реалий, складывающихся в России. В строительном секторе позитивно смотрим на акции «Самолета» и «Эталона». В транспортном секторе нам по-прежнему нравится ДВМП. Также советуем присмотреться к бумагам Globaltrans.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

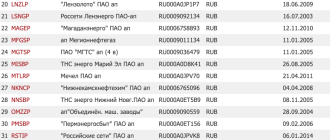

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

В какие акции инвестировать в 2023 году? Топ-13 акций от «Тинькофф Инвестиций»

Почему брокер рекомендует покупать акции потребительских товаров, а также какие именно? Действительно ли стоит продавать акции сектора промышленности и держать акции нефтяной отрасли? Рассказываем мнение российского брокера.

Сводная таблица рекомендаций брокера

Сектор потребительских товаров первой необходимости

- Рекомендация: покупать много

- Фавориты из сектора:

- $FIVE

- $MGNT $AGRO

Большинство акций данного сектора все еще торгуется дешево по мультипликаторам по сравнению с 2021 годом. При том что компании ритейла открывают новые магазины, наращивают выручку и прибыль, а также держат под контролем долговую нагрузку. В следующем году многие компании могут решить проблему с редомициляцией и снова начать выплачивать дивиденды акционерам, что наверняка станет драйвером роста их популярности среди частных инвесторов. Кроме того, этот сектор должен присутствовать в портфеле каждого инвестора не только как ставка на рост, но и как защитная инвестиция на случай реализации негативных сценариев развития экономики.

Здравоохранение

- Рекомендация: покупать немного

- Фаворит из сектора:

- $MDMG

Отрасль здравоохранения не представлена в основном индексе российских акций, потому что подобных публичных компаний в России не так много, а те, что есть, пока не имеют достаточную ликвидность и размер для того, чтобы попасть в индекс.

Однако одну компанию мы можем отметить — это Мать и дитя. Она довольно неплохо справилась в 2022 году с постковидным эффектом падения госпитализаций и с эффектом миграции платежеспособного населения из мегаполисов. Если смотреть на 2023 год, у нее есть все шансы перейти к сильной динамике роста, а ее акции все еще довольно дешевые по мультипликаторам. К тому же компания относится к защитной отрасли и недавно решила возобновить выплаты дивидендов.

Финансы

- Рекомендация: немного покупать

- Фавориты из сектора:

- $SBER

- $MOEX

- $TCSG

Одна из отраслей российской экономики, которая все еще находится в некотором тумане, так как компании долго не публиковали отчетность и вели себя непрозрачно по отношению к инвесторам. Первым среди крупных банков, который опубликовал в ноябре хоть какие-то цифры по прибыли, стал Сбер. Компания явно ждала несколько прибыльных месяцев, чтобы было что показать инвесторам. Банк вышел в прибыль по результатам десяти месяцев, компенсировав во второй половине года убытки из-за создания резервов в первых двух кварталах. Сбер дал инвесторам надежду на восстановление финансовой отрасли. Также он уже отчитался и о прибыли за ноябрь, подтвердив устойчивость прибыли.

Позднее, в конце ноября, отчитался Тинькофф Банк, в отчетности которого отражена прибыль за каждый квартал 2022-го. Банку удалось удержаться в прибыли в тяжелом первом квартале 2022-го, а во втором и третьем кварталах постепенно нарастить прибыль. Это говорит о том, что банковская индустрия прошла свой худший период и в будущем будет восстанавливаться. В 2023-м нас, возможно, ждет постепенный рост прибыли, в том числе за счет расформирования резервов, созданных в 2022 году. Однако на это стоит рассчитывать только при базовом и позитивном сценариях развития событий.

Стоит упомянуть также акции Мосбиржи, которые по неизвестным причинам игнорируют частные инвесторы, в то время как компания умудряется показывать довольно сильный двузначный рост прибыли в 2022 году. К тому же Мосбиржа может выиграть в будущем от роста популярности торговли российскими акциями, ведь для неквалифицированных инвесторов доступ к бумагам недружественных стран будет закрыт. Мы ожидаем от компании роста в 2023 году. Драйвером также может стать объявление о выплате дивидендов.

IT

- Рекомендация: немного покупать

- Фаворит из сектора:

- $POSI

Интересно, что в индексе Мосбиржи пока что нет ни одной компании, которая могла бы формально попасть в этот сектор. Но кандидатом может стать Positive Technologies, которая успешно прошла 2022 год и показала потрясающий рост финансовых показателей. В следующем году динамика, скорее всего, будет более скромной на фоне эффекта высокой базы, но тем не менее ничто не мешает компании активно развиваться на российском рынке в сегменте крупных предприятий, а также осваивать рынок SME. Инвесторам стоит держать в уме высокие мультипликаторы акций компании. Темпы роста вполне их оправдывают.

Коммуникации и телеком

- Рекомендация: немного покупать

- Фавориты из сектора:

- $VKCO $YNDX

В эту отрасль, помимо компаний, которые занимаются непосредственно телекомом, попадают две крупные IT-компании — Яндекс и VK. Обе демонстрируют хорошую динамику выручки и занимают долю рынка, которая ранее принадлежала зарубежным сервисам. Кроме того, обе компании уже пересмотрели траектории развития и теперь фокусируются на своих ключевых направлениях и на увеличении прибыльности бизнеса. В следующем году это будет выражаться в сильном росте EBITDA и станет хорошим драйвером роста акций. Кроме того, эти акции имеют высокую бету к рынку и могут сильно вырасти в случае реализации позитивного сценария развития экономики.

Телекомы в текущей ситуации будут интересны дивидендным инвесторам. Здесь пока что не видно существенных перспектив роста компаний, но им удается поддерживать стабильность операций.

Нефть и газ

- Рекомендация: держать

- Фаворит из сектора:

- $LKOH

В 2022 году Лукойл заплатил дивиденды, которые оказались ниже ожиданий рынка. Компания может исправиться в 2023-м, когда логистические цепочки и операции перестроятся под новую реальность и потребность в денежных потоках станет меньше.

Напоминаем, что компании нефтяной отрасли по-прежнему не публикуют своих отчетностей, за исключением отчетов по РСБУ, которые содержат крайне мало информации. Это демотивирует частных инвесторов.

Позитивный сценарий для этой отрасли может выразиться в ослаблении санкций против российской нефти, а негативный — в дальнейшем повышении налогов.

Материалы

- Рекомендация: частично продавать

- Фаворит из сектора:

- $PLZL

У сектора был довольно успешный 2021 год и многие компании смогли порадовать высокой прибылью в 2022-м. Но вот будущее остается под большим вопросом. Сырьевые рынки, скорее всего, уже прошли через свои многолетние максимумы или находятся на грани снижения.

Снижение цен на мировых рынках будет означать сокращение прибыли и дивидендной доходности. В дополнение к этому добывающий сектор в России является одним из наиболее простых способов пополнения бюджета. Именно поэтому мы видим повышение налогов на добычу удобрений, руды металлов, нефти и газа, алмазов с 2023-го. Не исключено, что рост налоговых изъятий продолжится в будущем, особенно если развитие геополитической ситуации приведет к падению доходов бюджета или к росту расходов на СВО.

На наш взгляд, совокупность этих факторов делает отрасль непривлекательной для инвестиций. Исключением могут стать золотодобывающие компании, так как золото ведет себя не как обычный сырьевой товар.

Промышленность

- Рекомендация: все продавать

Промышленный сектор, по большей части, представлен в России акциями Аэрофлота, еще нескольких транспортных компаний и относительно неликвидными бумагами вроде КАМАЗа. Учитывая падение экономической активности в РФ, остановку или уход иностранных предприятий, удачный момент для инвестиций в этот сектор пока еще не наступил.

Компании испытывают много проблем и имеют существенную долговую нагрузку. К тому же многие зависят от помощи государства. Пока что риски перевешивают потенциал доходности. Здесь можно надеяться только на реализацию позитивного сценария.

Коммунальные услуги

- Рекомендация: держать

- Фаворит из сектора:

- $UPRO

Компании по оказанию коммунальных услуг пока что выглядят неинтересно. Спрос на электроэнергию с июня снижается из-за экономического спада и замедления промышленной активности, а с ним и доходы компаний. В лучшем случае стоит ожидать дивидендов. Но отдельный интерес могут вызывать акции Юнипро, так как они имеют потенциал кратного роста в случае решения проблемы дивидендных выплат.

Недвижимость

- Рекомендация: частично продавать

Цены на новостройки в России сильно выросли, что снижает привлекательность нового жилья.

Акции роста в 2022 году

Российские компании, активно использующие ВИЭ.

Будет ли кризис?

Последний раз ключевая ставка была повышена 22 октября до 7,5%.

Насколько страшен для России переход на зелёную экономику?

Акции роста — 2022

«Полюс», «Полиметалл» и «Петропавловск»

Рис. 1. Динамика изменения стоимости акций ПАО «Полюс» на Московской бирже, 2017 — октябрь 2021. Источник: TradingView

Polymetal International plc

Рис. 2. Динамика изменения стоимости акций Polymetal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 3. Динамика изменения стоимости акций Petropavlovsk PLC на Лондонской бирже, 2017 — 2021. Источник: TradingView

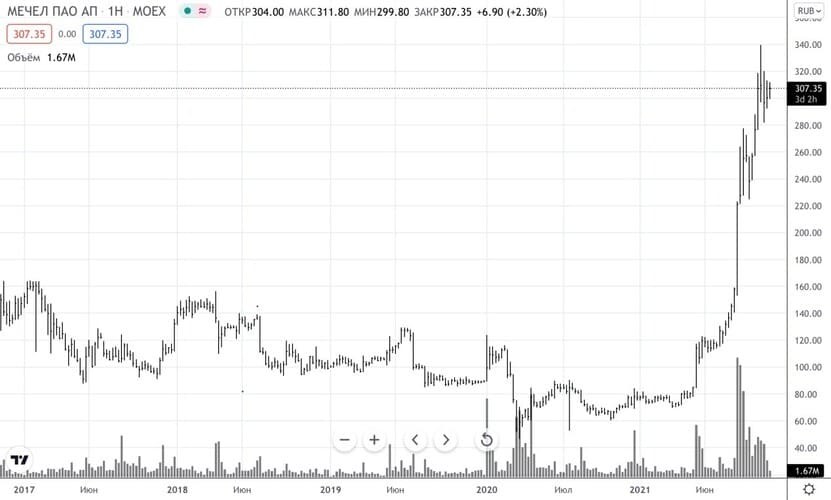

«Мечел» и «Распадская»

Чего ждать владельцам префов «Мечела»?

Рис. 4. Динамика изменения стоимости привилегированных акций ПАО «Мечел» на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 5. Динамика изменения стоимости акций ПАО «Распадская» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции цветных металлургов

Положение на рынке EN+ – лидера по производству ВИЭ и алюминия.

Рис. 6. Динамика изменения стоимости акций Rusal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 7. Динамика изменения стоимости акций En+ Group на Московской бирже, март 2020 — октябрь 2021. Источник: TradingView

ГМК Норильский никель

Рис. 8. Динамика изменения стоимости акций ПАО «ГМК «Норильский никель» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции нефтегазового сектора

Рис. 9. Динамика изменения стоимости привилегированных акций ПАО «Сургутнефтегаз» на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 10. Динамика изменения стоимости акций ПАО «Газпром» на Московской бирже, 2017 — 2021. Источник: TradingView

Татнефть им. В.Д. Шашина

Рис. 11. Динамика изменения стоимости акций ПАО «Татнефть» на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 12. Динамика изменения стоимости акций ПАО «Роснефть» на Московской бирже, 2017 — 2021. Источник: TradingView

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Откройте счёт с тарифом «Всё включено» за 5 минут, не посещая офис.

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/

Источник https://beststocks.ru/journal/v-kakie-akcii-investirovat-v-2023-godu-to/

Источник https://journal.open-broker.ru/investments/akcii-rosta-v-2022-godu/