Что такое дебетовая карта и как ее использовать?

Дебетовая карта – банковский продукт, без которого трудно представить жизнь человека в 2023 году. Однако не все знают все возможные функции карточки и ее точное определение. Мы расскажем, что такое дебетовая карта и как ей пользоваться. А также покажем самые выгодные варианты платежных карточек на российском банковском рынке.

Дебетовая карта – что это такое простыми словами?

Главная функция карточки – удобное хранение денег на счету. Финансами с ее помощью очень просто управлять – пополнять счет, снимать наличные, а также покупать товары или оплачивать счета.

Отличительная особенность дебетовой карты от кредитной – на счету хранятся только собственные средства. Хотя есть возможность немного занять денег у банка – функция овердрафта.

Для чего нужна дебетовая карта?

- безопасное хранение средств на счету в банке;

- возможность оплачивать товары и услуги безналичным способом;

- быстрое обналичивание средств с помощью банкоматов;

- переводы с карты на карту;

- возможность получить прибыль от хранения денег (если действует начисление процентов на денежный остаток).

Виды дебетовых карт

Разделить платежные продукты на группы можно по разным признакам. Зачем это нужно? В первую очередь для того, чтобы понимать, на что нужно обращать внимание при выборе продукта.

- по платежной системе – международные (Visa, MasterCard) и локальные (Мир);

- по степени защищенности (технические характеристики) – с чипом, с магнитной лентой, с полной защитой (комбинированные);

- по уровням (по ассортименту предоставляемых услуг) – стандартные (классические), золотые, платиновые;

- по персонализации – неименные (их еще называют моментальными, потому что их можно получить сразу при обращении) или именные.

Какой продукт лучше выбрать? Для выезда за границу подойдут карточки международных платежных систем. С карточкой МИР можно остаться без возможности оплаты услуг и обналичивания денег.

Наибольшая степень защиты от мошенников имеет карта с чипом. Магнитная лента быстро изнашивается, и ее проще подделать.

При выборе уровня услуг лучше ориентироваться на цели использования платежного инструмента. Если это зарплатная карта, которая используется для приема денег и обналичивания, то лучше оформить стандартную. Так не придется переплачивать за ненужные услуги. Если карточка активно используется, и на ней всегда значительное движение средств, то лучше выбирать уровень выше – золотой или платиновый.

Чем отличается дебетовая карта от кредитной?

Главное отличие дебетовой карточки от кредитки – принадлежность денег на счету. На дебетовой хранятся средства клиента, на кредитной – банковские. Все остальные отличия вытекают из этого. При этом и одна, и вторая карточка – удобный платежный инструмент.

Как не перепутать карты, если есть и та, и другая? К сожалению, визуальных принципиальных отличий нет. На некоторых моделях могут быть указано отличительное слово – Debet или Credit. Но банки не должны в обязательном порядке это делать. Поэтому можно легко перепутать пластиковые карточки.

Как их все-таки можно отличить?

- посмотреть в договоре, на каких условиях предоставлялся продукт;

- прийти в банковское отделение, где подписывалось соглашение, и уточнить информацию там;

- позвонить в справочную службу банка;

- посмотреть на сайте кредитно-финансовой организации дизайн продуктов и сравнить со своей карточкой. Как правило, линейки дебетовых и кредитных продуктов будут оформляться разными цветами и картинками.

Как оформить дебетовую карту?

Оформление можно совершить онлайн на сайте банка или офлайн в банковском отделении. Онлайн-вариант быстрее и проще. Чтобы получить платежный продукт:

- Нужно заполнить заявку на сайте кредитно-финансовой организации.

- Дождаться обработки заявки и ответа от банка.

- Получить продукт с помощью курьерской доставки или почтовым отправлением.

Как получить дебетовую карту в офисе? Если удобнее оформить процедуру офлайн, то возьмите паспорт и отправляйтесь в ближайшее банковское отделение. Если карточка нужна срочно, можно взять моментальную карту. Это неименной продукт, поэтому определенный запас всегда есть в офисах банков. Изготовления именного пластика нужно ждать период от 5 до 10 дней.

Перед тем, как заказать дебетовую карту, нужно изучить предложения на российском банковском рынке. Мы собрали топ-5 самых выгодных вариантов в таблице.

Начисление процентов на денежный остаток

Сколько стоит обслуживание?

Размер платежа за обслуживание – не одинаковый для всех дебетовых продуктов. Он зависит от количества услуг, предоставленных банком – кэшбэком, начислением процентов на счет, спецпредложения от партнеров банка. Чем выше уровень, тем лучше сервис и выше стоимость обслуживания.

Есть и бесплатные предложения. Часто банки предлагают платить 0 рублей, если клиент выполняет определенное условие. Например, тратит на покупки не меньше 30 000 в месяц. Социальные и зарплатные карты тоже, как правило, бесплатные.

Что значит дебетовая карта с овердрафтом?

Овердрафт – это услуга банка, когда можно воспользоваться банковскими деньгами при нулевом балансе. Услуга не бесплатная – по сути, это тоже кредитное предложение. Есть оговоренная процентная ставка, лимит и срок возврата. Чтобы получить доступ к овердрафту, необходимо подтвердить свою платежеспособность. Для этого необходимо предоставить справку 2-НДФЛ или справку по форме банка.

Но с овердрафтом могут возникнуть и неприятные сюрпризы. Существует такое понятие, как технический овердрафт. Он действует, когда из-за дополнительных комиссий (за перевод средств на другой счет, например) баланс становится отрицательным. Если этого вовремя не заметить, можно увеличить долг за счет штрафов за просрочку.

Что такое дебетовая карта с кэшбэком?

Кэшбэк – это возврат части денег, которые были потрачены на покупки со счета. Первоначально предполагалось, что это вознаграждение клиента только в денежном выражении за использование продукта. Но сейчас есть и альтернативный вариант кэшбэка – начисление баллов за покупки. Эти баллы можно либо поменять на деньги, либо использовать как скидку для покупок у партнеров банка.

Среднее значение кэшбэка, которое предлагают российские банки, – до 5%. Такой процент действует для тратах по карте в любой торговой точке. Но есть отдельный тариф для покупок у партнеров – до 30%.

Как пополнить карту и снять наличные?

Пополнение счета происходит разными способами:

- перевод с другой карты;

- внесение денег в кассе банка или в терминалах.

Снятие средств происходит аналогично – либо в банковском отделении, либо в банкоматах. Но нужно учитывать, что за процедуру в офисе банка будет списана комиссия, поэтому лучше это делать в банкоматах.

Часто задаваемые вопросы

Нужно прийти в банковское отделение и подписать заявление на закрытие. После этого счет будет закрыт, а продукт уничтожен на глазах у клиента (сотрудник перерезает карту, чтобы магнитная лента стала недействительной).

Можно открыть счет в российских рублях, а также в валюте – долларах или евро. Выбирать нужно исходя из того, где вы будете пользоваться пластиком. Если не рассчитываете выезжать за пределы РФ, то лучше отдать предпочтение рублевому вкладу. Если периодически выезжаете за рубеж, то можно оформить вторую карту – в валюте. Лучше оформлять карточки в одном банке, чтобы можно было удобно конвертировать средства – по выгодному курсу.

Если вы часто делаете покупки онлайн, то можно оформить виртуальную карточку. Это продукт со стандартными реквизитами, но без пластикового носителя. Чем удобен такой инструмент? Он более безопасен – не позволяет мошенникам похитить деньги со счета. Нужно переводить на карточку средства перед оплатой с основного счета. Если нет необходимости в таком платежном инструменте, то соблюдайте стандартные меры предосторожности – не сообщайте никому пин-код и проверяйте продавца услуг, которому переводите средства.

Дебетовые и кредитные карты – в чем разница и сходства

На первый взгляд отличить кредитную карту от дебетовой просто, однако у платежных инструментов есть особенности, которые следует учитывать перед оформлением продукта. Разберем, на что обращать внимание держателю пластика, какие виды карт бывают и чем они отличаются.

Главное отличие дебетовой и кредитной карт

Ключевая разница между дебетовой и кредитной картой — дебетовку клиент использует как средство для покупок и хранения личных средств, а кредитку — для распоряжения заемными деньгами. Однозначного ответа на вопрос, что лучше — дебетовая карта или кредитная, нет. Банковские продукты используются в качестве расчетного пластика и имеют схожий функционал, но предоставляют клиенту разные условия обслуживания и стоимость.

Чтобы понять, что отличает кредитную карту от дебетовой, разберемся в определениях.

Отличия дебетовок

Дебетовая карта — банковская пластиковая карта, предназначенная для хранения средств, оплаты покупок, получения бонусов и кэшбэка. Оформление любой дебетовки не занимает много времени и сложностей — банковские учреждения выдают их без проблем. Исключения составляют карты с дополнительными условиями.

Дебетовые карточки не имеют кредитного лимита, позволяют снимать наличные без комиссии в банкоматах учреждения-эмитента и отличаются невысокой стоимостью обслуживания. К некоторым дебетовым картам подключена услуга овердрафт, которая позволяет списывать с расчетного счета больше денег, чем там есть.

Отличия кредиток

Главной особенностью кредитных карт становится наличие заранее определенной суммы заемных денежных средств. С их помощью клиент оплачивает покупки онлайн и офлайн. Пользование заемными средствами возможно без комиссии, если успевать делать возврат до окончания беспроцентного периода. В ином случае на долг по кредитной карте начисляются высокие проценты. На кредитных картах также можно хранить собственные средства, но есть одно НО: если по карте есть задолженность, то все денежные средства, которые вы на нее положите будут идти в счет погашения задолженности.

Внешние различия

Визуально различия дебетовой и кредитной карты практически незаметны. Это обычная банковская карта с названием платежной системы, номером, датой, CVС или CVV кодом. Индивидуальный дизайн можно оформить для обоих видов пластиковых карточек — за дополнительную плату.

Технические особенности карты (бесконтактная оплата, 3D Secure) не зависят от того, кредитка у вас или дебетовка.

Проверка того, дебетовая или кредитная карта перед вами, не займет много времени — достаточно внимательно изучить пластик.

Как понять, какой перед вами пластик? На лицевой стороне продукта указано:

- Credit — для кредитной карты;

- Debit — для дебетовой карты.

Возможности и функции – отличительные характеристики

Отличить дебетовую и кредитную карты можно по функционалу, сроку действия, стоимости, способу получения.

Особенности дебетовых карт

Оформить дебетовый продукт просто — практически каждый банк выпускает свой пластик для хранения, использования клиентами своих средств. Заказать карту можно в отделении финансового учреждения или на сайте банка, достаточно паспортных данных. Долгой проверки и согласования не потребуется.

Карта является дебетовой, если привязана к соответствующему счету клиента. Другие особенности:

- годовое обслуживание стоит дешевле, чем у кредитки. Бывает бесплатным при соблюдении условий, например, при определенном количестве трат в месяц;

- выдаются бесплатно зарплатным клиентам — обслуживание оплачивает работодатель;

- овердрафт устанавливается на некоторых видах дебетовок, не обязателен к использованию. Лимит по овердрафту ниже, чем по кредитной карте;

- владельцам дебетовых зарплатных карт банк предлагает дополнительные бонусы;

- можно хранить средства и получать процент по накопительному счету;

- банки предоставляют клиенту возможность открыть счет в рублях или иностранной валюте;

- среди видов дебетовых карт можно выделить: зарплатные, валютные, с овердрафтом, бонусные, карты разных платежных систем (UnionPay, VISA, МИР, MasterCard), классические, виртуальные, с привилегиями.

Если сотрудник уволился, а организация больше не занимается обслуживанием зарплатных карт, держателю пластика следует обратиться в банк, чтобы уточнить условия использования.

Особенности кредитных карт

Некоторые клиенты не спешат оформлять кредиты, но нуждаются в средствах. В таком случае они могут оформить кредитку и пользоваться заемными средствами. Нюансов оформления кредитки больше — не каждому клиенту одобрят получение пластика. Банки выдают кредитки надежным клиентам без наличия задолженности.

- наличие беспроцентного периода — срок от нескольких недель до нескольких месяцев, в течение которого клиент может вернуть заемные средства без начисления процентов;

- процентная ставка обычно выше, чем ставка по потребительским кредитам. Ее устанавливают в момент заключения договора;

- снятие наличных и переводы на другие счета не рекомендуются из-за высокой комиссии. Такое действие часто приводит к автоматическому закрытию льготного периода;

- размер лимита по карте устанавливает банк (может как увеличить лимит, так и уменьшить). Выше лимита потратить средства не получится;

- банки могут продлевать условия по кредитке постоянным клиентам, если те длительное время используют карту и не имеют долгов;

- используются для безналичных оплат.

Кредитка — финансовый инструмент, который подойдет не каждому клиенту, так как требует дисциплины и расчетов. Необходимо ежемесячно вносить минимальные платежи по карте. Они состоят из суммы потраченных денег и процентов по кредитной ставке. Если не внести оплату за использование заемных средств, по задолженности начисляются штрафные проценты. И портится кредитная история, что в дальнейшем может повлиять на выдачу кредитов или ипотеки.

Разница в требованиях при оформлении

Любым банковским учреждениям устанавливаются разные требования для держателей кредитных и дебетовых карт. Но часть условий совпадает. Каждый пользователь банковских услуг должен соответствовать критериям: наличие прописки в РФ, подготовленный пакет документов — минимум паспорт.

Кредитка

Для получения кредитки нужно подготовить:

- паспорт;

- СНИЛС;

- копия трудовой;

- 2-НДФЛ;

- справка о доходах (по форме банка).

Если банк просит дополнительно подтвердить доход, лучше всего предоставить выписку по счету. Иногда требуется второй документ, удостоверяющий личность: водительские права, заграничный паспорт или военный билет.

Некоторые банки предлагают оформить кредитку только по паспорту. Обычно это касается владельцев зарплатных или дебетовых карт, клиентов, которые зарекомендовали себя как люди с постоянным доходом.

Чтобы получить кредитную карту, клиент должен быть платежеспособным, без долгов, с постоянным источником дохода.

Дебетовка

Требования к дебетовой карте намного мягче. Такой вид пластика есть практически у всех совершеннолетних граждан России как минимум в качестве средства получения зарплаты. Оформляют и выдают дебетовку по паспорту.

Объединяют продукты способы получения: с помощью онлайн-заявки или непосредственно в офисе банка. Клиенту понадобится принести документы и оформить заявление.

Как узнать – дебетовая карта или кредитная

Существует несколько способов, чтобы отличить кредитную карту от дебетовой.

- Визуальные отличия. Некоторые банки осознанно делают разные дизайны для двух типов карт.

- Надписи. На кредитной карте может быть указано «Credit» или «C», на дебетовой — «Debit» или «D».

- Онлайн-банк: личный кабинет сайта, мобильное приложение, где указана подробная информация о банковском продукте.

- Договор. В момент оформления пластика клиент подписывает договор с банком, где описаны условия использования, в том числе тип карты.

- Служба поддержки. Понадобится сообщить ФИО, номер карты, кодовое слово.

- Проверить тип карты по БИНу — первым 6 цифрам номера. Для этого нужно перейти на специальный сайт и ввести 6 цифр. В результате система покажет банк, платежную систему, тип карты. Этот сервис может некорректно работать с пластиком системы МИР.

Ключевое отличие – при наличии кредитки клиент пользуется заемными средствами, а дебетовый продукт позволяет использовать только свои.

Сравниваем преимущества и недостатки

Сравним два вида банковских карт — дебетовую и кредитную. Обе расчетные карточки обладают плюсами и минусами. Рассмотрим разницу продуктов по часто встречающимся случаям.

Что такое дебетовая карта? Бесплатные дебетовые карты в 2020 году

Дебетовая карта сегодня есть практически у каждого: на нее перечисляют зарплату, пенсию, различные социальные пособия. Основной функционал таких карт — снять деньги в банкомате или оплачивать через платежные терминалы покупки.

Однако, в отличие от сложившегося мнения, у дебетовых карт различных банков есть много дополнительных возможностей. Предлагаю исследовать этот вопрос более глубоко.

Оглавление:

Дебетовые карты

Дебетовой картой называется платежная карта банка, которая разрешает производить операции безналичного расчета или снятия наличных денег. Расчеты по дебетовой карте проводятся в пределах суммы собственных денежных средств, которые хранятся на расчетном счете, привязанном к этой карте. Кредитная карта, в отличие от дебетовой, использует для расчетов финансовые средства банка, которые потом приходится погашать.

Виды дебетовых карт

Если счет Вашей карты рублевый, и дальше России Вы не выезжали — то разницу заметить сложно. Основное отличие дебетовых карт заключается в привязке к той или иной системе международных платежей, а соответственно — и конвертации средств через разные валюты. Система международных платежей — это набор аппаратных, технических и программных средств, совокупность которых по определенным правилам переводит электронные средства. В нижнем правом углу карты можно увидеть надпись Visa, MasterCard, Maestro или МИР. Итак, чем же они различаются и какие дают преимущества?

Платежные карты Visa принадлежат к системе международных платежей, родом из США, которая популярна в почти двух сотнях странах на всех континентах. Базовой валютой для операций этой системы является американский доллар. Карты этой системы позволяют снимать наличные деньги, рассчитываться за покупки через терминалы магазинов и в интернет-сервисах, переводить деньги между карточными счетами. Visa обеспечена кодом безопасности CVV2.

Порядка 80 финансовых учреждений, имеющих партнерские связи с этой системой, предложат выпуск карты Visa премиум-класса. Visa Gold и Visa Platinum, в отличие от Визы Классик, имеют ряд особых функций: бесплатное страхование в путешествиях, дисконт и скидки у партнеров, экстренное получение наличности за границей в случае утраты пластика, ВИП-клиентам предложат юридическое сопровождение и медицинское обслуживание за пределами страны. Путешествовать с такой картой выгоднее на континентах Северной и Южной Америки.

MasterCard

Карты этой системы используют в 210 странах на всех континентах. Расчетной валютой операций по картам системы служит евро. Аналогично карте Visa, можно снимать наличные деньги, оплачивать любые покупки, выполнять операции перевода денег между карточными счетами. Мастеркард имеет код безопасности CVС2.

Больше 100 кредитных учреждений кроме Мастеркард Стандарт, предложат выпуск карты бизнес-сегмента: Mastercard Gold и Mastercard Platinum. Мастеркард развивает специальную партнерскую программу с большими бонусными и скидочными возможностями у партнеров, оплачивая счета которых, можно накопить баллы. Баллы можно обменять их на призы в специальном каталоге. Аналогично Визе, можно получить экстренную помощь за рубежом. Охват российской аудитории порядка 50 процентов. Схожая система безопасности с Visa. Путешествовать с такой картой выгоднее в европейских странах. Конвертация рублей происходит через евро, и для получения национальной валюты требуется меньше операций конвертации.

Maestro

Маэстро — это самый дешевый из видов пластиковых карт от платежной системы Мастеркард, у Визы есть похожий продукт Visa Электрон. Ее использование ограничивает некоторые функции. Аналогично предыдущим картам, можно снимать наличку в терминалах и расплачиваться везде, где принимают электронные платежи.

По карте Maestro нельзя оплачивать покупки в Интернете, хотя этот функционал устанавливается банком-эмитентом. За границей такой картой расплатиться практически невозможно: имя владельца отпечатано, а международные считывающие устройства принимают только карты с объемными буквами.

Карта МИР

МИР — это российская система электронных платежей, разработанная под эгидой Центробанка России в 2014 году. Она проста, доступна и безопасна. Использование карты МИР аналогично любой другой карте. Однако, рассчитаться за границей МИРом не получится. Валютный счет этой карты — рубли, то есть при конвертации все операции будут проходить через приравнивание к нашей национальной валюте. С другой стороны, это бывает крайне редко, ведь, повторюсь, за границей расплатиться или снять местную валюту в банкомате не получится.

Дебетовые карты различных банков

Любой банк с радостью выпустит Вам дебетовую карту с выбранной Вами платежной системой. Есть небольшие нюансы у каждого банка — кто-то предложит овердрафт, кэшбек, бесплатное обслуживание — все эти тонкости можно узнать непосредственно при открытии. Я составила, на мой взгляд, ТОП-4 самых популярных дебетовых карт. Остановимся подробнее на каждом варианте.

Карта Сбербанк

Сбербанк предлагает больше десятка продуктов. Стандартные карты Классик Visa или MasterCard, МИР выдадут любому желающему в возрасте от 14 лет при личном обращении или путем подачи онлайн-заявки. Сумма годового обслуживания карты составит от 450 до 750 рублей в год. Возможно изготовление карты по индивидуальному дизайну, который обойдется в 500 рублей.

Бонусная программа, онлайн-сервисы, программы от Visa и Мастеркард, система бесконтактных платежей. Премиум-сегмент: карты Visa и Мастеркард Голд дают все преимущества платежных систем, программу накопления бонусов от Сбербанка, все функции, стоимость обслуживания — от 3000 до 4000 рублей в год.

Специальные «возрастные» карты. Для молодежи карта Visa или MasterCard — обойдется в обслуживании в 150 рублей в год, ее выпустят лицам от 14 до 25. Все бонусы и функции, как и для классических карт. Для пенсионеров карта МИР — замена социальной карте Маэстро. Бесплатное обслуживание, бонусная программа от Сбербанка, но держателям такой карты дополнительно будут начислять 3,5 % годовых на остаток по счету.

Многие банки предлагают дебетовые карты с кешбеком. Сбербанк пошел по другому пути: карта с большими бонусами — премиум сегмент от Сбербанка. По бонусной программе возвращается от 1,5 до 10% от покупок, которые можно потратить у более, чем 50 партнеров. Годовое обслуживание будет стоить 4900 рублей. Для всех типов дебетовых карт комиссия в банкомате банка составляет 0%, в сторонних банкоматах — от 1% , но не менее 100 рублей.

Для получения в Сбербанке доступна анонимная банковская карта. «Momentum» Visa и MasterCard выдается в день обращения. На ее лицевой стороне отсутствует имя владельца, действует в любой стране в течение трех лет. Единственным минусом, пожалуй, будет невозможность выпустить дополнительные карты к основной.

Помимо всех преимуществ, банк предлагает удобное мобильное приложение Сбербанк онлайн: в одном месте доступны зарплатные счета, банковские вклады и потребительский кредит. Кроме того, в приложении возможно открытие вклада онлайн, а специальный планировщик поможет распланировать семейный бюджет. Также Сбербанк поможет отследить движение средств по дебетовой карте

Карта Тинькофф

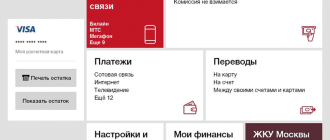

Классическая карта Тинькофф с платежной системой Visa или Мастеркард или большое количество совместных партнерских продуктов с различными сервисами Google, Ulmart, Lamoda, и проч. предлагают кешбек баллами от 2 до 15 %, начисление годовых процентов на остаток по счету от 1,5 до 10%. Партнерские дебетовые карты дают особые привилегии у партнеров, и позиционируются, как профильные:

- для шоппинга;

- для путешествий;

- для покупки техники в кредит;

- для игр и так далее.

Годовое обслуживание от 0 рублей, на усмотрение банка. Удобное мобильное приложение. Снятие наличных через терминалы банка — бесплатно. Лимит на снятие в банкоматах других банков: от 3000 до 150000. До и после порогового значения комиссия составит не меньше 2%.

Карта Альфа Банк

Больше 40 предложений дебетовых карт — классических, бизнес-класса и премиум-сегмента. Платежные системы Visa, Мастеркард или МИР. Партнерские продукты с предприятиями сферы питания, услуг и развлечений. Годовое обслуживание, в зависимости от типа карты, от 350 до 4000 рублей.

Основные преимущества в зависимости от карты:

- кешбек от 0,75 до 20% баллами;

- до 7, 5% годовых на остаток по счету;

- перевод с карты на карту;

- удобное мобильное приложение.

Отдельный вид карты с кешбеком на счет от 1 до 10%, а также «детская» карта с возможностью установки дневного/недельного/месячного лимита. Карты сегмента «премиум» можно привязать к одному счету: например, одновременно открыть к рублевому счету и Visa Платинум, и Мастеркард Платинум.

Карта ВТБ 24

Это финансовое учреждение предлагает так называемую мультикарту: обслуживание будет бесплатным, если Вы выполните одно из условий:

- ежемесячная трата с карты или сумма находящихся на счете средств от 15000 рублей;

- на счет поступят деньги от организации от 15000 рублей;

- на счет карты переводят пенсию или зарплату;

- при несоблюдении требований — банк взимает 249 рублей ежемесячно.

Кешбек до 15% возвращает средства только на счет карты в денежном эквиваленте, в любой из представленных категорий банка. И Вы можете выбрать, на что получите кешбек, раз в месяц: собрались покупать автомобиль — изменили опцию в удобном мобильном приложении, впереди бытовые траты — можно опять поменять опцию.

Годовая процентная ставка на финансы, находящиеся на счету карты, составляет до 7 % и зависит от суммы ежемесячных расходов — чем больше Вы тратите, тем больше денег вернется обратно. По такому же принципу работает комиссия на снятие наличных и переводы с карты на карту — чем больше потрачено, тем больше средств комиссии вернется на счет.

Дебетовые карты с бесплатным обслуживанием

Не стоит забывать, что бесплатный сыр бывает только в мышеловке: если банк согласен выпустить и бесплатно обслуживать Вашу дебетовую карту, то, возможно, обслуживание мобильного банка будет платным. Или придется платить комиссию за ведение счета, или комиссию за пополнение карты. Все условия, на которых любой банк предоставляет Вам карту, прописаны в условиях договора — необходимо подробно изучить его и тарифы на выбранный вид карты.

Овердрафт по платежной карте

Овердрафт — это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, вы можете уйти «в минус» при недостатке на счете собственных средств. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может.

Так, кредитная карта Сбербанк может быть с лимитом до 3 млн рублей, а овердрафт (перерасход) по дебетовой карте составит от 1 до 30 тысяч рублей, причем лимит установит банк исходя из финансового благополучия держателя карты и его платежеспособности. Ставка по лимиту овердрафта — 20% годовых.

Клиент Тинькофф Банка может получить овердрафт от 30 до 50% от суммы, находящейся на счете в текущий момент. Необходимо только подать онлайн-заявку. Причем, Тинькофф может предоставить до 3000 бесплатно, а на суммы свыше есть льготный период 25 дней. По его истечении придется заплатить от 0,19 до 0,24% за каждый день просрочки.

Альфа Банк предоставит овердрафт до 70 % от планируемого поступления денежных средств под 20% годовых. ВТБ 24 при тех же условиях деньги предоставит под 24%. Технически, овердрафт по дебетовой карте любого банка выгоднее, чем потребительский кредит, кредитная карта или микрозайм за счет невысокого процента и понятного беспроцентного периода использования.

Однозначно сказать о том, что лучшие дебетовые карты — это карты какого-то определенного банка, нельзя: каждый из рассмотренных нами банков предлагает определенные выгодные преимущества. Ориентироваться в выборе карты следует на следующие моменты:

- для чего нужна карта (ежедневные траты, хранение денежных средств, оплата определенных покупок);

- где и как планируются расходы по карте (наличные, безналичные, в России или при выезде за границу);

- какой планируется объем расходов (от этого зависят % на остаток, кешбек и сумма обслуживания);

- какой сервис предоставляет банк (круглосуточная поддержка путем телефонии, онлайн-сервисы или личное обращение в офис банка по поводу каждой операции);

- прочие условия, которые будут влиять лично на Ваш выбор (бонусные программы, определенные категории расходов).

Какую бы карту Вы ни выбрали, важно не забывать о финансовой грамотности и внимательно изучать условия договора, чтобы обезопасить себя от навязанных услуг и подобрать оптимальный вариант.

Источник https://mainfin.ru/wiki/term/chto-takoe-debetovaya-karta-i-kak-ee-ispolzovat

Источник https://www.vbr.ru/banki/help/debetovye_karty/otlichiya-debetoboi-creditnoi/

Источник https://www.gq-blog.com/bank/debetovaya-karta.html