Как определить выгодную стоимость акций «Татнефть» на сегодня

Акции «Татнефти» давно и успешно торгуются на рынке ценных бумаг. Холдинг помимо добычи нефти и газа занимается нефтепереработкой, имеет шинный комплекс, сеть заправочных станций, участвует в капитале компаний банковского и страхового сектора. Для инвесторов, решивших приобрести акции, понятна привлекательность «Татнефти». Неизменным остается вопрос, нужно ли покупать ценные бумаги в текущий момент или стоит подождать более низкого ценового диапазона.

Попробуем разобраться, какие источники используют, чтобы получить актуальную биржевую информацию. Что делать с полученными данными, насколько они объективны. Какие факторы свидетельствует о привлекательности цены на обыкновенные акции «Татнефти» на сегодня, стоит ли доверять бесплатным прогнозам.

На заметку! Финансовые показатели, торгуемой на фондовом рынке публичной компании, находятся в свободном доступе для инвесторов.

Информация о компании

Выяснить стоимость активов публичной компании и статистику сделок достаточно легко. Для этого нужно иметь под рукой персональный компьютер или мобильный телефон, с выходом в интернет. Предпочтение желательно отдавать аналитическим агентствам, официальным сайтам эмитентов.

- Основным информационным источником является сайт Московской биржи, где котировки акций «Татнефть» на сегодня транслируется с задержкой в 15 минут. За ходом торговой сессии можно наблюдать в разделе «Фондовый рынок» на сайте moex.com. Там же публикуются все существенные факты деятельности эмитента, о которых он обязан отчитываться по законодательству, параметры эмиссии, история сделок. Информация предоставляется бесплатно без регистрации.

- Порталы финансовой и трейдерской тематики публикуют котировки всех популярных биржевых инструментов, информация предоставляется, как правило, без задержки. В некоторых случаях требуется регистрация для создания профиля, участия в обсуждениях, сохранения настроек. На таких сайтах как smart-lab.ru, stocknavigator.ru, rbc.ru, помимо котировок размещены графики с встроенным функционалом технического анализа, аналитика, новости по эмитенту, с подробным разбором всех плюсов и минусов.

- Подключение трейдерского терминала у брокера является востребованным вариантом, если инвестор планирует не просто знакомиться с ценами, но и совершать сделки. После установки программного комплекса на настольный компьютер, мобильный телефон или планшет клиент получает в свое распоряжение котировки в режиме онлайн, графики. Пакет услуг включает новостные и статистические данные от агентства Интерфакс, техническую и консультативную поддержку от сотрудников компании брокера. Для подключения терминала требуется заключение договора, заведение минимального объема активов на счет, регистрация ключей терминала на бирже.

- Подключение канала РБК. Популярный в трейдерских кругах канал входит в пакет всех систем кабельного вещания в России. Котировки транслируются круглосуточно, с задержкой в 15 минут в виде бегущей строки внизу экрана. Помимо этого, в эфире канала присутствуют аналитические блоки, интервью с трейдерами и менеджерами компаний, прямые включения с биржи и т.д. Для подключения требуется оформление пакета кабельного вещания с установкой ТВ приставки. Трансляция также идет в режиме онлайн на сайте tv.rbc.ru.

Для заинтересованного инвестора информации более чем достаточно. Если известна стоимость привилегированных акций «Татнефть» на сегодня, то в силу вступает сравнительный анализ. Эти правила относятся и к обычным акциям. Также существует ряд факторов и экономических предпосылок, которые влияют на рыночную стоимость активов.

Факторы, влияющие на цену

«Татнефть» является крупной нефтяной компанией, которая торгуется на организованных площадках достаточно давно и положительно оценивается рынком.

На привлекательность акций «Татнефти» влияют следующие факторы:

- рост цен на нефть;

- низкая долговая нагрузка;

- решение о выплате промежуточных дивидендов, ставка не менее 50% от прибыли по МСФО;

- минимальное снижение темпов добычи по существующим скважинам среди всех нефтяных компаний в РФ;

- наименьшие расходы для разработки новых проектов.

Вышеперечисленные факторы свидетельствуют об инвестиционной привлекательности акций «Татнефти».

Обратить внимание! Приобретая акции «Татнефти» накануне закрытия реестра перед ежегодной выплатой дивидендов, можно значительно повысить доходность.

Категории выгоды при покупке акций

Для того, чтобы покупка была действительно выгодной, инвестору следует учитывать особенности ценообразования акций и комиссионные сборы. Также на инвестиционную привлекательность влияет размер дивидендных выплат, их периодичность.

- Минимальные комиссионные затраты и спрэд в процессе покупки. Наиболее цивилизованным способом покупки ценных бумаг с минимальными комиссиями будет использование услуг брокера. Спрэды на актив контролирует маркетмейкер, но так как «Татнефть» является голубой фишкой с высокой ликвидностью, то максимальная разница между наилучшей заявкой на покупку и продажу составляет десятые доли процента. В момент выхода важных новостей или рыночной паники спрэды имеют свойство раздвигаться, поэтому наилучшим моментом для покупки актива является спокойный рынок с незначительными колебаниями цены.

- Покупка в наиболее благоприятный момент, когда у ценной бумаги существует потенциал прироста курсовой стоимости. С точки зрения фундаментального анализа, непосредственно момент покупки не играет существенной роли, если цели по цене привилегированных акций «Татнефти» на сегодня не достигнуты, а конъюнктура рынка благоприятная. Связано это с тем, что для реализации среднесрочной стратегии предприятию требуются 3-5 лет, именно на этот временной промежуток и делается прогноз стоимости активов. С точки зрения технического анализа покупка оправдана в случае отклонения цены от диапазона своих средних значений.

- Приобретение ценной бумаги, для фиксации данных о владении, при ежегодном закрытии реестра акционеров с целью получения дивидендных выплат. Компания «Татнефть» эмитировала как обыкновенные акции с плавающим дивидендом, так и привилегированные, по которым выплаты составляют не менее 100% от номинальной стоимости. Решением совета директоров компании с декабря 2017 года на выплату дивидендов направляется не менее 50% прибыли по МСФО или РСБУ, в зависимости от того, какая величина будет больше. Кроме того, утверждены промежуточные выплаты по итогам 3, 6 или 9 месяцев. Так как ставка дивидендов по «Татнефти» существенно выше уровня банковского депозита, то покупка активов накануне закрытия реестра может принести существенную выгоду.

При инвестировании все три перечисленных фактора одинаково важны. Ведь в конечном счете, целью покупки является возможность заработать, а не потерять деньги. Отдельно стоит остановиться на распространенной в интернете категории бесплатных прогнозов, которые активно публикуются на множестве сайтов.

Важно! Лучшим вариантом оценки активов является экспертиза на основе собственного анализа.

Обманчивая простота прогнозов

Начинающие инвесторы часто становятся жертвами бесплатных прогнозов и рекомендаций, которые они получают от незнакомых людей на форумах или читают в аналитических разделах финансовых сайтов на просторах сети. Однако, следует скептически относиться к информации подобного рода. Цена котировок на привилегированные акции «Татнефти» на сегодня, как и на обыкновенные часто является способом привлечь внимание пользователей.

По поводу прогнозов и ценовых рекомендаций, нужно учитывать следующие нюансы.

- Давать прогнозы дело неблагодарное. Суть в том, что если прогноз сбывается, то информационный ресурс, который его опубликовал, не получает финансовой выгоды, а если оказался неверным, то посетители обязательно выразят свое негодование в комментариях. Поэтому ряд порталов вообще стараются не давать прогнозов.

- Любой прогноз имеет срок годности и учитывает только те факты, которые были известны на момент его публикации. Поэтому прогнозы без указания даты лучше вообще игнорировать, а датированные проверять по нескольким источникам.

- Прогностическая деятельность предполагает работу высокооплачиваемых аналитиков и сложных аналитических алгоритмов. Поэтому бесплатно обычно прогнозы не предоставляются. Брокерские компании включают информацию в стандартный пакет услуг для привлечения клиентов. Но нужно помнить, что качественные прогнозы частному лицу, как правило, недоступны и формируются для крупных институциональных инвесторов – банков, страховых, инвестиционных фондов.

В большинстве случаев, выложенные в сети бесплатные ценовые прогнозы и рекомендации представляют собой информационный мусор и строить на их основании стратегию инвестирования личного капитала будет опрометчивым решением. Лучшим выбором для оценки потенциала активов будет формирование собственной экспертизы через самообразование.

Финансовые показатели всех торгуемых на бирже публичных компаний находятся в свободном доступе на сайтах эмитентов и специализированных аналитических агентств. Умение же делать выводы на основании этих данных, это субъективная категория, которая зависит от профессионализма конкретного аналитика и его заинтересованности в предоставлении правдивой информации.

Акции Татнефть: график онлайн, динамика, доходность, дивиденды, аналитика, как купить физическому лицу

ПАО «Татнефть» — пятая по величине компания страны, занимающаяся нефтедобычей. Однако капитализация акционерного общества растет быстрее любого нефтяного концерна аналогичной отрасли. В 1998 году Татнефть одной из первой из всех российских эмитентов прошла процедуру листинга на РТС, а в 1999 – на ММВБ. Бумаги компании – фавориты среди активов нефтегазового сектора.

Краткое содержание статьи

Цена на сегодня: интерактивный график онлайн в режиме реального времени

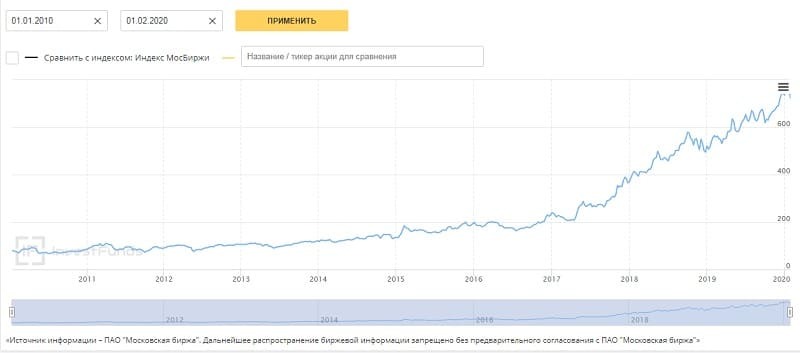

Татнефть вышла на рынок в 2001 году. Стоимость одной бумаги на графике составляла чуть больше 14 рублей. Сегодня цена акции составляет 777 рублей. С 2012 года стоимость ЦБ выросла почти на 500% (по состоянию на январь 2012 года – 150 рублей). Активный рост цена показала в 2018 году, после включения в холдинг ПАО «Банк ЗЕНИТ».

Ниже приведены актуальные цены в виде онлайн-графика котировок на обыкновенные акции TATN на Московской фондовой бирже.

Ниже приведен график с текущими цена в режиме онлайн на Мосбирже на привилегированные акции TATNP .

Оценка инвестиционной привлекательности ценных бумаг Татнефть

ПАО «Татнефть» — один из лидеров нефтеперерабатывающей промышленности России, история которой начинается еще в период Великой Отечественной войны с открытия нефтяного месторождения рядом с небольшим селом в Татарстане. Разграничение добычи и рынка между республикой и Российской Федерацией оформлено отдельными соглашениями, что дает компании автономию в развитии.

Татнефть – вертикально интегрированный холдинг, деятельность которого охватывает не только добычу сырой нефти, но и реализацию нефтепродуктов, производство каучуковых изделий, теплоэнергетику, научно-техническое сопровождение, финансовый сектор (представлен ПАО «Банк ЗЕНИТ»). Филиалы компании открыты в Ливии, Узбекистане, Туркменистане и Украине.

О главных акционерах

Основным акционером Татнефть является Республика Татарстан через государственные компании (34%). Председателем Совета директоров является президент республики Татарстан.

Общее количество владельцев – более 40 000 лиц, среди которых крупнейшими являются:

- АО «Связьинвестнефтехим» (государственная инвестиционная компания,ценные бумаги были переданы Правительством Республики в качестве вклада в уставный капитал) — более 27%;

- The Bank of New York Mellon – около 23%;

Историческая динамика цен

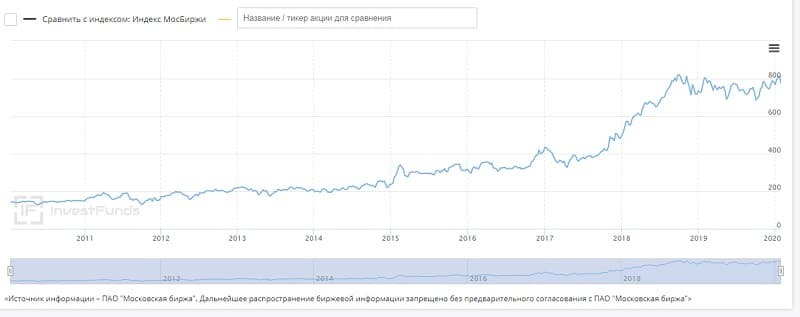

Темпы роста стоимости обыкновенных акций представлены на графике (2020-2019 гг.)

А ниже приведен график котировок за последние 10 лет по привилегированным ценным бумагам:

Выплата дивидендов

Как видно из таблицы, стоимость ЦБ в долгосрочной перспективе непрерывно росла, несмотря на кризис и снижение стоимости нефти на общемировом рынке. По мнению аналитиков, отношение стоимости ЦБ к прибыли в размере 8,6 (по итогам 2017 года) говорит о недооцененности стоимости акций.

Татнефть разрабатывает более 10 месторождений, самыми крупными из которых являются 7. Объем разведанной добычи покрывает объемы продаж на горизонте в 30 лет. Это один из лучших показателей нефтяной промышленности страны.

Управление инвестициями, которое входит в структуру, реализует стратегию развития. В соответствии с ней планируется:

- Внедрение передовых технологий и собственных прогрессивных разработок для увеличения нефтедобычи;

- Расширение сети АЗС, выход на новые зарубежные рынки;

- Снижение коммерческих расходов, расходов на переработку нефтепродуктов и обслуживание кредитов и займов.

Дивидендная политика

Дивидендная политика формируется на основании Устава, согласно которому размер дивидендов определяется Советом директоров на основании отчетности. Обновленная дивидендная политика была утверждена в 2017 году. Совокупный размер дивидендов составляет не менее 50% от чистой прибыли за соответствующий расчетный период. Эмитент планирует направлять на выплаты акционерам весь свободный денежный поток.

Дивидендная доходность

В результате снижения издержек, учитывая рост нефтедобычи, существенно увеличится прибыль компании и свободный денежный поток (FCF). Соответственно, можно прогнозировать рост дивидендных выплат.

Как видно из таблицы, компании удалось сохранить выплаты дивидендам даже в период существенного снижения цен на нефть и в условиях мирового кризиса и санкций отношении России.

| Выплаты дивидендов по АО | ||

| Год | Дивиденд, руб. | Дивидендная доходность |

| 2010 | 5,02 | 3,40% |

| 2011 | 7,08 | 4,40% |

| 2012 | 8,6 | 3,90% |

| 2013 | 8,23 | 4% |

| 2014 | 10,58 | 5,10% |

| 2015 | 10,96 | 3,50% |

| 2016 | 22,81 | 5,30% |

| 2017 | 39,94 | 8,30% |

| 2018 | 84,91 | 11,20% |

| 2019 | 96,85 | 12,70% |

| Выплаты дивидендов по префам | ||

| Год | Дивиденд., руб | Дивидендная доходность |

| 2013 | 8,23 | 6,80% |

| 2014 | 10,58 | 7,90% |

| 2015 | 10,96 | 5,50% |

| 2016 | 22,81 | 9,70% |

| 2017 | 39,94 | 10,90% |

| 2018 | 84,91 | 11,80% |

| 2019 | 96,85 | 13,50% |

Даты отсечек

С 2004 года Татнефть выплачивала годовые дивиденды. При этом размер выплаты определялась на заседании совета директоров, рассчитывалась в процентном отношении к стоимости бумаги (в 2016 году, например, сумма составила 22818% от номинала). В среднем общий объем прибыли, направляемой на выплату дивидендов, составлял около 30% прибыли.

В соответствии с новой дивидендной политикой выплаты возможны ежеквартально и составят не менее 50% прибыли. Изменения связаны с избавлением компании от долгов и увеличением свободного денежного потока. Также в качестве одной из причин озвучивается успешная реализация стратегии развития. В 2019 году выплаты производились каждый квартал (в январе, июле, сентябре и декабре), в предыдущие 2 года дивиденды выплачивались дважды в год.

Даты отсечек по ОА

Даты отсечек по префам

Аналитика: плюсы и минусы инвестирования

Как и в любой компании нефтегазового сектора, торгующей на международном рынке, на стоимость бумаг и капитализацию влияет не только внутренняя политика и состояние российского спроса, но и макроэкономические факторы.

Основные минусы инвестирования в Татнефть:

- Зависимость от спроса на углеводороды;

- Зависимость от курса рубля и санкционного давления;

- Возможность снижения свободного денежного потока в связи со строительством нового НПЗ;

- Соглашение об ограничении добычи и давление со стороны ОПЕК;

- Дороговизна ценных бумаг.

- Дивидендная политика, защищающая интересы инвесторов;

- Рост маржинальности производства в связи с внедрением прогрессивных технологий;

- Снижение уровня кредитной нагрузки компании;

- Разработка дополнительных скважин, которые могут увеличить объем добычи на 50%;

- Господдержка.

О том, как самостоятельно провести фундаментальный анализ читайте здесь.

Где публикуется финотчетность?

«Татнефть» — публичная компания, которая раскрывает финансовую информацию на своем официальном сайте www.tatneft.ru в разделе «Акционерам и инвесторам» > «Раскрытие информации» > «Консолидированная финансовая отчетность по МСФО» и «Отчетность по РСБУ».Также просмотреть финансовые показатели можно на сайте раскрытия корпоративной информации: https://disclosure.skrin.ru/disclosure/1644003838.

В перечень раскрываемой информации входит:

- Годовые отчеты для инвесторов и акционеров;

- Финансовая отчетность (РСБУ и МСФО);

- Структура управления;

- Дивидендная политика;

- Презентации для инвесторов;

- Списки аффилированных лиц;

- Структура бизнеса и управления.

Основные финансовые показатели и мультипликаторы

Продажа нефтепродуктов обладает меньшей маржинальностью по сравнению с разработкой и добычей нефти. Поэтому в структуре выручки компании более 85% занимает реализация сырой нефти и разработка месторождений, несмотря на то, что объемы продаж нефтепродуктов значительно выше. Более 60% всех продаж приходится на внешний рынок, преимущественно страны центральной Европы. Поэтому финансовый результат эмитента больше зависит от динамики цен на нефть, чем от цен на рынке нефтепродуктов.

Основные показатели деятельности компании:

| 2015 | 2016 | 2017 | 2018 | 3 кв.2019 | |

| Объем добычи | 27,2 | 28,7 | 28,9 | 29,5 | 22,4 |

| Выручка, млрд.руб | 552,7 | 580,1 | 681,2 | 910,5 | 926,8 |

| EBITDA, млрд.руб | 155,6 | 171,3 | 185,3 | 294,0 | 304,4 |

| Чистая прибыль, млрд.руб | 98,9 | 107,4 | 123,1 | 212,0 | 210,9 |

| Свободный денежный поток, млрд.руб | 47,6 | 45,7 | 105,3 | 147,8 | — |

Мультипликаторы

- рентабельность EBITDA 32,8%

- P/E 8,36

- P/S 1,90

- P/BV 2,25

- EV/EBITDA 5,65

- долг/TBITDA — 0,15

Анализ данных показывает существенный рост денежного потока на горизонте 5 лет, что может стать дополнительным плюсом для инвесторов, которые стремятся к получению существенного дивидендного дохода при пассивной стратегии инвестирования.

Перспективы

Стратегия Татнефти на период до 2025 года предусматривает рост добычи в среднем в год на 2,2%, а также выход на новые рынки. По прогнозу Минэкономразвития цена нефти марки Urals в период с 2020 по 2024 год будет снижаться со значений в 59 долларов до 53. Курс рубля ожидается в районе 65-66 рублей за доллар. В итоге, стоимость акций и прибыльность компании покажут умеренные темпы роста. Прогноз некоторых оптимистичных аналитиков на 2020 год – потенциальный рост стоимости активов до 14-15 долларов. Рекомендация аналитиков держать бумагу изменена на рекомендацию «покупать». Ответ на вопрос, стоит ли покупать акции, зависит также от стратегии торговли конкретного инвестора.

Обыкновенные или привилегированные: в чем разница

Компания эмитировала 2 178 690,7 тыс. обыкновенных и 147 508,5 тыс. привилегированных акций (2,179 млн. суммарно). Номинал каждой ценной бумаги – 1 рубль. Владельцы префов могут рассчитывать на дивиденды в размере 100% от номинала (фиксированная выплата, которая может быть изменена на общем собрании акционеров). В начале торгов дивиденд по привилегированным и обыкновенным различались на десятки процентов. Однако в последние годы дивидендная доходность практически сравнялась, что делает покупку префа менее выгодной.

Обыкновенные акции

- Тикер – TATN

- ISIN RU0009033591

- Полное наименование ПАО «Татнефть» ао

- Краткое наименование Татнфт 3ао

- Регистрационный номер 1-03-00161-А

- Количество: 2179 млн.

- Учитывается при расчете индексов: МосБиржи, Нефти и газа, Широкого рынка.

Префы (привилегированные)

- Код ценной бумаги — TATNP

- Полное наименование ПАО «Татнефть» ап 3 вып.

- Краткое наименование Татнфт 3ап

- ISIN код RU0006944147

- Номинальная стоимость — 1 руб.

- Объем выпуска 147 508 500

Как купить физическому лицу?

Покупка акций на фондовом рынке физическим лицам доступна только через профессиональных участников рынка (брокерские компании). Для торговли потребуется открыть брокерский счет или ИИС. Для открытия счета нужно обратиться в компанию-брокер (ВТБ Капитал, Тинькофф, БКС, Открытие Брокер и др.), заполнить анкету, предоставить данные паспорта и ИНН. Открытый счет нужно пополнить. Сумма внесения зависит от того, сколько и каких ценных бумаг планируется купить. В случае с Татнефтью минимальная покупка – 1 лот, то есть 1 акция.

Многие крупные брокеры имеют собственное приложение, позволяющее отслеживать котировки бумаги на бирже в режиме онлайн и осуществлять операции без подачи распоряжения сотруднику брокера. Также приложение может давать рекомендации по проводимым операциям на основании теханализа.

Процесс покупки ЦБ через приложение «Сбербанк Инвестор»

- Заключите договор со Сбербанком на брокерское обслуживание и получите код договора и пароль для доступа к торговому терминалу.

- Скачайте на мобильное устройство приложение «Сбербанк Инвестор» и авторизeйтесь в нем с помощью логина и пароля.

- Перейдите на вкладку «Рынок».

- В каталоге ценных бумаг разыщите строку «Татнефть» (TATN).

- Ознакомьтесь с текущими котировками и рассчитайте необходимую сумму для инвестиций, после этого нажмите на кнопку «Купить».

- Введите одноразовый СМС-пароль.

- В заявке брокеру укажите цену сделки (цену можно указать по рынку или по своему усмотрению) и количество лотов. После исполнения торгового поручения, вы увидите ценные бумаги в инвестпортфеле, а также на вкладке «Сделки».

Кто заплатил дивиденды. Обзор «Татнефти»: инвестиции в крупного нефтяника

«Татнефть» (MCX: TATN, TATNP) — крупная вертикально интегрированная нефтегазовая компания с корнями и основными активами в Республике Татарстан.

Цикл обзоров

Тинькофф Журнал начинает цикл обзоров компаний, которые, несмотря на геополитические риски, заплатили дивиденды за 2021 год, то есть демонстрируют уверенность в своем бизнесе и потенциально интересны для инвесторов.

О компании

Основная деятельность «Татнефти» связана с разведкой, добычей, переработкой и реализацией нефти и газа. Компания выделяет три операционных сегмента бизнеса.

Разведка и добыча нефти. В данном сегменте «Татнефть» занимается геологоразведочными работами, добычей и реализацией сырой нефти. По итогам 2021 года запасы углеводородов компании оценивались в 1,17 млрд тонн, из которых 0,84 млрд приходятся на доказанные запасы, 0,30 млрд — на вероятные и 0,03 млрд — на возможные.

Основные месторождения «Татнефти» находятся в Республике Татарстан, также производственная деятельность ведется в Республике Калмыкия, Ненецком автономном округе, Ульяновской, Самарской и Оренбургской областях в России и в нескольких зарубежных странах: Туркменистане, Узбекистане, Казахстане, Сирии и Ливии.

Также важным моментом является то, что на многих месторождениях в Татарстане добыча ведется уже давно: например, огромное Ромашкинское месторождение разрабатывается аж с 1948 года. Из-за этого компании приходится активно заниматься освоением методик разработки и добычи нетрадиционных запасов — так, «Татнефть» оценивает добычу сверхвязкой нефти как превышающую 3 млн тонн в год.

За 2021 год компания добыла 27,8 млн тонн нефти и 0,89 млрд кубометров газа. В последние годы объем добычи снижался, во многом причиной этого являются ограничения в рамках соглашения ОПЕК+.

Как говорить с детьми про деньги

Переработка и реализация нефти и нефтепродуктов. «Татнефть» занимается нефтегазопереработкой на четырех активах: ТАНЕКО, «Татнефтегазпереработка», «Елховский нефтеперерабатывающий завод» и «Нижнекамсктехуглерод», находящихся в Нижнекамском и Альметьевском районах Республики Татарстан. На них производят бензин, дизель, авиационный керосин, судовое топливо, базовые масла, смазочные материалы и прочее.

В последние годы объем производства газопродуктов находится на примерно одном и том же уровне — около 1,1 млн тонн. А вот объем производства нефтепродуктов за последние пять лет вырос примерно в полтора раза: с 8,5 млн до 12,4 млн тонн.

Основной причиной роста объема переработки является постоянное развитие основного перерабатывающего актива компании — ТАНЕКО, комплекса нефтеперерабатывающих и нефтехимических заводов, запущенного в эксплуатацию в 2011 году.

В мае 2021 года были запущены три технологические установки: каталитического крекинга, производства водорода и смазочных материалов. В июле — установка химической очистки воды. А в декабре — установки газофракционирования, каталитической изодепарафинизации дизельного топлива и вторая установка замедленного коксования.

Благодаря масштабным инвестициям ТАНЕКО показывает прекрасные производственные показатели: глубина переработки нефти постоянно превышает 99%, а выход светлых нефтепродуктов, хоть и снижается в последние годы, но по итогам 2021 года показал достойные 77,02%.

Также у «Татнефти» есть нефтегазохимические производства: это производитель синтетических каучуков «Тольяттикаучук» и купленный в 2021 году комплекс по производству упаковки пищевого и непищевого назначения «Экопэт» в Калининградской области.

Вместе с ростом производства нефтепродуктов компания наращивает их реализацию, снижая реализацию нефти. Так, с 2017 по 2021 год объем реализации нефтепродуктов увеличился с 10,5 млн до 14,1 млн тонн, а реализации нефти снизился с 21,8 млн до 17,1 млн тонн.

«Татнефть» реализует часть своей продукции через собственную сеть автозаправочных станций. Их количество растет: если в 2017 году сеть состояла из 685 АЗС, то в 2021 — уже из 850. Подавляющая их часть находится в России, но есть также и в соседних государствах — Украине, Беларуси и Узбекистане.

Финансовые услуги. Также «Татнефти» принадлежит банковская группа «Зенит». Это универсальный банк со 109 отделениями, ведущий деятельность в 22 регионах России. По итогам 2021 года его кредитный портфель составил 69,4 млрд рублей.

Кроме того, у «Татнефти» есть энергетический и машиностроительный бизнесы и производство композитных материалов. Эти предприятия в том числе обеспечивают основные бизнес-подразделения компании. Например, около 60% тепловой энергии и значительная часть продукции машиностроительного бизнеса потребляются другими предприятиями «Татнефти». В последние годы выработка тепловой и электроэнергии компании постепенно растет.

Совсем недавно компания выделяла еще один операционный сегмент — шинный бизнес. «Татнефть» владела предприятиями по производству автомобильных шин марок «Кама» и Viatti, но в мае 2022 года данный бизнес был продан.

В 2018 году была утверждена стратегия компании до 2030 года. Ее основными целями являются увеличение капитализации компании до 36 млрд долларов, ежегодная выплата дивидендов в соответствии с дивидендной политикой и успехи в сфере ESG. Также ключевые параметры стратегии — рост добычи и переработки нефти до 38,4 млн и 15,3 млн тонн в год соответственно.

Источник https://bankovskayakarta.ru/investirovanie/kak-opredelit-vygodnuu-stoimost-akcij-tatneft-na-segodna.html

Источник https://misterrich.ru/akcii-tatneft-cena-na-segodnya-dinamika-dohodnost-dividendy-analitika-kak-kupit-fizicheskomu-licu/

Источник https://journal.tinkoff.ru/news/review-tatn/