Волны Эллиотта

Рынок всегда движется волнами, что очевидно. Не удивительно, что десятилетиями трейдеры пытались найти особые рыночные закономерности, которые помогали бы прогнозировать развитие волновой структуры. Создавались различные системы, где под волны подводили теоретический и практический базис. И, пожалуй, наиболее популярная теория на этот счет называется “Волны Эллиотта”.

Ральф Нельсон Эллиотт (Ralph Nelson Elliott) был, собственно говоря, профессиональным бухгалтером. У него явно была масса времени для анализа графиков за несколько десятилетий, поэтому все свои наблюдения он изложил в крошечной книжке “The Wave Principle”, которая увидела свет в далеком 1938 году. По мнению Эллиота, все в человеческой цивилизации находится в некоем ритмичном порядке, поэтому этот ритм, эти волновые амплитуды можно «протянуть» в будущее, что позволяет прогнозировать финансовые рынки.

Надо сказать, теория Эллиота при жизни мало кому показалась интересной. Подумаешь, очередная сумасбродная идея в дешевой малостраничной книжонке. Эллиотт ушел в мир иной в 1948 году и про него сразу забыли. Его теорию использовало буквально несколько биржевых специалистов. Лишь благодаря Чальзу Коллинзу об этих волнах вообще вспомнили на Уолл Стрит. Затем их популяризовал Гамильтон Болтон в 1950-1960 годах, выпустив книгу с подробным описанием и практикой использования.

Болтон познакомил с волнами Альфреда Джона Фроста, что активно комментировал их в 1980е годы. Фрост приложил немало усилий, чтобы популяризовать эту теорию. Все эти годы она была не особенно кому-то нужна. Так… нишевый инструмент, один из тысяч.

Роберт Пректер

Безусловно, больше всех здесь постарался Роберт Пректер. Именно благодаря ему, когда он подхватил знамя у Фроста, волны Эллиотта обрели всеобщую популярностью, спустя почти 50 лет после того, как бухгалтер Эллиотт написал по ним книгу.

У многих технических систем похожая судьба. Их забывают, при жизни авторов не ценят, а потом вдруг они становятся популярными, когда их продвигает фанатичный последователь. До сих пор Пректер считается главным экспертом по волнам Эллиотта, а его сайт elliottwave.com является главным мировым ресурсом по этой теме. Там масса клевых прогнозов, скажем, специалисты сайта Пректера без особых проблем спрогнозировали кризис 2008 года за несколько лет до его появления. Фактически, современный Эллиотт – это Пректер и его школа.

Именно книги Роберта Пректера (в том числе в соавторстве с Фростом) нужно читать, чтобы разобраться в этой теме.

Волны Эллиотта, по своей сути, имеют фрактальную основу и задача их практика — разложить волны на понятные элементы. Их мы сейчас и рассмотрим.

Фракталы или импульсные волны

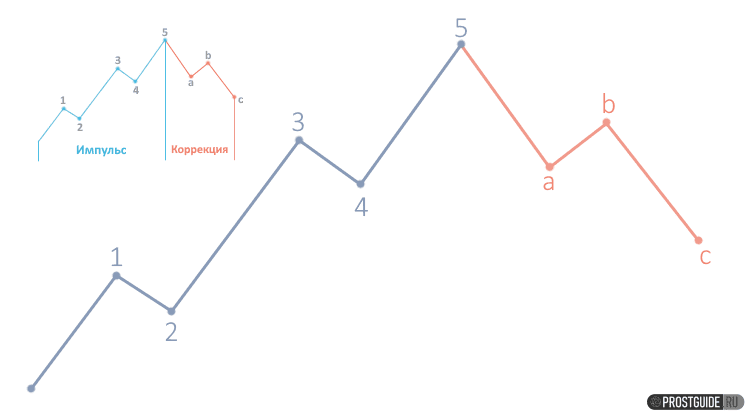

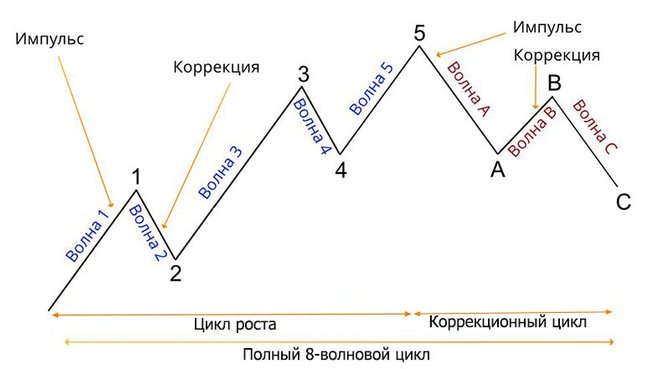

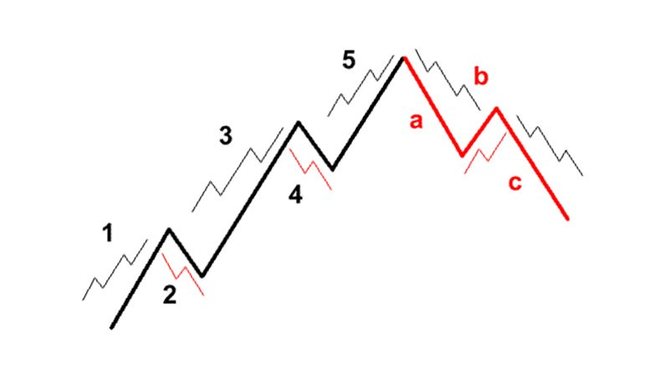

По мнению Эллиотта, рынок движется в волновом паттерне, который называется 5-3.

- Импульсный волной паттерн — первые 5 волн.

- Коррекционные волны — 3 последних волны.

При этом волны 1, 3 и 5 являются основными, они идут по тренду. А волны 2 и 4 — коррекционные.

Вот так выглядит типичный импульсный паттерн из 5 волн:

Не очень понятно, давайте разукрасим:

Вот, так намного лучше видно каждую волну. Теперь краткое их описание. Сам Эллиотт видел в волнах, в первую очередь, эмоциональное и психологическое состояние трейдеров.

Волна 1

Первый импульс вверх. Как правило, это первый эмоциональный посыл людей, которые решили, что наступило время прикупить себе актив. Цена начинает расти.

Волна 2

Здесь народ решил, что волна 1 закончилась и выходят из сделки. Цена, в результате, уходит вниз, ибо покупатели все свалили праздновать. Однако, цена не обновляет нижние минимумы и разворачивается не доходя до них.

Волна 3

Обычно самая сильная и «долгоиграющая» волна. Здесь на цену обратила внимание основная толпа трейдеров. Ну вы понимаете: Вася сказал Пете, Петя — Коле и вот все несутся покупать, а волна бежит вверх.

Волна 4

Снова выходят те, кто закупились ранее, однако, волна не особенно откатная, поскольку куча народу ждет дальнейшего роста.

Волна 5

А это уже пик тренда. Все умные уже вышли, а ценой управляют сугубо эмоции и вера в то, что тренд будет длиться вечно. На самом же деле, жить ему осталось совсем недолго.

Расширенные импульсные волны

Строго говоря, все три импульсные волны всегда «расширенные», поскольку одна такая волна всегда длиннее других, вне зависимости от угла их наклона. Эллиотт же утверждал, что расширенная волна всегда 5я. Однако, со временем таковой стали считать и 3ю. В общем, это спор бесполезный, главное, как все это использовать.

Коррекционные волны

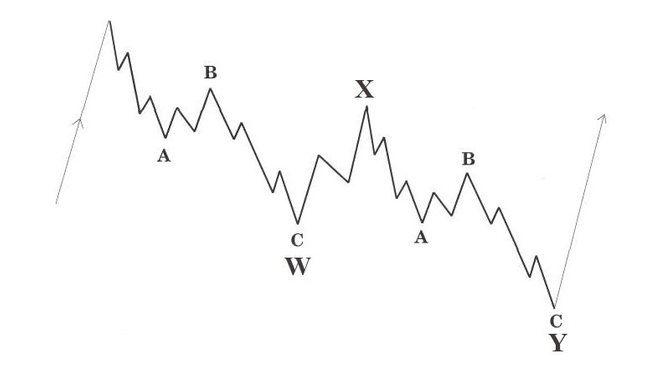

Дальше начинается самое интересное. После 5-волновой импульсной структуры идет 3-волновой откат. Чтобы не запутаться, для обозначения этих волн используются уже буковки — a, b, c и т. д.

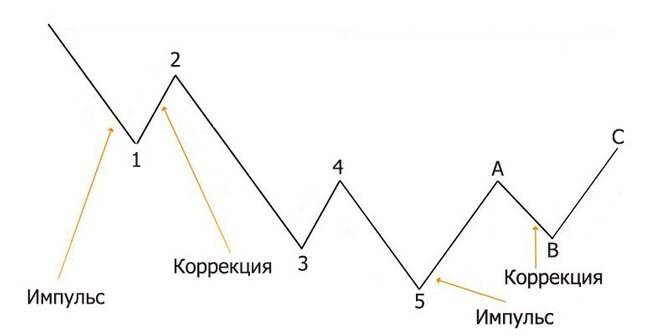

А вот и обратный пример, для нисходящего тренда:

Разновидности коррекционных волн

Эллиотт описывал 21 коррекционный паттерн типа ABC. Пока вы не успели схватиться за голову, успокоим — их запоминать вообще не нужно, поскольку все они донельзя примитивны и состоят всего из трех моделей.

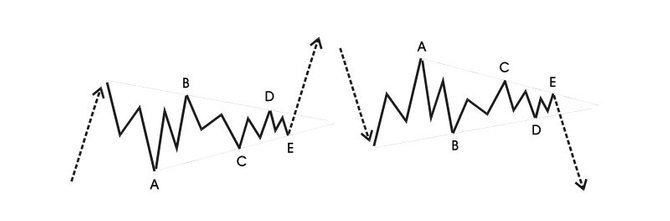

- Зиг Заг.

- Боковик.

- Треугольник.

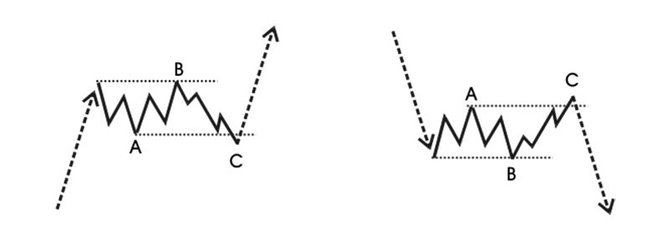

Зиг Заг

Как видите, это весьма наклонное падение цены против основного тренда. При этом волна b, как правило, короче всех. Такие волны в коррекции встречаются 2-3 раза. Как и все другие волны, каждую волну в зиг-заге можно разложить, в свою очередь, на 5-волновую структуру.

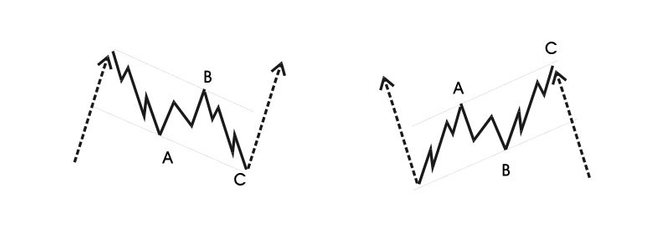

Боковик

Это коррекционные волны, что идут в боковом канале. При этом длина волн, как правило, идентична, хотя волна B порой будет длиннее, нежели A.

Треугольники

Прекрасно знакомая ситуация, ведь фигуры в техническом анализе мы уже изучили.

Треугольник — это коррекционный паттерн между линиями тренда, состоящий из 5 волн, что идут против тренда в наклонном боковом канале.

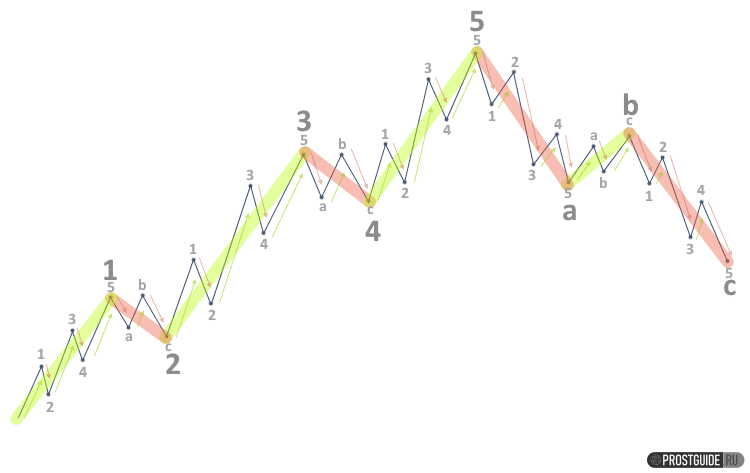

Фрактальная структуры

Все волны Эллиотта — это фракталы, внутри каждой волны скрываются другие волны. Да и вы и сами это знаете по уроку Мультифреймовый анализ. Стоит перейти на младшие таймфреймы, и любой тренд сразу разбивается на множество микротрендиков.

Как видим, волны 1, 3 и 5 состоят из маленьких 5-волновых структур, равно как волны 2 и 4 включают в себя 3-волновые коррекционные структуры.

Любая старшая волна включает в себя младшие, это основная суть теории. Как разобраться в этом нереальном количестве волн?

Просто разделить их по типам:

- главный цикл (вековой);

- суперцикл (40-70 лет);

- цикл (несколько лет);

- первичный уровень (несколько месяцев — лет);

- промежуточный уровень (несколько недель — месяцев);

- вторичный уровень (недели);

- минутный уровень (дни);

- маленький уровень (часы);

- сверхмаленький уровень (минуты).

Все эти волны вложены одна в другую. Главный цикл включает в себя суперциклы, те — циклы, те — первичные уровни, те — промежуточные уровни и так далее, вплоть до сверхмаленького уровня.

Маркировка волн Эллиотта

Чтобы не запутаться в этом количестве разнообразных волн, они отмечаются разными цифрами. Есть несколько вариантов этих маркировок, далее вариант Пректера, как один из наиболее популярных.

- Главный: [I] [II] [III] [IV] [V], против тренда [A] [B] [C].

- Суперцикл: (I) (II) (III) (IV) (V), против тренда (A) (B) (C).

- Цикл: I II III IV V, против тренда A B C.

- Первичный: I II III IV V, против тренда A B C.

- Промежуточный: [1] [2] [3] [4] [5], против тренда [a] [b] [c].

- Вторичный: (1) (2) (3) (4) (5), против тренда (a) (b).

- Минутный: 1 2 3 4 5, против тренда a b c.

- Маленький: 1 2 3 4 5, против тренда abc.

Вот так все это безобразие выглядит, если основные волны нанести на график.

Для тренда вверх:

Для тренда вниз:

Сразу видна фрактальная структура и то, в каких волнах находится каждая волна. Любая импульсная большая волна разделяется на 5 маленьких волн, а коррекционная волна — на три маленьких коррекционных волны. Вечная матрешка.

3 главных правила волн Эллиотта

Хотя все это непосвященному человеку кажется дикой кашей, есть лишь три правила, которые должны соблюдаться. Они относятся только к 5-волновой структуре. Коррекции же можно интерпретировать куда более вольно.

Вот эти правила:

- Волна 2 не может откатится дальше, чем 100% волны 1.

- Волна 3 не может быть самой короткой из трех импульсных волн.

- Волна 4 не может перекрывать волну 1.

Если волна 2 ушла ниже, чем волна 1 в восходящем тренде, значит волны нужно считать заново. А вот волна 3 может быть самой длинной из всех, главное — чтобы не была самой короткой.

3 практических совета

Волны Эллиотта — тема крайне сложная и комплексная. Взаимодействие волн из разных циклов изучают месяцами и годами (нет, я не шучу). Вот как может выглядеть практическое применение таких волн.

- Когда волна 3 — самая длинная, то волна 5 будет примерно равна волне 1.

- Волны 2 и 4 являются зеркальными. Если волна 2 идет под большим наклоном, волна 4 имеет менее выраженный наклон и наоборот.

- После импульсного 5-волнового движения, коррекция (abc) обычно заканчивается там, где закончилась волна 4.

Дальше, чтобы не запутаться, внимательно смотрите на рисунок выше.

Первый практический совет помогает выявить завершение волны 5. Хотя она может быть дольше, нежели волна 3, а она, в свою очередь, может быть длиннее волны 1. Как правило, волна 5 рисуется сразу по завершению волны 4. В сильном нисходящем тренде длина волны 1 (измеряется в процентах) рисуется от нижнего значения волны 4. Аналогично и для 5-волнового нисходящего тренда, где волна один используется для дорисовки волны 4, что позволяет определить волну 5.

Второй совет помогает определить коррекцию волны 4. После того, как волна 2 резко снизилась, коррекционная волна 4 ожидается плавной. Если же волна 2 сама плавная, значит волна 4, напротив, может быть резкой. Они зеркальные, помните? Как правило, волна 2 всегда идет под достаточно острым углом, демонстрируя откат на значительное расстояние от волны 1. При этом волна 4 плавно идет после длинной волны 3 и формирует основу для восстановление тренда в волне 5.

Наконец, третий совет помогает обнаружить конец коррекции волны II после волны I. Волны I и II относятся к старшему циклу, а волны 1-2-3-4-5 являются вложенными в эту одну большую волну I. Они все вложенные, ибо фрактальные, не забывайте. Когда идет коррекция волны II, чтобы обнаружить ее завершение, необходимо следить за завершением волны 4. В большом восходящем тренде, волна II может бить около нижнего уровня малой волны 4. И все наоборот для нисходящего тренда.

Волны Эллиота на живом графике

На живом графике и в его полной версии есть все необходимые графические инструменты для того, чтобы нарисовать эти волны.

Море волнуется раз

Окей, теория, большое спасибо, что все рассказали, давайте ближе к телу. Рассмотрим 2 сценария, в которых волны Эллиотта нам бы пригодились. В первом сценарии мы видим дно рынка и движение вверх. Это движение мы отмечаем, как волну 1, откат – как волну 2.

Чтобы найти зону для входа, вспоминаем столь важные правила, о которых мы уже говорили:

- волна 2 никогда не должна быть ниже волны 1;

- волны 2 и 4 часто отскакивают от уровней ретрейсмента Фибоначчи.

Ладно, мистер Эллиотт, зря вы мне что ли мозги морочили. Давайте объединим вас с уровнями Фибоначчи. О, уровень 0.500 цене явно весьма интересен, судя по свечам.

Правило номер 2 гласит, что волна 2 не может быть ниже, чем волна 1. В форексе мы используем это правило для установки стопа, а в бинарных принимаем во внимание.

Если же волна 2 укатит ниже волны 1, счет придется начинать заново. Смотрим, что было дальше.

Замечательно, самые базовые правила Эллиотта плюс Фибоначчи позволили нам поймать превосходное восходящее движение.

Море волнуется два

Теперь мы воспользуемся коррекционными волнами, чтобы получить чутка денежек.

Мы считаем волны вниз по тренду и приходим к выводу, что коррекционные волны ABC идут в четком боковом движении, тот самый коррекционный боковик. Следовательно, по завершению волны C можно ожидать новую импульсную волну.

Смотрим, что было дальше. Ну, на этот раз это хеппи-энд нашей волновой истории:

Эти сложные волны Эллиотта

Да, я знаю, это сложно. Сразу хочу сказать — волны Эллиота считаются “взрослой” и непростой темой. Те, кто его освоили, порой дают действительно поразительные прогнозы.

Но, признаться, я не видел практически никого, кто бы использовал такие волны для бинарных опционов. Для форекса — изредка, для рынка акций и фьючерсов— будьте любезны. В бинарных же опционах у большинства банально не хватает терпения и технических навыков, чтобы применять подобные сложные системы. Не говоря уже о том, что в бинарных любят короткие экспирации, а Эллиотт считается инструментом долгосрочного прогнозирования.

Но это не значит, что с ними не нужно ознакомиться. Напротив: если вас интересует волновая структура рынка, то именно с волн Эллиота нужно ее изучать. И лучший способ это сделать — читать книги Роберта Пректера, нацелившись на продолжительную учебу. Месяцы опыта — минимум, что здесь требуется. В одной статье даже близко нельзя передать всех нюансов.

Это целая школа, и если вас зацепил весь метод — скучать вы не будете. Если у вас после волн дикая каша в голове — это нормально, ничего страшного. В техническом анализе полно таких методов, для освоения которых требуются люди с особым складом ума.

Так что ознакомьтесь, пролистайте книгу и идите дальше, если волны показались вам сложными/скучными/не нужными. Если заинтересовало, то книгу Пректера в зубы, заодно можно и базовую работу Эллиота прочитать, благо что она крошечная, лишь несколько десятков страниц.

Волновая теория, безусловно, интересна как таковая. Ибо волнообразная структура цены – аксиома, и волны Эллиотта дают одну из самых популярных школ для ее освоения. Однако, сложный процесс обучения многих оттолкнет, естественно. Когда вы найдете “свою” систему, сложной она вам казаться не будет. Если волны вас заинтересовали – поздравляем, вы хорошей компании. Читайте elliottwave.com, русскоязычные форумы единомышленников и да пребудет с вами Большая Волна.

Волны Эллиота. Основы.

prostguide.ru

В данном уроке под названием «волны эллиота: теория и практика», мы с вами попробуем разобраться что из себя представляет теория волн эллиота, разберем теоретические аспекты тактики торговли на рынке с использованием этой теории, а затем рассмотрим как на практике выглядят паттерны волновой теории эллиота.

В далеком 1930 году, господин эллиотт анализируя рыночные графики пришел к выводу, что цены развиваются определенными циклами, состоящими из импульсных и коррекционных волн.

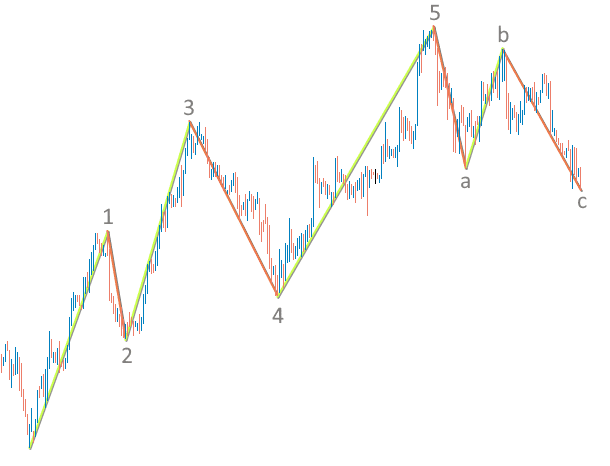

График на рисунке кажется страшным и непонятным, как китайские иероглифы?

На самом деле все элементарно и просто. После внимательного прочтении статьи, или просмотра видео урока вы будете с легкостью разбираться в его структуре.

Восьми волновая модель

Восьми волновая модель представляет из себя 5 импульсных волн : ( 1,3,5, а, с ). Эти волны импульсные (движущие), они обязательно должны быть длиннее коррекционных . Оставшиеся три волны: (2,4, b ), коррекционные , они всегда короче импульсных .

Три импульсные волны (1,3,5) растущие, т.е цена двигалась в верх. На пике волны 5 заканчиваться большой импульс вверх, окрашенный на картинке в синий цвет. За тем начинается коррекционная стадия цикла, и импульсные волны ( а, с ) уже направленны вниз .

Цены на рынке движутся волнами, за волной роста всегда следует волна падения , за волной падения всегда следует волна роста . Двигаясь таким образом волны создают восьми волновую модель, описанную выше.

Думаю пока проблем с пониманием возникнуть не должно.

Волновые фракталы

Волны эллиотта имеют фрактальную структуру. Те кто не знают, что такое фракталы кликаем по ссылке и смотрим очень интересное видео. Но для понимания нашей теории на понадобится только одно свойство фрактала, определение которому я сейчас постараюсь кратко изложить. Цикл эллиотта это представляет собой фрактал, а если это фрактал, то он имеет свойство постоянного самоповторения , как бы при уменьшении масштаба, в нашем случае масштаб, это таймфрейм на котором мы торгуем! Другими словами, каждая волна состоит из 5 волн, а каждая коррекция состоит из 3 волн, меньшего временного интервала.

Давайте из уже знакомого вам восьми волнового графика:

возьмем две первые волны: №1 импульсная волна направленная вверх, волна №2 коррекционная волна .

Согласно одному из свойств фракталов — самоповторению в меньшем масштабе, при уменьшении временного интервала мы должны получить, точно такую же восьми волновую модель.

Вот так это будет выглядеть для всего восьми волнового цикла!

На картинке ниже для большей визуальной наглядности, я добавил стрелочки и буквенные обозначения. Надеюсь теперь проблем с пониманием не точно не будет. Но, если вы все же не до конца все поняли, в конце статьи есть видео урок.

Для понимания общей картины, фрактальность волнового анализа эллиотта очень важна. И как мне кажется с ней мы разобрались. Теперь можно перейти непосредственно к построению торговой системы на основе волн эллиотта.

Торговая стратегия: «волны эллиотта».

Волновой анализ в торговле в основном используют трейдеры профессионалы. Новички предпочитают стратегии попроще, и вот почему. Довольно простой и понятный волновой анализ, на практике оказывается очень трудно применимым, так как распознать на реальном графике, в реальном времени, в какой стадии цикла находится рынок, довольно сложно. Учится торговать по данной стратегии стоит только в том случае, если вы настроены серьезно относительно торговле на рынке. Так же от себя хочу заметить, что торговать на голом волновом анализе не стоит, лучше всего комбинировать данную стратегию, с какими нибудь индикаторами.

- MACD

- Скользящие средние

- Уровни Фибоначчи

Для начала нам нужно найти, растущий импульс без сильных коррекций, после падения.

Далее нужно растянуть сетку Фибоначчи, и ждать коррекции к одному из уровней. Как узнать от какого именно уровня, с большей вероятностью отобьется цена, я расскажу в одном из моих следующих уроков, так что подписывайтесь на мой канал ютуб, чтобы не пропустить новые еще более классные уроки. Сделку можно открывать после удара цены в один из уровней либо, после того как сформируется и закроется бычья свеча(после отбоя цены от уровня).

В нашем случае, цена отбилась аккурат от уровня 50. Открыть сделку следовало, от этого уровня. Более консервативным и несклонным к риску трейдерам можно открыть сделку при пробое, максимума первой волны. Стоп-лосс устанавливается за минимумом второй волны.

Далее перед нами встает вопрос: как долго держать открытую сделку? Необходимо дождаться момента когда после во время формирования пятой волны, цена дойдет до пика третьей волны. Лично я советую выходить частями, возле важных уровней, которые можно определить, но об этом тоже в другой раз.

Теперь отметим все волны.

Вот в принципе и все, урок подошел к концу. Видео версия урока представлена ниже. Всем профита, спасибо за внимание!

Волны Эллиотта — что это такое и примеры применения на практике

Каждый трейдер понимает, что изменение курса биржевых активов может как приносить хорошую прибыль, так и приводить к серьезному убытку. Поэтому так ценится умение предугадывать будущие движения рынка, позволяющее принимать правильные торговые решения.

Помогают при этом инструменты технического анализа, дающие возможность выявлять закономерности на графиках. Один из наиболее эффективных методов — основанные на изучении психологии толпы «волны Эллиотта», суть которых мы и рассмотрим в данной статье.

Что такое волны Эллиотта

Волны Эллиотта — это популярный метод технического анализа (ТА), позволяющий трейдерам отслеживать на графиках повторяющиеся тенденции и делать прогнозы дальнейшего движения курса биржевых активов. В основе этого метода лежит теория следования рыночных трендов моделям, отражающим психологию поведения толпы.

Основы волновой теории были сформулированы в 30-х годах прошлого века американским финансистом Ральфом Эллиоттом.

Всего было выделено 13 волновых моделей, регулярно прослеживающихся на исследуемых им графиках. При этом речь шла исключительно о повторяемости формы, но не амплитуды или временных промежутков. Математическим базисом теории стала последовательность чисел Фибоначчи, а ее краткое описание изначально было опубликовано в 18-страничной брошюре под названием «Волновой принцип».

Несколько десятилетий волнам Эллиотта особо никто не уделял внимания и не применял их на практике. Лишь в 70-х годах этот метод ТА нашел широкое распространение среди трейдеров, благодаря усилиям, вложенным в развитие и популяризацию волновой теории Робертом Пректером и Альфредом Фростом.

Изначально данный инструмент технического анализа был ориентирован исключительно на фондовый рынок, но впоследствии стал применяться при торговле практически любыми биржевыми активами, в том числе и популярными ныне криптовалютами.

Описание волновой теории Эллиотта

Фундаментом теории волн Эллиотта являются наблюдения за трендовыми движениями курса, в которых выделяются повторяющиеся фрагменты (волны).

Сформировываются они из-за циклического смещения баланса между спросом и предложением на рассматриваемый актив.

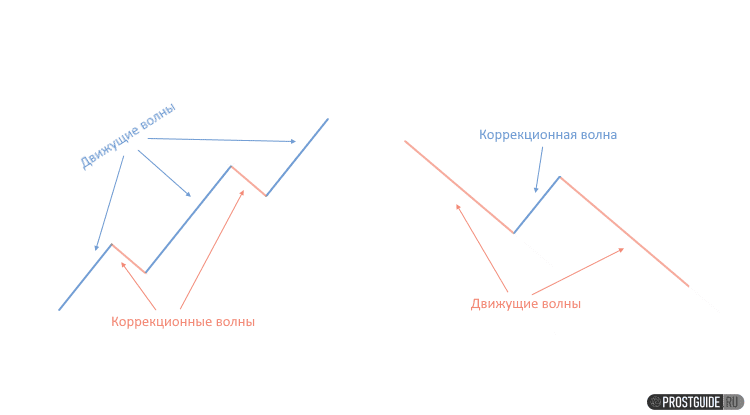

Волны Эллиота бывают двух видов:

- Импульсные (движущиеся) — идут по направлению основного тренда;

- Коррекционные (откатные) — направлены против тренда, являются коррекциями импульсных волн.

Основная формация в волновой теории, по сути, состоит из одного импульсного цикла (восходящее движение) и еще одного коррекционного (нисходящее движение). Первый включает в себя волны 1–5, второй — A, B и C. Каждая из них в свою очередь делится на аналогичные участки на более мелких таймфреймах.

Базовой фигурой в теории Эллиотта является 8-волновой паттерн, в котором содержится 5 импульсных волн (1, 3, 5, A и C) и 3 коррекционных (2, 4 и B).

Как видите, в рамках восходящего тренда волны 1, 3 и 5 направлены вверх и являются импульсными, а 2 и 4 — вниз, то есть они коррекционные. В нисходящем движении ситуация меняется: направленные вниз A и C — импульсные, а коррекционная лишь одна — движущаяся вверх волна B.

В случае с медвежьим трендом волновая структура будет зеркальным отражением вышеописанной модели — волны 1, 3 и 5 будут импульсными нисходящими, а 2 и 4 откатными. В коррекционном движении А и С станут восходящими, а В — нисходящей.

Основные правила волн Эллиотта

В теории любой более или менее опытный трейдер может на глаз выделить на графике тренды из 5 и 3 волн. Основная проблема при этом — субъективность анализа имеющейся структуры, поскольку у каждого наблюдателя волны получаются разные по размеру, углу наклона и т. п.

Чтобы сгладить этот момент, Эллиотт, а затем и продолжившие его дело теоретики, создали ряд правил, помогающих с выделением на графике волн базового паттерна:

3 должна заканчиваться выше крайней отметки первой волны. Кроме того, она не может быть самой короткой среди трех импульсных волн. Чаще всего она является самой длинной из них.

Откатное движение в 8-волновой структуре не может состоять больше, чем из 3 волн — только ABC, никаких DE и т. д. (но в других моделях такое допустимо).

Окончание коррекционного цикла ABC должно примерно приходиться на конечную отметку волны 4 или чуть ниже нее.

Коррекционные волны

В отличие от импульсных движений, всегда состоящих из 5 волн, образующих примерно похожие фигуры, коррекционные могут выстраиваться в заметно отличающиеся по форме структуры и содержать больше, чем три волны.

Рассмотрим самые известные паттерны коррекционных волн:

- Плоская — волны коррекции ABC двигаются в боковом канале, сформированном из двух условных горизонтальных линий. Длина волн либо примерно одинаковая, либо B длиннее, чем A и C. Если же канал, в котором происходит коррекция, не горизонтальный, а идет под уклоном (против импульсного движения), то образуется паттерн «флаг», намекающий на продолжение тренда.

- Треугольник — коррекционная модель из 5 волн (ABCDE), двигающихся в наклоненном сужающемся канале, направленном против импульсного тренда. Обычно такие фигуры являются предпоследним движением в формирующейся структуре, а выход из них происходит по направлению предшествующего движения.

- Зигзаг — коррекция происходит в форме зигзага под крутым углом наклона к импульсному тренду. Волна В обычно короче двух других, а С может достигать 150–250% от длины А. Чем круче получается откат (В), тем больше вероятность, что С получится удлиненной.

Во многих случаях зигзагообразная коррекция участвует в образовании на графике паттерна «Голова и Плечи» (ГиП), формируя правое плечо. За левое плечо при этом отвечают волны 3, 4 и 5 импульсного движения.

- Сложная — состоит сразу из нескольких перечисленных выше видов волновых коррекций. Если комбинация двойная, то ее волны обозначаются символами W, X и Y. Если коррекционная структура тройная, то W, X, Y, XX и Z.

Индикаторы

Для более четкого определения на графике волновых моделей Эллиотта могут применяться вспомогательные индикаторы. Например, скользящая средняя (MA) нередко помогает выделить окончание коррекционных движений, поскольку выступает в качестве динамической поддержки или сопротивления.

Также неплохо себя показывают МА 250, 200 и 150 на 1-часовом фрейме.

Еще один популярный вид индикаторов, использующихся вместе с волновой теорией Эллиотта — осцилляторы. На них отслеживаются конвергенции и дивергенции, подтверждающие завершение формирования импульса. Как вариант, это может быть индикатор MACD, но есть и специально заточенный под работу с волнами — Elliott Wave Oscillator.

На нем окончанию третьей волны в восходящем движении всегда соответствует самая высокая вершина. А когда гистограмма переходит из минусовой области в положительную, это сигнализирует о завершении или начале нового цикла. Между третьей и пятой волной на этом осцилляторе часто образовывается конвергенция.

Применение на практике

Когда волновая теория Эллиотта используется для поиска точек входа в торговые сделки, самым явным сигналом является формирование импульсного движения от места, в которой происходит разворот тренда.

Если при этом речь идет о восходящем движении, вход в позиции осуществляется в одной из трех импульсных волн.

Лучше всего после выявления импульсной волны дождаться пока завершится первая коррекция и затем открывать сделку по тренду.

При этом могут применяться два метода:

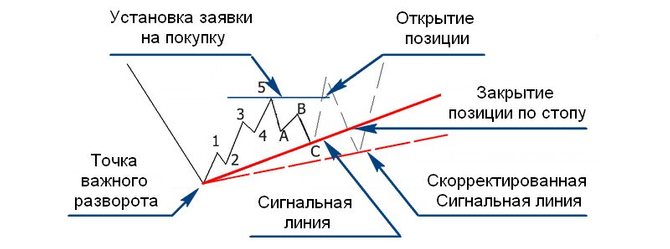

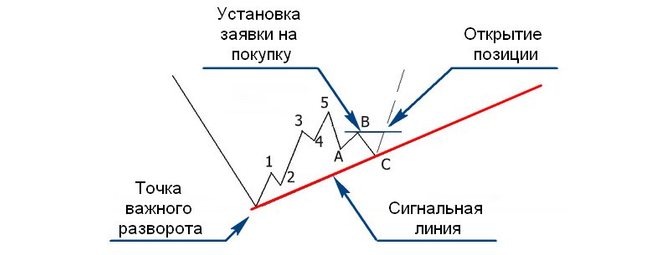

- Консервативный — ордер на покупку открывается после завершения коррекционного движения на уровне окончания 5 волны. Через начало первой и конец второй волны проводится сигнальная линия, в случае возврата курса к которой сделка закрывается. Повторное открытие делается на вершине нового максимума после корректировки сигнальной линии.

- Умеренный — изначальные условия для открытия сделки аналогичны консервативному методу, но ордер на покупку размещается на уровне окончания волны В. Дальнейшие действия аналогичны — при необходимости сделка закрывается, а сигнальная линия корректируется.

Также иногда применяется агрессивный метод входа в позицию, заключающийся в открытии сделки после пробоя сигнальной линии. Считается, что такое событие указывает на начало формирования новой импульсной модели.

Волны Эллиотта — примеры на графиках

Инструменты для построения волн Эллиотта на «живом» графике присутствуют в терминалах многих форекс-брокеров, а также на сайтах ТОПовых криптобирж. Но удобнее всего их рисовать на Tradingview, где в наборе графических инструментов имеются все основные виды волновых паттернов.

Рассмотрим сценарий с классическим 8-волновым паттерном на графике биткоина, где импульсное движение является нисходящим. За начало первой волны берем локальный максимум, от которого явно начинается нисходящий тренд. 2-я волна является откатной — по ней видим, что выполняется условие окончания ниже начала первой волны.

Далее размечаем остальные три волны нисходящего импульса. При этом убеждаемся, что:

- 3 волна заканчивается ниже окончания первой;

- 4 волна не поднимается выше начала второй;

- 5 волна заканчивается ниже, чем третья;

- 3 волна длиннее, чем первая и пятая.

С откатным движением ABC тоже все в порядке — оно заканчивается чуть ниже четвертой волны. Далее видим, что нисходящий тренд продолжается, то есть начинается новый цикл.

Рассмотрим еще один пример — в этот раз видим восходящее импульсное движение после накопления на локальном дне. В нем тоже соблюдаются все правила для первых пяти волн. А коррекционное движение заканчивается практически идеально — окончание волны С ниже, чем А, и при этом оно находится на том же уровне, что и 4 волна импульсного роста.

И еще один пример — на графике формируется фигура, которую предположительно можно трактовать, как «Голова и Плечи». Левое плечо состоит из волн 3 и 4, голова — из 5 и А. Правое, если оно все же будет сформировано, будет состоять из волн В и С.

Благодаря волновой теории Эллиотта, обнаружение на графике такой не до конца сформированной коррекции можно использовать для входа в торговую сделку на понижение. Тейк-профит при этом можно определить, предполагая, что волна С будет удлиненной. Это вполне будет соответствовать торговле по фигуре ГиП, правое плечо которой в теории должно равняться высоте «головы» от линии «шеи».

Недостатки волновой теории Эллиотта

Несмотря на то, что волны Эллиотта широко применяются в техническом анализе, на самом деле они являются не самостоятельным торговым индикатором, а теоретическим инструментом.

Даже Роберт Пректер, который в свое время дал волновой теории вторую жизнь, говорил, что она является лишь способом подтверждения циклического поведения рынков, но не методом прогнозирования.

Волны Эллиотта часто критикуют за субъективность, так как каждый отдельный наблюдатель может видеть формации на графике по-своему. Следовательно, прогноз изменения цены биржевого актива в будущем может не сбыться из-за изначально неправильной визуализации волновых паттернов.

Встречаются и те, кто считает, что волны Эллиотта довольно просто рисовать на уже состоявшихся графиках, но при попытках спрогнозировать несформированную до конца модель нельзя однозначно определить границы волн. Это делает успешное использование данной теории на практике практически невозможным, в частности в плане выбора точек для входа и выхода из позиций.

Некоторые и вовсе полагают, что применение волновой теории чаще приводит к получению убытков нежели прибыли, поскольку она содержит массу нюансов, учитывать которые в полной мере неспособны даже опытные трейдеры.

Еще один недостаток волновой теории Эллиотта заключается в необходимости ее длительного изучения для того, чтобы успешно применять в торговле.

В отличие от большинства популярных индикаторов ТА, волны Эллиотта нельзя освоить за несколько часов или дней. Согласно отзывам трейдеров, которые изучили эту методику, на полноценное обучение могут понадобиться месяцы и даже годы.

Учитывая перечисленные моменты, можно прийти к выводу, что использовать волновую теорию для трейдинга можно, но только в совокупности с другими инструментами технического анализа. Ну, а если речь идет о трейдерах-новичках, им и вовсе стоит поискать более простые и однозначно трактуемые индикаторы.

Однако каждому трейдеру нужно как минимум ознакомиться с волновым принципом Эллиотта. Уроки для начинающих вы найдете в видео ниже:

Уроки о волновой теории Эллиота для новичков

Книга о волнах Эллиотта

По волновой теории написано достаточно много книг, методичек и статей, но основным учебником для желающих ее изучить уже много десятилетий остается «Полный курс по закону волн Эллиотта» в соавторстве Роберта Пректера и Альфреда Фроста.

В более поздних переизданиях на русском языке может встречаться под названием «Волновой принцип Эллиотта. Ключ к пониманию рынка». Данную книгу можно купить в многих книжных интернет-магазинах по цене 500–1000 рублей, например, на сайте издательства Альпина.

Также некоторые веб-ресурсы предлагают скачать ее бесплатно. Чаще всего это сайты, посвященные торговле на Форекс-рынках. Например, здесь есть pdf-версия книги, опубликованной в 2001-м. А на этом сайте можно скачать в разных форматах более старое издание.

Работа Пректера и Фроста, кроме теоретической информации, содержит множество иллюстраций, а также схематических и наглядных примеров, позволяющих вникнуть во все нюансы волновой теории Эллиотта.

Источник https://binguru.net/volny-elliotta-4321

Источник https://smart-lab.ru/blog/603798.php

Источник https://coinpost.finance/p/chto-takoe-volny-elliotta