Венчурные инвестиции в россии 2022

Содержание:

Главные сделки года

По данным Dsight, почти 70% от всего венчурного финансирования за 11 месяцев пришлось на январские инвестиции в размере $400 млн в онлайн-платформу для совместной удаленной работы Miro — от группы инвесторов во главе с фондом Iconiq Capital.

О докризисном, удачном для российских стартапов январе — в материале RB.RU.

Измени свой подход к финансам и начни инвестировать – большой выбор программ обучения можно найти в каталоге курсов по инвестициям.

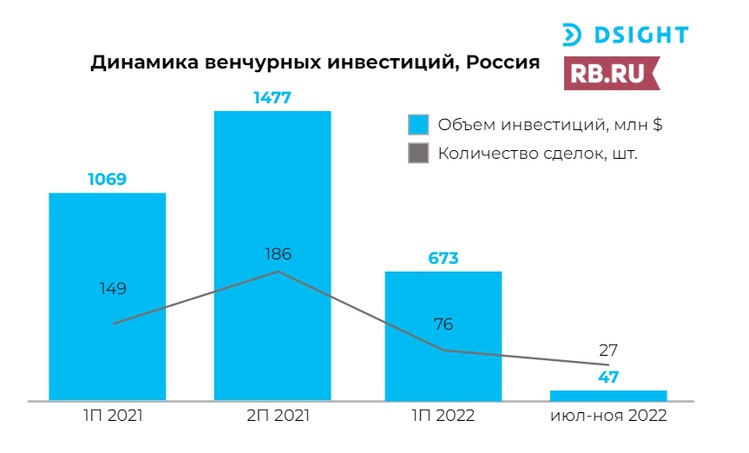

Без учета этой сделки объем инвестиций составил $320 млн. Из них за период с июля по ноябрь произошло 27 сделок объемом всего в $47 млн, что более чем в 30 раз меньше, чем во втором полугодии 2021 года. Все это указывает на то, что интерес венчурных инвесторов к российским стартапам серьезно снизился.

Переломным периодом для инвесторов стал февраль. До того, как статус российских предпринимателей изменился, стартапы с российскими корнями активно получали инвестиции как от местных, так и зарубежных инвесторов. Больше всего внимания привлекли сделки в сегментах FinTech, Food и Games.

Как российские стартапы привлекали инвестиции весной — в нашем материале.

Наиболее крупная сделка за последние пять месяцев — привлечение инвестиций в $16,4 млн медицинским сервисом BestDoctor, разрабатывающим технологичные страховые продукты. Вложились в компанию нескольких крупных российских инвесторов, в числе которых «Интеррос» Владимира Потанина.

На втором месте — разработчик ПО для автоматизации бизнес-процессов FIS, получивший $5,1 млн от венчурного фонда Национальной технологической инициативы под управлением инвестиционной компании Kama Flow и ряда частных инвесторов.

Еще $4,3 млн от фонда «Восход» привлек стартап lex, специализирующийся на решениях для разработки сложных месторождений нефти.

Также среди стартапов, получивших заметное финансирование во втором полугодии, стоит упомянуть краснодарскую FoodTech-компанию Qummy, занимающуюся разработкой «умных» печей ($3,6 млн от инвестиционного офиса Joint Journey Сергея Дашкова и нескольких бизнес-ангелов). Еще одна значимая сделка — у проекта экс-сотрудников «Яндекс» Rubbles по разработке ИИ-решений для бизнеса ($3,3 млн от корпоративного венчурного фонда МТС).

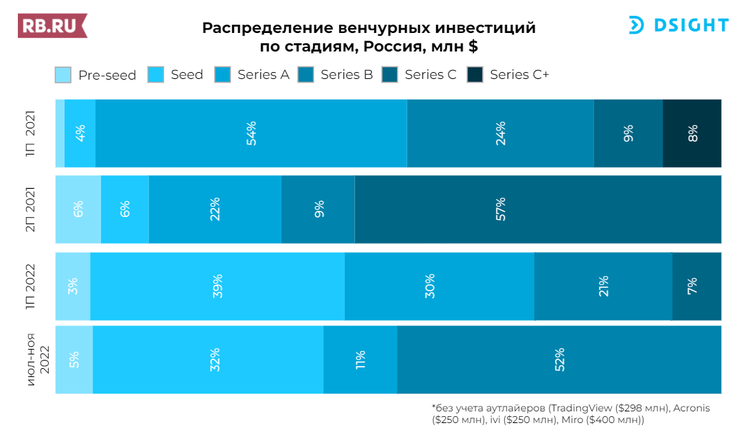

Инвестиции в зависимости от стадий стартапов

В 2022 году значимо выросла доля инвестиций на стадии seed в структуре венчурных инвестиций: в 1-м полугодии 2022 она составила 39% — за счет нескольких крупных посевных инвестиций, за последние 5 месяцев снизилась до 32%, что все еще серьезно превышает аналогичный показатель прошлого года.

За период с июля по ноябрь Dsight не зафиксировал ни одной сделки на поздних стадиях.

Частные и государственные инвесторы

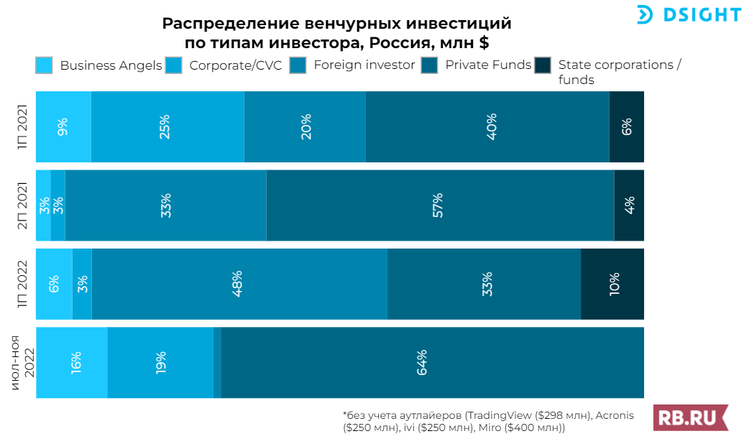

Надежды на поддержку стартапов государственными фондами, которые были в конце первого полугодия, не оправдались. По итогам последних пяти месяцев заметно явное доминирование частных фондов в структуре венчурных инвестиций.

Кроме того, за период с июля по ноябрь существенно выросла доля финансирования от корпоративных инвесторов — до 19% с 3% в первом полугодии. Среди корпораций, вложившихся в инновационные проекты: МТС, Softline, HeadHunter, «Газпромбанк» и другие.

Фонд «Восход» — наиболее активный инвестор по количеству профинансированных компаний (7) за 11 месяцев 2022 года.

Среди обнародованных портфельных компаний — якутский разработчик медицинского ПО «Сайберия» и упомянутые ранее Qummy и lex. На втором месте — фонд НТИ, финансово поддержавший 5 компаний в первом полугодии 2022.

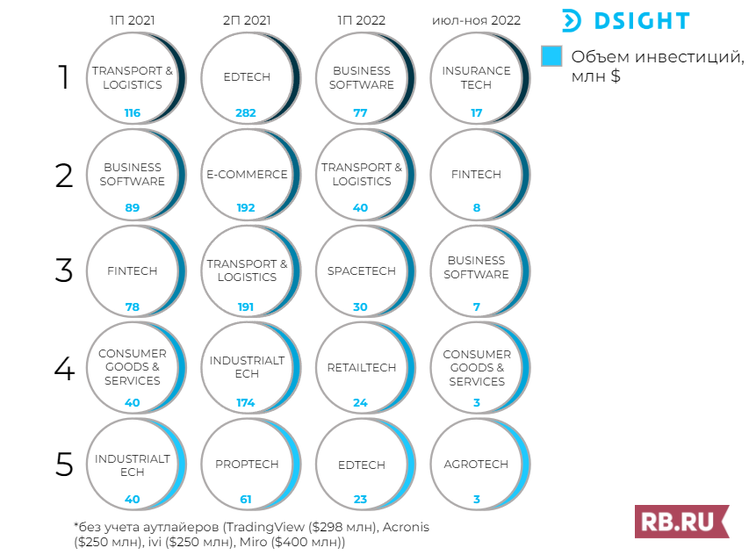

В распределении венчурных инвестиций за 11 месяцев 2022 года по технологическим направлениям лидирует сегмент программного обеспечения для бизнеса: стартапы в этой области привлекли $84 млн, но $77 млн из этой суммы пришлось на первое полугодие.

Обзор рынка от экспертов

Венчурный мир в 2022 году столкнулся с рядом факторов, существенно меняющих традиционную модель привлечения венчурных инвестиций. Раньше стартапу достаточно было находиться в «правильной» юрисдикции, качественно презентовать проект и иметь растущую выручку и производные от нее метрики.

Теперь же венчурные инвесторы совместно с портфельными компаниями запустили работу по оптимизации и сокращению административных расходов. Теперь они делят бизнес на российский и зарубежный и принимают новые стратегии. А также оптимизируют операционный денежный поток компании: сокращают расходы, чтобы повысить срок жизни проектов без внешнего финансирования.

Конец года 2022 года большая часть стартапов встречает с оптимизированным PL (profit&loss statement) и потенциалом развития выручки в России.

В качестве трендов можно выделить выход на рынки регионов MENA и LATAM.

Я бы отметил тенденцию к снижению оценок на входе (тренд наблюдается как на международных рынках, так и на российском) — оценки снижаются даже в таких секторах как SaaS (The BVP Nasdaq Emerging Cloud Index по итогам года снизился более чем на 50%).

Также ограничена ликвидность при выходах — есть существенное падение на рынках публичного капитала. Выходы через IPO затруднены, снижена активность на рынке M&A. Сложно получить оценку на уровне аналогичных сделок предыдущих лет, на них уже нельзя ориентироваться.

При инвестициях в новые проекты фондам важно видеть не только растущую выручку, но и операционную эффективность, то есть возможность выйти в прибыль на горизонте двух-трех лет.

Ввиду того, что эффективность традиционной модели капитализации бизнеса и ее функционирование на горизонте 2–3 лет стоит под вопросом, инвесторы запускают работу в новых для себя бизнес-моделях (например, venture builder), а также анализируют возможности зарабатывать на дивидендном потоке.

Если подвести итог в целом по году, безусловно рынок упал и в деньгах, и в сделках — как минимум вдвое, по нашим оценкам. Но активность сохраняется, меняется ландшафт, вырабатываются новые подходы.

Да, качественных стартапов (стадии A), доступных российскому инвестору, стало меньше. Но есть и те компании, которые на волне импортозамещения сейчас хорошо растут и являются интересным активом, а также обладают потенциалом масштабирования в «дружественные юрисдикции».

В основном это ИТ-стартапы, которые сфокусировались на российском рынке, понимая, что они здесь могут неплохо вырасти в освободившейся нише.

Также нужно смотреть внимательнее на ранние стадии — seed, например, где есть первый пилот, первая выручка, готовый продукт, какая-то команда с базовым видением и развитием.

Пульс на российском венчурном рынке в этом году сохранялся, но все радикально просело.

Российский рынок всегда был маленьким. И нет смысла говорить о каких-либо сегментах. В одном сегменте случилась одна большая сделка — вот он стал большим. В другом сегменте сделка не случилась — вот он маленький. В этом году большой сегмент — электросамокаты, но это ровно две компании.

Среди показательных сделок для всего рынка я могу назвать: продажу «Авито» и Tinkoff, выход Naspers из VK, обмен активов VK, «Сбера» и «Яндекса», объявленный раздел «Яндекса». По сути это все — один большой тренд.

И IPO Whoosh с большим раундом URent — другой.

В дальнейшем движения нашего рынка будут полностью определяться «геополитикой», а ее я предсказать не могу.

Самый оптимистичный сценарий развития ситуации в будущем: внутрироссийские сделки примерно на уровне 2019-го, сделки с прицелом на мир полностью отделены, и даже самые заядлые оптимисты не считают их российскими. Самый пессимистичный сценарий — все в ноль.

Российский венчурный рынок закономерно упал. Мы видим резкое сокращение объемов раундов: по данным «Русского венчура» — в 15 раз, с 85,2 млрд руб. до 16 млрд руб.

Наиболее крупный и пострадавший сегмент — иностранные инвестиции. Здесь мы видим падение на 81% — всего 5 публичных сделок за год. Падение в сравнении с мировым рынок выглядит драматически: он, по данным Crunchbase, упал на лишь на 35%. Причины — последствия геополитики и падающая премия за риск из-за агрессивного повышения ставки.

Лидеры по объему инвестиций в 2022 году, по данным Venture Guide: разработка ПО для бизнеса — 28% от всех инвестиций, HR & WorkTech — 26%, кибербезопасность — 16%, телеком — 12%.

Выделю сделки корпораций — этот сегмент оказался наименее пострадавшим. Показательно, что 3 крупнейшие сделки в сегменте проведены с компаниями с штаб-квартирами в Москве. В январе компания Ventra Go! привлекла 700 млн рублей от «ВТБ Капитал Инвестиции». В феврале 2 млрд руб. получил стартап «Юрент» от группы MTS, VPE Capital и VEB Ventures. А в октябре была закрыта сделка BestDoctor на 1 млрд руб. с участием «Интерроса».

Один из трендов рынка — отъезд все большего числа специалистов. По данным Leta Capital, уехало порядка 70% стартапов. Значительная часть оттока была в октябре, после объявления частичной мобилизации. По данным Dsight, только в первом полугодии релоцировались более тысячи компаний.

Если говорить о возможных прогнозах на 2023 год, я предполагаю следующее. Произойдет переход управляющих структур от стратегий венчурного капитала заработка на капитализации — к стратегиям фондов прямых инвестиций заработка на дивидендах. Сейчас чистая прибыль стала важнее безудержного роста.

Также корпорации продолжат быть активными в M&A. Привлекательность российских альтернативных инвестиций для тех, кому отказывают иностранные структуры, будет расти. Увеличатся объемы частных инвестиций и государственных стимулов в пострадавшие от санкций отрасли, будет расти сегмент импортозамещения. С уверенностью можно сказать, что дальнейшая динамика рынков капитала сейчас зависит от геополитики.’

Фото на обложке: Dsight

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Что ждет венчурный рынок России в 2022 году — 5 ключевых трендов

Российский венчурный рынок находится в стадии трансформации. Новая экономическая реальность теперь диктует свои правила, а стартапам и инвесторам предстоит подстраиваться под них.

По итогам 2021 года российский венчурный рынок вырос в три с половиной раза и превзошел результаты 2020-го. Объем венчурных инвестиций в прошлом году увеличился до $2,4 млрд. Российские инвесторы вкладывали деньги в стартапы не только на внутреннем, но и на международном рынке.

В текущем году на отечественном венчурном рынке произошли значительные изменения. Из-за санкционного давления и ухода из страны крупных игроков количество сделок и число инвестиций снизилось. Многим компаниям, которые развивались с прицелом на международные рынки, пришлось определиться, где они будут работать дальше: в России или за рубежом. Вектор развития венчура, скорее всего, изменится в сторону рынков Ближнего Востока и Азии. Претерпят изменения и основные приоритетные направления венчурного инвестирования.

Особенно показательным будет третий квартал 2022 года, считает основатель аналитической компании Dsight Арсений Даббах. Данные этого периода продемонстрируют, насколько российские и, в частности, московские компании будут востребованы.

Дискуссия на деловом завтраке «Венчурный рынок в новой реальности» показала, что среди инвесторов нет единого мнения о будущем венчурного рынка в России, однако большинство из них верят в позитивный сценарий. Мероприятие прошло при поддержке Московского инновационного кластера (МИК). Что изменится и у каких стартапов больше шансов привлечь частные деньги — делимся основными трендами ближайшего времени.

«Сидеть на двух стульях больше не получится»

Долгие годы бизнес-модели многих российских стартапов были ориентированы на экспансию на западные рынки и иностранных инвесторов. Обстоятельства складываются так, что для новых проектов такая возможность практически закрыта.

Основатель United Investors Александр Горный считает, что падение стоит ожидать на внешнем контуре, а внутри страны все останется без изменений: «Основная мысль — это то, что сидеть на двух стульях больше не получится. Внутрироссийский рынок стартапов и раньше был обособлен от международного. И та часть, которая была и остается ориентированной на Запад, очень сильно сожмется. Есть компании, которые успели запуститься и получить первые результаты на, например, американском рынке. Они сейчас страдают от разнообразных санкций и ограничений, но большая часть стартапов как-то выкрутится. У них есть ресурсы, и они продолжат двигаться. Но вот те, кто еще не запустился, кто сейчас только думает о выходе на Запад, для них задача резко усложнилась. Санкции и ограничения уже есть, а ресурсов еще нет. Соответственно, новых российских компаний, ориентированных на Запад, в будущем будет гораздо меньше».

Произойдет переоценка компаний

Инвесторы и бизнес-ангелы будут тщательнее выбирать проекты для финансирования.

Бизнес-ангел — частный венчурный инвестор, который оказывает финансовую и экспертную поддержку компаниям на ранних этапах развития.

Частный капитал научится жить с государством

Взаимопомощь государства и частного сектора — один из способов поддержки венчурного отечественного рынка. В условиях экономической изоляции, на фоне политики импортозамещения, ожидается большой спрос и непосредственные заказы на отечественные разработки. И роль государства в этом процессе будет усиливаться. Так, Московский инновационный кластер совместно с крупными бизнес-заказчиками не первый год проводит технологические конкурсы и помогает ускоренно внедрять инновации под технологические запросы корпораций. В условиях новых экономических вызовов такие меры могут помочь небольшим и новым компаниям развить свой проект в соответствии с запросом рынка и выжить.

Сергей Дашков, сооснователь AngelsDeck:

«Нам придется призвать государство помогать частному капиталу, а частному капиталу предстоит научиться жить с государством. Мы не умеем этого делать, а это нужно, критически важно и необходимо. В какой-то мере нам придется переизобрести российский венчур, для которого ключевые элементы: человеческий капитал, венчурный капитал и доступ к рынкам. И хотя сейчас нужно забыть про «иксы», капитализацию, важно смотреть на то, что будет. Например, для меня при сделках в российские проекты есть простой критерий: если компания может добежать до точки безубыточности, значит, я буду с ней работать и помогать».

Похожую точку зрения высказал Алексей Парабучев, генеральный директор фонда «Московский инновационный кластер». По его словам, в условиях экономической трансформации роль государства на российском венчурном рынке будет расти: «Объем инвестиций на ранних стадиях уменьшается. В 2021 году впервые за последние пять лет доля pre-seed и seed-сделок составила менее половины от общего количества (46%). В России практически не осталось организаций, которые бы работали на повышение плотности стартап-экосистемы. При этом венчурный рынок — это фундамент технологического прогресса, который порождает инновационные решения. Из-за сокращения инвестиций более значимую роль в поддержке таких стартапов, скорее всего, будут играть государственные или окологосударственные институты развития. У российских, региональных или муниципальных властей есть инновационная инфраструктура и акселерационные программы, налажено взаимодействие с корпорациями и вузами. За счет своих ресурсов госструктуры как бы рыхлят почву, чтобы через нее прорастали будущие стартаперы. А вот уже «прокаченные» стартапы, прошедшие через федеральные и региональные программы развития, будут более интересны инвесторам».

Появятся новые бизнес-модели инвестиций

Как отметил основатель аналитической компании Dsight Арсений Даббах, отечественный венчурный рынок приспособится к новым реалиям. Есть две гипотезы развития. Первая — начнут появляться новые бизнес-модели инвестиций. Вторая — возрастет популярность клубов ангелов и венчурных студий. При этом венчурные клубы уже показали свою эффективность. Нехватка экспертизы потенциальных инвесторов и высокий уровень риска инвестирования в одиночку стали причинами создания, например, клуба «Синдикат». Инициатива создать не просто площадку для обмена опытом, а экосистему, принадлежит Московскому инновационному кластеру и Сберу, которые в том числе выступают ключевыми партнерами клуба частных инвесторов.

Игорь Калошин, сооснователь и CEO AngelsDeck

«Мы стараемся искать будущих «чемпионов», которые будут расти на доступных им рынках. При правильно выстроенной экосистеме мы сможем изобрести свою венчурную модель. Когда, например, на старте мы не забираем 90% от стартапа, а берем 10–20%. Остальное оставляем в качестве мотивации предпринимателю. Да, оценки и мультипликаторы будут ниже. Но зато у нас останется возможность находить и выращивать этих «чемпионов». Ведь даже в большом спорте наши ребята продолжают тренироваться, готовиться к бою и показывают себя на тех площадках, которые им сейчас доступны. В венчуре происходит то же самое. Что важно? Поддержка государства и объединение частного капитала».

Мультипликатор — соотношение финансовых показателей компании и (или) ее стоимости. Он позволяет сравнивать инвестиционную привлекательность различных по размеру, но схожих по деятельности компаний.

Вместо яхт — стартапы

В венчурной индустрии основным способом получения прибыли являются экзиты (выход из стартапа, продажа своей доли в бизнесе). Экзит-стратегия нужна каждому стартапу независимо от его сферы деятельности, прибыли, а также уверенности фаундеров в перспективах развития проекта.

Основатель United Investors Александр Горный:

«Раньше стратегов не было не потому что, у них не было денег, а потому что у них были более интересные способы их потратить. Например, купить яхту. И деньги уходили туда. А теперь яхты они покупать не смогут, но деньги девать куда-то по-прежнему надо. Через год-два эти средства, которые сейчас вывести нельзя, неизбежно пойдут на покупку бизнесов. А когда стратегов станет больше, капитализация начнет увеличиваться, потому что стратеги начнут между собой конкурировать. И с выходами проблем станет меньше, чем было. Яхты покупать нельзя — придется покупать стартапы».

Прогнозы относительно будущего венчурного рынка в России, по мнению экспертов, оптимистичны. Главное следить за изменениями и постоянно повышать свои компетенции. В этом начинающим инвесторам и бизнес-ангелам может помочь, например, практико-ориентированная программа «Венчурная Академия», созданная на базе МИК.

Возврат к 2016 году и ренессанс госфондов: как изменился венчурный рынок России

Ситуация на Украине и глобальная рецессия кардинально изменили российский венчурный рынок. Если вторая половина 2021 года оказалась для российских компаний рекордной с точки зрения количества сделок и объема инвестиций, то за первую половину 2022-го показатели сократились более чем в два раза, следует из результатов исследования аналитической компании Dsight «Венчурная Россия. Евразия и Восточная Европа»

Что происходит с венчурным рынком

Количество инвестиционных сделок в России и объем инвестиций в российские стартапы в первой половине 2022 года сократились более чем вдвое по сравнению с рекордной второй половиной 2021-го. Об этом говорится в исследовании «Венчурная Россия. Евразия и Восточная Европа», подготовленном специалистами аналитической компании Dsight (есть у Forbes). Если за шесть последних месяцев прошлого года российские компании закрыли 228 сделок на общую сумму $1,9 млрд, то с января по июнь 2022-го состоялось 85 сделок на общую сумму $658 млн. Количество сделок в первом полугодии 2022-го оказалось минимальным с 2016 года.

Согласно исследованию, больше половины инвестиций в первом полугодии 2022 года обеспечила одна сделка — в январе онлайн-платформа для совместной работы Miro с основателями из Перми привлекла $400 млн по оценке $17,5 млрд от группы инвесторов во главе с американским фондом Iconiq Capital, который управляет деньгами Марка Цукерберга и сооснователя Twitter Джека Дорси. Если не учитывать сделку с Miro, объем венчурного рынка в России за январь-июнь 2022 года составил $258 млн — это минимум с 2016-го, говорится в исследовании.

Среди других русскоязычных компаний, которым удалось привлечь финансирование в 2022 году, оказался интернет-магазин с товарами для ремонта «ВсеИнструменты.ру». Компания привлекла средства от Российского фонда прямых инвестиций (РФПИ) и фонда «Эльбрус Капитал III». По оценке Dsight, сумма раунда составила $40 млн. Следующую по размеру финансирования сделку закрыл американский стартап Heartex с российскими корнями. Платформа для сбора и разметки данных привлекла $25 млн в раунде А от американской венчурной фирмы Redpoint Ventures при участии калифорнийских венчурных фондов Bow Capital, Swift Ventures и других инвесторов. На третьем месте по размеру раунда — разработчик инструментов по персонализации маркетинга Retail Rocket. В июле 2022 года компания привлекла $24 млн от фонда Fintera.

Аналитики Dsight брали за основу данные мониторинга открытых источников и различных баз данных вроде Crunchbase и Pitchbook, информацию от инвесторов и других участников рынка, рассказал Forbes основатель компании Арсений Даббах.

«В целом природа происходящего (снижения инвестиционной активности. — Forbes) ясна, — говорит Forbes частный инвестор и основатель образовательной компании «Нетология» Максим Спиридонов. — На любой кризис любые деньги — как частные, так и государственные — реагируют сжатием. После того, что бомбануло в феврале, все, кто мог, приостановили инвестиционную активность и встали в позицию ожидания».

С ним согласен инвестор и сооснователь фонда Davidovs VC Николай Давыдов. По его словам, венчурный рынок в России в этом году показывает отрицательный рост. «Мне сложно судить, находясь вне России, но из тех русскоязычных стартапов, с кем я общался — а их довольно много — из России выехали 99%. По венчурным инвесторам ситуация такая же», — говорит он. Ранее Forbes писал о том, что из-за последствий «спецоперации»* фондам с основателями-россиянами пришлось выбирать — работать в ближайшие годы только в России или только за рубежом. Те, кто выбрал последнюю стратегию, в последние месяцы вместо инвестирования занимались релокацией команды, юридическими и другими вопросами.

Как вкладывают инвесторы

Аналитики Dsight заметили снижение активности по всем группам инвестиционных сделок. Наибольшее падение по сравнению с первым полугодием 2021 года продемонстрировали корпоративные венчурные фонды, следует из исследования. В первом полугодии 2022 года они закрыли 10 сделок на общую сумму $30 млн против 22 сделок на общую сумму $394 млн в первые шесть месяцев 2021-го. «В кризисы корпорации традиционно снижают расходы на инновации. Сегодняшняя ситуация — не исключение. Перед корпорациями встали первоочередные задачи другого плана — например, оптимизация издержек или поиск замены IT-решениям ушедших с российского рынка компаний», — объясняют снижение в докладе.

Инвестиции зарубежных фондов (основанных за рубежом и управляемых иностранными лицами), согласно исследованию, сократились более чем в шесть раз — до $56 млн — в связи с антироссийскими санкциями. Число сделок российских стартапов (или стартапов с российскими корнями) с зарубежными инвесторами тоже упало — с 11 в первом полугодии 2021 года до шести за аналогичный период 2022 года. Из этих шести стартапов три привлекли инвестиции до 24 февраля и еще три — с 24 февраля по конец июня. Среди последних трех — платформа Heartex, биотехнологическая компания Insilico Medicine, расположенная в Гонконге, и разработчик сервисов на основе блокчейна DeFiHelper.

Как поясняет Арсений Даббах, пока частные фонды из-за рубежа не хотят работать с русскими фаундерами по идеологическим причинам или из-за рисков. «Возможно появятся инвестиции от арабских и азиатских инвесторов, но пока такие сделки не начались», — говорит он.

Активность частных фондов в России упала почти втрое — в первом полугодии 2022 года они совершили 73 сделки против 25 сделок годом ранее. Объем инвестиций сократился с $229 млн до $69 млн. Среди компаний, которым удалось закрыть сделки с российскими частными венчурными фондами — онлайн-школа программирования для детей KodLand ($9 млн), сервис организации перевозок для дальнобойщиков Fura ($8 млн) и др.

Инвестиционная активность акселераторов и бизнес-ангелов тоже пошла на спад. Первая группа инвесторов за шесть месяцев 2022 года закрыла одну сделку против девяти в первом полугодии 2021 года. Вторая — 23 сделки против 30 соответственно.

Какие компании пострадали меньше всего

С точки зрения возраста компаний в наиболее проигрышной ситуации оказались проекты на поздней стадии развития — зрелости. Компании на этой стадии демонстрируют устойчивый постоянный рост — как правило, менее бурный, чем на более ранних стадиях. В этом сегменте количество сделок и объем финансирования сократились до нуля. В первом полугодии 2021 года такие компании закрыли четыре сделки на общую сумму $543. «Можно ожидать, что зрелые проекты и в будущем окажутся в менее выигрышной позиции по сравнению со стадиями pre-seed и seed (предпосевная и посевная стадии. — Forbes) — хотя бы в силу большего объема расходов, которые необходимо оптимизировать», — отмечают аналитики Dsight в докладе.

Компании на посевной стадии (с пилотной версией продукта, сформированной командой и первыми продажами), согласно исследованию, тоже зафиксировали значительное снижение интереса инвесторов. За шесть месяцев 2022 года они закрыли 29 сделок на общую сумму $16 млн против 75 сделок на сумму $25 млн в первом полугодии прошлого года. В сегменте проектов на стадии роста (на этой стадии гипотезы бизнеса уже подтверждены, и для бурного развития ему нужны инвестиции) количество сделок сократилось вдвое, а общая сумма инвестиций — почти втрое полугодие к полугодию.

Меньше всего пострадали компании на стадии «стартап», говорится в исследовании. Это одна из ранних стадий, когда у компании есть работающий продукт и она начинает вести постоянную и полноценную коммерческую деятельность. Количество сделок с такими компаниями сократилось с 43 в первом полугодии 2021 года до 38 в первом полугодии 2022-го. При этом объем финансирования вырос — с $105 млн до $106 млн долларов. Даббах признается, что рост объема сделок, несмотря на снижение их количества в этом сегменте, остается для него загадкой. «Возможно, рост произошел за счет вложений в b2b-стартапы (решения для бизнеса. — Forbes), которые нужны для импортозамещения. Также это могли быть сделки, которые были запущены несколько месяцев назад и реализовались только во II квартале [2022 года]», — предполагает он.

Что будет дальше

На фоне общего падения инвестиционной активности выделяются государственные фонды. За январь-июнь 2022 года они закрыли 19 сделок на общую сумму $85 млн, тогда как в аналогичный период 2021 года состоялось 15 сделок на общую сумму $46 млн. Согласно исследованию, значительно выросла и доля инвестиций от госфондов в общем объеме инвестиций на рынке по сравнению с прошлым годом. Если в первом полугодии 2021 года доля вложений от госфондов составляла 4% от общего объема инвестиций, то к концу первого полугодия 2022-го она выросла до 33%, следует из исследования.

Эксперты Dsight ожидают, что доля участия крупных государственных компаний в инвестиционных сделках будет и дальше расти. Максим Спиридонов тоже не исключает этого, хотя пока и не считает рост инвестиционной активности госфондов и госкорпораций системным. Он прогнозирует, что государство будет поддерживать все, что касается «диджитализации и импортозамещения».

По мнению аналитиков, события, происходящие на венчурном рынке в России в 2022 году, изменят подход инвесторов к работе с венчурными стартапами. Ожидается, что фонды и частные инвесторы перейдут от капитализационной модели к дивидендной. «Если раньше инвесторы рассчитывали на опережающий рост выручки и доли рынка компании, которая трансформировалась в повышенную оценку и позволяла окупить вложения за счет M&A-сделок, то теперь в фокусе их внимания будет способность проекта выплачивать дивиденды», — поясняется в докладе. Такой подход приведет к снижению оценок компаний и, как следствие, сжатию объема всего рынка, отмечают эксперты.

Источник https://rb.ru/analytics/venture-results-2022/

Источник https://trends.rbc.ru/trends/innovation/cmrm/62bdc0a19a79471d0745330e

Источник https://www.forbes.ru/svoi-biznes/477745-vozvrat-k-2016-godu-i-renessans-gosfondov-kak-izmenilsa-vencurnyj-rynok-rossii