Какие технологии вернули рост венчурному рынку России

Российский венчурный рынок в 2017 году впервые после многолетней рецессии показал рост — как по количеству, так и по объему инвестиций, согласно отчету MoneyTree по итогам 2017 года и первой половины 2018 года, подготовленному PWC совместно с РВК. Хотя в венчуре существенная часть сделок не попадает на радары публичных отчетов, данные MoneyTree позволяют аккуратно предположить, что рынок начал оправляться от падения 2013-2014 годов и в целом адаптировался к постсанкционной реальности. Как он теперь выглядит?

Эффект низкой «базы»

В 2017 году объем венчурного рынка увеличился на 48% до $244 млн, за год было совершено 205 сделок — на 21 сделку больше, чем в 2016 году. Первые шесть месяцев 2018 года принесли еще около сотни вложений общим объемом $93,4 млн. Поскольку конец года — традиционно активный период финализации договоренностей и закрытия сделок, можно предположить, что по итогам 2018 год также покажет уверенный рост.

Тем не менее даже двузначные показатели динамики внутреннего рынка не должны создавать иллюзий: пока мы оперируем весьма скромными цифрами и растем с крайне низкой «базы». Рынок буквально рухнул в 2014 году, а по многим индикаторам зрелости венчурная отрасль России кратно отстает не только от западных, но и от развивающихся стран. Показатель вклада технологической венчурной области в ВВП России пока не превышает 0,02%, что сопоставимо с уровнем Словакии и Испании и примерно в 20 раз меньше, чем в США. Пример для нас — показатель Израиля в 0,6%, но такой вклад в ВВП станет достижим на горизонте 5-7 лет. Аналогичная ситуация со средним чеком инвестиций. В России он из года в год колеблется на уровне $1,4 млн, в Израиле составляет $5,6 млн, в США — $10,4 млн.

Биотех пока не стал новым IT

Сектор информационных технологий остается лидером по числу венчурных сделок и объему привлеченных инвестиций. В 2017 году эти показатели составили 75% и 84% соответственно. Пятая часть вложений пришлась на сегмент решений для бизнеса, на втором месте — сегмент агрегаторов и маркетплейсов, на третьем — финтех. В числе крупнейших сделок — инвестиции Baring Vostok и VEF в «Рево Технологии» и «Сосрдата» c чеком в $20 млн, вложения в размере $10 млн фонда Almaz Capital в сервис вызова такси «Везет», сделка «Ташира» с SaveTime объемом $8,7 млн.

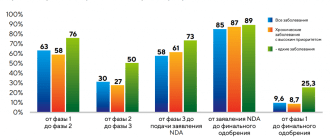

Биотех, который некоторые эксперты называют новым IT, пока не оправдывает надежды инвесторов: в относительных цифрах доля сектора изменилась незначительно. В то же время абсолютный показатель вложений в 2017 году вырос на 55% — пусть и до скромных $14,7 млн. Важное наблюдение: в биотехнологии начинают вкладываться не только традиционные игроки этого сегмента — госфонды, но и частные инвесторы. Так, в 2017 году фонд Primer Capital вложился в разработку препарата для пациентов с миеломой (один из видов рака) компании «Гемофарм», фонд под управлением VIY Management приобрел долю в производителе витаминов и спортивного питания «Русвит», а «ЭйСиПи» совместно с Moscow Seed Fund инвестировали в проект эстетической косметологии «Мерея косметикс». Это неплохой результат, учитывая традиционную недооцененность биотеха среди российских инвесторов. Порог входа в этот сектор высок как с точки зрения объема инвестиций, так и длительности цикла проверки гипотез: успех таких вложений становится виден не ранее чем через 5-7 лет, когда компания как инвестиционный продукт получает первую ликвидность.

Не менее важно, что в этом году сегмент биотеха уже отметился успешными экзитами. В сентябре фонд RBV Capital, структурированный с участием РВК, продал долю в стартапе-производителе ботулотоксинов Bonti американскому гиганту Allergan. Сумма сделки составила около $200 млн, обеспечив инвесторам трехзначный IRR. Это уже второй кейс покупки портфельной компании RBV Capital зарубежным стратегом: в 2016 году тот же Allergan приобрел компанию RetroSense, только первый транш по сделке составил $60 млн. Якорный продукт компании — препараты генной терапии для лечения заболеваний зрения.

Успешные экзиты все еще редкость

Несмотря на отдельные истории успеха, острая нехватка сценариев выходов из инвестиций (экзитов) по-прежнему стоп-фактор развития венчура в России. В 2017 году, по данным MoneyTree, количество экзитов упало в два раза, а их объем — более чем на треть, до $79,9 млн. В первом полугодии 2018 года отчет зарегистрировал шесть выходов, при этом в денежном выражении их размер уже сопоставим с совокупным показателем прошлого года. Крупнейшие экзиты: две сделки МТС по покупке сервисов Ticketland.ru и Ponominalu.ru, а также покупка компанией Qiwi доли в проекте TimePad у фаундеров и фонда Target Global.

Неоднозначная динамика говорит о том, что в России пока не удалось запустить системные механизмы продажи стартапов. И если на зрелых рынках основным инструментом выхода инвесторов является M&A (в том числе через этап участия корпоративных венчурных фондов), то у нас корпоративных стратегов пока можно пересчитать по пальцам. Корпорации не привыкли мыслить длительными горизонтами планирования. Кроме того, снизилось доверие к российским проектам со стороны иностранных игроков, ранее активно поставлявших выходы на наш рынок.

Инвестируют в идеи, а не в зрелый бизнес

Четвертая тенденция — заметное смещение фокуса инвестиций в стартапы ранних стадий, в то время как зрелым проектам привлекать финансирование становится сложнее. В самом большом отраслевом сегменте рынка — IТ — доля инвестиций на ранних стадиях в стоимостном выражении выросла с 8% до 26%. С 2016 года средний чек на посевной стадии увеличился более чем в 4 раза до $900 000, а на стадии расширения (последующих инвестраундов) этот показатель упал с $2,8 млн до $2 млн.

У нас сложилась парадоксальная ситуация, когда молодая команда с горящими глазами и красивой презентацией, а тем более прототипом находит инвесторов гораздо быстрее, нежели устойчивый бизнес с оборотом в миллиард рублей, успешно преодолевший «долину смерти». В России критически мало фондов, работающих на поздних стадиях. Очевидно, венчурной индустрии нужен новый тип игроков, готовых работать со зрелыми проектами.

При этом перекос рынка заметен на уровне не только частных фондов, но и мандатов государственных институтов развития. Большая их часть так или иначе связана с поддержкой первичной воронки проектов. С одной стороны, такая ситуация вполне объяснима: государство демонстрирует готовность разделять высокие риски ранних стадий с частными инвесторами. С другой стороны, избыточный фокус на посев привел к нехватке инструментов поддержки на следующих — более зрелых этапах сужающейся проектной воронки.

Российские фонды активны за рубежом

За первые шесть месяцев 2018 года российские фонды провели 44 сделки с иностранными активами на $398 млн. Инвесторы уже два года подряд наращивают объем вложений на зарубежных рынках. В 2017 году общая сумма составила $696 млн, а два года назад — $414 млн. Рост обеспечивается за счет увеличения чека: средний размер инвестиций в иностранных юрисдикциях в 2017 году достиг $8,7 млн.

Несмотря на сложную международную конъюнктуру, российские инвесторы находят за рубежом привлекательные проекты и партнеров, готовых работать, не оглядываясь на политику, а наш капитал продолжают пускать в крупные глобальные сделки. Свежий кейс — приобретение фондом с участием капитала РВК Da Vinci Capital 8% сервиса Gett.

Вопреки прогнозам пессимистов, российский рынок по-прежнему интегрирован в международную инновационную повестку, демонстрирует доступ к первосортным сделкам и способность выходить через лидеров индустрии.

Инфографика: венчурные инвестиции 2017 года

Ситуацию на российском венчурном рынке в 2017 году можно назвать застоем. С одной стороны, на рынке появилось больше стратегических покупателей-корпораций за пределами интернет-рынка, которые покупали стартапы. С другой стороны — венчурные фонды по-прежнему больше интересуются проектами в других юрисдикциях, опасаясь, что не продадут стартапы и не получат доход от инвестиций. Большинство российских инвесторов критически оценивали российский венчурный рынок, а предприниматели, не надеясь на инвесторов, дружно поднимали многомиллионные инвестиции с помощью ICO. Журнал Inc. вместе с Фондом развития интернет-инициатив (ФРИИ) подвел итоги года на венчурном рынке, поговорив с инвесторами и собрав данные об инвестициях в российские проекты. Наша инфографика поможет начинающим предпринимателям понять, к кому обращаться за деньгами для своего бизнеса.

Мы разделили инвесторов на шесть основных категорий:

№ 1

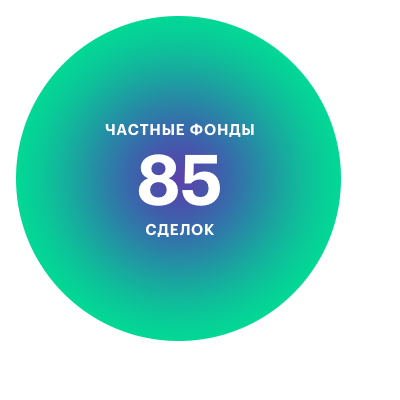

Частные фонды

№ 2

Иностранные инвестиции

№ 3

Частные инвесторы

№ 4

Корпоративные инвестиции

(со стороны компаний и созданных ими фондов)

№ 5

Госфонды

№ 6

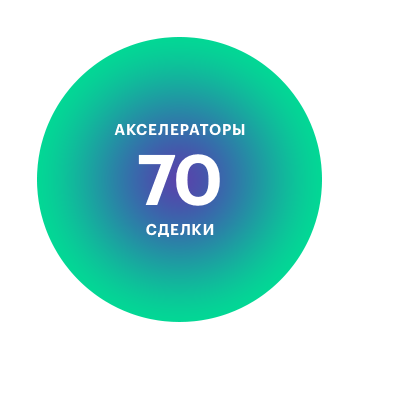

Акселераторы

Вместе с ФРИИ мы собрали из открытых источников данные об инвестициях в российские проекты и компании с российскими основателями, которые работают в других юрисдикциях, в период с 1 января по 22 декабря 2017 года. При подсчетах общих размеров инвестиций мы не учитывали сделки, суммы которых не раскрывались. Также мы рассматривали сделки исходя из раундов: если компания привлекала инвестиции от нескольких фондов или инвесторов в одном раунде, мы считали это за одну сделку.

Несмотря на пессимизм профессиональных венчурных инвесторов, частные фонды в 2017 году заключили больше всего сделок — 85 инвестиций. В этой категории мы также учитывали инвестиции ФРИИ на более поздних стадиях, чем акселерация проектов (за первые три квартала 2017 года было 13 таких сделок, до конца года фонд может закрыть другие инвестиции, отметили в пресс-службе). Частные фонды также вложили наиболее заметный вклад в российский венчурный рынок в деньгах — 6,9 млрд руб.

Акселераторы и частные инвесторы делят между собой второе место по количеству сделок (70 и 68, соответственно). Но частные инвесторы потратили на венчурные инвестиции существенно больше денег — 1,9 млрд рублей, тогда как акселераторы вложили в проекты 151 млн руб.

Инвестиции в стартапы корпораций (23 сделки) составили около 1,2 млрд руб. Мы исключили из статистики сделки по поглощению (они не являются венчурными инвестициями), но именно на них приходятся основные «расходы» компаний. Мы также не учли крупную сделку Сбербанка (инвестиции в совместный проект с «Яндекс.Маркетом» в размере 30 млрд рублей) — ее должны закрыть в начале 2018 года.

Финансирование IT-проектов со стороны фондов с госучастием составило, по нашим подсчетам, около 1,6 млрд рублей, — не так много, учитывая растущий интерес государства к венчурной отрасли.

По сравнению с прошлой инфографикой, мы вынесли в отдельную категорию инвестиции со стороны иностранных фондов, компаний, акселераторов и инвесторов в проекты российского происхождения. С одной стороны, интерес профессиональных венчурных фондов к зарегистрированным в России проектам действительно упал, как отмечал Crunchbase. С другой — компании российского происхождения, которые, как правило, имеют регистрацию в других юрисдикциях, продолжают проходить в американские акселераторы и привлекать инвестиции от иностранных инвесторов и компаний, в том числе крупные: российский разработчик навигационной системы с использованием технологии дополненной реальности WayRay в апреле 2017 года привлек от китайской Alibaba Group $18 млн. Всего мы насчитали 29 сделок с участием иностранцев на общую сумму 4,3 млрд рублей.

Эпоха застоя

В целом, инвесторы сходятся в мнении, что в 2017 году российский венчурный рынок не показал значительной динамики. Год выдался «абсолютно ровным» — без серьезных успехов, но и без откровенных фейлов, что не так и плохо, учитывая неблагоприятную макроэкономическую и политическую ситуацию, говорит управляющий партнер фонда Flint Capital Дмитрий Смирнов.

С ним соглашается и автор исследования венчурного рынка «Венчурный барометр» — партнер фонда iTech Capital Алексей Соловьев: «Ожидания роста и сам рост вполне сбалансированы – нет ни завышенных ожиданий, ни эйфории, ни пессимизма». И в ближайшие годы ситуация, скорее всего, не изменится, считает он.

Читайте также

Согласно нашему подсчету, общее количество инвестиций незначительно выросло — с 254 сделок в 2016 году до 287 в 2017 году. Несколько увеличился и общий объем инвестиций в российские проекты на рынке — с 14 млрд рублей в 2016 году ($210 млн по среднему курсу за 2016 год) до 16,3 млрд рублей в 2017 году ($277 млн по курсу на декабрь 2017 года). Inc. поговорил с российскими инвесторами о главных трендах уходящего года.

Тренд №1: все больше корпораций интересуются стартапами

Практически все опрошенные Inc. инвесторы отмечают возросшую в 2017 году активность корпораций, которые все чаще выступают как стратегические покупатели компаний. «Стратеги — в лице «Яндекса», Mail.ru Group, Cбербанка — и ряд компаний, не афиширующих свою деятельность, стали более активны на венчурном рынке, что говорит о формировании экосистемы. Как только на рынке появляется M&A активность, это стимулирует инвесторов делать сделки на посевных и ранних стадиях, они понимают, что компании продаются и у них будет возможность сделать экзит», — указывает управляющий партнер фонда AddVenture Максим Медведев, но добавляет, что российский рынок, даже по сравнению с европейским, пока в зачаточном состоянии.

Управляющий партнер фонда Target Global Михаил Лобанов соглашается, что венчурный рынок в России начал оживать за счет появления новых стратегических игроков. В качестве примера он приводит выход инвесторов образовательного проекта «Нетологии-групп» Buran Venture Capital и InVenture — их доли в августе приобрела «Севергрупп» владельца «Северстали» Алексея Мордашова. Сумма сделки не разглашалась, но InVenture заработал на инвестициях в компанию в три раза больше, чем вложил, говорил Inc. партнер фонда Антон Иншутин. «Севергрупп» сделала несколько инвестиций в 2017 году: приобрела контроль в сервисе для подбора персонала JungleJobs, HR-стартап Potok и фриланс-платформу «Ремонтник.ру».

Также в 2017 году банки активно приобретали стартапы.

Сбербанк купил 80% сервиса онлайн-записи к врачам DocDoc, «Тинькофф банк» объявил о покупке 55% платежного сервиса CloudPayments, несколько стартапов приобрел «Модульбанк».

«Крупный бизнес поворачивается лицом к стартапам под воздействием как внешних факторов — президент Путин указал госкорпорациям создавать инновационные фонды (о создании собственных фондов уже заявили Роскосмос, Объединенная авиастроительная корпорация и Росатом — Inc.), — так и внутренних: конкуренция вынуждает компании больше внимания уделять инновациям», — объясняет тренд директор по работе с портфельными компаниями ФРИИ Сергей Негодяев. В следующем году все больше компаний придут к пониманию, что покупать стартапы дешевле и эффективнее, чем заниматься внутренними разработками, уверен он.

Стартапами интересуются компании, в том числе, из традиционных отраслей экономики, говорит партнер фонда Xploration Capital Евгений Тимко. «Почти в каждом своем общении с компаниями из добывающих секторов мы уже сейчас получаем запросы на партнерство. Многие из таких игроков понимают, что им не хватает компетенций в работе с венчурной эко-системой, и готовы партнериться с профессиональными игроками», — добавляет он. Хотя госкомпании — например «Росатом», ВЭБ и РЖД — все чаще идут путем развития собственных инвестиционных фондов, отмечает он. Тенденция ведет к разрастанию границ венчура и охвату большого количества индустрий, которые еще вчера казались непригодными для стартапов, считает Тимко.

«Я всем задаю вопрос: какая M&A стратегия у «Аэрофлота»? Этого никто не знает. Но в теории авиакомпания могла бы выступать покупателем большого количества технологических компаний в сфере искусственного интеллекта, больших данных, AR/VR, оптимизации логистических цепочек, которые могли бы быть полезны ее бизнесу», — рассуждает Алексей Соловьев из iTech Capital.

Тренд №2: Новички на рынке

Инвесторы отмечают продолжающийся тренд: появление на рынке большого количества новых игроков — частных фондов и частных инвесторов. В 2017 году появилось много newcomerов: фондов и инвесторов-новичков, — частично эти фонды привлекли инвестиции, в том числе, от государственных инвесторов, отмечает Алексей Соловьев.

По данным Российской ассоциации венчурного инвестирования, только за 9 месяцев 2017 года было запущено 16 новых VC-фондов общим объемом $313 млн — для сравнения, в 2016 году появились 13 новых фондов.

Фондов становится больше в связи с появлением новых целевых сегментов, объясняет партнер фонда Xploration Capital Евгений Тимко. Xploration Capital начал инвестировать в сентябре 2017 года и смотрит на проекты, связанные с цифровизацией сырьевого и инфраструктурных секторов, — отрасли, которые в России только начинают осваивать применение IT-технологий для повышения производительности. Один из проектов фонда на блокчейне автоматизирует обмен информацией одного из крупнейших металлургических предприятий Казахстана с налоговыми и таможенными органами.

Продолжают активно приходить на рынок новые частные инвесторы — так называемые бизнес-ангелы. По словам президента «Национальной ассоциации бизнес-ангелов» Виталия Полехина, вложения частных инвесторов в стартапы второй год подряд растут на 30%. В среде частных инвесторов, в отличие от классических фондов, не было спада — фонды, у которых под управлением, как правило, чужие деньги, в кризис вынуждены были искать более высокодоходные рынки, чтобы показать доходность портфелей, поэтому в 2015 году многие из них переориентировались за рубеж. Частные же инвесторы инвестируют в то, что им близко географически и профессионально, поэтому они остались в России. Снижение активности фондов привело к тому, что все больше хороших проектов достается в первую очередь частным инвесторам, объясняет Полехин. И в следующем году активность с их стороны продолжит расти: многие банки предлагают своим состоятельным клиентам венчурные инвестиции как более интересную альтернативу традиционным банковским продуктам.

«Ставки по депозитам падают, банки уже не выглядят такими надежными структурами, старые модели бизнеса начинают приносить меньше денег, опять же биткоин сильно вырос за год», — перечисляет причины, по которым люди начинают самостоятельно инвестировать в компании, генеральный директор площадки для краудинвестинга StartTrack Константин Шабалин. По его словам, объем инвестиций через StartTrack в 2017 году вырос в полтора раза и достиг 800 млн рублей.

Тренд №3: ICO как фильтр проектов

Практически все инвесторы называют среди главных трендов 2017 года ажиотаж вокруг блокчейн-проектов и ICO, как способе привлечения финансирования. Мы не стали учитывать статистику привлечения денег через ICO, поскольку это не инвестиции (покупатели токенов не получают долю в проекте). Кроме того, значительная часть инвесторов полагает, что ICO не окажет существенного влияния на венчурный рынок (54% опрошенных для «Венчурного барометра» инвесторов заявили, что не почувствовали влияния на свой бизнес).

С этим согласен управляющий венчурного фонда LETA Capital Александр Чачава: если компаниям есть что терять, они опасаются рисковать, а ICO — это риск, поэтому серьезные проекты не станут пробовать новый способ финансирования, полагает он. А когда в следующем году наступит «похмелье» после ICO, многие проекты, которые уже привлекли таким образом деньги по крайне высоким оценкам, могут столкнуться с тем, что венчурные инвесторы на следующих раундах эти оценки не подтвердят, предупреждает инвестор.

По мнению Дмитрия Смирнова из Flint Capital, ICO стало своеобразным фильтром компаний, которые приходят к фондам. «Стало меньше откровенно слабых проектов — многие фаундеры на ходу «переобулись» и пошли поднимать деньги через краудфандинг на ICO», — отмечает он. Для фондов, как профессиональных участников рынка, это позитивный момент.

В отличие от ICO, блокчейн как технология — долгосрочный тренд, подчеркивает сооснователь венчурного фонда TMT Investments Артем Инютин (созданный им с партнерами фонд TMT Crypto Fund в 2018 году планирует начать инвестировать в блокчейн-проекты). Блокчейн называли одной из наиболее предпочтительных ниш для инвестирования 50% опрошенных «Венчурным барометром» инвесторов — он вошел в тройку самых интересных для венчурных фондов отраслей, после проектов в области искусственного интеллекта и машинного обучения и финтеха. Будут ли фонды активно инвестировать в эту отрасль, не опасаясь «пены» ICO, — вопрос следующего года.

Тренд №4: Усиление роли государства

Еще одним трендом прошлого года стало повышенное внимание к венчурной отрасли со стороны государства. Участие государства на рынке, снижавшееся с 2014 года, вновь начало расти, считает Алексей Соловьев из iTech Capital.

Правительство утвердило программу «Цифровая экономика», которая должна способствовать цифровизации России, была реорганизована Российская венчурная компания (РВК), которая теперь должна больше инвестировать в фонды с участием частных денег, три собственных венчурных фонда запустило «Сколково» — для инвестиций в индустриальные компании, ИТ-проекты и биотехнологии. Также собственные фонды запускают госкорпорации — «Ростелеком», Росатом и другие.

«Это неизбежно для нашей страны — по разным оценкам, около 80% экономики связано с государством, и если ты не можешь эту систему победить, стоит ее полюбить, — главное, чтобы государство не действовало напролом, не заливало рынок деньгами, а работало «с умом», — рассуждает Соловьев. По его словам, он сам согласился стать соуправляющим одного из фондов «Сколково-ИТ» (находится под управлением iTech Capital), поскольку в фонде лишь часть денег — государственные, остальные — частные инвестиции, а подбором инвестиций и выходов занимаются частные компании.

Пока, если верить нашей статистике, инвестиции со стороны госфондов составили около 1,6 млрд рублей (часть из них в виде грантов) — не так много на фоне растущего интереса государства к венчурной отрасли.

Президент давал указания госкомпаниям покупать инновации, и необходимо, чтобы в следующем году он напомнил об этом, а то у чиновников обычно память короткая, — скептичен Дмитрий Смирнов из Flint Capital.

Осторожный оптимизм

Ожидания от следующего года у инвесторов смешанные. С одной стороны, изоляция российского рынка под санкциями, которые США планирует ввести в начале 2018 года, может усилиться. Опрошенные «Венчурным барометром» инвесторы называли новые санкции в отношении России 2017 года одним из главных событий, повлиявших на рынок, — вот уже несколько лет санкции являются барьером для проникновения в страну иностранного капитала.

«Когда к нашей портфельной компании обращается какой-то западный фонд, мы десять раз перепроверяем, не сон ли это. Я почти каждый день разговариваю с Index Ventures, но наши рассказы про то, что здесь все цветет, их не трогают», — говорил на недавней встрече Inc.Talks управляющий фондом Sistema_VC Алексей Катков. Для предпринимателей это очень плохо: иностранные фонды — это качественно иной уровень экспертизы, глобальный нетворкинг, который не могут дать фонды российские, замечает он.

Впрочем, некоторые инвесторы полагают, что ситуация в следующем году может измениться к лучшему.

Российская экономика, несмотря на санкции, не умерла: все плохое, что могло случиться, уже случилось — санкции ввели, нефть подешевела, доллар подорожал, все, что могло пойти не так, уже произошло, поэтому дальше — «все пути наверх», говорит управляющий фондом Target Global Михаил Лобанов.

По словам Лобанова, в 2018 году фонд планирует немного увеличить долю российских проектов в инвестиционном портфеле, в первую очередь в области финтеха. Сейчас 99% портфеля находится за пределами России.

Партнер фонда RB Partners Арсений Даббах полагает, что рынок активизировался к концу года, — сейчас «набирается» момент, который приведет росту венчурной отрасли в 2018 году по объему сделок.

Сейчас корпорации перестают смотреть на покупку стартапов, как способ расширить «кругозор» корпорации и начинают видеть в этом инструмент конкуренции, через 3-4 года это приведет к тому, что на российском рынке будет на порядок больше поглощений корпорациями, чем сегодня, полагает инвестиционный директор фонда Maxfield Capital Алексей Тукнов.

Однако в следующем году комфортными для поглощения с точки зрения покупателей будут компании стоимостью $1-10 млн, замечает директор департамента слияний и поглощений Mail.Ru Group (компания второй год выступает одним из наиболее активных покупателей стартапов на рынке — Inc.) Алексей Милевский. Тем, кто предендует на оценку более $100 млн, придется научиться зарабатывать, а не рассчитывать на покупку.

Если в 2014-2015 годах проблема российского венчурного рынка состояла в малом количестве инвестиций на ранних стадиях, то за эти годы ФРИИ отчасти проблему для рынка решил, говорит директор по работе с портфельными компаниями Сергей Негодяев. Но найти инвестиции на более поздних стадиях — на этапе привлечения десятков и сотен млн долларов — по-прежнему сложно. Но предприниматели научились жить без денег: за последний год фаундеры стали осознаннее, и это позволяет проектам быстрее развиваться как бизнес — выходить на операционную прибыль и преодолевать так называемую «долину смерти» (отсутствие инвестиций на более поздних стадиях), говорит Негодяев. Когда компании реинвестируют в развитие только собственную прибыль, они растут медленнее, чем с инвестициями, но выживают и продолжают развиваться, — это позитивный тренд, считает эксперт. Остается только ждать, когда в них поверят и российские фонды и российские корпорации.

По мнению Александра Чачава из LETA Capital, сейчас российский рынок вступил в зрелую фазу, появляются сильные проекты, хотя не все фонды, «обидевшиеся» в кризисный 2014 год, возвращаются к инвестициям на родине. У России по-прежнему остается преимущество в виде более дешевых программистов, замечает инвестор.

Обзор рынка прямых и венчурных инвестиций за 2017 год

Российская ассоциация венчурного инвестирования (РАВИ) в сотрудничестве с Венчурным инновационным фондом (ВИФ) представила ежегодный отчет «Обзор рынка прямых и венчурных инвестиций» за 9 месяцев 2017 года. Согласно отчету, совокупная капитализация фондов прямых и венчурных инвестиций по итогам III кварталов 2017 года продемонстрировала положительную динамику впервые с 2013 года, превысив отметку в 21 млрд долл.

Авторы исследования отмечают, что несмотря на непростой экономический фон, на рынок достаточно активно продолжают выходить новые фонды: за 9 месяцев было запущено 16 новых VC-фондов с общим объемом 313 млн долл., что превышает показатели 2016 года (13 фондов). При этом объем венчурных инвестиций сократился и составил 81 млн долл. (в 2016 году — 126 млн долл.). Около половины совокупного объема фондов составляют частные средства, что отражает позитивный настрой инвесторов в отношении рынка.

По итогам 9 месяцев зафиксирован 17%-ый рост объема сделок сегмента прямых и венчурных инвестиций относительно значения аналогичного показателя 2016 года. Прирост обеспечили игроки в сегменте Private Equity, в том числе с государственным участием. Около 80% от общего объема инвестиций приходится на долю РФПИ. В секторе венчурных инвестиций больше всего средств (12%) в компании поступило из ФРИИ, который обеспечил порядка 49% общего числа сделок.

Как и в предыдущие периоды, наиболее привлекательным для инвесторов остался сектор ИКТ: более 70% средств были направлены в компании этого сектора. В сферах биотехнологий, медицины и промышленных технологий доля фондов с участием государственного капитала в объеме VC-инвестиций близка или равна 100%, что еще раз подчеркивает решающую роль государства в поддержке венчурных проектов в «реальном» секторе экономики.

Активизация работы по выводу на рынок новых фондов, в частности при участии РВК, позволила замедлить тенденцию снижения удельного веса фондов с участием государственного капитала. Можно прогнозировать, что число венчурных фондов с участием государственного капитала будет расти в ближайшее время во многом благодаря РВК и другим институтам развития. В целом авторы исследования считают, что картина рынка внушает оптимизм. Можно прогнозировать, что статистика и инвестиционная активность по итогам всего 2017 года достигнет значений показателей 2016 года.

Венчурный Барометр 2017

В рамках форума также были представлены некоторые итоги Venture Barometer Russia 2017 — ежегодного исследования мнений венчурных капиталистов относительно рынка, его возможностей и будущего роста.

По данным исследования, почти все опрошенные игроки венчурного рынка (92%) утверждают, что состоятельные люди должны активно рассматриваться в качестве потенциальных LP. На втором месте — бывшие и действующие предприниматели в сфере IT. Количество голосов за эту категорию увеличилось по сравнению с прошлым годом(61% против 44% в 2016 году). На третьем месте — российские частные компании, включая банки (42% против 36% в 2016 году).

Также по мнению Алексея Соловьева, являющегося инициатором исследования, рынок инвестирования в проекты в 2018 году сохранит стабильность. При этом ожидается рост за счет новых игроков, а именно корпораций, новых фондов РВК и частных фондов.

Число российских бизнес-ангелов растет

Анализ состояния и трендов развития бизнес-ангельских инвестиций в 2017 году, проведенный Национальной ассоциацией бизнес-ангелов (НАБА), выявил увеличение количества бизнес-ангелов. При этом основными бенефициарами выступают уже существующие на рынке клубы. Кроме того, появляются новые объединения бизнес-ангелов: как частные, так и при поддержке руководства регионов и премиальных отделений банков. Еще одним трендом стало вовлечение частных инвесторов ранних стадий в клубные сделки с венчурными фондами различных стадий.

Генеральный директор РВК Александр Повалко прокомментировал итоги работы венчурного рынка в 2017 году: «Мы видим положительные предпосылки для развития венчурного рынка в России и уверены, что в перспективе десяти лет он будет сопоставим с венчурными рынками европейских стран. Российские корпорации активно включаются в работу с малым технологическим бизнесом, понимая, что это необходимо для их технологического развития. В России очень высок уровень технологического оптимизма, высокий уровень образования населения, развитая система высшего образования и науки».

О РВК

АО «РВК» — государственный фонд фондов, институт развития венчурной отрасли Российской Федерации. Основные цели деятельности АО «РВК»: стимулирование создания в России собственной индустрии венчурного инвестирования и исполнение функций Проектного офиса Национальной технологической инициативы (НТИ). Уставный капитал АО «РВК» составляет более 30 млрд руб. 100% капитала РВК принадлежит Российской Федерации в лице Федерального агентства по управлению государственным имуществом Российской Федерации (Росимущество). Общее количество фондов, сформированных АО «РВК», достигло 26, их суммарный размер — 35,1 млрд руб. Доля АО «РВК» — 22,5 млрд руб. Число одобренных к инвестированию фондами РВК инновационных компаний достигло 216. Совокупный объем одобренных к инвестированию средств — 17 млрд руб.

Наши новости в Twitter

Канал с новостями в Telegram

Новости в Facebook

Новости в ВКонтакте

Наш RSS канал

Источник https://www.forbes.ru/tehnologii/368951-kakie-tehnologii-vernuli-rost-venchurnomu-rynku-rossii

Источник https://incrussia.ru/understand/infografika-venchurnye-investitsii-2017-goda/

Источник http://startupmagazine.ru/news/investments/obzor-rynka-pryamyx-i-venchurnyx-investicij-za-2017-god/