Как устроен венчурный рынок и как вложиться в стартап

Венчур — отдельный мир, и инвестиции на этом рынке устроены не так, как на бирже. Венчурные инвестиции считаются высокорискованными, но истории успеха впечатляют: инвесторы, разглядевшие в стартапах потенциал, в будущем выходят из них с огромной выгодой. Рассказываем о том, как работает этот рынок и как частный инвестор может вложиться в стартап.

Как работают венчурные инвестиции

Венчурные инвестиции — высокорискованные. Инвесторы выбирают компании с большим потенциалом и вкладываются в них в обмен на долю в растущем бизнесе. Полученный капитал компания тратит на развитие, например на расширение штата или масштабирование бизнеса. Цель инвестора — успешный экзит (выход), то есть продажа своей доли в компании с максимальной прибылью. Обычно экзит происходит спустя 5-8 лет с момента инвестиций.

При этом стартап может и не «взлететь» — и тогда свои вложения инвестор потеряет. Когда речь идёт об инвестициях в проекты на ранних стадиях, инвестор зачастую просто знакомится с командой и сам изучает её продукт. Фонды могут позволить себе проводить полноценный due diligence с привлечением сторонних экспертов, однако это не всегда помогает.

История одного провала

Компания Juicero, которая продавала автоматические соковыжималки за $400 и пакетики с соком, успела привлечь $120 млн от нескольких фондов, в том числе от венчурного подразделения Google. В 2017 году один из инвесторов попробовал выжать сок из пакетика вручную и понял, что дорогая соковыжималка для этого не нужна. Об этом написали журналисты Bloomberg, решившие повторить эксперимент. Спустя пять месяцев стартап закрылся.

Некоторые фонды специализируются на инвестициях на ранней стадии, поскольку именно такие вложения приносят больше всего прибыли в случае успеха (но считаются самыми рискованными). Этапы привлечения инвестиций называются раундами или сериями и обозначаются буквами. Свои первые инвестиции стартап привлекает в раунде A, вторые — в раунде B, и т. д.

Обычно размер инвестиций растёт от раунда к раунду. В одном раунде могут участвовать несколько фондов и бизнес-ангелов — тот, кто вложил наибольшую сумму в рамках раунда, называется лид-инвестором. При этом существуют так называемые «посевные» и даже «предпосевные» инвестиции (seed и pre-seed) — их стартап привлекает ещё до раунда A. Такие инвестиции проекты получают на самом раннем этапе (часто на уровне идеи).

Кто инвестирует в стартапы

Бизнес-ангелы

Бизнес-ангелы — частные инвесторы, которые оказывают стартапам финансовую поддержку на ранних стадиях. В США средняя сумма вложений таких инвесторов составляет от $25 тыс. до $100 тыс., в России — от $20 тыс. до $300 тыс. Впрочем, эти данные невозможно проверить: многие частные инвесторы предпочитают не афишировать сделки. Бизнес-ангелы вкладывают собственные средства, а из проекта они обычно выходят через 2—3 года, продавая долю венчурному фонду или стратегу. Важно не путать бизнес-ангелов с венчурными капиталистами: если первые зачастую относятся к инвестициям как к хобби и полагаются на эмоции, то вторые занимаются инвестированием в стартапы профессионально.

Бизнес-ангелы поддерживают проекты на самых ранних стадиях, поэтому часто теряют деньги, но в случае успеха получают огромную прибыль. Одной из самых успешных «ангельских» сделок в истории считается инвестиция предпринимателя Энди Бехтольшайма и профессора информатики Дэвида Черитона. В 1998 году они решили вложить по $100 тыс. в проект Сергея Брина и Ларри Пейджа ещё до того, как партнёры зарегистрировали бизнес. Так Бехтольшайм и Черитон стали первыми инвесторами Google, что сделало их миллиардерами.

Акселераторы

Венчурные акселераторы предлагают стартапам не только посевные инвестиции, но и менторскую поддержку. Цель акселерации — дать стартапу «подрасти» и подготовиться к более серьёзным инвестициям.

Принцип работы таких программ легко объяснить на примере американского Y Combinator — самого известного в мире акселератора. Y Combinator проводит набор дважды в год, отбирая из тысяч заявок десятки проектов. В ходе трехмесячной акселерации стартаперы под руководством менторов работают над своими проектами и учатся вести бизнес. Каждый набор заканчивается демо-днём — презентацией проектов, на которую приглашают около тысячи инвесторов и журналистов. Сам Y Combinator инвестирует в понравившиеся стартапы по $125 тыс. в обмен на 7 % компании.

Акселераторы работают на множестве рынков — в России, по данным Ассоциации акселераторов и бизнес-инкубаторов, их более ста. Свои акселераторы есть у Фонда развития интернет-инициатив (ФРИИ), Российской венчурной компании (РВК), «Сколково» и других институтов развития.

Распространены и корпоративные акселераторы. Как и в других венчурных акселераторах, условия там разные: крупная компания может инвестировать в проект в обмен на долю, а может запустить со стартапами-финалистами пилотные проекты. Корпорациям акселераторы помогают решать внутренние задачи, а стартапам — быстро внедрять свои решения в бизнес-процессы заказчиков, минуя процедуры, которые обычно проходит подрядчик (например тендеры).

У СберБанка, к примеру, есть внутренний акселератор SberUp: по итогам последнего набора четыре проекта получили инвестиции, а один стал частью банка. Во внутренний акселератор команды приходят с перспективными идеями, чтобы во время акселерации создать mvp (minimum viable product, то есть минимально жизнеспособный продукт).

Венчурные фонды

Венчурные фонды считаются самыми сильными игроками рынка. Фонды управляют капиталом инвесторов, которыми могут быть частные лица, корпорации, государственные структуры, пенсионные фонды и даже благотворительные организации. Общая сумма их вложений — то, что называют объёмом фонда.

Традиционно венчурным фондом управляет генеральный партнер (GP, часто является юрлицом). Инвесторов фонда называют партнёрами с ограниченной ответственностью (LP). Решения об инвестициях в стартапы принимают менеджеры фонда, и они же отправляют инвесторам регулярные финансовые отчёты.

Проекты, в которые инвестирует фонд, называются его портфельными компаниями. Иногда фонды фокусируются на определённых сферах или рынках: есть фонды, которые инвестируют в азиатские стартапы, в e-commerce-проекты или биотех. Портфель фонда — публичная информация. Например, здесь можно увидеть портфельные компании легендарного американского фонда Sequoia, а здесь — российского ФРИИ.

Инвестируя в стартапы, управляющие венчурными фондами понимают, что 50—60 % портфельных проектов прогорят, а еще 20—30 % смогут выйти в плюс и будут приносить инвесторам десятки процентов прибыли в год. Фонды делают ставку на то, что оставшиеся 10—20 % портфельных компаний выстрелят и принесут сверхприбыль. Средняя доходность венчурных фондов в США, по данным Cambridge Associates, с 2007 по 2017 год составила 9,04 %.

Что происходит со стартапами, которые привлекли инвестиции

На первый взгляд кажется, что вариантов развития событий два: стартап с венчурными инвестициями либо «умирает», либо «выстреливает». На деле всё немного сложнее. Стартап действительно может прогореть и закрыться (и в этом случае инвестор потеряет деньги), а может стать «среднячком» (и инвестор ничего не потеряет и даже получит прибыль). А ещё может вырасти в успешную компанию, обеспечив инвестору большую прибыль при выходе на IPO или поглощении другой компанией.

В последнем случае стартап развивается внутри экосистемы стратега. Пример — покупка сервисом «Яндекс.Такси» стартапа по доставке еды Foodfox в 2017 году. Сумма сделки составила 595 млн руб. (из них 54 млн руб. — отложенный платёж). Экзит тогда совершили фонд Target Global, предприниматель Александр Черняк и неназванные бизнес-ангелы, которые вложили в сервис в сумме более $6 млн (размер их доли в сервисе остался неизвестным). Вскоре после закрытия сделки Foodfox переименовали в «Яндекс.Еду».

Иногда венчурные инвестиции позволяют заработать на IPO, даже если оно прошло неудачно. Выход Uber на биржу признали провальным — результаты оказались ниже ожиданий. Фонды, которые инвестировали в компанию до 2016 года, смогли заработать на IPO, а вот те, кто вложился в Uber с 2016 по 2018 гг., понесли убытки. Пока что в убытке и инвесторы на бирже, купившие акции в ходе IPO. О том, как заработать на выходе компании на биржу, мы рассказывали в этой статье.

Как инвестировать в стартап

Можно стать бизнес-ангелом или инвестировать в фонд, но эти варианты подходят не всем: для «ангельских» инвестиций, как и для вложений в фонды, нужны крупные суммы (ориентироваться стоит на вложения от нескольких десятков тысяч долларов). Кроме того, даже на этапе предпосевных и посевных инвестиций нужно разбираться в том, как устроен стартап и рынок, на котором он собирается работать.

Самым простым способом инвестировать в стартап считается краудинвестинг — вложения относительно небольших сумм (от нескольких тыс. руб.) в обмен на долю в бизнесе. Такой способ привлечения инвестиций часто выбирают молодые проекты, у которых нет шансов получить кредит от банка или венчурные инвестиции от фондов. Сделки заключаются на онлайн-площадках, где инвестор может выбрать интересный для него бизнес. Риски таких вложений чрезвычайно высоки: компания может обанкротиться, не принести прибыль, на которую рассчитывал инвестор, или даже перестать выходить на связь. При этом площадки не несут ответственности за потери инвесторов и предупреждают о рисках.

В России работают несколько краудинвестинговых площадок, самая известная из них — StartTrack. Там можно не только инвестировать в стартап по модели краудинвестинга, но и дать ему взаймы. Такая форма инвестирования на самом деле называется краудлендинг: инвесторы одалживают компании деньги под высокий процент. Существуют отдельные площадки для краудлендинга, позволяющие инвестировать всем желающим. Крупнейшая такая площадка в России — Penenza.

Иногда краудлендинговые сервисы запускают крупные компании — так, например, поступили Ozon и СберБанк. Минимальная сумма инвестиций на площадке «СберКредо» — 5 тыс. руб,, а доходность, по оценке аналитиков, может достигать 17,3 % годовых. Заёмщиками в таком случае становятся юрлица или индивидуальные предприниматели, которые проходят скоринг для доступа на платформу. Работа таких площадок с января 2020 года регулируется ЦБ: согласно законодательству, регулятор вносит их в специальный реестр.

То, что краудинвестинг и краудлендинг теперь попадают в поле зрения ЦБ, не делает инвестиции в молодые компании менее рискованными: в законе чётко прописано, что «оператор инвестиционной платформы не отвечает по обязательствам лиц, привлекающих инвестиции». Иными словами, как и в случае с венчурными инвестициями, инвестор действует на свой страх и риск. Если вы хотите вложиться в стартап, выделите на эти высокорискованные инвестиции небольшую долю своего портфеля.

Оао венчурные проекты и инвестиции

Рассказываем про новую вкладку в разделе «Балансы», а также обновлении данных реестра отечественного ПО.

Скрытая информация доступна только по платной подписке. Выберите один из тарифов для полного доступа к системе.

Получите доступ ко всем данным и сервисам по проверке контрагентов. Выберите один из тарифов или оформите бесплатный доступ на сутки.

Доступно при подписке на месяц или год.

Доступно при подписке на месяц и год.

ОКВЭД 65.22 Все: 10

Общие сведения

ОАО «Венчурные проекты и инвестиции» — юр.лицо с средним уставным фондом, было учреждено 09.11.2011, при регистрации присвоены реквизиты:

ОГРН — 1117746900149. Компания зарегистрирована по адресу 125080, Россия, г. Москва, ш. Волоколамское, 13Астр1. Генеральный директор: Ларюкин А. А.Сейчас деятельность компании прекращена. Основной вид деятельности — Предоставление кредита. Компания предоставляла финансовую отчетность за 2012 год.

Деловая и судебная активность

Организация не участвовала в арбитражных разбирательствах.

У организации нет госконтрактов.

✕

Уважаемые клиенты!

На этой неделе сервисы Seldon подвергаются многочисленным DDoS-атакам. В связи с этим продукты работают не так стабильно и быстро, как обычно.

Мы уже добавили новый контур безопасности, чтобы еще надежнее защитить персональные и корпоративные данные. Возможно, у вас все еще сохраняются сложности с работой продуктов, мы делаем все возможное, чтобы устранить их как можно быстрее.

Венчурные инвестиции: что это и как заработать

Венчурными инвестициями называются рискованные вложения средств в новые, развивающиеся бизнесы, имеющие высокие риски и неизвестный потенциал. Венчурный инвестор обычно вкладывает деньги в совершенно новые проекты, которые претендуют стать сверхприбыльными, зачастую веря только словам и обещаниям. В свое время таким стартапом были Google, Facebook, Amazon.

Согласно данным статистики, венчурный стартап приносит прибыль только в 25% случаев, в остальных 75% инвестиция не оправдывает себя.

Венчурные проекты отвечают следующим критериям:

- инновационные, предлагающие то, чего нет на рынке. Это может быть новейшая технология, метод и т. д. ;

- технологичные, позволяющие сделать шаг вперед в развитии технологий, производств, науки, промышленности;

- масштабируемые, способные быстро захватить рынки не только в масштабах одного региона, но и всей страны, мира.

Венчурный проект объединяет создателей технологий и инвесторов. Благодаря ему стартапы находят финансирование и могут от простой идеи пройти путь к мировому успеху. Как в свое время сделала крупнейшая социальная сеть — Facebook.

Какие инвестиции называют венчурными

Рискованные вложения в стартап, новый, никому не известный бизнес, претендующий на резкий взлёт, называют венчурными инвестициями. В большинстве случаев на таких стартапах инвесторы теряют деньги, но могут и получить огромную прибыль. Именно надежда на сверхприбыль и славу спонсора гениального проекта заставляют инвесторов идти на риск.

Приведем два примера, показывающих отличия инвестора от венчурного инвестора:

- Решили вложить деньги в салон красоты, который открывается в вашем доме? Там работают отличные мастера, но нужен ремонт и современное оборудование. Вы рассчитываете на хорошую, стабильную отдачу от вложений. От одного вида стильного салона у клиентов должно появиться желание его посетить. Вы — инвестор.

- Познакомились с командой талантливых ребят, которые разрабатывают новую социальную сеть. Проект обещает быть прорывным. Такого в России, да и во всем мире, еще не было. Перспективы огромные, но и велик риск, что слова о перспективах и успехе, так и останутся словами, а инвестиции через венчурный проект уйдут в небытие. Решили вложить деньги? Вы — венчурный инвестор.

Как работает венчурное инвестирование

Инвестиции в венчурные проекты работают следующим образом:

- Инвестор находит несколько венчурных проектов, вкладывает деньги.

- Компании пытаются развиваться, кто-то разоряется сразу, другому проекту везет больше, он работает, но с незначительным успехом.

- Один проект резко идет вверх, принося просто нереально большую прибыль, увеличивая начальное вложение в несколько раз.

Это идеальная схема венчурной инвестиции. Но всё может быть и не так. Управлять рисками в таких проектах невозможно. Стартапам везет редко. Уменьшить потери можно, если вкладывать деньги в компании, которые уже растут. Но здесь потребуются большие вложения, и сверхдоходов практически никогда не бывает.

В общем виде правичурных инвестиций выглядят так: чем раньше заходите в проект, тем больше рисков, тем выше прибыль.

Зачем вкладываться в венчуры

Самое привлекательное в венчурных инвестициях — высокая доходность. Рискнув, можно получить сверхприбыль и войти в список Forbes.

Первые инвестиции в начинающую компанию Apple составили 150 тысяч долларов. Сегодня собственный капитал Apple Inc. составляет более 65 миллиардов долларов.

В 2004 году первую инвестицию в Фейсбук внес Питер Тиль, она составила 500 тысяч долларов. Инвестор получил 10,2% компании и место в совете директоров. Сначала он встретился со студентом Марком Цукербергом и Паркером, выслушал их, согласился участвовать в проекте. Через 8 лет продал свои акции на сумму более миллиарда долларов. Рост от 500 тысяч долларов до миллиарда — впечатляющий.

Примеры удачных инвестиций вдохновляют, стимулируют участвовать в венчурных проектах, несмотря на риски стартапов.

Преимущества и недостатки

Вложения в развивающийся бизнес, помощь стартапу неоднозначна, перспективы непонятны. Но как заманчиво получить быструю прибыль, ведь это проще, чем копить годами. Давайте посмотрим, что привлекает инвесторов и какие проблемы их ждут.

Доходность венчурных инвестиций

К основным преимуществам инвестиций в венчурные проекты относятся:

- Высокая доходность. Прибыль от стартапа в среднем составляет 25% годовых, но может и в несколько десятков, а то и сотен раз превысить вложения.

- Быстрая прибыль. Средний срок нахождения инвестора в проекте не более пяти лет.

Риски венчурных вложений

К основным недостаткам венчурного инвестирования относится:

- Высокий риск. Венчурная инвестиция не возвращается примерно в 75% случаев. Пятая часть проектов закрывается уже в первый год, еще треть работает не более двух лет.

- Невозможность прогнозов. Изучение отчетности, проектов не позволяет точно спрогнозировать, будет ли успех в ближайшие годы. От самого простого проекта иногда больше прибыли, чем от сложной системы. Некоторые стартуют и быстро добиваются успеха, другому проекту нужно время, чтобы раскрутиться.

- Сложность выбора. Зачастую под венчурным проектом скрываются мошенники, финансовые пирамиды, лишающие всех вложений. Найти хороший проект сложно, новички не умеют себя рекламировать. Поэтому инвестору приходится самостоятельно искать, выбирать, на каком стартапе остановиться. Совмещать поиски с основной работой тяжело, рекомендуется обращаться в фонды.

Проще всего инвестировать на этапе IPO, когда компания продает акции. Можно воспользоваться венчурным фондом. Они собирают деньги инвесторов и распределяют их между перспективными проектами.

Виды венчурных инвестиций

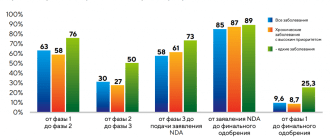

Венчурные инвестиции классифицируют по стадии и моменту развития бизнеса. Специалисты выделяют четыре основные группы. Рассмотрим подробнее каждый вид.

Вложения в стартап

Деньги вкладываются на этапе пилотной версии. Компания обычно уже зарегистрирована на рынке, тестирует свою деятельность, но для дальнейшей работы ей необходимо дополнительное финансирование. По оценке аналитиков половина стартапов просуществует не более пяти лет. Поэтому такие вложения обладают самым высоким риском, но и способны принести максимальную выгоду.

На развитие

Вложение осуществляется в уже существующую компанию, продукция которой принята рынком, есть рост спроса. Деньги инвесторов идут на расширение или развитие производства, внедрение идей, выпуск новых видов продукции, закупку оборудования, другие цели. Поскольку банки неохотно выделяют кредиты венчурному проекту, особенно тому, кто недавно начал работать и пока не показал существенных результатов, бизнес ищет инвесторов — тех, кто поверит в успех дальнейшего развития, сделает венчурную инвестицию, пойдет на риск и выделит деньги.

Инвестирование операции

На венчурном рынке можно инвестировать операции. Когда деньги вкладываются для выполнения определенного действия, реализации одной, конкретной цели. Целевая поддержка может предназначаться, например, для замены вышедшего из строя дорогостоящего оборудования. В обмен компании предоставляют место в совете директоров, крупный пакет акций или другие преференции.

Возрождение предприятия

При наступлении угрозы банкротства компания может быть спасена инвестициями. Это происходит, если инвестор видит хорошие перспективы данного бизнеса и предполагает, что он вернет вложенные средства, если изменит руководство или принципы ведения дел. Обычно спасение предприятия от кризиса происходит в обмен на контрольный пакет акций, руководящую должность.

Стадии

Стартапы проходят несколько стадий развития — начальную, среднюю и позднюю. Чем ниже стадия, тем меньше вложений потребуется и тем выше риск для инвестора. Инвестициями могут быть не только деньги. Вложением в проект является юридическая поддержка, проведение рекламных кампаний, предоставление специалистов необходимого уровня и другая помощь.

Как заработать

Оптимальная доходность обеспечивается, если в инвестиционном портфеле не менее десяти различных проектов. Выбирая, куда инвестировать, рекомендуется обращать внимание на возможность масштабирования нового бизнеса, позитивную юнит-экономику, хорошо налаженную систему принятия решений, отстроенные процессы их воплощения. Даже неочевидно прибыльные, но хорошо выстроенные при отличной организации процесса идеи могут вывести компанию на высокую прибыль.

Ограничений по отраслям не бывает. Каждая идея имеет право на успех. Можно выбирать хорошо знакомые отрасли или те, в которых никогда не участвовали. Качественные проекты есть на акселераторах, в венчурных фондах, у друзей и знакомых.

Венчурные инвесторы, вкладывая средства в проекты, рассчитывают на многократный рост, быстрый успех, возможность выйти с максимальной прибылью. Венчурный рынок имеет высокую маржинальность и большие риски. Это его главная особенность.

Кто может стать венчурным инвестором

Инвестициями могут заниматься как успешные бизнесмены, которые достигли всего в своей отрасли, но хотят большего, так и начинающие инвесторы со свободным капиталом. Начинающие венчурные инвесторы могут пойти по пути самостоятельных вложений, искать и выбирать проекты, анализировать предложения, идеи или воспользоваться помощью опытных участников рынка — клубов, сообществ, фондов, аналитиков, которые объяснят специфику, плюсы и минусы.

Важно помнить, что соинвесторы, фонды, даже имеющие большой опыт, не могут гарантировать успех венчурного проекта. Однако у них есть проторенный путь, известны основные проблемы, моменты, которые важно учитывать. Поэтому они смогут помочь подобрать портфель стартапов с наибольшим потенциалом.

Как найти проекты для вложений

Проще всего помогать своим друзьям, знакомым, увлеченным перспективным проектом. Главное — не забывать о рисках и не обвинять никого в случае потери вложений.

Для самостоятельного поиска проектов рекомендуется изучать информацию, публикуемую в специализированных сообществах, посещать технопарки, бизнес-инкубаторы. Они открыты практически во всех регионах. Есть клубы инвесторов, их тоже следует мониторить. Если инвестор создал себе положительную репутацию в венчурной сфере, к нему может обратиться за помощью любая молодая компания.

Небольшие суммы можно инвестировать в онлайн-режиме через специальные платформы, созданные для венчурных инвесторов. Сделки проходят дистанционно, комиссии обычно нет. Каждый проект публикует сведения о своем стартапе, отчетность о деятельности. Это простые варианты, когда можно попробовать себя в венчурных инвестициях.

Наиболее надежные инвестиции вносятся через венчурные фонды. Там нужно платить комиссию, но и риски самые низкие.

Рекомендуем начальные инвестиции вкладывать в хорошо знакомые сферы. Это позволит избежать ошибок на старте, поможет задать правильные вопросы создателю бизнеса, обсудить проект, понимая его суть.

Как инвестировать через венчурный фонд

Зайти на венчурный рынок можно несколькими способами:

- венчурный фонд;

- сообщество бизнес-ангелов;

- клуб;

- краудфандинговая площадка.

Инвестиции через венчурные фонды занимают более 70% общего рынка финансирования стартапов. Это классический, наиболее надежный вариант. Фонд собирает средства инвесторов, вкладывает их в несколько проектов на определенный срок, после выплачивает прибыль в соответствии с долей вложений.

Процесс инвестирования выглядит так:

- Находите венчурный фонд.

- Проводите переговоры с менеджером.

- Выбираете стратегию.

- Заполняете анкету, заключаете договор.

- Открываете счет, вносите деньги.

Договор с фондом обычно подписывается в офисе компании или удаленно. Документы привозит курьер или отправляют почтой. Детали всегда можно согласовать с менеджером.

Для работы с венчурным фондом не нужно особых знаний, это не требует много времени; риски, если сравнивать с другими вариантами, минимальны. Капитал передается в управление, инвестор не контролирует, куда осуществляются вложения. Фонд берет с клиентов комиссию, её размер зависит от суммы вложений, выбранной стратегии, других факторов.

Венчурные инвестиции в России, развитие рынка

Россия — участник венчурного рынка. В 2019 году доля российских инвестиций составила более 800 миллионов долларов, порядка 10% стартапов смогли привлечь финансирование. В 2020 году венчурное вложение немного снизилось. Наиболее привлекательные отрасли — искусственный интеллект, финансово-технический сектор, IT-технологии, образование.

Какими будут перспективы рынка, предсказать невозможно. Санкции сокращают вливание зарубежного капитала. Российские фонды и частные инвесторы интересуются больше зарубежными проектами. Крупных венчурных фондов, ориентированных только на рынок России, нет, как и единого российского венчурного рынка.

Общие итоги

Венчурные инвестиции — самые высокодоходные и рискованные на финансовом рынке. Результат вложений непредсказуем. В случае успеха можно получить сверхприбыль, но удается это единицам. Рекомендуется рисковать только свободными средствами, от потери которых не наступит финансовая катастрофа в жизни инвестора.

Популярные вопросы

После того как финансовый план стартапа готов, модель бизнеса продумана, начинается поиск инвесторов. Тех, кто готов вложить деньги, свой опыт, поделиться контактами, методами управления, кто играет активную роль в развитии нового дела, называют бизнес-ангелами. Это могут быть компании, частные лица.

Венчурные инвестиции являются вложением денежных средств в обмен на акции компании, в которую осуществляется инвестирование. Учитывая основную цель стартапа — достижение общей цели инвестора и автора, количество акций определяется индивидуально и закрепляется в договоре.

Рынком неформального венчурного капитала являются индивидуальные венчурные инвесторы, обычно финансирующие самые ранние стадии развития бизнеса, зачастую инновационного. Неформальный сектор — важный источник венчурного капитала для малых и средних форм бизнеса.

Источник https://dokhodchivo.ru/kak-ustroyen-venchurnyy-rynok-i-kak-vlozhitsya-v-startup

Источник https://basis.myseldon.com/ru/company/1117746900149

Источник https://www.vbr.ru/investicii/help/investicii/venchurnye-investicii-chto-ehto-i-kak-zarabotat/