Как рассчитать рыночную стоимость акций

Акции – особый вид ценных бумаг, который дает держателю право получить часть прибыли эмитента. Акции принято считать рисковым инструментом, если сравнивать его с банковскими депозитами, облигациями или ETF-фондами. Поэтому подходить к выбору ценной бумаги нужно с особой осторожностью, применяя определенные способы расчета цены. Рассмотрим, как рассчитать рыночную стоимость акции и определить ее влияние на инвестиционную привлекательность эмитентов.

Виды стоимости акций

Эксперты выделяют 6 видов оценки акции. Под стоимостью нужно понимать набор инвестиционных качеств актива, который выражается в денежном эквиваленте. Определив цену актива по одному из перечисленных ниже параметров, инвестор может принимать решение о купле-продаже ценных бумаг. Стоимость может быть:

- Номинальная. Под ней подразумевается первичная цена актива перед его размещением на фондовом рынке. Определяется по простой формуле, где величина уставного капитала делится на количество выпущенных акций.

- Эмиссионная. Значение, устанавливаемое при продаже ценной бумаги на первичном рынке и отражаемое в акционерном сертификате.

- Рыночная. Актуальная стоимость активов определяется исходя из соотношения спроса и предложения на фондовом рынке. Принимается во внимание при определении цены торгов, конкурсов и других форм свободного обращения рыночных активов.

- Балансовая. Устанавливается для оценки стоимости чистых активов предприятий. Помогает переоценить активы компании и свидетельствует о реальном обеспечении ценных бумаг имуществом эмитента. Расчет проводится по формуле, где цена чистых активов компании делится на общее число акций в обороте.

- Выкупная. Цена, по которой эмитент выкупает ценные бумаги у своих акционеров.

- Ликвидационная. Устанавливается при ликвидации предприятия и рассчитывается по формуле, где ликвидационная цена предприятия делится на общее количество акций в обороте.

Для чего нужно производить оценку рыночной стоимости акций

Акциями торгуют на фондовой бирже, где всегда действовал закон спроса и предложения. Наличие последнего вызывает отклонение от реальной стоимости ценной бумаги. Конкретный эмитент по определенным обстоятельствам может быть переоценен, вместе с этим растут котировки на его ценные бумаги. Поэтому для выбора объекта инвестиций нужно анализировать баланс спроса и предложения на рынке. Есть и другие причины, по которым необходимо проводить оценку рыночной стоимости ценных бумаг, например:

- При оформлении наследства или дарственной, для определения налогооблагаемой базы.

- При дополнительной эмиссии ценных бумаг. Эмитент может инициировать эту процедуру для привлечения дополнительных средств в свой бизнес.

- При выкупе акций с рынка. Если компания желает закрепить свое положение на рынке, то можно снизить количество собственных активов в свободном обороте. Перед масштабными покупками следует установить стоимость выкупаемой доли, чтобы сопоставить их со своим текущим финансовым положением.

Как определить рыночную стоимость акции

УЗНАЙТЕ БЕСПЛАТНО КАК ПРАВИЛЬНО ДЕЙСТВОВАТЬ!

Мы бесплатно подскажем как правильно действовать в вашей ситуации.

Звоните нам +7 (495) 269 02 90 ежедневно с 9:00 до 19:00 МСК

Мы уже говорили ранее, что под рыночной стоимостью акции подразумевается ее актуальная цена с учетом спроса и предложения в конкретный промежуток времени. Однако это не единственный фактор, который может влиять на котировки. Есть и другие причины колебания рыночных цен активов:

- конкуренция на рынке;

- взаимоотношения крупных предприятий из одной отрасли;

- макроэкономическая ситуация в стране эмитента;

- актуальное состояние мировой экономики;

- политическая ситуация в мире.

Перед тем как обратиться к методам оценки рыночной стоимости ценных бумаг, рассмотрим концепции определения их цены. Это затратный, сравнительный и доходный подходы.

- Затратный – самый распространенный способ оценки, который опирается на предположение о том, что котировки акции должны определяться затратами на создание похожего объекта инвестирования с учетом вознаграждения за инвестиции.

- Доходный подход – использует методы, которые помогают предсказать будущие доходы компании и на основании этого оценить её. При прочих равных предприятие, которое потенциально принесет большую доходность, оценивается дороже. При расчетах учитывается отрасль деятельности эмитента, конкурентное положение на рынке, риски бизнеса и период получения возможного дохода.

- Сравнительный – подразумевает, что инвестор не заинтересован приобретать пакет акций компании, когда на рынке существует аналогичное предложение, не уступающее по своей полезности и доступное по более разумной цене. Приверженцы этого подхода не покупают акции компании, когда в той же отрасли можно выгоднее взять активы другого эмитента, если инвестиционная привлекательность обоих равна.

Метод дисконтирования денежных потоков

Применяется приверженцами доходного подхода. Это оценка акции на основе стоимости бизнес-собственности предприятия. Дисконтирование подразумевает соотношение денежных потоков, которые предприятие может дать в будущем, опираясь на средства и денежные потоки, которые оно получает сегодня.

ДДП следует применять, когда:

- присутствует вероятность того, что в будущем величина денежных потоков может серьезно измениться;

- информация об эмитенте позволяет делать выводы и прогнозировать будущую доходность бизнеса;

- существует влияние сезонности на поток финансов.

Метод капитализации прибыли

Метод капитализации доходов опирается на предположение, что цена бизнеса идентична текущей рыночной стоимости активов предприятия в будущем, которые будут получены при условии стабильного поступления доходов.

Капитализация прибыли неразрывно связана с методом дисконтирования денежных потоков. Применяется тогда, когда денежные потоки компании неизменны и постоянны либо они изменяются равномерно.

Метод чистых активов

Метод используют для оценки величины чистой стоимости активов предприятия. Она определяется после подсчета всех доходов эмитента и вычета обязательств. Приверженцы метода считают, что ценность компании определяется совокупной рыночной стоимостью всех чистых активов.

Применять метод можно, если есть следующие обстоятельства:

- компания владеет большим количеством материальных активов;

- большая часть активов эмитента – финансовые;

- отсутствует информация, которая позволяла бы установить будущую прибыль компании.

Метод рынка капитала

Метод является частью сравнительного подхода к анализу акций. Он предполагает анализ активов нескольких эмитентов из однородной отрасли и подбор наиболее перспективного кандидата. Метод рынка капитала подразумевает:

- Сбор информации о рыночной стоимости акции.

- Составление перечня однородных предприятий (отбираются кандидаты по сходству в отрасли производства, объемам реализации, капитализации и т. д.).

- Анализ оцениваемого бизнеса и его сопоставление с конкурентами из перечня.

- Определение итоговой величины стоимости пакета акций.

Заключение

Методики для расчета рыночной стоимости акций помогают подобрать перспективные ценные бумаги, установить инвестиционную привлекательность отдельных проектов и отсеять неподходящих эмитентов. Проводить самостоятельный анализ компаний на основе перечисленных выше методов непрофильному специалисту очень сложно. Поэтому вы можете обратиться в «РусБизнесОценку». Специалисты компании обладают большим профессиональным опытом и используют в работе специализированное программное обеспечение, что позволяет решать самые сложные задачи.

Искусство оценки. Как правильно выбирать акции для инвестиций

Акция ВТБ стоит около 5 копеек, акция «Норникеля» — около 11 000 рублей. Казалось бы, ответ на вопрос о том, какая бумага дешевле, очевиден. Однако в действительности цена акции — это просто цифра, которая сама по себе ничего не значит.

Количество акций может быть как очень маленьким, так и крайне большим. Если стоимость одной бумаги в сотни раз меньше другой — это скорее говорит о том, что у одного из эмитентов количество акций значительно больше, чем у другого.

Например, у ВТБ больше пятикопеечных акций, чем у «Норникеля» бумаг за 11 000 рублей. Акции «Норникеля» стоят дорого, потому что их мало. Бумаги ВТБ стоят дешево, потому что их много. Таким образом, нужно сравнивать не цены на акции, а стоимость всего бизнеса.

1. Узнайте стоимость компании

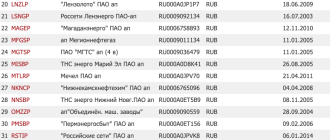

По-другому стоимость компании называется рыночной капитализацией. Допустим, вы выбираете между банком ВТБ и «Норникелем». Чтобы узнать, как фондовый рынок оценивает публичную компанию, умножьте стоимость ее акции на их общее количество. По итогам этих нехитрых вычислений вы увидите, что компания «Норникель» стоит примерно в два раза дороже ВТБ:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

То, что стоимость акций варьируется от копейки до десятков тысяч рублей, является спецификой российского рынка. Так сложилось исторически. В США акции в основном торгуются по цене в диапазоне от $1 до 100.

Если стоимость акции американской компании чрезмерно растет — бумаги делятся, чтобы цена оставалась в границах этого коридора. В этой связи в США разница между ценами акций не столь значительна, как в России.

Следует помнить, что капитализация компании на бирже — это мнение инвесторов о том, сколько она должна стоить. Решения о покупке ее акций могут приниматься по разному: кому-то нравится бренд, кто-то пытается оценить качество бизнеса. Для тех, кто выбирает последний вариант, самый быстрый и верный способ оценить качество — узнать, насколько прибылен бизнес компании.

2. Сравните цену и качество

Акция публичной компании — это доля в бизнесе. Чтобы понять, сколько она должна стоить, нужно оценить, как скоро вложения в конкретного эмитента окупятся. С одной стороны, компания может вернуть инвестору деньги только одним способом: поделиться прибылью, то есть, заплатить дивиденды.

С другой стороны, помимо выплаты дивидендов, компания может направить свою прибыль на развитие бизнеса. Тогда финансовые показатели эмитента могут улучшиться, и его акции подорожают. В любом случае вы или сразу вернете часть денег, или ваша доля подорожает.

Чтобы оценить стоимость акции, сравните ее цену с прибылью компании:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если вы разом купите все акции ВТБ по нынешней цене и его годовая прибыль не изменится — значит вам понадобится примерно 13 годовых прибылей, чтобы вложение окупилось. Или, другими словами, 13 лет. Если на таких же условиях купить «Норникель» — он окупится примерно через 10 лет. Выходит, по соотношению цена/прибыль акция «Норникеля» за 11 000 рублей выгоднее, чем акция ВТБ за 5 копеек.

Формулы для такой оценки акций называются мультипликаторами. Это производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, капитал) и ее капитализацией.

Мультипликатор капитализация/прибыль (P/E, price/earnings) показывает, через сколько лет инвестиция окупится, если цена акции и прибыль компании останутся на том же уровне.

Хотя прибыль у бизнеса постоянно меняется, P/E является базой для расчета. Сравним «Газпром» и Netflix:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если в следующем году прибыль «Газпрома» вырастет в два раза, P/E снизится до 1,55 и, если цена акции и прибыль сохранятся на том же уровне, вложения в эту компанию окупятся в два раза быстрее. Если же прибыль Netflix вырастет в два раз – инвестиции в этот сервис все равно окупятся только через 228 лет.

Есть еще один полезный мультипликатор — прибыль/капитализация (E/P, earnings/price). Он показывает, сколько процентов вы потенциально можете заработать за год на дивидендах и изменении стоимости акции, если цена акции и прибыль компании останутся на том же уровне.

Чтобы посчитать E/P, разделите годовую прибыль на капитализацию и умножьте результат на 100, чтобы получить процент:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Какой метод расчета вы бы ни выбрали, помните, что это просто теоретический прогноз. В такой модели предполагается, что цена акции зависит только от прибыли и не учитывается влияние внешнеэкономических факторов, новостного фона и общественного мнения.

Сами по себе мультипликаторы P/E и E/P показывают только то, дешево или дорого стоит компания. Они ничего не говорят о том, эффективен ли бизнес.

3. Инвестируйте в бизнес, а не в формулы

Бизнес бывает разным. Например, нефть и газ — это консервативные отрасли, которые уже прошли стадию быстрого развития и сейчас относительно стабильны. IT и медиабизнес — наоборот, инновационные сектора рынка, где неизвестная компания за несколько лет может выбиться в лидеры.

Низкий P/E, как у «Газпрома», показывает, что стоимость акций компании вряд ли упадет ниже, – вероятнее, она вырастет. Однако это не означает, что вложения в эту компанию являются хорошей инвестиционной идей. Это значит лишь то, что она дешево стоит. С другой стороны, если Netflix в следующие 10 лет будет ежегодно удваивать прибыль, как он делал до сих пор – не важно, что у него высокий P/E. Инвестиции в эту компанию окупятся гораздо быстрее.

Вот несколько советов, как оценивать качество бизнеса:

Разбирайтесь в бизнесе. Узнайте, на чем компания зарабатывает, чем владеет, какова ее долговая нагрузка.

Смотрите динамику. Прибыль, которую компания получает на основном бизнесе, называется операционной. Например, «Газпром» зарабатывает большую часть денег, продавая газ. Допустим, он продаст крупную часть бизнеса и получит разовый доход, благодаря чему его годовая прибыль вырастет в два раза. Второй раз продать уже не получится, а значит в следующем году прибыль будет меньше. Чтобы правильно оценить доходы, посмотрите динамику прибыли компании за последние несколько лет. Данные можно найти в бесплатных финансовых сервисах, например Google Finance, Yahoo Finance, Investing.com и Tezis.

Принимайте решения сами. Акции долго могут быть недооцененными или переоцененными. В целом рынок может долго ошибаться, но когда вы формируете портфель ценных бумаг, вам все равно нужно от чего-то оттолкнуться. Что-то должно стать фундаментом. Показатель P/E является хорошей базой. Он не предскажет, сколько вы заработаете за год, будет ли у компании прибыль или убытки, но вы будете понимать, на что способен ваш портфель.

Как рассчитать цену акции? Подробное руководство

Ниже представлен график нескорректированной, или номинальной, цены закрытия акции Exxon (XOM) ежедневно с 1996 года.

Разумеется, по этому графику нельзя судить о прибыли, которую инвестор получил бы за этот период, поскольку изменения номинальной стоимости акции — всего лишь одна из составляющих инвестиционного дохода. За всё указанное время Exxon выплатила сотни дивидендов, что всякий раз понижало стоимость акций. Пять раз Exxon проводила сплит акций, и все пять раз их цена стремительно снижалась. Exxon приобрела несколько компаний и слилась с Mobil Oil в 1999, что также повлияло на стоимость акций. Как бы то ни было, ни одно описанное событие не оказало экономического влияния на акционеров: изменения оставались номинальными.

Анализ временных рядов акций предполагает, что подобные чисто номинальные изменения будут скорректированы или полностью исключены из анализа. Историческую стоимость акций необходимо скорректировать таким образом, чтобы полученные данные отражали общую прибыль, которую инвестор мог бы получить, держа конкретную акцию на протяжении конкретного периода. Благодаря правкам создаётся серия, отражающая выплаты дивидендов, слияния, спин-оффы, сплиты и другие события, влияющие на фактическую доходность с акции.

Любое подобное событие или изменение в структуре компании вызывает дискретные изменения номинальной цены на акцию. Причём эти изменения не обусловлены тем, что покупатели и продавцы провели переоценку соответствующей компании; иными словами, эти изменения — события корпоративные, а не рыночные. И именно их призвана исключить коррекция цены на акцию.

Ниже следует график скорректированной цены акций Exxon с 1996 года. Он принципиально отличается от первого, будучи значительно ближе к «экономической реальности».

Любой профессиональный аналитик знает, что анализ должен быть основан на скорректированных ценах на акции. Однако немногие в действительности владеют финансовой математикой, необходимой для этих коррекций. Разумеется, вы можете положиться на других и узнавать уже скорректированные цены у третьих лиц. Однако понимание того, как эти коррекции выполняются, — краеугольный камень по-настоящему успешного анализа.

Принципы коррекции

Почти всегда цены на акцию корректируются задним числом. Это означает, что в любой временной серии цена акции на «сегодня» совпадает с текущей ценой на бирже. Все коррекции возможны только и исключительно для исторических данных.

Коррекция исторических цен на акцию обычно мультипликативна. Благодаря этому прибыль от держания акций в дни, когда не было коррекции, остаётся неизменной, несмотря на все изменения. Кроме того, благодаря этому исторически скорректированные цены никогда не оказываются отрицательными. Впрочем, некоторые производят коррекцию путём сложения, что приводит иногда к появлению отрицательных цен на акцию.

Ниже мы разберём самые частые корпоративные события и способы коррекции цены на акцию в соответствии с ними.

Денежные дивиденды

Когда компания платит дивиденды, её стоимость снижается на выплаченную сумму. (Это интуитивно понятно: деньги компании переходят из её сейфов в карманы акционеров, значит, компания становится дешевле на эту сумму.) Следовательно, на следующий день после выплаты номинальная стоимость акции снижается на размер дивиденда.

Чтобы создать последовательную временную серию скорректированных цен на акцию, мы высчитываем фактор коррекции, который выражает снижение стоимости акции, а затем делим все цены, предшествующие выплате дивидендов, на этот фактор.

Поскольку фактор коррекции — это мультипликативная постоянная, он не влияет на профиль доходности акции на исторических данных. В то же время, благодаря этому фактору мы можем быть уверены, что подсчитанный доход в день выплаты обусловлен реальными рыночными событиями, а не только самой выплатой.

Приведём пример подсчётов с фактором коррекции на выплату дивидендов:

Apple (AAPL) выплатила дивиденды по $0.47 на акцию 07.08.2014. Цена закрытия в этот день составила $94.48.

Фактор коррекции рассчитывается следующим образом:

Нескорректированная цена закрытия предыдущего дня составила $94.96.

В таком случае, скорректированная цена закрытия накануне:

Так же — умножением на фактор — рассчитывается цена для всех дней, предшествовавших дню выплаты дивидендов, то есть, фактически, так мы получаем все исторические данные «изменений», вызванных дивидендами.

Возврат капитала и специальные дивиденды — это частные случаи выплаты денежных дивидендов, и по ним цена корректируется точно таким же образом.

Дивиденды акциями

Иногда компании выплачивают дивиденды акциями: каждый акционер получает новые акции пропорционально тому количеству, которое уже у него на руках.

Смысл подобной выплаты — снижение стоимости акции. Цена упадёт в соотношении выпущенных акций к существующим. Общая стоимость компании остаётся неизменной, однако цена на акцию меняется, поскольку изменилось их количество. В то же время следует помнить, что доля участия и, следовательно, стоимость акций каждого владельца в долларах также не изменяется.

Как и ранее, для создания последовательной временной серии мы вычисляем фактор коррекции, выражающий падение стоимости акции, а затем делим цены дней, предшествовавших дню выплаты дивидендов, на этот фактор. В этом случае фактор коррекции — второй член в уравнении выше; а именно, ослабление, которому подвергаются все портфели акционеров.

Как и ранее, поскольку фактор коррекции — это множитель, а не слагаемое, он не влияет на доходность; он просто «изменяет масштаб».

Приведём пример подсчётов с фактором коррекции:

BIOL выплатила дивиденды акциями по 0.5% 12.03.2014. Дивиденды акциями по 0.5% означают, что к каждой акции, которой инвестор уже владеет, он дополнительно получит 0.005 (=0.5%) новой акции. Иначе говоря, к каждым 200 акциям, бывшими в портфеле до дня выплаты, инвестор получит 1 новую.

Нескорректированная цена на акцию накануне дня выплаты составляла 2.83.

Таким образом, скорректированная цена закрытия накануне была:

Обратите внимание, что для данных вычислений цена закрытия в день выплаты не используется.

Дивиденды акциями иногда также называют бонусной эмиссией.

Сплит акций

Сплит акций похож на выплату дивидендов акциями. При сплите каждая имеющаяся акция становится несколькими в заранее определённой пропорции. Это абсолютно равноценно тому, как акционеры получают установленное количество новых акций вдобавок к имеющимся, то есть выплате дивидендов акциями.

Фактор коррекции для сплита рассчитывается так же, как для дивидендов акциями:

Приведём пример сплита:

Chesapeake Utilities Corp. (CPK) провела сплит в соотношении 3 к 2 09.09.2014. Таким образом, вместо каждых 2 имеющихся акций инвесторы получили 3.

Иными словами, к каждым 2 акциям, которыми акционеры владели до сплита, была добавлена ещё 1; это действие абсолютно равноценно выплате дивидендов акциями в соотношении 50%.

За день до сплита нескорректированная цена на акцию была 69.41.

Значит, скорректированная стоимость акции накануне составила:

Сплит акций иногда также называют бонусной эмиссией.

Обратный сплит акций

Обратный сплит отличается от обычного тем, что у акционеров становится не больше, а меньше акций. Вместо того, чтобы увеличить число акций в портфеле в определённой пропорции, обратный сплит его уменьшает, также в определённой пропорции.

Поскольку общее число выпущенных акций после сплита уменьшается, цена на акцию возрастает. Стоимость компании это корпоративное событие не изменяет.

Таким образом, фактор коррекции при обратном сплите меньше 1.

Приведём пример обратного сплита:

PostRock Energy Corp. (PSTR) провела обратный сплит в пропорции 1 к 10 05.01.2015.

Нескорректированная цена акции в день накануне обратного сплита составляла 0,4442.

Скорректированная цена акции,таким образом:

Обратный сплит акций также называют консолидацией.

Трудности работы

Даже беглого взгляда на процесс price adjustment достаточно, чтобы понять, какой объём работы требуется для сбора непредвзятых, правильно скорректированных исторических данных по ценам на акцию. Хотя по сути здесь нет ничего сложного, процесс создания базы данных с ценами акций — это утомительный и скрупулёзный труд.

В 2015 году одних только выплат дивидендов было проведено более 20 000 — а ведь это всего лишь один из типов корпоративных событий. Существуют ещё сплиты, слияния, споры о правах, обратные выкупы, обратные сплиты, консолидации, приобретения, выкупы акций казначейством и прочее. Когда в компании происходит любое из этих событий, требуется перерасчёт всех исторических данных по ценам на акцию этой компании. Это означает перерасчёт многих тысяч рядов данных (один год — 250 рядов), значений OHLCV для каждой акции, каждый день. При этом компаний на публичных рынках США — тысячи.

Таким образом, поддержание базы исторических данных по стоимости акций — это огромный труд, требующий профессионализма и усилий. Именно поэтому правит бал на рынке горстка высокопрофессиональных поставщиков данных: недостаток профессионализма сводит на нет конкурентоспособность. В мире акций, как и везде, за что платишь, то и получаешь.

Корпоративные события в R StocksTrader

Если по каким-то причинам вы еще не знакомы с мультирыночной торговой платформой нового поколения R StocksTrader, то вы можете для начала ознакомиться с информацией в этом посте.

Длинные позиции (Long Positions)

Клиенту, у которого есть открытая длинная позиция в экс-дивидендную дату (The ex-dividend date), будет зачислена сумма, соответствующая выплаченному дивиденду на соответствующий торговый счёт. Операция фиксируется на вкладке «История / History» в блоке «Информация о счёте» торгового терминала клиента — «Cash Corrections».

Короткие позиции (Short Positions)

У клиента, имеющего открытую короткую позицию в экс-дивидендную дату (The ex-dividend date), со свободных средств соответствующего торгового счёта будет списана сумма, соответствующая выплаченному дивиденду. Операция фиксируется на вкладке «История / History» в блоке «Информация о счёте» торгового терминала клиента — «Cash Corrections».

Операция с дивидендами (Dividends procedure)

Операция с дивидендами производит зачисление/списание средства на/с баланса счёта в экс-дивидендную дату (The ex-dividend date), в 15:00 по серверному времени. Операция фиксируется на вкладке «История / History».

Для Длинной позиции Размер денежного дивиденда (Cash Dividend Amount) составит:

Дивиденд за акцию (Dividend per Stock) * Объём (Volume)

где:

Объём (Volume) = Контракты (Contracts) * Размер контракта (Contract Size)

Для Короткой позиции Размер денежного дивиденда (Cash Dividend Amount) составит:

(-1) * Дивиденд за акцию (Dividend per Stock) * Объём (Volume)

где:

Объём (Volume) = Контракты (Contracts) * Размер контракта (Contract Size)

Дробление акций (Stock Splits)

В случае дробления акций необходимая корректировка позиции клиента будет отражена на его торговом счёте в соответствии с заявленными параметрами дробления.

Операция дробления акций (Split Procedure)

Операция дробления проходит на сервере каждый день в 15:00 по серверному времени. Во время данной операции все активные отложенные ордера (Limit, Stop) на соответствующие акции удаляются.

Для всех открытых позиций в шорт и для всех позиций в лонг по инструменту рассчитываются средневзвешенная цена и общий объём соответственно. Происходит сплит и назначается новая цена и новый объём. Эта информация присваивается позиции с максимальным объёмом в лонг и шорт соответственно. Когда в сделке есть дробные акции, эти акции ликвидируются и преобразуются в балансовую операцию — «Корректировка средств при дроблении / Split Cash Correction». Объём остальных сделок по соответствующему инструменту обнуляется и перемещается на вкладку «История / History».

Корректировка дробной акции (Fractional Share Adjustment)

Если результатом корпоративного события является дробная позиция, компания RoboForex оставляет право по своему усмотрению зачислить на счёт клиента подлежащий уплате компонент дробления в виде балансовой операции.

Другие корпоративные события (Other Corporate Actions)

Если акция исключается из реестра фондовой биржи, поглощена, приобретена, выставлена на торги или распределена среди акционеров, позиция клиента будет закрыта по последней рыночной цене.

Источник https://rusbiz-o.ru/press/smi/kak-rasschitat-rynochnuyu-stoimost-aktsiy/

Источник https://www.forbes.ru/finansy-i-investicii/353007-iskusstvo-ocenki-kak-pravilno-vybirat-akcii-dlya-investiciy

Источник https://blog.roboforex.com/ru/blog/2020/03/03/kak-rasschitat-czenu-akczii-podrobnoe-rukovodstvo/