Залоговая недвижимость: как купить квартиру у банка

Если заемщик не может оплачивать ипотеку, то банк вправе выставить жилье на торги. На аукцион могут попасть не только ипотечные квартиры, но и жилье, которое находится в залоге по потребительскому кредиту.

Просрочка по ипотеке в крупнейших российских городах небольшая (1–2% от общей суммы кредитов), но с ростом общего объема ипотеки залоговых квартир будет становиться больше, прогнозируют аналитики компании «Бест-Новострой». Изначально залоговая недвижимость выставляется на аукцион либо по нижней планке рыночной цены, либо даже ниже нее, отмечают в компании «Азбука жилья».

Рассказываем, как купить залоговое жилье у банка, на каких площадках искать такие квартиры и можно ли на этом сэкономить.

Потенциальные банкроты

В настоящее время задолженность россиян по ипотечным кредитам превышает 10,5 трлн руб., следует из статистики Банка России. В первой половине 2021 года рост числа банкротств граждан более чем вдвое превысил прошлогодний уровень. По данным Объединенного кредитного бюро (ОКБ), число россиян с просроченной на 90 и более дней задолженностью от 500 тыс. руб. составляет 1,1 млн, а суммарный долг потенциальных банкротов — свыше 1,5 трлн руб.

Сколько стоит залоговое жилье

Если заемщик не погашает ипотеку, обеспечением по которой выступает недвижимость, банк имеет право подать в суд и взыскать залог через ФССП. После решения суда имущество выставляется на торги и проводится аукцион по его продаже. Стартовая цена продажи определяется оценочной компанией.

Елена Мищенко, руководитель департамента городской недвижимости «НДВ Супермаркет Недвижимости»:

— Залоговую недвижимость банков иногда можно купить на аукционе по цене ниже рынка, но не более чем на 10%. Чаще залоговое имущество в процессе аукциона разгоняется в цене и продается выше рынка. Залоговых аукционов много, лотов на них будет больше, но чтобы приобрести такую квартиру, нужно запастись терпением — постоянно мониторить площадки, рыночные цены и найти действительно нужный и выгодный для себя вариант.

В агентстве недвижимости «Азбука жилья» «РБК-Недвижимости» рассказали, что изначально залоговая недвижимость выставляется на аукцион либо по нижней планке рыночной цены, либо ниже нее. Но это не значит, что банк будет продавать квартиру за небольшие деньги и себе в убыток — обычно недвижимость выставляется на продажу по цене, примерно на 10% превышающей реальную, пояснили аналитики компании. Это учитывается оценщиками залоговых квартир. Также есть шанс, что цена во время аукционной продажи поднимется до высшей планки реальной рыночной цены — особенно если жилье в нормальном состоянии, с хорошей транспортной доступностью и развитой инфраструктурой района.

Главная задача банка — как можно быстрее реализовать нецелевой актив, пояснили «РБК-Недвижимости» в компании «Бест−Недвижимость». В этом случае возможны скидки до 20–25% — из-за срочности. Но такое происходит крайне редко, обычно хорошие залоговые квартиры продаются на аукционе и до прямой покупки у банка хорошие лоты просто не доживают.

Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой»:

— Приобретение жилья из числа банковских залогов редко становится выгодным для покупателя. Банк должен реализовать имущество через открытые торги, тогда стоимость, как правило, доходит до рыночной и смысла ввязываться в аукцион обычно нет. В условиях высокого спроса они вряд ли станут продаваться настолько ниже рынка, что опустят средний уровень цен на жилье. Чтобы это произошло, нужен ипотечный кризис, подобный североамериканскому 2008–2009 годов. То есть доля необслуживаемых жилищных кредитов должна составлять 15–20% от общего числа.

Собственные площадки банков

Квартиры, которые банки не сумели реализовать на аукционных торгах (не нашлось покупателей), размещаются на официальных сайтах кредитных организаций. Российские банки реализуют залоговые квартиры через обычные интернет-площадки, например ЦИАН или «Авито», по среднерыночным ценам. Но некоторые крупные банки продают залоговую недвижимость через собственные площадки.

ВТБ реализует на своей площадке жилую и коммерческую недвижимость, а также транспорт и оборудование. Жилые дома с земельными участками и квартиры банк также продает через сторонние площадки, такие как ЦИАН или «Авито».

Газпромбанк реализует непрофильные активы через общий портал продаж. Здесь продается все — от квартир и земли до промышленных комплексов и объектов инфраструктуры. Но база небольшая.

У Россельхозбанка имеются две площадки. Первая — для реализации собственных непрофильных активов, вторая — для продажи залогового имущества. Но лотов там немного.

Банк «Открытие» реализует залоговое имущество на своей небольшой площадке. В базе есть квартиры в новостройках столичного региона. Предложений немного.

Росбанк также реализует залоговую недвижимость на своей площадке. В базе есть жилая и коммерческая недвижимость, а также предполагается продажа земельных участков.

Банковские аукционы

Актуальные предложения залоговых квартир представлены на официальном сайте для размещения информации о проведении торгов (torgi.gov.ru). Здесь можно найти все объекты недвижимости во всех регионах России. Но этот информационный ресурс предназначен для кредиторов, так как здесь можно разместить информацию о торгах, но нельзя принять в них участие как покупателю.

Непрофильные активы и сильные банки: проблемы банкротного рынка

По статистике КАД, число банкротных дел из года в год растёт. Ведущими кредиторами в этой сфере остаются крупные банки: они имеют в залоге имущество должников и занимают пассивную позицию в процедуре несостоятельности. От этого страдают миноритарные кредиторы. Хуже всего дела обстоят у торговых и строительных фирм, ведь они банкротятся чаще других, а законодатели время от времени подкидывают им неприятные сюрпризы. Эксперты предупреждают, что оборонительную позицию надо занимать и бенефициарам должников. Пока не поздно.

Роль главного кредитора

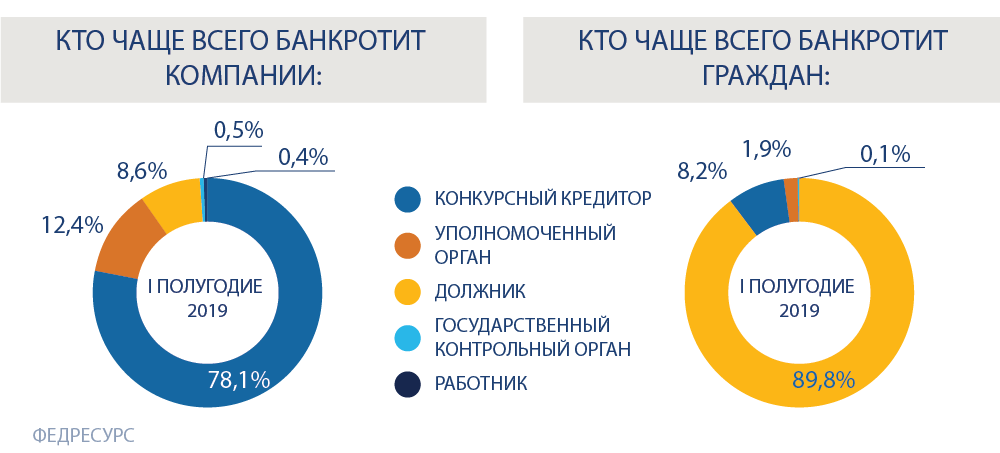

С каждым годом банкротные процедуры становятся всё сложнее, а их продолжительность увеличивается. Из-за этого активно поучаствовать в такой категории дел могут только финансово устойчивые организации, замечает Сергей Хухорев, юрист Инфралекс Инфралекс Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (реструктуризация и консалтинг) группа Банкротство (споры high market) группа ГЧП/Инфраструктурные проекты группа Корпоративное право/Слияния и поглощения (mid market) группа Антимонопольное право (включая споры) группа Налоговое консультирование и споры (Налоговые споры) группа Недвижимость, земля, строительство группа Семейное и наследственное право группа Цифровая экономика группа Налоговое консультирование и споры (Налоговое консультирование) группа Санкционное право группа Уголовное право Профайл компании × . По статистике «Федресурса», компании чаще всего банкротят конкурсные кредиторы. Ими являются заимодавцы и контрагенты, которым фирмы задолжали деньги. Число таких заявителей в банкротных делах велико из-за высокой закредитованности бизнеса, объясняет партнёр ART DE LEX ART DE LEX Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (крупные коммерческие споры — high market) группа Недвижимость, земля, строительство группа Природные ресурсы/Энергетика группа Разрешение споров в судах общей юрисдикции группа Санкционное право группа ТМТ (телекоммуникации, медиа и технологии) группа Транспортное право группа Банкротство (споры high market) группа Корпоративное право/Слияния и поглощения (high market) группа Международные судебные разбирательства группа Международный арбитраж группа Финансовое/Банковское право × Ольга Савина. По её словам, среди конкурсных кредиторов большую долю занимают банки: «Являясь залоговыми кредиторами, они не ведут переговоры, а предпочитают банкротить контрагентов. Так как понимают, что получат 70% удовлетворения своих требований из залога».

И в таких случаях банки, являясь мажоритарными кредиторами, обычно занимают пассивную позицию, ожидая, когда имущество должника распродадут с торгов. В то же время миноритарные кредиторы из-за недостаточной консолидации и должного контроля над арбитражным управляющим не могут предпринять действия для пополнения конкурсной массы, констатирует партнёр Ковалев, Тугуши и партнеры Ковалев, Тугуши и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (крупные коммерческие споры — high market) группа Банкротство (реструктуризация и консалтинг) группа Разрешение споров в судах общей юрисдикции группа Страховое право группа АПК и сельское хозяйство группа Банкротство (споры high market) группа Морское право группа Трудовое и миграционное право (включая споры) группа Фармацевтика и здравоохранение группа Корпоративное право/Слияния и поглощения (high market) группа Уголовное право группа Частный капитал 9 место По количеству юристов 18 место По выручке 19 место По выручке на юриста Профайл компании × Сергей Кислов. Он предупреждает, что иногда за пассивностью банков скрывается защита бенефициаров должника и заключённых с ним сделок.

Тем не менее судебная практика постепенно поворачивается не в пользу кредитных организаций. Особенно в делах о субсидиарной ответственности. Суды отмечают, что банки, которым необходимо соблюдать специальное законодательство, должны проверять своих заёмщиков внимательнее, говорит о новой тенденции руководитель группы по банкротству Качкин и Партнеры Качкин и Партнеры Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Недвижимость, земля, строительство Профайл компании × Александра Улезко. В деле № А76-20250/2015 Арбитражный суд Уральского округа постановил не привлекать к субсидиарной ответственности заёмщика банка «Ураллига», которому выдали кредитов на 17 млн руб. Окружной суд подчеркнул, что заимодавец знал реальное финансовое состояние клиента, проверив его перед сделкой.

Ситуация на рынке не изменилась. Ключевые кредиторы – это банки. Они задают тренды в практике, однако сталкиваются со сложностью: не всегда находится инструментарий для борьбы с недобросовестными действиями бенефициаров, оспаривания сделок и привлечения контролирующих лиц к субсидиарной ответственности. Суды не всегда готовы пойти на радикальные шаги. Поэтому банки диктуют условия, но их возможности вовсе не безграничны.

Андрей Набережный, руководитель проектов ЮГ «Яковлев и партнёры»

Число заявлений от ФНС в этом году незначительно снизилось. Савина полагает, что такая цифра напрямую связана с Постановлением Конституционного суда от 5 марта 2019 года № 14-П. В этом деле КС указал, что налоговикам не нужно подавать заявление о банкротстве, если оно повлечёт «напрасные траты для бюджета». Зато законодатель постепенно расширяет возможности региональных госорганов в спорах о несостоятельности. Право банкротить застройщиков получил Москомстройинвест, который имеет право прийти к такому решению по результатам проверки деятельности девелопера. Для этого застройщик должен иметь признаки неплатёжеспособности или нехватки имущества. Новые риски ложатся только на тех застройщиков, которые ведут строительство с привлечением средств дольщиков исключительно на территории Москвы.

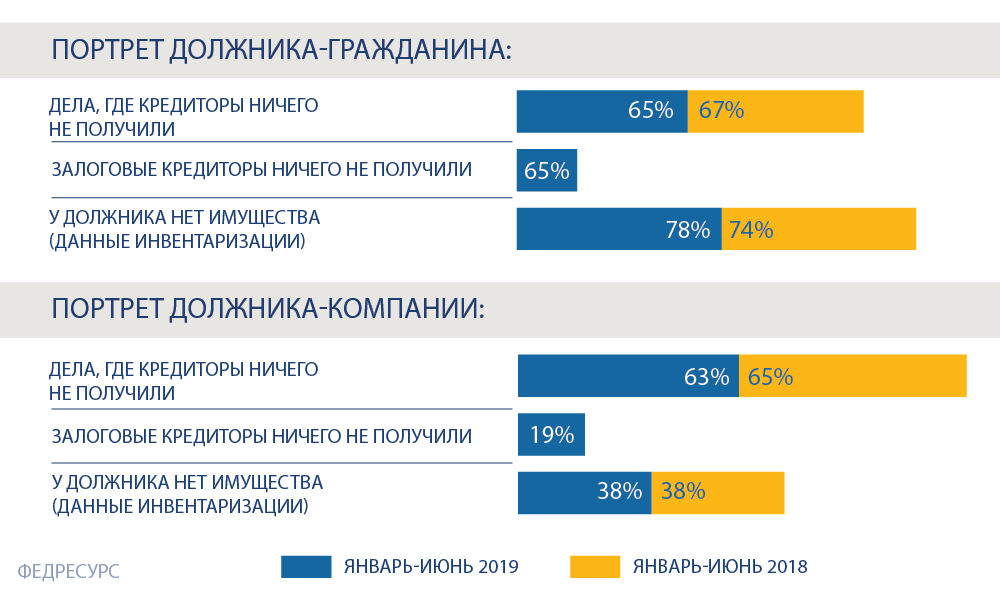

Если говорить о проблемах небольших кредиторов без статуса залоговых, то им вернуть долги нереально. Поскольку на практике должник, скорее всего, либо всё имущество отдал в залог, либо избавился от активов, предупреждает Савина.

Проблемы должников

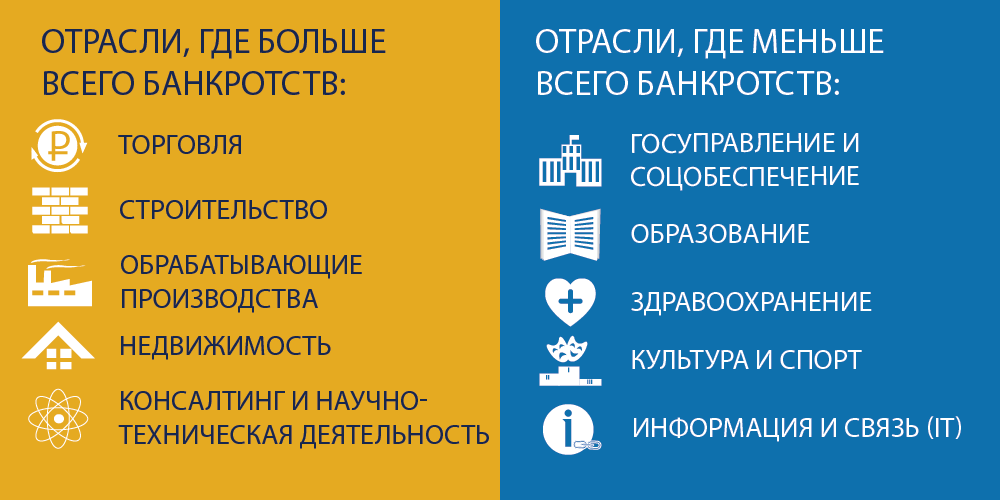

Согласно статистике, чаще всего банкротятся торговые или строительные фирмы. Это напрямую зависит от экономической ситуации в стране, отмечает Савина: «Денег у населения с каждым годом всё меньше, а кредиты становятся всё доступнее и изощрённее». Кроме того, торговый сектор является одной из наиболее активных отраслей экономики, говорит Хухорев: «На рынке, где больше сделок и контрагентов, повышенный риск дефолта по обязательствам, следовательно, выше вероятность возбуждения банкротных процедур против оступившихся контрагентов».

На положение застройщиков негативно повлияли законодательные новеллы, которые закрепили жёсткие требования к ним. Речь идёт о переходе строительной отрасли на проектное финансирование. Савина предупреждает, что это нововведение обанкротит в ближайшие годы ещё сотни мелких и средних строительных фирм.

Продолжает расти число несостоятельных граждан. Банкротство физлиц уже стало в два раза популярнее банкротства юрлиц, свидетельствуют цифры из Casebook. Cавина связывает такие цифры с высокой потребительской закредитованностью и несовершенством законодательства в этом вопросе: «Процедуру банкротства физлиц не нужно воспринимать как избавление от долгов, она должна позволять гражданину выбраться из кризиса». Она уверена, что сложившуюся ситуацию может изменить развитие реабилитационных процедур и обеспечительных мер.

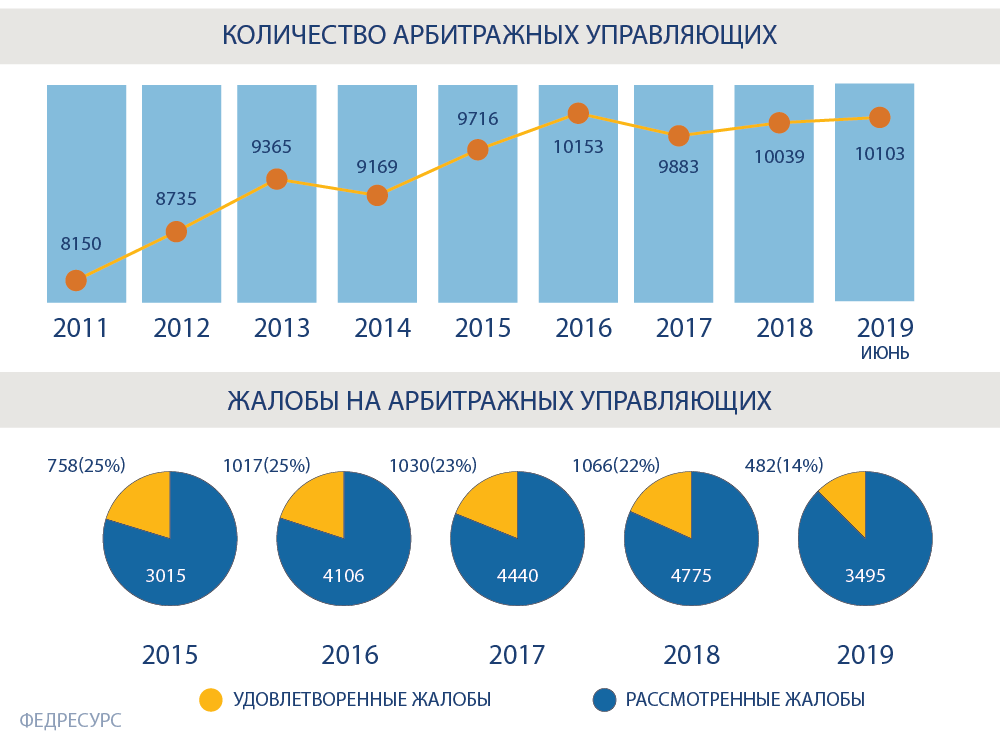

Пока граждане, как правило, не могут защитить свои права в банкротных делах, констатирует Татьяна Рокотян из Казаков и партнеры Казаков и партнеры Федеральный рейтинг. группа Банкротство (реструктуризация и консалтинг) группа Банкротство (споры high market) группа Частный капитал группа Антимонопольное право (включая споры) группа Уголовное право группа Экологическое право группа Недвижимость, земля, строительство группа Семейное и наследственное право 37 место По выручке Профайл компании × : «Из-за этого мало положительных судебных актов по исключению имущества из конкурсной массы». Эксперт объясняет это тем, что зачастую гражданин-банкрот не может привлечь квалифицированного юриста для представления своих интересов в споре о несостоятельности из-за дороговизны таких специалистов. Поэтому чаще всего банкротятся состоятельные граждане, обращает внимание Улезко: «У которых существенные суммы долгов и есть имущество». Ещё одна проблема в делах о несостоятельности физлиц – отсутствие арбитражных управляющих, которые хотят проводить процедуру. Банкротить юрлиц выгоднее, а риски в банкротстве гражданина и юрлица одинаковые, поясняет Андрей Набережный, руководитель проектов Яковлев и Партнеры Яковлев и Партнеры Федеральный рейтинг. группа Банкротство (споры high market) группа Арбитражное судопроизводство (крупные коммерческие споры — high market) × .

Как живётся управляющим

По закону вознаграждение управляющего делится на фиксированное и процентное. Величина первого зависит от процедуры банкротства. Для временного и конкурсного управляющего это 30 000 руб. в месяц, для административного – 15 000 руб., а для внешнего – 45 000 руб. ежемесячно. Те, кто банкротит физлиц, получают немного – 25 000 руб. в месяц. Если дело оказалось очень сложным и по нему приходится выполнять много дополнительной работы (от оспаривания десятков сделок до поиска спрятанных активов), то тогда оплату управляющему можно увеличить. Такое решение принимается собранием кредиторов за их счёт. Процентную часть управляющий может получить от сумм удовлетворённых требований кредиторов.

Очевидно, что высокая рискованность и большая ответственность, связанная с работой управляющих, говорят о том, что они дополнительно финансируются кредиторами. Говорить о монополизации рынка не приходится, так как сейчас он конкурентоспособен. При этом речь не только о самих арбитражных управляющих, но и о форме их самоорганизации – СРО.

Сергей Кислов, партнёр КА «Ковалев, Тугуши и партнёры»

Сейчас судебная практика направлена на полную проверку правомерности и своевременности действий управляющего, чтобы уменьшить размер его вознаграждения, отмечает Рокотян. Так, в деле № А03-7544/2014 суды постановили снизить фиксированную плату управляющему с 360 000 руб. за год до 100 000 руб. из-за его плохой работы. Эксперт добавляет, что суды стараются снижать расходы и на специалистов, которых привлекает к процедуре управляющий. Несмотря на все ужесточения ответственности, рынок арбитражных управляющих растёт. Это связано с тем, что ежегодно увеличивается число банкротств, говорит Набережный.

Стоимость услуг среднестатистического управляющего постепенно снижается. Но качественное сопровождение продолжает оставаться дорогим, предупреждает юрист: «Ведь арбитражные управляющие действуют вместе с командой, имеют в своём штате экономистов, бухгалтеров, оценщиков и специалистов по торгам». Тем не менее запрос на дорогих арбитражных управляющих пока есть только у крупного бизнеса и банков, резюмирует Набережный.

Не каждый актив легко продать

Из-за того что в числе кредиторов превалируют банки, то и продают имущество должников в основном они. По словам Савиной, что только кредитные организации не выставляют на торги: от зернохранилищ до коровников. Механизмы реализации проблемных активов тоже разные.

Так, летом прошлого года на базе банка «Траст» Центробанк создал специализированный Банк непрофильных активов (БНА), который управляет активами санируемых кредитных организаций, чтобы повысить их рыночную стоимость, а затем продать по максимальной цене. Банк «Открытие», писал РБК, реализует непрофильные активы через публичные площадки по продаже недвижимости: «Авито», CIAN и другие сайты-агрегаторы. Сбербанк продаёт залоговое имущество через специальный «Портал DA», который ориентирован в большей степени на профессиональных инвесторов, но частные лица также могут приобрести недвижимость через него. А ВТБ планирует запустить со следующего года маркетплейс, через который будут искать покупателей для непрофильных активов – изъятых у должников квартир и автомобилей.

По словам Набережного, тяжелее всего продаются узкоспециализированные предприятия, такие как заводы. А наиболее ликвидным имуществом, по наблюдениям эксперта, являются недвижимость и машины. Станислав Петров, руководитель практики банкротства Инфралекс Инфралекс Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) группа Банкротство (реструктуризация и консалтинг) группа Банкротство (споры high market) группа ГЧП/Инфраструктурные проекты группа Корпоративное право/Слияния и поглощения (mid market) группа Антимонопольное право (включая споры) группа Налоговое консультирование и споры (Налоговые споры) группа Недвижимость, земля, строительство группа Семейное и наследственное право группа Цифровая экономика группа Налоговое консультирование и споры (Налоговое консультирование) группа Санкционное право группа Уголовное право Профайл компании × , замечает, что недвижимость всё же не слишком популярна из-за проблем с землёй, на которой она находится, или из-за отсутствия разрешительной документации для проведения работ на объекте.

На этом рынке также есть сложности. Существует перечень недобросовестных механизмов, позволяющих реализовать имущество «своему» покупателю. Если решите приобрести имущество со стороны, то вас могут не допустить до торгов: будут манипуляции с площадкой или согласованные действия их участников.

Андрей Набережный, руководитель проектов ЮГ «Яковлев и партнёры»

Прогнозы на будущее

В ближайшее время стоит ждать новых банкротств кредитных организаций, прогнозирует Савина: «ЦБ продолжает путь по расчистке банковского сектора». Кризис затронет и строительную сферу, полагает она. Вместе с тем на практике существует целый ряд вопросов, разрешение которых ждёт всё юридическое сообщество, говорит Кислов:

- субординация требований, выкупленных аффилированными лицами должника в преддверии процедуры;

- дальнейшее развитие концепции субсидиарной ответственности и взыскания убытков с контролирующих должника лиц;

- разработка концепции банкротства группы компаний или группы лиц;

- быть или не быть и в каком виде процедуре реструктуризации в банкротстве физлиц.

Пока же усложняются схемы вывода активов перед банкротством, что требует более активного и изощрённого противодействия со стороны кредиторов, отмечает Александр Соловьёв из Юков и Партнеры Юков и Партнеры Федеральный рейтинг. группа Разрешение споров в судах общей юрисдикции группа Уголовное право группа Арбитражное судопроизводство (крупные коммерческие споры — high market) группа Банкротство (споры high market) 6 место По количеству юристов 9 место По выручке 21 место По выручке на юриста Профайл компании × : «Поэтому арбитражные управляющие и кредиторы пытаются чаще оспорить сделки должников». Эта тенденция продолжится, уверен Петров.

С апреля 2020 года требования ФНС к должнику при определённых обстоятельствах будут приобретать статус залоговых. Очевидно, что следующим шагом должно стать помещение требований налогового органа в «нулевую» очередь.

Сергей Кислов, партнёр КА «Ковалев, Тугуши и партнёры»

По мнению Петрова, этот механизм наравне с субсидиарной ответственностью так и останется основным инструментом для пополнения конкурсной массы. Усилившееся давление на управляющих тоже не лишится своей популярности, предполагает он: «Так что контролирующим лицам и управляющим следует готовить оборонительную позицию заранее».

Непрофильные активы банков продажа рослизинг

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО »СБЕР А». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Программа разработана совместно с АО »СБЕР А». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Методические указания по выявлению и отчуждению непрофильных активов

1. Общие положения

1.1. Во исполнение Указа Президента Российской Федерации от 07 мая 2012 г. № 596 «О долгосрочной государственной политике» (далее — Указ № 596) и поручения Президента Российской Федерации от 22 февраля 2016 г. № Пр-348 необходимо обеспечить разработку и реализацию акционерными обществами с государственным участием, в которых Российская Федерация владеет более 50% акций, программ отчуждения непрофильных активов.

1.2. Настоящие Методические указания:

1.2.1. определяют понятие профильности/непрофильности активов, основные цели и принципы отчуждения непрофильных активов;

1.2.2. устанавливают порядок выявления и способы распоряжения непрофильными активами;

1.2.3. регламентируют алгоритм утверждения Программы отчуждения непрофильных активов и Реестра непрофильных активов;

1.2.4. устанавливают порядок организации продажи непрофильных активов.

2. Основные термины и определения

2.1. Общество — исходя из целей настоящих Методических указаний под термином «Общество» понимается акционерное общество с государственным участием, в котором Российская Федерация владеет более 50 % акций, а также иные лица в установленных случаях

2.2. Активы компании — основные и оборотные средства юридического лица, включая денежные средства, материальные ценности, нематериальные активы, финансовые вложения и прочее*(1).

2.3. В область анализа попадают внеоборотные активы Общества, а также активы, переданные в доверительное управление или права, на которые удостоверены паями паевых инвестиционных фондов.

Для Обществ, функционирующих в финансовом секторе экономики, в область анализа попадают также следующие подразделы Раздела 6 «Средства и имущество» Главы А «Балансовые счета»*(2):

— «Имущество» (за исключением счетов по учету резервов на возможные потери, арендных обязательств, материальных запасов (кроме внеоборотных запасов) и по учету выбытия и реализации;

— «Отложенные налоговые обязательства и отложенные налоговые активы» (за исключением счета по учету отложенного налогового обязательства)».

2.4. Стратегия развития Общества (далее — Стратегия) — внутренний документ Общества, содержащий четко сформулированные и измеримые стратегические цели развития организации (включая сеть дочерних и зависимых обществ), информацию о ее текущем положении в отрасли, целевой финансовой бизнес-модели и стратегических инициативах, стоящих перед организацией, на период не менее 5 лет.*(3)

2.5. Долгосрочная программа развития Общества (далее — ДПР) — внутренний документ Общества, являющийся производным от Стратегии госкомпании и представляющий собой программный документ организации, содержащий перечни средств и конкретных мероприятий, обеспечивающих достижение стратегических целей развития организации, определенных Стратегией ее развития, к поставленным срокам с указанием объема и источников их финансирования, включающий значения показателей текущих и ожидаемых результатов деятельности организации, ее дочерних и зависимых организаций, филиалов на период от 3 до 5 лет*(3).

2.6. Профильные активы — активы, принадлежащие юридическому лицу на праве собственности, необходимые для осуществления основного вида деятельности или отвечающие следующим условиям: соответствующий актив необходим для реализации долгосрочной программы развития, утвержденной Стратегии и соответствует критериям профильности в соответствии с настоящей Методикой.

2.7. Непрофильные активы — активы, принадлежащие юридическому лицу на праве собственности, не участвующие в осуществлении юридическим лицом основного вида деятельности и не соответствующие условиям по п. 2.5 настоящей Методики, включая акции (доли) в хозяйственных обществах вне зависимости от основного вида деятельности таких обществ, в случае если юридическому лицу принадлежит пакет (доля) в уставном капитале, составляющая менее 50% уставного капитала.

2.8. В связи с тем, что Стратегия / ДПР содержит не в полном объеме перечни или ссылки на отдельные активы, а отражает мероприятия, обеспечивающие достижение стратегических целей развития Общества в определенной сфере деятельности, при рассмотрении активов с учетом их функционального назначения (по видам деятельности) рекомендуется объединять активы в комплексы активов — единицы управленческого учета.

Единица управленческого учета (далее — Е2У)*(4) — как отдельный актив, так и минимальный комплекс активов, способный (в том числе потенциально) самостоятельно генерировать поступление денежных средств. Таким образом, каждый актив, как объект бухгалтерского учета, посредством Е2У связывается со Стратегией / ДПР.

2.9. Реестр Е2У — это перечень всех Е2У Общества, который формируется и ведется на постоянной основе менеджментом Общества.

2.10. Вся совокупность профильных и непрофильных активов вертикально-интегрированной структуры определяется активами материнской компании и подконтрольных ей юридических лиц*(5).

2.11. Программа отчуждения непрофильных активов Общества — это внутренний документ Общества, отражающий основные подходы, принципы и механизм выявления и реализации непрофильных активов.

2.12. Реестр непрофильных активов Общества — это перечень всех непрофильных активов Общества.

2.13. План мероприятий по реализации непрофильных активов — это внутренний документ Общества, включающий в себя перечень непрофильных активов, планируемый к реализации в отчетном году, способы его реализации с поквартальной разбивкой, а также экономическое обоснование отчуждения.

3. Цели, задачи и принципы реализации непрофильных активов

3.1. Основные цели реализации непрофильных активов

3.1.1. Настоящие Методические указания разработаны с целью оказания методической и консультационной поддержки Обществам по выявлению и реализации непрофильных активов.

3.1.2. Основными целями реализации непрофильных активов Общества являются:

— оптимизация состава и структуры активов;

— повышение эффективности использования активов;

— снижение финансовых затрат, связанных с содержанием и обслуживанием непрофильных активов;

— привлечение дополнительных источников финансирования;

— повышение конкурентоспособности и инвестиционной привлекательности;

3.2. Основные задачи для Общества в рамках управления непрофильными активами:

3.2.1. Проведение анализа всех активов и выявление непрофильных активов.

3.2.2. Разработка Программы отчуждения непрофильных активов.

3.2.3. Формирование Реестра непрофильных активов.

3.2.4. Определение непрофильных активов, подлежащих отчуждению.

3.2.5. Подготовка Плана мероприятий по реализации непрофильных активов

3.2.6. Проведение мероприятий по реализации непрофильных активов.

3.2.7. Представление информации о ходе реализации Программы отчуждения непрофильных активов посредством личного кабинета Общества (далее — ЛК АО) на Межведомственном портале по управлению государственной собственностью (далее — MB Портал).

3.4. Ключевые принципы для Обществ при реализации непрофильных активов:

— транспарентность — открытость и доступность информации о применяемых методах и подходах по выявлению непрофильных активов из всей совокупности активов;

— системность — анализ активов на предмет выявления непрофильных активов должен производится на регулярной основе с определенной периодичностью;

— прозрачность — обеспечение открытых и публичных процедур по реализации непрофильных активов, в том числе использование доступных для потенциальных покупателей способов раскрытия информации о продаже непрофильных активов;

— эффективность — выбор способа реализации каждого непрофильного актива должен быть основан на расчёте экономического эффекта от реализации соответствующим способом;

— максимизация доходов — реализация непрофильных активов должна носить возмездный характер при прочих равных условиях;

— минимизация расходов — снижение затрат на содержание неликвидных активов;

— защита экономических интересов Общества при распоряжении активами — своевременная реализация активов, предотвращение потери стоимости активов, защита прав и интересов Общества перед совладельцами активов и третьими лицами.

4. Порядок выявления непрофильных активов

Процесс выявления непрофильных активов из состава всех активов Общества начинается с анализа активов, который проводится в 3 этапа:

I. Подготовительный этап.

На данном этапе менеджментом Общества проводится:

1) Инвентаризация всех имеющихся в наличии активов.

При инвентаризации выявляется фактическое наличие активов, которое сопоставляется с данными регистров бухгалтерского учета.

2) Объединение активов в Е2У (при необходимости) и формирование Реестра Е2У в отношении всех активов Общества.

При формировании Реестра Е2У все активы Общества рекомендуется объединять в комплексы активов — Е2У, так как Стратегия развития общества / ДПР содержит не в полном объеме перечни или ссылки на отдельные активы, а отражает мероприятия, обеспечивающие достижение стратегических целей развития Общества в определенной сфере деятельности.

В Реестр Е2У должны быть включены активы, права собственности / права пользования на которые принадлежат Обществу.

3) Классификация Е2У.

При формировании Е2У необходимо руководствоваться классификатором внеоборотных средств (Приложение 1, Классификатор 1) и общей классификацией Е2У (Приложение 1, Классификатор 2).

4) Ведение Реестра Е2У.

Менеджментом Общества должно быть обеспечено постоянное ведение Реестра Е2У. В последующем каждый принятый на баланс Общества актив должен быть внесен в Реестр Е2У и закреплен в управленческом учете за ранее определенным (вновь созданным) Е2У не позднее последнего рабочего дня квартала, следующего за кварталом, в котором актив был принят на баланс Общества.

II. Основной этап (этап определения профильности Е2У).

Основной этап (этап определения профильности Е2У) предполагает проведение менеджментом Общества мероприятий по определению профильности Е2У с точки зрения использования актива при осуществлении Обществом основного вида деятельности или влияния на достижение целей и задач Общества, определенных в Стратегии / ДПР.

На данном этапе проводится исследование каждой Е2У (отдельный актив / комплекс активов) с точки зрения использования Е2У при осуществлении Обществом основного вида деятельности или влияния на достижение целей и задач, определенных в Стратегии / ДПР с учетом различных факторов, указанных в Таблице 1.

В случае если Е2У (отдельный актив / комплекс активов) используется при осуществлении основного вида деятельности, он относится к профильным активам.

Если Е2У (отдельный актив / комплекс активов) не используется при осуществлении основного вида деятельности, но при этом оказывает влияние на достижение целей и задач, определенных в Стратегии / ДПР, его отнесение к профильным осуществляется по алгоритму определения профильности/непрофильности, приведенному ниже.

| № п/п | Факторы | Целевые ответы для определения профильного Е2У | Удельные веса, присваиваемые за совпадение с целевым ответом по определению профильного Е2У |

|---|---|---|---|

| 1 | Актив, являющийся недвижимым имуществом, расположен на территории, принадлежащей Обществу и используемой для осуществления основного вида деятельности либо для единственно возможного проезда/прохода к территории, используемой Обществом для осуществления основного вида деятельности. | да | 15% |

| 2 | Е2У генерирует более 5% выручки по итогам предыдущего года (да / нет) | да | 13% |

| 3 | Относится к социально значимым объектам (поликлиника, аэропорт, санаторий, спортивный комплекс, общежитие, столовая), выручка которых формируется более чем на 50% за счет предоставления услуг работникам Общества (да / нет) | да | 13% |

| 4 | Наличие заключенных контрактов или иных обязательств, связанных с использованием Е2У, общей стоимостью более 1% от выручки материнской компании или более 1 млрд. рублей (да / нет) | да | 13% |

| 5 | Е2У содержит активы, результаты деятельности которых составляют государственную тайну либо коммерческую тайну, раскрытие которой для Общества повлечет убытки (да / нет) | да | 10% |

| 6 | Е2У обеспечивает предотвращение чрезвычайных ситуаций, информационную, экономическую и финансовую безопасность Общества и его подконтрольных юридических лиц (да / нет) | да | 10% |

| 7 | Возможно передать функции Е2У на аутсорсинг (да / нет) | нет | 8% |

| 8 | Е2У доступна для использования всем желающим, не только лицам, являющимся сотрудниками организации и их родственникам (например: детский сад, находящийся на балансе Общества, доступен для детей не только сотрудников Общества) (да / нет) | нет | 8% |

| 9 | Е2У подлежит передаче в федеральную собственность, собственность субъектов Российской Федерации, собственность муниципалитета согласно требованиям действующего законодательства Российской Федерации (да / нет) | нет | 7% |

| 10 | Е2У прямо указана в Стратегии / ДПР в качестве основного Е2У (да / нет) | да | 3% |

Алгоритм определения профильности/непрофильности каждой Е2У строится следующим образом:

1. Необходимо определить степень влияния факторов, представленных в Таблице 1, на каждую отдельную Е2У, включенную в Реестр Е2У, путем выбора ответов (да — фактор оказывает влияние / нет — фактор не влияет).

2. По итогам анализа степени влияния факторов на Е2У, необходимо сопоставить получившийся результат ответов с целевыми ответами для определения профильного актива, представленными в Таблице 1.

— если полученные результаты ответов совпадают с целевыми ответами, то за каждый ответ присваивается соответствующий удельный вес;

3. Удельные веса, полученные за каждый ответ, суммируются.

В случае если суммарный результат составляет:

— 50% и более процентов, то Е2У — профильный;

— менее 50%, то Е2У — непрофильный.

По итогам исследования Е2У, определенная как профильная, подлежит включению в Стратегию / ДПР в срок до следующего внесения изменений в Стратегию / ДПР.

III. Этап определения профильности активов, включенных в состав Е2У.

Главной целью на данном этапе является поиск активов, включенных в состав профильного Е2У, но не соответствующих целям Е2У, в которые они включены. Данный этап предполагает определение целесообразности сохранения каждого из активов, входящего в состав Е2У, в отношении которого принято решение о сохранении в собственности Общества, путем определения степени влияния (значимости) актива в составе Е2У (Таблица 2).

| № п/п | Факторы | Целевые ответы для определения необходимости сохранения актива, входящего в состав профильного Е2У | Удельные веса, присваиваемые за совпадение с целевым ответом для определения необходимости сохранения актива, входящего в состав профильного Е2У |

|---|---|---|---|

| 1 | Актив является необходимым для обеспечения успешной работы Е2У (да / нет) | да | 100% |

| 2 | Актив является неотчуждаемым (сервитут, объект коммерческой тайны, объект необходим для выполнения государственных задач, мобилизационной подготовки, обороны, безопасности и др.) (да / нет) | да | 100% |

Алгоритм определения целесообразности сохранения каждого актива в составе Е2У:

1. Определить степень значимости актива, включенного в состав профильного Е2У, исходя из критериев оценки, представленных в Таблице 2, путем выбора ответов (да — фактор оказывает влияние / нет — фактор не влияет).

2. По результатам исследования, в случае если хотя бы 1 ответ совпадает с целевым ответом, представленным в Таблице 2, то актив целесообразно сохранить в составе Е2У.

В случае если ни один из ответов не совпадает с целевым ответом, представленным в Таблице 2, актив подлежит исключению из состава профильного Е2У и самостоятельной оценке профильности по правилам оценки, установленным настоящей Методикой.

Е2У, определенная как непрофильная, подлежит включению в Реестр непрофильных активов частично или комплексно.

Результаты анализа определения профильности активов менеджменту Общества следует проводить на постоянной основе и представлять с исчерпывающими обоснованиями на одобрение совету директоров (наблюдательному совету), так как рассмотрение вопроса профильной востребованности имеющихся у Общества активов относятся к компетенции совета директоров (наблюдательного совета) Общества в соответствии Федеральным законом от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах», поскольку осуществляется в рамках руководства общей деятельностью указанных хозяйствующих субъектов.

Общая схема принятия решения советом директоров (наблюдательным советом) Общества о сохранении/отчуждении активов представлена в Приложении 2.

5. Способы распоряжения непрофильными активами

5.1. Принятие решений по вопросам распоряжения непрофильными активами относятся к компетенции совета директоров (наблюдательного совета) Общества. При этом, в целях принятия советом директоров (наблюдательным советом) Общества взвешенного и объективного решения менеджмент Общества должен представить совету директоров (наблюдательному совету) исчерпывающие обоснования, подтверждающие экономическую целесообразность выбора того или иного способа распоряжения каждым непрофильным активом.

5.2. Реализация (отчуждение) — это передача Обществом прав на непрофильный актив сторонним лицам.

Реализация (отчуждение) непрофильного актива предполагает следующие способы распоряжения им:

— продажа — возмездное отчуждение непрофильного актива в собственность иного лица полностью или частично, либо доли в праве собственности на непрофильный актив, передача по договору аренды с правом выкупа, а также отчуждение по инвестиционному соглашению (договору), в качестве взноса по договору простого товарищества или внесение непрофильного актива в оплату уставного капитала юридического лица, в котором Общество не является единственным участником при условии, что в результате указанных сделок Общество приобретает права на актив (активы), являющиеся для Общества профильными;

— безвозмездная передача (дарение) — безвозмездное отчуждение непрофильного актива в собственность Российской Федерации, субъектов Российской Федерации, муниципальных образований, в случае если передача такого актива обеспечивает реализацию полномочий органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации или органов местного самоуправления;

— ликвидация — разукомплектование, списание, уничтожение и т.д. непрофильного актива, в том числе с возможностью последующей продажи отдельных составляющих в случаях, если имущество непригодно для дальнейшего использования по целевому назначению вследствие полной или частичной утраты потребительских свойств, в том числе физического или морального износа либо выбыло из владения, пользования и распоряжения вследствие гибели или уничтожения, в том числе помимо воли владельца, а также вследствие невозможности установления его местонахождения.

5.4. На ежеквартальной основе менеджменту Общества следует отчитываться перед советом директоров (наблюдательным советом) Общества о ходе исполнения Программы отчуждения непрофильных активов в соответствии со сведениями, содержащимися на МВ Портале.

6. Принципы и порядок организации продажи непрофильных активов

6.1. В целях обеспечения конкурентного характера возмездного отчуждения непрофильных активов, их продажу рекомендуется осуществлять путем проведения конкурентных процедур.

6.2. Порядок проведения конкурентных процедур по продаже непрофильных активов Общества устанавливается внутренними документами Общества, утверждаемыми советом директоров (наблюдательным советом) Общества.

6.3. Реализация непрофильных активов путем продажи должна основываться на принципах:

6.4. Рекомендуется осуществлять продажу непрофильных активов на открытых торгах одним из следующих способов, выбранных менеджментом Общества и одобренных советом директоров (наблюдательным советом) Общества:

6.4.1. Аукцион (в том числе в электронной форме подачи заявок) — это конкурентная форма продажи непрофильных активов, при которой главным критерием в состязании между участниками во время торгов является цена.

Аукцион, как правило, должен быть открытым по составу участников, предложения о цене актива заявляются ими открыто в ходе проведения торгов (открытая форма подачи предложений о цене).

Право приобретения актива принадлежит покупателю, который предложит в ходе торгов наиболее высокую цену за такой актив.

6.4.2. Конкурс (в том числе в электронной форме подачи заявок) — это конкурентная форма продажи непрофильных активов, при которой главным критерием в состязании между участниками во время торгов является предложение с наиболее лучшими условиями для продавца.

Договор купли-продажи имущества включает в себя порядок выполнения победителем конкурса условий конкурса. Указанный договор должен устанавливать порядок подтверждения победителем конкурса выполнения принимаемых на себя обязательств. Внесение изменений и дополнений в условия конкурса и обязательства его победителя после заключения указанного договора не допускается, за исключением случаев, предусмотренных статьей 451 Гражданского кодекса Российской Федерации.

Условия конкурса могут предусматривать:

— ограничение изменения назначения отдельных объектов, используемых для осуществления научной и (или) научно-технической деятельности, социально-культурного, коммунально-бытового или транспортного обслуживания населения, и (или) прекращение использования указанных объектов;

— проведение ремонтных и иных работ в отношении объектов социально-культурного и коммунально-бытового назначения;

— проведение работ по сохранению объекта культурного наследия, включенного в реестр объектов культурного наследия, в порядке, установленном Федеральным законом от 25 июня 2002 г. № 73-ФЗ «Об объектах культурного наследия (памятниках истории и культуры) народов Российской Федерации».

Условия конкурса должны иметь экономическое обоснование, сроки их исполнения, порядок подтверждения победителем конкурса исполнения таких условий. Условия конкурса не подлежат изменению.

6.4.3. Продажа непрофильных активов посредством публичного предложения (в том числе при электронной форме подачи заявок) — это конкурентная форма продажи непрофильных активов, при которой в течение одной процедуры проведения такой продажи осуществляется последовательное снижение цены первоначального предложения на «шаг понижения» до цены отсечения, а в случае, если кто-либо из участников продажи посредством публичного предложения подтвердит цену первоначального предложения или цену предложения, сложившуюся на одном из «шагов понижения», со всеми участниками продажи посредством публичного предложения проводится аукцион по правилам проведения аукциона, предусматривающим открытую форму подачи предложений о цене актива.

Право приобретения актива принадлежит покупателю, который предложит в ходе торгов наиболее высокую цену за такой актив.

Цена первоначального предложения устанавливается не ниже начальной цены, указанной в информационном сообщении о продаже на аукционе/ конкурсе, который был признан несостоявшимся, а цена отсечения составляет 50% начальной цены такого аукциона/конкурса.

Продажа посредством публичного предложения возможна в случае, если аукцион/конкурс по продаже непрофильного актива признан несостоявшимся по причине отсутствия заявок.

6.4.4. Продажа непрофильных активов без объявления цены (в том числе при электронной форме подачи заявок) — это конкурентная форма продажи непрофильных активов, при которой его начальная цена не определяется.

Претенденты направляют свои предложения о цене непрофильного актива в адрес, указанный в информационном сообщении.

Продажа непрофильных активов без объявления цены осуществляется, если продажа этого актива посредством публичного предложения не состоялась.

В случае поступления предложений от нескольких претендентов покупателем признается лицо, предложившее за непрофильный актив наибольшую цену.

Данный способ рекомендуется применять в исключительных случаях крайней не востребованности актива ввиду его характеристик, удаленности и труднодоступности места нахождения, крайней малоценности актива. Альтернативой данного способа распоряжения непрофильными активами следует рассматривать передачу актива в государственную либо муниципальную собственность (в случае выявления такой востребованности), списание.

В целях оптимизации временных и административных ресурсов в решениях Общества о совершении сделки по реализации актива необходимо предусматривать последовательное применение способов продажи с указанием условий реализации актива без принятия дополнительно промежуточных корпоративных и управленческих решений.

6.5. В случаях признания продажи непрофильного актива несостоявшейся более 3 раз в связи с отсутствием заявок и при условии, что снижение начальной цены (цены продажи) по сравнению с первоначальной ценой составило более 50%, в соответствии с решением Общества допускается:

а) передача непрофильного актива в аренду через процедуру торгов;

в) вовлечение непрофильного актива в оборот на инвестиционных условиях по результатам торгов;

в) обособление непрофильного актива — учреждение нового юридического лица совместно с иными физическими и/или юридическими лицами либо без участия таковых; реорганизация в форме выделения, с передачей новому юридическому лицу непрофильного актива; реорганизация в форме разделения с передачей одному из новых юридических лиц непрофильного актива; передача непрофильного актива в оплату уставного капитала (дополнительных акций) существующего юридического лица;

г) передача в залог прав на непрофильный актив в качестве обеспечения по обязательствам Общества или обязательствам бенефициаров поручительства Общества;

д) развитие актива путем реализации на его базе проектов, имеющих положительный экономический эффект;

е) безвозмездная передача непрофильного актива в собственность Российской Федерации, субъекта Российской Федерации или муниципальную собственность, если соответствующее имущество соответствует целям и обеспечивает деятельность органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

6.6. При продаже непрофильного актива (например, пакета акций дочерней компании) с обременениями менеджменту Общества в обязательном порядке следует заключить договор с покупателем, предметом которого будет являться обязательство покупателя погасить долги, имеющиеся на приобретаемом Обществом непрофильном активе.

6.7. Рекомендуется реализовывать непрофильные активы по цене не ниже балансовой (остаточной) стоимости непрофильного актива.

В случае если менеджмент Общества считает целесообразным реализовать непрофильный актив по цене ниже балансовой (остаточной) стоимости, то окончательное решение в отношении совершения/несовершения соответствующей сделки в обязательном порядке должно быть принято советом директоров (наблюдательным советом) Общества.

6.8. Способ продажи непрофильных активов определяется менеджментом Общества и одобряется советом директоров (наблюдательным советом) Общества.

6.9. Продажу непрофильных активов рекомендуется проводить в соответствии со статьями 447 и 448 Гражданского Кодекса Российской Федерации. При выборе организатора торгов (специализированной организации) для возложения на него функций по поиску покупателей и организации продажи актива на торгах рекомендует руководствоваться перечнем юридических лиц для организации от имени Российской Федерации продажи приватизируемого федерального имущества и (или) осуществления функций продавца, утвержденным распоряжением Правительства Российской Федерации от 25 октября 2010 г. № 1874-р (в случае проведения очных торгов), либо перечнем юридических лиц для организации продажи государственного и муниципального имущества в электронной форме, утвержденным распоряжением Правительства Российской Федерации от 04 декабря 2015 г. № 2488-р (в случае проведения торгов в электронной форме).

Договором с организатором торгов может быть определено, что сумма вознаграждения лица, привлекаемого к организации продажи непрофильных активов не входит в цену продажи имущества и подлежит выплате за счет средств победителя торгов или процедуры продажи актива посредством публичного предложения, сверх цены имущества, предложенной победителем. Сумма вознаграждения определяется договором между собственником непрофильного актива и таким лицом.

6.10. Информационное обеспечение продажи непрофильных активов осуществляется в срок не менее 30 рабочих дней до дня планируемой продажи путем размещения полной информации о продаже (анонс продажи, информационное сообщение) на официальном сайте Общества-собственника, а также специализированной организации (организатору торгов), уполномоченной собственником на продажу принадлежащего ему непрофильного актива, если такая организация привлекается для организации торгов. Информация о продаже непрофильных активов может быть размещена на официальном сайте в сети «Интернет» для размещения информации о проведении торгов, определенном Правительством Российской Федерации (http://torgi.gov.ru/).

Размещение информационного сообщения о проведении аукциона/конкурса должно быть осуществлено на основании решения о продаже непрофильного актива на аукционе либо конкурсе в течение срока действия отчета независимого оценщика. Информационное сообщение о проведении аукциона либо конкурса должно быть размещено в течение трех месяцев с даты принятия решения о продаже Обществом непрофильного актива.

При опубликовании информационных сообщений о продаже непрофильного актива необходимо указывать, в частности, сведения о времени, месте, способе и порядке продажи, сведения об отчуждаемом имуществе, включая сведения о существующих обременениях (наличие договоров аренды и/или иных договоров в отношении продаваемого непрофильного актива, наличие сервитутов, градостроительных и иных ограничений, наличие статуса объекта ГОиЧС, статуса памятника и пр.)., о порядке определения лица, получающего право на заключение договора купли-продажи, а также сведения о цене (начальной цене) отчуждаемого имущества.

6.11. Начальная цена или цена продажи непрофильного актива, отчуждаемого не на торгах, определяется на основании отчета независимого оценщика, если иное не установлено отдельным решением совета директоров (наблюдательного совета) Общества в отношении данного актива с учетом рекомендаций, установленных настоящим пунктом.

Независимая рыночная оценка стоимости отчуждаемых непрофильных активов проводится, в случаях, предусмотренных действующим законодательством, а также в обязательном порядке в следующих случаях:

а) балансовая стоимость отчуждаемого имущества равна или превышает 200 млн. рублей;

б) начальная цена торгов или цена сделки с имуществом, реализуемым не на торгах, ниже его балансовой стоимости, при условии что балансовая (остаточная) стоимость непрофильного актива на 15% превышает стоимость услуг независимого оценщика.

7. Порядок разработки Программы отчуждения непрофильных активов

7.1. Программа отчуждения непрофильных активов разрабатывается менеджментом Обществ в целях закрепления основных концептуальных походов, которыми руководствуется Общество в процессе выявления непрофильных активов, а также распоряжения ими.

Программу отчуждения непрофильных активов необходимо разрабатывать Обществам, которые по результатам анализа активов выявили непрофильные активы к реализации.

7.2. Структура Программы отчуждения непрофильных активов в обязательном порядке должна включать в себя следующие разделы:

1. Основные термины и определения.

В данном разделе следует раскрыть основные понятия, используемые в Программе отчуждения непрофильных активов (например: профильные активы, непрофильные активы, способы реализации непрофильных активов и др.).

2. Принципы реализации непрофильных активов.

3. Порядок выявления непрофильных активов.

В данном разделе подробно описывается: весь алгоритм выявления непрофильных активов из общей структуры всех активов Общества; детальное содержание Реестра отчуждения непрофильных активов, а также порядок его формирования и утверждения органами управления Общества.

4. Порядок оценки непрофильных активов.

В данном разделе должна содержаться информация о порядке проведения оценки непрофильных активов.

5. Способы реализации непрофильных активов.

В данном разделе отражаются: используемые способы отчуждения непрофильных активов; порядок принятия решения по выбору способа отчуждения непрофильных активов; организация процесса реализации непрофильных активов тем или иным способом.

6. Информационное обеспечение реализации непрофильных активов.

В данном разделе описываются: мероприятия, направленные на обеспечение свободного доступа лиц потенциально заинтересованных в приобретении активов, являющихся непрофильными в рамках хозяйственной деятельности конкретного Общества.

7. Подготовка и представление отчетности о ходе исполнения Программы отчуждения непрофильных активов совету директоров (наблюдательному совету) и акционеру Общества.

В данном разделе должен содержаться формат, сроки и порядок представления отчетности о ходе исполнения Программы и Реестра отчуждения непрофильных активов.

8. Ответственность руководителей и сотрудников структурных подразделений.

В данном разделе должна отражаться информация о порядке и способах премирования/депремирования руководителей и сотрудников структурных подразделений, отвечающих за выполнение работ по выявлению непрофильных активов, реализации непрофильных активов, представление своевременной, качественной, достоверной и полной информации о реализации непрофильных активов акционеру, органам управления и контроля Обществ.

7.3. Программа отчуждения непрофильных активов подлежит обязательной публикации на сайте Общества в срок не позднее 3 рабочих дней с даты утверждения советом директоров (наблюдательным советом) Общества. В случае внесения изменений в Программу отчуждения непрофильных активов документ в новой редакции подлежит публикации на сайте Общества в срок не позднее 3 рабочих дней с даты утверждения изменений уполномоченным органом Общества.

8. Порядок разработки Реестра непрофильных активов

8.1. Реестр непрофильных активов формируется менеджментом Общества по результатам анализа активов, в случае наличия непрофильных активов.

Реестр непрофильных активов рекомендуется актуализировать и переутверждать на совете директоров (наблюдательном совете) Общества по результатам проведения анализа активов, в случае выявления Обществом новых непрофильных активов и по итогам завершения выполнения действующей Программы отчуждения непрофильных активов.

Недопустимо не включать в Реестр непрофильных активов актив, отвечающий признакам непрофильного.

8.2. По итогам рассмотрения перечня всех непрофильных активов и определения в отношении каждого из них способа распоряжения совет директоров (наблюдательный совет) Общества утверждает Реестр непрофильных активов, который должен содержать в себе 2 раздела:

1. Перечень непрофильных активов, в отношении которых совет директоров (наблюдательный совет) Общества определил необходимость их реализации.

2. Перечень непрофильных активов, в отношении которых совет директоров (наблюдательный совет) Общества принял решение об их сохранении в Обществе (в случае если указанная категория непрофильных активов была выявлена менеджментом Общества).

Каждый из перечисленных разделов Реестра непрофильных активов Общества должен содержать в обязательном порядке следующую информацию по каждому непрофильному активу:

— наименование непрофильного актива;

— средства идентификации непрофильного актива;

— вид деятельности, к которой относится непрофильный актив;

— остаточная (балансовая) стоимость непрофильного актива по состоянию на последнюю отчетную дату;

— планируемый способ реализации/сохранения непрофильного актива;

— описание, сведения о правоустанавливающих документах и обременениях.

8.3. По итогам обнаружения менеджментом Общества новых непрофильных активов в общей структуре активов Общества, их следует внести в Реестр непрофильных активов Общества, после чего Реестр подлежит переутверждению на ближайшем заседании совета директоров (наблюдательного совета) Общества, в соответствии с порядком, предусмотренным в разделе 10 настоящих Методических указаний.

8.4. Реестр непрофильных активов подлежит обязательной публикации на сайте Общества в срок не позднее 3 рабочих дней с даты утверждения советом директоров (наблюдательным советом) Общества. В случае внесения изменений в Реестр документ в новой редакции подлежит публикации на сайте Общества в срок не позднее 3 рабочих дней с даты утверждения изменений уполномоченным органом Общества.

8.5. Помимо разработки Реестра непрофильных активов менеджменту Общества следует ежегодно разрабатывать план мероприятий по реализации непрофильных активов с поквартальной детализацией. В данном документе должна содержаться информация с расчетными данными об ожидаемом экономическом эффекте от реализации непрофильных активов, возможных прочих выгодах и положительных влияний для хода реализации Стратегии ДПР Общества от реализации непрофильных активов, а также матрица возможных рисков, с оценкой степени критичности и минимизирующих риски факторов, возникающих для Общества в результате реализации непрофильных активов. План мероприятий по реализации непрофильных активов с итогами соответствующего анализа должны быть представлены на рассмотрение и утверждение совету директоров (наблюдательному совета) Общества и на постоянной основе размещаться на МВ Портале (в разделе «Документы»).

9. Порядок утверждения и актуализации Программы отчуждения непрофильных активов и Реестра непрофильных активов

9.1. Порядок утверждения Программы отчуждения непрофильных активов и Реестра непрофильных активов следующий:

1. Проекты Программы отчуждения непрофильных активов и Реестра непрофильных активов разрабатываются менеджментом Общества.

2. Проекты Программы отчуждения непрофильных активов и Реестра непрофильных активов с приложением материалов, подтверждающих наличие взвешенного и обоснованного подхода менеджмента Общества при принятии решений по отнесению того или иного актива к непрофильному, предварительно одобряются Комитетом по стратегии при совете директоров (наблюдательном совете) Общества в случае наличия такого специализированного комитета.

В случае отсутствия в Обществе соответствующего специализированного комитета при совете директоров (наблюдательном совете) Общества менеджмент Общества представляет соответствующие проекты документов на рассмотрение и утверждение совету директоров (наблюдательному совету) Общества.

3. Предварительно одобренные Комитетом по стратегии при совете директоров (наблюдательном совете) Общества проекты Программы отчуждения непрофильных активов и Реестра непрофильных активов представляются на утверждение совету директоров (наблюдательному совету) Общества.

В случае отсутствия у Общества непрофильных активов решение о нецелесообразности разработки Программы отчуждения непрофильных активов и Реестра непрофильных активов должно быть принято советом директоров (наблюдательным советом) Общества. Недопустимо не рассматривать вопрос о целесообразности разработки Программы отчуждения непрофильных активов и Реестра непрофильных активов на заседании совета директоров (наблюдательного совета) Общества лишь на основании позиции менеджмента Общества об отсутствии непрофильных активов.

9.2. Актуализация Программы отчуждения непрофильных активов требуется в случае изменения или появления иного профильного вида деятельности в Обществе.

Актуализация Реестра непрофильных активов требуется в случае выявления менеджментом Общества новых непрофильных активов.

Порядок актуализации Программы отчуждения непрофильных активов и Реестра непрофильных активов следующий:

1. Менеджмент Общества формирует проект Программы отчуждения непрофильных активов / Реестра непрофильных активов в новой редакции, а также подготавливает материалы с обоснованием необходимости актуализации действующей редакции Программы отчуждения непрофильных активов / Реестра непрофильных активов.

2. Проект Программы отчуждения непрофильных активов / Реестра непрофильных активов с приложением материалов, подтверждающих наличие обоснованного подхода менеджмента Общества при принятии решения по актуализации соответствующего документа представляются на утверждение совету директоров (наблюдательному совету) Общества.

3. Совет директоров (наблюдательный совет) Общества, рассмотрев представленный проект Программы отчуждения непрофильных активов / Реестра непрофильных активов с приложенными обоснованиями, должен принять соответствующее решение.

10. Заключительные положения

10.1. Материнской компании следует распространить положения, заложенные в настоящих Методических указаниях на свои подконтрольные организации.

10.2. Рекомендуется ежеквартальное планирование продаж, подлежащих реализации непрофильных активов с учетом рыночной конъюнктуры.

10.3. Координация и мониторинг реализации непрофильных активов осуществляется Росимуществом посредством МВ Портала.

10.4. В целях раскрытия информации о ходе реализации непрофильных активов Обществами, а также для организации эффективного мониторинга реализации Программ отчуждения непрофильных активов Обществ всеми участниками корпоративных отношений (акционером, органами управления и контроля) менеджменту Общества необходимо обеспечить:

— Ежеквартальное в срок до 8 числа месяца, следующего за отчетным кварталом размещение полной, актуальной и достоверной информации о ходе отчуждения непрофильных активов в ЛК АО на МВ Портале.

Информация от подконтрольных юридических лиц направляется в материнские компании. Материнские компании размещают объединенную информацию в ЛК АО на МВ Портале*(6).

— По итогам корпоративного года представление соответствующей информации о реализации непрофильных активов в годовом отчете Общества в соответствии с требованиями постановления правительства Российской Федерации от 31 декабря 2010 г. № 1214 «О совершенствовании порядка управления открытыми акционерными обществами, акции которых находятся в федеральной собственности, и федеральными государственными унитарными предприятиями».

*(1) — В соответствии с утвержденными Минфином России Положениями по бухгалтерскому учету (за исключением кредитных организаций), а также в соответствии с положением о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, утвержденным Банком России от 16.07.2012 № 385-П:

*(2) — Раздел I «Внеоборотные активы» Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, за исключением кредитных, утвержденного приказом Минфина России от 31.10.2000 № 94н.

*(3) — Рекомендации по разработке Стратегии и долгосрочной программы развития приведены в письме Росимущества от 29.04.2014 № ОД-11/18576 «О разработке ключевых стратегических документов в госкомпаниях» http://rosim.ru/documents/223803, директивы представителям интересов Российской Федерации в советах директоров (наблюдательных советах) Обществ по разработке долгосрочных программ развития направлены в акционерные общества письмами Росимущества от 15.08.2014 № ПФ-11/35222, от 19.08.2014 № ОД-11/35744 и от 19.08.2014 № 11/35746.

*(4) — Соответствует понятию Единица Генерирующая Денежный Поток (ЕГДП) согласно МСФО:

*(5) — В соответствии с Международным стандартом финансовой отчетности (IFRS) 10 «Консолидированная финансовая отчетность», введенным в действие для применения на территории Российской Федерации приказом Минфина России от 18.07.2012 № 106н, а также указаниями Банка России от 16.01.2013 № 2964-у «О представлении и опубликовании кредитными организациями годовой финансовой отчетности, составленной в соответствии с Международными стандартами финансовой отчетности» и положением о консолидированной отчетности, утвержденным Банком России от 30.07.2002 № 191-П:

*(6) — https://mvpt.rosim.ru. Работа Общества на МВ Портале осуществляется в соответствии с приказом Росимущества от 28.02.2011 № 53 «Об утверждении регламента работы пользователей межведомственного портала по управлению государственной собственностью».

1. Классификатор внеоборотных активов

1110 «Нематериальные активы»

1120 «Результаты исследований и разработок»

1130 «Нематериальные поисковые активы»*

1140 «Материальные поисковые активы»**

1150 «Основные средства»

1160 «Доходные вложения в материальные ценности»

1170 «Финансовые вложения»

1180 «Отложенные налоговые активы»**

1190 «Прочие внеоборотные активы»**

2. Классификатор 2: классификатор единиц управленческого учета

01 «Производственный (сервисный) комплекс»

02 «Недвижимость (земельные участки, здания, помещения, сооружения)»

03 «Недвижимость (земельные участки, здания, помещения, сооружения), сдаваемая в аренду»

04 «Земельные участки»

05 «Линейные сооружения»

06 «Прочие объекты недвижимости»

07 «Ценные бумаги, подконтрольное юридическое лицо»

08 «Права и иные нематериальные активы»

* — Используются в классификаторе для контроля финансовой отчетности Общества.

Общая схема

принятия решения советом директоров о сохранении/отчуждении активов

Обзор документа

Согласно поручениям Президента РФ необходимо обеспечить разработку и реализацию акционерными обществами с госучастием, в которых Российская Федерация владеет более 50% акций, программ отчуждения непрофильных активов.

Представлены методические указания по выявлению и отчуждению непрофильных активов.

Определено понятие понятие профильности/непрофильности активов, основные цели и принципы отчуждения непрофильных активов. Урегулированы вопросы распоряжения последними.

Прописана процедура утверждения программы отчуждения непрофильных активов и реестра непрофильных активов.

Закреплен порядок организации продажи непрофильных активов.

Материнской компании следует распространить изложенные в указаниях правила на свои подконтрольные организации.

Рекомендуется ежеквартальное планирование продаж, подлежащих реализации непрофильных активов с учетом рыночной конъюнктуры.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Источник https://realty.rbc.ru/news/60d1e1679a7947d81ab94057

Источник https://pravo.ru/story/215542/

Источник https://www.garant.ru/products/ipo/prime/doc/71345134/