Инвестирование для начинающих: как научиться вкладывать в акции?

Число частных инвесторов в России растет [1] Шестеров Е. А. Частные инвестиции в современной России. URL: https://cyberleninka.ru/ . По данным Банка России, инвестированием в настоящее время занимается 15% экономически активного населения страны [2] Сайт Банка России. URL: https://cbr.ru/ . Интерес к этой сфере вполне объясним: прибыль и особенно «легкие деньги» всегда интересовали человека. Науке правильного вложения средств обучались еще в древнем Вавилоне. А прирост финансово грамотного населения напрямую связан с доступностью обучения инвестированию. Сегодня у потенциального инвестора есть масса возможностей, чтобы пройти обучение инвестированию с нуля. Где лучше учиться и как начать получать прибыль на бирже, разберемся в статье.

Федеральное законодательство понимает под инвестициями вложение денежных средств или ресурсов, имеющих денежную оценку, в объекты предпринимательской и иной деятельности с целью получения прибыли [3] Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25.02.1999 N 39-ФЗ (последняя редакция). URL: http://www.consultant.ru/ . Простыми словами, инвестировать — ¬значит, заставить деньги работать и приумножаться.

Зачем инвестировать на фондовой бирже?

Для одних людей, решивших заняться вложением средств, инвестиции — это возможность увеличить доходы, для других — реальный шанс вырваться из замкнутого круга «заработал — потратил», для третьих — основной способ заработка. То есть главные цели инвестирования — получение дохода и открытие новых возможностей. Конкретные цели выхода на фондовый или валютный рынок у каждого свои: приобрести жилье; улучшить материальное положение; накопить «на старость» или детям на обучение; получать пассивный доход (дивиденды с акций или разницу св курсе валют); вложить свободные деньги, чтобы не было соблазна потратить их впустую.

Плюсы инвестирования

- «Быстрые» и «легкие» деньги — это про инвестиции. На бирже вполне реально сорвать большой куш.

- Даже небольшой пассивный доход — хороший способ возместить убытки от инфляции, падения курса рубля и прочих катаклизмов.

- В инвестициях отсутствуют ограничения по доходности. Успех зависит от целеустремленности инвестора, уровня его знаний и опыта.

- Источников прибыли может быть несколько, поэтому неудачу в одной сфере можно компенсировать удачей в другой.

- Участие в биржевых операциях не требует много времени и усилий. Опытные инвесторы занимаются этим с увлечением. Не зря участников биржи называют игроками.

Минусы инвестирования

- Необходим первоначальный капитал.

- Успешность вложений зависит от финансовой грамотности, поэтому сначала — обучение, а уже потом — инвестиции. На фондовой бирже требуется более глубокое понимание экономической ситуации, поэтому новичку будет комфортнее пробовать свои силы на валютном рынке.

- Отсутствие стабильности. Фондовый или валютный рынок способен стать дополнительным заработком, но регулярного дохода гарантировать не может.

- Участники биржевых операций рискуют больше, чем, например, владельцы банковского вклада.

С какой суммы начинать?

Если есть желание просто разобраться в инвестировании, начать можно и с 1000 рублей. Но если хочется получить существенную прибыль, необходимо иметь стартовый капитал хотя бы в размере 30 000 рублей. Максимальная сумма зависит только от возможностей инвестора. Новичкам со скромным депозитом лучше начинать с валютного рынка Forex.

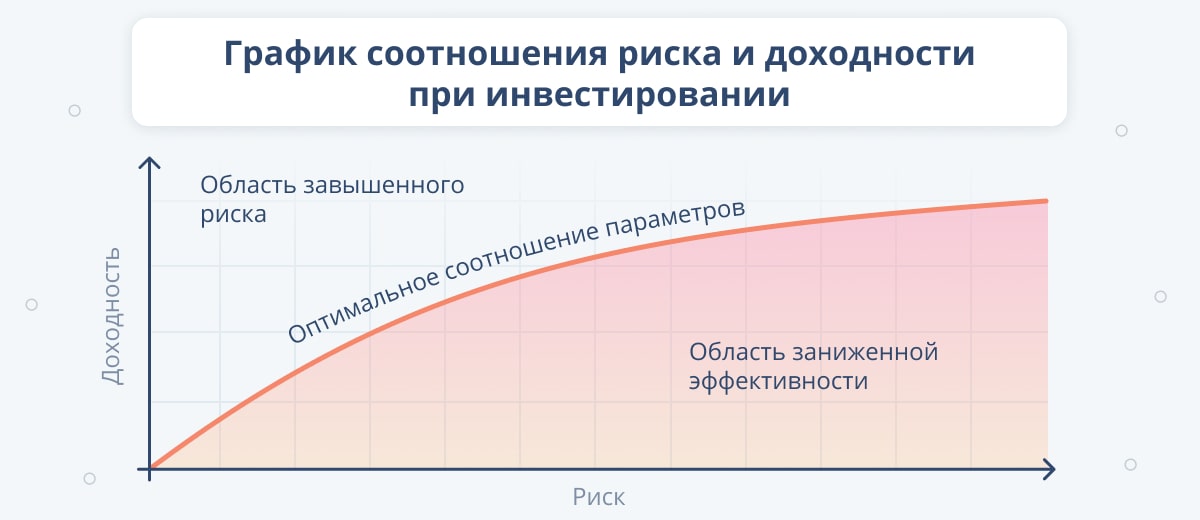

Итак, инвестирование — это всегда риск. И чем выше доходность, тем он выше. Поэтому начинать следует не с выяснения доходности, а с определения рисков. Для расчета соотношения риска и доходности существует специальная математическая модель.

Понимание данной схемы поможет вычислить недобросовестных брокеров: обещание доходности выше границы эффективности — обман чистой воды.

Следует отметить, что риски не так страшны тем, кто приходит в инвестиции после обучения для начинающих.

Варианты обучения инвестированию на бирже

Существует мнение, что главное в деле инвестирования — чтобы человеку сопутствовала удача. Конечно, фактор везения исключать нельзя, но в целом биржевые операции — это прежде всего продуманные решения. Именно поэтому важны знания.

Далеко не все инвесторы имеют высшее экономическое образование. Но чтобы грамотно работать с финансовыми инструментами и стать своим в мире инвестиций, важно пройти обучение. Найти подходящие курсы, книги, интернет-ресурсы сейчас не проблема — можно воспользоваться платными или бесплатными источниками знаний.

Бесплатное обучение

Многие инвесторы охотно делятся своим опытом совершенно бесплатно. В интернете размещены финансовые блоги, статьи, книги, видеолекции и бесплатные онлайн-курсы, предназначенные как для начинающих инвесторов, так и для тех, кто уже освоился на фондовой бирже.

К примеру, курс «Азбука финансов», посвященный управлению личными средствами, проходит в формате видеолекций по ликвидации финансовой безграмотности.

Чтобы получить более фундаментальные знания и сертификат, можно записаться на курс от Высшей школы экономики «Финансовые инструменты для частного инвестора». Это пять теоретических блоков и один практический.

Общее представление об инвестициях могут дать статьи на профильных ресурсах, например на сайте Банки.ру или Школы Московской биржи.

Классический источник информации — книги. Литературы по теме инвестиций немало — это и «10 главных правил для начинающего инвестора» Бертона Малкиела, и «Разумный инвестор. Полное руководство по стоимостному инвестированию» Бенджамина Грэма и множество других.

Не пропустить новости рынка помогут социальные сети и блоги: блог «Красного Циркуля», блог «Школы Московской биржи», канал «Практика личных финансов» в Telegram.

Платное обучение

Как правило, бесплатные курсы дают общее понимание темы. Они подходят для обучения инвестициям с нуля. После того как в голове инвестора сложится представление о том, как работать на фондовой бирже, ему понадобятся конкретные советы и практика. Такие знания и навыки обычно предоставляют платные курсы.

Платное образование можно получить в учебных заведениях с экономическим уклоном, в онлайн-школах (Skillbox, «Нетология», GeekBrains, «Финариум», Международная Школа Профессий и т. д.) через индивидуальные консультации с экспертами. Обратная связь и поддержка опытных инвесторов помогут пройти этап проб и ошибок без существенных потерь. В этом заключается главное преимущество платных курсов.

Обучение на платной основе также дает возможность досконально изучить более узкие направления, например торговлю на валютном рынке Forex, инвестиции в недвижимость и т. д.

Есть компании, которые предлагают как платное, так и бесплатное образование. К примеру, в Академии Финансовых Инвестиций есть бесплатный пробный курс по трейдингу для начинающих и несколько платных программ для трейдеров разного уровня.

Как выбрать лучшее обучение инвестированию?

Когда речь идет о платном обучении, важно выбрать хорошую школу и подходящий курс. Сегодня свои услуги предлагают все кому не лень. Отличить серьезную организацию от «пустышки» можно по следующим параметрам:

Репутация школы и преподавателей

Главный критерий отбора — надежность учебного заведения. Онлайн-университет должен обладать хорошей репутацией. Эффективность обучения лучше всего подтверждает успех выпускников и их положительные отзывы. Следует обратить внимание на деятельность спикеров курса, чтобы понять, насколько они в теме и успешны ли они сами в инвестировании.

Начальный уровень

Также важно учитывать начальный уровень ученика при выборе курсов по обучению инвестированию. К примеру, для начинающих игроков подойдет программа «Личные инвестиции» от международной бизнес-школы Laba, а для продвинутых — курс «Инвестиционные риски: виды и возможности рискованных инвестиций» на платформе «Инвестиции 101».

Программа и продолжительность курса

Лучшие курсы по обучению инвестициям включают практические занятия и обратную связь с преподавателями. В этом случае студенту будет понятно, насколько хорошо усвоена программа и готов ли он к «свободному плаванию».

Многое расскажет реклама курсов по обучению инвестициям. Не стоит доверять тем, кто обещает миллионные прибыли уже через месяц обучения. На освоение полноценной программы требуется как минимум полгода, а быстрые курсы не могут гарантировать золотые горы. Вообще слово «гарантия» в случае с инвестициями лучше не использовать.

Ориентация на российские реалии

Хороший обучающий курс для фондовой биржи должен учитывать российские реалии. Крупные зарубежные университеты дают большой багаж знаний, но не все из них можно применить на практике в России [4] Кравчук П. Ф., Подгорный Б. Б. Российский частный инвестор фондового рынка — кто он? URL .

Если программа обучения объясняет алгоритмы выбора отечественного брокера и включает описание основных облигаций и дивидендных акций российского фондового рынка, лучше сделать выбор в пользу данного курса.

Стоимость

Цена обучения тоже имеет значение. За символическую плату будущий инвестор рискует получить только общеизвестную информацию, которую можно найти и бесплатно. Высокая стоимость курсов должна себя оправдывать гарантиями, дополнительными услугами, а самое главное — ценностью знаний.

Тех, кто привык к стабильному ежемесячному окладу, инвестиции пугают. Однако, если действовать на пути к цели грамотно, риски и последствия от неудачных вложений будут минимальными. Чтобы инвестировать уверенно и «бить точно в цель», нужно выбрать надежного проводника в мир инвестиций.

Как начать свой путь на бирже?

Советы начинающим инвесторам дал аналитик и педагог Академии Финансовых Инвестиций («АФИН») Дмитрий Сергеевич Шапкин:

«Люди воспринимают материал по-разному. Обычно после коллективного обучающего курса одни без проблем применяют полученные знания, а другие не могут понять, что к чему. Поэтому лучше, если программа обучения инвестициям учитывает особенности каждого ученика: темп восприятия, начальные представления о предмете и т. д. Специалисты компании «АФИН» разработали программу индивидуального обучения, благодаря которой все слушатели получают то, за чем пришли — знания, которые можно применить на практике.

Мы учим своих студентов не делать ошибок с первых шагов: не вкладывать деньги в офшоры; выбирать правильные направления; сначала анализировать, потом действовать; вкладываться в несколько активов; выстраивать торговую систему на практике.

Преподаватели академии заинтересованы в успехе каждого ученика, так как компания получает процент с торговых операций клиента. Такой принцип сотрудничества уже показал высокую эффективность в деле.

Компания «АФИН» — официальный и самый крупный представитель профессионального участника рынка ценных бумаг с лицензией ЦБ. Мы предлагаем пробный бесплатный курс по инвестированию, стартовые курсы и программы для тех, кто уже на бирже.

Для начала потенциальному инвестору предоставляется индивидуальное бесплатное консультирование, которое дает возможность разобраться, стоит ли ему вообще заниматься инвестированием и проходить обучение.

Студенты Академии Финансовых Инвестиций могут заниматься в онлайн- и офлайн-форматах, выбирать удобное время для занятий и общаться с экспертами напрямую. Для отработки навыков ученикам предоставляется куратор и тренировочный демо-счет. После обучения клиентам доступны вебинары и мастер-классы, профессиональная аналитика, эксклюзивные материалы и, конечно, поддержка кураторов.

По окончании курса студенты получают диплом о прохождении обучения или сертификат о повышении квалификации. Документ оформлен в соответствии с Федеральным законом «Об образовании».

* ООО «Академия Финансовых Инвестиций» осуществляет образовательную деятельность на основании лицензии № 4639 от 22 декабря 2021 года.

Предупреждение: инвестиционные финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме.

Инвестиции для начинающих: пошаговая инструкция

Суть любых инвестиций — временная передача своих ценностей другим людям для получения от них еще большего числа ценностей. В более узком смысле это когда деньги делают деньги. В Федеральном законе № 39 «Об инвестиционной деятельности» эта же идея сформулирована чуть иначе.

Инвестиции

— денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, которые вкладывают в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Чтобы не смешивать профессиональные инвестиции, в которых участвуют только юридические лица (государство, бизнес, банки, брокеры), и вложения физлиц, в английском языке существует термин personal finance, который включает в себя личные финансы в целом и инвестиции в частности.

Личные инвестиции

— понятие, существующее только в Рунете и не имеющее определения ни в науке, ни в деловой среде. По сути это то же самое, что personal finance, то есть управление личными деньгами с целью их прироста и получения пассивного дохода.

С какой суммы можно инвестировать на рынке

До эпохи мобильных приложений минимальная сумма обычно составляла 1 000 рублей. Это номинал одной облигации федерального займа, которую можно купить на брокерской счет, и самый популярный размер пая инвестиционных фондов (ПИФ), не требующих открытия такого счета.

Сегодня инвестировать можно практически с 1 копейки. Есть акции, которые стоят сотые доли рубля, есть инвестиционные фонды и накопительные счета, которые принимают любую минимальную сумму, которая есть у инвестора.

Однако по факту, чтобы увидеть отдачу от инвестиций, придется вложить гораздо больше. Например, для заработка 100 рублей в месяц при доходности 15% годовых (это чуть ниже среднего для российских акций) у инвестора на счете должно быть по меньшей мере 8 000 рублей.

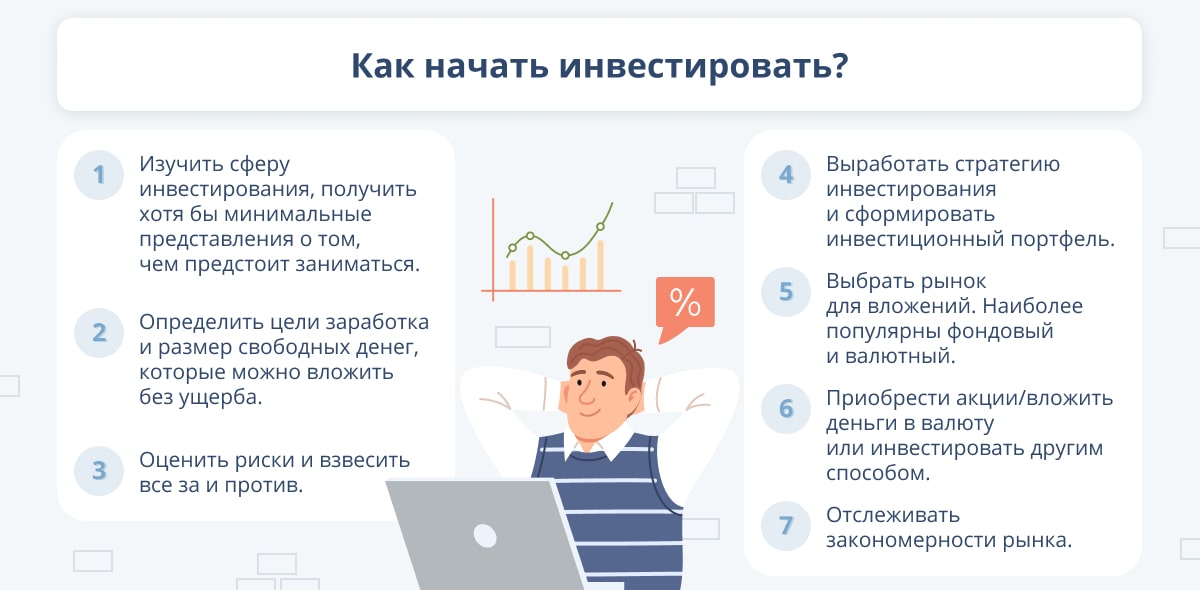

Как новичку выйти на фондовый рынок: пошаговая инструкция

Чтобы не потеряться в потоке информации и не совершить типичные ошибки, можно действовать по простому алгоритму, которому следует большинство инвестиционных управляющих в мире.

Определить цель

Глобально у инвестора может быть две ситуации:

- Уже есть крупная сумма, и ее нужно грамотно вложить, чтобы приумножить (защитить от инфляции, девальвации, нарастить в реальном выражении или сделать источником пассивного дохода).

- Суммы нет, но есть регулярный доход, который позволит со временем накопить капитал на некую крупную цель (бытовая техника, ремонт, автомобиль, жилье, учеба детей, будущая пенсия).

В первом случае инвестор чаще всего преследует цель сохранить накопленный капитал для того периода, когда он перестанет работать, закроет бизнес, подрастут дети или случится еще какое-то большое событие.

Во втором случае инвестору нужно собрать капитал для решения задачи, на что ему не хватает денег. Для движения к большой цели полезно иметь несколько промежуточных, которые могут быть достигнуты быстрее.

Например, можно поставить задачу собрать 1 млн рублей или другую круглую сумму, накопить на стоимость автомобиля, квартиры, обеспечить приход дивидендов в размере средней пенсии и так далее.

Изучить термины и инструменты рынка

Все базовые инвестиционные инструменты можно поделить на три группы:

— долговые (инвестор дает деньги под фиксированный процент на конкретный срок);

— долевые (инвестор имеет долю в бизнесе без определенных сроков и ставок доходности);

— альтернативные (все прочее, включая золото, недвижимость и производные инструменты).

Общая закономерность: чем выше доходность инструмента, тем выше риски. В долговых (облигации) риск проявляется в том, что по мере роста ставки (когда возможны дефолт и отзыв лицензии) вероятность получить прибыль и даже свои вложенные деньги снижается.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

В долевых (акции) риск в том что, чем выше дивиденды, тем чаще их переносят или отменяют. Еще одно проявление риска при вложениях: цена самой акции сильнее падает, чем все остальные активы, когда случается какой-то негатив на рынке.

В альтернативных инструментах базовый риск — рыночный. Валюта, недвижимость, золото или дериватив могут сильно измениться в цене вопреки ожиданиям. Также возможны другие проблемы: нет покупателя (низкая ликвидность), высокие налоги, введенные ограничения регулятора.

Узнать, как работает фондовый рынок

До того, как вложить свои первые деньги, полезно взять паузу, чтобы осмотреться и выбрать лучшие для себя варианты. Можно, конечно, этого и не делать, осваивая рынок на практике, но статистика показывает, что часто это заканчивается потерей средств.

Типичный опыт начинающего инвестора связан с валютными спекуляциями и попытками угадать, какая акция «выстрелит» в ближайшее время. До 90% таких экспериментаторов обнулили свой счет и на долгие годы разочаровались в инвестициях.

В итоге люди теряют бесценное время. Именно время — основной актив инвестора. Если тянуть и откладывать, то с определенного момента многие финансовые цели становятся недостижимыми в принципе. Например, 23-летний студент, инвестируя в акции по 1 000 рублей в месяц, к 50 годам может собрать почти 7 млн рублей. Тот, кто начал только в 40 лет — всего около 300 000 рублей.

Составить план действий на рынке

Общая теория понятна, цели определены, свободные деньги есть. Однако существует еще одно условие, которое может дорого обойтись, если не учесть его заранее.

Инвестиции — это надолго. В идеале как минимум на три года (стандартный срок ИИС). По статистике, чем дольше срок инвестиций, тем выше вероятность получения ощутимой прибыли.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

Финансовые рынки капризны, они могут годами падать, прежде чем покажут хороший рост. Инвестор может получить убытки, если ему срочно потребуются деньги и он продаст ценные бумаги на падении котировок. Для таких случаев необходима финансовая подушка безопасности на время, пока долгосрочные инвестиции работают.

Стандартный размер финансовой подушки составляет сумма расходов семьи на срок от 3 до 6 месяцев. Этого может быть достаточно, чтобы человек поменял работу или вылечился от внезапной болезни. Более дальновидные инвесторы также используют страхование жизни, например, если являются единственным кормильцем в семье.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Оценить инвестиционные риски

Итак, нужна четкая цель и понимание, что чем выше процент, который инвестор хочет заработать на инвестициях, тем меньше вероятность, что он его получит. На практике это означает, что новичку надо найти для себя золотую середину между доходностью и риском.

По природе все люди делятся на более и менее склонных к риску. Традиционно всех инвесторов распределяют на три группы:

— агрессивные (наиболее склонные к риску);

— умеренные (среднее между первым и третьим);

— консервативные (наименее склонные к риску).

Определить склонность к риску можно, например, ответив на вопросы стандартного экспресс-теста. Потребуется прочесть четыре утверждения, приведенных ниже, и дать свой ответ. Возможны четыре варианта ответа: «полностью согласен», «скорее согласен», «скорее не согласен», «полностью не согласен».

- Инвестирование слишком сложно для понимания.

- Комфортнее разместить деньги на вкладе, чем в акциях.

- Когда слышу слово «риск», на ум сразу приходит ассоциация «убыток».

- В инвестировании сохранить деньги важнее, чем заработать.

За ответы начисляются от 1 (полностью согласен) до 4 баллов (полностью не согласен). Люди, набравшие до 9 баллов, это консерваторы, до 16 баллов — умеренные, от 17 и выше — агрессивные.

Торговля на бирже должна приносить удовольствие, а для этого важно как можно быстрее определить, какой стиль инвестирования вам подходит. Как это сделать?

Аналогичные тесты есть в свободном доступе в интернете. Кроме того, их результаты можно сверить, пройдя тестирование у брокера. Некоторые компании предоставляют такую возможность клиентам.

Сформировать стартовый капитал

Как уже говорилось, начальная сумма может быть любой, но чтобы не потерять мотивацию, лучше вкладывать ощутимую сумму, приносящую потенциально заметный доход. Иначе есть риск бросить это занятие, толком не начав.

Создать капитал можно даже с маленьким доходом. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

То есть размер капитала в основном зависит от дохода инвестора. Возьмем конкретный пример.

- Зарплата (после вычета налогов) — 100 000 рублей в месяц

- Комфортная доля сбережений — 20 000 рублей в месяц

- Сумма финансовой подушки для инвестора (3 месяца по 80 000 = 240 000 рублей)

- Собрав на счете в банке/депозите 240 000 рублей, инвестор приступает к инвестициям на долгий срок с первых 20 000 рублей.

Сумма в 20 000 рублей, положенная на депозит, потенциально сейчас принесет до 200 рублей в месяц. Но инвестор рассчитывает на большее, поэтому вкладывает их в акции. При доходности от 15 до 20% каждый взнос за следующие пять лет вырастет более чем в 2 раза.

Выбрать брокера

Покупка ценных бумаг без участия брокера невозможна. Как и в любом другом деле, выбор компании-посредника опирается на две составляющие: надежность и стоимость услуг. То есть в идеале нужен брокер, который дает бесперебойный сервис и берет за это минимальную комиссию.

Сегодня есть еще один важный критерий — отсутствие санкций. Это важно для тех инвесторов, которые собираются покупать зарубежные активы. Из 10 крупнейших по числу клиентов брокеров России сегодня не затронуты санкциями «Тинькофф», БКС, «Финам» и «Фридом Финанс».

Выбрать брокера можно с помощью сервиса Банки.ру. Многие инвестиционные компании не берут комиссию в рамках акций по привлечению клиентов. Перед открытием счета полезно изучить не только тарифы, рейтинги, количество клиентов и размер активов, но также размер приветственных бонусов. Часто есть возможность получить в подарок акции на хорошую сумму или значимый кэшбэк.

Выбрать стратегию инвестиций

Цели определены, теория изучена, подушка безопасности готова. Теперь собираем инвестиционный портфель. Для большей наглядности покажем на примере, как это можно сделать.

- Цель инвестора — первый взнос на квартиру, банк требует минимум 10% стоимости жилья

- Максимальный срок накопления — 3 года

- Риск-профиль инвестора — консервативный

Из этих данных получается, что инвестор может распределить инвестиции ровно поровну между акциями и облигациями. В среднем акции приносят 17% годовых в рублях, облигации — 8%. Портфель из тех и других, разбитых пополам — 12,5% в год.

Стабильно добиваться инвестиционных целей можно, подобрав надежные стратегии вложения средств на фондовом рынке. Разберемся в многообразии вариантов, как действовать на бирже.

Пополняя счет на 20 000 рублей в месяц, инвестор может рассчитывать, что через 3 года на счете будет иметь 880 000 рублей. Если он использовал вычет по ИИС, то получил еще 94 000 рублей от государства и заплатил около 20 000 рублей в виде подоходных налогов. Итого — чуть более 950 000 рублей.

Этого достаточно, чтобы взять ипотеку на квартиру стоимостью до 5 млн (для дохода в 100 000 в месяц). Если сумма не устраивает, можно продолжить инвестировать. Через 5 лет сумма на счете при тех же параметрах может достичь 1,9 млн. Еще через 5 лет накоплений ипотека может не потребоваться вообще.

Если у инвестора консервативный риск-профиль, то есть он совсем не готов рисковать деньгами и отношение к акциям у него настороженное, то их долю лучше сократить до 20–30%. Тогда ожидаемая доходность снизится, как и скорость накопления. Если профиль агрессивный, то долю облигаций можно урезать до 20–30%. Это может ускорить рост доходов.

Примеры нерыночных инвестиций

Вкладывать можно не только в финансовые активы, но и в то, что условно называют «в себя». Обычно под этим понимают затраты на образование и здоровье, которые окупятся в будущем. Их эффект тоже можно просчитать.

Например, стоимость курсов повышения квалификации составляет 300 000 рублей. Это позволит поменять работу на более денежную, скажем, прибавить 20–30 тыс. рублей в месяц. Такие инвестиции окупятся в срок от 10 месяцев. Это эквивалентно средней доходности более 30% годовых в течение первых пяти лет, то есть 300% за всю пятилетку.

Аналогично со здоровьем. Например, покупка страховки с регулярной диагностикой здоровья обойдется в 30 000 ежегодно. Если с ее помощью удастся вовремя обнаружить опасную патологию, это позволит сэкономить на лечении и лекарствах. Такая инвестиция принесет тысячи процентов прибыли.

Мифы об инвестициях на бирже

Начинающих инвесторов могут отпугнуть слухи и мифы о фондовой бирже, которые на самом деле далеки от реальности. Вот некоторые из них:

- Рынок — это казино

Цены на активы меняются каждую секунду, давая возможность заработать и потерять сотни процентов. Для многих это выглядит, как вечная рулетка. На самом деле это просто ценовые колебания, отражающие торг покупателей и продавцов с очень разными сроками и целями.

Если убрать этот информационный шум, то в среднем акции растут вместе с реальным бизнесом и мировой экономикой.

- На бирже больше потеряешь, чем заработаешь

Имеется в виду, что брокеры и банки зарабатывают на убытках клиентов. Этот миф возник из-за обиды тех клиентов, которые вкладывали по принципу «авось повезет», и в итоге «игра» обернулась для них большими потерями.

На самом деле брокеры и банки зарабатывают только на комиссиях. Им выгодно, когда клиенты совершают больше регулярных сделок и платят с этого больше комиссий.

Собрали главные страшилки про биржу. И знаете что? Не бывает дыма без огня.

- На бирже зарабатывают только «большие дяди»

Есть мнение, что хорошие прибыльные сделки доступны только тем, кто владеет инсайдом, например, о будущем слиянии или хорошем отчете компании. Однако по закону это криминал: инсайдеры не имеют права пользоваться служебным положением для совершения таких сделок. Случаются инциденты, но завидовать таким «счастливчикам» точно не следует.

Вместо заключения

Подводя итоги, отметим основные пункты, которые могут быть полезны новичкам.

— Инвестиции — это не только про деньги, но и про качество жизни вообще. Например, к ним относят расходы на обучение и здоровье.

— Самое важное в инвестициях не сумма вложений, а время: чем дольше и регулярнее инвестор вкладывает деньги, тем более крупные цели для него достижимы.

— Инвестиции — это глубоко личное дело. У каждого человека свой индивидуальный риск-профиль, а потому свой собственный оптимальный портфель.

— Сумма вложений может быть любой, даже менее 1 рубля, но чтобы доход был ощутимым для инвестора, лучше вкладывать более значительные суммы.

— Чем выше целевая доходность, тем меньше шансов ее получить. В среднем опытные инвесторы зарабатывают на рынке 15–20% в год.

— Новичкам не стоит спешить вкладывать первые деньги, пока они не усвоили базовые понятия о рисках, иначе можно пополнить ряды тех, кто попробовал, все потерял и теперь никому не верит.

Евгения НОВИКОВА для Banki.ru

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

12 лучших бесплатных сервисов и онлайн-курсов, которые научат вас инвестировать

Курс посвящён управлению личными финансами. Занятия ведёт доцент кафедры экономики ТУСУРа Валерия Цибульникова. Её опыт работы в сфере биржевой торговли — 11 лет.

Преподаватель рассказывает о разнице между сбережением и инвестированием, знакомит с основными инструментами фондового рынка и помогает подобрать инвестиционную стратегию.

Формат занятий — видеолекции с проверочными заданиями. Чтобы получить именной сертификат «Лекториума» о прохождении курса, нужно сдать итоговую проверочную работу.

2. Акции и облигации

- Уровень: начинающие.

- Длительность: 39 уроков по 5–15 минут.

- Автор, платформа: некоммерческая образовательная организация Khan Academy.

Этот курс — часть раздела «Финансовые рынки и рынки капиталов» в Khan Academy.

Вы узнаете, как работает фондовый рынок и как оценить компанию, чтобы выбрать надёжные и доходные бумаги. Дополнительно можно изучить тему про ПИФы и ETF — фонды, которые продаются на бирже и доступны для частных инвесторов.

Для желающих торговать на срочном рынке есть модуль про фондовые деривативы — финансовые контракты, которые обязывают совершить сделку с активом по заявленной стоимости в установленный срок. Например, когда нужно продать актив по текущей цене, но не сегодня, а в определённый день — это фьючерсная сделка.

Формат обучения — видеоуроки. Необычная подача даёт ощущение настоящей лекции: ведущий решает практические задачи на глазах у слушателей, а доска для расчётов очень напоминает университетскую.

3. Первые шаги на бирже

- Уровень: начинающие.

- Длительность: пять уроков, 5 часов.

- Автор, платформа: «ВТБ Брокер» — «Школа инвестора».

Это вводный курс для тех, кто делает первые шаги на фондовой бирже. Один урок — одна тема: принципы инвестирования, выбор брокера, инвестиционные активы, ИИС, портфельные стратегии.

Кроме этого курса, в «Школе инвестора» есть и другие. Например, как правильно отыграть дивиденды, как находить инвестидеи или как заработать на золоте.

Формат — электронный учебник с заданиями после каждой темы.

4. Путь инвестора

- Уровень: начинающие.

- Длительность: три лекции по 2–3 часа.

- Автор, платформа: Школа Московской биржи.

Этот курс проводят эксперты Мосбиржи. Обучение охватывает такие темы, как основные инструменты фондового рынка, выбор брокера и открытие брокерского счёта, ИИС. Ученикам доступны три записанные видеолекции. Единственный их минус в том, что задать вопросы ведущим не получится. Но иногда школа организует и живые трансляции занятий.

Кстати, на образовательной платформе Мосбиржи есть и другие курсы, посвящённые техническому анализу и торговым стратегиям.

5. Инвестиции для начинающих

- Уровень: начинающие.

- Длительность: 12 лекций по 20 минут.

- Автор, платформа: школа инвестиций «Финариум».

Вы узнаете, чем отличается портфельное инвестирование от спекулятивного подхода, и научитесь анализировать биржевые активы по доходности и рискам.

Ведущий подробно разберёт частые ошибки и опасные для новичков инструменты: Forex, бинарные опционы и прочее. Отдельный урок посвящён инвестиционным советникам и принципам их работы.

Ведущий курса — Сергей Кикевич, финансовый советник со стажем более 10 лет.

6. А как инвестировать

- Уровень: начинающие.

- Длительность: девять уроков.

- Автор, платформа: «Тинькофф‑журнал».

Курс создан в редакции «Т—Ж» вместе с опытными инвесторами. Это электронный учебник: после каждого урока есть небольшой проверочный тест, а в конце — экзамен из 15 вопросов. Заниматься можно на сайте и в приложении с аудиоверсией уроков.

Темы нужно проходить по порядку: нельзя перепрыгнуть через урок или прочитать только самое интересное. Если уже есть знания в инвестировании, можно сразу выполнить итоговый тест. Получилось ответить на все вопросы — нужен уровень посложнее.

Курс рассчитан на тех, кто хочет инвестировать на 5–10 лет и получать доход от дивидендов и роста стоимости акций. Новичков научат выбирать брокера и открывать ИИС, покупать ценные бумаги и собирать портфель.

Если вы планируете совершать быстрые сделки и зарабатывать на разнице стоимости активов, то лучше посмотреть курс, посвящённый краткосрочным стратегиям. Например, «Лёгкий старт» из нашей подборки.

7. Как заработать на акциях

- Уровень: опытные.

- Длительность: 12 уроков.

- Автор, платформа: «Тинькофф‑журнал».

Продолжение курса для новичков «А как инвестировать». Подойдёт тем, кто уже сделал свои первые шаги на бирже.

На этом уровне вы научитесь разбираться в финансовой отчётности компании и оценивать её активы и долги, чтобы выбирать доходные акции.

8. Финансовые инструменты для частного инвестора

- Уровень: от начинающих до опытных.

- Длительность: до 6 месяцев.

- Автор: Высшая школа экономики (ВШЭ).

- Платформа: Coursera.

Если нужны фундаментальные знания и сертификат, который не стыдно показать работодателям, можно пройти обучение во ВШЭ на Coursera. Преподаватели — профессора и доценты факультета экономических наук. Формат — видеолекции и проверочные задания.

Специализация «Финансовые инструменты для частного инвестора» состоит из шести курсов по 4–6 недель.

Пять теоретических блоков посвящены управлению личными финансами, выбору акций и облигаций, оценке риска и доходности бумаг. Большое внимание уделяется фундаментальному и техническому анализу для построения долгосрочных и краткосрочных стратегий.

Шестой блок — практический. Обучающийся создаёт инвестиционный портфель по заданным критериям, прогнозирует его рост и адаптирует для двух сценариев развития экономики (оптимистичного и пессимистичного).

Сертификат можно получить, если успешно пройдены все пять блоков теории и выполнен проект.

9. Инвестиционная оценка

- Уровень: средний.

- Длительность: 25 видеоуроков по 10–20 минут.

- Автор: Асват Дамодаран — профессор финансов в Школе бизнеса Стерна при Нью‑Йоркском университете.

- Платформа: YouTube.

На простых примерах Асват Дамодаран рассказывает о мультипликаторах, рисках и принятии решений в условиях неопределённости.

Лекции переведены с английского, поэтому иногда появляется путаница в терминах. Например, акционеров часто называют инвесторами. Несмотря на подобные недочёты, курс будет полезен всем, кто интересуется инвестиционной оценкой бизнеса.

10. На старт, инвестируем

- Уровень: начинающие.

- Длительность: 6 часов.

- Автор, платформа: «Открытие Инвестиции».

В этой подборке собраны актуальные курсы для инвесторов — о личном финансовом планировании, инструментах и игроках фондового рынка. Начинающему трейдеру будет полезен курс по биржевой торговле ценными бумагами.

После этой подборки можно изучить и другие курсы. На платформе «Открытие Инвестиции» есть обучение для инвесторов с разными стратегиями. Например, для владельцев агрессивного (высокорискового) портфеля подойдут лекции по зарубежным рынкам. А если есть желание получать среднюю доходность на стабильных бумагах — облигациях, будет полезен курс консервативного инвестора.

Для активного трейдера есть раздел по техническому анализу и маржинальной торговле (с кредитным плечом).

11. Инвестиции 101

- Уровень: от начинающих до опытных.

- Длительность: 20 курсов по 0,5–2 часа.

- Автор, платформа: БКС.

Сервис по обучению инвесторов от компании БКС предлагает видеокурсы о работе фондовых рынков, принципах инвестирования и биржевых инструментах.

Ресурс будет полезен тем, кто интересуется практическим трейдингом — краткосрочными спекулятивными сделками на бирже. Целый раздел посвящён техническому анализу и управлению рисками. Есть отдельный курс, где учат работать в программах для интернет‑трейдинга: QUIK, Metatrader.

Формат обучения — видеолекции и интерактивные тесты. Есть торговый симулятор, чтобы получить практические навыки деятельности на бирже.

12. Asset Allocation

- Уровень: от начинающих до опытных.

- Автор: Сергей Спирин — предприниматель, инвестор и преподаватель.

- Платформа: AssetAllocation.

Asset Allocation — это распределение активов в портфеле, чтобы балансировать доходность и риск. Поэтому весь сайт AssetAllocation посвящён диверсификации и долгосрочным стратегиям.

Тут есть вебинары, лекции и видео на любые темы, связанные с инвестициями. Также на AssetAllocation собраны знаменитые книги и интервью инвесторов, которые помогают ориентироваться на современных фондовых рынках. Например, Сергей Спирин перевёл и разместил две брошюры с сайта Комиссии по ценным бумагам и биржам США с рекомендациями для частных инвесторов.

Источник https://www.kp.ru/guide/obuchenie-investitsijam.html

Источник https://www.banki.ru/news/daytheme/?id=10965996

Источник https://lifehacker.ru/besplatnye-kursy-po-investirovaniyu/