Размещение депозитов юридических лиц

Когда у компании появляются свободные средства, лучшим решением будет разместить их на депозите банка, чтобы получить дополнительный доход. В отличие от крупных инвестиционных проектов, такое вложение не принесет большой прибыли, но связано с меньшими рисками. Есть несколько важных нюансов, отличающих вклад для физических лиц от депозита юридического лица.

Виды депозитов для юридических лиц

Существует несколько видов депозитов, каждый из которых имеет свои особенности:

- Депозит «До востребования» отличается тем, что средства с него можно снимать в любой удобный момент. Такой вид удобен для проведения текущих расчетов. Отличается сравнительно низкой доходностью (до 2%).

- Средства со срочного депозита можно получить только по истечении оговоренного периода.

- Условный депозит предполагает, что клиент передает средства на хранение банку до наступления оговоренного в договоре условия.

- Депозитный НАУ-счет может быть использован для ежедневных платежей, при этом проценты будут начисляться на остаток.

- В том банке, где ведутся расчетные счета организации, может быть открыт депозит на срок обслуживания. Средствами с депозита можно воспользоваться для совершения платежей.

- Депозит с возможностью кредитования позволяет получить в банке кредит, предварительно накопив на счету оговоренную сумму.

- По некоторым депозитам возможна предварительная выплата процентов, при этом основную часть средств можно снять только по истечении установленного срока.

- Если планируете долго хранить деньги в банке, воспользуйтесь депозитом с прогрессирующей процентной ставкой, которая увеличивается в зависимости от срока.

Чтобы получить максимальный доход и наиболее выгодно распорядиться средствами, подробно изучите условия банка и выберете оптимальный вариант.

Как открыть депозит?

Порядок оформления вклада для корпоративных клиентов тоже имеет свои особенности. Чтобы открыть депозит, организации нужно предоставить ряд документов. Их перечень различается в зависимости от типа организации и правил безопасности конкретного банка. После проверки документов и копий, представитель фирмы заполняет анкету, бланки и подписывает договор с банком. Денежные средства перечисляются безналичным переводом с расчетного на депозитный счет. Банк вправе отказать клиенту в открытии депозита, если налоговые органы вынесли решение о приостановлении юридическим лицом своей деятельности.

В договоре указывают:

- в какой валюте будет сделан вклад;

- сумму вклада;

- срок действия договора.

Размещение средств на расчетном счете тоже может приносить доход. Можно заключить договор, согласно которому проценты будут начисляться на неснижаемый или среднемесячный остаток на счете. В таком случае банк оговаривает минимальную сумму размещения, срок поддержания остатка и процентную ставку индивидуально для каждого корпоративного клиента.

Доступные операции

После заключения договора, клиент может:

- пользоваться интернет-банкингом;

- управлять своими счетами;

- контролировать выполнение операций;

- снимать со вклада средства или начисленные проценты согласно условиям договора;

- обращаться за консультациями к работникам банка.

В любой момент можно снять первоначальную сумму вклада, но в этом случае клиент банка потеряет накопленные проценты и, возможно, вынужден будет уплатить неустойку.

Условия

Общие условия для держания средств:

- Размер вклада не может быть ниже суммы, установленной банком.

- Для каждого депозита банк должен открыть отдельный счет.

- Вся информация, переданная клиентом, и сведения об операциях по депозиту не может быть передана третьим лицам, за исключением представителей правоохранительных органов.

Пакет документов для открытия депозита различается в зависимости от вида юридического лица.

Документы для ИП:

- свидетельство о государственной регистрации;

- свидетельство о постановке на учет в налоговой;

- лицензии или патенты (если они необходимы для осуществления деятельности ИП);

- выписка из Единого государственного реестра индивидуальных предпринимателей полученная не более 30 дней назад;

- копия и оригинал паспорта;

- копии бухгалтерской отчетности, налоговых деклараций, аудиторское заключение.

Юридическое лицо-резидент должно предоставить:

- учредительные документы;

- свидетельство о государственной регистрации;

- свидетельство о постановке на учет в налоговых органах;

- лицензия, дающая право на осуществление деятельности;

- документы, которые подтверждают полномочия исполнительного органа (приказы, протоколы);

- доверенность на заключение договора с банком;

- документы, удостоверяющие личность лица, которое подписывает договор.

Юридическое лицо-нерезидент передает банку копии документов, заверенных в консульстве (посольстве) РФ:

- документы, которые подтверждают регистрацию лица на территории иностранного государства в соответствии с местным законодательством;

- учредительные документы;

- доверенность на имя лица, заключающего договор, и его паспорт;

- выписки или копии приказов и распоряжений, которые подтверждают назначение руководителей организации;

- образцы печатей и подписей;

- копия свидетельства о постановке на учет в налоговую, заверенную у нотариуса.

Как осуществляется налогообложение процентов?

О создании организацией любого вида депозитов нужно сообщать в налоговую службу. С доходов по депозитам придется платить налог в случае, если ставка по вкладу выше ставки рефинансирования, установленной Центральным Банком. Если вклад открыт с 15 декабря 2014 до 31 декабря 2015 года, то доход от депозитов облагается налогом, в случае, если ставка по депозиту больше ставки рефинансирования, увеличенной на 10 единиц. Для депозитов, открытых позднее 1 января 2017 года, ставку ЦБ следует увеличить на 5 единиц.

Налогом облагается только разница в процентах. На сегодняшний день ставка, установленная ЦБ составляет 8,25%. Для вклада, оформленного в 2015 году со ставкой 20%, налог нужно платить за разницу, равную 1,75%. Сумма налога удерживается автоматически и составляет 35%. Налоговая база исчисляется отдельно по каждому вкладу. В настоящий момент Сбербанк предлагает корпоративным клиентам ставку от 3,3 до 6,21% в зависимости от срока, суммы вклада и валюты (рубли, доллары, евро). Ставки в других банках выше и достигают 12%.

Возможные проблемы

Депозит помогает организации получать дополнительный доход, однако есть несколько нюансов, которые нужно учесть перед заключением договора:

- Из-за того, что доход от вклада может облагаться налогом, невыгодно выбирать банк с высокими процентами.

- Вклады юридических лиц не застрахованы государством. Чтобы обезопасить свои средства, юридическое лицо может самостоятельно оформить страховку.

- Валютный депозит может открыть только организация, которая имеет лицензию на валютные операции.

- За открытие депозита, заполнение договора, работу операциониста, снятие и внесение средств банки берут дополнительную плату.

- Обратите внимание на лимиты на снятие, пополнение и перевод денежных средств, которые устанавливает банк.

Порядок закрытия депозита юридического лица

Счет может быть закрыт по причине прекращения деятельности предприятия, реорганизации юридического лица или по инициативе банка. Также клиент может пожелать передать средства другому банку, предлагающему более выгодные условия. Для закрытия депозита нужно предъявить документы, удостоверяющие личность. Написать заявление может лицо, которое открывало счет или другой уполномоченный сотрудник организации. Закрывать депозит индивидуального предпринимателя может только тот человек, на которого зарегистрировано ИП.

Необходимо написать заявление в форме, установленной банком. После этого нужно произвести вывод средств со счета. Средства должны быть выведены не позднее семи рабочих дней. Остаток на счету можно перевести на другой счет или получить наличными. Обязанность по уведомлению налоговых органов о закрытии счета возложена на банк.

Договор на банковское обслуживание может быть расторгнут только при условии отсутствия у клиента задолженностей, в том числе и перед налоговыми органами. Банк может расторгнуть договор в одностороннем порядке, если на счету нет денежных средств в течение двух и более лет, по решению суда или в случае финансовых нарушений со стороны клиента.

Запустите Телеграм-бот Сравни Вклады и получите лучшие интересные предложения от банков на сегодня. Бот поможет подобрать вклад по вашим запросам и сообщит о доступных акциях и бонусах для вкладчиков.

Депозитный счет организации

Депозит — это специальный банковский счет, на котором юридическое лицо размещает свои денежные средства под определенный процент с целью получить дополнительный доход.

Организация этого не замечает, но банк использует деньги на депозите: выдает займы, проводит операции с ценными бумагами и так далее. То есть для банка депозитные деньги — это инструмент заработка. А за пользование «чужими» деньгами банк начисляет на остаток по депозитному счету проценты, которые приносят компании дополнительный заработок.

Депозитный счет отличается от привычного всем расчетника. Вот основные различия:

- доступ к денежным ресурсам — с расчетного счета деньги можно списать «здесь и сейчас», а с депозитного — только в определенный момент времени в зависимости от договора с банком;

- проценты по вкладу — на расчетный счет проценты практически никогда не начисляются, а депозит открывается именно для получения процентного дохода;

- срок действия — расчетный счет открывают на бессрочный период, а срок депозита строго ограничен договором;

- платежи третьим лица — расчетный счет открывают именно для расчетов с контрагентами, депозит для платежей использовать нельзя.

Проценты по депозиту

При размещении депозита больше всего компанию волнует процентная ставка. Ведь чем она больше, тем больше доход. Процент по депозитам постоянно меняется и зависит от многих факторов:

- процентной ставки ЦБ РФ;

- сроков размещения средств на депозит;

- размещаемой суммы;

- политики банка и прочих факторов.

Например, в одном из крупных российских банков процент по депозиту — чуть более 6%. Ставка действует при следующих условиях: ставка ЦБ РФ — 7,5%, и срок размещения — 1 день. А при размещении депозита на 3 дня, ставка снижается до 5,5%.

Банки постоянно конкурируют и переманивают клиентов друг у друга. Для них депозитные деньги — это инструмент заработка. Поэтому каждый банк стремится улучшить свое предложение.

Доходность всегда связана с риском. Небольшие банки обычно предлагают ставки гораздо выше, чем у крупных федеральных банков. И это логично: для таких банков это единственный способ конкурировать с крупными игроками.

Но здесь спрятан существенный риск: если у банка отзовут лицензию в то время, когда у вас там будет открыт депозитный счет, вернуть свои деньги будет сложно. Поэтому перед размещением крупной суммы рекомендуем внимательно изучать банковские рейтинги. Надежность банка должна быть на первом месте при его выборе.

Договор на открытие депозитного счета

Положения договора об открытии депозитного счета регулируются главой 44 ГК РФ. При подписании обязательно обращайте внимание на следующие моменты:

- вид вклада — вклад до востребования (банк вернет денежные средства по требованию вкладчика) или срочный вклад (банк вернет денежные средства по истечению определенного срока);

- сумма размещаемого депозита;

- процентная ставка и размер начисляемых процентов;

- периодичность выплаты процентов — при краткосрочных вкладах проценты начисляются в момент возврата денег, при долгосрочных — проценты начисляются периодически, например, раз в месяц;

- сумма комиссии за обслуживание счета;

- срок, на который открывается депозит;

- ответственность сторон;

- условия расторжения договора и так далее.

Деньги на депозитный счет обычно перечисляются с расчетного счета организации, а затем вместе с процентами на него и возвращаются.

Бухгалтерский учет депозита

Организация обязана вести бухгалтерский учет денежных средств на депозитных счетах. Для этого можно использовать один из двух возможных вариантов:

- учет на счете 55.03 «Депозитные счета», так как депозитный счет относится к группе специальных счетов (План счетов, утвержденный Приказом Минфина РФ от 31.10.2000 № 94н);

- учет на счете 58 «Финансовые вложения», так как депозит относится к финансовым вложениям (п. 3 ПБУ 19/02).

Выбранный способ учета организация закрепляет в своей учетной политике.

Счета 55 и 58 активные. Следовательно, зачисление средств на депозит происходит по дебету, а списание — по кредиту.

В бухгалтерском балансе депозиты, учитываемые на счете 55.03, попадают в строку 1250. А вот если учет ведется на счете 58, то деньги на депозитах отражаются:

- по строке 1170 в разделе «Внеоборотные активы» — для вкладов сроком больше 12 месяцев;

- по строке 1240 в разделе «Оборотные активы» — для вкладов сроком не более 12 месяцев.

Кроме денег, размещаемых на депозитный счет, нужно вести учет процентов. Так как это прочий доход организации, то они учитываются на субсчете 91.01 «Прочие доходы».

Проводки по депозитам юридических лиц

Пример 1. ООО «Альфа» размещает на депозитный счет 10 000 000 рублей. Срок размещения 60 дней. Процентная ставка по депозиту — 10 % годовых. Проценты начисляются и выплачиваются единоразово при закрытии депозита.

Рассчитаем доход в виде процентов по вкладу:

10 000 000 руб. * 10 % / 365 дней * 60 дней = 164 383,56 руб.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 164 383,56 | Банк начислил проценты по депозиту. |

| 51 | 55.03/58 | 10 000 000,00 | С депозита возвращены денежные средства на расчетный счет. |

| 51 | 79 | 164 383,56 | На расчетный счет поступили начисленные банком проценты. |

Иногда банки начисляют проценты не в конце срока, а с определенной периодичностью. Например, 1 раз в месяц. И выплата происходит не на расчетный счет, а на депозитный. В таком случае увеличивается доходность, так как начинает работать «сложный процент».

Пример 2. ООО «Альфа» размещает на депозит 10 000 000 рублей. Срок — 60 дней, процентная ставка — 10 % годовых. Проценты зачисляются на депозитный счет каждые 30 дней.

Рассчитаем доход в виде процентов по вкладу за первые 30 дней:

10 000 000 руб. * 10% / 365 дней * 30 дней = 82 191,78 руб.

А теперь рассчитаем доход в виде процентов за вторую часть сроков:

(10 000 000 руб. + 82 191,78 руб.) * 10% / 365 дней * 30 дней = 82 867,33 руб.

Итого начислено процентов за 60 дней:

82 191,78 руб. + 82 867,33 руб. = 165 059,11 руб.

Суть «сложного процента» в том, что проценты начинают начисляться на уже ранее начисленные, что обеспечивает более высокую доходность. Это называется капитализация. Например, во втором примере ООО «Альфа» заработала на 675,55 руб. больше, чем в первом.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 82 191,78 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 191,78 | Проценты за первые 30 дней зачислены на депозитный счет. |

| 79 | 91.1 | 82 867,33 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 867,33 | Проценты за вторые 30 дней зачислены на депозитный счет. |

| 51 | 55.03/58 | 10 165 059,11 | С депозита возвращены денежные средства и проценты на расчетный счет. |

Налогообложение процентов по депозиту

Полученные проценты — это доход организации, открывшей депозит. Поэтому их нужно учитывать при расчете налога на прибыль или налога по УСН. Возврат депозита на расчетный счет доходом организации не является.

Налоговый учет депозитов на ОСНО

На ОСНО проценты по депозитам включаются в состав внереализационных доходов (п. 6 ст. 250 НК РФ). В налоговом учете доход признается на конец каждого отчетного месяца или на дату прекращения депозитного договора (п. 6 ст. 271 НК РФ).

Несмотря на эти требования НК РФ, банк по депозитному договору может начислять проценты в любой момент времени, например, 15 или 20 числа каждого месяца. Сумма процентного дохода, признаваемого в налоговом учете, рассчитывается в бухгалтерской справке-расчете по формуле:

P(тек.мес) = D * r / 365 (366) дн. * Q(дн), где

P(тек.мес) — сумма процентов, учитываемых в доходах текущего месяца;

D — сумма депозита;

r — процентная ставка по депозиту;

Q(дн) — количество дней размещения на депозите в текущем месяце.

Помните, что если депозитным договором предусмотрены «сложные проценты» (капитализация), то сумму депозита нужно периодически увеличивать на сумму начисленных процентов.

Налоговый учет депозитов на УСН

На УСН учет процентов проще. Доход признается в день поступления начисленных процентов на расчетный счет организации (п. 1 ст. 346.17 НК РФ). Даже если проценты капитализируются, то есть зачисляются на депозитный счет, в базу при расчете налога по УСН они попадут только в день их зачисления на расчетный счет организации.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Планируйте суммы, размещаемые на депозит, и анализируйте свои доходы прямо в нашей программе. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Все о банковских депозитах: ставки, налоги, как считать прибыль

Депозит — это передача денег или других ценностей на хранение в финансовые учреждения на оговоренных условиях.

Чем депозит отличается от вклада

Депозит — общее понятие, финансовый термин, включающий в себя как банковские вклады физических лиц, так и передачу других видов ценностей от юридических лиц в банк или депозитарий. Понятие «вклад» может применяться исключительно к передаче денежных средств физическими лицами в банк, но это же действие можно называть депозитом. Передача в финансовые организации ценных бумаг , драгоценных металлов, предметов искусства и других ценностей может называться только депозитом.

Вклад:

- Кто: физическое лицо

- Что: денежные средства

- Куда: банк

- Зачем: хранение, сбережение, приумножение средств

Депозит:

- Кто: юридическое лицо, физическое лицо

- Что: денежные средства, другие ценности

- Куда: банк, депозитарий

- Зачем: хранение, сбережение, приумножение средств, обеспечение сделок, сохранность ценностей

Чаще всего понятие банковский вклад (депозит) подразумевает передачу денежных средств банку под процент с условиями возврата, определенными в договоре.

Какие бывают депозиты

Виды депозитов по сроку:

- срочные — в договоре оговаривается конкретный срок хранения денег или ценностей. За пользование деньгами на время срочного депозита банки выплачивают клиентам доход в виде начисленных процентов. Размер процентных ставок зависит от суммы, срока и ряда других условий;

- до востребования — переданные на хранение средства могут быть отозваны клиентом в любой момент. По депозитам до востребования вкладчик имеет право без предварительного уведомления банка снимать деньги без потери в процентах, но процентная ставка по таким вкладам самая низкая на рынке, сейчас это около 0,1%.

Виды депозитов по условиям:

- с пополнением — допускаются дополнительные вложения на депозит в течение оговоренного срока хранения;

- без пополнения — не допускаются дополнительные вложения на депозит в течение оговоренного срока хранения;

- расходуемые — вкладчик вправе снимать часть денежных средств до достижения минимальной суммы вклада, определенной договором;

- нерасходуемые — досрочно можно востребовать только весь вклад целиком, что сопряжено с потерей процентов;

- целевые — вклады содержащие, помимо общих, ключевое условие для выдачи денег. Чаще всего применяется при открытии вкладов в пользу третьего лица, например при достижении ребенком определенного возраста, окончании школы и т. п.

Виды депозитов по форме хранения:

- денежные депозиты — передача на хранение финансовым организациям денег в национальной (рублях) или иностранной валюте. Допустимы мультивалютные вклады, на которых одновременно можно хранить и конвертировать (обменивать) внутри такого депозита денежные средства в валютах разных стран;

- обезличенные металлические счета — покупка и хранение сбережений в золоте, серебре, платине, палладии без физического владения ими. При открытии клиент переводит банку денежные средства, на которые приобретается металл, при закрытии происходит обратная операция — банк продает металл и выплачивает клиенту вырученные деньги. Доходность такого депозита достигается, если на момент продажи металл стоит дороже, чем на момент покупки. Дополнительно по вкладам в драгоценных металлах могут начисляться проценты. Обезличенные металлические счета не застрахованы в Системе страхования вкладов;

- металлические слитки или монеты из драгоценных металлов — переданные на хранение в банк физические ценности в форме слитков или инвестиционных монет также могут приносить доход в виде процентов;

- сберегательный и депозитный сертификаты — ценная бумага, подтверждающая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат. Сберегательный сертификат может быть выдан только физическому лицу, а депозитный — только лицу юридическому;

- банковская (депозитарная) ячейка — физическое хранение в сейфе банка любых ценностей. Подобный депозит не предполагает получения дохода. Ячейка может быть использована в качестве временного хранения ценностей при заключении сделок между двумя клиентами — один закладывает ценности, а второй получает их при определенных условиях, выполнение которых контролирует банк. Например, в сделках купли-продажи продавец квартиры получает доступ к ячейке с деньгами только после регистрации права собственности покупателем.

Как открыть депозит

Вкладчиком может быть:

- физическое лицо (гражданин Российской Федерации, иностранный гражданин и лицо без гражданства), достигшее 14-летнего возраста;

- юридическое лицо, имеющее право выступать в качестве вкладчика.

Для открытия депозита (вклада) человеку необходимо лично обратиться в банк, у которого есть лицензия на привлечение денежных средств во вклады от ЦБ РФ.

При открытии вклада необходимо будет подтвердить свою личность документами. Если вклад предназначен для отдельной категории клиентов, то потребуется соответствующий документ, например студенческий билет, пенсионное свидетельство, военный билет и т. п.

Сберегательный вклад можно открыть в онлайн-режиме через сайты, приложения банков, платформы финансовых услуг. Подтверждение личности в таком случае происходит с помощью учетной записи на «Госуслугах».

Как закрыть депозит или снять с него деньги

Закрыть или снять денежные средства с депозита в соответствии с действующим законодательством могут:

- владелец вклада;

- гражданин, на которого оформлена доверенность, предусматривающая снятие средств со вклада;

- наследник при наступлении случая, предусматривающего вступление в силу права наследования по завещанию или закону.

Закрыть вклад можно как офисах (филиалах) банка, так и через онлайн-сервисы.

Какой банк выбрать для депозита?

При выборе банка для оформления депозита клиент должен обратить внимание на риски, которые он понесет, если у банка отзовут лицензию или будет введен мораторий на удовлетворение требований кредиторов банка. Клиенты банков, являющихся участниками Системы страхования вкладов, смогут рассчитывать на возврат денежных средств по вкладам, если они не превышают ₽1,4 млн в совокупности на одного вкладчика (с учетом начисленных процентов по вкладам). В ряде случаев разрешено выплачивать до ₽10 млн. Выплаты производит Агентство по страхованию вкладов (АСВ). Проверить, входит ли банк в реестр участников Системы страхования вкладов, можно на сайте того же АСВ.

Как посчитать прибыль по депозитам?

Прибыль (доход) по вкладу зависит от величины годовой процентной ставки по вкладу и дополнительных условий.

Годовая ставка — это процент от суммы вклада, который банк платит клиенту за пользование вкладом в течение одного года.

Процентная ставка может быть:

- фиксированная — не изменяется на протяжении всего срока договора за исключением отдельно оговоренных случаев (например, при досрочном снятии денег, кратном увеличении сумы депозита и т. п.);

- плавающая — изменяется в зависимости от переменной величины (например, при изменении ключевой ставки).

Как считаются проценты (доход) по вкладу

Для расчета доходности вкладов используют базовую ставку и/или эффективную.

Базовая ставка — номинальная, прописана в договоре. Для расчета доходности по базовой ставке применяется формула простого процента. Если в договоре не указан способ начисления, то по умолчанию применяется формула простого процента с учетом фиксированной ставки.

Для расчета понадобятся:

- сумма вкладываемых денег;

- величина процентной ставки;

- срок вклада (фактическое количество календарных дней).

Пример расчета по формуле простого процента по базовой ставке:

- сумма — ₽100 тыс.;

- величина процентной ставки — 8% годовых;

- срок вклада: 365 дней.

(₽100 тыс. × 365 дн. × 8%) / (365 дн. × 100) = ₽8 тыс.

Доход по вкладу по базовой ставке по формуле простого процента составит ₽8 тыс.

Эффективная ставка показывает доходность продукта с учетом капитализации процентов.

«Клиенту при открытии вклада в первую очередь следует обращать внимание на эффективную ставку», — рекомендует начальник управления развития депозитных и комиссионных продуктов МКБ Юлия Алексеева.

Капитализация процентов или формула сложного процента предполагает, что каждая выплата процентов будет прибавляться к телу депозита и следующая доходность будет рассчитываться уже не от изначальной суммы, а от накопленной на момент последней капитализации. Капитализация может быть ежедневной, ежемесячной, ежеквартальной, ежегодной. Данное условие отдельно прописывается в договоре.

Пример расчета доходности по формуле сложного процента по эффективной ставке:

- сумма — ₽100 тыс.;

- величина базовой процентной ставки — 8% годовых;

- срок вклада: 365 дней;

- капитализация: ежеквартально (четыре раза).

Базовую годовую ставку делим на количество капитализаций. В нашем примере 8% / четыре выплаты (ежеквартальные) = 2%.

₽100 тыс. + 2% = ₽102 тыс. Доход после получения процентов за первый квартал хранения денег составил ₽2 тыс.

В следующем квартале доходность будет снова 2%, но рассчитываться будет уже не от изначальной суммы ₽100 тыс., а от капитализированной — ₽102 тыс.

Соответственно, по итогам второго квартала сумма на вкладе составит ₽102 тыс. + 2% = ₽104,04 тыс.

За третий квартал: ₽104,04 тыс. + 2% = ₽106,12 тыс.

За четвертый квартал: ₽106,12 тыс. + 2% = ₽108,24 тыс.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽8243. Эффективная ставка по данному вкладу в конце срока вклада составляет 8,24% вместо базовой 8%.

Для того чтобы клиентам не приходилось самостоятельно производить расчеты, на сайтах банков уже есть встроенные калькуляторы сложных процентов, по которым можно посчитать доход по эффективной ставке. Либо в условиях вкладов на рекламных баннерах сразу указываются варианты, какой будет доход при использовании базовой ставки, а какой при капитализации с определенной периодичностью по эффективной ставке.

Чем чаще делается капитализация процентов, тем выше эффективная ставка. Так, если те же ₽100 тыс. с базовой ставкой 8% капитализировать ежемесячно, то есть 12 раз в году, то эффективная ставка составит 8,34% (доход ₽8340), а при капитализации раз в полгода (два раза в году) — 8,16% (доход ₽8160).

Если вклад допускает пополнение, то при увеличении тела вклада и доход будет увеличиваться. При снятии — наоборот, доход будет рассчитываться от меньшей суммы, значит, доход в конечном итоге будет меньше, чем изначально рассчитывалось.

Почему по валютным вкладам проценты меньше

Клиенты российских банков, которые хотят открыть вклады в иностранных валютах, могут рассчитывать на ставки не выше 1% за исключением юаневых депозитов.

Согласно данным ЦБ РФ на октябрь 2022 года, средневзвешенная ставка по вкладам до одного года, включая вклады до востребования, в долларах составляет 0,85% годовых, по вкладам в евро — 0,78%. Для этих же валют средние ставки на депозиты сроком от одного года до трех лет составляют 0,94% и 0,93% соответственно.

Средневзвешенную ставку по вкладам в юанях Банк России на текущий момент не публикует. По результатам анализа «РБК Инвестициями» продуктовых линеек кредитных организаций эффективные ставки по вкладам и накопительным счетам в юанях варьируются в диапазоне 0,01–5,43% годовых по состоянию на середину января 2023 года.

Раньше меньший размер процентной ставки по валютным вкладам объяснялся внутренним ценообразованием — банк не имел возможности много зарабатывать на валютных пассивах, так как ставки по валютным кредитам были минимальные и в целом кредитование в валюте не пользовалось спросом. Теперь низкая доходность валютных вкладов — прямое следствие санкционного давления, которое фактически привело к полному отсутствию возможностей у банков инвестировать валютные депозиты.

Налог на депозит

С 1 января 2021 года НДФЛ на вклады составляет 13%, но есть безналоговые депозиты (Фото: Shutterstock.com)

С 1 января 2021 года в России вступил в силу закон о новой процедуре налогообложения процентов по банковским вкладам. В марте 2022 года в закон добавили изменения, согласно которым от налога освобождается сумма, которая будет рассчитываться так: максимальная ключевая ставка ЦБ за год умножается на сумму ₽1 млн. Все, что окажется выше этой суммы, облагается налогом. Налог с процентных доходов по вкладам, полученных в 2021 и 2022 годах, платить не нужно — его действие временно приостановили, однако продлевать эту льготу не планируют.

Пример расчета налога по вкладам за 2023 год, который нужно будет уплатить в период до 1 декабря 2024 года

Представим, что на вашем банковском депозите лежит ₽1,7 млн по ставке 7% годовых. А максимальная ключевая ставка ЦБ за год составляла 10%.

Используем следующую формулу

(Ваш доход по вкладу — необлагаемая сумма) × 13% = налог на доход от вклада

Считаем сумму, с которой будет взиматься налог:

₽1,7 млн × 7% (ставка по вкладу) — ₽1 млн × 10% (максимальная за год ставка ЦБ) =

₽119 000 — ₽100 000 = ₽19 000

Считаем налог с получившейся суммы:

₽19 000 × 13% = ₽2470

Итого: налог на вклад ₽1,7 млн под 7% при максимальной ключевой ставке ЦБ за год в 10% составит ₽2470

В это уравнение можно подставить свои значения и понять, сколько вам нужно будет заплатить налогов по вкладам после 2023 года.

Безналоговые вклады

Безналоговый вклад — депозит, доходы по которому не облагаются НДФЛ.

Освобождение от уплаты налогов получат те вкладчики, у которых общая сумма доходов не превышает размер налогового вычета, пояснили в пресс-службе банка ВТБ.

Также налогом не облагаются вклады в рублях, процентная ставка по которым не превышает в течение всего налогового периода 1% годовых, и счета эскроу.

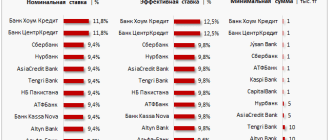

Ставки по депозитам в начале 2023 года

Средняя ставка среди 59 крупнейших депозитных банков по вкладам сроком на один год на сумму от ₽100 тыс. составляет 6,65% на 11 января, согласно данным индекса FRG100 агентства Frank RG.

В десяти крупнейших банках средняя максимальная ставка в третьей декаде декабря 2022 года составляла около 8,18%, по данным ЦБ.

Согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, на неделе с 26 декабря 2022 года по 9 января 2023 года по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- три месяца — 6,78% годовых (+8 б.п. по сравнению с предыдущей неделей);

- шесть месяцев — 7,26% (+7 б.п.);

- один год — 7,5% (+1 б.п.).

Максимальные ставки в топ-20 банков составляют 8–8,5% годовых, преимущественно по вкладам сроком от полугода.

Ставки по вкладам для физических лиц в российских банках

Крупные российские банки допускают рост средних ставок по вкладам в 2023 году до 8,5% годовых. Представители финансовых учреждений отмечают, что ставки по вкладам будут зависеть как от решений Банка России по ключевой ставке и уровня инфляции, так и от факторов, ставших важными в последнее время, например от геополитической обстановки.

- МКБ — до 10% годовых (вклад «МКБ. 30 лет» на три года при размещении суммы от ₽30 тыс. до ₽3 млн на 36 месяцев);

- «Дом.РФ» — до 10% (вклад «Мой ДОМ» на три года для зарплатных, премиальных и новых клиентов, 9,8% — для остальных категорий клиентов при открытии онлайн);

- Газпромбанк — до 9,58% годовых (вклад «Копить» на три года при размещении от ₽15 тыс.);

- ВТБ — до 9,5% годовых (вклад «Стабильный» на три года с учетом капитализации процентов);

- Сбербанк — до 9,5% годовых (вклад «Лучший %» на три года при размещении от ₽100 тыс.);

- Альфа-Банк — до 9,5% годовых (вклад «Альфа-Вклад» (без пополнения и снятия) на три года при размещении от ₽10 тыс.);

- Россельхозбанк — до 9,5% годовых (вклад «Доходный» по акции «Лови момент» на три года средств от ₽10 тыс.);

- Совкомбанк — до 9% (сезонный вклад «Зимний доход с Халвой» для держателей карты «Халва» на один год);

- Экспобанк — до 9% (вклад «Уютный» на три года с учетом капитализации процентов);

- «Синара» — до 9% (вклад «Исполнение желаний+» на два года);

- «Хоум Кредит» — до 8,75% годовых (вклад «Доходный» на срок от четырех месяцев до двух лет);

- Тинькофф Банк — до 8,64% годовых (вклад с подпиской Tinkoff Pro на полтора-два года при размещении от ₽50 тыс. с учетом капитализации);

- «Открытие» — до 8,5% годовых (вклад «Первый» на год для новых клиентов);

- Промсвязьбанк — до 8,2% годовых (вклад «Сильная ставка» на 13 месяцев при размещении от ₽100 тыс.);

- Райффайзенбанк — до 2% годовых (вклад «Фиксированный» на шесть месяцев при размещении от ₽50 тыс.);

Указанные в обзоре условия по вкладам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

В какой стране самый высокий процент по депозитам

По информации провайдера Trading Economics, который анализирует официальные источники 196 стран, в топ-10 государств с самыми высокими процентами по депозитам в национальных валютах входят:

- Зимбабве — 92%;

- Аргентина — 70,83%;

- Венесуэла — 36%;

- Узбекистан — 18,4%;

- Молдавия — 18%;

- Мадагаскар — 13%;

- Венгрия — 12,5%;

- Грузия — 11,72%;

- Монголия — 11,1%;

- Белоруссия и Сьерра-Леоне — 11%.

Больше информации по личным финансам и инвестициям вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Ольга Копытина

Источник https://www.sravni.ru/enciklopediya/info/razmeshhenie-depozitov-juridicheskikh-lic/

Источник https://www.b-kontur.ru/enquiry/1075-depozitnyy-schet-organizacii

Источник https://quote.rbc.ru/news/article/61cc319b9a7947fa6e553275