Как получать пассивный доход в 2023 году

Можно ли зарабатывать деньги, не прилагая для этого серьезных трудозатрат? Решением может стать пассивный доход. Но насколько это реально, если изначально не обладать солидным состоянием? Разбираемся, как работает пассивный доход, кто может его получать и каким образом его можно сформировать в 2023 году.

Пассивный доход — это деньги, которые накапливаются без активного участия инвестора. Этот доход не связан с основной трудовой деятельностью или ведением бизнеса. Иными словами, единственный раз вложив деньги в какой-либо актив, инвестор регулярно и без дополнительных затрат получает от него доходы.

Основные варианты получения пассивного дохода

Есть несколько источников пассивного дохода. В первую очередь это финансовые инструменты с заранее известной или прогнозируемой прибылью. К пассивному доходу также относятся некоторые инвестиционные инструменты.

Банковские вклады

Одним из самых простых и популярных способов получить пассивный доход является банковский вклад. За использование вложенных денег банк выплачивает вкладчику проценты. Выплаты могут быть как годовыми, так и ежемесячными. Также вклад может подразумевать капитализацию процентов.

Если инвестор имеет значительную сумму денег, то банковский депозит позволит получать неплохой регулярный доход.

Пример:

Если положить на вклад срочностью год 100 000 рублей под 8% с ежемесячной капитализацией, то через год пассивный доход составит 8 300 рублей.

Если положить на вклад срочностью год 1 000 000 рублей под 8% с ежемесячной капитализацией, то через год пассивный доход составит 82 999 рублей.

Важно учитывать, что некоторые банки, помимо капитализации, предлагают и возможное пополнение вклада, что может увеличить итоговую сумму пассивного дохода.

При этом деньги лучше хранить в разных банках. В случае возникновения проблем у банка (отзыва лицензии или введения Банком России моратория на удовлетворение требований кредиторов) Агентство по страхованию вкладов (АСВ) гарантированно выплачивает вкладчикам сумму до 1,4 млн рублей.

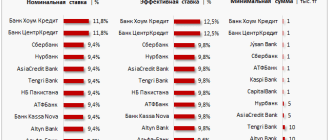

Плюсами банковских вкладов являются их простота и доступность. Минус депозитов — относительно низкие ставки по вкладам (по данным Банки.ру, средняя ставка в топ-15 банков по объемам депозитов в III квартале 2022 года составила 5,27% годовых, максимальная на 12 декабря — 11% годовых). По вкладам в валюте ставки еще ниже. В целом ставки по вкладам обычно ниже уровня реальной инфляции.

Накопительные счета

Накопительный счет, как и вклад, является традиционным способом хранения денег и получения дохода. Средства на накопительном счете, как и на вкладе, застрахованы в АСВ.

По накопительному счету, как и по вкладам, начисляются проценты, но деньги можно снять в любой момент. Однако минусом накопительного счета является то, что банк может изменить по нему ставку (в отличие от вклада), поэтому нужно регулярно проверять, изменились ли условия по счету. Тем не менее накопительный счет также может обеспечить пассивный доход.

Облигации

Облигации — вид ценных бумаг, долговые расписки государства или компаний. Преимуществом облигаций является то, что они имеют заранее установленный купонный доход, что гарантирует получение пассивного заработка. Выплаты, как правило, производятся несколько раз в год. Они могут быть даже ежемесячными, хотя такое встречается нечасто.

При этом облигации имеют фиксированный срок погашения. По данным АКРА, средний срок погашения облигаций в России составляет от четырех до шести лет. Наименее рисковые облигации — государственные облигации федерального займа (ОФЗ), но они имеют более низкую доходность, которая сопоставима с процентами по депозитам. Корпоративные облигации (облигации коммерческих компаний) более доходны, но и более рискованны — компания может обанкротится и не выполнить обязательства.

В среднем доходность облигаций варьируется в диапазоне 6–14%, но по некоторым корпоративным выпускам она может составлять и 3%, и 20%, и даже больше.

Здесь вы можете выбрать облигации для формирования пассивного дохода на 2023 год.

Доверительное управление

Денежные средства также можно отдать в доверительное управление специализированной компании — профессиональному участнику рынка ценных бумаг, который имеет соответствующую лицензию. Она самостоятельно выбирает наиболее подходящие инструменты для инвестирования.

Но этот вариант подходит только инвесторам со значительным капиталом, так как управляющие компании в качестве порога входа могут установить сумму в несколько миллионов рублей. Часть прибыли управляющая компания будет забирать себе.

Недвижимость

Приносить пассивный доход может также имеющаяся в собственности недвижимость. Для получения пассивного дохода недвижимость можно сдавать в аренду. Доходность аренды будет зависеть от привлекательности объекта для арендаторов.

При этом сдача в аренду жилого помещения (комнаты, квартиры или дома) может потребовать активного участия. Например, может потребоваться поиск новых арендаторов, периодическое проведение ремонта и дополнительные вложения в поддержание уровня жилья. В таком случае эта деятельность перестанет быть способом получения пассивного дохода. Недостатком таких вложений является высокий порог входа и необходимость самостоятельно уплачивать налоги.

Чтобы получать доход в пассивном режиме, недвижимость можно передать управляющей компании (УК). Это снизит доходность аренды, так как придется платить комиссию УК, однако полностью сделает сдачу недвижимости в аренду источником пассивного заработка.

Акции с выплатой дивидендов

В качестве пассивного дохода можно также получать дивиденды с акций. Важно понимать, что речь идет именно о дивидендах, а не о перепродаже ценных бумаг на бирже (трейдинге), которая пассивным доходом не является.

Дивиденды могут выплачиваться раз в год или чаще — каждый квартал. Но доходность акций не гарантирована. Компания может не выплатить инвесторам дивиденды из-за чистого убытка или в том случае, если основные акционеры примут решение направить прибыль на развитие предприятия. Если же рынок в целом и компания в частности находятся на подъеме, то дивиденды могут приносить регулярный пассивный доход.

При выборе такого источника пассивного дохода важно правильно сформировать диверсифицированный портфель.

Биржевые фонды

Приносить пассивный доход могут также биржевый фонды — ETF (exchange traded fund) и биржевые паевые инвестиционные фонды (БПИФ и ОПИФ).

При покупке фондов инвестор приобретает пакет ценных бумаг, которым владеет фонд, что позволяет диверсифицировать портфель и получить доступ к дорогостоящим ценным бумагам, например, к акциям ведущих компаний. Приобретая пай в ПИФ, инвестор получает право на часть его прибыли. Но гарантий дохода при этом нет.

Здесь вы можете подобрать подходящие фонды.

Что еще может приносить пассивный доход

Помимо основных способов получения пассивного дохода, есть и ряд иных. Например, получать пассивный доход можно в интернете.

К таким способам относятся:

- Доход от авторских прав. Создав интеллектуальный продукт и грамотно оформив права на него, можно всю жизнь получать деньги за его использование.

- Доходы от размещения фотографий и видеозаписей в фото- и видеобанках. Готовую библиотеку фотографий и видеозаписей можно загрузить на стоковый сервис и получать доход за их использование.

- Доход от цифровых активов (криптовалют) можно получать за комиссию от стейкинга — обеспечения работоспособности блокчейна.

- Доходы от вложений в закрытые паевые инвестиционные фонды (ЗПИФы). Для этого может потребоваться большой стартовый капитал.

По мнению финансового советника, эксперта по финансовому планированию жизни Олега Орлова, наибольшую доходность могут иметь закрытые фонды — в среднем инвесторы могут рассчитывать на 15–30% годовых в долларовом выражении.

Что нельзя назвать пассивным доходом

Пассивный доход не предполагает активного участия инвестора в его получении и необходимости дополнительных вложений.

Финансовый советник Наталья Смирнова отмечает, что при этом нет четкой границы, когда доход перестает быть пассивным. Например, можно получать дивиденды от акций и периодически пересматривать их состав в портфеле.

Орлов подчеркивает, что пассивным доходом однозначно нельзя считать высокорискованные инструменты и финансовые пирамиды.

Пассивный доход не удастся получить, если вложить средства в:

- Внебиржевые ПИФы. При отсутствии гарантий доходности действия с паями таких ПИФов могут потребовать активного участия инвестора.

- Покупка криптовалюты с надеждой на увеличение ее стоимости и участие в ICO (initial coin offering, первичном размещении токенов). Никаких гарантий доходности в этом случае также нет, при этом, чтобы избежать возможных убытков, инвестору придется проявлять активное участие в продаже токенов.

- ПАММ-счета. Такие счета объединяют средства инвесторов на специальном торговом счете, которым управляет трейдер и получает за это вознаграждение. Но работа с ПАММ-счетом может привести к полной потере денег, так как этот механизм часто используют мошенники.

- HYIP-проекты (high yield investment program, высокодоходная инвестиционная программа). HYIP-проекты, по мнению многих экспертов, приравниваются к финансовым пирамидам. (сбор средств на инвестиционную идею в обмен на долю в прибыли). Никакой гарантии доходов нет, даже если будет собрана необходимая сумма.

Кто может получать пассивный доход

Получать пассивный доход может любой человек независимо от финансового положения и размера стартового капитала. Естественно, чем меньше объем инвестиций, тем меньше будет пассивный доход, но основным критерием все же является финансовый план, грамотное и рациональное распоряжение денежными средствами. Одномоментно заменить зарплату пассивным доходом, скорее всего, не получится, но через определенный период времени при грамотном подходе это может стать реальным.

Считается, что вне зависимости от текущего уровня заработка стоит ежемесячно откладывать на накопления и сбережения около 10% от тех денег, которые остаются после уплаты обязательных ежемесячных платежей (ЖКХ, аренда, налоги, штрафы, алименты, кредиты и т. д.). Именно эти деньги можно направлять на вложения в источники пассивного дохода.

Что необходимо сделать, чтобы приблизиться к пассивному доходу

Для начала инвестор должен определиться с объемом вложений и подготовить финансовый план, в том числе принять решение о том, будет ли он вкладывать средства в один инструмент или в несколько, диверсифицируя портфель.

Порядок действий может быть следующий:

- Определить объем свободных средств для инвестиций.

- Определить финансовые цели, сроки их реализации и уровень риска.

- Составить финансовый план — рассчитать необходимую доходность и определить активы, которые позволяют ее получить.

Для того чтобы инвестировать в биржевые инструменты — акции, облигации и фонды, потребуется открыть брокерский счет. Выбрать брокера можно, предварительно ознакомившись со списком на сайте Банка России. Там же можно найти реестр доверительных управляющих.

По словам Смирновой, чтобы двигаться к любой финансовой цели, необходимо оценить свое финансовое состояние и посчитать, какой капитал на эту цель и к какому сроку необходимо создать.

Орлов подчеркивает, что инвестору необходимо повышать финансовую грамотность или найти грамотного финансового советника, который поможет сформировать пассивный доход. По его мнению, минимальный процент для накопления и инвестирования должен составлять не менее 10–20% от доходов. «Благодаря наглядному отчету о доходах и расходах можно и нужно рассчитать потенциальную доходность от пассивной прибыли, так как это является неотъемлемой частью стратегического планирования», — заключает он.

Смирнова отмечает, что в 2023 году менее предсказуемым будет доход в виде дивидендов от российских акций, так как сейчас немногие компании раскрывают отчетность и платят дивиденды. «При этом регулярный доход по заблокированным зарубежным бумагам недоступен, а покупать новые иностранные бумаги через российского брокера означает брать на себя инфраструктурные риски», — отмечает она, добавляя, что купить акции компаний из «недружественных» стран через российского брокера у неквалифицированных инвесторов де-факто не получится.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать рыночную аналитику, выбрать подходящего брокера, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Как зарабатывать на вкладах: способы и советы для начинающих

Из любимых многими американских сериалов мы знаем, что можно прекрасно жить, не работая, получая лишь проценты от вкладов. Многие люди, у которых появились свободные, так называемые лишние деньги, не желают тут же расставаться с ними. Ведь так хочется проинвестировать эти средства, чтобы они впоследствии приносили доход. Самым простым и надежным способом таких капиталовложений являются депозиты. Однако жить на предлагаемые банками проценты получается далеко не у всех.

Вам будет интересно: Какие дома во Франции? Понятие французского стиля

Можно ли заработать на вкладах, чтобы они приносили весомый и стабильный доход? Таким вопросом задаются многие начинающие инвесторы. Для того чтобы найти для себя самый оптимальный вариант, понадобится детально изучить все возможные способы получения денег от вкладов.

Проценты на банковских счетах

Нередко складывается такая ситуация, когда люди мечтают бросить нелюбимую и надоевшую работу, которая не позволяет вырваться из ежедневной рутины. Жить они при этом мечтают на проценты, получаемые от банковского вклада. Насколько это возможно?

Вам будет интересно: Материнский капитал под ипотеку в Сбербанке: правила оформления, необходимые документы и сумма

Как зарабатывать на вкладах в банках? Прежде всего для этого потребуется иметь на руках внушительную сумму денег. В противном случае постоянно имеющая место инфляция обесценит все накопления, да и проценты в придачу. Настолько ли беззаботна жизнь рантье, то есть человека, который живет на доходы от вложенных им инвестиций в финансовое учреждение?

Банковские вклады — это самый простой метод капиталовложений. Человек при этом практически не участвует в процессе приумножения своего капитала. Финансовые организации сами распоряжаются полученными финансами, чтобы их приумножить.

Как банки зарабатывают на вкладах? До тех пор пока деньги, полученные от населения, находятся на их депозитных счетах, эти организации используют различные способы получения дохода. Среди них:

Вам будет интересно: Как за день заработать 2000 рублей: способы, виды заработка, советы и рекомендации

Таким образом, банки способны заработать, используя многие направления.

Однако прежде чем сделать это, им необходимо привлечь деньги на свои вклады. Для обеих сторон они являются выгодными. Тем не менее, определяясь с тем, как зарабатывать на вкладах в банках, стоит проявить осторожность. Ведь порой встречаются различные соблазнительные и заманчивые предложения, исходящие от недобросовестных финансовых организаций. В таком случае существует большой риск потери накоплений вместе с процентами.

Доходность по депозитам

Как зарабатывать на вкладах Сбербанка? Для этого, прежде всего, необходимо разобраться с их разновидностями. Для физических лиц в банках существуют как обычные, так и мультивалютные вклады. Причем есть они и в рублях, и в иностранной валюте. Устанавливая процент по депозитам, все финансовые учреждения ориентируются на информацию Центробанка России, который ежеквартально пересматривает размер ключевой ставки. Ее величину учитывают и кредитные организации.

Вам будет интересно: Программа лояльности «Иль де Ботэ»: как проверить баланс карты

Как заработать на банковских вкладах? Для этого необходимо просмотреть самые выгодные предложения. Чем выше процент по депозиту, тем больше будет ежемесячный доход.

Сумма для вложения

Как заработать на вкладах в Сбербанке? Для получения ощутимой суммы от такого инвестиционного проекта понадобится примерно 3-4 миллиона рублей. Только в таком случае можно будет стать обладателем неплохого ежемесячного дохода. Но при этом стоит помнить о том, что работать постоянно с одним и тем же банком не следует.

Экономическая ситуация в мире и в стране меняется постоянно. Финансовые структуры выдвигают новые предложения, а то и вовсе объявляют о своей несостоятельности. Как заработать деньги на вкладах в банках в таких условиях? Для этого понадобится постоянно отслеживать процентные ставки и чутко реагировать на их изменения.

Доходы от депозитов

Как заработать на вкладах в сбербанке? Прежде чем положить свои деньги на счет, следует трезво оценить ситуацию, определившись с тем, какие моменты инвестирования явятся самыми важными именно для вас. Для этого следует:

- определиться с той суммой, которая будет выделена для инвестиционных вложений;

- выбрать наиболее оптимальный срок, на протяжении которого деньги будут использоваться банком.

При этом понадобится определиться с тем:

- будут ли проценты сниматься каждый месяц;

- необходима ли капитализация вклада;

- рассматривать ли вариант депозита с возможностью пополнения или частичного снятия.

Сроки вкладов

Банкам выгодно привлекать средства клиентов на максимально длительные сроки. И это правило сохраняется даже в периоды экономических кризисов.

Самые выгодные предложения для вкладов можно встретить в списке депозитов, средний срок размещения которых составляет от 0,5 до 1 года, а также 1-3 года. Депозиты «До востребования», деньги с которых можно забирать в любое время, имеют самые маленькие проценты.

Начисление дивидендов

Самый главный вопрос, который должен быть рассмотрен вкладчиком, касается размера процентов на вложения, а также принцип их рассчета. На сегодняшний день банками используется три подхода:

Капитализация

Как можно заработать на вкладах? Быстро приумножить сумму инвестиций позволяет капитализация положенных на счет денег. При таком предложении проценты по вкладу добавляются к имеющимся вложениям. В дальнейшем доход насчитывается уже на увеличенную сумму. С каждым разом проценты начисляются на все больший капитал.

Возможность пополнения

Вклад с таким предложением стоит рассмотреть тому, кто желает распоряжаться деньгами по своему усмотрению. В этом случае можно пополнять счет или снимать с него необходимые суммы. Но при этом стоит иметь в виду, что по такой программе годовые проценты будут значительно ниже, чем по другим вкладам. Это объясняется тем, что финансовые организации таким образом стремятся снизить свои риски на тот случай, если клиент пожелает получить с депозита значительные средства.

Дистанционное открытие счета

Как зарабатывать на вкладах? Для этого стоит рассмотреть вариант с дистанционным открытием депозита. В таком случае инвестору не потребуется лично являться в банк для оформления договора. Оформить его можно в Интернете всего в несколько кликов. При этом стоит иметь в виду, что банки стимулируют открытие вкладов онлайн и предлагают по ним более высокие процентные ставки.

Надежность финансовой организации

При рассмотрении вопроса, как зарабатывать на вкладах, необходимо уточнить некоторые сведения о банке, в который намечено отнести деньги. Каждая финансовая структура, которая работает с физическими или юридическими лицами, обязана иметь лицензию ЦБ России, разрешающую ей такую деятельность. Такой документ не может быть выдан банку при отсутствии у него договора с АСВ – агентством страхования вкладов. Все это снимает риски инвесторов от возможной потери капитала. Страхование вложенных сумм производится в пределах 1,4 млн руб.

Не стоит вносить свои накопления на счета тех структур, у которых отсутствует лицензия ЦБ России, даже несмотря на то что они предлагают более высокие проценты по депозитам. Ведь в таком случае высока вероятность потери всех имеющихся финансов.

Заработок на кредитах

Как осуществить такую финансовую операцию? Заработать оказывается можно и имея кредитную карту банка. Причем подобные операции являются совершенно законными. О них известно и самим банкам.

Вам будет интересно: Налоги на дачные участки — описание, требования и рекомендации

Финансовым учреждениям выгодно, если клиенты активно используют безналичный расчет. В этом случае торговые организации переводят банкам установленный договором процент комиссии. Часть таких средств попадает и покупателям в виде кэшбэка. Именно поэтому, решив получить кредитку, следует уточнить все предлагаемые по ней бонусы, а также величину процента по возвратным деньгам.

Схема заработка по кредитной банковской карточке довольно проста. Пользователю при этом необходимо твердо знать сумму своих ежемесячных доходов и определиться с количеством свободных денег. Приведем пример такого заработка. Ежемесячный доход пользователя кредитки равен 30 тыс. руб. На бытовые нужды ему необходимо 15 тыс. руб. Оставшуюся сумму следует положить на депозит. В промежутке до получения зарплаты необходимо пользоваться лимитом по карте. Его следует перекрыть в установленную банком дату. К этому времени на карточку вновь будет переведена зарплата, а деньги на депозите принесут процентный доход.

Пользователь, не полностью потративший свои лимитные средства, может дополнительно пополнить ими открытый депозитный счет. Заработок за год при этом способен вылиться в приличную сумму. Но для получения дополнительных денег понадобится вовремя гасить долги по кредиту. В противном случае банк выставит долг за просрочку.

Использование возможностей Интернета

Зная о том, как заработать на кредитах и вкладах, рассмотрим и другие возможности. Для этого стоит обратиться к сети Интернет, на страничках которой встречается множество предложений по быстрому и легкому получению дохода, осуществляя вложения в различные проекты.

В отличие от банков, Всемирная сеть предлагает довольно высокие дивиденды. Порой их размер доходит до 400% годовых. Однако стоит иметь в виду, что при реализации подобного проекта велики риски столкнуться с мошенниками и остаться без накоплений. И все же, как зарабатывать деньги на вкладах в Интернете?

ПАММ-счета

Что представляет собой такой способ заработка? В этом случае пользователю понадобится открыть счет в брокерской фирме, которая специализируется на торговых операциях, проводимых на валютных биржах.

Вклады используются трейдером. Он применяет их в качестве инвестиций в какие-либо высокоприбыльные проекты. Полученный доход делится между брокером, сайтом-посредником и клиентом, исходя из предварительно заключенного договора. Значительным плюсом подобного направления является отсутствие необходимости самостоятельно торговаться.

Как зарабатывать на вкладах в Интернете, получая как можно большие суммы? Для этого рекомендуется зарегистрироваться одновременно на разных сайтах, заведя несколько ПАММ-счетов. Окупаемость инвестиций в этом случае происходит быстро. Доходность же при этом достаточно высокая.

Стоит иметь в виду, что не всех трейдеров можно считать добросовестными участниками этого рынка. Попадаются среди них и мошенники. Существует шанс того, что брокер исчезнет, прихватив с собой деньги инвестора. «Прогореть» может и честный трейдер, если предоставленную ему сумму он вложит в убыточные проекты. В связи с этим подобные капиталовложения считаются нестабильными и рискованными.

Бинарные опционы

Как зарабатывать на вкладах? Для этого можно использовать бинарные опционы. Они являются инструментом, с помощью которого производятся попытки определения курса валют, акций, золота, индексов разнообразных фондов, а также иных финансовых показателей.

Если трейдером будет высказано верное предположение, то он получит до 75 процентов от вложенных средств. Если предпринятые попытки определения курса окажутся неправильными, то вложения будут потеряны. Плюсы подобных вкладов заключены в том, что инвестор заранее знает степень риска от своих действий и то, сколько может потерять. Кроме этого, сумму сделки можно заявить любую, даже самую маленькую. Минусы – большая вероятность потери сбережений.

Вклады в ПИФы

Подобными инструментами обладают многие солидные банковские структуры. ПИФ, или паевый инвестиционный фонд, является портфелем, в котором хранятся сбережения клиентов. Такие вклады размещаются кредитной организацией в акции или активы с целью получения прибыли. Инвестору же при этом причитается заранее оговоренный процент от дохода.

Заработки на ПИФах обладают своими преимуществами. Такие инструменты предлагают более выгодные условия, чем рублевые депозиты. Однако существует вероятность того, что инвестиции не принесут прибыли, в связи с чем вкладчик не будет иметь никакого дохода.

Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

- На дивидендах. В этом случае доход от акции фиксирован — его утверждает собрание акционеров. Дивиденды будут выплачиваться вам раз в квартал, полугодие или год. Чем больше у вас акций, тем выше дивидендный доход;

- На купле-продаже. Цены на акции постоянно колеблются. Если приобрести их по одной цене, то через какое-то время можно продать дороже — это и составляет доход инвестора.

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

- Купить слитки в банке;

- Купить монеты;

- Открыть ОМС — обезличенный металлический счет.

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Жилая недвижимость

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

- На стартовый капитал покупают/строят жилье — квартиру, апартаменты, таунхаус или частный дом;

- Затем сдают жилье в аренду — получается ежемесячный пассивный доход.

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

- Сайты. Вы создаете информационный портал, который наполняете уникальным контентом — статьями, фото, видео или функционалом. Доход будут генерировать посетители, ради которых на сайт придет рекламодатель.

- Паблики и аккаунты. Самые посещаемые платформы — ВКонтакте. На первом этапе вам нужно привлечь подписчиков, а дальше рекламодатели будут платить вам за размещение рекламных постов.

- Блогинг. Чтобы запустить свой канал в YouTube, понадобится техника — как минимум камера (профессиональная или в вашем смартфоне). Доход принесут рекламодатели.

- Обучение. Через Skype и Zoom репетиторы преподают школьные предметы, иностранные языки взрослым, уроки рисования, музыки и актерского мастерства. Узкопрофильные специалисты проводят вебинары, организуют онлайн-курсы и лекции.

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Источник https://www.banki.ru/news/daytheme/?id=10977078

Источник https://1ku.ru/finansy/64876-kak-zarabatyvat-na-vkladah-sposoby-i-sovety-dlja-nachinajushhih/

Источник https://bankiros.ru/wiki/term/kuda-vlozhit-dengi-chtoby-poluchat-ezhemesyachnyj-dohod