В каком банке выгоднее разместить депозит

Действующая в России система страхования вкладов серьезно облегчила вкладчикам выбор банка для вклада – для небольших сумм теперь можно ориентироваться только на проценты. Но что делать, если нужно вложить больше, чем лимит АСВ? И какие проценты сейчас предлагают самые надежные российские банки? Мы разобрались во всех особенностях и поможем вам сделать правильный выбор.

Насколько вообще рискованно делать вклады?

После небольшого перерыва Банк России продолжил отзывать лицензии у банков – только за первое полугодие 2021 года с рынка ушли 28 банков, большую часть которых регулятор лишил лицензий за нарушения. Для вкладчиков это неприятная ситуация, но в большинстве случаев риски преувеличены – все же система страхования вкладов гарантирует, что клиент получит свой вклад обратно даже в случае банкротства банка.

Итак, на банковском рынке осталось 378 кредитных организаций, 340 из которых можно считать банками (это те, у кого есть универсальная лицензия). Всего же в 2021 году с рынка могут уйти 30-35 банков, прогнозируют эксперты – то есть, уже совсем немного. Как правило, речь идет о небольших региональных банках – если говорить о кредитных организациях из первой двадцатки российских банков, их крах маловероятен (как показывает опыт «Открытия», Бинбанка и Промсвязьбанка, государство будет их спасать).

Тем не менее, бдительность вкладчикам терять точно не стоит – розничное кредитование в России растет быстрыми темпами (розничный портфель на начало 2021 года составил около 12 триллионов рублей – почти 12% от ВВП), а доходы населения не растут. Более того, из-за пандемии банки могут столкнуться с волной неплатежей по кредитам – когда заемщики больше не смогут пользоваться кредитными каникулами.

Поэтому понять, какому банку доверить свои сбережения, не так просто. Как рассказал нашему изданию Артем Деев из компании AMarkets, обращать внимание нужно на многое:

Один из важных критериев надежности банка – отчетность финансовой организации за последние несколько лет (промежуток в 2-3 года). Существенное снижение бизнеса, либо большие убытки – важный фактор, как и снижение кредитных рейтингов рейтинговыми агентствами. В России это RusRating, АК&M, «Эксперт РА» и другие, а среди иностранных можно посмотреть информацию в Fitch Ratings, Standard & Poors или Moody’s.

Государство защищает средства вкладчиков, с 2004 года в России действует ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». В случае отзыва лицензии или банкротства, клиенту выплачиваются средства в размере 100% суммы его счетов, но эта сумма ограничена 1,4 млн рублей.

При выборе банка стоит обратить внимание на новости, которые опубликованы о банке за последние год-полтора. Клиента должно насторожить как их полное отсутствие (или малое количество), так и информация о судебных процессах, в которых участвовал сам банк, его ключевые сотрудники и топ-менеджмент. Не стоит полностью доверяться финансовой организации, которая потеряла недавно ключевых акционеров.

Негативный фактор – обыски и внеплановые проверки, которые проводили ФНС, СК, МВД, Генпрокуратура, Росфинмониторинг или Центробанк, (регулятор очень осторожно использует инструмент проверок, тщательно проверяя поступающие сведения). Также стоит обратить внимание на недостоверность отчетности или нарушения банковских нормативов.

Артем Деев, руководитель аналитического департамента AMarkets.

Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

- банк должен быть участником системы страхования вкладов . В нее входят практически все банки, но перепроверить не помешает;

- размер активов . Здесь все просто – некоторые банки настолько крупные, что Центробанк не позволит им разориться. Примером могут служить 3 частных банка, которые стали проблемными и перешли в собственность государства – «Открытие», Промсвязьбанк и Бинбанк. Их клиенты не потеряли ни копейки с вкладов, а банки не останавливали обслуживание;

- финансовые результаты . Чем больше прибыль банка, тем более эффективна его деятельность и тем больший запас финансовой прочности у него есть. Например, Сбер в 2020 году заработал 760,3 миллиарда рублей – это больше, чем бюджет Московской области или Санкт-Петербурга;

- соблюдение нормативов Банка России . На сайте регулятора есть раздел с данными о банках, там в разделе 3 и 4 формы 135 можно посмотреть, как банк выполняет обязательные нормативные требования;

- информация из отзывов и новостей . Если есть свидетельство того, что банк под какими-то предлогами отказывается вернуть вклад в срок или всячески уговаривает вкладчика переоформить вклад на новый срок, это должно насторожить. Особенно нужно смотреть, не применял ли Банк России особые меры к банку – например, одной из таких мер может быть временный запрет на прием вкладов;

- информация о собственниках . Как показывает практика, надежными можно считать банки, которые принадлежат государству (их большинство в первой десятке), крупным иностранным банкам или крупному бизнесу (вроде «Газпромбанка»). Надежный владелец при необходимости найдет деньги на докапитализацию банка, чего нельзя сказать о небольших банках, принадлежащих не самым влиятельным людям;

- рейтинги, которые присваивают рейтинговые агентства . Есть крупные международные агентства, есть российские – желательно проверить и сопоставить информацию о рейтингах с другими банками.

Что касается процентной ставки по вкладам, слишком высокая ставка должна бы насторожить вкладчика – их обычно устанавливают так называемые «банки-пылесосы», которые столкнулись с проблемами и всячески пытаются привлечь больше денег вкладчиков. Если максимальная ставка у банка выше определенного уровня, ему нужно будет платить больше в АСВ – а это еще больше рисков.

Но в некоторых случаях большую часть из перечисленного можно вообще не учитывать – и при этом особо не рисковать.

Выбираем банк для небольшого вклада

Самое главное, что нужно знать для вкладчиков – система страхования вкладов в России гарантирует возврат всей вложенной суммы в пределах 1,4 миллионов рублей. То есть, если сумма вклада меньше этого уровня, достаточно обратить внимание на такое:

- участвует ли банк в системе страхования вкладов. Проверить можно на сайте АСВ;

- процентная ставка – чем больше, тем лучше;

- наличие офиса банка неподалеку.

Другими словами, даже если какой-нибудь небольшой банк предлагает ставку в 7% годовых, но при этом он имеет лицензию и участвует в системе страхования вкладов – для вкладчиков с суммами до 1,4 миллионов рублей это хороший вариант.

Максимум, чем рискует вкладчик – это его время. Если Банк России примет решение отозвать лицензию у этого банка, вкладчику придется написать заявление на компенсацию из АСВ (обычно их принимают прямо в этом же офисе) и подождать до 3 рабочих дней. Заявление написать можно не раньше, чем через 14 дней после отзыва лицензии, так что вкладчик потеряет примерно 3 недели времени (соответственно, и проценты за эти недели тоже).

Еще нужно учитывать, что 1,4 миллиона – это сумма уже с процентами. То есть, чтобы не потерять их, сумма вклада должна быть чуть меньше. Например, если вклад оформляется на год под 7% годовых, то размещать на нем лучше не более 1,3 миллионов рублей – тогда максимальная сумма вклада с процентами составит 1 391 000 – что почти достигает максимальной суммы возмещения.

С октября 2020 года действуют новые правила страхования вкладов – если на счете или на вкладе на момент банкротства банка лежали деньги от продажи жилья, наследство, соцвыплаты, субсидии или другие социально значимые средства, то максимальная выплата от АСВ составит 10 миллионов рублей (но только если деньги там были менее 3 месяцев). Еще такой же лимит действует для эскроу-счетов, которые открываются для покупки жилья по ДДУ. Но к обычным вкладам эта ситуация отношения обычно не имеет.

На данный момент самые высокие процентные ставки по вкладам предлагают такие банки:

| Банк | Вклад | Ставка | Срок | Условия |

|---|---|---|---|---|

| Альфа-Банк | «Альфа-Вклад» | до 6,37% (с капитализацией – 7%) | 3 года | Без пополнения и снятия |

| Экспобанк | «Летний» | 6,5% (если открыть онлайн, то 6,6%) | от 367 дней | Пополнения нет, но проценты либо выплачиваются на счет, либо капитализируются |

| Банк «Дом.РФ» | «Надежный», «ДОМа лучше» | 6,8% (если онлайн, то 7%). На сумму от 1 миллиона будет +0,1% | 1100 дней | Пополнение в первые 15 дней, без досрочного снятия |

| Локо-Банк | «Только плюсы» | 6,25% (если сумма от 800 тысяч, то 6,45%) | 1100 дней | Без пополнения, без снятия. Можно подобрать варианты с пополнением или снятием, но ставка будет ниже |

| Росбанк | «150 лет надежности» | 6,25% (если новый клиент, или до этого месяц не обращался) | 36 месяцев | Без пополнения и без снятия |

| СМП-Банк | «Отличный доход» | 6,25% | 12 месяцев | Без пополнения и снятия, только для новых клиентов |

Это именно те предложения, которые не содержат каких-то особых условий и не предполагают начисление процентов по «лесенке». Как видно, даже не самые крупные банки не готовы предлагать высокие ставки – несмотря на то, что Банк России уже повысил ключевую ставку до 5,5% (с 15 июня 2021 года).

Практически все самые выгодные предложения долгосрочные (от года) и не предполагают пополнения вклада или его частичного снятия, что лишает вкладчика гибкости при управлении своими сбережениями. Но все равно даже при таких условиях на вкладе можно заработать – главное успеть оформить вклад до того, как проценты в очередной раз снизятся.

Вкладываем по-крупному

Ситуация для крупных вкладчиков уже сложнее – АСВ гарантирует возврат только 1,4 миллионов рублей, но по самым выгодным предложениям банки устанавливают куда большие минимальные суммы вкладов. Чтобы не прогадать и не лишиться своих сбережений, нужно более ответственно подойти к выбору банка.

Один из вариантов – обратиться к рейтингам. Например, российская версия журнала Forbes каждый год составляет рейтинг самых надежных банков России. Там учитываются самые разные индикаторы – наличие рейтингов от авторитетных агентств, размер активов, другие показатели.

Ожидаемо первое место в рейтинге занял Сбер – у него и активы крупные, и международные рейтинги неплохие (что и говорить о российских рейтингах). Что интересно, Forbes по-прежнему считает крупнейший частный банк – Альфа-Банк – недостаточно надежным, отдав ему 4 звезды из 5 и только 27 строчку рейтинга.

Среди лидеров оказались как привычные Сбер, Райффайзенбанк и Росбанк, так и достаточно экзотичные ИНГ-Банк, HSBC-Банк, или Bank of China. Крупные государственные банки вроде ВТБ или Газпромбанка получили по 5 звезд, но расположились ниже 10-й строчки.

Учитывая все это, можно составить десятку самых надежных банков России по состоянию на 2021 год. Выглядеть она будет так:

| Банк | Почему в топе | Место по активам | Самый доходный вклад | Ставка |

|---|---|---|---|---|

| Сбербанк | Высокие рейтинги, первое место по мнению Forbes, крупнейшие активы в России | 1 | «Дополнительный процент» | до 5,50% |

| Райффайзенбанк | Высокие рейтинги, серьезные активы, 2 место по данным Forbes | 12 | «Фиксированный» | до 4,05% |

| ВТБ | Принадлежит государству, в лидерах по активам, 9 место в Forbes (после 11 места в 2020-м) | 2 | «История успеха» | 4,83% |

| Газпромбанк | Принадлежит государству, в лидерах по активам, 10 место в Forbes | 3 | «Ваш успех» | 5,95% |

| Россельхозбанк | Принадлежит государству, в лидерах по активам, 11 место в Forbes | 6 | «Доходный» | 6,00% |

| Банк «Дом.РФ» | Получил 13 место в рейтинге Forbes, связан с государственным институтом «Дом.РФ», а активы обеспечены ипотекой | 20 | «Надежный» | 6,80% |

| Альфа-Банк | Самый крупный частный банк | 5 | «Альфа-Вклад» | 6,37% |

| Промсвязьбанк | Был выбран как опорный банк для оборонной промышленности | 7 | «Онлайн-вклад» | 5,50% |

| Совкомбанк | Наращивает активы, входит в ТОП-30 по версии Forbes (28 место) | 10 | «Жаркий процент с Халвой» | 6,00% |

| ОТП-Банк | Крупный банк с иностранным капиталом, входит в ТОП-30 по версии Forbes | 45 | «Максимальный» | 5,10% |

Соответственно, чем крупнее банк, тем меньше он предлагает своим вкладчикам. Крупные ставки тоже не говорят о многом – например, в Россельхозбанке ставка в 6% годовых доступна при оформлении вклада на 1095 дней. И учитывая все риски, отдавать деньги в управление банку на 3 года может быть не лучшим решением. Тем не менее, вряд ли хотя бы один из этих банков в эти 3 года окажется несостоятельным, и если подобрать удобный по сроку и условиям вклад, на крупной сумме там можно крупно заработать.

Комбинированные вклады и другие хитрости

Тот, кто хотя бы раз пытался найти вклад с самыми выгодными условиями, знает – банки идут на самые разные хитрости, чтобы привлечь клиента на как можно более долгий срок. С одной стороны, вкладчик хочет максимальную процентную ставку, а с другой есть Центробанк и законодательство о рекламе, что запрещает указывать нереально высокую ставку. Банки нашли выход – это вклады с некоторыми условиями.

В агрегаторах вкладов и сейчас можно найти предложения со ставками в 7-8% годовых. Еще недавно это была нормальная доходность по вкладу, сегодня это повод насторожиться. Осторожность нужна потому, что это не простые вклады, а с «сюрпризами». Самые распространенные варианты такие:

- по условиям вклада нужно открыть индивидуальный инвестиционный счет и вложить на него определенную сумму (обычно в размере вклада). Это может быть выгодно, особенно с учетом вычета по НДФЛ, но мы все-таки ищем банк для вклада, а не брокера для ИИС;

- условия предполагают покупку полиса инвестиционного или накопительного страхования жизни. Это еще более сомнительная затея – если ставка по вкладу жестко фиксируется в договоре, то доходность по полису никто не гарантирует;

- проценты начисляются сегментами . Бывают сегменты двух видов:

- по сумме . Например, первые 200 тысяч рублей идут по ставке 4% годовых, следующие 200 тысяч – по 7%, а последние 200 тысяч – по 3%. Итого средняя эффективная ставка выходит около 4,7% годовых, но банк в рекламе смело пишет максимальные 7%;

- по срокам . Например, первый месяц начисляется 3% годовых, потом 2 месяца – 5% годовых, еще месяц – 7%, а остальные полгода – 4%. Эффективная ставка тоже будет далека от максимальной, ведь минимальный срок вклада будет 12 месяцев:

Так что при оформлении нужно внимательно читать условия – не самому продвинутому клиенту сотрудник банка может подсунуть на подпись договор на открытие ИИС или полис страхования жизни, и по итогу человек заработает на вкладе меньше, чем рассчитывал.

Вклады под высокий процент

Самые высокие проценты по вкладам на сегодня банках в 2023 году — 10.25%. Как правило, большие ставки по вкладам предлагают на короткий срок или в рамках акций. Получить наибольшую выгоду и максимальный доход можно при большой сумме и возможности пополнения. Здесь можете сравнить 219 предложений от банков России, отсортировать выгодные депозиты по сумме, ставке, сумме пополнения и узнать, где выгоднее вклад. Выберите подходящий вариант, рассчитайте доходность калькулятором и откройте вклад под высокий процент с пополнением, отправив онлайн-заявку на сайте.

Поиск вкладов под высокий процент

Лучшие предложения по Вкладам

Найдено 219 — вклады под высокий процент

Московский Областной Банк

Московский Областной Банк  НС Банк

НС Банк  Московский Областной Банк

Московский Областной Банк  ТрансКапиталБанк

ТрансКапиталБанк Отзывы о вкладах

Газпромбанк

Недавно начал пользоваться вкладом, у меня вклад «Управлять». Ставка приятная, плюс я зарплатный клиент Газпромбанка, поэтому она выше несколько. Но главное, что есть возможность пополнения вклада в любое время. Точно также я могу эти деньги и снять, если что. Мало ли, что в жизни приключиться может. В общем если боитесь вкладывать деньги без возможности снятия, то вот таким вариантом можете воспользоваться.

Газпромбанк

Обслуживаюсь в нескольких банках, но вклад открывал именно в газпромбанке, так как там есть, из чего выбрать, на любой срок и кошелек. А максимальная процентная ставка 9,5, сейчас такое редко встретишь. И не везде такой длительный срок есть, а тут сразу 3 года. Вот будет что-то единственное в будущем, в чем я уверен.

Газпромбанк

Давно уже подумывала открыть вклад, но все не до того было, а тут перед новым годом поняла, что хватит деньги хранить в конвертике и села выбирать варианты. Больше всего меня заинтересовал вклад «Копить», так как у него была высокая процентная ставка. Воспользовалась калькулятором на сайте и узнала, что процент у меня будет больше 8%, а денег набежит больше 100к. Такой вариант и выбрала по итогу, открыла быстро через приложение, денежку закинула и сижу довольная.

Райффайзенбанк

Райффайзенбанк Казань. Менеджер-консультант Гузель Кадырова (держитесь от неё подальше). Предложила финансовый продукт, рекомендовав его как выгодный, но не просчитала ничего. Мой результат вышел минус 70 тыс. рублей. На мой вопрос был дан ответ, что считать должен я сам, а она только предлагает. Прошу перевести гражданочку на другую работу, не связанную с обслуживанием клиентов.

Газпромбанк

Любишь в отпуск ездить, люби и копить с начала года. Но это не так сложно, если грамотно открыть вклад. На карточку газпромбанка получаю зп, там и вклад решила открыть, тем более у них много предложений депозитных. Выбрала вариант без позвожности частичного снятия, чтобы не было соблазна, и открыла на полгода Копить, так как там самая высокая ставка и капитализация есть. Все это сама сравнивала в приложении. Я не финансовый аналитик но все максимально просто и понятно было, плюс были наглядн.

СберБанк

Открыл вклад в Сбербанке через приложение. Там сразу понятно по условиям. Надо было от 100 к, на 3 года и чтоб подписка сберпрайм+ была. То есть все то, что уже было, на долгий срок как раз и собирался класть. Через приложение открыл вклад за секунду, скинул туда деньги с дебетовки. Сейчас каждый месяц вижу как начисляется процент, ставка 7.2% как и было в договоре. Все ОК.

СберБанк

Вклад открыл под 9.5%. Условия сразу объяснили, вопросов не было. Но открывал сам через приложение, чтобы был процент повыше. Сделал за пару минут. Отслеживать удобно + сразу можно посчитать сколько заработаешь. Я на 3 года открыл, но проценты каждый месяц начисляются, я вижу сколько пришло. Меня устраивает доходность. Максимальная за счет того, что на срок 3 года.

Московский Кредитный Банк

Сделала в офисе банка перевод денежных средств с одного счета на другой. Перевод задвоили. Теперь на карточке минус. Как банк может делать перевод денег, которых нет на карте? И никто не хочет эту ошибку исправлять. Все пишут, что вопрос решается. Уже почти месяц. В декабре уже у меня на карте задваивались расходы. Решали эту проблему целую неделю. Техподдержка ОЧЕНЬ СЛАБАЯ в банке, а клиенты за это расплачиваются.

СберБанк

Вклад открыл под 9.5%. Под все критерии подходил, и по сумме, и подписка была. Открыл на 3 года, как и планировал. По условиям все было понятно, открывал сам через приложение, деньги скинул за минуту. Сейчас видно, как начисляются проценты. Заявленные условия реальным соответствуют. Жаль только, что досрочно нельзя забрать вместе с процентами))) Но это и понятно.

Банк Синара

Обращалась в банк за вкладом. У меня есть дебетовая карта, так что банк для открытия вклада особо не выбирала. Консультант разузнал информацию о сумме вклада, желаемом сроке и другие подробности и посоветовал рассмотреть «Обыкновенное чудо». В целом, меня устроили условия вклада. И после подписания договора, перевела деньги на вклад на 2 года. Буду ждать проценты)

Вклады с высоким процентом

Ставки по вкладам с высоким процентом – это сочетание факторов, которые выгодны банку для удобного управления деньгами. Чаще всего для физических лиц такие условия не очень выгодны, зато обеспечивают высокий доход.

Что влияет на вклады под высокий процент?

Банки России не делают тайны из составляющих высоких ставок. Мы составили список факторов, которые обеспечивают самый большой процент по вкладам:

- длительный срок. Однако это правило не действует, когда курс рубля падает. В этом случае краткосрочные депозиты могут оказаться выгоднее;

- валюта – рубли. В валюте ставки значительно меньше;

- размер вклада. Соответственно, самый большой вклад принесет самый крупный доход. Нужно знать, что страховка в случае банкротства банка покроет максимально только 1400000 рублей. Поэтому лучше открывать несколько счетов в разных банках.

Самые высокие ставки по вкладам предполагают неудобства для клиента. Так, вклады с пополнением, частичным снятием, вклады с капитализацией процентов, досрочным расторжением договора на льготных условиях снизят ставку. Исключение – онлайн оформление.

Вклады в банках с высоким процентом 2023 года могут получить пенсионеры. Проанализировав пенсионные вклады, можно заметить, что многие банки выдают под повышенную ставку.. Кроме пенсионных, детские вклады тоже предполагают высокие проценты.

Сравнить и найти лучшие варианты можно через калькулятор вкладов. Он показывает самые актуальные вклады по вашим требованиям.

Часто задаваемые вопросы

Ставки по депозиту повышаются путем пользования дополнительными услугами банка. Кредитная организация потенциальным вкладчикам предлагает подключить опции, которые могут быть платными, но после их подключения повышается базовая процентная ставка по вкладу.

На сайте Mainfin.ru представлены банки, в которых можно открыть депозит на самых выгодных условиях. В списке кредитные организации с самыми высокими процентами по вкладам на текущий момент. Каждый желающий может выбрать предложение и открыть депозит для получения пассивного заработка.

Подобное условие должно быть учтено банком — достаточно подробно ознакомиться с описанием условий по вкладу. В некоторых случаях возможность снятия денег без потери процентов предусмотрено, поэтому вкладчики могут без ущерба снимать наличные в любое удобное время.

Рейтинг вкладов для физических лиц

Чтобы вы смогли максимально выгодно разместить свои средства, мы разработали рейтинг банков по вкладам. Это банки и депозитные программы, приносящие наибольшую прибыль вкладчику. Среди них — как классические варианты, так и с пополнением. На Бробанк.ру — рейтинг вкладов для физических лиц на сегодня. Это лучшие предложения для физических лиц от государственных и частных банков. Также рассказываем, как разместить свои средства максимально выгодно, какой вариант депозита лучше выбрать.

| Сумма от | 100 000 Р |

| Проц. ставка | До 6,2% |

| Срок | До 3 лет |

| Макс. сумма | Любая |

| Пополнение | Возможно |

| Снятие | Нет |

От 2,55% до 6,2%

Ставка зависит от срока, способа открытия вклада (онлайн выгоднее, чем в отделении) и наличия подписки СберПрайм (+1% к ставке)

| Сумма от | 100 000 Р |

| Проц. ставка | До 15% |

| Срок | До 2 лет |

| Макс. сумма | 40 млн |

| Пополнение | Да |

| Снятие | Да |

| Сумма от | 10 000 Р |

| Проц. ставка | До 9,5% |

| Срок | До 3 лет |

| Макс. сумма | Любая |

| Пополнение | Нет |

| Снятие | Нет |

От 5% до 9,5% годовых в рублях

0,1% годовых в долларах и евро

От 1,7% до 2% годовых в юанях

Ставка зависит от суммы и срока вклада

| Сумма от | 50 000 Р |

| Проц. ставка | До 8% |

| Срок | До 2 лет |

| Макс. сумма | 30 млн руб. |

| Пополнение | Возможно |

| Снятие | Возможно |

Возможно

с опцией «повышенная ставка» вклад пополняется только первые 30 дней с открытия

без опции «повышенная ставка» — без ограничений

Можно через 60 дней после открытия вклада

Минимальная сумма изъятия — 15 000 руб.

Ставка на сумму изъятия — 0,01%

| Сумма от | 100 000 Р |

| Проц. ставка | 8% |

| Срок | 3 месяца |

| Макс. сумма | 10 млн руб. |

| Пополнение | Нет |

| Снятие | Нет |

| Сумма от | 10 000 Р |

| Проц. ставка | До 10% |

| Срок | Любой |

| Макс. сумма | Любая |

| Пополнение | Есть |

| Снятие | Есть |

В рублях:

10% первые 2 месяца всем, у кого ранее не было Альфа-Счёта

С 3го месяца 7,5%-8% при тратах по картам от 10 000 руб.

4%-4,5% в иных случаях

0,1% в долларах

0,01% в юанях

0% в евро

| Сумма от | 3 000 Р |

| Проц. ставка | До 6,8% |

| Срок | Любой |

| Макс. сумма | 1 млн |

| Пополнение | Есть |

| Снятие | Есть |

Если вы закрываете счет до окончания расчетного периода, проценты за текущий месяц начисляются по ставке вклада «До востребования» — 0,01% годовых. Первый день расчетного периода — дата открытия счета.

6,8% годовых — первые 3 месяца для клиентов, ранее не открывавших накопительные счета в Сбербанке

4,8% годовых — далее

| Сумма от | 50 000 Р |

| Проц. ставка | 8% |

| Срок | 400 дней |

| Макс. сумма | Любая |

| Пополнение | Есть |

| Снятие | Нет |

| Сумма от | 0 Р |

| Проц. ставка | 7% |

| Срок | Любой |

| Макс. сумма | Любая |

| Пополнение | Есть |

| Снятие | Есть |

| Сумма от | 30 000 Р |

| Проц. ставка | 7,34% |

| Срок | До 1 года |

| Макс. сумма | Любая |

| Пополнение | Нет |

| Снятие | Нет |

Без капитализации:

7% при сроке до 6 месяцев

7,1% при сроке от 6 месяцев до 1 года

С капитализацией:

7,1% при сроке до 6 месяцев

7,34% при сроке от 6 месяцев до 1 года

| Сумма от | 250 000 Р |

| Проц. ставка | До 5,9% |

| Срок | До 3 лет |

| Макс. сумма | 15 млн |

| Пополнение | Нет |

| Снятие | Нет |

| Сумма от | 1 Р |

| Проц. ставка | До 7,5% |

| Срок | Любой |

| Макс. сумма | Любая |

| Пополнение | Есть |

| Снятие | Есть |

От 6% до 7,5% в рублях (ставка растет в зависимости от срока нахождение средств на счете)

0,01% в долларах

0,01% в юанях

Информация об условиях взята с официальных сайтов банков. Рекомендуем уточнять актуальные тарифы на сайте, по телефонам, в отделениях интересующего банка. Дата обновления: 25.01.23

Категории

- Рейтинг вкладов

- Вклады с пополнением

- Вклады онлайн

- Валютные вклады

- Накопительные счета

- Вклады для пенсионеров

- Краткосрочные

- Вклады на 1 месяц

- Вклады на 3 месяца

- Вклады на 6 месяцев

- Вклады на 1 год

- Вклады в долларах

- Вклады в юанях

- Вклады до востребования

- Вклады Тинькофф

- Вклады Альфа-Банк

- Вклады Газпромбанк

- Вклады Совкомбанк

- Вклады Почта Банк

- Вклады Открытие

- Вклады УБРиР

- Вклады в Москве

- Вклады в Санкт-Петербурге

- Вклады в Новосибирске

- Вклады в Екатеринбурге

- Вклады в Нижнем Новгороде

- Показать все

Рейтинг вкладов для физических лиц в 2022 году

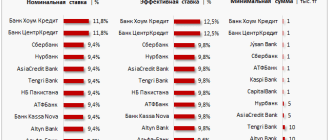

Анализ охватывает 100 крупнейших финансовых институтов России по объему активов. Составлено шесть рейтингов. Первый – по среднему уровню максимальных ставок всей продуктовой линейки. Остальные пять – отдельно по каждому типу вкладов, которые сегментируются по сроку размещения средств.

| Место | Банк | Средний уровень максимальных ставок (% годовых) |

| 1 | Банк ГПБ (АО) | 13,235 |

| 2 | ИНВЕСТТОРГБАНК АО | 10,419 |

| 3 | ТКБ БАНК ПАО | 10,118 |

| 4 | ПАО МТС-Банк | 9,860 |

| 5 | АО АЛЬФА-БАНК | 9,449 |

| 6 | ПАО КБ УБРиР | 9,407 |

| 7 | ББР Банк (АО) | 9,281 |

| 8 | ПАО Совкомбанк | 9,133 |

| 9 | Азиатско-Тихоокеанский Банк (АО) | 8,912 |

| 10 | АО Банк ДОМ.РФ | 8,879 |

| 11 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 8,819 |

| 12 | Банк ВТБ (ПАО) | 8,779 |

| 13 | ПАО МОСОБЛБАНК | 8,742 |

| 14 | ПАО РОСБАНК | 8,650 |

| 15 | ПАО Банк ФК Открытие | 8,614 |

| 16 | ПАО Промсвязьбанк | 8,607 |

| 17 | Банк Левобережный (ПАО) | 8,485 |

| 18 | Таврический Банк (АО) | 8,455 |

| 19 | ПАО СКБ Приморья Примсоцбанк | 8,446 |

| 20 | АКБ ФОРА-БАНК (АО) | 8,346 |

ТОП-20 кредитных организаций опирается на данные отчетности о максимальных ставках. То есть форму 0409119. Она публикуется в районе 15-20 чисел за прошлый месяц. Соответственно, текущий рейтинг вкладов для физических лиц опирается на сведения декабря прошлого года. Общая конкуренция за попадание в него насчитывала 71 структуру.

Для попадания в основной ТОП-20 кредитная организация должна соответствовать трем условиям. Во-первых, как и указано выше, входить в ТОП-100 финансовых институтов страны. Во-вторых, привлекать вклады населения. В-третьих, предлагать не менее четырех вариантов размещения средств по сроку действия договора.

Отдельно стоит отметить два банка. В связи с явно завышенными ставками. У одного конкурента по продукту с периодом от 31 до 180 дней указана доходность более 200% годовых. У второго по тому же предложению – более 4000% годовых.

Рейтинг вкладов до востребования

Текущий вариант депозита представлен в 68 структурах. Четыре из них предлагают почти нулевую доходность – 0,01 и 0,013% годовых. Средний уровень по всем игрокам рынка – 6,941% годовых. Если не учитывать около нулевую ставку, то доходность составляет 7,374% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | ПАО АК БАРС БАНК | 12,683 |

| 2 | Банк ГПБ (АО) | 12,5 |

| 3 | ООО ХКФ Банк | 11,57 |

| 4 | ПАО МОСОБЛБАНК | 11,0 |

| 5 | ПАО КБ УБРиР | 10,5 |

| 6 | АО АЛЬФА-БАНК | 10,266 |

| 7 | ИНВЕСТТОРГБАНК АО | 9,7 |

| 8 | ТКБ БАНК ПАО | 9,7 |

| 9 | ПАО РОСБАНК | 9,5 |

| 10 | ББР Банк (АО) | 9,385 |

| 11 | Банк ВТБ (ПАО) | 9,381 |

| 12 | ПАО Промсвязьбанк | 9,38 |

| 13 | ПАО Совкомбанк | 9,375 |

| 14 | АО Почта Банк | 9,354 |

| 15 | КБ Ренессанс Кредит (ООО) | 9,0 |

| 16 | АО СМП Банк | 8,5 |

| 17 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 8,435 |

| 18 | Таврический Банк (АО) | 8,3 |

| 19 | ПАО АКБ Металлинвестбанк | 8,3 |

| 20 | ПАО Банк Санкт-Петербург | 8,3 |

Рейтинг вкладов до 90 дней

Краткосрочные вклады в декабре 2022 года сроком до трех месяцев представлены у 70 банков. Средний уровень максимальной ставки по всем этим конкурировавшим за попадание в текущий ТОП-20 структурам составляет 7,363% годовых.

| Место | Банк | Максимальные ставки(% годовых) |

| 1 | АО БАНК СНГБ | 14,0 |

| 2 | Банк ГПБ (АО) | 13,421 |

| 3 | ИНВЕСТТОРГБАНК АО | 12,0 |

| 4 | ТКБ БАНК ПАО | 12,0 |

| 5 | АО Газэнергобанк | 12,0 |

| 6 | Банк Левобережный (ПАО) | 10,038 |

| 7 | ПАО Совкомбанк | 9,068 |

| 8 | ПАО КБ УБРиР | 9,007 |

| 9 | Банк ВТБ (ПАО) | 8,412 |

| 10 | АКБ ФОРА-БАНК (АО) | 8,4 |

| 11 | АО АКБ МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ | 8,311 |

| 12 | Азиатско-Тихоокеанский Банк (АО) | 8,3 |

| 13 | ПАО СКБ Приморья Примсоцбанк | 8,159 |

| 14 | ПАО Банк ФК Открытие | 8,071 |

| 15 | АО ВУЗ-банк | 8,053 |

| 16 | АО Россельхозбанк | 8,05 |

| 17 | АО Банк ДОМ.РФ | 8,0 |

| 18 | АО Банк ПСКБ | 8,0 |

| 19 | АО Дальневосточный банк | 7,9 |

| 20 | ПАО КБ Центр-инвест | 7,878 |

Рейтинг вкладов от 91 до 180 дней

Конкуренция за размещение денег населением на срок от трех месяцев до полугода насчитывает 71 кредитную организацию. Доходность рассматриваемых продуктов чуть выше – средний уровень ее максимальных значений составляет 7,717% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | Банк ГПБ (АО) | 13,423 |

| 2 | ИНВЕСТТОРГБАНК АО | 10,5 |

| 3 | ПАО БАНК УРАЛСИБ | 9,829 |

| 4 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 9,75 |

| 5 | ББР Банк (АО) | 9,688 |

| 6 | АО АЛЬФА-БАНК | 9,583 |

| 7 | ПАО Совкомбанк | 9,271 |

| 8 | ПАО КБ УБРиР | 9,178 |

| 9 | ПАО СКБ Приморья Примсоцбанк | 9,100 |

| 10 | ООО Экспобанк | 9,1 |

| 11 | ПАО Банк ФК Открытие | 9,064 |

| 12 | КБ Ренессанс Кредит (ООО) | 9,023 |

| 13 | ТКБ БАНК ПАО | 9,0 |

| 14 | Таврический Банк (АО) | 8,813 |

| 15 | ООО ХКФ Банк | 8,75 |

| 16 | АО Банк ДОМ.РФ | 8,7 |

| 17 | АО Банк Русский Стандарт | 8,7 |

| 18 | Банк Левобережный (ПАО) | 8,66 |

| 19 | Азиатско-Тихоокеанский Банк (АО) | 8,591 |

| 20 | АКБ ФОРА-БАНК (АО) | 8,415 |

Рейтинг вкладов от 181 дня до года

Текущий тип вкладов на отчетный период чуть более популярен, чем предшествующий. Предлагается 72 конкурентами. Средний уровень максимальных ставок — 8,399% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | ПАО МТС-Банк | 18,0 |

| 2 | ПАО АК БАРС БАНК | 13,69 |

| 3 | Банк ГПБ (АО) | 13,421 |

| 4 | АО Почта Банк | 12,0 |

| 5 | ПАО Банк ФК Открытие | 10,172 |

| 6 | ББР Банк (АО) | 10,07 |

| 7 | ИНВЕСТТОРГБАНК АО | 9,902 |

| 8 | ТКБ БАНК ПАО | 9,901 |

| 9 | Азиатско-Тихоокеанский Банк (АО) | 9,9 |

| 10 | ООО Экспобанк | 9,708 |

| 11 | АО АЛЬФА-БАНК | 9,693 |

| 12 | АО Банк ПСКБ | 9,5 |

| 13 | АКБ Абсолют Банк (ПАО) | 9,5 |

| 14 | ПАО Совкомбанк | 9,25 |

| 15 | ПАО КБ УБРиР | 9,213 |

| 16 | АО Банк ДОМ.РФ | 9,2 |

| 17 | Банк КУБ (АО) | 9,17 |

| 18 | Таврический Банк (АО) | 8,91 |

| 19 | ПАО СКБ Приморья Примсоцбанк | 8,901 |

| 20 | АО ВУЗ-банк | 8,9 |

Рейтинг вкладов сроком более года

Ассортимент здесь стандартный. Включает 70 кредитных организаций. Без учета тех, в отчетности которых указаны явно завешенные ставки. Средний уровень максимальной доходности у принятых во внимание конкурентов составил 8,423% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | Банк ГПБ (АО) | 13,409 |

| 2 | ПАО Банк ФК Открытие | 10,447 |

| 3 | АО Банк ДОМ.РФ | 10,295 |

| 4 | АО АЛЬФА-БАНК | 10,203 |

| 5 | ПАО МТС-Банк | 10,069 |

| 6 | Азиатско-Тихоокеанский Банк (АО) | 10,0 |

| 7 | ИНВЕСТТОРГБАНК АО | 9,991 |

| 8 | ТКБ БАНК ПАО | 9,991 |

| 9 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 9,991 |

| 10 | АО Банк Русский Стандарт | 9,991 |

| 11 | ББР Банк (АО) | 9,964 |

| 12 | АО Тинькофф Банк | 9,821 |

| 13 | ПАО АКБ Металлинвестбанк | 9,786 |

| 14 | ПАО БАНК УРАЛСИБ | 9,778 |

| 15 | АО Газэнергобанк | 9,7 |

| 16 | Банк ВТБ (ПАО) | 9,695 |

| 17 | АО Россельхозбанк | 9,6 |

| 18 | ПАО РОСБАНК | 9,5 |

| 19 | АКБ Абсолют Банк (ПАО) | 9,5 |

| 20 | ПАО Сбербанк | 9,5 |

По каким вкладам самые высокие проценты

В декабре 2022 года возглавляет рейтинг вкладов с максимальной ставкой, если говорить о среднем уровне всех банков, вариант, при котором будут размещаться средства более чем на год. Приоритетность меняется. Например, в ноябре месяце наиболее презентабельные условия применялись к соглашениям от шести до 12 месяцев. В марте-апреле тенденция была кардинально другой. Лучшая доходность устанавливалась по краткосрочным соглашениям – до квартала.

В то же время, если опираться на все представленные списки, то далеко не всегда средние показатели являются максимально объективными. Ведь лишь у лидера ТОП-20 предложений до востребования ставка меньше, чем у находящегося на первом месте конкурента по варианту более года. Поэтому выбор вклада должен быть индивидуальным и опираться на личные приоритеты.

Если обобщать, то самые выгодные вклады предлагаются по продуктам без дополнительных опций. То есть без возможности пополнения и снятия средств. Можно увеличить ставку. Многие банки повышают ее, если открыть договор онлайн или относиться к отдельному клиентскому сегменту. Например, получать зарплату на счет в выбранной кредитной организации или являться пенсионером.

Особняком стоит рассматривать вариант капитализации процентов или их выплаты в конце срока. Предполагается, что периодическое, например, ежемесячно или ежеквартально, начисление прибыли с дальнейшим ее присоединением к основной сумме депозита по итогу более выгодно. Правда это не все так. В некоторых случаях ставка по продуктам с выплатой в конце срока больше. Что компенсирует начисление дополнительного дохода после капитализации. Поэтому изучать стоит оба варианта с индивидуальным расчетом.

Самые выгодные сроки и суммы вкладов

Выбирать период действия договора депозита, как и указано выше, необходимо индивидуально. Опираясь на собственные приоритеты. Указать какой-то определенный срок вклада, который будет безоговорочно самым выгодным для всех, невозможно. Во-первых, приоритетные варианты постоянно меняются. Во-вторых, каждый банк сам определяет необходимый период привлечения средств. По нему и применяются максимальные ставки. В каждой структуре параметр может отличаться. Где-то он соответствует шести месяцам. Где-то – трем годам.

Относительно суммы депозита. В некоторых случаях ставка увеличивается, если вложить крупный объем. Например, от 1,5-3 млн рублей. Такой подход приравнивает человека к VIP-клиенту. Соответственно, есть вероятность увеличения доходности такого договора. Правда в 2022 году подобная система стала реже встречаться. По большей части предложений ставка не зависит от суммы.

Необходимо помнить, что государственная система страхования вкладов распространяется только на 1,4 млн рублей, размещенных в одной кредитной организации. То есть 100% обезопасить себя от утраты накоплений в связи с банкротством банка можно только на указанную сумму. Если она больше, то ее можно разделить на несколько частей в пределах 1,4 млн рублей, которые будут вложены в разные финансовые институты. Страховка применяется к отдельно взятой кредитной организации. То есть по двум разным структурам она достигнет 2,8 млн рублей.

Как открыть вклад в банке

Подавляющее большинство кредитных организаций на текущий момент 2022 года позволяют открыть депозит дистанционно. То есть онлайн. Без посещения офиса. Во-первых, это экономит время человека. Во-вторых, сокращает траты на то, чтобы добраться до отделения. В-третьих, более безопасно, так как при переводе денег со счета на вклад нет необходимости лично перемещать средства.

- Выберите наиболее подходящее предложение. Учитывайте все детали. В частности ставку, которая будет доступна по индивидуальным параметрам, таким как сумма и срок договора, и потребностям, например, дополнительным функциям.

- Подайте онлайн-заявку. Для этого заполните форму с персональными данными.

- Дождитесь связи с менеджером финансового института для подтверждения обращения и выпуска бесплатной дебетовой карты. Она изготавливается и доставляется максимально быстро.

- Подпишите договор о получении карты и зарегистрируйтесь в дистанционном канале обслуживания – мобильном или интернет-банкинге.

- В личном кабинете сформируйте договор вклада по необходимым параметрам и пополните его счет.

Дальнейшее управление депозитов можно осуществлять так же дистанционно – через мобильный или интернет-банк.

Архив

Рейтинг вкладов для физических лиц в 2022 году

Анализ охватывает 100 крупнейших финансовых институтов России по объему активов. Составлено шесть рейтингов. Первый – по среднему уровню максимальных ставок всей продуктовой линейки. Остальные пять – отдельно по каждому типу вкладов, которые сегментируются по сроку размещения средств.

| Место | Банк | Средний уровень максимальных ставок (% годовых) |

| 1 | ТКБ БАНК ПАО | 9,469 |

| 2 | ИНВЕСТТОРГБАНК АО | 9,469 |

| 3 | ББР Банк (АО) | 9,355 |

| 4 | ПАО КБ УБРиР | 9,286 |

| 5 | АО АЛЬФА-БАНК | 8,994 |

| 6 | АО Банк ДОМ.РФ | 8,739 |

| 7 | ПАО Совкомбанк | 8,663 |

| 8 | ПАО МОСОБЛБАНК | 8,599 |

| 9 | АКБ ФОРА-БАНК (АО) | 8,586 |

| 10 | АО СМП Банк | 8,570 |

| 11 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 8,567 |

| 12 | ПАО Банк Синара | 8,493 |

| 13 | Банк Левобережный (ПАО) | 8,484 |

| 14 | ПАО Банк ФК Открытие | 8,427 |

| 15 | ПАО Промсвязьбанк | 8,416 |

| 16 | Банк ВТБ (ПАО) | 8,334 |

| 17 | ПАО СКБ Приморья Примсоцбанк | 8,323 |

| 18 | ООО Экспобанк | 8,305 |

| 19 | Таврический Банк (АО) | 8,284 |

| 20 | АО Почта Банк | 8,271 |

ТОП-20 кредитных организаций опирается на данные отчетности о максимальных ставках. То есть форму 0409119. Она публикуется в районе 15-го числа за прошлый месяц. Соответственно, текущий рейтинг вкладов для физических лиц опирается на сведения ноября. Общая конкуренция за попадание в него насчитывала 65 структур.

Для попадания в основной ТОП-20 кредитная организация должна соответствовать трем условиям. Во-первых, как и указано выше, входить в ТОП-100 финансовых институтов страны. Во-вторых, привлекать вклады населения. В-третьих, предлагать не менее четырех вариантов размещения средств по сроку действия договора.

Отдельно стоит отметить два банка. Один в принципе не учитывался. В связи с явно завышенными ставками по трем продуктам – более 100% годовых. У второго конкурента несоответствие доходности рыночным предложениям отмечено в одном типе депозитов. Именно он и не учитывался при расчете среднего показателя всей линейки.

Рейтинг вкладов до востребования

Текущий вариант депозита представлен в 65 структурах. Три из них предлагают почти нулевую доходность – 0,01 и 0,012% годовых. Средний уровень по всем игрокам рынка – 6,78% годовых. Если не учитывать около нулевую ставку, то доходность составляет 7,108% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | ПАО АК БАРС БАНК | 12,683 |

| 2 | ООО ХКФ Банк | 11,57 |

| 3 | ПАО КБ УБРиР | 10,49 |

| 4 | ПАО Банк Санкт-Петербург | 10,471 |

| 5 | ПАО МОСОБЛБАНК | 10,0 |

| 6 | ПАО КБ Центр-инвест | 10,0 |

| 7 | ТКБ БАНК ПАО | 9,7 |

| 8 | ИНВЕСТТОРГБАНК АО | 9,7 |

| 9 | АО АЛЬФА-БАНК | 9,549 |

| 10 | АО СМП Банк | 9,5 |

| 11 | ПАО РОСБАНК | 9,5 |

| 12 | ББР Банк (АО) | 9,385 |

| 13 | ПАО Промсвязьбанк | 9,38 |

| 14 | АО Почта Банк | 9,354 |

| 15 | КБ Ренессанс Кредит (ООО) | 8,926 |

| 16 | ПАО БАНК УРАЛСИБ | 8,623 |

| 17 | ПАО Совкомбанк | 8,5 |

| 18 | Банк ВТБ (ПАО) | 8,3 |

| 19 | Таврический Банк (АО) | 8,3 |

| 20 | АО АКБ МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ | 8,3 |

Рейтинг вкладов до 90 дней

Краткосрочные вклады в ноябре 2022 года сроком до трех месяцев представлены у 69 банков. Средний уровень максимальной ставки по всем этим конкурировавшим за попадание в текущий ТОП-20 структурам составляет 7,045% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | АО БАНК СНГБ | 14,0 |

| 2 | ПАО Банк Синара | 12,0 |

| 3 | АО Газэнергобанк | 12,0 |

| 4 | Банк Левобережный (ПАО) | 10,038 |

| 5 | ПАО КБ УБРиР | 9,033 |

| 6 | ТКБ БАНК ПАО | 9,003 |

| 7 | ИНВЕСТТОРГБАНК АО | 9,003 |

| 8 | АКБ ФОРА-БАНК (АО) | 8,832 |

| 9 | КБ Кубань Кредит ООО | 8,526 |

| 10 | АО ВУЗ-банк | 8,053 |

| 11 | ПАО СКБ Приморья Примсоцбанк | 8,000 |

| 12 | ПАО Совкомбанк | 7,95 |

| 13 | АО Россельхозбанк | 7,95 |

| 14 | АО Банк ДОМ.РФ | 7,8 |

| 15 | ПАО КБ Центр-инвест | 7,775 |

| 16 | АО Банк Русский Стандарт | 7,75 |

| 17 | АО МСП Банк | 7,7 |

| 18 | ПАО Банк ЗЕНИТ | 7,639 |

| 19 | ПАО АКБ Металлинвестбанк | 7,561 |

| 20 | АКБ ПЕРЕСВЕТ (ПАО) | 7,55 |

Рейтинг вкладов от 91 до 180 дней

Конкуренция за размещение денег населением на срок от трех месяцев до полугода насчитывает 66 кредитных организаций. Доходность рассматриваемых продуктов чуть выше – средний уровень ее максимальных значений составляет 7,478% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | ББР Банк (АО) | 9,69 |

| 2 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 9,5 |

| 3 | ООО Экспобанк | 9,1 |

| 4 | АО АЛЬФА-БАНК | 9,074 |

| 5 | ПАО Совкомбанк | 9,067 |

| 6 | ПАО Банк ФК Открытие | 9,063 |

| 7 | АКБ ФОРА-БАНК (АО) | 9,0 |

| 8 | ПАО КБ УБРиР | 8,909 |

| 9 | ТКБ БАНК ПАО | 8,752 |

| 10 | ИНВЕСТТОРГБАНК АО | 8,751 |

| 11 | ПАО СКБ Приморья Примсоцбанк | 8,706 |

| 12 | АО Банк ДОМ.РФ | 8,7 |

| 13 | Банк Левобережный (ПАО) | 8,66 |

| 14 | КБ Ренессанс Кредит (ООО) | 8,536 |

| 15 | АО Банк Русский Стандарт | 8,5 |

| 16 | Таврический Банк (АО) | 8,41 |

| 17 | ПАО Банк ЗЕНИТ | 8,39 |

| 18 | ПАО Промсвязьбанк | 8,3 |

| 19 | Банк СОЮЗ (АО) | 8,25 |

| 20 | АО ВУЗ-банк | 8,133 |

Рейтинг вкладов от 181 дня до года

Текущий тип вкладов на отчетный период чуть более популярен, чем предшествующий. Предлагается 67 конкурентами. Средний уровень максимальных ставок — 7,922% годовых. Здесь один банк не был учтен, так как у него в отчетности указана явно завышенное значение.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | АО Почта Банк | 12,0 |

| 2 | ББР Банк (АО) | 10,335 |

| 3 | ПАО Банк ФК Открытие | 10,174 |

| 4 | ТКБ БАНК ПАО | 9,901 |

| 5 | ИНВЕСТТОРГБАНК АО | 9,901 |

| 6 | ООО Экспобанк | 9,708 |

| 7 | АО АЛЬФА-БАНК | 9,549 |

| 8 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 9,3 |

| 9 | АО Банк ДОМ.РФ | 9,2 |

| 10 | ПАО Совкомбанк | 9,1 |

| 11 | АКБ ФОРА-БАНК (АО) | 9,1 |

| 12 | ПАО КБ УБРиР | 9,0 |

| 13 | ПАО СКБ Приморья Примсоцбанк | 8,904 |

| 14 | Банк ВТБ (ПАО) | 8,896 |

| 15 | АО СМП Банк | 8,75 |

| 16 | ПАО РОСБАНК | 8,75 |

| 17 | ПАО МОСОБЛБАНК | 8,731 |

| 18 | Таврический Банк (АО) | 8,7 |

| 19 | КБ Ренессанс Кредит (ООО) | 8,511 |

| 20 | АО Банк Русский Стандарт | 8,5 |

Рейтинг вкладов сроком более года

Ассортимент здесь наименьший. Включает 64 кредитные организации. Без учета тех, в отчетности которых указаны явно завешенные ставки. Средний уровень максимальной доходности у принятых во внимание конкурентов составил 8,001% годовых.

| Место | Банк | Максимальные ставки (% годовых) |

| 1 | АО Банк ДОМ.РФ | 10,294 |

| 2 | ТКБ БАНК ПАО | 9,991 |

| 3 | ИНВЕСТТОРГБАНК АО | 9,991 |

| 4 | ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 9,991 |

| 5 | ББР Банк (АО) | 9,965 |

| 6 | АО Тинькофф Банк | 9,821 |

| 7 | ПАО БАНК УРАЛСИБ | 9,778 |

| 8 | АО АЛЬФА-БАНК | 9,7 |

| 9 | Банк ВТБ (ПАО) | 9,503 |

| 10 | АО Россельхозбанк | 9,5 |

| 11 | ПАО МОСОБЛБАНК | 9,111 |

| 12 | АО СМП Банк | 9,1 |

| 13 | ПАО МТС-Банк | 9,002 |

| 14 | ПАО КБ УБРиР | 9,0 |

| 15 | ООО Экспобанк | 9,0 |

| 16 | ООО ХКФ Банк | 9,0 |

| 17 | АО БКС Банк | 9,0 |

| 18 | АО Банк Русский Стандарт | 8,992 |

| 19 | АО МИнБанк | 8,951 |

| 20 | ПАО Промсвязьбанк | 8,95 |

Октябрь

Рейтинг вкладов для физических лиц в 2022 году

Анализ охватывает 100 крупнейших финансовых институтов России по объему активов. Составлено шесть рейтингов. Первый – по среднему уровню максимальных ставок всей продуктовой линейки. Остальные пять – отдельно по каждому типу вкладов, которые сегментируются по сроку размещения средств.

| Место | Банк | Средний уровень максимальных ставок (% годовых) |

| 1 | ПАО КБ УБРиР | 10,320 |

| 2 | ИНВЕСТТОРГБАНК АО | 9,915 |

| 3 | ТКБ БАНК ПАО | 9,894 |

| 4 | ББР Банк (АО) | 9,578 |

| 5 | Азиатско-Тихоокеанский Банк (АО) | 9,448 |

| 6 | ПАО АК БАРС БАНК | 9,358 |

| 7 | Банк Левобережный (ПАО) | 9,123 |

| 8 | АО Почта Банк | 8,839 |

| 9 | ПАО Банк Санкт-Петербург | 8,773 |

| 10 | АО АКБ МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ | 8,655 |

| 11 | Таврический Банк (АО) | 8,640 |

| 12 | ПАО КБ Центр-инвест | 8,617 |

| 13 | АО Банк ДОМ.РФ | 8,598 |

| 14 | АО АЛЬФА-БАНК | 8,595 |

| 15 | ПАО Совкомбанк | 8,562 |

| 16 | АО СМП Банк | 8,520 |

| 17 | ПАО Банк Синара | 8,458 |

| 18 | АКБ ФОРА-БАНК (АО) | 8,425 |

| 19 | ПАО Банк ФК Открытие | 8,393 |

| 20 | АО Тинькофф Банк | 8,296 |

ТОП-20 кредитных организаций опирается на данные отчетности о максимальных ставках. То есть форму 0409119. Она публикуется в середине месяца за прошлый месяц. Соответственно, текущий рейтинг вкладов для физических лиц опирается на сведения октября. Общая конкуренция за попадание в него насчитывала 68 структур.

Для попадания в основной ТОП-20 кредитная организация должна соответствовать трем условиям. Во-первых, как и указано выше, входить в ТОП-100 финансовых институтов страны. Во-вторых, привлекать вклады населения. В-третьих, предлагать не менее четырех вариантов размещения средств по сроку действия договора.

Отдельно стоит отметить, что по одному банку не был учтен один тип продукта – от шести месяцев до полугода. Причина – явно завышенный уровень ставки, указанный в отчетности. Подобная доходность на отчетный период не только не применяется в депозитах, но даже не предлагается узкопрофильному клиентскому сегменту. Поэтому показатель при расчете среднего параметра не принимался во внимание.

Источник https://bankstoday.net/last-articles/vlozhitsya-zarabotat-i-ne-poteryat-kak-vybrat-samyj-nadezhnyj-bank-dlya-vklada-v-2020-godu

Источник https://mainfin.ru/deposits/vklady-pod-visokii-procent

Источник https://brobank.ru/vklady-rating/