Биржа — что это и как работает

Рассказываем о том, что такое биржа, простыми словами: какие бывают площадки, как устроен фондовый рынок, что на нём происходит, как стать трейдером и начать торговать ценными бумагами. Отвечаем на вопросы начинающих инвесторов.

Что такое биржа

Биржа — это место проведения организованных торгов, площадка, где заключаются сделки с финансовыми инструментами, и одновременно — коммерческая структура, которая обеспечивает и регулирует торговые операции. Участники рынка покупают и продают активы: облигации, акции, валюту, фьючерсы, опционные контракты, депозитарные расписки. Организатор торгов взимает комиссию с клиентов и получает взносы от членов биржи.

Первую в мире биржу основала бельгийская семья Ван дер Бурсе в XIII веке. На площадь в г. Брюгге съезжались купцы из Европы, и по звону колокола начинались вексельные торги.

В 1602 г. в Амстердаме была основана первая в мире фондовая биржа, которая впоследствии вошла в группу Euronext. На площадке торговались акции Голландской и Британской торговых компаний, облигации государственных займов Португалии, Англии и Голландии.

В этом же городе в 1608 г. начала работать товарная биржа. Были разработаны стандарты качества и правила, позволяющие торговать, не привозя весь товар.

Сейчас площадки перешли на электронную торговлю, что позволяет совершать миллионы биржевых сделок за короткое время. Деятельность бирж регулирует государство, что обеспечивает безопасность всех участников сделки, в отличие от внебиржевых торгов напрямую.

Виды бирж

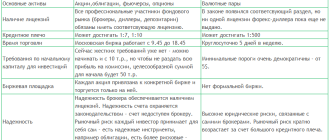

По виду активов биржи классифицируются так: фондовые, срочные, товарные, валютные, фьючерсные, опционные, биржи криптовалют.

Фондовые

Фондовая биржа — это биржа ценных бумаг, где торгуются любые ЦБ: акции, облигации, инвестиционные паи. Покупка и продажа биржевых активов на фондовых биржах происходит через аккредитованного посредника — брокера.

Срочные

Срочная биржа — это площадка, где заключаются срочные контракты. Участники покупают и продают фьючерсы, опционы и другие производные активы. Срок исполнения контракта и стоимость актива фиксируются в момент совершения сделки. В России такие сделки совершают на Московской бирже. Другое название срочного рынка — ФОРТС (Фьючерсы и Опционы Российской торговой системы).

Товарные

На товарной бирже происходит покупка и продажа биржевых товаров. Форма сделок — поставочные и беспоставочные (спекулятивные) фьючерсные контракты. Одна из функций товарной биржи — следить за соблюдением требований к товарам. Они должны соответствовать стандартам, быть взаимозаменяемыми, пригодными к хранению и транспортировке, иметь однородную структуру. Требования предъявляются ко всем товарам, независимо от того, где ведутся торги. Основные товары:

- зерновые;

- цветные и драгоценные металлы;

- текстильное сырьё;

- мясо и животные;

- семена;

- промышленное сырьё.

Валютные

Валютная биржа — место, где заключаются контракты на покупку и продажу валюты. Стороны зарабатывают на разнице валютных курсов. Сейчас таких площадок мало, торговля валютой происходит в основном на Forex и на межбанковском уровне. Контракты на разницу (CFD) заключаются в основном на площадках Азии и Европы. В России обмен валюты происходит в валютной секции МосБиржи.

Фьючерсные

На фьючерсной бирже происходит торговля фьючерсами (деривативами) — фьючерсными контрактами на поставку товара в определённый срок по указанной стоимости.

Критерии, которым должен соответствовать биржевой фьючерсный контракт:

- Он должен быть стандартизирован и унифицирован. Все единицы товара (лоты) должны быть равноценными, чтобы можно было торговать в любом объёме.

- Он должен быть исполнен путём поставок или взаиморасчётов. Гарантом выступает торговая площадка: если одна из сторон не исполнит обязательства, это сделает биржа.

Криптовалютные

Криптовалютная биржа — площадка для покупки и продажи криптовалюты. Сделки могут оплачиваться как национальной валютой одной из стран, так и криптовалютой. Торговля на таких биржах сопряжена с большими рисками, так как криптовалютные биржи не относятся к официальным, и их деятельность не контролируется и не регулируется уполномоченными органами. Частый вид обмана, с которым можно столкнуться, — манипуляции биржевыми котировками.

Важно! По содержанию сделок криптовалютные торги похожи на валютные: в торгах участвуют валютные пары, только в паре могут участвовать и фиатные деньги, и криптовалюта.

Из всех видов биржевых площадок наиболее распространены фондовые. Их функция — обеспечить торговый оборот ценных бумаг и финансовых активов на фондовом рынке внутри страны и на международном уровне. Свободное обращение акций, облигаций и других ценных бумаг необходимо для развития экономики. Кроме того, фондовая биржа выполняет и другие задачи:

- регулирует ценообразование на торгуемые ценные бумаги и другие товары;

- централизует и упорядочивает процесс покупки и продажи финансовых инструментов;

- обеспечивает ясность и прозрачность сделок;

- устанавливает стандарты биржевой торговли и контролирует их соблюдение;

- предоставляет сторонам гарантии;

- выступает посредником, участвует в передаче капитала от трейдеров к акционерным обществам.

Фондовая биржа даёт возможность заинтересованным сторонам встречаться в одном месте, обеспечивает спрос и предложение и гарантирует исполнение всех сделок, заключённых в пределах площадки. Все ценные бумаги проходят процедуру допуска к биржевой торговле.

Выход бумаг на биржу бывает первичным (IPO) и вторичным (SPO). В первом случае в торговлю выпускаются акции и облигации, которые ранее не были в биржевом обороте, во втором происходит дополнительное размещение к уже торгующимся бумагам.

Обратите внимание! Рыночная стоимость складывается из соотношения спроса и предложения и при необходимости регулируется биржей. Пример: когда нужно избежать «биржевой паники», приём заявок временно приостанавливается, и обвала цен не происходит.

Принцип работы, как происходят торги

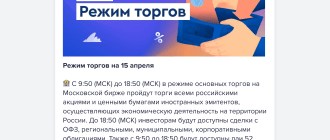

Торги происходят в рабочие дни и начинаются с аукциона открытия, который стартует за 10 минут до основной сессии — в 9:50 по московскому времени. Собираются заявки участников, определяется ценовой ориентир для первых сделок, чтобы исключить манипуляции с котировками.

Дневная сессия начинается в 10:00. Участники торгов отправляют заявки на покупку и продажу ценных бумаг. Если два предложения совпали по цене актива, происходит сделка. Заявки на продажу находятся в красной зоне «стакана», на покупку — в зелёной. Чем больше цена продавца, тем выше находится его заявка. В зелёной зоне такой же принцип: чем больше цена покупки акций, тем выше заявка.

Аукцион закрытия стартует в 18:40 и заканчивается в 18:50, одновременно с завершением торгов. Дополнительная сессия стартует в 19:00 и заканчивается в 23:49:59.

На Санкт-Петербургской бирже торги проводятся с 10:00 до 2:00 по мск.

Обратите внимание! Есть много режимов торгов, и некоторые виды активов торгуются по другому графику. Время торгов по каждому режиму указано на сайте биржи.

Участники биржи

Участники фондового рынка — обычные владельцы ценных бумаг и те, кого относят к профессиональным посредникам: брокеры, клиринговые компании, депозитарии. Частным инвесторам, в отличие от брокеров и депозитариев, не нужна лицензия, но доступ к биржевым торгам они могут получить только через профессиональных трейдеров.

Интересы инвесторов защищают регуляторы, в России это Центробанк. Компании и иные структуры, выпускающие бумаги на рынок, называются эмитентами.

Чем торгуют

На бирже торгуются акции, облигации, паи биржевых фондов, опционы и фьючерсы.

Акции

Акция — это ценная бумага, купив которую, инвестор становится владельцем активов предприятия и имеет право получать часть прибыли в виде дивидендных выплат.

Облигации

Облигация — долговая ценная бумага с указанным сроком исполнения: 1, 2 года или более. При погашении покупатель получает купонный доход и стоимость облигации.

Паи фондов

Пай представляет собой долю в биржевом портфеле. Деньги нескольких инвесторов объединяются, затем инвестируются в ценные бумаги или недвижимость. Можно купить один пай или несколько. Размер пая пропорционален вложенной сумме.

Опционы

Опцион — биржевой контракт, который даёт право на покупку ценных бумаг или другого товара в обозначенный срок и по указанной цене. Когда подходит срок исполнения, покупатель может совершить сделку или отказаться от покупки. Торговля происходит на опционных биржах.

Фьючерсы

Фьючерсы — это контракты на покупку ЦБ или других активов, но в отличие от опционов, они представляют собой обязательства. Покупатель обязуется приобрести, а продавец продать товар по той цене, которая есть сейчас. Если к моменту исполнения фьючерсного контракта цена вырастет, покупатель получит прибыль.

Контроль деятельности

Над любой биржей осуществляется внешний и внутренний контроль. На Московской бирже внутренний контроль осуществляют ревизионная комиссия и специальная собственная служба. Одна из функций комиссии — давать заключение, без которого собрание акционеров не может утвердить баланс.

Внешний контроль осуществляют контролирующие органы, и этот принцип действует во всех странах.

Крупнейшие фондовые биржи мира

В таблице представлен список самых крупных фондовых бирж мира.

Название биржи

Капитализация акций всех компаний

Количество компаний (эмитентов) — участников биржевых торгов

Нью-Йоркская фондовая биржа

Более 21 трлн долл.

Американская биржа NASDAQ

Шанхайская фондовая биржа (торги ведутся в китайской и иностранных валютах)

Гонконгская фондовая биржа

Токийская фондовая биржа

Лондонская фондовая биржа

Важно! Биржи отличаются структурой, классификацией участников финансового рынка и требованиями к компаниям, желающим пройти процедуру листинга.

Какие биржи есть в России

В России несколько участников финансового рынка с лицензиями на право организации торгов:

- ПАО «Московская Биржа ММВБ-РТС» (самая крупная по объёмам торгов, образовалась в результате слияния Московской Межбанковской валютной биржи и РТС).

- ПАО «Санкт-Петербургская биржа».

- АО «Национальная товарная биржа».

- АО «Санкт-Петербургская Международная Товарно-сырьевая Биржа».

- АО «Санкт-Петербургская Валютная Биржа».

- АО Биржа «»Санкт-Петербург»».

Данные о количестве бирж предоставлены Банком России. Также на официальном сайте Банка можно найти более подробную информацию.

Московская

Московская биржа — торговая площадка, объединяющая несколько рынков: фондовый, валютный, срочный, денежный, товарный и рынок стандартизированных производственных финансовых инструментов (ПФИ). В основном представлены ценные бумаги российских эмитентов.

Санкт-Петербургская

На Санкт-Петербургской бирже большая часть сделок заключается с ЦБ иностранных компаний. Также на этой площадке торгуются еврооблигации, бумаги российских эмитентов и товарные инструменты.

Заключение

Физическое лицо может начать торговать на бирже через брокера. Чтобы получить такую возможность, нужно выбрать аккредитованного посредника и заключить с ним договор на обслуживание. Инструкция есть на сайте брокера. Для начала проще выбирать инструменты из списка «голубых фишек» для краткосрочной и среднесрочной торговли. Сделав первые шаги, нужно анализировать ошибки, а по мере приобретения опыта можно формировать долгосрочную стратегию.

Популярные вопросы

Для разных стаканов действуют свои режимы. Время торгов есть на официальном сайте каждой биржи. На Московской бирже основная сессия длится с 10:00:00 до 18:39:59, вечерняя — с 19:05:00 до 23:49:59.

Во всём мире насчитывается около 250 фондовых бирж, но торги в больших объёмах проводятся только на нескольких десятках из них.

Депозитарий осуществляет учёт ценных бумаг владельцев, выполняет функции гаранта, оказывает услуги по учёту и оформлению перехода прав собственности к новым держателям, контролирует распределение ЦБ между участниками.

Глобальная электронная фондовая биржа

Уступит ли доллар глобальную монополию электронной валюте МВФ? (Январь 2023)

На протяжении более 200 лет покупка и продажа акций сильно не изменилась. Торговля акциями обычно проводилась в физическом месте, как правило, на фондовой бирже, и в течение определенного периода времени или торговых часов. Рынок был открыт в течение торговых часов и закрыт в любое другое время. Сегодня становится трудно представить, что возможность инвестирования когда-либо ограничивалась временем и пространством.

Не будет преувеличением сказать, что все меняется со скоростью света. Это настоящее и будущее инвестирования — и это происходит, когда вы читаете эту статью. Большинство торгов скоро будут автоматизированы, 24 часа в сутки, семь дней в неделю, 365 дней в году. Где? В киберпространстве это означает везде и везде. Когда это произойдет, торговля станет мгновенным электронным обменом информацией между покупателями и продавцами в любой точке мира в любое время. В этой статье мы познакомим вас с тем, куда направляются инвестиционные и торговые технологии, и что это означает для инвесторов.

Будучи цифровым — сейчас Согласно отчету 2006 года «Лучшие 10 стратегических ИТ-инициатив на глобальных рынках капитала на 2006 год: правила автоматизации» от отраслевой консалтинговой фирмы Financial Insights, создающей новые эффективные не является новым для арены рынков капитала. Новым является ускоренный темп изменений, обусловленный регулирующими, технологическими и экономическими факторами.

Интернет вызвал значительные изменения в поведении инвесторов и ожиданиях. Ни один другой сектор мировой экономики не пострадал от быстрого развития электронной коммерции, а также индустрии ценных бумаг. Соответственно, инвесторы хотят мгновенные возможности торговли и доступа к информации, которые могут предоставить только онлайн-технологии. Во всем мире рынки и регуляторы быстро отреагировали на удовлетворение своих потребностей.

В отчете Financial Insights отмечается, что, хотя технология, которая создала прямой доступ к рынку, автоматизировала фондовые рынки мира, эти нововведения распространяются на другие классы активов. «Все системы должны быть обтекаемы и подвергнуты стресс-тестированию по мере увеличения скорости торговли, «говорится в докладе.

Инвесторы, трейдеры и регуляторы получают курс краха в лексиконе электронной торговли: алгоритмическая торговля , гибридные рынки , сети электронной связи — и многие еще не все.

ECN и больше Сети электронных коммуникаций (ECN) и электронные фондовые биржи оказывают наибольшее влияние на инвесторов. ECN — это автоматизированная система для торговли акциями вне фондовой биржи. ECN были разрешены в 1998 году, когда Конгресс и Комиссия по ценным бумагам и биржам (SEC) хотели увеличить отраслевую конкуренцию за автоматическую торговлю на внебиржевом рынке.ECN также предоставляют место, разрешенное для SEC, для торговли после закрытия торгов. (Чтобы узнать больше, см. Учебное пособие Электронная торговля и Торговые системы прямого доступа .)

ECN обычно действуют как пассивные системы согласования заказов, соответствующие заказам на покупку и продажу, которые имеют одинаковые цены за одно и то же количество акций. В отличие от фондовых бирж, ECN не используют специалистов или маркет-мейкеров для координации сделок. Некоторые из самых известных ECN, работающих сегодня, — это Tradebook Bloomberg, принадлежащий Nasdaq Instinet и BRUT, и Archipelago Exchange (ранее известный как ArcaEx и Pacific Exchange, приобретенный Нью-Йоркской фондовой биржей в апреле 2005 года).

ECNs привлекают быстрый рост объема торгов, с некоторыми оценками, предполагающими, что теперь они торгуют более 60% внебиржевого объема. В отчете за 2005 год, озаглавленном «Регулирование НМС: одно правило связать их все», Celent, консалтинговая фирма в финансовой отрасли, прогнозирует, что ECN продолжит свое доминирование в внебиржевых акциях в связи с новыми технологическими инициативами и потому, что в соответствии с Постановлением США NMS новая нормативная структура фондового рынка) позволят ECN увеличить объем своих биржевых акций.

Тем не менее, может быть немного раньше предсказать кончину фондовых бирж, которые самостоятельно разрабатывают автоматизированные торговые возможности, помимо своей традиционной системы open-outcry, основанной на людских специалистах и маркет-мейкерах. (Более подробную информацию см. В разделе Рынки Demystified .)

Многие инвесторы считают, что пассивное сопоставление покупателей и продавцов с помощью автоматизированной торговли не может соответствовать способности биржи предоставлять средства для поиска более точной заявки и предложения Цены. Обмены непрерывно привлекают большое количество потенциальных покупателей и продавцов, которые предоставляют широкий спектр предложений и предложений. Сторонники фондовых бирж считают, что это создает более надежный механизм обнаружения цен, чем пассивное согласование заказов через ECN.

Cyberspace Business Удовлетворение растущего спроса на более быструю торговлю и доступ к инвестиционной информации будет продолжать создавать новые и более продвинутые электронные торговые площадки. Слияние Нью-Йоркской фондовой биржи с Archipelago Holdings изменило NYSE на «гибридный» фондовый рынок, позволяя инвесторам размещать заказы через NYSE Arca, свою новую автоматизированную торговую платформу или ее традиционные брокеры на пол. Большие или сложные заказы будут по-прежнему маршрутизироваться через трейдеров. Брокеры смогут покупать и продавать акции акций, котирующихся на NYSE, в электронном виде в количестве до миллиона акций. Ожидается, что заказы будут выполняться менее одной секунды, что будет меньше, чем в среднем девять секунд.

Некоторые деловые шаги пересекут международные границы. NYSE продолжает расширять свою деятельность; в июне 2006 года он согласился объединиться с европейской фондовой биржей Euronext. Когда слияние будет завершено, NYSE станет первой мировой фондовой биржей. Чтобы не отстать, Nasdaq приобрел значительную часть Лондонской фондовой биржи, ожидая дальнейшего укрепления доминирующей позиции Nasdaq на внебиржевых рынках.

Больше, чем революция Развитие и широкое распространение электронных торговых площадок представляет собой нечто большее, чем быстрый новый способ торговли акциями. Эти технологии предоставляют компаниям, перечисленным на новых электронных рынках, доступ к пулам капитала во всем мире. Инвесторы смогут покупать и продавать акции международных компаний так же легко, как торговля на своих местных рынках. Это гораздо больше, чем технологическая революция. Потенциальное глобальное влияние более подвижных фондов капитала может иметь далеко идущие и неоценимые экономические выгоды.

Саудовская фондовая биржа

В этой статье утверждается, что инвестиции в нефтяной сектор Саудовской фондовой биржи — хороший шаг для долгосрочных инвесторов.

Фондовая биржа ритуала плохо себя чувствует без Walgreens (RAD, WBA)

После слияния с Walgreens, есть несколько катализаторов для запаса RAD, чтобы подняться, по крайней мере, в ближайшей перспективе.

Тортонская фондовая биржа: самые безопасные инвестиции в мир?

Канада, одна из самых богатых стран, также является одним из самых безопасных мест для инвестиций.

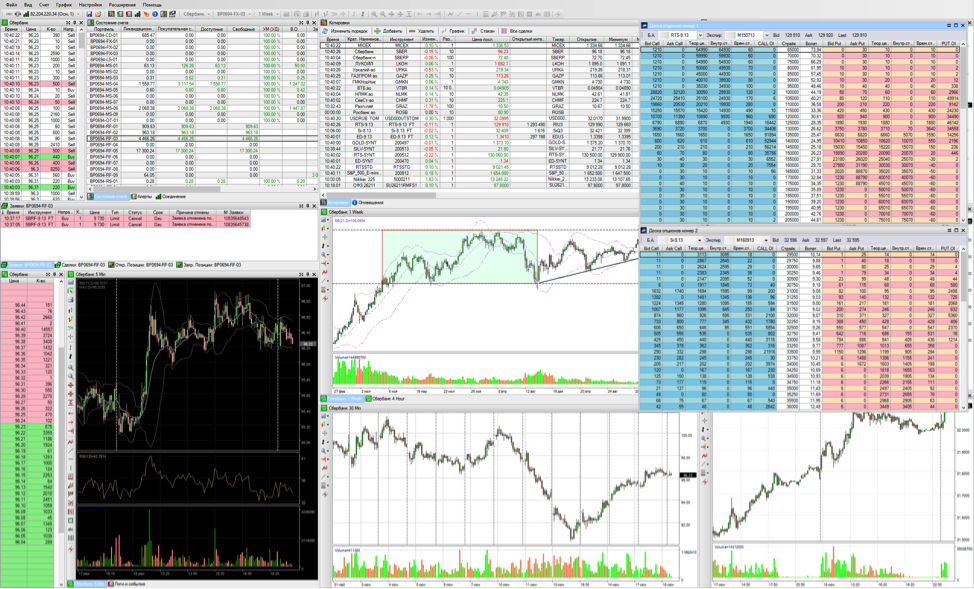

Технологии фондового рынка: Брокерская торговая система

Торговля на бирже в 21 веке – это крайне высокотехнологичный процесс. Для того, чтобы инвестор мог осуществить сделку разрабатываются разнообразные торговые терминалы, создаются брокерские системы, которые могут справляться с большой нагрузкой, реализовываются API к ним, прокладываются высокоскоростные каналы связи, вводятся в строй новые технологии и т.д. Это неудивительно – ведь между успехом и провалом, прибылью или убытками на фондовом рынке часто лишь доли секунды. Поэтому все должно работать как часы и очень быстро.

Мы уже рассказывали о технологиях прямого подключения, которые используются для того, чтобы посылать торговые приказы напрямую на биржу, минуя системы брокера. Однако, прямой доступ – стоит немалых денег и по карману не всем трейдерам, которые тем 6е менее, хотят совершать транзакции с максимальной скоростью. В этом топике мы расскажем о том, как осуществили полный апгрейд своей торговой системы, который позволил создать инфраструктурный продукт, соответствующий мировым стандартам технологий фондового рынка.

Добро пожаловать в матрицу

Компания ITinvest всегда была не просто брокером, который предоставляет клиентам возможность торговать на бирже, а и технологическим разработчиком продуктов для торговли. Нашими основателями являются люди, которые имели опыт работы в программировании и вообще всегда были связаны с технологиями. Поэтому частью стратегии компании всегда была разработка собственных программных продуктов.

В это всегда инвестировались и деньги, и время. В результате, в начале двухтысячных годов была создана собственная торговая система it-trade, которая включала в себя модули обработки торговых приказов, мидл- и бэк-офиса, а также систему цифровой подписи для обеспечения безопасности. Кроме того, мы создали линейку собственных торговых терминалов. Один из них – SmartTrade стал очень популярен на российском рынке и, в принципе, до сих пор остается надежным и удобным средством вывода на рынок торговых приказов и анализа самого рынка. Осуществлять торговые операции клиенты могли и с помощью веб-интерфейса.

Система функционирует уже более 13 лет и вся совокупность программных продуктов объективно устарела. Их было все труднее поддерживать, развивать функционал (в одном терминале SmartTrade больше 1 миллиона строк кода), кроме того, сама архитектура также перестала отвечать современным требованиям – у нас было две торговые стойки с серверами, и для того, чтобы развивать бизнес компании, их число надо было увеличивать, что повлекло бы собой проблемы с управляемостью и синхронизацией.

В результате все силы уходили на поддержание и нормальное функционирование торгового комплекса, а о том, чтобы развивать новые продукты речи не шло. Требования к скорости работы и ее качеству постоянно росли, а соответствовать им в рамках старой архитектуры и парадигмы становилось все сложнее. Кроме того, в «старой» торговой системе было одно слабое звено – ее ядро, система управления рисками (СУР) которое принципиально не могло быть распараллелено и продублировано. Соответственно выход его из строя мог остановить торговлю.

Все это поставило нас перед необходимостью создания новой торговой системы, которая соответствовала бы лучшим мировым стандартам. Благодаря своей матричной структуре, а также благодаря тому, что в расчете рисков был применен аппарат теории матриц, новая система получила название MatriX, то есть «Матрица».

Архитектура

Если в брокерской системе предыдущего поколения клиенты получали все биржевые данные (заявки, сделки, состояние счета и т.п.), подключаясь к единому серверу доступа, то в проекте Matrix было решено разделить эти потоки данных на два основных «банка»: сервера по приему заявок (Order Mamagemegent Servers — OMS), и сервера, поставляющие клиентам рыночные данные и информацию о счете.

В аппаратном обеспечении комплекса используются блейд-серверы PowerEdge и системы хранения данных PowerVault от компании Dell.

Технологии и железо

Помимо архитектуры, качество работы брокерской торговой системы зависит от качества софта, реализующего основные функции, а также и от надежности железа, на которых он работает. Для того, чтобы быть уверенными в том, что наш продукт действительно соответствует мировым нормам, были проведены тендеры среди поставщиков как железных решений, так и разработчиков программного обеспечения.

В результате, железную часть новой системы обеспечила компания Dell, а программные средства (и некоторые аппаратные) – нам поставила IBM.

Серверы Dell PowerEdge

Под каждым из таких серверов-балансировщиков находится еще несколько серверов, решающих локальные задачи. Подключения клиентов распределяются между ними так, чтобы каждый сервер получал одинаковую нагрузку.

Между собой и с биржевой торговой системой наши сервера связаны с помощью специальной высокоскоростной шины, построенной на серверахIBM Data Power X75 и программном обеспечении MQ Low Latency Messaging.

Интересный факт: проект MatriX – это первый случай использования этих серверов в России. С этим, кстати, были связаны даже некоторые проблемы – США признают эти технологии, как имеющие двойное назначение. То есть, есть вероятность, что их кто-то использует в военных целях. Из-за связанных со всем этим проволочек сроки поставки оборудования сдвинулись на целых полгода – и это нам еще повезло, что знаменитую поправку Джексона-Вэника отменили, а то неизвестно как бы все получилось в конечном итоге.

За этой шиной уже находятся сервера биржевых шлюзов. Через какой из них отправить конкретную заявку, или с какого из них взять данные, шина решает самостоятельно. В принципе – этого достаточно для нормального функционированя всей системы, но мы также добавили в нее и сервер управления рисками, который, в отличие от прошлой системы, теперь не является центральным звеном, и какие-либо проблемы с ним не вызывают остановки всей системы.

Еще одно нововведения, это так называемые FIX-сервера, которые позволяют подключать к ТС MatriX приложения, написанные под протокол FIX. Об этом решении мы подробнее расскажем в отдельном топике.

Конечная архитектура системы выглядит так:

Что это дало?

Такой «матричный» подход к построению системы позволил снизить ущерб от вероятных сбоев (отказ конкретного звена не приводит к необратимым последствиям), а также позволяет легко масштабировать систему в будущем. Что самое важное – драматически повысилась скорость работы. Теперь скорость обработки заявки в системе составляет от 500 микросекунд до 2 — это очень хороший результат. Общее время прохождения заявки от момента попадания в «Матрицу» до вывода ее в биржевые системы составляет от 2 до 5 миллисекунд (без учета потерь на каналах связи до системы) – это примерно в 40/50 раз быстрее, чем в системе предыдущего поколения it-trade|SmartTrade…

Для трейдеров, торгующих руками это, конечно не столь важно, а вот для алгоритмических торговцев, использующих роботов, подключенных через API – это существенное преимущество.

Среди других плюсов новой торговой системы:

- Повышенная произвдительность (до 2000 заявок в секунду в одном потоке, более 10 млн заявок в торговый день).

- Уже упомянутая возможность доступа внеших систем через OMS-FIX 4.4 Gates.

- Единая денежная позиция (ЕДП) и собственный учет рисков по портфелям клиентов.

Единая денежная позиция

Сервис единой денежной позиции для клиентов стал одной из главных «фич» всей новой торговой системы. Суть ее заключается в следующем:

При работе с предыдущей версией торговой системыit-trade/SmartTrade, клиенту предоставлялся отдельный лицевой счет для каждой торговой площадки. Например, Фондовый рынок Московской биржи — это счет MS; Срочный рынок Московской биржи — счет RF; Валютный рынок Московской биржи — счет FX (беспоставочный) или счет CD (поставочный) и другие. При подобном разделении, ценные бумаги и денежные средства, расположенные на одной торговой площадке не могут служить в качестве обеспечения для совершения операций на другой.

При использовании единой денежной позиции клиенту предоставляется единый счет с идентификатором MO, который включает в себя сразу несколько торговых площадок:

- Фондовый рынок Московской биржи (все инструменты, торгуемые в режиме Т+2).

- Срочный рынок Московской биржи (фьючерсы, опционы).

- Валютный рынок Московской биржи (беспоставочный режим).

- London Stock Exchange секция IOB (АДР российских эмитентов).

Проще всего понять выгоды единой денежной позиции на простом примере. Если в старой торговой системе it-trade для покупки 100 акций «Лукойла» (LKOH) в качестве обеспечения потребовалось бы 43 800 рублей (стоимость акции на 22.10.2013 составляла 2030 руб, величина обеспечения для рынка Т+2 – 438 рублей т.е. 100 х 438 — 43500), а на продажу 10 фьючерсных контрактов на акции этого же эмитента LKOH-12.13 (на ту же дату 1 фьючерс стоил 20 650 руб, обеспечение – 2 132 руб) потребовалось бы 10 х 2132 = 21320 рублей. Итого, для совершения двух не самых крупных сделок количество требуемых средств для обеспечения сделки превысило бы 65 000 рублей.

В новой же торговой системе равнялась бы 26 746 рублей. Разница довольно существенна – получается, что можно более гибко распоряжаться собственными средствами, они могут работать, а не простаивая в заблокированном в качестве обеспечения состоянии.

Жажда скорости

Единая денежная позиция, как нетрудно догадаться, со всеми своими преимуществами может быть интересна трейдерам и торговцам любого типа – от инвесторов, делающих не очень много сделок, до скальперов не убирающих пальцы с клавиатуры.

При этом, очевидно, что скоростные преимущества торговой системыMatrix более всего привлекают высокоскоростных трейдеров (HFT-трейдеров), которые торгуют на бирже с помощью механических торговых систем. Именно этот тип торговцев «делает» большую часть оборотов всех популярных биржевых площадок. Такие трейдеры играют большую роль в экосистеме фондового рынка (подробнее о тенденциях и перспективах алгоритмической торговли читайте наш специальный топик). Но никакая, даже самая удачная в теории, алгоритмическая торговая стратегия, не может нормально работать на практике, если не обеспечивается должное быстройдействие.

Поэтому и сами биржи, и брокеры постоянно занимаются развитием собственной инфраструктуры – только в 2010 году биржами, телекоммуникационными компаниями, алгоритмическими хедж-фондами, корпоративными и частными алготрейдерами на техническое перевооружение с целью увеличения скорости торгов во всем мире было потрачено более $ 2 млрд.

Отечественные биржевые площадки (в частности «Московская биржа») также следуют этому тренду. Если в 2010 году execution time заявок в торговых системах ASTS (фондовый рынок ММВБ) и FORTS (срочный рынок РТС) составляли 5-15 и 15-50 мс соответственно, то уже в 2013 году показатели составили 0.700 мс и 3-5 мс. Сейчас же время исполнения заявок в ядре биржевой системы не превышает 50 микросекунд.

При взгляде на все эти усилия ясно – что отставать брокеры просто не имеют право, поэтому дальнейший апгрейд и улучшение этого звена цепочки, которую проходит заявка по пути от пользователя до биржи, просто неизбежно.

Источник https://www.vbr.ru/investicii/help/investicii/birzha-chto-ehto-i-kak-rabotaet/

Источник https://ru.talkingofmoney.com/global-electronic-stock-market

Источник https://habr.com/ru/company/iticapital/blog/218431/