Как работает фондовый рынок

Фондовый рынок сегодня – это существенная часть финансовой отрасли, где обращаются активы на триллионы долларов. Капитализация всех фондовых рынков мира сегодня сопоставима с ВВП всего мира, и даже его превышает. В этой отрасли работают миллионы людей.

Но что собой представляет фондовый рынок изнутри. Какие есть институты и механизмы, которые отвечают за безопасность и бесперебойную работу этого огромного денежного механизма.

В этой статье мы разберем устройство российского фондового рынка, его основных игроков, их функции и что они дают в первую очередь частному инвестору.

Прежде всего необходимо сказать, что фондовый рынок и рынок ценных бумаг – это не совсем одно и тоже. Классически под рынком ценных бумаг понимают любые отношения между различными участниками рынка, связанные с обращением, выпуском, а также изъятием из обращения различных ценных бумаг. Рынок ценных бумаг, таким образом, охватывает все виды операций как на биржевом, так и на внебиржевом секторе. В свою очередь фондовый рынок — это часть общенационального рынка ценных бумаг, функционирующая в структурированной и организованной форме в виде фондовой биржи.

Строго говоря, фондовый рынок – это организованный рынок ценных бумаг, все участники которого работают по установленным правилам.

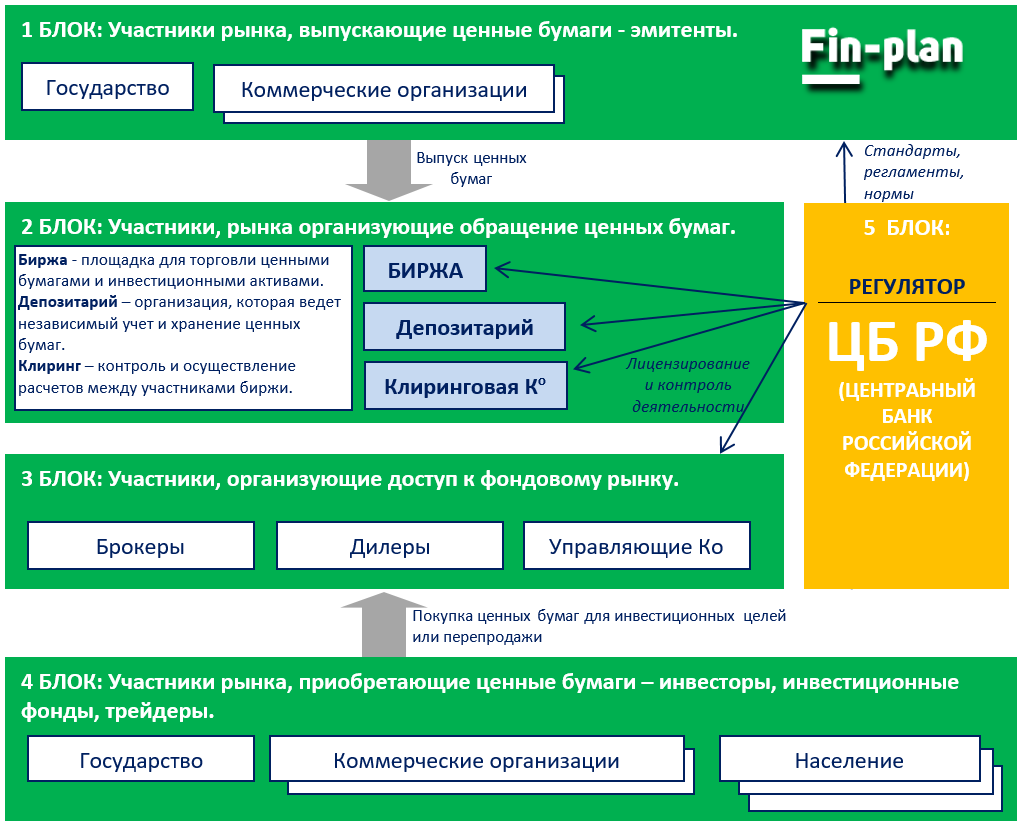

Схема работы фондового рынка:

На фондовом рынке можно выделить 5 типов участников:

Участники рынка, выпускающие ценные бумаги. Их еще называют эмитенты. Это, например, предприятия, выпускающие акции и облигации, а также государство и субъекты федерации, выпускающие облигации.

Участники рынка, организующие обращение ценных бумаг. Это биржа, на которой ценные бумаги покупаются и продаются частными и институциональными инвесторами и трейдерами, а также депозитарии и клиринговые компании, отвечающие за контроль расчетов и учет сделок купли-продажи.

Следующая группа – это участники, организующие доступ к финансовым активам биржи для широкого круга трейдеров и инвесторов. Это брокеры, управляющие компании, а также дилеры. Эти компании имеют право осуществлять сделки на бирже как от своего имени, так и от имени своих клиентов, предоставляя таким образом доступ к биржевому рынку всем желающим.

Пожалуй, самая главная группа, ради которой и создана вся инфраструктура – это сами частные и институциональные инвесторы и трейдеры. Те, кто приобретает ценные бумаги как с целью владения, так и с целью перепродажи.

Отдельной группы заслуживает главный регулятор, устанавливающий правила для всех участников, осуществляющий постоянный контроль деятельности участников и строго карающий за нарушение правил – это Центральный Банк Российской Федерации (ЦБРФ).

Далее рассмотрим подробнее тех участников фондового рынка, чья деятельность требует более подробного пояснения.

Как устроена биржа

Итак, основу фондового рынка составляет именно биржа, на которой осуществляются сделки только с зарегистрированными (котируемыми) на ней фондовыми активами и инструментами. Спектр таких финансовых ценностей в настоящее время существенно расширяется. К ним уже относят не только сами ценные бумаги, но и валюты, и драгоценные металлы, контракты, кредитные соглашения, а также различные гибридные инструменты, создаваемые на основе других ценных бумаг, валют и контрактов (например, фьючерсы и опционы).

Первой в современной России в мае 1990 года была создана Московская Товарная биржа. В 1991 году в России работали уже более ста бирж, это около половины от существующих в то время бирж во всем мире. В 1992 г. создана основная биржевая фондовая площадка ММВБ, а в июле 1995 г. появился современный рынок РТС. В 2010 г. эти биржи объявили о слиянии и уже в декабре 2011 г. на их основе создана крупнейшая в России интегрированная биржевая структура, переименованная в Московскую биржу.

Сегодня биржа и другие институциональные участники организованного рынка ценных бумаг в России формируют систему с очень высокой степенью регламентированности, прозрачности и упорядоченности операций. Что, в первую очередь, направлено на защиту интересов инвесторов.

Фондовая биржа — это организация, которая предоставляет площадку и инфраструктуру для проведения организованной торговли ценными бумагами и другими финансовыми активами. В 21 веке биржа — это, в первую очередь, высокотехнологичная компания, основу работы которой составляют сервера, высокоскоростное и защищенное оборудование, новейшее программное обеспечение. Поскольку основная задача биржи – связать сотни тысяч и миллионы покупателей и продавцов финансовых ценностей посредством интернета и предоставить им возможность заключить сделки между собой. Ежедневно на Московской бирже заключается миллионы сделок. Стратегическая задача биржи — это поддержание ликвидности рынка. Ликвидный рынок подразумевает высокую частоту сделок, значительные торговые обороты, что приводит к плавному движению цен и низким спредам (разница между ценой покупки и продажи в один и тот же момент времени). Низкая ликвидность рынка, наоборот, ведет к напряженности среди участников биржи, страху, что актив некому будет реализовать и возникновению негативных ожиданий и панических настроений участников биржевой торговли.

Именно поэтому деятельность биржи строго регламентирована. При этом собственники биржи не имеют права извлекать и получать какие-либо доходы от купли-продажи финансовых активов на бирже. Это обеспечивает беспристрастность биржи относительно цен самих активов. В тоже самое время биржа зарабатывает на комиссионных и в случае, если на бирже высокая ликвидность и много участников торгов, биржа будет довольно прибыльной организацией (пример – Нью-Йоркская фондовая биржа, Московская биржа и т.д.).

Торговать на фондовой бирже имеют право лишь специальные, аккредитованные участники — брокеры, дилеры, управляющие компании, имеющие соответствующие лицензии. В свою очередь частные и институциональные инвесторы и трейдеры, желающие торговать на фондовой бирже, участвуют в биржевой торговле опосредованно через данные аккредитованные организации, выступающие посредниками. Для этого достаточно открыть счет в данной организации.

В настоящее время в России функционирует несколько фондовых бирж. Однако реальный основной объем торгов фондовыми ценностями сосредоточен фактически на двух биржах:

ОАО «Московская биржа».

Эта биржа образовалась в 2012 году путем слияния бирж ММВБ и РТС. На текущий момент это крупнейшая в России и СНГ фондовая биржа. Котировки данной биржи являются системообразующими и используются, например, для установления официального валютного курса Центральным Банком. Московская Биржа имеет несколько торговых секций, в рамках которых обращаются традиционные ценные бумаги, такие как акции и облигации, а также производные финансовые инструменты, такие как фьючерсы, опционы, есть валютная секция и даже драг. металлы. В состав финансовой группы биржи входят также центральный депозитарий (НКО АО «Национальный расчетный депозитарий») и клиринговый центр (Банк «Национальный Клиринговый Центр»).

ОАО «Санкт-Петербургская биржа».

В ноябре 2014 года на Санкт-Петербургской бирже начались торги иностранными ценными бумагами. Сейчас к торгам допущены более 180 акций ведущих мировых компаний, таких как Apple, Facebook, Visa, и другие. В планах — сделать доступными для российских инвесторов все американские акции из индекса S&P-500. Это 500 наиболее ликвидных и интересных акций на американском рынке. По сути это отличный способ диверсификации своего инвестиционного портфеля по странам и валютам без фактического открытия иностранного брокерского счета. Более подробно о Санкт-Петербургской бирже мы писали в статье «Акции Санкт-Петербургской биржи».

Как попасть на фондовую биржу

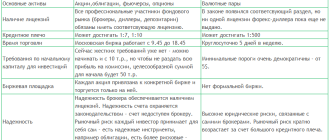

Функции посредника на фондовой бирже могут выполнять профессиональные участники рынка ценных бумаг, осуществляющие брокерскую и дилерскую деятельность. Ключевое отличие между брокером и дилером заключается в следующем: брокер предоставляет доступ к биржевым операциям своим клиентам, а дилер – выполняет все операции от своего имени и за свой счет. Дилер это, проще говоря, оптовый продавец ценных бумаг, приобретающий их на биржевом или внебиржевом рынке и реализующий мелким оптом и в розницу всем заинтересованным лицам. Брокер — это посредник, позволяющий клиентам совершать самостоятельно сделки на бирже по купле-продаже ценных бумаг и взимающий с клиентов комиссию за эту услугу в виде процента от стоимости сделки. Более подробно о брокерах мы писали в статье «Как выбрать брокера».

Также аккредитованным участником фондового рынка могут быть управляющие компании, которые управляют капиталом клиентов по своему усмотрению и в случае, если получают прибыль, делятся ей с клиентами.

Для рядового инвестора или трейдера как физического, так и юридического лица намного доступнее будут услуги брокера или управляющей компании. Заключая договор на брокерское обслуживание, инвестор за комиссию (процент от сделки) получает возможность в течение определенного времени осуществлять торговые операции на бирже со своего брокерского счета. В случае с управляющей компанией — клиент передает денежные средства в управление профессиональным участникам рынка, ожидая доход через определенный период, при этом сам не участвует в выборе и оценке ценных бумаг. В статье «Как заработать на фондовом рынке» мы описывали преимущества и недостатки каждого из этих способов.

Это важно: стоит отметить, что деятельность брокеров организована таким образом, что клиентские счета и собственные денежные средства брокеров строго разделены, фактически брокеры не имеют права доступа к счетам клиентов. В отличии, например, от банков, где клиент просто отдает сумму средств, а банк распоряжается ими по своему усмотрению, выдает в кредит и т.д. Далее, когда будем говорить о депозитариях мы увидим еще один механизм защиты брокерских счетов клиентов.

В современных условиях развития электронных технологий биржевая торговля становится все более доступной для рядовых, непрофессиональных участников фондового рынка. И появляются уже не только брокеры, но и суб-посредники, такие, например, как Тинькофф Банк, которые с одной стороны, берут более высокие комиссии за сделки, а с другой — позволяют совершать операции через телефон буквально в один клик.

Пример технического решения для частных инвесторов в личном кабинете Банка Тинькофф:

Роль и функции всех ключевых участников фондового рынка мы уже описали. Рассмотрим теперь вспомогательных участников, которые занимаются контролем и обслуживание инфраструктуры фондового рынка. К институциональной инфраструктуре фондового рынка, обеспечивающей его функционирование, но не участвующей непосредственно в биржевой торговле, относят депозитарии, клиринговые организации, кредитно-финансовые организации и регулятора рынка (в России это Центральный Банк, являющийся макрорегулятором на финансовых рынках с 2014 года).

Контроль биржевых операций

Главной задачей депозитарной деятельности является учет и регистрация перехода прав владельцев ценных бумаг, а также хранение информационных записей о владельцах ценных бумаг. Депозитарий подтверждает и защищает права владельцев ценных бумаг от неправомерных действий эмитента или брокера. Депозитарии действуют на основании лицензии и их деятельность также контролируется ЦБ РФ. Депозитарии оказывают помощь в реализации прав владельцев ценных бумаг, например, при получении дивидендов, реализации прав на управление компанией через участие в общем собрании акционеров и т.п. Для этого депозитарий может оказывать сопутствующие услуги: ведение денежных счетов клиентов, представление интересов акционера на общем ежегодном собрании, мониторинг деятельности эмитента, анализ рынка, налоговое и инвестиционное консультирование и др.

Это важно: с точки зрения инвестора депозитарии выполняют очень важную защитную функцию. Поскольку все записи о ценных бумагах хранятся именно в депозитарии, это делает клиента независимым от брокера. Закрывая свой брокерский счет в конкретной компании, клиент продолжает оставаться владельцем ценных бумаг. Также это является определенной страховкой на случай закрытия брокера по разным причинам. Мы просто можем пойти к другому брокеру открыть счет и продолжать работать со своими ценными бумагами.

При этом хранение информационных записей о владельцах ценных бумаг в депозитарии не означает перехода к депозитарию права собственности на ценные бумаги клиента.

Клиринговая организация занимается определением взаимных обязательств участников биржевых торгов. Клиринговая организация также действует на основании лицензии. По сути клиринговая палата биржи отслеживает все сделки, фиксирует начальных и конечных продавцов по сделкам. Далее клиринговая палата должна определить, сколько брокеры и дилеры должны заплатить друг другу по итогам биржевой сессии.

На сегодня самым главным регулятором на фондовом рынке является Центральный Банк. Но так было не всегда. Первым регулятором российского фондового рынка была, созданная в 1993 г. Федеральная комиссия по рынку ценных бумаг. Далее ее полномочия в 2004 г. были переданы Федеральной службе по финансовым рынкам (ФСФР). А уже с 2014 г. функции регулятора рынка ценных бумаг были сосредоточены в Центральном банке РФ. Внутри ЦБ РФ фондовым рынком занимается департамент рынка ценных бумаг и товарного рынка, которому отданы все полномочия Федеральной службы по финансовым рынкам в области лицензирования профессиональных участников фондового рынка, регулирования, контроля и надзора за их деятельностью.

Поэтому для частных инвесторов главной гарантией того, что они имеют дело с аккредитованным брокером или управляющей компанией, является наличие соответствующих лицензий, выданных еще ФСФР или же ЦБРФ. Стоит отметить, что большинство российских брокеров, например, на рынке форекс, не имеют никаких лицензий на свою деятельность. Что говорит о сложном правовом статусе и порой даже нелегитимной деятельности таких компаний. В свою очередь, деятельность брокеров фондового рынка более прозрачна. На сайте биржи можно посмотреть списки таких лицензированных брокеров, а также их различные рейтинги и убедиться в надежности компании, с которой планируете работать.

Подведем итог

Фондовый рынок является одним из наиболее привлекательных объектов вложения свободных денежных средств. Несмотря на финансовые риски, данный рынок предоставляет инвестору или трейдеру перспективу получения высокой доходности и относительно гарантированной ликвидности своих вложений. В России фондовый рынок достаточно молод и сильно недооценен. Именно поэтому он достаточно динамичен и представляет интерес не только для отечественных, но и для зарубежных инвесторов. Для того чтобы понять, как сделать свои первые шаги в инвестировании на фондовом рынке, приглашаем Вас на наши бесплатные мастер-классы, где мы рассказываем, как минимизировать риски, находить защищенные инвестиционные активы и при этом добиваться стабильной и приличной доходности – узнать подробнее о ближайшем мастер-классе.

Фондовая биржа: что нужно знать начинающему инвестору

В первую очередь это место проведения торгов, где изначально собирались те, кто хочет купить товар, и те, кто хочет его продать. Само слово «биржа» происходит от купеческой фамилии Börse, созвучной латинскому слову «кошелек».

Термин «фондовая биржа» родом из царской России, он означает «биржу акций» или «биржу финансовых активов». Последние годы все чаще его заменяют выражением «фондовый рынок», имея в виду любую торговую площадку для ценных бумаг.

Строго говоря, фондовая биржа — это оператор организованных торгов акциями и облигациями. В противовес неорганизованным торгам, когда бумаги покупают и продают на прямых переговорах, на бирже все сделки обезличены и автоматизированы.

Зачем нужны биржи

Финансовый рынок делится на тех, кто дает деньги в пользование другим (инвесторы), и тех, кто берет их на время для решения своих конкретных задач (компании, государство). В самом простом виде это работает, когда банки собирают вклады и выдают их в виде займов.

Для больших сроков (годы и десятилетия) или сложных проектов (новая компания, новый продукт, слияние или поглощение) займы не работают. Они либо обходятся дорого, либо сумма выдачи в банке оказывается невелика. И тогда включается рынок ценных бумаг.

Биржа — то место, где компании продают свои акции (доли в бизнесе), получая деньги на развитие, где государство или компании берут в долг сразу миллиардами рублей у многих тысяч людей (выпуская облигации). И где все это можно обменять на другую валюту или застраховать от потерь через фьючерсы и опционы.

Какими бывают биржи

Не все биржи являются фондовыми, то есть не все торгуют ценными бумагами (акциями, облигациями, паями фондов). В зависимости от того, какие активы там присутствуют, это могут быть:

— товарные (например, Санкт-Петербургская товарно-сырьевая биржа, торгующая нефтью, газом и лесом, или Лондонская биржа металлов);

— валютные (Сингапурская биржа);

— криптовалютные (крупнейшие — Binance, FTX, Coinbase, Kraken);

— производных инструментов (Чикагская биржа опционов).

В последние годы деление между ними все более условно — биржи становятся универсальными. Например, Московская биржа, как и Сингапурская, исторически называлась валютной, но сейчас основной объем сделок на ней происходит с облигациями на денежном рынке (за июнь 2022 года более 48 трлн рублей).

Эта тема для продвинутых инвесторов. Тем, кому мало купить ценную бумагу — они хотят выжать из нее максимум.

Торги товарами и валютой сегодня происходят преимущественно вне биржи, через форвардные контракты и свопы. Банки делают это напрямую друг с другом. Большая часть валютного обмена в мире совершается на межбанковском рынке Forex.

Криптовалютные биржи не признаются в большинстве стран мира частью финансовой системы, поскольку они не отчитываются перед регуляторами. По факту они считаются обычными онлайн-сервисами для обмена виртуальных денег на фиатные (выпущенные государством).

Биржи по виду и размеру

Ранее биржи можно было поделить по типу владения (государственные, частные, смешанные), но сегодня в мире есть лишь одна крупная площадка, которая не является частной — Tudawul (Саудовская Аравия). Также можно встретить деление бирж на открытые и закрытые (для сторонних участников), но это устаревшее явление.

Все крупнейшие биржи, включая российские, являются акционерными обществами. Так, Московская биржа — эмитент довольно популярной в России акции, по ней регулярно платят дивиденды.

В мире действует около 250 компаний, которые оказывают биржевые услуги или прямо называют себя биржами, но лишь 20 из них достаточно крупные, чтобы привлечь капитал на сумму 1 трлн долларов и более. По факту на топ-15 бирж приходится почти 90% всех сделок в мире, и около половины из них проходят на биржах США.

Ключевой показатель для любой биржи — ее капитализация (стоимость всех торгуемых на ней активов). Два бессменных мировых лидера по этому показателю: Нью-Йоркская фондовая (NYSE) и технологическая NASDAQ. За третье место борются Токийская биржа, панъевропейская Euronext, биржи Шанхая и Гонконга.

Кто торгует на бирже

Если проводить аналогии с рынком недвижимости, то на бирже есть первичные покупатели и продавцы, вторичные участники и их агенты. Эмитенты выпускают ценные бумаги (строят дом), инвесторы в них вкладывают (IPO — покупают на котловане) и перепродают другим участникам торгов, а брокеры (как риелторские агентства) оказывают посреднические услуги.

На фондовом рынке можно то… на фондовом рынке можно это. а он зарабатывает на фондовом рынке… Да что это такое — фондовый рынок?

В России более 20 миллионов инвесторов, не считая юридических лиц (компании тоже покупают ценные бумаги). Все они участвуют в торгах на бирже через своих брокеров, которые обязаны иметь лицензию и отчитываться перед Центробанком. Прямые сделки между покупателями и продавцами невозможны.

Схема работы биржи сводится к следующему: зарегистрированные на ней брокеры собирают и подают заявки от имени своих клиентов, клиринговая палата биржи рассчитывает, кто кому и сколько должен (денег, акций, облигаций, паев), брокеры получают новые списки владельцев и распределяют активы между клиентами.

Чем торгуют на бирже

Обобщенно все активы, доступные для покупки и продажи на бирже, называются финансовыми инструментами. Основные типы:

— ценные бумаги (акции и облигации);

— валютные пары (доллар/рубль, евро/доллар, юань/рубль и другие);

— паи фондов (доли в готовых портфелях ценных бумаг);

— производные контракты (фьючерсы, опционы, свопы).

Непрофессиональные инвесторы, в том числе новички, имеют право покупать и продавать любые из видов инструментов. Но могут быть ограничения по конкретным эмитентам. Например, неквалифицированному инвестору нужно сначала сдать типовой тест на знание рынка еврооблигаций, иностранных акций или производных инструментов, прежде чем он получит право проводить сделки с ними.

Типы сделок на бирже

Все участники торгов традиционно делятся на долгосрочных (инвесторов) и краткосрочных (спекулянтов). Для первых основной и единственный способ совершить сделку — купить актив и затем продать его, получив деньги, у вторых вариантов больше.

Спекулянты часто используют маржинальное кредитование и короткие сделки (так называемый шорт). В случае с маржинальной торговлей спекулянт берет в долг у брокера деньги, чтобы вложить большую сумму в торговую идею, доход от которой, как он считает, перекроет затраты на кредит.

В случае с короткими сделками (шорт) спекулянты также берут в долг у брокера, но не деньги, а ценные бумаги или валюту, чтобы выкупить их обратно, когда цена упадет. За такую операцию брокеры начисляют проценты, согласно их тарифам.

Как совершать сделки на бирже

Все сделки с ценными бумагами, валютами, паями или контрактами совершаются через брокера. В зависимости от желания самого клиента это могут быть следующие способы купли-продажи:

— через мобильное приложение;

— через торговый терминал (программу на ПК);

Два первых способа чаще всего выглядят следующим образом. Нужно открыть приложение или программу, вбить в поле поиска тикер (торговый код) инструмента, посмотреть на последние цены сделок или актуальные заявки, выбрать свою цену или согласиться с предложенной, подтвердить сделку паролем.

Большие заработки на рынке возможны только в кино? Вовсе нет. Доказательство этому — реальные истории людей. Миллионы из мусорного бака и капиталы, сделанные в кризис.

Ценные бумаги, контракты или деньги на счете, как правило, отображаются мгновенно, но фактически ими распоряжаться можно не сразу. Например, фьючерсы и опционы доступны после клиринга (проходит два раза в день), валюта — либо в тот же день, либо на следующий, акции и облигации — после 2 торговых дней.

Особенности российских бирж

В России действуют две основные торговые площадки: Московская биржа (до этого ММВБ) и СПБ Биржа. С брокерского счета обычно доступны обе, но между ними есть важные отличия.

Московская биржа специализируется на российских акциях (более 200 компаний) и торговых инструментах в рублях. На ней инвесторы ищут лучшие цены на иностранную валюту (доллары, евро, фунты, юани), а также на голубые фишки России («Газпром», Сбербанк, «Лукойл» и прочие), плюс здесь большой выбор облигаций.

СПБ Биржа занимается в основном иностранными акциями и фондами (около 2 000 инструментов). Сейчас запустила торги акциями с первичным листингом на Гонконгской бирже. Почти все инструменты на СПБ Бирже продаются за доллары, включая акции Китая, Европы, Индии, Бразилии и других стран. Но акции из Гонконга торгуются в гонконгских долларах.

Фондовый рынок: что это и как он устроен

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Признаки фондового рынка

Рынок ценных бумаг имеет определенные признаки:

- у него всегда есть фиксированная торговая площадка, например фондовый рынок Московской биржи;

- обязательно наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

- установлены торговые процедуры по времени и стандартам;

- все оформление сделок централизованно;

- деятельность всех участников рынка контролируется уполномоченными органами;

- существуют официальные котировки активов.

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

Участники фондового рынка

В торговлю ценными бумагами вовлечены три типа участников:

- эмитенты — компании, которые выпускают и продают свои ценные бумаги;

- инвесторы — частные лица или компании, которые покупают ценные бумаги;

- профессиональные участники — люди или компании, чья деятельность официально связана с биржей. Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Регуляторы фондового рынка

Деятельность фондовых рынков в России регулируется Федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Индексы фондового рынка

Капитализация фондового рынка — это стоимость всех выпущенных на нем ценных бумаг. Этот показатель является основной оценкой рынка. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с движением котировок.

Оборот рынка — это общая стоимость ценных бумаг, умноженная на количество тех бумаг, с которыми совершены сделки. Этот показатель может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — показателями динамики различных групп бумаг:

Индекс биржи есть практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшими объемами торгов.

Интернациональный индекс включает ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например Европу, Азию, Северную Америку.

Секторальный индекс касается капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

Отраслевой индекс включает ценные бумаги конкретных отраслей экономики. Это могут быть индексы IT-компаний, нефти и газа, фармкомпаний.

Рассчитываются индексы по нескольким формулам:

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно этой формуле, сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например 10 или 100. Таким образом высчитывается индекс S&P 500.

Равновзвешенный индекс рассчитывается так, чтобы вес каждой акции в индексе был одинаковым. У компании A капитализация в десять раз выше, чем у компании B. Однако в равновзвешенном индексе доля компании A будет составлять столько же, сколько доля компании B.

Классический метод заключается во взвешивании по цене. Он самый простой и именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Есть также формулы Ласпейреса, Пааше и Фишера, на которых тоже могут быть построены индексы. Другие методы индексирования состояния рынков учитывают такие показатели, как волатильность , минимальная вариативность и прочее.

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализах, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Как торговать на фондовом рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента либо оплачены отдельно согласно установленному тарифу.

Технический и фундаментальный анализы

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считаные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ — это анализ на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен и помогает принять решение о заключении сделок.

Кроме фигур (паттернов), в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ — это анализ финансового состояния отраслей ценных бумаг, экономического положения стран, благополучия и капитализации компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли и говорит, насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга оба анализа.

Доходность фондового рынка

Доходность ценной бумаги — это разница между ее стоимостью в разные периоды времени, выраженная в процентах. Иначе говоря, чтобы получить доходность, нужно купить по цене и продать по высокой. Эта разница и становится доходом.

Дополнительным источником прибыли может быть доход от самих ценных бумаг — дивиденды акций, купоны облигаций или прибыль от деятельности ПИФов.

Реинвестирование позволяет увеличивать доход за счет вложения прибыли от ценных бумаг в новые ценные бумаги.

Доходность инвестирования в ценные бумаги можно рассчитать по формуле, где из финансовых активов на конец периода вычитаются финансовые вложения в начале периода, а полученный результат делится на тот же показатель финансовых активов начального периода. Получившееся число нужно умножить на 100% — и это будет процент доходности.

Пример. Инвестор в начале года вложил в ценные бумаги ₽500 тыс. В конце года общая стоимость его портфеля составила уже ₽550 тыс. Благодаря формуле мы можем подсчитать, что доходность его стратегии оказалась 10%.

Не следует забывать, что доходность должна учитывать комиссии брокера, депозитария, регистратора, налоги и возможные проценты за вывод средств.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник https://fin-plan.org/blog/investitsii/kak-rabotaet-fondovyy-rynok/

Источник https://www.banki.ru/news/daytheme/?id=10969024

Источник https://quote.rbc.ru/news/article/60251b7b9a7947c49c76443d