Что такое акции и как заработать на них — пошаговый план

С ростом уровня жизни все больше россиян хотят вложить средства в доходные финансовые инструменты. Какие здесь возможны варианты? Первый — банковские вклады, но проценты по ним, увы, невысоки и могут лишь покрыть инфляцию. Второй вариант — криптовалюты, которые, несмотря на доходность, остаются весьма рискованным инструментом.

Есть и третий, компромиссный, вариант — инвестиции в ценные бумаги. В статье ниже команда Bankiros.ru попыталась разобраться, как заработать на акциях, насколько этот вариант заработка рискован и какой доход может принести новичку.

Что такое акции?

Начнем с основ — откуда вообще берутся акции? Чтобы развиваться, компаниям нужны источники финансирования. Для этого привлекаются инвесторы — люди, которые готовы вложить деньги взамен на долю с прибыли компании. Такие обязательства инвестора и компании по отношению друг к другу закрепляются в виде ценной бумаги — акции.

Как зарабатывают на акциях и из чего складывается прибыль?

Торговля акциями и другими ценными бумагами происходит на организованных рынках — биржах. В России сегодня действует около десятка бирж, но крупнейшие из них — две:

- Санкт-Петербургская биржа. Здесь можно приобрести иностранные акции; . К торгам допускаются акции только российских компаний.

Кроме акций, на биржах торгуют и другими ценными бумагами — инвестиционными облигациями, опционами и фьючерсами.

Важно! Инвестиции в акции не гарантирует прибыль. Любая ценная бумага может вырасти и упасть в цене, причем за очень короткий промежуток времени. Чтобы получить доход от своих вложений, инвестору нужно покупать такие акции, которые не «упадут» в стоимости, а наоборот — подорожают.

Определить перспективную компанию-эмитента акций может лишь человек с хорошим уровнем финансовой и инвестиционной грамотности. Чтобы заработать на акциях, новички берутся изучать фондовый рынок либо обращаются к профессиональным посредникам — за единичными консультациями либо постоянным сопровождением.

Какие виды и типы инвестиций существуют?

Акции — лишь одна из разновидностей ценных бумаг. А какие еще активы можно приобрести на бирже и чем они отличаются от акций?

- — это, по сути, долговая расписка, которая дает право инвестору вернуть деньги и получить проценты по ним в оговоренный срок. Выпускаются государством и компаниями;

- Акция — ценная бумага, которая дает инвестору право получить часть прибыли компании, ее выпустившей. Также доход получают на разнице курсов от купли-продажи: это возможно за счет того, что акции постоянно растут и падают в цене;

- Фьючерс — контракт, который фиксирует куплю-продажу активов или товаров по текущим ценам. Поставка производится в будущем (в сроки, оговоренные контрактом). Если актив подорожает, инвестор получит прибыль. Если подешевеет — понесет убытки;

- Опцион — биржевой контракт, позволяющий купить или продать актив по определенной цене в определенные сроки.

Среди всех бумаг наиболее надежным вложением для новичка станут гособлигации. Доходность по ним выше, чем по депозитам, зато уровень рисков — минимальный. Гораздо большую прибыль сулят акции, но торговать ими рискованнее, чем облигациями. Фьючерсы и опционы — это типы ценных бумаг, с которыми работают опытные инвесторы или вовсе профессионалы.

Если все-таки решили вкладывать деньги в акции, стоит определиться с компаниями, перспективными для инвестиций, а также стратегией (об этом — см. пункты ниже).

Самые популярные акции — российские и иностранные

Самые популярные для инвестиций компании — это лидеры своей отрасли, показывающие устойчивый рост прибыли. На российском фондовом рынке таковыми являются нефте- и газодобывающие компании, добытчики др. полезных ископаемых, крупные ритейлеры. Например, такой список популярных российских акций предлагает РБК Quote:

- Ростелеком;

- Сургутнефтегаз;

- АЛРОСА;

- Татнефть;

- Русал;

- X5 Retail Group;

- Яндекс;

- Роснефть;

- НЛМК;

- Аэрофлот.

В иностранном бизнесе среди лидеров роста значатся самые разные компании — сети общепита, поставщики информационных и финансовых услуг, производители электроники. Приведем лишь некоторые наименования:

- Tesla;

- Starbucks;

- McDonald’s;

- Alphabet;

- Mastercard;

- BAT;

- PayPal;

- Philip Morris;

- Nokia;

- Walmart.

Что касается инвестиционных предпочтений, то довольно часто россияне вкладывают деньги в акции зарубежных компаний. Во-первых, на мировом рынке проще найти надежного эмитента — выбор больше. Во-вторых, вложения в иностранный бизнес позволят защититься от нестабильной российской экономики. В-третьих, иностранные акции — это всегда вложения в валюте, что автоматически защищает их от девальвации рубля.

Какие существуют варианты заработка на акциях?

Акциями можно распоряжаться по-разному. Выбор в пользу того или иного способа заработка инвесторы делают, исходя из опыта, готовности к риску и имеющемуся капиталу. Иногда способы заработка на акциях сочетают. Рассмотрим, в чем их суть.

Торговля на бирже (трейдинг)

Суть трейдинга состоит в том, чтобы покупать акции по одной цене, а продавать дороже. Возможность для этого предоставляет сам фондовый рынок: за несколько минут котировки акций могут как существенно вырасти, так и рухнуть. Что влияет на стоимость акций:

- Прибыльность компании;

- Обстановка на рынке;

- Настроения трейдеров;

- Политическая ситуация

- И ряд других факторов.

Чтобы заниматься трейдингом самостоятельно, нужно хорошо понимать, как устроен рынок ценных бумаг, и постоянно отслеживать изменения на нем. Пассивным вариантом заработка такое управление акциями не назовешь.

Покупка и долговременное хранение акций

Купив акцию, инвестор начинает получать прибыль от роста ее стоимости. Так можно заняться долгосрочным вложением: приобрести акции одной или нескольких компаний, которые почти наверняка вырастут в цене через несколько лет. Это безопасный вариант инвестирования, но самый низкодоходный. Оправдывает себя только с ситуации, когда у инвестора большой капитал.

Дивиденды

Плюс дивидендов состоит в том, что они не зависят от котировок. Инвестор получает гарантированный доход, размер которого утверждает собрание акционеров. Дивиденды выплачиваются ежегодно, реже — ежеквартально.

Минус дивидендов — в том, что у каждой компании своя политика по их начислению. Одни сразу заявляют, что не планируют их выплачивать. Другие умалчивают о дивидендной политике. Третьи опираются на цифры, например, готовы платить акционерам до 30% чистой прибыли или 50% свободного денежного потока. Еще один вариант — компания заявляет, что будет платить не менее определенной суммы на акцию.

Например, МТС обещает ежегодно начислять не менее 28 рублей на акцию с 2019 по 2021 год. Получается, что высокую доходность по дивидендам имеют только крупные акционеры. А вот с нуля сколотить состояние таким способом затруднительно.

Инструкция по заработку на акциях — 8 необходимых шагов

После экскурса в то, как инвесторы зарабатывают на ценных бумагах, возникает вопрос практического толка: как купить первую акцию и стать участником фондового рынка? Предлагаем простую инструкцию:

- Проходим обучение. Даже если акции планируется передать в доверительное управление, инвестору все равно нужно понимать, как в своей основе работает фондовый рынок, что означают основные понятия («акция», «биржа» и т.д.);

- Ставим цели. Инвестирование без конкретной цели редко бывает успешным. Инвестор формирует стратегию, исходя из того, зачем ему нужны деньги, на какой минимальную прибыль он рассчитывает и в какой срок;

- Выбираем брокера. Брокеры выполняют посреднические функции: через них инвесторы регистрируются на бирже, покупают и продают ценные бумаги, формируют финансовую отчетность и т.д.;

- Открываем демо-счет. Чтобы не рисковать рублем, новички могут попробовать себя в торговле виртуальными акциями, создав демо-счет. Технически такой счет работает так же, как брокерский, и дает максимальное точное представление о сути трейдинга;

- Формируем стратегию. В инвестировании принято говорить о трех основных стратегиях — консервативной, умеренной и агрессивной. Они отражают степень риска — соответственно, низкую, среднюю и высокую. При этом в трейдинге действует правило: чем выше риск, тем больше доходность;

- Распределяем ресурсы. Источники дохода нужно по возможности диверсифицировать. В инвестировании речь идет о том, что вкладывать деньги в различные ценные бумаги от нескольких компаний — формировать инвестиционный портфель.

- Выбираем акции. Новичкам стоит инвестировать в крупные компании, которые на протяжении лет дают хорошую прибыль. С опытом можно начать покупку акций от растущих компаний в новых, перспективных отраслях экономики;

- Покупаем акции. Сегодня операции на бирже происходят онлайн, с помощью программного обеспечения. Для покупки акций можно использовать терминал или мобильное приложение вашего брокера, а можно — универсальную программу Quik.

В каких случаях нужно вкладываться в одну акцию, а в каких — в несколько, т.е. создавать портфель?

Любой инвестиционный портфель — это набор финансовых инструментов. Он может состоять из различных ценных бумаг (например, акций, облигаций и фьючерсов в соотношении 50/30/20). Либо же инвестор собирает портфель из бумаг одного типа — например, акций, — но скупает их у нескольких компаний.

В любом случае, инвестиционный портфель — это наиболее безопасный вариант вложений. Его преимущество состоит в диверсификации: маловероятно, чтобы рухнули котировки сразу всех ценных бумаг, выпущенных разными эмитентами. Путем создания портфеля обогащались все успешные трейдеры. Однако формировать собственный инвестпортфель советуем только тем новичкам, которые имеют внушительный капитал на старте (от 400 тыс. рублей). С суммой меньшей это станет пустой тратой времени.

А что насчет инвестиций в акции одного эмитента? Недостатки такой стратегии очевидны: инвестор становится зависимым от одного источника дохода. Если данная бумага упадет в цене — инвестор уйдет в минус. Но для начинающих трейдеров, у которых в кармане не больше 100 тыс. рублей, покупка единственной акции — это хороший способ познакомиться с биржей. Следить за котировками одной-единственной компании легче, чем за несколькими, а объем вложенных средств — не настолько велик, чтобы бояться его потерять. Доход может принести просто колебание курса данной акции.

Как торговать акциями в 2022 году. Гайд для новичков на фондовом рынке

Чтобы начать торговать акциями вам нужен главный инструмент — счёт для торговли. Его можно открыть у брокера, или в банке, но как же выбрать правильную и надёжную компанию, если вы делаете первые шаги на финансовых рынках?

Мы подготовили для вас чек-лист.

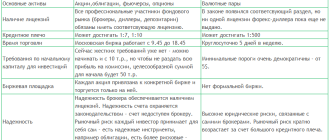

Чек-лист для выбора брокера

1. Убедитесь, что у финансовой организации есть лицензия. Такие документы всегда размещены на официальном сайте компании и их достаточно легко найти.

2. Обратите внимание на возраст компании. Не секрет, что чем дольше фирма на рынке, тем больше к ней доверия. Выбирайте брокеров в возрасте от 5 лет, а лучше — от 10.

3. Проверьте торговые условия. Вас должны интересовать:

- Тарифы на пополнение и вывод денег с ваших счетов — насколько они низкие или высокие;

- Комиссии за торговлю акциями — опять же, важен их размер, чем меньше, естественно, тем лучше.

- Также проверьте количество и виды инструментов для торговли — если брокер даёт торговать только акциями премиум-класса, вроде Google и Tesla, у вас просто может не хватить средств для инвестиций в таких гигантов. Разнообразие — наше всё.

4. Ищите информацию о брокерах на сайтах-агрегаторах и в рейтингах. Там обычно дана вся информация, о которой мы поговорили ранее, плюс вы найдёте отзывы других трейдеров, которые могут помочь вам сделать выбор.

Как только выбор сделан, открывайте торговый счёт.

Как подобрать размер инвестиций в акции?

Теперь настаёт самое время решить, сколько же инвестировать в акции.

Ответ на этот вопрос, с одной стороны, очень простой: инвестируйте ровно столько, сколько вы можете позволить себе потерять. Это самый здравый и рациональный подход. Чем больше инвестиция, тем больше потенциальная доходность, но тем выше и риски. Нет волшебной цифры, которая 100% будет верной для всех трейдеров мира.

Вы также должны ориентироваться на объёмы инвестиций (то есть, сколько акций покупать) и на стоимость одного актива (сколько стоит 1 акция выбранной компании). Кроме того — некоторые брокеры устанавливают минимальный размер первоначального взноса для торговли акциями: его также нужно иметь ввиду.

Теперь давайте определим — в кого инвестировать или какие инструменты для торговли выбрать.

Какие существуют инструменты для инвестиций в акции?

Здесь речь пойдёт не о конкретных компаниях, а именно о видах активов. Дело в том, что:

- Из акций компаний формируются фондовые индексы, в которые тоже можно инвестировать.

- Акции можно торговать с помощью CFD-контрактов.

- Также, на рынке существуют фондов ETF.

Разберём эти понятия предметно:

- . Индекс — это своеобразная корзина или набор акций. Например, популярный индекс Dow Jones (наверняка вы о нём слышали) включает в себя 30 крупнейших компаний, чьи акции торгуются на биржах США. Важно знать, что индекс никогда не торгуется в чистом виде — трейдеры оперируют его производными. Например, CFD. расшифровывается как Contract for Difference или Контракт на Разницу. Разница эта в цене актива — в момент покупки и в момент продажи. Существуют CFD на индексы, CFD на акции, CFD на металлы и так далее. Основное отличие в торговле CFD перед торговлей чистым активом — возможность использовать кредитное плечо. — это набор акций, который торгуется на рынке как единый инструмент. Бывают ETF индексные — то есть, копирующие фондовый индекс, товарные — на определённую группу товаров, например, драгметаллы, отраслевые — включающие в себя акции компаний единого сектора, и другие. ETF — относительно новый, но набирающий популярность инструмент на финансовых рынках.

Резюмируя вышесказанное — в третьем шаге подготовки к торговле акциями вам нужно выбрать тип инструментов, в которые вы хотите инвестировать.

Это могут быть CFD на акции — вам доступно использование кредитного плеча, а также открытие позиций как на покупку, так и на продажу. О кредитном плече, для чего оно нужно и как торговать с кредитным плечом мы подробно рассказали в этом посте.

Вы также можете выбрать классические инвестиции в акции — в таком случае, начальное вложение будет крупнее, но риски будут чуть меньше.

Ещё один вариант — торговля ETF. Может вас заинтересует инвестиция сразу в определённый сектор экономики или фондовый индекс — в этом случае ETF будет самым оптимальным решением.

Что мы имеем в итоге?

- Выбираем брокера и открываем счёт.

- Определяем доступную сумму для инвестиций.

- Выбираем тип инструментов для торговли.

С теоретической частью мы заканчиваем и переходим к аналитической, в которой расскажем, какие акции наиболее перспективные для инвестиций в 2022 году.

Как новичку выбрать акции для инвестиций?

Нам нужно определить, у акций каких компаний или у каких секторов экономики наибольший потенциал роста в начале 2022 года. Для этого проанализируем ситуацию на рынках. 2021-й можно обозначить одним словом — инфляция. Именно она стала головной болью для центробанков, но не для компаний.

Для лидеров секторов прошлый год стал периодом рекордных прибылей. Корпорации смогли накопить кэш на своих балансах в размере 7 трлн USD, и часть из этих денег они планируют направить на BuyBack. Следовательно, первая торговая идея на 2022 год — это компании с рекордными суммами, выделенными на обратный выкуп акций.

В список можно внести Apple Inc. (NASDAQ: AAPL), Meta Platforms (NASDAQ: FB), Microsoft Corporation (NASDAQ: MSFT), Mastercard Incorporated (NYSE: MA), Morgan Stanley (NYSE: MS) и другие крупные корпорации, работающие на мировом рынке.

Лидер 2021 года

В 2020 году в аутсайдерах оказался сектор энергетики, который упал на 32%. Но в 2021 году всё кардинально изменилось, и этот сектор оказался в лидерах, показав доходность в 52%.

Сейчас объясним, как это произошло. В период острой фазы пандемии спрос на продукцию энергетического сектора упал, так как предприятия закрылись на карантин. В итоге предложение на рынке превышало спрос, что негативно отразилось на стоимости сырья.

Центробанки развитых стран поспешили помочь бизнесу и начали вливать огромные суммы денег в финансовую систему, что помогло избежать массовых банкротств. Обратной стороной медали стал повышенный спрос на товары, так как предприятия получали помощь от правительства, брали дешёвые кредиты и могли оплачивать труд своего персонала.

Вместе с падением спроса на сырьё уменьшилась и его добыча. Когда предприятия начали возвращаться к прежним объёмам производства, оказалось, что предложение энергоресурсов сократилось. Это привело к росту цен на энергоносители, и прибыль пошла в компании, работающие в данном секторе.

В такой ситуации наиболее ощутимый рост акций происходит у небольших по капитализации эмитентов. Лидером в данном сектора стала Calumet Specialty Products Partners, LP (NASDAQ: CLMT), чьи бумаги за 2021 год подорожали на 400%.

Искать в секторе энергетики идеи для инвестиций в этом году можно, но это очень рискованно. Стоимость сырья повысилась — это сразу привлекло внимание инвесторов к данному рынку, которые стремятся побыстрее получить прибыль от высоких цен на энергоносители.

В 2022 году предложение может стабилизироваться из-за притока инвестиций в энергетический сектор. В первом полугодии акции ещё подрастут в цене, а во втором — участники рынка поспешат зафиксировать прибыль, и стоимость бумаг устремится вниз.

Финансовый сектор

Наиболее консервативным сектором для инвестиций выглядит финансовый. За прошлый год он показал доходность в 38%. Причина кроется в ожидании роста процентных ставок.

В этом году повышение ставки Федеральной резервной системой США (Federal Reserve System, FED) становится очевидным. Этот рост благоприятно отразится на доходах финансовых организаций. Но и здесь нужно выбрать момент, чтобы вовремя зафиксировать прибыль.

Когда ФРС начнёт повышать ставку, рост акций замедлится, так как ожидания совпадут с реальностью, и дальше надо будет смотреть на инфляцию. Если она не будет падать, то процентная ставка продолжит увеличиваться, а вместе с ней и доходы банков.

Лидерами по капитализации в финансовом секторе являются JPMorgan Chase & Co. (NYSE: JPM), Bank of America Corporation (NYSE: BAC) и Wells Fargo & Company (NYSE: WFC).

Кроме того, рост учётной ставки напрямую влияет на доходность казначейских облигаций, поэтому стоит обратить внимание и на рынок облигаций США.

Метавселенная

Технологический сектор, продемонстрировав доходность в 36%, занял 4 место среди лидеров 2021 года. Он по-прежнему является интересным для инвестиций, и причина тому — метавселенная.

Благодаря Марку Цукербергу (Mark Zuckerberg) взоры инвесторов направились на рынок виртуальной реальности. Лидерами здесь являются Meta Platforms (NASDAQ: FB), Apple Inc. (NASDAQ: AAPL), NVIDIA Corporation (NASDAQ: NVDA), Advanced Micro Devices, Inc. (NASDAQ: AMD) и Taiwan Semiconductor Manufacturing Company Limited (NYSE: TSM). Последние три компании производят компоненты, без которых метавселенная не может существовать.

Внимание заслуживают и разработчики игр, у которых уже построены виртуальные миры. Например, Unity Software Inc. (NYSE: U) и Roblox Corporation (NYSE: RBLX).

Заключение

Ну что, наш инвестиционный план по торговле акциями на 2022 год готов! Мы включили в него компании из технологического и финансового сектора, а также компании из сектора энергетики с оглядкой на риски.

Кого бы вы включили в этот список? Напишите нам в комментариях!

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Новичкам фондового рынка: честный разговор об акциях

«Шлите денег — отбатрачу,

Я их все прохохотал».

Тот, кто впервые выходит на фондовый рынок как частный инвестор, сразу думает о двух активах: акциях и валюте. Эти инструменты кажутся простыми и прозрачными. Но если бы всё было так просто, эту статью писал бы долларовый миллионер для долларовых миллионеров. Акции — инструмент коварный и крайне непростой, он требует профессионального подхода и не прощает ошибок. Это уже далеко не те случаи, которые показывают в захватывающих фильмах про биржевиков XX века — это фондовый рынок 2020. Даже первый шаг должен быть очень серьёзным.

Важный Disclaimer

После первой статьи серии мы получили обширный фидбэк и даже статью-ответ, где нас обвинили в том, что мы тупо популяризируем работу на бирже как лёгкий способ заработка. Поэтому расставим все точки над i.

- Наша серия статей — для новичков всех специальностей, а не только для программистов, аналитиков и математиков. Именно поэтому мы не окунаем читателей в разработку своих алгоритмов и сложную аналитику.

- Мы знаем сами и убеждаем вас — работа на бирже не быстрый и не лёгкий способ заработать. Заработать на основной работе и фрилансе проще и эффективнее. Но поскольку интерес к фондовым инструментам непрерывно растёт, мы хотим осветить эту тему доступно для всех. Во многом мы стараемся предостеречь читателей от потери больших сумм.

- Мы не продаём никакие финансовые продукты и стратегии, единственное, что есть у RUVDS для желающих попробовать себя на фондовом рынке, это сервера с предустановленным ПО METATRADER 5 (такая классная платформа со своим языком программирования и огромными возможностями). Такие же у нас есть и для любых других целей.

- Если у вас есть вопросы и пожелания, пишите в комментариях. Возможно, в конце цикла мы выпустим публикацию с ответами на наиболее важные вопросы.

Что такое акция?

Акция — это ценная бумага, которую выпускает юридическое лицо. Приобретая акции компании, вы становитесь её владельцем в той пропорциональной доле, которую составляет количество акций у вас на руках. У компаний может быть от нескольких штук до миллионов акций, в зависимости от правового статуса акционерного общества акции могут принадлежать только сотрудникам или определённому кругу лиц (ЗАО), а могут быть распределены между неограниченным кругом лиц (ОАО, а ещё точнее ПАО — публичное акционерное общество).

Нас с вами сегодня и далее будут интересовать компании, которые не только выпустили акции, но и вышли на IPO — совершили первую публичную продажу акций акционерного общества неограниченному кругу лиц.

Акции бывают обыкновенные и привилегированные. Обыкновенные акции наделяют своего владельца правом голоса. Если вы или ваши родные владеете какими-то акциями, то наверняка каждый год к вам приходят пухлые конверты с кучей бумаг с предложением проголосовать по вопросам жизни компании, в том числе за состав совета директоров (интересно, хоть кто-то отправил бумаги с галочками обратно?).

Привилегированные акции права голоса инвестору не дают, но гарантируют дивиденды (в том числе выше обычных). Кроме того, в случае банкротства компании первыми получат выплаты именно владельцы привов. Привилегированные акции наряду с обычными могут быть доступны к покупке на фондовых биржах (стоит поискать отметки ао и ап), но их присутствие на фондовом рынке не обязательно.

Компании выпускают акции, чтобы привлечь деньги инвесторов. Как только происходит IPO (Initial Public Offering) на бирже, компания становится открыта для внешнего инвестирования. Ну и конечно, вокруг акций компаний начинаются рыночные торги (спекулятивные покупки и продажи и т.д.), то есть пока компания пользуется деньгами инвесторов, инвесторы пользуются акциями для получения спекулятивного дохода (ну или дивидендного дохода).

Кажется, всё однозначно: стоимость компании поделили на количество акций, появилась стоимость одной акции. Инвестор покупает акцию (тем самым предоставляя свои деньги) и ждёт дивидендов (доли от прибыли компании). Идеально! Но всё, что попадает на рынок (в том числе на фондовый рынок), попадает в спекулятивный процесс (спекуляция — это хорошее деловое слово, которое означает, что ценные бумаги покупаются и продаются в много циклов с целью извлечения прибыли (наживы)). Так вот, спекулятивный процесс возникает из-за того, что многочисленные трейдеры рынка имеют различные взгляды на развитие компаний, строят разные прогнозы, а также могут иметь свои спекулятивные цели — кто-то покупает акции, кто-то их продаёт исходя из анализа и целей. В результате всех рыночных процессов формируется рыночная цена акций компаний.

И, как бы удивительно это ни было, но справедливая рыночная цена акции описывается самым простым графиком, которого мы с вами касались даже в школе или на сонном курсе экономической теории в вузе — кривой спроса и предложения: если акцию все хотят купить, цена растёт, если акцию распродают — цена падает. Вот в точке, когда покупатель готов купить по цене продавца, наступает справедливая цена для момента времени.

Как выбрать акции для покупки?

Точно не на хайпе, не на слухах и т.д. Мы должны были выпустить эту статью ещё в середине мая, но сознательно отказались от этого, потому что в мае шли страшные колебания фондового рынка и мы опасались, что окрылённые публикацией новички рванут заводить мобильные брокеры и тратить свои деньги на падающие и мусорные бумаги. Это самый нелогичный, нерациональный и опасный путь начинающего инвестора.

Реальная история автора. В далёком 2008 году я скопил 80 000 рублей и хранил их в банке. Уже тогда я, выпускник финансового факультета, мечтал о карьере финансового воротилы, поэтому следил за всем рынком и торговался в учебных программах за демо-деньги. И вот я увидел, как на фоне кризиса акции Газпрома поехали вниз. Одухотворённый инсайтом, я прямо в обед отпросился из офиса и умчался в банк покупать акции на свои единственные (!) накопления. К моей чести, в банке было 160 человек с такими же симптомами — жажда купить/продать свою частичку Газпрома, духота, давка, обмороки. Спустя два обеда я купил акции (обменял свои реальные и многострадальные деньги на запись по счетам) и был счастлив. Уоррен Баффет и Джордан Белфорт никогда себя так не ощущали! Ровно до того момента, как акции превратились в тыкву… К слову, моя заработная плата была 19 700. Умён, а?! Кстати, те акции у меня до сих пор на руках. Как памятник моему долбо… ну вы поняли.

Итак, в начале августа 2008 я купил 300 акций на 75000 рублей (по 250, на бирже стоили 242), тогда это было шикарное понижение с пика в 360 рублей за акцию. С того момента акции достигали 260 всего пару раз, и на данный момент при цене 193 рубля за акцию я имею 57 900 из своих 75000. Плюс 28 800 дивиденды за всё время. Итого 86 700 р. С учётом инфляции — так себе утешение.

Если бы я положил все 80 000 на это время на депозит (средняя ставка за эти годы примерно 5,5%), то сегодня у меня было бы почти 137 000 рублей. Согласитесь, яркая картина ошибки новичка.

Давайте остановимся и извлечём важные уроки для новичков из этого реального примера.

- Не торгуйте на эмоциях и на падении — вашей экспертизы точно не хватает для таких рисков.

- Не тратьте на формирование портфеля акций последние или важные деньги (например, первый взнос на ипотеку или автомобиль).

- Не приобретайте ценные бумаги бесцельно, ради эксперимента — у вас должна быть стратегия и приблизительная финансовая цель с заданным периодом её достижения. Так вы будете работать над эффективной стратегией, а не искать доход путём перебора.

- Не приобретайте акции на основании одного фактора: разового падения, выхода новой продукции, назначения нового руководителя и т.д.

- Не считайте себя покорителем Уолл-стрит, Санкт-Петербургской или Московской биржи. Вспомните себя в первый рабочий день в жизни — примерно так же поначалу стоит себя ощущать на фондовом рынке, даже если вы мощный программист, который написал торговый алгоритм. Слишком много подводных камней.

Не стоит покупать акции только одной компании — диверсифицированный портфель с разнообразными активами практически всегда безопаснее и доходнее, чем акции отдельной компании. Собирая портфель или портфели акций, вы защищаете себя от отраслевых рисков, репутационных рисков компаний и от страновых проблем каждого отдельного эмитента.

Анализируйте каждого эмитента. Всегда привлекательными являются так называемые голубые фишки — компании с акциями первого эшелона с высокой ликвидностью, стабильным ростом и доходностью. Мне приходилось слышать, что голубые фишки названы такими, потому что газ горит голубым цветом — это довольно забавная и отчасти печальная версия, которая имеет право на существование в России. На самом деле, название голубых фишек пришло к нам из покера, где фишки голубого цвета самые дорогие. Газ тут ни при чём.

Так вот, акции голубых фишек в портфеле это всегда хорошо, но самые интересные движения и самые доходные позиции, как правило, показывают акции технологического сектора, финансового сектора, ретейла не из числа голубых фишек.

Составлять портфель акций стоит не наобум, а исходя из стратегии и анализа.

▍Методы выбора акций

Итак, явно есть стратегии выбора акций для своего портфеля. Их много, я с лёгкостью могу назвать десяток, но в рамках статьи предпочту раскрыть три самых понятных и полезных на начальном этапе.

Метод покупки акций «Дурацкая четверка»

Дурацкая четвёрка не потому что она дурацкая, а потому что стратегия простая, понятная и не трудозатратная. Двое экспертов, О’Хиггинс и Джон Даунз, как-то выяснили, что если инвестировать в 10 компаний из индекса Доу-Джонса, имеющие акции с наибольшим доходом (оценивается по размеру дивидендов), либо в акции 5 компаний с высоким доходом, но с низкой стоимостью самих бумаг, можно выйти в плюс гораздо быстрее, чем если вкладываться в сам индекс (да-да, это тоже финансовый инструмент, и мы ещё обязательно поговорим об индексах и других интересных инструментах инвестирования — ликбезить, так по полной). Ещё они подметили, что среди акций этой самой пятёрки наибольшую доходность имели бумаги, расположенные в списке на втором месте. Находки подтвердились многочисленными наблюдениями.

Так появилась до дурацкого простая стратегия.

- Смотрим акции компаний из индекса Доу-Джонса (это вам на Санкт-Петербургскую биржу) и выбираем 10 с самыми высокими дивидендами (эта информация всегда открыта).

- Выбираем из них пятёрку акций с самой низкой ценой.

- Инвестируем в акции со второй по пятую, причём 40% денег уходит в компанию с самой дешёвой акцией, а остальные 3 части по 20% — в три оставшиеся.

Покупка акций под конкретную идею

Эта стратегия больше подходит прошаренным профессионалам, чем новичкам, однако она тоже понятная и, если вы хорошо знаете какую-то отрасль или даже имеете свои инсайды, то она отлично себя показывает. Можно купить акции компании, предвидя успех какого-либо важного события: выхода финансовой отчётности, новой продукции, успешного разрешения проблемы и т.д.

Приведу два ярких примера из последних двух лет.

Первая — Apple. В последнее время акции компании хоть и продолжали расти по тренду, но проседали в отдельные периоды, в том числе на фоне экономических войн и особенно заметно на фоне пандемии COVID-19, когда пришлось закрыть заводы в Китае, а потом принять ограничительные меры для магазинов розничных продаж. Однако 15 апреля 2020 года компания в точном соответствии со слухами представила миру удачный сиквел легенды — iPhone SE второго поколения. Это достойное устройство, которое хорошо само по себе, но и имидж старшего брата явно сыграет на руку объёму продаж. После этого события начался небольшой рост, который продолжился более уверенным после выплат дивидендов, превышающих прошлогодние. На графике легко увидеть эти события (D — это дивиденды):

С Газпромом ситуация оказалась куда веселее. Он долгое время топтался в определённом коридоре и со стороны казалось, что ожидать чего-то от этих акций не стоит, особенно в ключе мировых событий вокруг газовой отрасли. Однако любопытные инвесторы могли обнаружить, что 31 марта 2019 года вышла консолидированная промежуточная сокращенная финансовая отчетность, из которой можно было узнать об ощутимо повышенных дивидендах и успешных результатах работы корпорации. Если вы посмотрите отчётность на актуальный период, она уже не вызывает такой эйфории. Так что, зная, что выйдет предсказуемо хорошая отчётность, можно было использовать акции гиганта в портфеле.

Кстати, работать «на идею» особенно актуально именно для ценных бумаг ИТ, телекома и технологий, так как именно они довольно предсказуемы и в них иногда случаются преднамеренные или случайные сливы инсайдерской информации. Только важно уметь увидеть знаки и информацию первым, а не когда она попадёт в новости на российский РБК. Поэтому учите английский и находите совокупность личных источников оперативной информации по вашим эмитентам — для любого трейдера очень важный навык.

Метод покупки сильно недооцененных акций

Ещё один излюбленный профессиональный метод. Ваша задача: найти акции по цене ниже ликвидационной стоимости. Для оценки акций используется система мультипликаторов и оценочных показателей, наиболее популярным из которых является коэффициент Грэма.

К грэма = (активы компании — долги компании) / количество акций компании

Однако этот метод применим не для всех компаний: более половины компаний фондового рынка имеют долги, превышающие стоимость активов (это не значит, что они банкроты, к слову). А раз так, мы начнём искать компании, у которых активы превышают долговые обязательства. Для них высчитываем коэффициент Грэма по приведённой выше формуле. В отдельный столбец записываем коэффициенты, в отдельный — цену за акцию на текущий момент. Для приобретения в ваш портфель подойдут акции, цена которых не превышает ⅔ от коэффициента Грэма.

Есть несколько дополнительных моментов, которые стоит учитывать.

- Не нужно бросаться покупать такие акции сразу — сперва узнайте причину снижения стоимости акций и отрезок времени, на котором происходило падение.

- Цена не должна быть слишком низкой и постоянно падать на историческом отрезке — бросовые акции приобретать опасно, они могут иметь низкую ликвидность.

- Отношение цены акции к остаточной стоимости основного капитала не должно превышать 0,8.

- Долги компании, приходящиеся на одну акцию, должны быть менее 10% от её цены.

- Отношение цены акции к оборотным средствам компании должно быть положительным (положительный денежный поток).

- Отношение цены акции к объему продаж продукции компании не должно быть выше 0,3.

- Средний объем торгов за день должен составлять не менее 10 000 акций — это, кстати, практически золотое правило для акций любой компании. Объём ниже может говорить о низком спросе на акции, их низкой ликвидности и, как следствие, невостребованности рынком. Кстати, необычный всплеск объёма торгов наблюдается в кризисные периоды, когда все стремятся избавиться от активов на фоне падения рынка.

Важный совет при выборе акций: выбирайте акции компаний, которые вам понятны, деятельность которых вам понятна. Так вы сможете легко оценивать новости и их возможные последствия для рынка, с которым вы сами в той или иной форме взаимодействуете. Здесь читателям Хабра точно повезло: акции технологических компаний сегодня — интересный, разнообразный, живой и перспективный сегмент фондового рынка.

К слову, вы можете приобрести у вашего брокера готовые пакетные стратегии с учётом свободной суммы, периода вложения, допустимого риска и ожидаемой доходности. Как показывает мой опыт, готовые портфельные стратегии имеют годовую доходность чуть выше банковского депозита и редко «улетают» в ноль. Но это не ваша работа и не ваше развитие внутри фондового рынка. Это просто способ сохранить и чуть-чуть приумножить деньги (помните об инфляции и о необходимости уплаты НДФЛ 13%).

▍С чего начать анализ акций?

Золотым стандартом фондового рынка является проведение технического и фундаментального анализа.

Фундаментальный анализ — это анализ движения акций, основанный на совокупности экономических факторов: бухгалтерской и финансовой отчётности компаний-эмитентов, страновых финансовых событий, международной экономики, ситуации в отрасли и т.д. Это серьёзная, вдумчивая работа с цифрами и фактами, на основании результатов и выводов которой можно выбирать акции и совершать сделки (покупать и продавать активы).

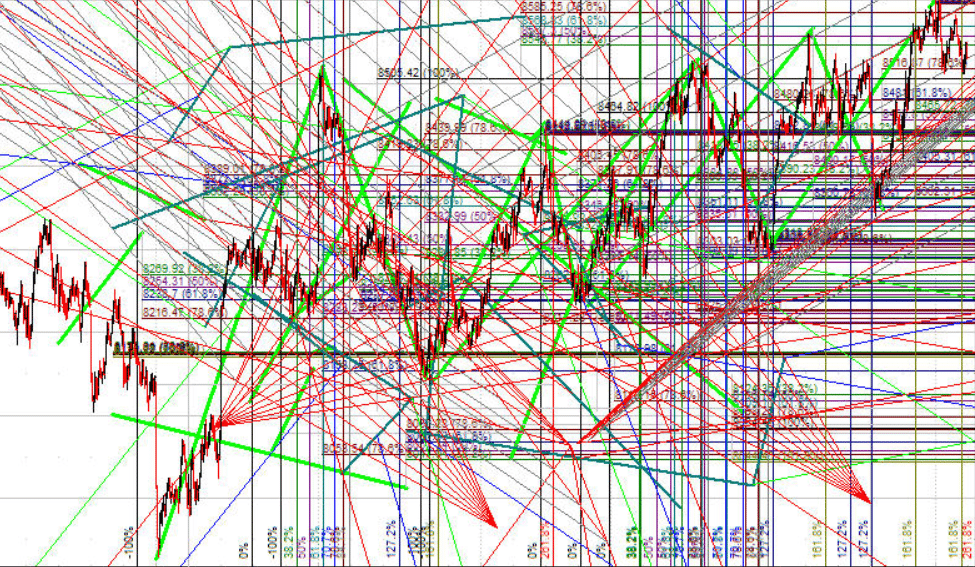

Технический анализ — это анализ, основанный на историческом движении цены актива, представленном в форме графиков. Если коротко, он исходит из парадигмы экстраполяции поведения рынка в прошлом на аналогичные современные условия. Технический анализ полагает, что схожие паттерны поведения приведут к схожему движению цен.

Дополнительно в основе технического анализа лежит тезис о том, что график цены актива учитывает всё. Это чистая правда: вся необходимая информация уже отражена в динамике цены. Учитываются как объективные факторы, так и психологический настрой трейдеров (например, сейчас вы можете видеть, как каждое сообщение о микровспышке COVID-19 основательно пессимизирует рынок).

Иногда технический анализ выглядит так

Один вид анализа выбрать нельзя, потому что фундаментальный анализ помогает трейдеру выбрать активы для покупки, а технический анализ подсказывает, на каком промежутке времени лучше совершить ту или иную сделку.

Давайте немного познакомимся с интерфейсами аналитических сайтов.

Заходим на классный сайт investing.com (можно выбрать любой другой).

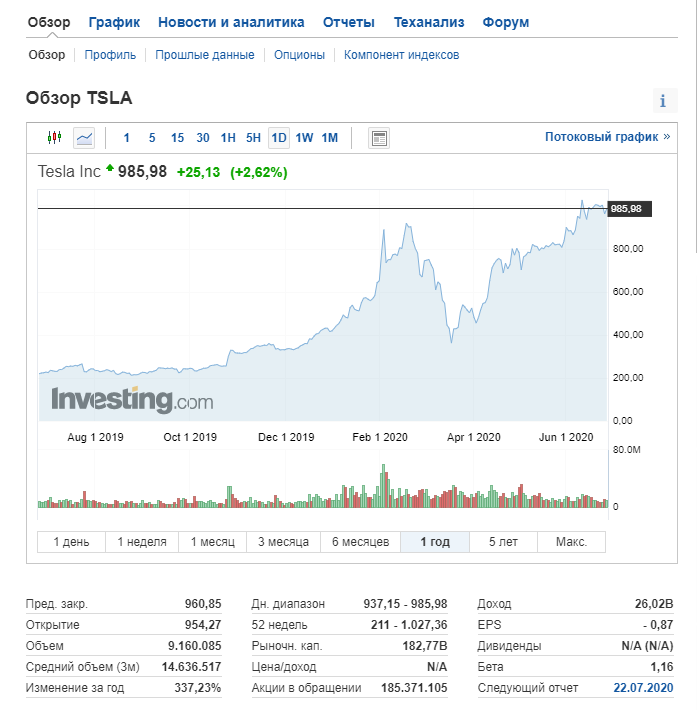

Мне надоело говорить о Газпроме, давайте рассмотрим акции Tesla

Вы можете увидеть вкладки с новостями по эмитенту, технический анализ (настоящий), форум и т.д. Если вы изучите исторические данные и посмотрите, как влияли события на рост, вы уже сможете понять, стоит ли иметь дело с компанией. Например, высказывания Маска и аварии Tesla на дорогах влияют на движение трендов цены акций гораздо ощутимее, чем презентация Tesla Cybertruck (реакция инвесторов была довольно сдержанной).

А теперь давайте посмотрим на какую-нибудь российскую компанию. Например, Норникель. Практически на любом графике изменения цен российских компаний можно без анализа найти эти спады. Все они приходятся на лето-осень 2008 года. Российский рынок чрезвычайно чувствителен к кризисам, стагнацию и экономическим спадам. Редко кто удерживает свои позиции — все ползут вниз вместе с рынком. Вы как раз можете видеть, как бурно вырос объём торгов в кризисном интервале.

Почти всё дешевеет. Но я хочу вас предостеречь от покупки акций в такие периоды — восстановление экономики может оказаться долгим, а компании могут иметь свои внутренние проблемы ввиду экономического коллапса. Справедливости ради стоит отметить, что отскок бывает всегда, но ощутим он только инвесторами на больших объёмах активов.

Именно графики разного типа лежат в основе технического анализа. Подробный пример с техническим анализом, сделанным без программы и алгоритма, можно посмотреть здесь (классно разжёвано, нет смысла нам здесь разбирать пример так же).

А вот если бы мы с вами подняли документы, проанализировали финансовые и производственные показатели деятельности компании, оценили дивиденды, динамику прибыли и затрат и т.д., мы бы провели фундаментальный анализ. Его обычно любят меньше, потому что он похож на бухгалтерию.

Если вы хотите вникать и быть самостоятельным инвестором или работать трейдером в компании-брокере, вам необходимы оба типа анализа: увы, без них наша с вами интуиция не стоит ровным счётом ничего (и приносит убытки).

Существуют такие вот рекомендации по акциям на основе технического анализа:

Точно такие вы можете увидеть на Quote и других ресурсах для анализа рынков. К ним можно прислушиваться, но лучше всего изучать эти рекомендации в совокупности с изучением рынков и конкретных компаний — так вы поймёте, в каком направлении двигаться в изучении активов вашего портфеля (будущего портфеля) и увидите, насколько далеки ваши выводы от экспертных.

Для изучения финансового анализа рекомендую вам такие книги:

- Алексей Герасименко «Финансовая отчётность для руководителей и начинающих специалистов»

- Бенджамина Грэхема «Разумный инвестор»

- Джек Швагер «Технический анализ. Полный курс»

- Джон Мэрфи «Технический анализ фьючерсных рынков: теория и практика»

▍Как купить акции и начать с ними торги?

Простой путь

Можно купить акции у эмитента (условно, прийти в Сбербанк и купить акции Сбербанка). Коротко поговорим об этом способе, так как такое инвестиционное поведение имеет место быть. Помните мою историю с Газпромом? Ну так вот, многие тогда купили акции по цене аж в 111-115 рублей и просто держали — с того самого 2008 года по 2019-ый. И они немного выиграли, а это не какие-то там трейдеры, а просты пенсионеры, бюджетники и клерки, в которых была жива память о ваучерах (во мне тоже была жива, мозгов не хватало). Они, конечно, не сильно прикидывали стратегию, просто повезло. А вот профессионалы на этих крутых горках заработали очень неплохие капиталы (из реальных простых физиков, кто сидел на QUIK с незапамятных времён, есть результат — трёшка в Питере на сочетании кропотливой работы с акциями Газпрома, Сбера и с валютой).

Недостатков у этого способа много, в том числе необходимость держать акции свыше 3 лет, чтобы получить налоговый вычет НДФЛ (ну или вам придётся его заплатить), низкая скорость транзакции покупки и продажи (просто ножками идёте в банк и там около часа возитесь с этой историей), банковская комиссия и даже разговор со службой безопасности банка, если им что-то вдруг кажется подозрительным.

Совет простой: если хотите вложить деньги вот так вдолгую, получать дивиденды и потом просто продать акции, то лучше делать это через ИИС (индивидуальный инвестиционный счёт). Не буду здесь писать, что это такое и почему это удобно и выгодно, оставлю ссылку на хороший пост (спойлер: ИИС — вещь).

Путь самурая

Но наш с вами путь — покупать акции у брокера (физические лица не допускаются к торгам на бирже). Вы можете проконсультироваться у персонального брокера и выбрать свой портфель, а можете подключиться к платформе или приложению и начать выбирать инструменты самостоятельно. В любом случае ваши действия будут поручением брокеру совершить сделки от вашего имени и за ваш счёт.

В первой статье мы уже говорили, как выбрать брокера, как обучиться. Поэтому перейдём к старту практики. Вам понадобится автоматизированный терминал для работы с фондовым рынком.

Торговые терминалы (QUIK, Metatrader и проч.) в современном мире — это важная штука, настоящая торговая платформа, где у вас есть возможность проводить технический анализ, работать с котировками, открывать и закрывать позиции, писать свои алгоритмы (тут Metatrader особенно хорош). Обычно все эти терминалы запускаются с десктопа (ну и выглядят, к слову, как суровый информативный и аналитический десктопный софт). Однако в 2020 году для трейдинга лучше использовать платформы, размещённые на VPS — это истина, написанная нервами.

У RUVDS есть специальные образы с трейдерским софтом (для рукожопов), позволяющие запускать адские машинки по смыву семейного бюджета даже на servercore (так, вы же помните, что до середины пути профессионального трейдера нельзя торговать на панике, на негативе и использовать для торговли последние деньги или деньги, отложенные на важные покупки?).

Тут стоит остановиться и сказать, что у нас есть все основания сказать, что в VPS для трейдеров мы лучшие (даже не боясь ФЗ «О рекламе»): 1. у нас 10 дата-центров по всему миру; 2. умеренные цены на VPS, в которые уже включены лицензии OS Windows (все платформы работают только на ней; 3. мы раньше сами торговали роботами и знаем толк во всех этих крайне важных для автоматизированного трейдинга пингах, latency и т.д. 4. брокеры выбирают именно нас (можете посмотреть в списке клиентов, мы обещали их не рекламировать — не рекламируем).

Так, ладно, завязываем с хвастовством. Важно другое.

- Торгуя с помощью VPS, вы торгуете довольно секьюрно: ни домашние, ни родные, ни коллеги не спалят, что было у вас на рабочем столе. К тому же никто случайно лапой, мохнатой и хвостатой задницей или ручкой пятилетки не залезет в терминал и не устроит обвал на биржах и ваш личный инвесторский дефолт (про обвал преувеличено, про личные баги их-за посторонних вмешательств — жизнь).

- Ваши интерфейсы для торговли доступны 24/7 из любой точки мира, где есть интернет, и доступны в том числе через любой терминал, включая планшет и смартфон. Учитывая, что чем дальше, тем больше внимания нужно уделять трейдингу, это очень удобно.

- Как только вы отключаетесь, доступ к VPS закрывается, поэтому можно не бояться утери смартфона или ноутбука — диким волкам с Уолл-стрит может достаться оборудование (что печально), но не достанется возможность «ого, это чё, щас нажмём» торгануть вашими активами. Это сейчас смешно, а когда дело доходит уже до 100 000 рублей в обороте, настигает паранойя (про миллион и выше мы молчим, начинающий инвестор резко эволюционирует в серьёзного делового человека с натянутыми стальными канатами вместо нервов).

торговый робот (платформа, терминал) + VPS = скорость, безопасность, доступность

Если вы вдруг не сталкивались с торговым терминалом (роботом), то вкратце — это особая платформа, на которой трейдер поддерживает связь с брокером, отдавая ему распоряжения купить и продать активы в тот или иной момент. В терминале можно отслеживать индексы, новости, проводить технический и фундаментальный анализ, следить за индикаторами, тестировать стратегии (тестирование проходит на исторических данных).

Ваша стратегия торгов сперва будет больше похожа на копирование шагов других трейдеров, но постепенно у вас сформируется своя стратегия. Главное, соблюдать ряд важных правил (и лучше помнить о них всегда).

- Золотое правило: не шортить (не открывать короткие сделки за счёт получения кредита с плечом от брокера).

- Не бояться фиксировать убыток и не держать токсичные активы, даже если это грозит вам определённым убытком.

- Не покупать акции в стадии активного роста.

- Не покупать акции с негативной репутацией в надежде на «отыграть» свой доход.

- Отказаться от приобретения акций компаний-банкротов.

- Не покупать акции с низкой ликвидностью.

- Обязательно обращать внимание на дивиденды — иногда они покрывают курсовую разницу и выгоднее держать акции ради них (а иногда ради них строить целую стратегию).

- Быть психологически готовым к убыткам и прибыли, не впадать в азарт, а действовать максимально трезво, хладнокровно и разумно. Это действительно очень трудно, в начале работы с фондовым рынком вы познакомитесь и с паникой, и с эйфорией.

Второй ваш союзник — терпение. Хорошие сделки требуют зачастую несколько недель или месяцев, и это время стоит методично выжидать, не прекращая анализ ни на секунду.

Третий ваш союзник — холодный рассудок и расчёт. Не ведитесь на явные тренды и воззвания на форумах трейдеров, будьте сильны своим умом. Работа на фондовом рынке — это аналитическая работа и тщательный разбор огромного количества показателей, а не игра наудачу.

Приступая к работе с акциями в частности с фондовым рынком в целом, помните, что это не разовая игрушка и не компьютерная игра. Эта деятельность легко становится вашей второй работой и отнимает много времени. Я убеждён, что в наше время попробовать себя в инвестировании, освоить основы трейдинга исключительно полезно и нужно, потому что это важная часть экономики и даже ИТ-сферы. Но, начиная, всегда сопоставляйте риски: возможно, добавив к вашей основной работе 2-3 часа нагрузки или взяв сайд-проект по основной специальности, вы заработаете проще и больше.

Решать только вам.

P.S.: в следующей серии будут облигации, там всё гораздо проще. Или нет.

Источник https://bankiros.ru/wiki/term/kak-zarabotat-na-akciyah-poshagovyj-plan

Источник https://blog.roboforex.com/ru/blog/2021/12/24/kak-torgovat-akcziyami-v-2022-godu-gajd-dlya-novichkov-na-fondovom-rynke/

Источник https://habr.com/ru/company/ruvds/blog/508660/