На какие бенчмарки ориентироваться ленивому инвестору?

Каждый инвестор заинтересован в понятном и наглядном индикаторе, позволяющем оценить эффективность избранной стратегии. Здорово, когда активы растут в цене, но так ли хорош этот рост на фоне рынка? А как быть, когда на распродаже валится всё? Стоит ли радоваться тому, что могло быть и хуже? Для ответа на подобные вопросы созданы специальные индикаторы. Давайте разберёмся, что же такое бенчмарки и как ими пользоваться.

Смысл бенчмарков простым языком

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

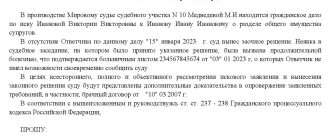

Буквальный перевод слова бенчмарк (benchmark) с английского языка означает «эталонный тест». Такой смысл, как правило, связан с тестированием компьютера на производительность. В экономике под бенчмарками понимаются отраслевые, биржевые и финансовые индикаторы, служащие общепринятыми стандартами. Чтобы стало понятнее, вспомним, что финансовые активы делятся на пять основных видов. Различаются они в зависимости от рынков, на которых обращаются:

- Фондовый рынок (акции, облигации); (фьючерсы, опционы);

- Товарный рынок (металлы, энергоносители, продовольствие);

- Денежный рынок (кредиты, краткосрочные займы);

- Валютный рынок.

На каждом из этих рынков действуют собственные индикаторы (индексы, ставки). Часть из них служат ориентирами для экономической статистики, например, ставки по кредитам и цены на продовольствие. Ключевые ставки центральных банков и ставки межбанковского кредитования определяют настроения на долговых и денежных рынках (спрос на облигации и сделки carry trade). Для сырьевых экономик, в том числе российской, особое значение имеют цены на минеральное сырьё. От них зависит курс национальной валюты.

На этом графике видна корреляция между ценой на нефть марки Brent и курсом пары USD/RUB на Мосбирже. При составлении российского бюджета именно этот сорт берётся как бенчмарк. На нём строится прогноз дохода бюджета на ближайший год. Российская смесь сортов под названием Urals так и не стала популярным биржевым товаром, поэтому организованные торги по ней не проводятся.

Наконец, инвесторам фондового рынка наиболее интересны индексы акций и облигаций. Среди индексов акций различают

- Страновые – отражают динамику акций крупнейших компаний страны;

- Отраслевые – отслеживаются отдельно для конкретных отраслей экономики.

Компания Blackrock – что это за компания и почему её должен знать каждый инвестор

Компания Blackrock — легенда фондового рынка

Индексы облигаций могут быть государственными и корпоративными. За рубежом популярны также индексы ипотечных облигаций. Индексы публикуются биржами и информационными агентствами. Например, индекс NASDAQ публикуется одноимённой американской биржей, а семейство индексов Dow Jones – компанией S&P Dow Jones Indices. Эти бенчмарки стали общепринятыми стандартами, отражающими темпы роста фондового рынка США. Благодаря роли американской экономики, они выступают и как ориентиры для инвесторов во всём мире.

Бенчмарки в инвестировании

На фондовые индексы равняются портфельные управляющие, предлагая свои решения для клиентов. Так, если цель портфеля – достичь максимального показателя доходность/риск, его собирают из рисковой и консервативной частей. Как правило, рисковая часть состоит из акций, а консервативная – из государственных и наиболее надёжных корпоративных облигаций.

Обе части сравнивают по доходности с соответствующими индексами. Доходность всего портфеля складывается из доходностей его частей, помноженных на их доли в стоимости портфеля. Если в процессе инвестирования удаётся добиться доходности, опережающей индексы, можно говорить о высоком мастерстве управляющего.

Даже среди крупных фондов очень немногие способны годами показывать опережающую доходность. Как правило, секрет доходности индексов объясняется искусственной выборкой активов для их расчёта. Например, среди условий для включения акций в состав индекса S&P 500 есть такие:

- Показатель free float (акции в свободном обращении) у данной бумаги должен быть выше 50%;

- Месячный оборот на бирже по этой бумаге должен в течение полугода превышать 250 тысяч штук.

Такой подход отражает скорее спекулятивную привлекательность акций, чем отражение эффективности работы компании. Чем сильнее растёт бумага на бычьем рынке, тем больше опасность её падения на медвежьем. Это интересно для скальперов, но не для долгосрочных инвесторов. К тому же, собрать сложный индексный портфель в нужных пропорциях смогут немногие: бумаги рассредоточены среди миллионов владельцев, а не находятся в свободном доступе.

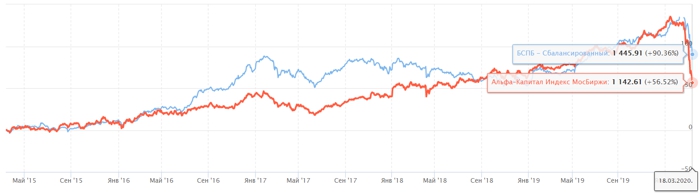

На этом графике показана динамика доходности ПИФ «Сбалансированный» от управляющей компании «БСПБ Капитал». В качестве бенчмарка выступает индексный фонд «Индекс Мосбиржи» от компании Альфа-Капитал. Для достижения доходности, опережающей индексную, инвестору приходится прибегать к анализу корпоративной отчётности, дивидендной политики, инсайдерской информации и других данных по каждому эмитенту. Это сложная и трудоёмкая работа. Профессионал может использовать временные дисбалансы рынка. Они узки, как игольное ушко, открыты недолго и лишь для тех, кто успел. Ленивому инвестору проще и надёжнее инвестировать в индекс.

Доступные варианты такого инвестирования – покупка бумаг индексных фондов – ПИФов и ETF. Им было посвящено немало статей на блоге. Здесь ограничимся тем, что эти фонды берут на себя управление активами, стараясь максимально точно воспроизвести динамику индексов. Эти и другие услуги инвестор оплачивает фонду в виде комиссии. Порой они «отъедают» изрядную часть прибыли. Особенно это касается ПИФов.

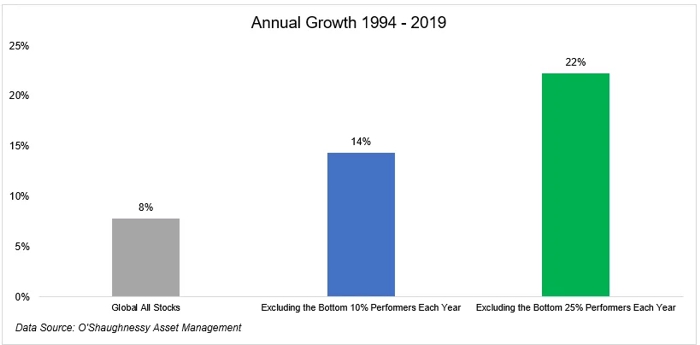

Среди «лайфхаков» для крупных инвесторов есть и такой: взять за основу популярный фондовый индекс и удалить из него наименее доходные бумаги. Например, средняя годовая доходность индекса 1000 крупнейших компаний США – Russell 1000 за последние 25 лет составила 8%. После удаления из него 10% и 25% бумаг, показавших за это время наименьшую доходность, результаты оказались такими:

General Invest: разбор отзывов и независимый обзор

Честный обзор брокера General Invest

Получается, что удаление 25% наименее доходных бумаг дало почти троекратный рост доходности всего индекса! Впрочем, такой простейший приём на практике доступен лишь крупным фондам: работа с нестандартным портфелем из 750 бумаг требует гигантских финансовых и информационных ресурсов.

Существует и альтернативный подход к оценке доходности. Он не связан с индексами и модельными портфелями. В нём в качестве бенчмарка выступает ключевая ставка центрального банка. Вокруг неё колеблются ставки на рынке межбанковского кредитования. В России это, прежде всего, RUONIA (Ruble Overnight Index Average) – однодневные необеспеченные кредиты overnight. Значение ставки можно посмотреть на сайте ЦБ РФ: https://www.cbr.ru/hd_base/ruonia/.

Стоимость денег – важнейший показатель, определяющий возможности экономического роста. Это та самая доходность, которую готов предложить долговой рынок с минимальным риском. Таким образом, RUONIA можно считать бенчмарком для консервативных инвесторов.

Все ли индексы можно отнести к бенчмаркам?

Рынки не всегда растут и периодически переживают периоды глубокого спада, точно так же ведут себя и бенчмарки. Логично, что мечта любого инвестора – получить «идеальный» инструмент, уверенно обходящий рыночную доходность. И такие инструменты предлагаются на рынке. Некоторые крупные маркет-мейкеры имеют собственные индексы. Их назначение – рекордная долгосрочная доходность.

Яркий пример – семейство индексов BofAML US. Это индексы американских облигаций, разработанные инвестиционным банком Bank of America Merril Lynch на собственном подходе к портфельному инвестированию. Его эффективность оказалась столь велика, что индекс корпоративных облигаций BofAML US Corporate смог на многолетнем интервале опередить доходность S&P500, а ведь это индекс акций!

Но корректно ли относить BofAML US к бенчмаркам? Очевидно, нет. Во-первых, здесь используются многоуровневые фильтры для подбора бумаг. Из-за этого выборка часто меняется и не отражает состояния рынка. Во-вторых, эти индексы недоступны для отслеживания в реальном времени. В-третьих, их алгоритмы составляют коммерческую тайну. Это тот самый случай, когда эффективный управляющий грамотно играет на временных дисбалансах рынка. Но стоит ему раскрыть тайны своего мастерства, как окно его возможностей моментально закроется.

Что инвестору стоит знать про фондовый рынок США

Фондовый рынок США: что мы знаем о нём?

Таким образом, истинные бенчмарки должны быть воспроизводимы, доступны для наблюдения в реальном времени и иметь открытый алгоритм расчёта.

Выводы

Инвестиционные бенчмарки выполняют роль ориентиров не только для профессиональных управляющих, но и начинающих инвесторов. Главные достоинства бенчмарков в том, что они

- Популярны среди участников рынка;

- Наглядны и просты для понимания;

- Доступны для отслеживания.

Без недостатков также не обошлось:

- Сложность для точного воспроизведения;

- Иногда отражают субъективный, не всегда прозрачный подход.

Любой бенчмарк – показатель относительный. Однако он помогает оценить рыночную обстановку и сформулировать для себя основы стратегии. На какие бенчмарки ориентируетесь вы, удаётся ли вашему портфелю обойти их по доходности?

Что такое бенчмарк простыми словами

Бенчмарк — это ориентир для инвесторов и трейдеров на финансовых рынках, эталон, с которым можно сравнить портфель или актив. Этим термином чаще всего называют фондовый индекс, который отражает движения на рынке. В то же время валюты, процентные ставки и сырьевые товары также могут рассматриваться как бенчмарк.

Для чего нужен бенчмарк?

Трейдерам и частным инвесторам, составляющим портфель с определенными целями, необходим какой-то ориентир, как в перспективе поведут себя ценные бумаги , будут ли они расти или падать. Если мы говорим о единичном активе, опытный трейдер может просчитать его динамику. Однако, когда речь идет о наборе активов, предсказать, как себя поведет такой портфель, сложнее. В таких случаях на помощь приходят бенчмарки.

Например, вы хотите инвестировать в активы технологических компаний. Отрасль это перспективная и растущая в теории. Но так ли это на практике? Вы собрали портфель из семи эмитентов, которые по прогнозу принесут вам прибыль в 7%. Правильно ли вы подобрали компании? Чтобы это узнать, можно посмотреть на индекс подобных акций, в него собираются наиболее интересные эмитенты . Если индекс показывает больший рост, например потенциально 9–11% в год, значит ваш портфель можно укрепить, он недостаточно продуман и сбалансирован.

Также по бенчмарку можно оценивать эффективность работы трейдера. «Прибегать к помощи бенчмарка можно в тех случаях, когда вы приобрели финансовый актив или даже сформировали портфель активов одного и того же типа, — поясняет Наталья Мильчакова, ведущий аналитик инвесткомпании «Фридом Финанс». — Допустим, за месяц ваш портфель или отдельный актив показали положительную доходность. Означает ли это, что ваше вложение по-настоящему выгодное, то есть обогнала ли доходность ваших активов рынок за указанный период? Вот для этого вам и нужен бенчмарк — чтобы сравнить доходность ваших активов с доходностью индекса и разобраться, является ли ваше вложение по-настоящему выгодным. Это возможность проверить ваш профессионализм как трейдера или просто как инвестора».

Наиболее популярные индексы, которые помогают при пассивном инвестировании:

- фондовые. Это индексы, которые показывают движение фондового рынка в отдельной стране. Например, в России это индекс Мосбиржи. По нему хорошо видно, как растет или падает российский рынок ценных бумаг;

- индексы капитализации. Самый известный — это, конечно, S&P 500, куда попадают крупнейшие компании на американском рынке;

- промышленные. Эти агрегаторы охватывают компании, которые заняты определенным производством. Dow Jones считается эталоном, он также негласно воспринимается как фондовый индекс США, то есть показывает состояние американского рынка в целом;

- индексы отдельных активов, например акций или облигаций.

Следует также различать индексы по оценке активов. Это важно особенно в случае, если вы ориентируетесь на индексы по капитализации . Встречаются:

- оценка по ценовому росту активов, которая показывает только стоимость актива на рынке;

- оценка полной доходности включает в себя капитализацию через дивиденды и купоны, причем вариант брутто не учитывает налогообложение;

- оценка полной доходности нетто, напротив, показывает финальную стоимость уже после вычетов.

Частному инвестору лучше принимать во внимание индексы полной доходности, считает Наталья Мильчакова. Нетто-индекс является более точным показателем реального дохода от инвестиций, учитывая в том числе и затраты по уплате налога. «Попросту говоря, вы можете инвестировать в актив и получить прибыль, поскольку и цена его выросла, и дивиденды вы получили. Но затраты по налогообложению съедят значительную часть прибыли, значит, ваши инвестиции оказались не настолько доходными, как вы рассчитывали».

Как выбрать бенчмарк

Не любой индекс и не любой курс может оказаться подходящим бенчмарком. Из многообразия индикаторов нужно выбрать тот, что подходит конкретно вам. На какие характеристики смотреть:

- релевантность. Это самое важное правило. Составлять портфель акций, ориентируясь исключительно на страновой индекс, который включает разные активы, неразумно. Следует искать бенчмарк с наиболее подходящими акциями;

- открытый для изучения. Не имеет смысл рассматривать в качестве бенчмарка какой-то закрытый продукт, причину динамики которого вы не можете отследить. Выбирайте тот индекс, который можно рассмотреть и измерить самостоятельно, проверить, что в него входит и подходит ли вам этот набор активов;

- доступность для инвестирования. В бенчмарки можно вкладывать деньги. Это значительно проще, чем собирать аналогичный портфель параллельно.

Как использовать бенчмарки

Следует отметить, что бенчмарк выполняет на рынке сразу три функции:

- индикатора. То есть показывает, как действовать дальше частным инвесторам. Чаще всего в вопросах стратегии ориентируются на основные страновые и фондовые индексы. Если индекс падает, можно принять решение о покупке акций, чтобы в перспективе заработать на спекулятивной продаже. Эту же функцию выполняют ключевые процентные ставки и курсы валют;

- инструмента для частного инвестора. Такой удобный индикатор используют для создания фондов, паи которых можно купить. Это позволяет приобрести сразу большое количество ценных бумаг за небольшую цену и обезопасить свои вложения, поскольку фонды чаще всего регулируются вслед за индексами, а значит, всегда стремятся за рынком;

- проверочного инструмента. Когда инвестор сверяет свои показатели с показателями бенчмарка и решает, стоит ли корректировать портфель и достаточно ли успешные оказались вложения.

По каким параметрам можно сравнивать свой портфель с бенчмарком:

- годовая или среднемесячная доходность;

- самый успешный и самый провальный месяц;

- стандартное отклонение;

- коэффициент Шарпа (показатель эффективности портфеля);

- бета-коэффициент.

Как инвестировать в бенчмарк

Частному инвестору значительно проще сразу инвестировать в бенчмарки. Предположим, вам интересны инвестиции в российскую энергетическую промышленность. Можно самостоятельно отобрать эмитентов и активы, а можно обратиться к индексному фонду, который следует за крупнейшими энергетическими компаниями.

Индексные фонды отличаются тем, что собирают активы пропорционально определенному индексу. К примеру, фонд S&P 500 включает все 500 компаний этого индекса. Когда кто-то из индекса выбывает, фонд меняет свой состав вслед за ним. Таким образом, купив акции этого фонда, у вас всегда есть на руках активы 500 крупнейших американских компаний.

Плюс выбора бенчмарка как инструмента для инвестирования в том, что таким образом вы минимизируете риски. Фонды, как правило, хорошо диверсифицированы по своей категории, и вы всегда будете находиться в динамике рынка. Однако в этом же кроется и основной минус — обогнать рынок таким образом вряд ли получится, а результаты будут в рамках стандартных. Такой формат не подходит агрессивным инвесторам.

Наталья Мильчакова считает, что инвестирование в индексные фонды менее рискованны, но у них есть свои недостатки: «Бенчмарк есть бенчмарк. Например, обвал ценных бумаг ряда крупных корпораций — голубых фишек может нанести удар по всему биржевому индексу, соответственно, доходность вложений в БПИФ или ETF может оказаться очень невысокой, а то и отрицательной. Кроме того, при вложении в бенчмарк нужно учитывать еще и ваши расходы на комиссию фонду. А если бы вы, например, приобрели акции одного эмитента и просто бы их держали в течение определенного периода, то вы могли бы получить доходность намного лучше бенчмарка и связанных с ним индексных фондов».

В 2021 году как раз произошел подобный случай. Индекс Московской биржи за год вырос на 9%, а акции только одного «Газпрома» подорожали на 60%, при этом депозитарные расписки холдинга TCS, владеющего банком «Тинькофф», за 2021 год удвоились в цене. При точечных вложениях в эти бумаги получилось заработать намного больше. Поэтому важно в том числе диверсифицировать свои активы.

На российском рынке можно вложиться в индексы Мосбиржи и РТС — они отражают движения рынка. Однако крупные брокеры формируют собственные индексные фонды, захватывая акции американских компаний, золото, промышленный сектор или IT. Среди таких брокеров — ВТБ, «Тинькофф», БКС и другие.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Что такое бенчмарк на фондовом рынке и его использование

Всем привет. Сегодня мы рассмотрим очередной термин, который часто встречается инвесторам в их практической деятельности. Бенчмарк на фондовом рынке: что это такое, кто его устанавливает и как им пользоваться.

О понятии

Бенчмарк от английского «benchmark» означает «эталон», «ориентир». Этот термин используется в нескольких значениях.

На финансовых рынках бенчмарк – это эталонный индикатор, который может быть в форме индекса, валютного курса или процентной ставки. Его значение позволяет анализировать динамику стоимости базовых активов, оценивать состояние рынка в целом или его отдельных сегментов.

Если говорить простым языком, то бенчмарк представляет собой эталонный индикатор, с которым сравнивают текущее состояние экономики, отдельной отрасли, конкретных активов, а также своего инвестиционного портфеля.

С помощью бенчмарка можно понять, насколько доходным является портфель: так если доходность превышает значение индикатора, можно судить о том, что она выше среднего, если ниже данной отметки – значит, стоит пересмотреть свою инвестиционную стратегию и понять причины такого отставания.

Существует много эталонных индикаторов. На каждом финансовом рынке они свои:

- Фондовый рынок. Примерами бенчмарков являются индексы РТС и Мосбиржи, S&P 500, Dow Jones.

- Срочный рынок. Примеры – индекс волатильности, ставки по валютным и процентным свопам.

- Валютный рынок. Здесь в качестве эталонных индикаторов используют фиксинги, т.е. валютные курсы, индексы доллара, британского фунта, евро, швейцарского франка и др.

- Денежный рынок. Примеры – ставки по РЕПО, ставки межбанковского рынка, ставки займов на широком денежном рынке.

- Товарный рынок. Индексы и цены на товары (нефтепродукты, природный газ, нефть, уголь, золото и др.).

Для инвесторов фондового рынка наибольший интерес представляют индексы акций и облигаций. Индексы акций могут быть двух типов:

- Страновыми – они отражают динамику ценных бумаг крупнейших эмитентов страны.

- Отраслевыми – предназначены для отслеживания отдельных отраслей экономики.

Индикаторы облигаций делятся на:

- Государственные.

- Корпоративные.

Кто устанавливает бенчмарки

Разработку и процесс администрирования эталонного финансового индикатора контролирует администратор, в роли которого могут выступать:

- биржи;

- банки (включая Центральные банки);

- аналитические агентства.

В рамках такого администрирования они отвечают за следующие этапы данного процесса:

- Собирают, анализируют и обрабатывают информацию или мнения в целях описания индикатора.

- Определяют индикатор с помощью формул или прочих методов обработки полученных ранее данных или мнений.

- Распространяют (публикуют) индикатор среди пользователей.

- Проверяют, корректируют значения.

Расчет индикатора администратор может переложить на плечи расчетного агента-юридического лица.

Информацию для расчета предоставляют контрибьюторы – участники рынка, которые сообщают администратору или расчетному агенту сведения об операциях или мнениях, которые необходимы для формирования индикатора.

К распространению бенчмарка могут привлекаться агенты по публикации, которые обеспечивают доступность статистики для подписчиков.

В 2020 году в Европейском союзе было зарегистрировано 79 администраторов эталонных индикаторов. Наиболее крупными являются:

- ASX Benchmarks Limited (Австралия).

- Barclays Bank Plc (Великобритания).

- China Securities Index Company Limited (Китай).

- Deutsche Bank Aktiengesellschaft (Германия).

- Euronext Brussels NV/SA (Бельгия).

- ICE Data Indices LLC (США).

В России основными администраторами выступают Центральный Банк, Московская биржа и Национальная фондовая ассоциация.

Созданный индикатор не всегда становится бенчмарком. Данный статус он получает только в том случае, если отвечает обязательным требованиям, среди которых:

- Конкретность, т.е. он должен быть понятным и четко определенным.

- Популярность у пользователей рынка.

- Возможность отслеживать значения.

- Понятность методики расчета, чтобы результаты бенчмарка можно было посчитать самостоятельно или найти готовые данные. Если этого сделать нельзя, индикатор будет бесполезен.

- Возможность воспроизвести его с точностью, максимально приближенной к значениям индикатора.

Как применять эталонные индикаторы

На роль эталона хорошо подходят биржевые индексы. Именно их частные инвесторы используют для оценки доходности своих портфелей.

Подбирать бенчмарк следует исходя из своей стратегии, интересов, целей. К примеру:

- Индекс S&P 500 подойдет тем, кто вкладывает средства исключительно в акции американский компаний из разных отраслей. Этот индикатор включает 500 самых крупных эмитентов США.

- Индекс Nasdaq хорош для тех, кто ориентируется на IT сектор, т.к. он содержит более 3 тысяч акций высокотехнологичных компаний.

На российском рынке есть целое семейство индексов, среди которых можно подобрать подходящий именно для своего портфеля. Посмотреть их можно на официальном сайте Московской биржи ( https://www.moex.com/ru/index/IMOEX/about ).

Некоторые инвесторы сравнивают свои портфели не с бенчмарками, а с показателями инфляции или средними ставками по банковским депозитам. Такое сравнение тоже имеет место быть, но у них есть один недостаток.

Представьте, что доходность Вашего портфеля показала 10 % годовых, а уровень инфляции составил 5 %. Вроде бы все отлично, Вам удалось обогнать свой индикатор в два раза. Но вот индекс Мосбиржи в это время вырос на 15 %, и Ваш портфель тоже мог бы показать такой рост.

Сравнивать свой инвестиционный портфель с бенчмарками удобно с помощью специальных сервисов.

К примеру, Intelinvest . В личном кабинете есть раздел «Аналитика», где можно сравнить свою доходность с индексом, инфляцией и депозитом.

В качестве бенчмарка здесь берется индекс Мосбиржи.

Индексные фонды

Когда управляющая компания формирует ETF или БПИФ, за основу она берет один из бенчмарков. Таким образом, если инвестор выбирает себе индексный фонд, он в первую очередь обращает внимание на следующие параметры:

- Название индикатора, за которым следует фонд.

- Доходность этого бенчмарка за последние 5-10 лет.

- Ошибка слежения (показывает, с какой точностью фонд копирует выбранный бенчмарк). Чем этот показатель меньше, тем лучше. Наиболее предпочтителен процент ниже единицы.

Бенчмарк того или иного фонда можно посмотреть на сайте Мосбиржи — https://www.moex.com/s3035 . Нужно нажать красную кнопку «Биржевые фонды» и обратить внимание на колонку «Базовый актив». В ней напротив каждого фонда и будет указано, какой бенчмарк отслеживается.

Кстати, не каждый БПИФ следует за индексом. Некоторые не копируют эталонный индикатор, а покупают акции иностранного ETF, следующего за ним.

К примеру, «Сбербанк – S&P 500» от АО «Сбер Управление Активами» напрямую приобретает акции, которые входят в индекс S&P 500. А УК «Альфа- Капитал» инвестирует в паи иностранного фонда, ориентированного на динамику индекса S&P 500.

Доходность фондов можно посмотреть на любом финансовом сервисе вроде investing.com или tradingview.com .

Как рассчитать эффективность портфеля

Чтобы понять, насколько хорошо подобраны инвестиционные инструменты в портфеле, можно рассчитать специальный альфа-коэффициент. Чтобы его найти, нужно свой уровень доходности разделить на доходность бенчмарка.

К примеру, доходность вашего портфеля за последний год составила 14, 5 %, а доходность индикатора – 11, 8 %.

Альфа-коэффициент = 14, 5 / 11, 8 = 1, 22

Чем выше получившаяся цифра, тем эффективнее инвестиционный портфель в сравнении с эталонным индексом.

Если коэффициент меньше единицы, то следует пересмотреть состав портфеля и найти причину отставания.

Как часто стоит сравнивать свой портфель с бенчмарком – каждый решает для себя сам. Оптимальным вариантом будет 1 раз в год.

Если выбрать более частую периодичность, данные могут оказаться непоказательными. Если сверяться реже – можно обнаружить неприятные сюрпризы.

Подводим итоги

Бенчмарк – это возможность на что-то опереться при построении своей стратегии инвестирования. При этом не стоит всецело ориентироваться только на один лишь этот индикатор.

Формирование портфеля дело субъективное и должно основываться на личных целях, предпочтениях и многих других факторах.

На сегодня у меня все. Не забудьте подписаться на обновления, чтобы не пропустить выход новых полезных публикаций.

Более 8 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Источник https://smfanton.ru/fondovaya-birzha/benchmarki.html

Источник https://quote.rbc.ru/news/article/62862c4c9a7947dea4a62a77

Источник https://investbro.ru/benchmark-na-fondovom-rynke/