Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

В текущих рыночных условиях мы ориентируемся на тех эмитентов, которые имеют краткосрочный драйвер роста. Также предпочитаем компании, которые платят или потенциально могут сохранять стабильные дивидендные выплаты. Это, на наш взгляд, сейчас весьма показательный фактор. Если компания объявляет дивиденды — она чувствует финансовую устойчивость и стабильность перспектив бизнеса. С учетом двух вышеперечисленных аспектов мы преимущественно смотрим на компании, ориентированные на российский рынок. Сейчас мы рекомендуем обратить внимание на следующие бумаги: В нефтегазовом секторе выделим «Лукойл» и «Татнефть». «Лукойл» имеет краткосрочный драйвер: несмотря на отсрочку финального дивиденда за 2021 г. (531 руб.) мы ожидаем, что до конца года он будет объявлен и дивдоходность может составить 13%. В течение следующего года по консервативным оценкам дивдоходность может составить 18%. «Татнефть» — еще ни разу не огорчала своих акционеров в вопросе дивидендов. Это стабильная дивидендная история. В секторе энергетики привлекательным выглядит портфель из «Интер РАО», «Русгидро», ТГК−1 и «Россети Центр и Приволжье». Энергетика — это защитная история компаний, ориентированных на внутренний рынок. Средняя дивдоходность по портфелю вышеперечисленных эмитентов вполне может быть двузначной. Также советует присмотреться к ОГК−2. Среди телекомов нам по-прежнему нравится МТС. Недавно акции компании подешевели на новостях о том, что ФАС признала компанию МТС нарушителем закона о защите конкуренции и выдала предписание снизить тарифы, которые ранее были повышены, до экономически обоснованного уровня. Не думаем, что история с ФАС будет носить разрушительный для бизнеса МТС характер. Скорее всего, стороны в результате придут к соглашению, которое не будет обременительными для МТС. МТС является основным донором своего мажоритарного акционера — компании «АФК Система». Поэтому мы не сомневаемся, что дивидендная история компании продолжится. Считаем, что выплаты за 2022 год в районе 30 руб. на акцию вполне реальны. В финансовом секторе стоит обратить внимание на Сбербанк. Обыкновенные акции крупнейшего в РФ кредитора, если под давлением конъюнктуры окажутся ниже 100 рублей за бумагу, будут выглядеть относительно дешево. По мере преодоления периода повышенной неопределенности, которую мы наблюдаем в текущем году, можно ожидать на возвращение кредитора к прежней дивидендной политике, которая подразумевает двузначную доходность как для обычки, так и для префов Сбербанка (SBERP). В потребительском секторе нам нравится «Русагро» и «Белуга». На продолжении падения котировок можно присмотреться к «Магниту», особенно если учесть, что компания может разрешить трудности с выплатой дивидендов, что сформирует существенный драйвер роста котировок в перспективе. Среди IT-компаний наш фаворит — «Группа Позитив». Считаем, что именно эта компания выиграет от новых экономических реалий, складывающихся в России. В строительном секторе позитивно смотрим на акции «Самолета» и «Эталона». В транспортном секторе нам по-прежнему нравится ДВМП. Также советуем присмотреться к бумагам Globaltrans.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

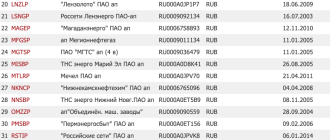

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

Какие акции покупать начинающему инвестору

Возможность пассивного заработка всегда привлекала людей. Одним из известных способов получения дохода считаются ценные бумаги. Но так ли просто разобраться в фондовом рынке и получить прибыль?

Если вы только начинаете путь в инвестировании, то, конечно, возникает вопрос, какие акции купить новичку. Попробуем разобраться во всём подробнее.

Как заработать на акциях

Существует два основных метода, которые позволяют получить доход от ценных бумаг:

- Создание портфеля с покупкой акций по низкой цене и их продажа по высокой стоимости (максимизация прибыли).

- Сбор портфеля с дивидендными акциями.

Опытные инвесторы рекомендуют вкладывать деньги на долгосрочный период (от пяти лет) и не заниматься спекуляциями с ценными бумагами (дневной трейдинг). Последнее не только рискованно, но и требует колоссальных временных затрат.

Разумный инвестор обходит спекуляции стороной. Он выбирает компании после собственного анализа и рассчитывает на их долгосрочный рост.

Начинающему инвестору сложно правильно оценить обстановку на рынке. Поэтому сначала обратите внимание на возможность получать прибыль не от разницы между стоимостью приобретённых и проданных акций, а на дивидендную доходность от крупнейших компаний на бирже.

Что говорят эксперты

Как считает Роман Котов, президент инвестиционного холдинга «Котов Групп», человеку, решившему начать инвестировать, необходимо выбрать стратегию. Если он планирует купить и забыть о своих вложениях на несколько лет, то подходящим вариантом будет покупка облигаций федерального займа. Этот вид инвестиций уступает по доходности вложениям в акции, но более надёжен и не требует времени на изучение показателей компаний.

Итак, эксперт на начальном этапе советует обратить внимание на облигации . Но если инвестор серьёзно настроен на получение прибыли именно за счёт акций, то можно прислушаться к рекомендациям брокеров.

Об этом говорит и Замир Шухов, генеральный директор GVA. Он считает, что начинающим инвесторам стоит работать с опытными биржевыми брокерами, которые открыто публикуют инвестиционные идеи и проводят обучающие программы.

Отслеживайте идеи брокера и пробуйте повторить их, если пока не готовы находить возможности на бирже самостоятельно . В целом, я не советую первый год инвестировать в акции, тем более, делать это, не обращая внимания на фундаментальные показатели и отчётность компаний – рекомендует Замир Шухов.

За счёт неопытных инвесторов, которые часто паникуют в случае непонятной ситуации на рынке, зарабатывают опытные люди. Лучше передать деньги в управление профессионалам через БПИФ и следить за тем, как они инвестируют, а потом пробовать это самостоятельно.

Ещё один неплохой вариант – биржевые ETF фонды. Это специальные пакеты разных бумаг, которые повторяют динамику рынка той или иной страны.

Инвестируйте легко через брокера Тинькофф Инвестиции – это крупнейшая брокерская компания в России. Количество клиентов 7 млн человек. Размер комиссии – от 0,25% за сумму сделки. Всё остальное – бесплатно.

Какие акции купить новичку на зарубежном рынке

Если цель – получение стабильных дивидендов, начинающему акционеру стоит обратить внимание на крупные корпорации, давно существующие на рынке. Для них даже придумали специальное название – «голубые фишки».

Покупка бумаг таких компаний, как Microsoft [MSFT] , Apple [AAPL] , Coca-Cola [KO] или McDonald’s [MCD] , будет считаться надёжным вложением. Подобные фирмы занимают сильное положение на рынке, поэтому акционеры могут получать постоянные выплаты.

Но не рассчитывайте на стремительный рост дивидендов. Чтобы жить на дивидендный доход, вам необходимо регулярно докупать акции таких компаний, реинвестировать прибыль и саму выплату дивидендов продолжительное время. Будьте готовы к этому.

По словам Виктора Макеева, Финансового аналитика компании Gerchik&Co, подобные бизнес-гиганты позволяют действительно снизить риски при должном уровне диверсификации. Но отдача от дивидендов будет видна на долгосрочной перспективе. То есть получить большую прибыль единовременно не получится. Чтобы компенсировать затраты и начать получать чистый доход, требуется ждать.

Какие акции купить новичку на российском фондовом рынке

Для России с точки зрения дивидендов обратите внимание на следующие компании. Процент рядом с названием – усреднённая дивидендная доходность согласно дивидендной истории за пять лет. Для сравнения, ставка банковского вклада составляет около 5%.

- Северсталь – 11,62% [CHMF]

- МТС – 11,37%% [MTSS]

- НЛМК –10,93% [NLMK]

- Норильский Никель – 9,17% [GMKN]

- Газпром Нефть – 7,05% [SIBN]

- СберБанк 6,43% [SBER]

- Газпром 6,21% [GAZP]

Вложения в ценные бумаги маленьких компаний могут принести доход быстрее. Однако тот, кто пока не сильно разбирается в финансовом рынке и фундаментальном анализе, при приобретении подобных активов сильно рискует, так как не обладает достаточными знаниями. Поэтому, перебирая варианты, не забывайте про эти правила:

- Определяйте для себя приемлемый уровень риска. Вкладывайте не больше, чем готовы потерять.

- Следуйте принятой стратегии и установленной финансовой цели.

- Оценивайте реальную стоимость компании, смотрите её отчётность и сравнивайте мультипликаторы. Если не готовы проводить такой анализ, то попросите рекомендации у своей брокерской компании через поддержку клиентов.

Финансовые рынки – это не просто, но и вознаграждение, которое вы получите, может в разы превышать ставки по вкладам и инфляцию.

Советы начинающему инвестору

По словам Ольги Орловой, старшего аналитика WMT Consult, прежде чем вкладывать средства в ценные бумаги, сначала закройте все свои долги. Затем накопите деньги в наличном виде или на вкладе в банке в размере суммы ваших ежемесячных расходов за 6–12 месяцев. Некоторые называют это «финансовой подушкой безопасности». Далее сформируйте инвестиционный портфель.

Помимо этого, придерживайтесь следующих правил:

- Вкладывайтесь в компании из знакомой вам области. Биотехнологическая корпорация, которая по сообщениям руководства находится на пороге инновационного открытия, способного принести многомиллионную прибыль, – возможно, на самом деле перспективный инновационный проект. Однако на деле сложно оценить преимущества, если не разбираешься в процессе производства.

- Отслеживайте финансовую отчётность. Она поможет разобраться в текущем положении дел компании. Известный бренд не гарантия дохода, поэтому нужно проводить анализ. Узнайте состав бизнеса, чистую прибыль, выручку и долговую нагрузку.

- Отслеживайте события. Новости помогают знать о важных изменениях в бизнес-процессах. Но не делайте ставку только на них и не торгуйте на новостных поводах.

- Опирайтесь на себя. Старайтесь учитывать собственные цели, терпимость к риску и сроки.

- Учитесь и читайте инвестиционную литературу .

- Сравнивайте компании, работающие в отрасли, которая вас заинтересовала. Возможно, некоторые из них перспективнее, чем выбранные изначально. Изучайте и сравнивайте их мультипликаторы. Так вы сможете сделать лучший выбор.

- Диверсифицируйте портфель. Не вкладывайтесь только в одни активы, а распределяйте средства на 10–12 компаний из разных отраслей.

Заключение

Запомните: вы должны рассматривать рынок не как способ быстрого заработка и решение денежных проблем, а как источник пассивного дохода.

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании» – Бенжамин Грэм, автор книги «Разумный инвестор».

Вычислить показатель реальной стоимости компании можно, разделив её капитализацию на чистую прибыль или сразу посмотрев значение мультипликатора P/E через торговый терминал вашего брокера. Этот показатель демонстрирует, за сколько лет окупится компания. Обратите на него внимание при выборе.

Если P/E какой-то компании ниже среднего по рынку в определённой отрасли – это может говорить о её недооценённости и потенциале роста.

Старший инвестиционный аналитик СК «Сбербанк страхование жизни» Борис Борзунов говорит, что для начинающего инвестора торговля на бирже может оказаться рискованным делом. Неопытному человеку на рынке ценных бумаг сложно разобраться в текущей обстановке и понять, какие акции купить новичку. Поэтому на старте следуйте советам брокера и читайте его разборы по конкретным бумагам. Это поможет правильно выбирать активы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

В какие акции инвестировать новичкам?

Никто не рождается опытным, всем приходится проходить путь от начинающего до профессионала. Путь трейдера на фондовом рынке не является исключением, но его всегда хочется пройти, совершив как можно меньше ошибок. На фондовом рынке ошибки стоят денег, поэтому их количество напрямую влияет на состояние первоначального депозита.

Сейчас для начинающих трейдеров ситуация ещё более сложная. Коронавирус мешает многим компаниям полноценно работать, выборы президента США привносят дополнительную волатильность на рынки, и не совсем понятно, к чему в итоге приведет выделение миллиардов долларов на поддержку экономик разных стран.

С другой стороны, сейчас вроде как кризис и акции должны торговаться у своих локальных минимумов, но многие бумаги, наоборот, находятся вблизи исторических максимумов, что ещё больше усложняет их выбор. Как поступить в данной ситуации начинающему?

В сегодняшней статье я расскажу вам, как выбрать инструменты для инвестиций в условиях пандемии и президентских выборов в США, если вы только вчера узнали о фондовом рынке.

Инвестиции в акции известных компаний

Первое, что приходит на ум начинающему при выборе эмитентов — это инвестировать в акции известных на весь мир компаний. И это будет правильная мысль, так как чем крупнее компания, тем меньше она подвержена разным новостным вбросам, которые могут оказаться ложными в долгосрочной перспективе. Такие компании всегда имеют потенциал для роста, и даже смена президента не сильно сказывается на их работе.

Но надо не забывать, что на фондовом рынке помимо прибыли от роста стоимости акций, есть ещё прибыль от выплаты дивидендов. В этом случае также стоит уделять внимание крупным компаниям, так как они могут обеспечивать стабильную выплату дивидендов, иногда даже в кризисное время.

Отлично. Вопрос, казалось бы, решен. Ищем известные компании и инвестируем в них. Но известные компании – кто они? Здесь ведь всё может зависеть от интересов начинающего. Для кого-то известной компанией будет NVIDIA (NASDAQ: NVDA) или Advanced Micro Devices (NASDAQ: AMD). Для тех, кто не интересуется компьютерной техникой, а является лишь её пользователем, известной компанией будет считаться, например, McDonald’s Corporation (NYSE: MCD). Поэтому вопросов может оказаться больше, чем ответов. Я предлагаю пойти по более легкому пути.

Инвестиции в индексные акции

Первый и самой простой способ — это инвестиции в индексные акции, то есть акции, которые входят, например, в состав индекса S&P 500, Dow Jones, Nasdaq 100 и другие. Акции, входящие в составы разных индексов, обычно являются крупными компаниями и занимают лидирующие позиции в своих секторах.

Разберем пример инвестиций с индексом S&P 500. Для того, чтобы компания была включена в состав индекса S&P 500 ей необходимо выполнить несколько условий:

- Компания должна быть зарегистрирована в США.

- Её капитализация должна превышать 8.2 млрд USD.

- Торговый оборот её акций за месяц должен превышать 250 000.

- 50% акций компании должны торговаться на бирже.

- Последние 4 квартала должны быть прибыльными.

Если компания соответствует этим условиям, тогда она может претендовать на вхождение в состав индекса. При этом новая компания, попадающая в индекс, чаще всего выбрасывает самую слабую компанию, находящуюся в нём. Таким образом, эмитенты, которые вошли в состав индекса, уже являются потенциальными кандидатами для консервативных инвестиций.

Инвестиции в фондовые индексы

В состав S&P 500 входит 500 компаний, и здесь снова трейдер оказывается перед выбором: какую же акцию купить или купить все 500? Для покупки акций всех 500 компаний потребуется внушительная сумма депозита, поэтому в данной ситуации можно рассмотреть инвестиции в сам индекс S&P 500.

Сейчас стоимость одного контракта на индекс равна 3 460 USD. Не дёшево. В итоге, если депозит равен, например, 5000 USD, то этих денег не хватит даже на два контракта, не говоря уже о том, что инвестировать желательно в разные инструменты или компании.

Поэтому можно пойти по другому пути, и инвестировать в акции, входящие в состав S&P 500, но через ETF.

👉 Более подробную информацию о том, как инвестировать в индексы, вы найдете в посте ниже.

Инвестиции в индексные ETF

ETF — это биржевой инвестиционный фонд, акции которого обращаются на бирже. Он состоит из определённого набора ценных бумаг или активов и может включать в себя компании из одного сектора или состоять из акций, входящих в состав фондового индекса.

Существует очень большое количество ETF с разными инвестиционными идеями. Важно то, что ETF позволяет инвестировать в индексные акции с гораздо меньшими суммами, при этом процентная доходность остается такой же, как и при инвестиции в сам индекс.

Один контракт ETF SPDR S&P 500 (NYSE: SPY) сейчас торгуется на уровне 345 USD. Это в 10 раз дешевле, чем контракт на S&P 500, но при этом доходность ETF практически всегда соответствует доходности по индексу. В этом случае, нет смысла переплачивать. Точно также можно выбрать ETF на другие фондовые индексы.

В итоге, мы получаем ещё одну инвестиционную идею для начинающего – это инвестирование в индексные ETF.

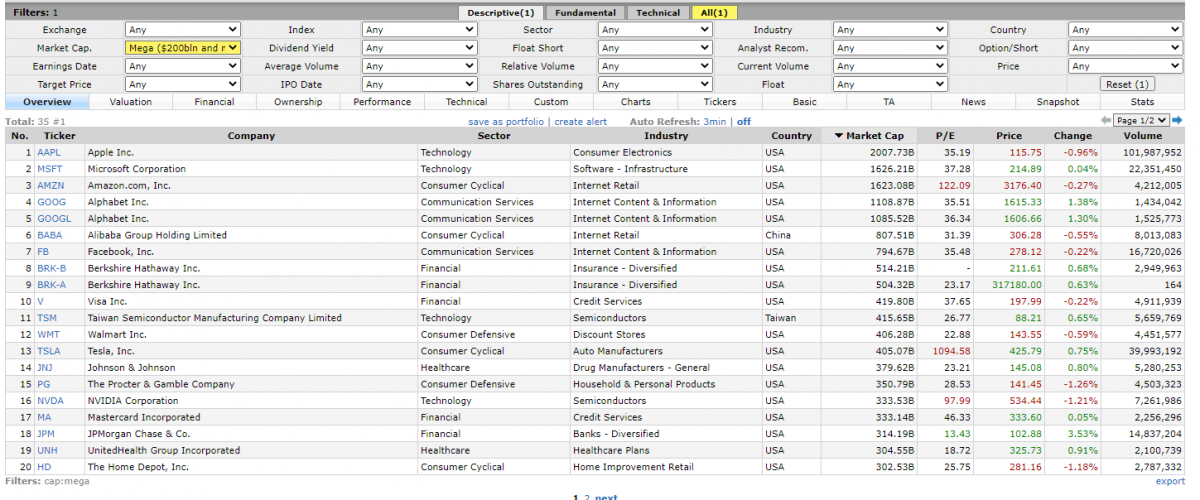

Как найти список крупнейших компаний в мире?

Можно, конечно, пойти и по другому пути и попытаться всё же купить акции известных компаний. Здесь будет немного посложнее выбрать, но можно ограничить круг компаний их размером, что и будет признаком их «известности». Для начала, ограничим число компаний размером капитализации. Сайт Finviz.com позволяет ограничить показ эмитентов с капитализацией меньше 200 млрд USD. В итоге мы получаем 35 потенциальных компаний для инвестирования.

Идем по самому простому и понятному пути: сортируем компании по их размеру, а далее обращаем внимание на первые 5 эмитентов. Это будут самые крупные корпорации в мире, акции которых торгуются на бирже.

Но на этом выбор не заканчивается. Да, мы выбрали первые 5 компаний для инвестиций. Но для минимизации рисков необходимо инвестировать в акции компаний, которые работают в разных сегментах. То есть основной бизнес каждого из выбранных эмитентов должен хоть немного отличаться друг от друга. Таким образом, мы получаем следующие компании:

Теперь поговорим отдельно о каждой из них.

Apple Inc.

Apple Inc. является самой крупной по капитализации компанией в мире. Это единственная компания, которая распродавала все запасы только что представленного публике устройства в течение одного часа. Презентации Apple собирают миллионы людей по всему миру, сейчас даже фильмы снимаются на мобильных устройствах Apple.

Достоинства этой компании можно перечислять долго, но основным преимуществом Apple является то, что компания имеет сформировавшуюся базу лояльный клиентов, что обеспечивает ей постоянный приток денег и позволяет постоянно выплачивать щедрые дивиденды своим акционерам.

График акций Apple Inc. (AAPL)

Microsoft Corporation

Следующая компания — это Microsoft Corporation. Миллиарды людей в мире используют в своих компьютерах или ноутбуках операционную систему Windows, разработанную этой компанией. Не менее популярными являются и продукты Microsoft Office. Microsoft является одной из крупнейших транснациональных компаний, занимающихся производством проприетарного программного обеспечения для вычислительной техники.

Годовой доход компании достиг 134 млрд USD, что превышает ВВП очень многих стран, в которых проживают и работают миллионы людей. Инвестировать в акции такой огромной компании не могут считаться очень рискованными.

График акций Microsoft Corporation (MSFT)

Amazon

Компания Amazon — не менее именитая, чем те, кто представлен выше. Она сейчас занимает доминирующее положение в онлайн-рознице. Почти половина всей электронной коммерции в США приходится на Amazon, и согласно некоторым оценкам более 100 млн американцев ежегодно платят за членство в Amazon Prime 119 USD.

Но основная прибыль этой компании сейчас идет от Amazon Web Service, то есть от предложения платформы облачных вычислений. Годовой доход Amazon превышает 320 млрд USD, что почти в три раза больше чем у Microsoft Corporation, и эта компания обеспечивает рабочими местами 876 000 человек.

График акций Amazon (AMZN)

Alphabet Inc

Alphabet Inc, которая ранее называлась Google, тоже занимает лидирующие позиции в мире в своем сегменте. Поисковая система Google охватывает 90% мирового рынка, самая известная в мире видео-платформа YouTube принадлежит Alphabet, а операционная система Android является №1 в мобильных устройствах.

Компания Alphabet присутствует практически во всём, что касается технологий, начиная от виртуальной реальности и заканчивая беспилотными автомобилями с искусственным интеллектом. Как можно начинающему трейдеру обойти стороной такую компанию и не инвестировать её акции?

График акций Alphabet Inc (GOOG)

Facebook Inc

Завершает наш список компания Facebook. Это лидер в мире социальных сетей. У компании насчитывается свыше 1 миллиарда активных пользователей в месяц. Instagram, WhatsApp, Facebook Messenger — эти платформы известны любому, кто пользуется социальными сетями, и принадлежат они также Facebook Inc.

Facebook — единственная компания из нашего списка, у которой долгосрочный долг равен нулю, а рентабельность бизнеса превышает 31%. Short Float у неё меньше 1%, то есть практически никто не занимает короткие позиции по бумагам Facebook. Это отличный кандидат для долгосрочных консервативных инвестиций, которые подойдут любому начинающему инвестору.

График акций Facebook (FB)

По какой цене покупать акции?

После того, как вы выбрали акции для инвестирования, осталось определиться с ценой покупки, а от этого напрямую зависит размер доходности.

Так как начинающий инвестор обычно обладает минимальным набором знаний в теханализе, то самым простым и эффективным инструментом будет 200-дневная Скользящая средняя. Если посмотреть на графики акций, представленных выше, то можно заметить, что выгоднее всего покупать бумаги там, где цена как можно ближе подходила к скользящей средней, либо коснулась её.

Если цена опускалась ниже, то это оказывалось дополнительной возможностью взять акции по более низкой цене. В последующем акции всех представленных компаний поднимались гораздо выше тех цен, где можно было совершить их покупку, руководствуясь 200-дневной Cкользящей средней.

Вывод

Итак, какие же варианты инвестирования мы получили:

- Инвестиции в акции, входящие в состав индексов.

- Инвестиции в индексы.

- Инвестиции в индексные ETF.

- Инвестиции в крупнейшие и известные компании в мире.

Данные инвестиции являются долгосрочными и достаточно консервативными, но при благоприятных условиях в мировой экономике процентная доходность по ним может достигать двухзначных цифр. Смена президента или коронавирус лишь увеличивают волатильность в данных инструментах, но это можно использовать для поиска более низких цен для инвестиций.

Конечно, выбор всегда остается за инвестором, я лишь показал один из вариантов инвестиций, подходящих начинающему трейдеру.

Что еще почитать по теме?

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/

Источник https://invlab.ru/investicii/kakie-akcii-kupit-novichku/

Источник https://blog.roboforex.com/ru/blog/2020/10/28/v-kakie-akczii-investirovat-novichkam/