Геополитика, нефть, «Роснано»: эксперты о причинах падения рынка акций

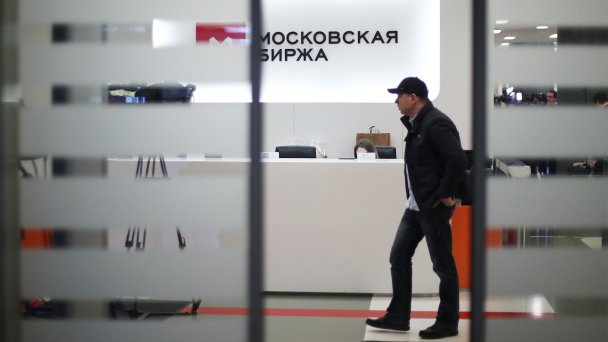

Российский рынок акций резко упал 22 ноября. Индекс Московской биржи на минимуме дня опускался к отметке 3877,14 пункта, показывая снижение относительно пятницы на 3,5%. Если считать от пикового значения осени (4292,68 пункта 14 октября), индекс Мосбиржи упал уже на 9,7%.

Рассчитываемый в долларах индекс РТС 22 ноября в моменте падал на 5,5%, а курс доллара впервые с лета преодолел уровень ₽74.

«РБК Инвестиции » опросили аналитиков, с чем связано резкое падение рынка. Эксперты выделили три фактора.

Первый фактор — геополитика

Начальник дилингового центра Металлинвестбанка Сергей Романчук полагает, что главная причина выхода из российских активов — новые сообщения о российских войсках на границе с Украиной. Хотя ничего существенного пока не случилось, сообщения в СМИ добавляют напряженности и вызывают рост геополитической премии, отметил эксперт.

Аналогичного мнения придерживается портфельный управляющий УК «Альфа-Капитал» Эдуард Харин. «Я думаю, что основная причина [падения российского рынка] — это реакция на сообщения Bloomberg о том, что Россия аккумулирует войска вокруг границ», — сказал он «РБК Инвестициям».

В конце октября газета The Washington Post сообщила, что Россия концентрирует войска на границе с Украиной. По данным издания, официальные лица США и Европы зафиксировали «необычные перемещения техники и военных на западном фланге России».

11 ноября Bloomberg передал, что Россия якобы может рассматривать возможность «вторжения» на Украину, поскольку между Москвой и блоком разгорается напряженность из-за мигрантов и поставок энергоносителей. А в воскресенье, 21 ноября, агентство сообщило, что США поделились с союзниками разведданными, в том числе картами, на которых указаны места сосредоточения мобильных групп и артиллерии. Согласно источникам Bloomberg, размещение войск указывает на подготовку к быстрому и крупномасштабному вторжению на Украину с разных сторон, в том числе из Крыма и Белоруссии.

Эдуард Харин также предположил, что нарастание геополитической напряженности стало хорошим поводом для иностранных инвесторов зафиксировать прибыль по российским акциям, которые в последнее время росли гораздо активнее, чем акции других стран.

«Российские компании в индексе MSCI прибавляли на пике почти 35%. При этом глобальные рынки были в районе 20–25%. Судя по отчетам иностранных аналитиков, интерес к России очень высокий и он остается очень высоким. Но когда вы по индексу перевешены в сторону не основного для вас рынка, то, если происходят негативные события, вы режете его в первую очередь», — отметил эксперт.

Это проходит «вне зависимости от того, как относятся инвесторы к риску, потому что у них: а) возможно, доля в портфеле больше, чем в индексе; б) этот рынок им и так уже принес много — почему бы не зафиксировать прибыль», заключил Харин.

Второй фактор — нефть

Другой причиной аналитики назвали перемену настроений на рынке нефти. Резкое снижение стоимости нефти Brent началось в пятницу, когда цена фьючерса падала на $2 — с $81 до $78,05 за баррель. В понедельник, 22 ноября, негатив сохранился — торги Brent открылись ниже отметки $79 и на минимуме опускались до $78,18 за баррель.

«Вторичная причина [падения российского рынка акций] — это снижение цены на нефть, — объяснил Эдуард Харин. — Оно произошло еще в пятницу и связано с риском локдаунов в Европе — Австрия уже ввела, есть риски введения локдаунов также в Германии, растет количество заражений и в других странах».

Давление на нефтяной рынок может оказывать и необычное предложение со стороны США по отношению к крупным странам-экспортерам скоординированно высвободить нефть из стратегических запасов для снижения цен. Об этом ранее говорил эксперт «БКС Мир инвестиций» Игорь Галактионов.

Падение котировок нефти марки Brent ниже отметки $80 за баррель способствовало охлаждению аппетита иностранных инвесторов к отечественным активам, также отметил главный аналитик отдела экономического и отраслевого анализа Промсвязьбанка Егор Жильников.

Третий фактор — ситуация вокруг облигаций «Роснано»

Некоторые эксперты указали в качестве дополнительного фактора влияния на фондовый рынок ситуацию с долговыми обязательствами госкомпании «Роснано». В понедельник цена облигаций «Роснано» рухнула — в зависимости от выпуска бумаг — на 6–22%. Стоимость бумаг начала падать, а доходности по ним расти на фоне пятничной приостановки торгов по выпускам госкорпорации и заявления самой «Роснано», объявившей, что накопленный ею «непропорциональный долг и текущая финансовая модель требуют корректировок».

По словам аналитика инвестиционной группы «Финам» Игоря Додонова, долговые проблемы госкорпорации могут оказывать влияние на рынок акций РФ. «Сама мысль о том, что подобная компания может столкнуться с финансовыми сложностями, отрицательно сказывается на настроениях инвесторов», — пояснил он.

С этим согласился Сергей Романчук. «Ситуация с отменой торгов облигациями «Роснано», конечно, не добавляет оптимизма, — отметил эксперт. — Это такой системный вопрос поддержки квазисуверенных компаний. Он также является негативом».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

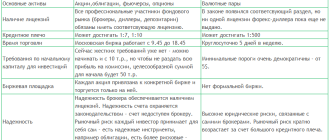

Закрытие торговой позиции с целью извлечь прибыль. Как правило фиксация прибыли происходит при достижении показателей, выгодных продавцу или при непредсказуемом движении котировок. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Российский фондовый рынок обвалился до февральских минимумов: что происходит

Индекс Мосбиржи на этой неделе упал до минимумов с начала «спецоперации» — по итогам торгов во вторник, 12 июля, основной индикатор российского фондового рынка опустился до 2135 пунктов, это низшее значение с 24 февраля. Что тянет российские котировки вниз и где дно?

Почему дешевеют российские акции

Снижение индекса Мосбиржи — событие не последних дней. Отскочив в конце марта после самого длительного перерыва в торгах в истории российского рынка, он планомерно падает — с апреля по июнь индикатор снизился на 18,4%. Как отмечает ЦБ в обзоре рисков финансовых рынков, в это время снижались и отраслевые индексы, за исключением телекоммуникаций (+9%), электроэнергетики (+3%) и строительных компаний (+13%).

При этом объемы торгов на фондовом рынке остаются невысокими. В июне они были почти в пять раз ниже объемов до 24 февраля — 44 млрд рублей в день против 200 млрд. Розничные инвесторы, доля которых в объеме торгов акциями достигла 74%, «стали занимать выжидательную позицию на фоне неопределенности перспектив экономики и дивидендной политики крупнейших эмитентов», констатируют аналитики ЦБ. 30 июня индекс обвалился на 7,3% после того, как стало известно об отказе «Газпрома» от выплаты дивидендов впервые с 1998 года. Это решение вызвало разочарование и апатию участников рынка, говорит директор по инвестициям УК «Открытие» Виталий Исаков. Последовавшее разъяснение министра финансов Антона Силуанова о том, что отказ от дивидендов был временным и впоследствии выплаты возобновятся, не показалось рынку убедительным, и он продолжил сползать к февральским минимумам, добавляет главный аналитик УК «Ингосстрах-Инвестиции» Виктор Тунев.

В целом от дивидендных выплат в этом году отказался ряд компаний из числа «голубых фишек», и это заставило инвесторов усомниться в качестве управления в крупнейших корпорациях, добавляет ведущий аналитик ИК «Фридом Финанс» Наталья Мильчакова. Те инвесторы, которые приобретали акции под дивиденды, стали их распродавать после наступления дивидендных отсечек, что тоже внесло свою лепту в общую негативную динамику российских акций, добавляет руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров.

Также на динамику рынка повлияло снижение цен на сырьевые товары, в том числе нефть, которое произошло на прошлой неделе, говорит руководитель отдела анализа акций ФГ «Финам» Наталья Малых. Все больше инвесторов закладывают в цену активов мировую рецессию, отмечает она.

Также обвалу способствовало укрепление рубля, продолжает начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. Он указывает на то, что крепкий рубль давит на акции экспортеров, а их доля в индексе Мосбиржи составляет 64%.

Где дно рынка и как от него оттолкнуться

С технической точки зрения уровни поддержки для индекса Мосбиржи находятся в районе 2050-2100 пунктов. Если индекс упадет ниже, то это по сути откроет индикатору дорогу к февральским минимумам, предупреждает аналитик «Велес Капитал» Елена Кожухова. Такой сценарий падения вполне вероятен в случае снижения цен на энергоносители, введения новых санкций или тревожных новостей из корпоративных отчетностей, добавляет она.

До конца лета индекс Мосбиржи может снизиться до 2000 пунктов, а на отдельных корпоративных новостях может проседать до 1900-1950 пунктов, прогнозирует Наталья Мильчакова. «От уровней в 1950-2000 пунктов индекс Мосбиржи способен начать расти и, если не появится каких-либо еще негативных для фондового рынка новостей, до конца года может вернуться даже в область 2500-2600 пунктов. Скорее всего, восстановление роста рынка начнется осенью», — говорит аналитик.

По прогнозам Натальи Малых из «Финама», летом индекс Мосбиржи может уйти в диапазон 1900-2000 пунктов. А рост может возобновиться за счет перетока средств из депозитов и гособлигаций в акции. «Антикризисные вклады будут постепенно истекать, и высоких ставок на долговом рынке уже нет. Во-вторых, по мере того как эмитенты будут перестраивать логистику и решат вопросы с расчетами, они могут возобновить выплату дивидендов. Или если акции сильно упадут, то могут объявить об обратном выкупе акций», — считает Малых.

Изоляция и доминирование частников

На фоне экономических изменений и ограничений для нерезидентов на фондовом рынке начали доминировать частные инвесторы. По данным Мосбиржи, в июне их доля на торгах акциями составляла 74%, притом что до введения ограничений доля была ниже 50%. «Потенциальная уязвимость такой ситуации заключается в возможном росте волатильности из-за однонаправленных действий большого количества частных инвесторов на фоне негативного информационного фона. Пока указанный риск не реализовался, и рынок, несмотря на рост волатильности, продолжает сохранять устойчивость», — говорится в обзоре ЦБ.

В этих условиях для рынка характерна низкая ликвидность, которая обусловлена отсутствием нерезидентов, а это значит, что любой приток средств может остановить падение и развернуть бумаги к росту, говорит Виктор Тунев из «Ингосстрах Инвестиций». «Вопрос, будут ли частные инвесторы теперь активно покупать», — добавляет аналитик.

При этом в условиях санкций российский рынок оказался независим от процессов, происходящих на иностранных площадках. В частности, практически утрачена связь с динамикой американского рынка, она почти никак не сказывается на российских акциях, объясняет Тунев.

Ушла с российского рынка и сезонность. Если раньше сниженную динамику можно было связать с летними месяцами, то теперь это не работает. «Статистические выкладки в духе sell in May, and go away («продавай в мае и выходи») в текущих условиях, когда по сути надо перестраивать экономику, можно выбросить в окно», — говорит Наталья Малых из «Финама».

Инвестору

Сейчас рынок российских акций «экстремально дешев», говорит Виталий Исаков из «Открытия». А это значит, что покупки, сделанные сейчас, могут оказаться очень выгодными в горизонте трех-пяти лет, даже если снижение будет продолжаться некоторое время. Пытаться «нащупать дно» эксперт не советует, потому что «на каждом новом минимуме делать это будет все страшнее и страшнее».

Покупку российских акций сейчас стоит рассматривать тем, кто планирует инвестировать на долгий срок, соглашается Виктор Тунев из «Ингосстрах Инвестиций». «Для инвестиций на более короткий срок (1-2 года) лучше рассмотреть сегмент рублевых облигаций, где сохраняется потенциал роста цен и снижения доходности вслед за ключевой ставкой Банка России», — добавляет он.

Что касается отдельных секторов экономики, то в среднесрочной перспективе лучше других будут себя чувствовать компании розничного сектора, химической промышленности и электроэнергетики. Это связано с тем, что они наименее подвержены санкциям, объясняет Елена Кожухова из «Велес Капитал». Динамика нефтегазовых эмитентов, которые обладают высокой долей в индексе Мосбиржи, будет зависеть от того, как они перестроят бизнес в условиях ограничений.

Рынки падают: стоит ли паниковать рядовым инвесторам

Эксперты рассказали, как россиянам не потерять деньги из-за падения рынка акций

Российский фондовый рынок в начале этой недели продолжил снижаться. Индекс Мосбиржи снова опустился ниже 3200 пунктов. «Газета.Ru» спросила специалистов по инвестициям, стоит ли беспокоиться из-за падения акций непрофессиональным инвесторам и как действовать в такой ситуации, чтобы не потерять свои сбережения.

Российский рынок ценных бумаг сегодня продолжил снижаться. Индекс Мосбиржи в ходе торгов сначала опустился ниже 3400, потом упал ниже 3200 пунктов (на 17.00 мск составлял 3252,37 пункта). Индекс РТС – уходил ниже 1300. Среди компаний, акции которых упали в цене больше всего, оказались «Русал», ПИК, «ФосАгро», En+, «РусГидро». Обвал произошел, в том числе, на фоне заявлений о возможных санкциях против России со стороны западных стран.

«Газета.Ru» узнала у специалистов по инвестициям, стоит ли переживать из-за падения акций рядовым инвесторам, которые не играют профессионально на бирже, и как действовать в такой ситуации, чтобы защитить свои сбережения.

Стоит ли беспокоиться из-за падения акций

Рост и падение акций – это нормальное и неизбежное явление, говорит персональный брокер «БКС Мир инвестиций» Артур Беджанов. Чтобы лучше понимать, когда можно ожидать подобных ситуаций, новичкам стоит разобраться в базовых экономических принципах: как они влияют на нашу жизнь, и, в частности, на фондовые рынки.

При этом важно не поддаваться панике, а наоборот учиться извлекать из такой ситуации выгоду, отмечает старший портфельный управляющий «Сбер Управление Активами» Григорий Островский.

Эксперт подчеркнул, что пока человек не продал свои акции, убыток существует только «на бумаге».

У подобных падений есть преимущества: например, можно приобрести активы по более низкой стоимости: «перегретые» цены возвращаются к более справедливым уровням, либо же бумаги торгуются с определенной скидкой из-за риска, привел пример Островский.

Стоимость портфеля рано или поздно восстановится, уверяет он. «Коррекция всегда заканчивается, а последующий рост на фондовом рынке перекрывает убытки от возможных потерь, согласно историческим данным», — заключил эксперт.

Однако аналитик ФГ «ФИНАМ» Юлия Афанасьева считает, что поводы для беспокойства все-таки есть, если говорить о среднесрочных или долгосрочных инвестициях.

«Многие себя успокаивают мыслью из старой поговорки, что акции всегда растут, и эта просадка будет выкуплена. На самом деле в этой поговорке ошибка, связанная с трудностями перевода: всегда растут не акции, а рынки. Отдельные акции могут падать годами и десятилетиями и даже умирать», — пояснила Афанасьева.

Поводы для беспокойства есть и у тех, кто рассчитывал получить доход за счет краткосрочных инвестиций, добавляет руководитель аналитического департамента AMarkets Артем Деев. В такой ситуации имеет смысл пересмотреть портфель: избавиться от бумаг, которые вряд ли будут активно восстанавливаться в цене, и приобрести какие-то другие активы, менее подверженные кризисам.

Что делать, когда акции теряют в цене

Важно помнить, что если у какой-то компании упали акции, это не значит, что их нужно сразу продавать, пояснил директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин. Поспешная продажа бумаг может привести к убыткам, подчеркнул он.

«Особенно это касается акций надежных игроков, для которых такое падение не является критичным. В целом в моменты обвала рынка лучше выждать и проанализировать все факторы, а не принимать импульсивных решений, продиктованных страхом», — посоветовал эксперт.

Сначала нужно разобраться, из-за чего упали акции, как долго может продлиться эта ситуация, говорит Брагин. Стоит изучить показатели самой компании. В случае с российскими предприятиями один из ключевых факторов – это дивиденды.

В данном случае инвестор должен для себя решить, верит ли он в гипотетический конфликт России и Украины, из-за которого США и ЕС могут ввести санкции, говорит Артем Деев из AMarkets.

Если это действительно произойдет, то фондовый рынок ждут трудные времена: тогда стоит покупать валюту, физическое золото и серебро, акции самых стабильных компаний, добывающих эти металлы и наиболее востребованное в промышленности сырье (никель, палладий, платину и т.п.). Если же никакого конфликта не произойдет, и эта ситуация ненадолго, то привлекательными снова станут российские «голубые фишки» — акции нефтегазового сектора.

«Но вряд ли второй вариант произойдет. Вероятнее всего, что волатильность на рынках продолжится, рубль будет снижаться, инвесторы будут выходить из рисковых активов. Стоит больше обратить внимание не на получение дохода, а на сохранение накоплений. Драгметаллы и валюта будут лучшими инвестициями в условиях нестабильности», — рекомендует эксперт.

Как не потерять свои сбережения

У инвестора в данном случае есть два варианта, говорит Артур Беджанов из «БКС Мир инвестиций». Если он рассчитывает на долгосрочные вложения и спокойно относится к снижению акций, то можно даже постепенно пополнять портфель, докупая качественные бумаги на фоне падения. Если же это вызывает у человека беспокойство, то можно, например, добавить в портфель защитные инструменты (длинные гособлигации, золото и др.), переложить часть средств из одних рынков в другие (например, из российского в европейские или из американского в китайский). В целом не нужно держать весь капитал только в российских бумагах, чтобы избежать рисков, посоветовал эксперт.

Часто инвесторы в подобных ситуациях совершают типичную ошибку: они пытаются извлечь выгоду из влетов и падений на рынке, и у них в портфеле появляются нетипично большие доли каких-то бумаг, обратил внимание руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров. Таким образом они нарушают свою долгосрочную инвестиционную стратегию, которой важно придерживаться.

«Вообще, не только в периоды турбулентности, но и в спокойные времена, нужно иметь хорошо диверсифицированный портфель (в котором распределены активы. – «Газета.Ru»). Это можно сделать по видам активов — акции, облигации, металлы, — по географии, отраслям, стилю инвестирования, типу дохода. Определенно не стоит игнорировать облигации и акции с высокими дивидендами», — посоветовал эксперт.

Однако важно не сделать из своего портфеля «сборную солянку», руководствуясь принципом «купить как можно больше всего», подчеркнул Островский из «Сбер Управление Активами».

«Для начала нужно определиться с целью инвестирования. Если ваша цель – защитить свои накопления, обогнать инфляцию и депозиты на 2-5%, то основу портфеля должны составлять в любом случае облигации – 90% от портфеля. Их также можно диверсифицировать по валютам, странам, секторам, срочности. Если же речь идет о том, чтобы получить максимальный доход, то основу портфеля должны составлять акции. Однако и облигации должны обязательно быть частью такого портфеля, например, на 10-15% для устойчивости вложений», — рассказал эксперт.

Он добавил, что самостоятельно диверсифицировать портфель все равно тяжело, и лучше использовать фонды, за счет которых можно вложиться в акции сразу большого количества компаний.

Источник https://quote.rbc.ru/news/article/619b7c0e9a7947a908e1530e

Источник https://www.forbes.ru/investicii/471365-rossijskij-fondovyj-rynok-obvalilsa-do-fevral-skih-minimumov-cto-proishodit

Источник https://www.gazeta.ru/business/2022/01/24/14452351.shtml