Пузыри на фондовом рынке: как распознать и что делать

Бывает, цены акций быстро растут на десятки и сотни процентов без объективных причин. Как правило, дело в завышенных ожиданиях инвесторов от будущих доходов компаний. Этот необоснованный рост — и есть биржевой пузырь, который может неожиданно лопнуть: переоцененный бизнес обанкротится, а инвесторы будут подсчитывать убытки. Рассказываем, что обязательно надо знать инвестору об экономических пузырях и можно ли на них заработать (спойлер: да, но это рискованно).

Во время «пузыря доткомов» 1995–2001 годов стоимость интернет-компаний быстро росла. Например, с начала 1998 года по конец 1999 года акции Amazon выросли на 2100 %, а недельный рост часто превышал 50 %. Инвесторы позитивно оценивали перспективы IT-сферы и ждали наступления «новой экономики». Это привлекло на рынок бизнес, который тратил на рекламу и маркетинг больше денег, чем на развитие.

Цены на их акции доткомов постоянно росли, 10 марта 2001 года индекс высокотехнологичных компаний NASDAQ Composite достиг пика в 5132 пункта, удвоив своё значение всего за год. Затем пузырь доткомов «лопнул» (к 17 апреля индекс составлял 3227 пунктов), а через год опустился до отметки 1638 пунктов.

Сотни организаций обанкротились и были ликвидированы. Одна из них — основанная в 1997 году телекоммуникационная компания Global Crossing, которая в 1999 году имела капитализацию $47 млрд. Хотя в 1998 году она получила $20 млн убытка, а в 1997 году прибыль в $139 млн была оформлена как платёж основателям за консультационные услуги.

Пузырь обычно лопается резко: появляются новости или независимая оценка компаний — и инвесторы распродают акции, чтобы зафиксировать прибыль. В итоге котировки и капитализация падают, компании нередко банкротятся, а инвесторы, не успевшие продать бумаги, остаются в минусе.

Тюльпаномания

В 1636-1637 годах в Голландии образовался и лопнул пузырь, который назвали тюльпаноманией: всплеск спроса на тюльпаны, роста их стоимости, а затем — полное обесценивание.

Признаки пузыря

На современных рынках пузырь — не частое явление, а определить его можно по нескольким взаимосвязанным факторам, таким как резкий рост цен и индексов без причин, увеличение маржинального долга, а также высокий коэффициент Роберта Шиллера.

Резкий скачок цен акций и индексов, для которого нет объективных поводов. Когда пузырь надувается, многие трейдеры понимают, что активы переоценены. Тогда они не боятся высоких цен на акции, надеясь перепродать их ещё дороже. Эта цепочка ускоряет рост цен, всё больше участников рынка понимают рискованность торговли, и потеря доверия к ценным бумагам схлопывает пузырь. Анализируя резкий рост цен, эксперты часто сравнивают его с предыдущими пузырями, такими как «пузырь доткомов» и ипотечный кризис 2007 года в США.

Сами по себе резкий рост или падение котировок не говорят о существовании пузыря: рынок подвержен постоянным коррекциям и скачкам по объективным причинам, например при публикации квартальной отчётности компании с неожиданными для инвесторов данными. Именно поэтому надо обращать внимание и на другие признаки пузыря.

Резкий рост маржинального долга. Инвесторы в погоне за быстрой прибылью активно торгуют на заёмные деньги. Во время пузырей 2000 и 2007 годов маржинальный долг находился в пиковых значениях — около 2,5% от ВВП США, тогда как на стабильном рынке он колебался в районе 1-1,5%.

Высокий коэффициент Роберта Шиллера. Он показывает отношение текущих цен акций к прибыли компании с поправкой на инфляцию. Чем выше коэффициент, тем сильнее переоценена компания. На пике «пузыря доткомов» коэффициент достиг исторического максимума (44,19 пункта), хотя большую часть истории колебался в пределах 5-25 пунктов. По состоянию на 6 октября 2020 года коэффициент Шиллера составляет 31,31 пунктов и растёт — как во время надувания «пузыря доткомов».

Аналитики прежде всего оценивают ситуацию на американских фондовых биржах: они самые крупные, поэтому пузыри на NASDAQ и NYSE оказывают влияние на рынки всех стран, включая Россию. Сейчас эксперты опасаются пузыря в высокотехнологичном секторе, где инвесторы могут преувеличивать значимость новых компаний и продуктов.

Стратегии инвестора во время пузыря

Торговать акциями во время непредсказуемого роста — рискованно. При этом, по мнению экспертов, у инвесторов есть 4 варианта действий.

- Уходить с рынка раньше. Продавать акции при резком росте котировок, не дожидаясь последующего пика и обвала. Этот вариант защищает от непредсказуемого роста и снижения цен.

- Уходить с рынка позже. Покупать акции по мере роста цен, чтобы быстро продать их после прохождения пика. Этот вариант наиболее рискованный — предсказать момент обвала очень сложно.

- Оставаться на рынке, но действовать осторожно. Покупать акции надёжных компаний, которые не пользуются спросом у инвесторов во время роста пузыря. Цены на акции таких компаний не покажут взрывного роста, но инвестиции в них могут спасти от убытков.

- Перейти на другой рынок. Например, переключиться на рынки развивающихся стран.

Как регуляторы защищают рынок от пузырей

На фондовый рынок влияют монетарные власти, такие как Федеральная резервная система США и Банк России. Регулятор может повысить ключевую ставку — минимальный процент, под который центробанк выдает кредиты коммерческим банкам. Те, в свою очередь, вынуждены повышать стоимость займов для компаний, что приводит к снижению темпов роста выручки и экономики в целом. Так власти предотвращают надувание пузыря и переключают внимание спекулятивных инвесторов с рынка акций на рынок облигаций.

Также государства принимают законы, которые не позволили бы компаниям манипулировать аналитическими отчётами и общественным мнением, как это было во времена «пузыря доткомов»: например, та же Global Crossing спонсировала обе американские партии и нанимала дорогостоящих лоббистов, чтобы поддерживать интерес крупных инвесторов. Согласно закону, брокеры, принявшее специальное соглашение (Client Commission Agreement), обязаны платить независимым аналитикам, представляющим рынку объективную информацию о компаниях.

Рэй Далио: есть ли пузырь на фондовом рынке?

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

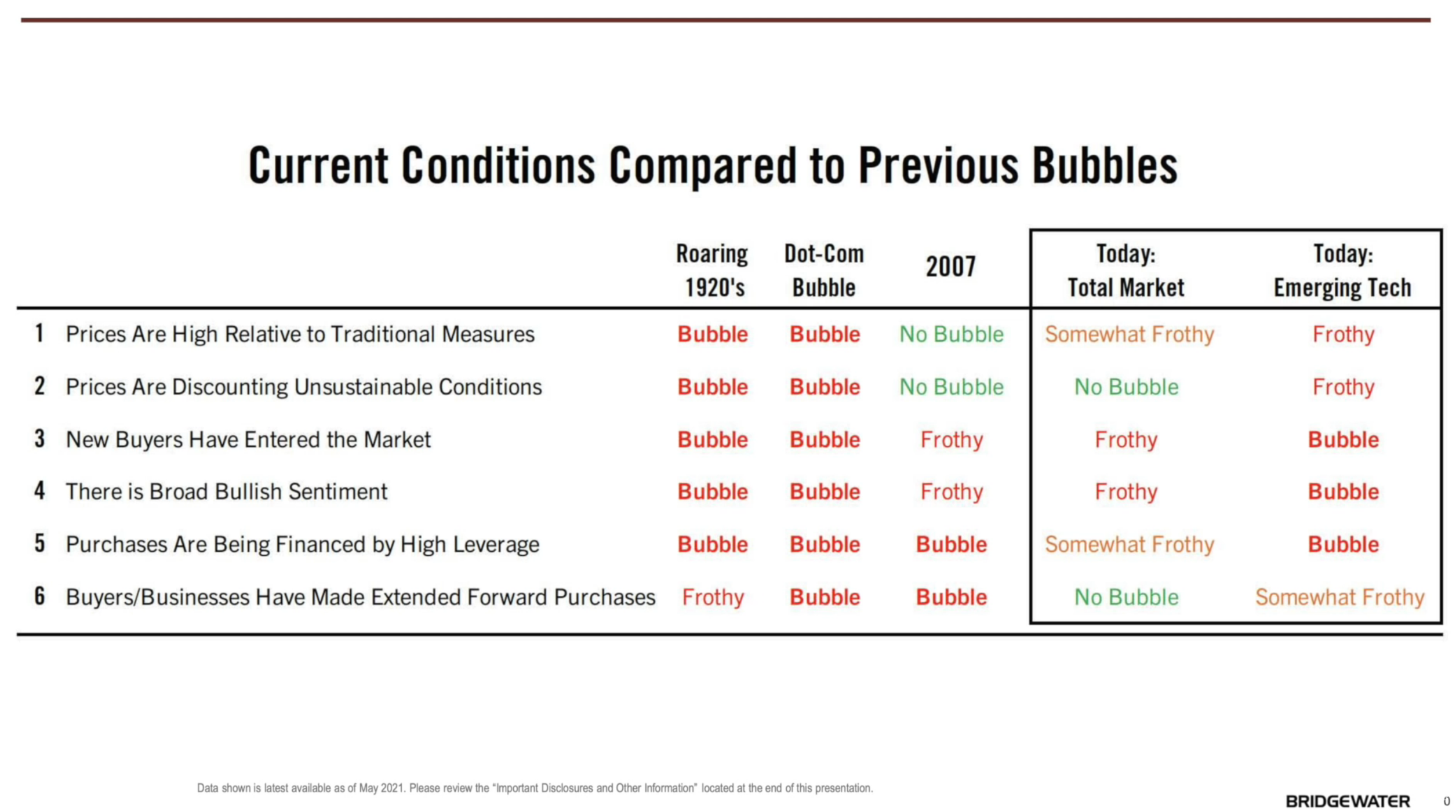

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

И вот несколько комментариев:

1). Высоки ли цены на рынке по отношению к традиционным мерам оценки?

Рэй отметил, что цены на фондовом рынке в целом «немножко надуваются/пенятся» (Somewhat Frothy), а вот в небольших новых технологических компаниях — находятся в стадии надутия (Frothy). Под традиционной мерой оценки здесь подразумеваются казначейские облигации США как эталон безрисковой доходности. И этот эталон сейчас даёт возможность окупить свои вложения примерно за 75 лет (может разниться в зависимости от того, насколько длинные по времени облигации взять). Так что по сравнению с 75 годами, широкий рынок акций, дающий возможность окупить вложения за 30-40 лет (если мерить по нынешней прибыли, даже без учёта роста этой прибыли), не выглядит надутым. Эта цифра может вырасти и до 50, и всё равно это не будет выглядеть надутым по сравнению с окупаемостью Treasury Bills на уровне 75 лет. А вот «растущие техи», не имеющие прибыли, а наоборот — только генерирующие убытки, — надуваются даже с учетом будущих прибылей.

2). Учитывают ли цены возможные неустойчивые условия?

Рэй считает, что да — в цены закладывается множество рисков, если смотреть на широкий рынок в целом. Чего не скажешь о «растущих техах».

3). Пришло ли на рынок много новых покупателей?

Рэй здесь ставит опасную оценку «надутие» для широкого рынка и диагноз «пузырь» для растущих техов, не раскрывая подробностей, которые, возможно, нам всем и так понятны.

В дополнение я приведу лишь один случай, на который наткнулся недавно в интернетах (точной цитаты не найду, так что свободная интерпретация, без комментариев):

На рынке сейчас пузырь, так везде говорят! Так что, пожалуй, я не буду покупать компании широкого рынка, а пока что пережду неспокойные времена, купив Virgin Galactic.

4). Есть ли очень сильные бычьи настроения?

Рэй тоже не стал на этом останавливаться, но я напомню о своём недавнем переводе подкаста Кэти Вуд, где вы могли услышать апологета сильнейших бычьих настроений касаемо всего вокруг и в особенности — «прорывных компаний новой эры».

5). Покупатели используют большие плечи?

Здесь Рэй привёл в пример надутие пузыря недвижимости в 2007 году, когда люди покупали недвижимость в ипотеку, используя огромные плечи, которые невозможно было обслуживать. Сейчас, по его мнению, этот вопрос не так остро стоит вокруг рынка в целом, а всякие Archegos’ы концентрируют свои большие кредитные плечи во всё том же узком сегменте — технологиях или нескольких акциях, выбранных по одному конкретному фактору. Случаи, когда широкий рынок покупается на большие плечи, ему видятся редкими.

6). Произведены ли крупные закупки на будущее бизнесами?

Рэй считает, что скорее ситуация развернулась наоборот — у бизнесов наблюдается нехватка инвентаря (вспоминается проблема дефицита полупроводников), так что это не является одним из свидетельств пузыря.

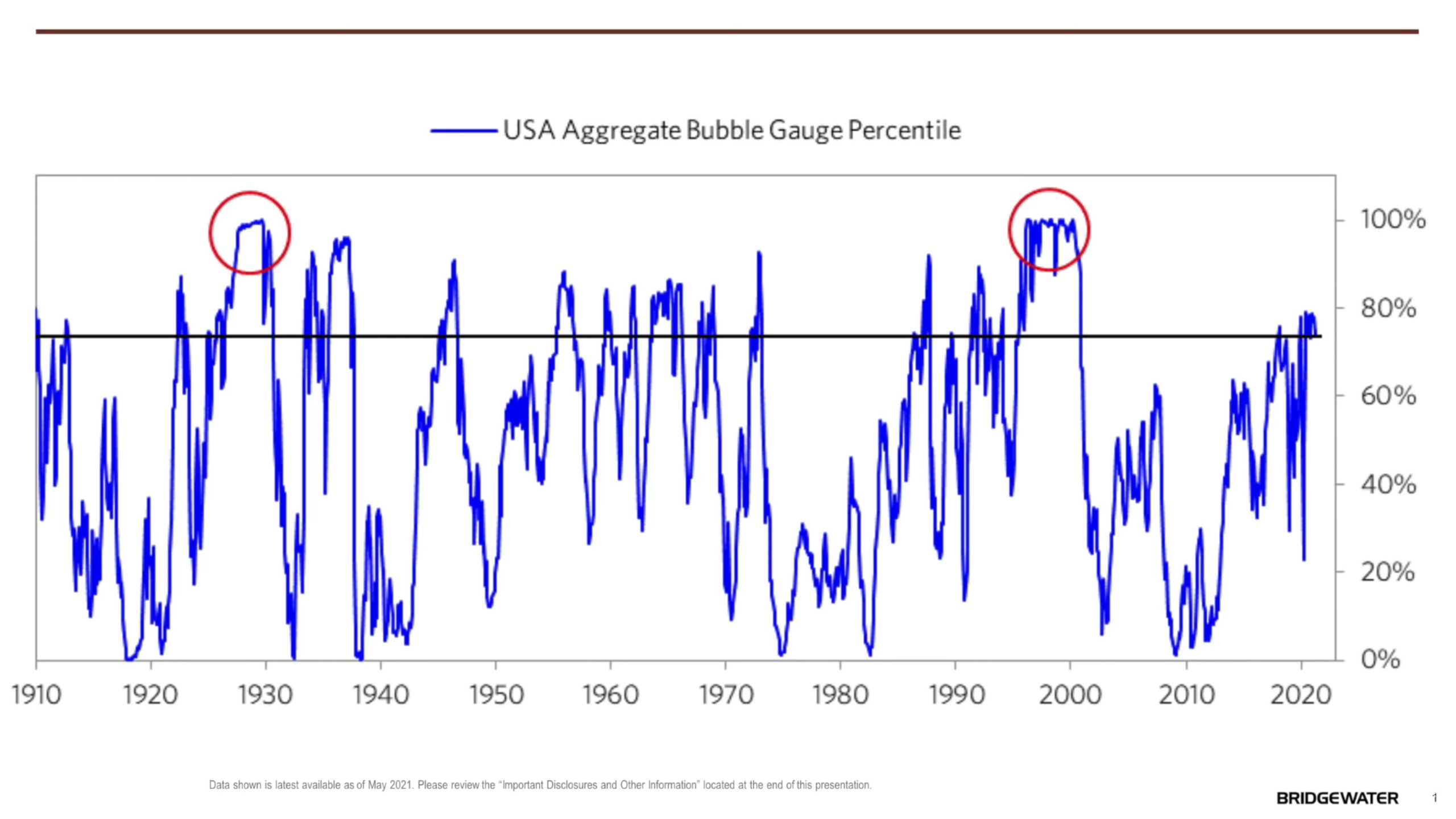

Подытожив, Рэй привёл график с индикатором «пузырения», отметив, что сейчас по этому индикатору можно говорить о «небольшом надутии», но никак не о таком сильном пузыре как это было в 1929 или в 2000 году. Правда, этот индикатор «не заметил» пузыря в 2007 году.

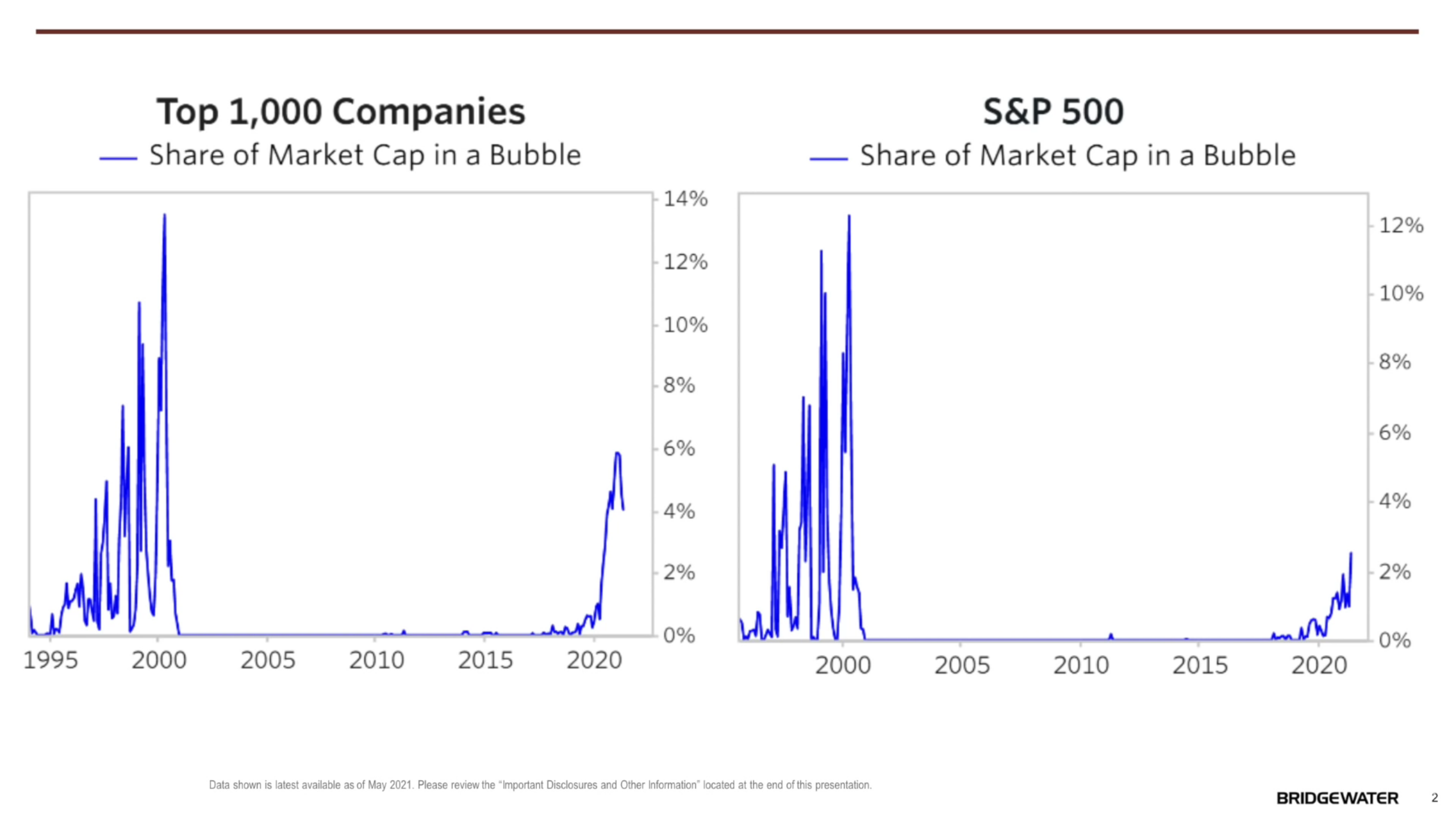

Разница между долей фиксируемых в Bridgewater пузырей в 1000 крупнейших компаний и долей таких в S&P500 (разница в 2-3 раза) может говорить о «пузырении» в компаниях, не входящих в индекс. Я лишь напомню, что у S&P500 есть важный критерий прибыльности. Если компания не зарабатывает деньги, она в индекс не попадает. Похоже, это очень тупое правило (взятое мной на заметку), неплохо фильтрует пузыри. По крайней мере, в Bridgewater считают так же.

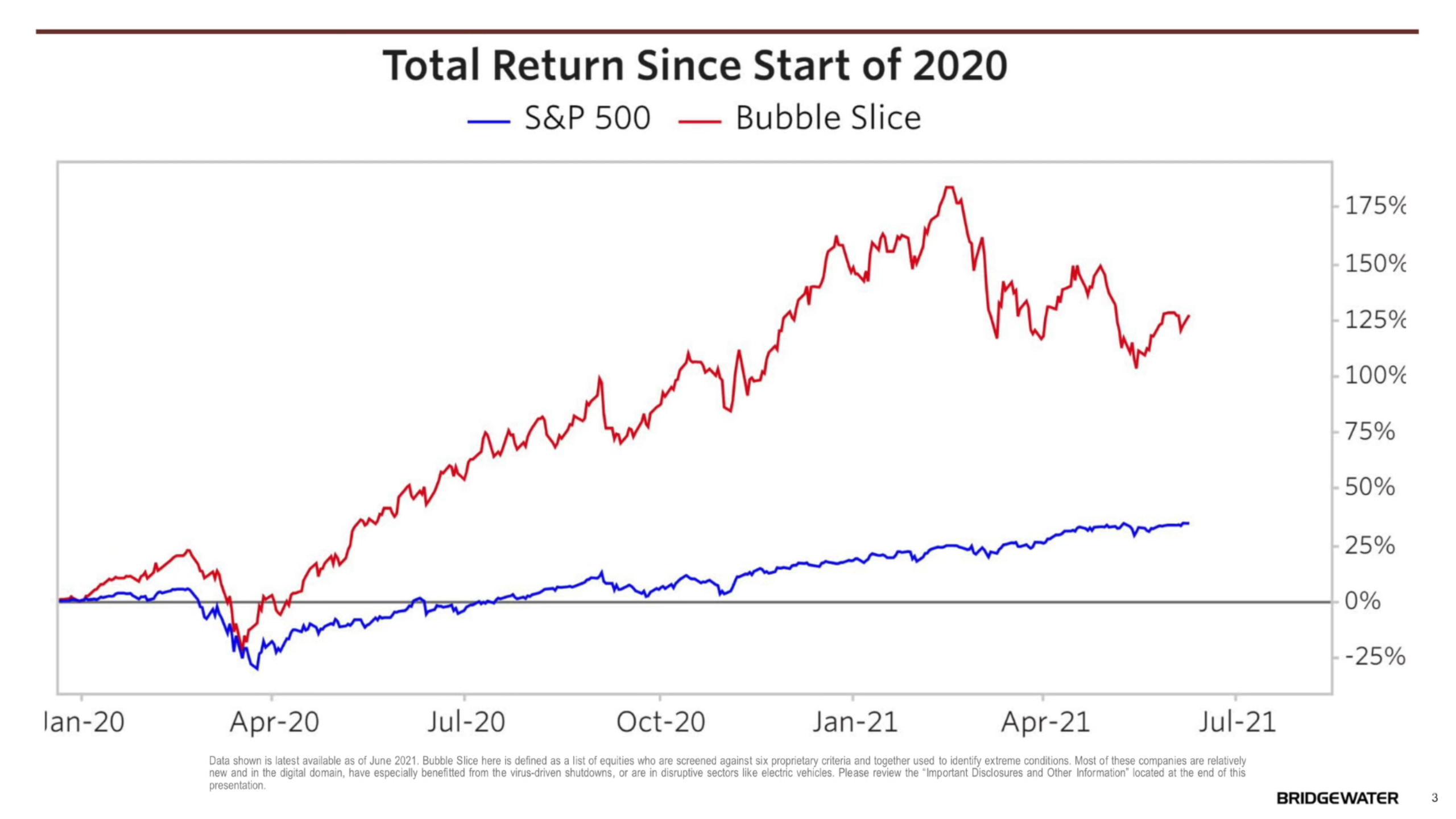

«Индекс пузырей» от Bridgewater значительно превышает результаты широкого рынка с начала 2020 года. Это позволяет Рэю делать заявление о том, что пузырь есть, но он разросся в отдельном сравнительно небольшом сегменте.

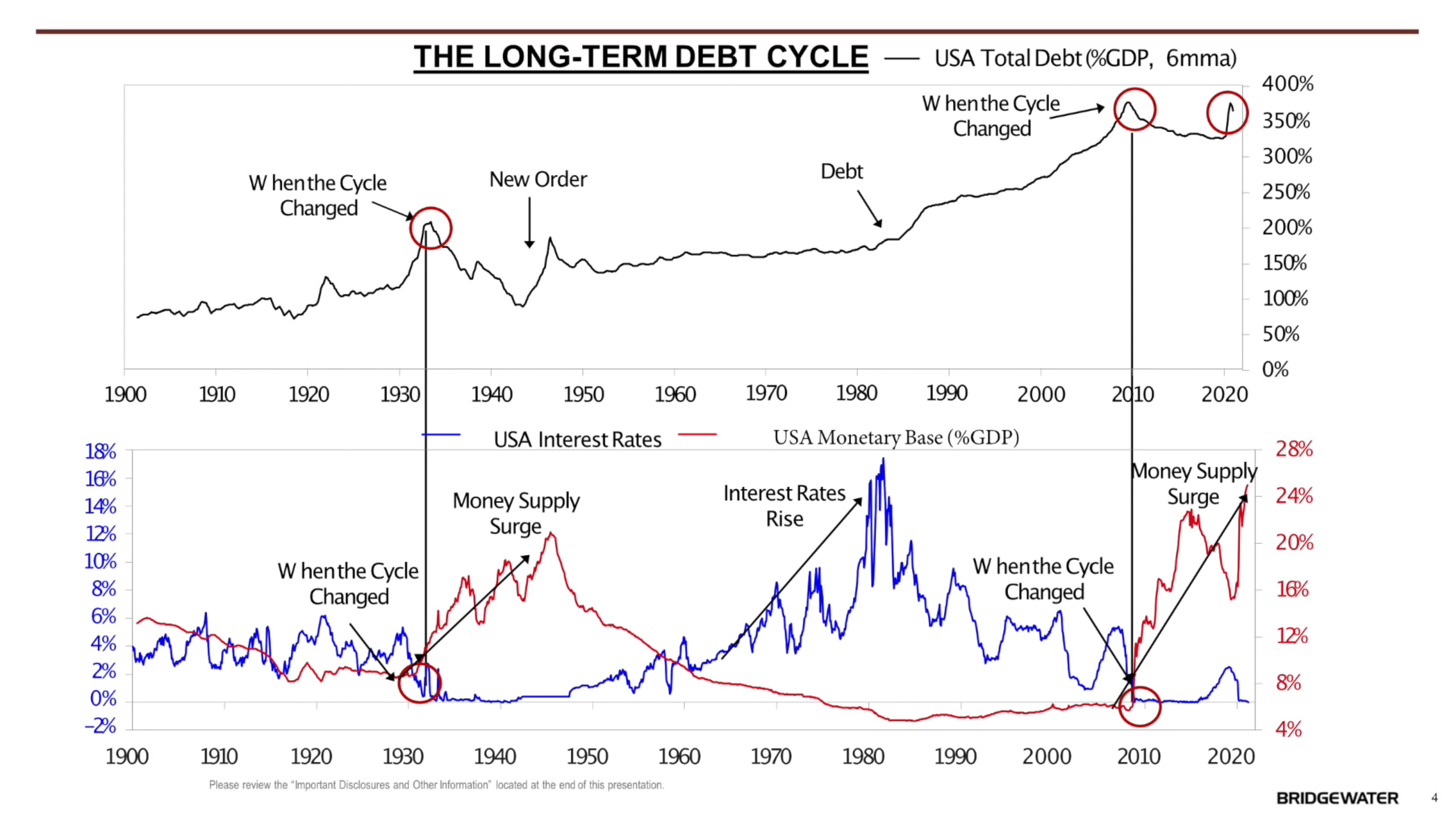

Ну и под конец Рэй выступил в формате «капитана Очевидность», заявив, что когда денег в системе будет меньше, тогда и пузыри сдуются.

Вывод Рэя Далио:

Мы точно не можем сделать заключение о том, что фондовый рынок находится в самом высоком пузыре, мы не можем даже сказать, что он хоть в каком-то пузыре. У нас есть способы для определения, какие отдельные акции находятся в пузыре или были в пузыре, и отличить их от тех, которые не в пузыре. Есть много акций, которые не в пузыре, и похоже, что пузырь надувается на рынках облигаций, а также в категории «развивающиеся технологические компании».

Я отмечу, что сегодня мы взглянули на позицию человека с «Conservative Neutral» взглядом на рынок.

Как обнаружить пузыри на фондовом рынке

Лучшие финансовые лайфхаки в нашем Telegram-канале. Без спама и назойливых новостей. Подписывайтесь, чтобы ничего не пропустить.

Как можно описать мыльный пузырь? Снаружи — красивый, внутри — пустой. Сначала он растет, растет, растет, а потом БАМ и лопается. Вот и на фондовом рынке регулярно происходит то же самое. Акции разных компаний растут, растут, а в один прекрасный день лопаются. И тут-то всем становится очевидно, что это был пузырь. Как же распознать его заранее и не вложить деньги в пустоту?

Пузырь многоликий

У экономического пузыря есть много разных названий: спекулятивный, рыночный, ценовой, финансовый, биржевой. Но как его ни называй — суть одна. Это резкое и неоправданное увеличение цены на какой-либо товар/актив. Примеры каждому хорошо известны.

Вспомните, сколько стоила обычная медицинская маска всего год назад. В марте 2019-го маски продавались в среднем по 8 рублей за штуку. Но в марте 2020-го спрос на них резко вырос и продавцы начали поднимать цены. Средняя стоимость маски составила уже 80 рублей за штуку.

Мало какая отрасль могла похвастаться таким феноменальным ростом доходов, так что на рынок начали подтягиваться любители легких денег. Казалось — вложи сейчас хоть сто рублей в завод по производству масок и через месяц станешь миллионером.

Но было одно «но». Гениальная идея заработать на масках пришла в голову не одному и не двум людям. К производству почти мгновенно подключились как сотни частников, так и десятки крупнейших фабрик, не говоря уже про Китай, который сумел заполнить внутренний рынок и начать экспорт. В результате короткий период нехватки масок сменился длительным периодом перепроизводства. Спрос постепенно стал спадать, а за ним и цена.

Так лопнул масочный мыльный пузырь. Теперь кажется, что все было очевидно с самого начала. Но другие рыночные пузыри могут быть не такими прозрачными.

Почему растет пузырь?

Пузырь может начать надуваться по разным причинам. В случае с масками причиной стал резкий рост спроса. Когда спрос сильно превышает предложение, продавцам трудно удержаться, чтобы не завысить цену. А завышение цены провоцирует новый рост спроса. И так по нарастающей, пока спрос по естественным причинам не закончится.

К росту пузыря могут привести недостоверные отчеты или ошибки в данных. Пара неверно истолкованных цифр — и вот уже цена на акции ползет вверх, пока правда не вскроется. Но бывает, что отчеты искажают намеренно. Например, когда предприниматель хочет скрыть от инвесторов убытки и пускает им пыль в глаза.

Иногда на цену влияет и вброс ложной информации, а проще говоря — слухи. Не всегда вбросы делаются специально. Иногда случайно брошенная кем-то фраза становится той самой искрой, которая приводит к пожару.

Артем Деев руководитель аналитического департамента AMarkets:

Пузырь на фондовом рынке – это переоцененные акции компании или сектора. Признаком пузыря обычно является быстрый (и не обоснованный финансовыми показателями или значимыми новостями) рост стоимости акций, когда цена бумаг растет только за счет ожиданий инвесторов. Причем здесь речь не идет о росте на 5-10%, а имеется в виду, когда за короткий период стоимость акций увеличивается в разы. Такой пузырь лопается после оценки независимых экспертов либо негативных для компании (сектора) новостей. Тогда трейдеры быстро продают акции на пике стоимости, котировки акций падают, резко сокращается капитализация компаний, из-за чего они становятся банкротами и покидают рынок.

Один из главных признаков пузыря – резкий рост цен акций или индекса без объективных причин. Но сам по себе он не становится признаком того, что надувается пузырь (это могут быть кратковременные спекуляции), а только в сочетании с другими признаками. Во-первых, это резкий рост маржинального долга (когда инвесторы в ожидании быстрой прибыли начинают торговать на заемные средства). Во-вторых, высокий коэффициент Роберта Шиллера, который показывает отношение текущих цен акций к прибыли компании с поправкой на инфляцию. Чем выше коэффициент, тем сильнее переоценена компания.

Например, во время возникновения «пузыря доткомов» 20 лет назад акции некоторых крупных компаний увеличились за два года на тысячи процентов. На рынке появлялись фирмы-однодневки, главной задачей которых было создание быстрой капитализации на фондовом рынке, а не экономическое развитие бизнеса. В результате индекс достиг рекордных показателей (вырос за два года в два раза), а затем пузырь лопнул – сотни компаний обанкротились, как и многие тысячи инвесторов.

Как продать $20 за $200?

Экономисты-теоретики уже давно ломают голову над причинами возникновения пузырей. Какие бы стройные гипотезы они ни выдвигали, бессердечная реальность разбивает их одну за другой. Практика показывает, что пузыри могут возникать даже тогда, когда участники рынка ВЕРНО оценивают активы и более того — даже когда спекуляция сама по себе невозможна.

Каждый год профессор Макс Базерман из Harvard Business School продает студентам MBA двадцатидолларовую купюру по цене намного выше номинала. Его рекорд – продажа $20 за $204. И вот как он это делает.

Он показывает классу купюру и сообщает правила: он проведет аукцион и отдаст ее человеку, который предложит больше всего денег. Но при этом человек, который был сразу за победителем, тоже отдаст профессору сумму, которую предлагал заплатить.

Например, один студент предлагает $17 за купюру, а второй — $18. Купюра достается второму, но они ОБА отдают профессору свои ставки. Таковы условия.

Обычно торги начинаются с одного доллара и к моменту, когда ставки доходят до $12-16, большинство участников прекращают соревноваться. Когда торги подходят к $20 становится очевидно, что выигрыш тут невозможен, но и проигрывать никому не хочется, ведь придется заплатить профессору всю сумму своей ставки.

Ситуация быстро становится просто смешной: студенты MBA соревнуются, кто потратит больше на двадцатидолларовую купюру. Но и смех аудитории никого не останавливает. Аукцион доходит до 50, потом до 100 долларов. Рекорд профессора за его преподавательскую карьеру — $204 за одну двадцатидолларовую банкноту. Эти деньги он отдает на благотворительность.

Почему люди неизменно платят за двадцать долларов больше денег? Все дело в психологии. Их толкает на это страх невозвратных потерь. Про это у нас есть отдельная статья.

Но фондовый рынок — не класс с профессором, понятными правилами и одной купюрой. Здесь все сложнее, участников торгов очень много и все время появляются новые.

Теория бОльшего дурака

Есть и такая теория (это вполне официальное ее название), которая объясняет рост пузыря наличием покупателей на переоцененные бумаги. Она предполагает, что покупатели приходят в пузырь осознанно, рассчитывая купить бумагу, а потом продать ее дороже еще более оптимистичному и наивному дурачку, чем они. Пока такие находятся — пузырь растет. И лопается, когда последний оставшийся дурак уже не может найти никого, кто купил бы бумагу по еще более высокой цене.

Это поведение хорошо описывает пирамиду МММ, особенно ее вторую волну: все вкладчики прекрасно знали, что несут деньги в финансовую пирамиду, и все же несли в надежде успеть забрать их раньше, чем пирамида разрушится.

Как обнаружить пузырь без регистрации и смс?

1. Цена активов растет подозрительно быстро

В общем-то цена на бирже все время то растет, то падает. Это еще ни о чем не говорит. Но вот если акция вдруг за считанные месяцы дает прирост на 40-80-150%, то для этого, как минимум, должны быть объективные причины. Компания показала хорошую годовую отчетность? Презентовала новейшую технологию? Заключила крупнейший в своей истории контракт? Привлекла звездного управляющего директора? Тогда, возможно, для резкого роста есть повод. Если же ничего подобного не произошло — стоит задуматься.

2. Растет маржинальный долг трейдеров

Это как раз показатель игры в бОльшего дурака: опытные трейдеры чувствуют пузырь и начинают закупать акции в долг. Они рассчитывают взять растущий актив и успеть продать его до того, как пузырь лопнет. Если видите такую тенденцию — лучше бегите подальше. Играть с волками биржи в «кто кого надует» могут только другие волки.

3. Высокий коэффициент Роберта Шиллера

Он же — CAPE, циклически скорректированное отношение цены к прибыли (cyclically adjusted price-to-earnings). В 2013 году профессор Йельского университета Роберт Шиллер был удостоен Нобелевской премии по экономике наряду с Юджином Фамой и Ларсом Питером Хансеном. До этого Шиллер был, пожалуй, наиболее известен в финансовых СМИ за распознавание пузыря на рынке недвижимости до его краха в 2006 — 2007 году.

Коэффициент Шиллера показывает, сколько инвесторы готовы заплатить за $1 прибыли. CAPE 10 означает, что инвесторы платят $10 за $1 прибыли. Причем для разных стран показатель может быть разный. Например сейчас для США коэффициент Шиллера — 29.96. На пике «пузыря доткомов» (2000 год) коэффициент достигал своего исторического максимума в 44,19 пункта. Считается, что если индекс продолжит расти, нас ждет очередной мировой экономический кризис.

Кто виноват и что делать?

Скорее всего, совершенно избавиться от пузырей у человечества не получится. Жажда легкой и быстрой прибыли толкает как новичков, так и опытных игроков на риск, даже при полном понимании всех возможных печальных последствий вложения в пузырь. Сейчас, например, аналитики прогнозируют пузырь в сфере новых технологий: разработчики часто преувеличивают их пользу для человечества, фальсифицируют отчеты о достижениях, а сфера сама по себе настолько сложная, что так просто и не разберешься, есть там разработки, или нет. Ведь данные еще и закрыты от посторонних глаз, чтобы их не украли. Так как же быть простому инвестору?

Пользуйтесь золотыми правилами инвестиций: не вкладывайтесь в то, в чем не разбираетесь. Не поддавайтесь моде на инвестиции и не следуйте за толпой. Следуйте своему собственному инвестиционному плану и внимательно анализируйте все активы, которые покупаете. Все должно быть максимально прозрачно и понятно.

Источник https://dokhodchivo.ru/puziri-na-fondovom-rinke

Источник https://smart-lab.ru/blog/707081.php

Источник https://fintolk.pro/kak-obnaruzhit-puzyri-na-fondovom-rynke/