Инвестиции за океан: как выйти на фондовый рынок США

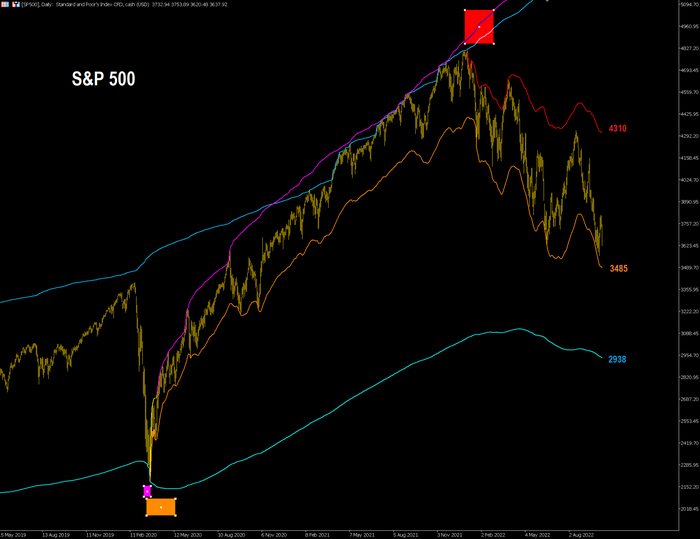

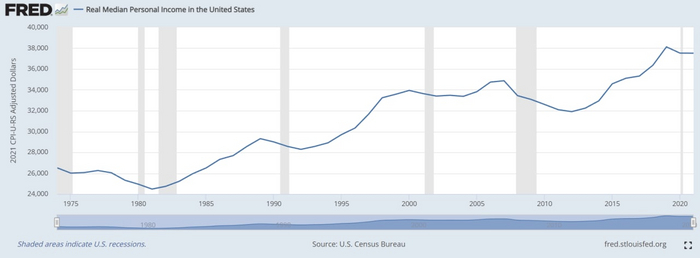

Американский рынок акций с начала года показывает уверенный рост и в долгосрочной перспективе остается привлекательным для вложений, полагают эксперты. Как российскому инвестору выйти на фондовый рынок США

Один из богатейших людей в мире легендарный американский инвестор Уоррен Баффет (Forbes оценивает его состояние в $75,6 млрд) в сентябре заявил, что через сто лет американский индекс Dow Jones перешагнет отметку в 1 млн пунктов, что превышает нынешний показатель в 44 раза. По его мнению, игра на понижение американского рынка — это «игра лузеров» и будет оставаться таковой.

С начала года фондовый рынок США планомерно растет, а ключевые биржевые индексы бьют исторические рекорды. Индекс S&P 500 вырос с января почти на 14%, индекс Dow Jones Industrial — более чем на 15%.

Для российского инвестора вложения в американский рынок — хороший способ получать доход в валюте, говорит управляющий активами УК «БКС» Никита Емельянов. «У россиян не так много возможностей для диверсификации своих вложений», — отмечает эксперт. По его словам, в долгосрочной перспективе инвестиции в американский рынок могут принести в среднем 10% годовых (с учетом дивидендов).

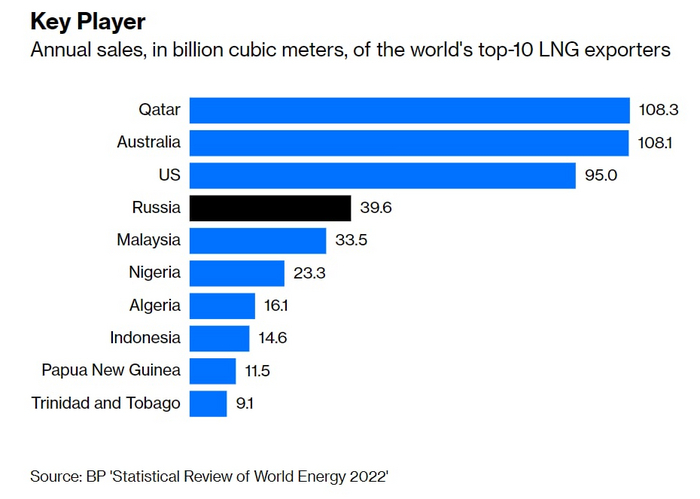

«Американский рынок привлекателен своей понятностью, так как логично реагирует на рыночные новости и чувствителен к комментариям официальных лиц, в частности, руководителей ФРС. Поэтому у игроков есть возможности угадать направление движения рынка на тех или иных новостях», — отмечает руководитель отдела информации и анализа мировых рынков ГК «Финам» Михаил Аристакесян. Кроме того, если в России самые прибыльные акции у компаний, которые работают в нефтяном и газовом секторах, то в США спектр доходных секторов намного более вариативен, добавляет Емельянов.

Этот рынок интересен, но он не спекулятивный, говорит руководитель аналитического центра Санкт-Петербургской биржи Павел Пахомов. «Чтобы получить максимальную выгоду, инвестировать в него нужно не менее чем на два-три года», — говорит он.

Эксперты напоминают, что на фондовом рынке можно не только выиграть, но и проиграть, риск инвестиций связан с колебаниями рынка. «Риск фондового рынка существует на любой бирже, и у инвестора всегда есть опасность попасть в очередной кризис», — говорит Никита Емельянов.

РБК разбирался, как российскому инвестору начать торговать на американском рынке, с какими особенностями он может столкнуться и какие секторы рынка являются наиболее перспективными.

Прямой выход

Один из способов выйти на американский рынок — это открыть у брокера счет для торговли, заключив соответствующий договор. Сейчас только единицы российских брокеров являются членами американских бирж. Остальные крупные брокерские компании пока работают через посредников. «Российскому брокеру нужен американский партнер, который будет выводить операции на рынок другой страны», — поясняет начальник департамента торговых операций ИК «Фридом Финанс» Игорь Клюшнев. Когда клиент заключает договор с брокером, в договоре указано, что при совершении сделок будет задействовано третье лицо.

За операции брокер будет брать комиссию, которая сейчас в среднем составляет около 0,04% от суммы сделки. При этом брокер будет выступать налоговым агентом своего клиента (придется платить НДФЛ 13% от прибыли, которая складывается из изменения курса акций и валютного курса), а клиенту не придется самостоятельно отчитываться перед налоговыми органами по доходам, полученным от операций с ценными бумагами.

Теоретически выйти на рынок инвестор может и минуя российского брокера. «Тогда ему придется самостоятельно заключать договор с американским брокером», — говорит юрист адвокатского бюро А2 Максим Сафиулин. Отчитываться о доходах перед российскими налоговыми органами также придется самостоятельно.

К иностранному брокеру можно идти, имея не менее $10 тыс., в то время как на российском рынке порог вхождения значительно ниже и начинается в среднем от $1 тыс., отмечает Клюшнев. Кроме того, по словам аналитика компании «Открытие Брокер» Андрея Кочеткова, американские брокеры берут отдельную плату за ведение счета (от $10 до $30 в месяц).

Еще одна особенность американского рынка — придирчивое отношение к легальности средств, которые вносит на счет инвестор. «Если сумма, с которой вы приходите к брокеру, составляет несколько сотен тысяч долларов или больше, то брокер может потребовать письменно объяснить происхождение денег и предоставить документы, которые подтверждают, что человек их получил легально и уплатил с них все необходимые налоги», — объясняет Андрей Кочетков.

Российская биржа американских акций

Другой вариант — покупать американские акции через Санкт-Петербургскую биржу. В список американских акций, торгующихся на этой бирже, сейчас входят 527 ценных бумаг. В том числе там торгуются акции самых дорогих компаний мира — Apple, Alphabet (бывшая Google), Microsoft, Berkshire Hathaway, Amazon, Exxon Mobil, Facebook, Johnson & Johnson, JPMorgan Chase, General Electric и т.д. Участниками торгов (брокерами) на фондовом рынке биржи являются 48 компаний и банков.

По словам Павла Пахомова, спрос на ценные бумаги со стороны инвесторов на Санкт-Петербургской бирже (пока единственной площадке в стране, на которой торгуются иностранные акции) растет. «Если год назад оборот на торгах составлял $2–3 млн, то сейчас уже более $20 млн в день», — говорит он. Для сравнения: средний дневной оборот на американских биржах NYSE и NASDAQ исчисляется десятками миллиардов долларов.

Комиссия для инвестора, который торгует через данную биржу, составляет в среднем 0,05%. Как объясняет Павел Пахомов, этот процент состоит из комиссии брокера (около 0,04%) и комиссии биржи (0,01%).

Игорь Клюшнев также отмечает, что на Санкт-Петербургской бирже возможно заключение сделок за пределами основной торговой сессии на американских биржах (сейчас торги в США проходят в 16:30–23:00 мск) — с 10:00 мск.

На рынок через ПИФ

Пассивный инвестор может выйти на американский рынок через ПИФы, портфель которых состоит из иностранных ценных бумаг. По данным Investfunds.ru, сейчас выход на зарубежный рынок предоставляют около двух десятков открытых фондов акций. Среди них есть и ПИФы, ориентированные непосредственно на американский рынок (например, «Райффайзен — США», «Открытие — США», «Сбербанк — Америка», «БКС Фонды США»).

Такие фонды особо отмечают, что вложения в их ПИФы дают возможность валютной диверсификации личных накоплений для их защиты от девальвации рубля, а инвестирование в американский фондовый рынок — это вложения в развитую экономику. При этом фонды работают в российский юрисдикции и ПИФы являются российскими ценными бумагами.

Максим Сафиулин из A2 предупреждает, что пайщик напрямую не участвует ни в каких операциях с ценными бумагами — за него это делает управляющая компания. При этом фонды не могут изменять заранее заявленную клиенту пропорцию инвестирования в активы разных категорий.

При покупке паев инвестор платит так называемую надбавку (не более 1,5% от суммы приобретения), а при продаже — скидку (не более 3% от стоимости паев).

Во что вложить

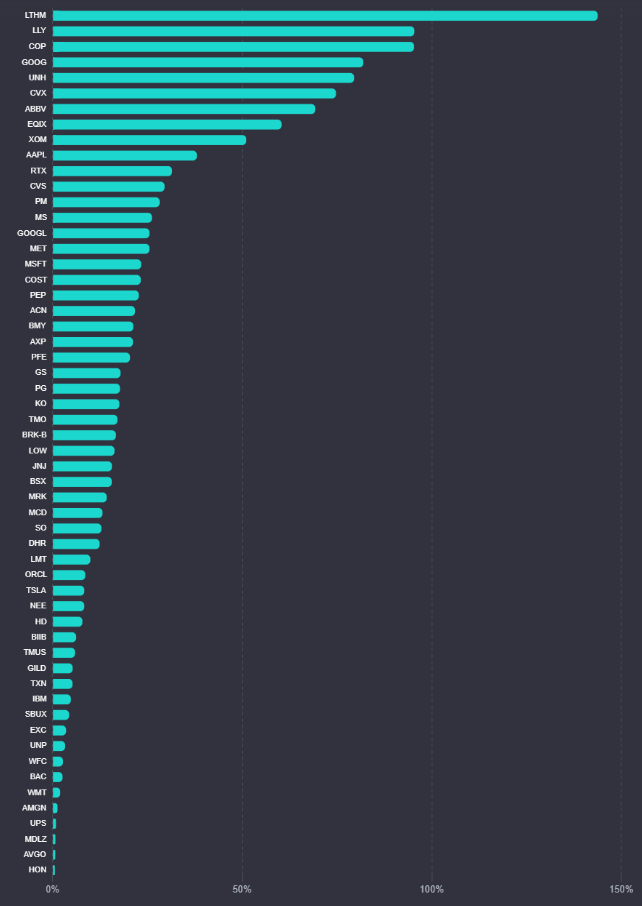

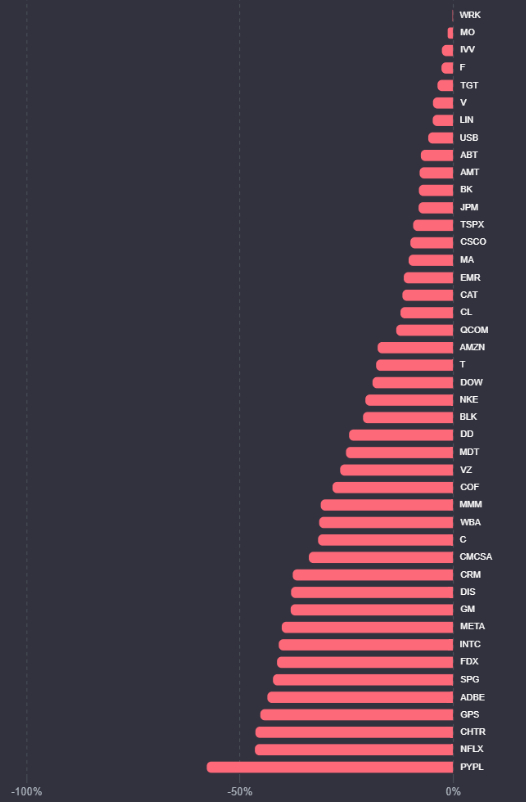

Аналитики выделяют несколько секторов, которые можно считать драйверами рынка и которые показывают высокую доходность. «Лидерами роста с начала года являются акции компаний ИT-сектора (+26%), а также бумаги сектора здравоохранения (+19%)», — говорит Михаил Аристакесян.

Несмотря на то что не все технологические компании являются прибыльными, сектор остается фаворитом индекса S&P 500 и рынка в целом, подтверждает Никита Емельянов. Эксперт советует покупать голубые фишки из индекса, например Amazon. Можно обратить внимание на более спокойные бумаги, такие как Microsoft и акции компании Intel.

Еще один сектор, который специалисты считают драйвером рынка, — биотехнологии. «Этот сектор имеет высокий потенциал роста, что делает его привлекательным для долгосрочных инвестиций», — говорит Никита Емельянов.

Впрочем, некоторые эксперты считают, что проще ориентироваться на рынок в целом, а не на отдельные бумаги. «Если инвестор готов включать в свой портфель долларовые инструменты, то ему проще всего ориентироваться на индексы, а не на отдельные акции. Если есть возможность вложиться в весь рынок целиком, то эту возможность надо использовать. Сделать это можно через индексные фонды (ETF), которые полностью инвестируют в ту структуру, из которой состоит индекс», — считает заместитель директора Национального центра финансовой грамотности Сергей Макаров.

Как купить американские акции

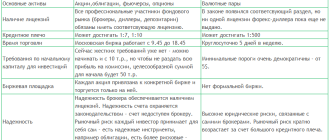

Мы всем знаем такие компании, как Apple, Facebook, Amazon, Microsoft, WaltDisney, пользуемся их продуктами, услугами и сервисами. Но некоторые из нас уже является акционерами этих и многих других американских компаний и не просто восхищаются их успехами, а зарабатывают вместе с этими гигантами на росте их акций. Для этого на самом деле не нужно ничего сверхъестественного, достаточно приобрести акции данных компаний. В этой статье мы подробно разберем особенности инвестирования в американские акции, сравним их с инвестициями в российские акции. Вы узнаете 3 способа приобрести акции американских компаний. А также сравним какие акции более привлекательны – российские или американские.

Как инвестировать в американские акции

Для того чтобы купить акции, необходимо открыть брокерский счет у лицензированного брокера и выйти на биржу. Американские акции обращаются соответственно на биржах США. Это NYSEи NASDAQ. На второй представлены в основном акции высоко-технологичных компаний, в то время как на первой представлены акции всех остальных секторов, но это не обязательное правило. Также акции американских компаний могут продаваться на биржах в других странах посредством механизма депозитарных расписок, либо путем прямого листинга (процедура размещения акций компании на бирже) на иностранных биржах. Для граждан РФ на сегодня существует 3 главных способа инвестиций в американские акции:

Открыть счет на Санкт-Петербургской бирже.

Открыть счет напрямую на американской бирже (NYSEи NASDAQ) через иностранного брокера.

Открыть счет на американской бирже через российского брокера-посредника.

Разберем каждый из этих способов подробнее и рассмотрим их плюсы и минусы.

Инвестиции в американские акции на Санкт-Петербургской бирже

С 2015 года, как только открылась Санкт-Петербургская биржа, инвестировать в американские акции россиянам стало гораздо проще, поскольку для доступа к данной бирже мы открываем обычный счет у российского брокера – БКС, Финам, Сбербанк, ВТБ-24 и др. О том, как выбрать брокера мы писали в статье «Лучшие брокеры 2017». Обычно в момент открытия счета мы сразу же можем сообщить консультанту брокерской компании о том, чтобы нам подключили к нему Московскую биржу и Санкт-Петербургскую биржу. Это позволит получить доступ одновременно к российским и американским акциям. При этом на СПБ бирже торгуется в настоящий момент 489 наиболее популярных американских акций, входящих в индекс S&P500, таким образом есть из чего выбрать.

Данный способ определенно является самым простым и имеет ряд плюсов.

Денежные средства мы можем вносить и выводить через одного и того же брокера, все активы (российские и американские) видим в одном и том же терминале, в одних и тех же таблицах и т.д.

Нет никаких ограничений по стартовой сумме. Можно открыть счет даже на 10-30 тыс. рублей и попробовать себя в инвестициях, в т.ч. в иностранные акции.

Российский брокер является нашим налоговым агентом по работе на Московской и СПБ биржах и как следствие мы не обременены необходимостью самостоятельного расчета налогов и подачи деклараций. Все это делает за нас брокер.

Акции на СПБ бирже можно покупать даже с ИИС. Подробнее о том, что такое индивидуальный инвестиционный счет (ИИС) можно узнать в нашей статье «Что такое ИИС или как получиться от государства 52 т.р. за 60 минут».

Комиссии за сделки у основных брокеров такие же, как и для московской биржи, а подключение данной площадки у большинства топовых брокеров не влечет роста расходов за обслуживание счета.

Но есть и минусы:

Главный из них – это пока все еще низкие объемы торгов на СПБ бирже и как следствие низкая ликвидность практически всех инструментов. Если у Вас сумма до 500 тыс. руб., то Вы сможете купить себе акций без особых проблем, с более крупными суммами по некоторым акциям возможно придется подождать какое-то время достаточного количества заявок на продажу.

Далеко не все американские акции представлены на Санкт-Петербургской бирже: 489 из 7000 акций.

Инвестиции в американские акции через российского брокера-посредника

В данном случае мы выходим напрямую на американский фондовый рынок на биржи NYSE и NASDAQ, где обращается более 7000 различных акций крупных, средних и небольших компаний США, а также из других стран. Но при этом открытием нашего счета занимается российский брокер через свое иностранное подразделение или дочернюю компанию, зарегистрированную заграницей и имеющую лицензию на брокерскую деятельность на американском фондовом рынке. Например, БКС предоставляет доступ к американскому рынку через дочернюю компанию «БКС Кипр».

Плюсы данного подхода:

Полноценный доступ к американскому рынку акций, ETF (фонды акций и облигаций, которые можно покупать также, как и акции, подробнее об этом инструменте можно узнать в нашей статье «ETF фонды») и практически безграничный выбор инвестиционных идей.

Гораздо меньший языковой барьер, поскольку у Вас будет русскоязычное программное обеспечение (можно использовать программу Quik), а также русскоязычные консультанты брокера и технической поддержки.

Серьезным минусом стоит считать стартовые пороговые суммы. Например, в БКС Кипр стартовая сумма, от которой можно открыть счет 5000 долларов.

Также минусом является довольно длительная процедура оформления и открытия счета – на практике в среднем уходит неделя или даже больше.

Самостоятельное декларирование доходов.

Инвестиции в американские акции через иностранного брокера

В этом случае мы получаем доступ к американскому рынку напрямую, причем ко всем биржам без ограничений и ко всем финансовым инструментам. Так, например, доступ к американским облигациям через российских брокеров как правило не предоставляется, а при работе напрямую нам будут доступны и эти финансовые инструменты. Яркими представителями иностранных брокеров, ориентированных в том числе на русскоязычную аудиторию являются компании Interactive Brokers и Just2Trade. Данные брокеры имеют американские лицензии на работу на биржах США.

Максимальный доступ ко всем инструментам на американском фондовом рынке.

Процедура открытия счета у иностранного брокера чуть сложнее, чем через российского брокера посредника. Вам необходимо будет самостоятельно заполнить анкету на сайте брокера и американскую налоговую форму W-8BEN, а также отсканировать паспорт и приложить к анкете. По времени весь процесс открытия счета занимает 1-2 недели.

Языковой барьер. Стоит отметить, что в случае с брокером InteractiveBrokers этот минус полностью нивелирован, т.к. Вы получите 100% русскоязычную поддержку на всех этапах. Возможно есть и другие брокеры с русскоязычным персоналом, но мы таких не знаем. Во всех остальных случаях не исключено, что Вам придется переписываться и общаться с сотрудниками брокера на английском языке.

Большие стартовые суммы: от 2 500$ у Just2Trade до 10 000$ у InteractiveBrokers.

Отдельное программное обеспечение и чаще всего не русифицированное (у InteractiveBrokers также свой собственный терминалы, однако с поддержкой русского языка).

Самостоятельное оформление всех деклараций для налоговой.

Итак, мы рассмотрели 3 варианта работы с американскими акциями: от самого доступного и простого — через СПБ биржу до самого сложного — через прямую работу с иностранным брокером. При этом первый вариант дает инвестору минимальные возможности, в то время как последний — максимальные. На наш взгляд компромиссным и наиболее подходящим для большинства инвесторов с капиталом от 5000$ является второй вариант – работа через российского брокера-посредника.

Особенности инвестиций в американские акции

Пожалуй, самой главной особенностью выбора акций на американском рынке является огромный выбор ценных бумаг. Может показаться, что широкий выбор – это хорошо, однако для начинающего инвестора такой широкий выбор может превратиться в настоящий кошмар и без соответствующих методов и инструментов работы здесь не справиться.

Физическая удаленность американских компаний от нас и невозможность «попробовать компанию на вкус». Представьте российскую компанию Магнит или М.Видео, у Вас перед глазами сразу же появляются конкретные магазины. Вы понимаете уровень сервиса, ассортимент, а зачастую даже визуально можно сказать улучшаются дела у компании или наоборот все идет плохо. Вы периодически сталкиваетесь с этими компаниями в своей жизни. А что Вы можете сказать, например, о компаниях Citybank или Wallmart? Вы слышали эти названия, возможно даже заходили в Wallmart во время последней заграничной поездки, но уровень Вашего персонального восприятия данного бизнеса в любом случае будет ниже. Поэтому при анализе придется опираться только на одни лишь цифры.

Американский фондовый рынок очень развитый и оценка компаний по российским меркам может показаться завышенной или даже переоцененной. Например, средний показатель соотношения цены и прибыли компаний (коэффициент P/E – price on earnings) на российском рынке равен 8, тогда как на американском это соотношение 25. Т.е. в среднем американская компания стоит в 3 раза дороже, чем российская. Американские компании могут показаться переоценёнными для нас, однако по факту такая цена акций является нормальной для рынка США.

Отчетность компаний естественно публикуется на английском языке, поэтому Вам следует рассчитывать также на свои познания английского языка. Обычно среднего университетского уровня английского вполне достаточно для перевода отчетности и годовых отчетов. Также на помощь может прийти переводчик от Яндекс или Гугл.

Ну и последним пунктом хочется напомнить, что налоги российский инвестор будет платить в России в соответствии с соглашением между США и РФ об отсутствии двойного налогообложения. Поэтому наша инвестиционная прибыль будет облагаться по российской ставке 13%. Стоит также сказать, что при работе на американском рынке напрямую никакие налоговые льготы не действуют (подробнее о налогообложении льготах для российских инвесторов можно прочитать в нашей статье «Налоги на ценные бумаги»).

Как выбрать американские акции

Итак, Вы теперь знаете где и как начать инвестировать в американские акции, однако стоит помнить, что определяющим фактором Вашего успеха как инвестора будет умение оценивать и выбирать перспективные компании для инвестиций.

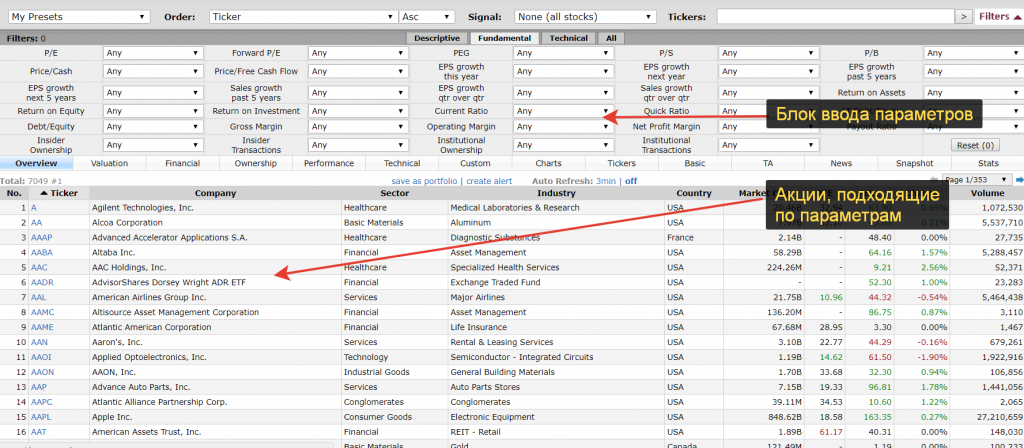

Как мы уже говорили, американский рынок очень развит и на нем представлено огромное количество акций, поэтому выбор и оценка компаний будут затруднены. Для того, чтобы облегчить инвестиционный выбор и последующую оценку компаний существуют специальные веб-сервисы и программы — скринеры акций (от английского screener– дословно переводится как сортировка, опросный лист или «отсеиватель»). Таких веб-программ и сайтов много, нам, например, нравится сайт finviz.com, который позволяет фильтровать акции по финансовым, статистическим и техническим показателям. Выглядит данный интерфейс следующим образом:

Мы можем сортировать компании по прибыли, их финансовой устойчивости, темпам роста, мультипликатору P/E и другим ключевым критериям. Выбирать компании только определенных отраслей или определенного объема и масштаба. Выбирать не только американские компании, но и найти, например, все китайские компании, акции которых обращаются на американских биржах. Возможности данного скринера великолепны, однако стоит помнить, что хорошие инвестиции – это компании с отличными финансовыми показателями, обладающие потенциалом роста и стоящие недорого по мультипликаторам. Более подробно о фундаментальном анализе мы рассказывали в наших статьях «фундаментальный анализ акций» и «финансовый анализ для инвестора».

Американские акции или российские – что лучше?

Профессиональный инвестор никогда не ответит на такой вопрос однозначно, поскольку в хорошем инвестиционном портфеле должны быть разные инвестиционные идеи. Есть доходные акции на любых рынках. Прелесть российского рынка в том, что здесь очень много действительно недооцененных идей с огромным потенциалом, а американского в том, что там мы можем работать с компаниями совершенно разных отраслей от биотехнологий до американского военного сектора, от генной инженерии до производителей космических кораблей, а также инвестировать в самые крупные, известные и быстрорастущие компании мира. Задача инвестора в конечном итоге сводится к тому, чтобы правильно выбрать инвестиционные идеи и в определенном балансе включать их в свой портфель. Как это делать на практике, мы учим на наших курсах в Школе разумного инвестирования. Чтобы узнать больше и уже получить первые конкретные навыки выбора и оценки компаний можете посетить наши бесплатные онлайн мастер-классы.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

31 августа 2017

Рассказать другим про интересную статью

Рекомендуем к прочтению

Темная сторона

инвестирования

начните инвестировать под 30%

в надежные активы уже сегодня

Скачайте прямо сейчас

Рекомендуемые к прочтению статьи:

Один из самых распространенных вопросов начинающих инвесторов — куда вложить доллары. В этой статье мы рассмотрим ключевые направления разумных валютных инвестиций.

В этой статье мы сделаем обзор самой известной теории технического анализа — теории Доу Джонса. Считается, что именно с нее и начался технический анализ.

ETF — современный инвестиционный инструмент, который позволяет инвестировать даже небольшой капитал по всему миру, в любые отрасли и различные классы финансовых инструментов.

21 декабря 2016

Почему-то ничего не упомянули про дивиденды, насколько я знаю, российские брокеры не платят дивиденды на американские акции.

Посмотреть записи по темам:

Поиск по дате публикации

«Считаю обучение в Fin-Plan отличной инвестицией в себя, и свое будущее.»

Следуйте за нами:

Эксклюзивные материалы здесь:

Написать директору проекта:

• Вконтакте

Все права защищены © 2015- ИП Кошин В.В

ОГРН 316583500057741/ ИНН 583708408904

Образовательная лицензия №12416

Примеры достижений касаются личных результатов, являются последствием личных знаний, знаний и опыта.

Мы не несем ответственность за результаты, полученные другими людьми, поскольку они могут отличаться в зависимости от различных обстоятельств.

Как безопасно инвестировать в криптовалюту и получать прибыль от 100%

Политика конфиденциальности

Настоящая Политика конфиденциальности персональной информации (далее — Политика) действует в отношении всей информации, которую ИП Кошин В.В. и/или его аффилированные лица, включая все лица, входящие в одну группу c ИП Кошин В.В. (далее — Консультант), могут получить о пользователе во время использования им любого из сайтов, сервисов, служб, программ и продуктов Консультанта (далее — Сервисы, Сервисы Консультанта). Согласие пользователя на предоставление персональной информации, данное им в соответствии с настоящей Политикой в рамках отношений с одним из лиц, входящих в Консультант, распространяется на все лица, входящие в Консультант.

Использование Сервисов Консультанта означает безоговорочное согласие пользователя с настоящей Политикой и указанными в ней условиями обработки его персональной информации; в случае несогласия с этими условиями пользователь должен воздержаться от использования Сервисов.

1. Персональная информация пользователей, которую получает и обрабатывает Консультант

1.1. В рамках настоящей Политики под «персональной информацией пользователя» понимаются:

1.1.1. Персональная информация, которую пользователь предоставляет о себе самостоятельно при регистрации (создании учётной записи) или в процессе использования Сервисов, включая персональные данные пользователя. Обязательная для предоставления Сервисов (оказания услуг) информация помечена специальным образом. Иная информация предоставляется пользователем на его усмотрение.

1.1.2 Данные, которые автоматически передаются Сервисам Консультант в процессе их использования с помощью установленного на устройстве пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы.

1.1.3 Иная информация о пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов Консультант.

1.2. Настоящая Политика применима только к Сервисам Консультант. Консультант не контролирует и не несет ответственность за сайты третьих лиц, на которые пользователь может перейти по ссылкам, доступным на сайтах Консультант, в том числе в результатах поиска. На таких сайтах у пользователя может собираться или запрашиваться иная персональная информация, а также могут совершаться иные действия.

1.3. Консультант в общем случае не проверяет достоверность персональной информации, предоставляемой пользователями, и не осуществляет контроль за их дееспособностью. Однако Консультант исходит из того, что пользователь предоставляет

достоверную и достаточную персональную информацию по вопросам, предлагаемым в форме регистрации, и поддерживает эту информацию в актуальном состоянии.

2. Цели сбора и обработки персональной информации пользователей

2.1. Консультант собирает и хранит только те персональные данные, которые необходимы для предоставления Сервисов и оказания услуг (исполнения соглашений и договоров с пользователем).

2.2. Персональную информацию пользователя Консультант может использовать в следующих целях:

2.2.1. Идентификация стороны в рамках соглашений и договоров с Консультант;

2.2.2. Предоставление пользователю персонализированных Сервисов;

2.2.3. Связь с пользователем, в том числе направление уведомлений, запросов и информации, касающихся использования Сервисов, оказания услуг, а также обработка запросов и заявок от пользователя;

2.2.4. Улучшение качества Сервисов, удобства их использования, разработка новых Сервисов и услуг;

2.2.5. Таргетирование рекламных материалов;

2.2.6. Проведение статистических и иных исследований на основе обезличенных данных.

3. Условия обработки персональной информации пользователя и её передачи третьим лицам

3.1. Консультант хранит персональную информацию пользователей в соответствии с внутренними регламентами конкретных сервисов.

3.2. В отношении персональной информации пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных Сервисов пользователь соглашается с тем, что определённая часть его персональной информации становится общедоступной.

3.3. Консультант вправе передать персональную информацию пользователя третьим лицам в следующих случаях:

3.3.1. Пользователь выразил свое согласие на такие действия;

3.3.2. Передача необходима в рамках использования пользователем определенного Сервиса либо для оказания услуги пользователю;

3.3.3. Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры;

3.3.4. Такая передача происходит в рамках продажи или иной передачи бизнеса (полностью или в части), при этом к приобретателю переходят все обязательства по соблюдению условий настоящей Политики применительно к полученной им персональной информации;

3.3.5. В целях обеспечения возможности защиты прав и законных интересов Консультанта или третьих лиц в случаях, когда пользователь нарушает Пользовательское соглашение сервисов Консультант.

3.4. При обработке персональных данных пользователей Консультант руководствуется Федеральным законом РФ «О персональных данных».

4. Изменение пользователем персональной информации

4.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в персональном разделе соответствующего Сервиса.

4.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию, воспользовавшись функцией «Удалить аккаунт» в персональном разделе соответствующего Сервиса При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов

5. Меры, применяемые для защиты персональной информации пользователей

Консультант принимает необходимые и достаточные организационные и технические меры для защиты персональной информации пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий с ней третьих лиц.

6. Изменение Политики конфиденциальности. Применимое законодательство

6.1. Консультант имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики.

6.2. К настоящей Политике и отношениям между пользователем и Консультант, возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.

7. Обратная связь. Вопросы и предложения

Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки пользователей Консультанта: koshin@fin-plan.org

Отказ от ответственности

В соответствии с действующим законодательством РФ, Администрация сайта отказывается от каких-либо заверений и гарантий, предоставление которых может иным образом подразумеваться, и отказывается от ответственности в отношении Сайта, Содержимого и их использования.

Ни при каких обстоятельствах Администрация Сайта не будет нести ответственности ни перед какой стороной за какой-либо прямой, непрямой, особый или иной косвенный ущерб в результате любого использования информации на этом Сайте или на любом другом сайте, на который имеется гиперссылка с нашего cайта, возникновение зависимости, снижения продуктивности, увольнения или прерывания трудовой активности, а равно и отчисления из учебных учреждений, за любую упущенную выгоду, приостановку хозяйственной деятельности, потерю программ или данных в Ваших информационных системах или иным образом, возникшие в связи с доступом, использованием или невозможностью использования Сайта, Содержимого или какого-либо связанного интернет-сайта, или неработоспособностью, ошибкой, упущением, перебоем, дефектом, простоем в работе или задержкой в передаче, компьютерным вирусом или системным сбоем, даже если администрация будет явно поставлена в известность о возможности такого ущерба.

Пользователь соглашается с тем, что все возможные споры будут разрешаться по нормам российского права.

Пользователь соглашается с тем, что нормы и законы о защите прав потребителей не могут быть применимы к использованию им Сайта, поскольку он не оказывает возмездных услуг.

Используя данный Сайт, Вы выражаете свое согласие с «Отказом от ответственности» и установленными Правилами и принимаете всю ответственность, которая может быть на Вас возложена.

Оферта

ДОГОВОР-ОФЕРТА НА ОКАЗАНИЕ ИНФОРМАЦИОННЫХ УСЛУГ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Проект “Fin-plan.org” в лице индивидуального предпринимателя Кошина Виталия Владимировича, ОГРНИП 31658350005774, ИНН 583708408904 (далее Исполнитель) настоящей публичной офертой предлагает любому физическому или юридическому лицу, а также индивидуальному предпринимателю (далее Заказчик) заключить Договор-оферту (далее Оферта) на оказание информационных услуг по проведению онлайн-тренинга.

1.2. соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий и оплаты услуг, лицо, производящее акцепт этой оферты, становится Заказчиком (в соответствии с пунктом 3 статьи 438 ГК РФ акцепт оферты равносилен заключению договора на условиях, изложенных в оферте).

1.3. Полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты предложенных Исполнителем Услуг. В отношении Услуг, предлагаемых Исполнителем по акциям (специальным предложениям при их наличии) с условиями оплаты частями полным и безоговорочным акцептом настоящей оферты является осуществление Заказчиком оплаты первой части от согласованной сторонами суммы.

1.4. Исполнитель и Заказчик предоставляют взаимные гарантии своей право- и дееспособности необходимые для заключения и исполнения настоящего Договора на оказание информационных услуг.

2. ОПРЕДЕЛЕНИЯ И ТЕРМИНЫ

2.1. В целях настоящей Оферты нижеприведенные термины используются в следующем значении:

Оферта – настоящий публичный договор на оказание информационных услуг Заказчику.

Сайт – интернет-сайты: https://fin-plan.org и http://invest-razum.ru, а так же все к ним относящиеся “поддомены”, используемые Исполнителем на праве собственности.

Информационные услуги – услуги Исполнителя по проведению Онлайн-тренинга для Заказчика в соответствии с выбранной Программой мероприятия и оплаченным Информационным Пакетом.

Онлайн-тренинг – информационная услуга Исполнителя, в которую в зависимости от выбранной Программы мероприятия и оплаченного Информационного Пакета входит:

А. Предоставление ограниченного доступа Заказчика к обучающим материалам Сайта (видео, статьи, файлы, ссылки) в соответствии с условиями Оферты. Объем обучающих материалов определяется Исполнителем самостоятельно и описан в Программе тренинга. Объем обучающих материалов и сами материалы могут быть изменены с целью актуализации информации в любой момент по решению Исполнителя.

Б. Участие Заказчика в тематических обсуждениях в формате онлайн скайп-сессий.

В. Предоставление Заказчику домашних заданий для отработки навыков и закрепления знаний.

Г. Проверка домашних заданий; сопутствующие аналитические услуги Исполнителя.

Д. Сопутствующие информационные услуги Исполнителя в форме консультаций (по почте, по телефону, по скайпу, личных консультаций). Форма и необходимость предоставления сопутствующих информационных услуг определяются Исполнителем самостоятельно.

Программа мероприятия – перечень вопросов, который будет раскрыт в ходе оказания информационной услуги (далее Программа).

Программы публикуются на Сайте. Информационный пакет – набор услуг, которые будут входить в дополнение к той или иной программе обучения (далее Пакет). Описание Пакетов публикуется на Сайте на странице соответствующей Программы.

3. ПРЕДМЕТ ОФЕРТЫ

3.1. Предметом настоящей Оферты является возмездное оказание Заказчику Информационных услуг силами Исполнителя в соответствии с условиями настоящей Оферты путем организации и проведения онлайн-тренингов.

3.2. Стоимость Информационной услуги различна для разных Программ и для разных Пакетов. Стоимость различных Пакетов информационной услуги определена на соответствующих интернет-страницах Сайта.

4. УСЛОВИЯ ОКАЗАНИЯ ИНФОРМАЦИОННОЙ УСЛУГИ

4.1. Исполнитель предоставляет ограниченный доступ Заказчику к Информационной услуге, размещенной на Сайте (предоставляет доступ в закрытую зону сайта, путем передачи паролей доступа), при условии 100 % предоплаты этой услуги. В случае оплаты в рассрочку или частями (при наличии соответствующей акции) доступ к материалам Онлайн-тренинга предоставляется постепенно по мере оплаты соответствующих частей пакета (в соответствии с параметрами акции).

4.2. Оплата Информационной услуги происходит путем перечисления Заказчиком денежных средств на расчетный счет Исполнителя одним из следующих способов:

— Оплата банковской картой или электронными деньгами (Яндекс Деньги) через интернет посредством интернет-эквайринга и/или сторонних платежных сервисов (Яндекс-касса).

— Оплата по реквизитам из п. 11 настоящей Оферты на расчетный счет Исполнителя.

— Оплата наличными в кассу Исполнителя.

— Оплата иными способами по предварительному согласованию с Исполнителем.

4.3. Участие в Онлайн-тренинге подтверждается заполнением соответствующей заявки на участие и внесением оплаты. Необходимые для доступа к материалам ссылки и пароли предоставляются Заказчику путем их направления на адрес электронной почты Заказчика, указанной им при заполнении заявки на участие в тренинге.

4.4. В случае, если в течение 2 рабочих дней Заказчик по той или иной причине не получил доступа к Информационной услуге, ему необходимо обратиться в службу поддержки Исполнителя в письменном виде по адресу: koshin@fin-plan.org или позвонить по телефону, указанному на Сайте в разделе «Контакты».

4.5. Исполнитель обязуется предоставить Заказчику Информационную услугу путем организации и проведения онлайн-тренинга в срок, указанный на Сайте, либо путем предоставления Заказчику доступа к закрытой зоне сайта в 2-х дневный срок с момента поступления денежных средств на счет Исполнителя.

4.6. Настоящий договор имеет силу акта об оказании слуг. Прием оказанных услуг производится Заказчиком без подписания соответствующего акта.

4.7. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге без возврата внесенной платы в случае нарушения им правил поведения на тренинге. Указанными нарушениями являются: разжигание межнациональных конфликтов, оскорбление других участников тренинга, оскорбление ведущего и/или сотрудников обучающего проекта, неоднократное (более двух раз) отклонение от темы тренинга, реклама любого вида, нецензурные высказывания, распространение сведений, носящих заведомо ложных характер, а также иные действия, которые могут быть расценены ведущим как действия, оскорбляющие его и других участников тренинга.

4.8. Исполнитель оставляет за собой право аннулировать участие Заказчика в тренинге (без возврата уплаченных Заказчиком денежных средств) в случае установления факта передачи им материалов тренинга третьим лицам, распространения Заказчиком информации и материалов, полученных им в связи с участием в тренинге, третьим лицам, в том числе за плату. Использование информации и материалов допускается только в личных целях и для личного использования Заказчика.

5. РЕГИСТРАЦИЯ ЗАКАЗЧИКА НА САЙТЕ

5.1. Предоставление Заказчику Информационной услуги возможно при условии создания им на Сайте соответствующей учетной записи. Учетная запись (регистрационный аккаунт) создается в момент покупки и должна содержать реальные фамилию, имя, отчество Заказчика, адрес его электронной почты и телефон.

5.2. Регистрация учетной записи осуществляется путем заполнения регистрационной формы. В регистрационной форме необходимо указывать подлинные имя, отчество, фамилию, адрес электронной почты и доступный телефон.

5.3. Заказчик несет ответственность за конфиденциальность пароля. При установлении Заказчиком фактов несанкционированного доступа к своей учетной записи, он обязуется в кратчайшие сроки уведомить об этом обстоятельстве службу поддержки Исполнителя по адресу: koshin@fin-plan.org или по телефону, указанному на Сайте в разделе «Контакты».

6. ПРАВА И ОБЯЗАННОСТИ ИСПОЛНИТЕЛЯ

6.1. Исполнитель обязуется предоставлять круглосуточный доступ Заказчику к Сайту с использованием учетной записи Заказчика (за исключением краткосрочных и редких случаев проведения профилактических работ на Сайте, хостинге Сайта) в течение всего времени существования Сайта.

6.2. Исполнитель несет ответственность за хранение и обработку персональных данных Заказчика, обеспечивает конфиденциальность этих данных в процессе их обработки и использует их исключительно для качественного оказания Информационной услуги Заказчику.

6.3. Исполнитель гарантирует предоставление Заказчику полной и достоверной информации об оказываемой услуге по его требованию.

6.4. Максимальная длительность онлайн-тренинга составляет 365 дней с момента оплаты. По истечении этого срока участие в скайп-сессиях, а также проверка домашних заданий (если эти услуги были приобретены в рамках соответствующего Пакета, но не были оказаны в течение 365 дней с момента оплаты) могут быть осуществлены лишь за дополнительную плату и при наличии у Исполнителя ресурсов и времени. При этом доступ к материалам онлайн-тренинга остается открытым для Заказчика в течение всего времени существования Сайта.

6.5. В случае, если Заказчик по независимым от Исполнителя причинам не смог воспользоваться материалами онлайн-тренинга информационная услуга считается оказанной.

6.6. Исполнитель оставляет за собой право в любой момент изменять длительность тренинга и условия настоящей Оферты в одностороннем порядке без предварительного уведомления Заказчика, публикуя указанные изменения на Сайте, не позднее 5 дней со дня их внесения (принятия). При этом, новые условия действуют только в отношении вновь заключенных договоров.

6.7. Исполнитель вправе заблокировать учетную запись Заказчика в случае нарушения им правил тренинга (п. 4.7, 4.8 настоящего Договора) без возвращения внесенной платы.

7. ПРАВА И ОБЯЗАННОСТИ ЗАКАЗЧИКА

7.1. Заказчик обязан предоставлять достоверную информацию о себе в процессе создания учетной записи (регистрации) на Сайте.

7.2. Заказчик обязуется не воспроизводить, не повторять, не копировать, не продавать, а также не использовать в каких бы то ни было целях информацию и материалы, ставшие ему доступными в связи с оказанием Информационной услуги, за исключением личного использования.

7.3. Заказчик имеет право применять полученные знания и навыки на практике.

7.4. Заказчик обязан поддерживать в исправном техническом состоянии оборудование и каналы связи, обеспечивающие ему доступ к Сайту, иметь функционирующий доступ в Интернет входить на Сайт под своим аккаунтом одновременно только с одного устройства (персонального компьютера, планшета, телефона). Нарушение данного пункта может расцениваться как факт передачи доступа третьим лицам (п.4.8.) и повлечь за собой аннулирование доступа к материалам онлайн-тренинга.

8. РАССМОТРЕНИЕ ПРЕТЕНЗИЙ. ВОЗВРАТ ДЕНЕЖНЫХ СРЕДСТВ

8.1. Исполнитель не несет ответственности за непредставление (некачественное предоставление) Информационной услуги по причинам, не зависящим от Исполнителя.

8.2. Возврат денежных средств не осуществляется в случае, если Заказчик не применяет полученные теоретические знания на практике. Также возврат денежных средств не осуществляется после получения Заказчиком доступа к закрытому обучающему сайту (то есть получения паролей доступа к закрытой зоне сайта, где находятся записи тренинга), и расположенной на нем информации. Данные условия безоговорочно принимаются Сторонами.

8.3. Возврат денежных средств осуществляется Исполнителем в случае, если Заказчик совершил 100% предоплату получения Информационной услуги, но Исполнитель отказался от оказания информационной услуги Заказчику по любой из причин.

9. ОТВЕТСТВЕННОСТЬ СТОРОН

9.1. Исполнитель и Заказчик, принимая во внимания характер оказываемой услуги, обязуются в случае возникновения споров и разногласий, связанных с оказанием Информационной услуги, применять досудебный порядок урегулирования спора (переговоры, переписка). В случае невозможности урегулирования спора в досудебном порядке стороны вправе обратиться в суд города Пенза.

9.2. За неисполнение либо ненадлежащее исполнение обязательств по настоящей Оферте, стороны несут ответственность в соответствии с законодательством Российской Федерации.

10. ГАРАНТИИ КАЧЕСТВА ИНФОРМАЦИОННОЙ УСЛУГИ

10.1. Заказчик, принимая условия настоящей Оферты, принимает на себя также риск неполучения/недополучения прибыли и риск возможных убытков, связанных с использованием знаний, умений и навыков, полученных Заказчиком в ходе оказания Информационной услуги.

10.2. Гарантируя успешность применения полученных знаний, умений и навыков, а также получение Заказчиком Информационной услуги определенной прибыли (дохода) с их использованием (реализацией) в определенном либо неопределенном будущем, Исполнитель не несет ответственности за неполучение прибыли (дохода), получение прибыли (дохода) ниже ожиданий Заказчика, а также за прямые и косвенные убытки Заказчика, поскольку успешность использования Заказчиком полученных знаний, умений и навыков зависит от многих известных и неизвестных Исполнителю факторов, таких как: целеустремленности, трудолюбия, упорства, уровня интеллектуального развития, творческих способностей Заказчика, других его индивидуальных качеств и персональных характеристик, что безоговорочно принимается обеими сторонами.

11. СРОК ДЕЙСТВИЯ ОФЕРТЫ. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

Настоящая Оферта вступает в силу с момента опубликования на Сайте в сети Интернет и действует до момента отзыва/изменения Оферты Исполнителем.

Наименование организации Индивидуальный предприниматель КОШИН ВИТАЛИЙ ВЛАДИМИРОВИЧ

Расчетный счет 40802810400000005323

Банк АО «Тинькофф Банк»

Юридический адрес Банка Москва, 123060, 1-й Волоколамский проезд, д. 10, стр. 1

Корр. счет Банка 30101810145250000974

ИНН Банка 7710140679

БИК Банка 044525974

Согласие с рассылкой

Заполняя форму на нашем сайте — вы соглашаетесь с нашей политикой конфиденциальности. Также вы соглашаетесь с тем, что мы имеем право разглашать ваши личные данные в следующих случаях:

1) С Вашего согласия: Во всех остальных случаях перед передачей информации о Вас третьим сторонам наша Компания обязуется получить Ваше явное согласие. Например, наша Компания может реализовывать совместное предложение или конкурс с третьей стороной, тогда мы попросим у Вас разрешение на совместное использование Вашей личной информации с третьей стороной.

2) Компаниям, работающим от нашего лица: Мы сотрудничаем с другими компаниями, выполняющими от нашего лица функции бизнес поддержки, в связи с чем Ваша личная информация может быть частично раскрыта. Мы требуем, чтобы такие компании использовали информацию только в целях предоставления услуг по договору; им запрещается передавать данную информацию другим сторонам в ситуациях, отличных от случаев, когда это вызвано необходимостью предоставления оговоренных услуг. Примеры функций бизнес поддержки: выполнение заказов, реализация заявок, выдача призов и бонусов, проведение опросов среди клиентов и управление информационными системами. Мы также раскрываем обобщенную неперсонифицированную информацию при выборе поставщиков услуг.

3) Дочерним и совместным предприятиям: Под дочерним или совместным предприятием понимается организация, не менее 50% долевого участия которой принадлежит Компании. При передаче Вашей информации партнеру по дочернему или совместному предприятию наша Компания требует не разглашать данную информацию другим сторонам в маркетинговых целях и не использовать Вашу информацию каким-либо путем, противоречащим Вашему выбору. Если Вы указали, что не хотите получать от нашей Компании какие-либо маркетинговые материалы, то мы не будем передавать Вашу информацию своим партнерам по дочерним и совместным предприятиям для маркетинговых целей.

4) На совместно позиционируемых или партнерских страницах: Наша Компания может делиться информацией с компаниями-партнерами, вместе с которыми реализует специальные предложения и мероприятия по продвижению товара на совместно позиционируемых страницах нашего сайта. При запросе анкетных данных на таких страницах Вы получите предупреждение о передаче информации. Партнер использует любую предоставленную Вами информацию согласно собственному уведомлению о конфиденциальности, с которым Вы можете ознакомиться перед предоставлением информации о себе.

5) При передаче контроля над предприятием: Наша Компания оставляет за собой право передавать Ваши анкетные данные в связи с полной или частичной продажей или трансфертом нашего предприятия или его активов. При продаже или трансферте бизнеса наша Компания предоставит Вам возможность отказаться от передачи информации о себе. В некоторых случаях это может означать, что новая организация не сможет далее предоставлять Вам услуги или продукты, ранее предоставляемые нашей Компанией.

6) Правоохранительным органам: Наша Компания может без Вашего на то согласия раскрывать персональную информацию третьим сторонам по любой из следующих причин: во избежание нарушений закона, нормативных правовых актов или постановлений суда; участие в правительственных расследованиях; помощь в предотвращении мошенничества; а также укрепление или защита прав Компании или ее дочерних предприятий.

Вся личная информация, которая передана Вами для регистрации на нашем сайте, может быть в любой момент изменена либо полностью удалена из нашей базы по Вашему запросу. Для этого Вам необходимо связаться с нами любым удобным для Вас способом, использую контактную информацию, размещенную в специальном разделе нашего сайта.

Если Вы захотите отказаться от получения писем нашей регулярной рассылки, вы можете это сделать в любой момент с помощью специальной ссылки, которая размещается в конце каждого письма.

Как попасть на американскую фондовую биржу?

Зарабатывая деньги методом трейдинга, все трейдеры стремятся попасть на американский фондовый рынок, ведь именно там находятся все самые ценные акции. Новичкам кажется это невозможным, а опытные игроки порой подолгу сидят на одном месте, боясь потерять приобретенное. Но ведь если бездействовать, то капитал сам не придет.

В статье вы узнаете как выйти на американский рынок, чтобы иметь стабильный заработок, узнаете о самых крупных американских биржах и что необходимо сделать, чтобы уверенно себя чувствовать на самых крупных биржах мира.

Что такое фондовая биржа, и какие самые крупные американские фондовые рынки?

Чтобы обладать стабильным доходом и заключать выгодные сделки нужно четко понимать что такое фондовая биржа.

Фондовая биржа — это рыночная система, где продают и покупают ценные бумаги. Это отличная возможность для компаний, которым нужен капитал, выпускать акции и получать прибыль от владениями этими бумагами.

Наиболее влиятельными биржами мира являются американские, самые известные среди них это:

— Нью-Йоркская фондовая биржа NYSE, является одной из первых фондовых бирж в мире. Здесь сосредоточены все ценные бумаги мира и находятся около 4 тысяч компаний, продающие акции.

— NASDAQ — масштабная независимая биржа, где обитают самые известные компании в сфере IT. Именно на этой площадке находятся мировые лидеры (Microsoft, Apple, Facebook и Google)

— AMEX — третья по значимости в Америке фондовая биржа, где около 10% оборота ценных бумаг приходится на эту фирму;

Огромным преимуществом является то, что стать участником биржи может абсолютно каждый. Современный мир без ограничений, остается дело за малым — решиться начать торги.

Почему все стремятся выйти на Американский фондовый рынок?

Все успешные трейдеры успешно ведут торги на американском рынке, ниже можно увидеть почему среди многих фондовых бирж, Америка ведет лидирующие позиции:

— все самые крупные компании мира выпускают акции на американских рынках

— фондовый рынок США находится в планомерном росте;

— многих привлекает своей понятностью, логичной реакцией на новости;

К тому же, рынок ценных бумаг в Америке берет свое начало с 1870 года, который уже сформировал целую историю, свои традиции, взлеты и падения и устоялся на столь нестабильной площадке. Все известные мировые компании направлены именно на Америку, что позволяет выбирать наиболее качественный продукт. Все акции тщательно отбираются и выводят на рынок только проверенные и перспективные компании.

Что необходимо сделать, чтобы выйти на Американскую биржу?

Все трейдеры стремятся выйти сразу на крупный рынок, и правильно, ведь это хорошая практика в мире ценных бумаг. Но и без подготовки не стоит рисковать, самое главное на фондовом рынке — умение анализировать. Каким правилам следует следовать, чтобы выйти на американский рынок ценных бумаг?

1. Поймите как именно вы будете вести торги, какого продукта, за какой период, очень важно продумывать каждый шаг;

2. Всё время развивайтесь, учите, понимайте специфику каждого продукта, не нужно бездумно покупать акции, в надежде на удачу;

3. Подбирайте проверенного брокера. который направит к правильной компании и действительно заинтересован, чтобы вы смогли заработать деньги.

4. Не бояться рисковать и проиграть. Путем ошибок, взлетов и падениями можно достичь успеха.

Безспорно, что самостоятельное обучение неотъемливая часть роботы, но общение с профессионалами выводит на другой уровень и помогает двигаться вперед. Выберите трейдерскую компанию по обучению, которая имеет команду, состоящей из проффесионалов, полностью погружающихся в свою деятельность. Ваши преподаватели должны быть заинтересованы в том, чтобы вы расширяли свои рамки и выходили на мировой уровень, благодаря широкому спектру курсов обучения для трейдеров, с возможностью открыть свой счет на лучших мировых биржах.

Какие открываются возможности, после прохождения курсов в трейдерских компаниях:

— возможность выйти на стабильный доход;

— полная консультация при открытии своего счета на американской бирже;

— сопровождение в открытии счета у американского брокера;

— получить ценные знания и разработать свой собственный стиль успешных торгов;

— получить актуальные сервисы, для надежной и комфортной торговли.

Расширяйте кругозор и стремитесь к мировым масштабам, открыть свой счет на самых известных биржах легко, при правильном сопровождении.

Советую прочитать статью, не реклама. http://tradelikeapro.ru/horosho-li-na-birzhe/

Это для тех кто думает что на фонде трейдеры прям таки «зарабатывают», на фонде с копейками делать нечего, в этой в статье вашей тоже не указано.

Вот есть лишний лямчик баксов? Тогда можно и на фонду акций прикупить, а так разве что бабушек у подъезда смешить.

Если денег нет, то только форекс или срочный рынок если уж форекс чем-то не угодил.

А где упоминание о минимальной сумме старта от $15000?

В этом комментарии ты узнаешь насколько злоебучей кажется твоя метода описывать пиздострадания неуемных трейдеров, продаванов короче.

Хочу сказать, что этот комментарий несет в себе некоторый негатив от прочитанного про страдания трейдеров которые неуемны.

Напомню, как все уже знают, в данном комментарии речь о трейдерах которые страдают.

На данный момент стало совсем ясно — трейдеры страдают.

Бля, бля, бля, инфы 5%, воды-146%.

Проникся темой, думаю почитаю интересное.

Нефть, газ и финансы — все опять неоднозначно, Россия отдает долги, США их накапливает. Разбор третьей недели новостей

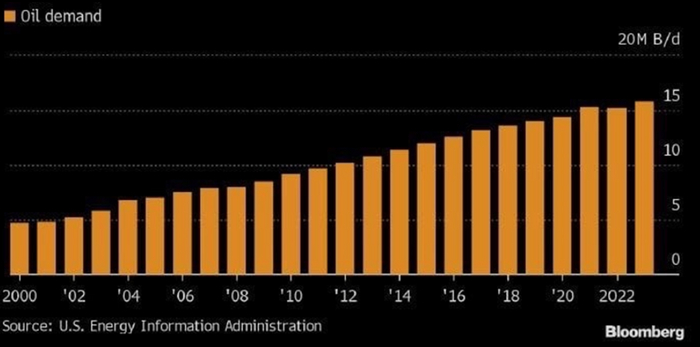

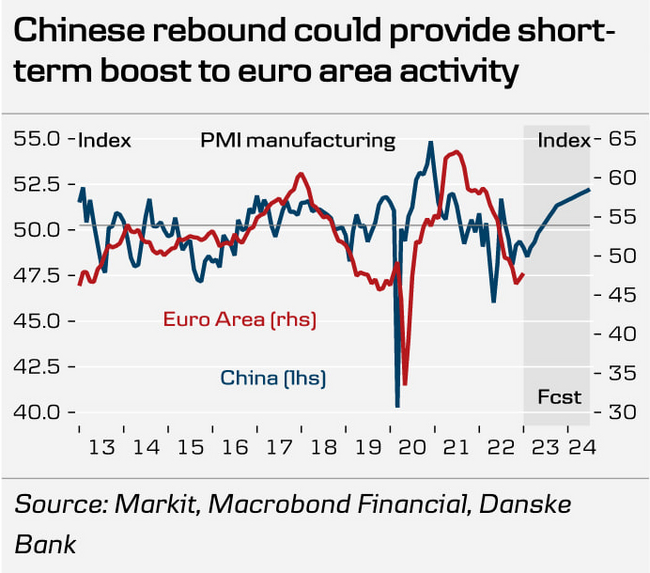

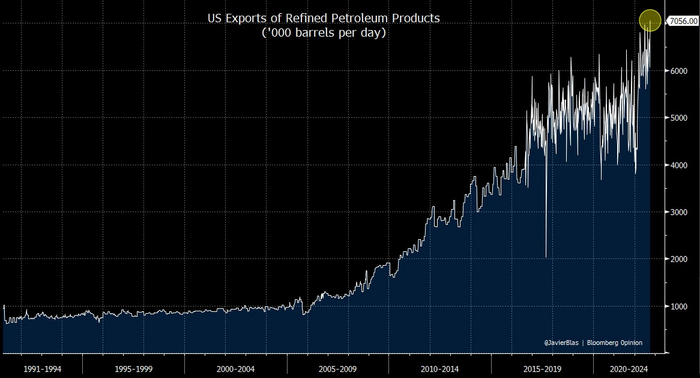

Пока все продолжают обсуждать порог на российскую нефть и то, как он не повлиял на нефтяные котировки и как хорошо работает, Morgan продолжает предупреждать, что инвестиции в мировую нефтедобычу падают уже 8 лет.

Хайсам аль-Гайс, как и все его предшественники на посту генерального секретаря ОПЕК уже традиционно предупреждает о том, что нефтяная отрасль крайне недоинвестирована.

При этом ожидается, что мировой спрос на нефть вырастет на 1,9 млн баррелей в сутки в 2023 году.

Инициатором роста аналитики называют Китай, который обеспечит половину роста мирового спроса.

Единого мнения о том, кто именно нарастит добычу у аналитиков нет.

Goldman Sachs, например, ожидает, что добыча в России сократится на 0,6 млн баррелей в сутки уже к апрелю, хотя за прошлый год добыча в России только выросла, хоть и незначительно.

Правда, согласно им же, это вызовет рост цен на нефть, отметка котировок должна вплотную приблизиться к 100$.

Под шумок, оставшийся без особого присмотра Иран начал выдавать больше нефти, несмотря на все запреты (впрочем, он и раньше так делал, сменился лишь масштаб).

Неясна ситуация с нефтью из США, поступают противоречивые данные об их запасах, видимо, их СМИ никак не договорятся, какую именно информацию представить публике.

В итоге имеем уникальную картину мнений: рост потребления совместно с падением добычи и недоинвестированностью, при довольно скромных оценках роста цены.

Ситуация стабильная без резких изменений.

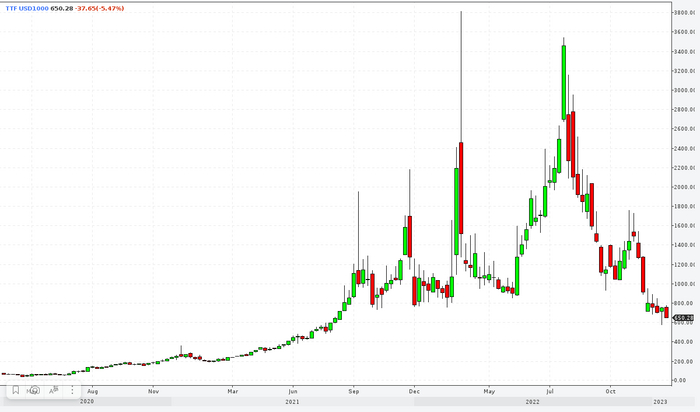

Из наиболее интересного: Россия вновь снизила поставки в Европу по трубопроводу через Украину, сообщает BBG.

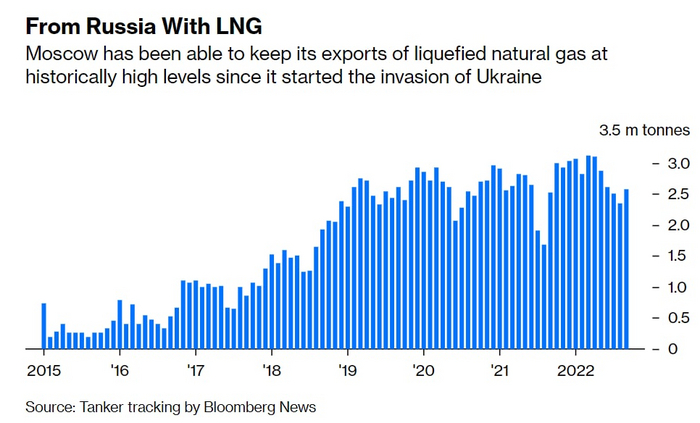

Разумеется, падение сразу привязали к попыткам политического давления на Европу, хотя, возможно, основная причина в тёплой зиме и рекордном росте потребления СПГ – рост в 2,5 раза только за 2022 год.

Пока Европа предпочитает жидкий газ, Россия подкатывает свои газовые трубы в Азию. С Казахстаном, например, уже подписана дорожная карта по сотрудничеству в сфере газа.

Развивается идея «Пакистанского потока». Формально этот поток в Россию не заворачивает, зато он ведёт к порту в Карачи и должен пересечься с недостроенным пока трубопроводом TAPI.

Это позволит создать достаточно разветвлённую инфраструктуру в регионе.

Кроме того, Пакистан заинтересован и в российской нефти, но официальных договорённостей пока нет.

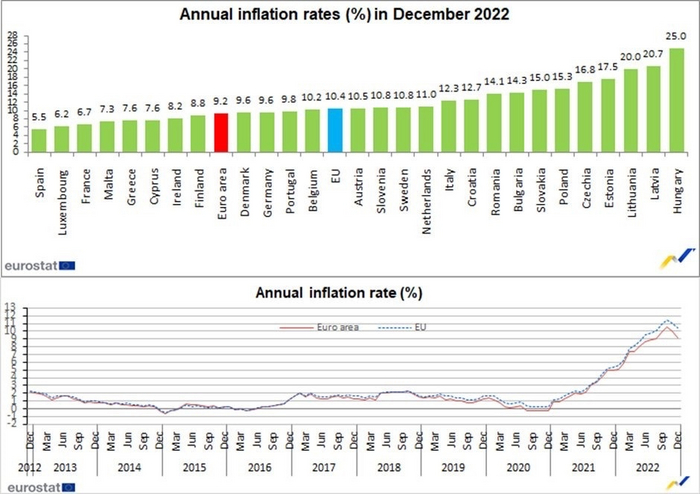

Кажется, мир действительно получил передышку, рецессия замедлилась, что позволяет аналитикам заявлять, что её и не было.

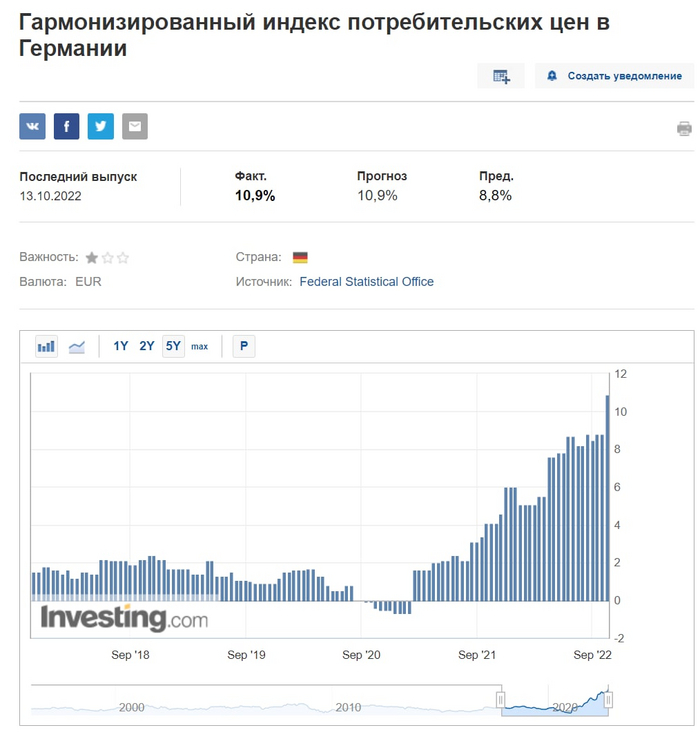

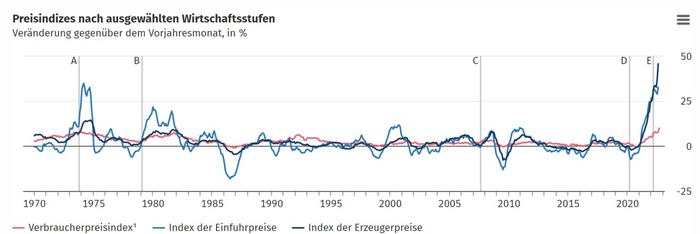

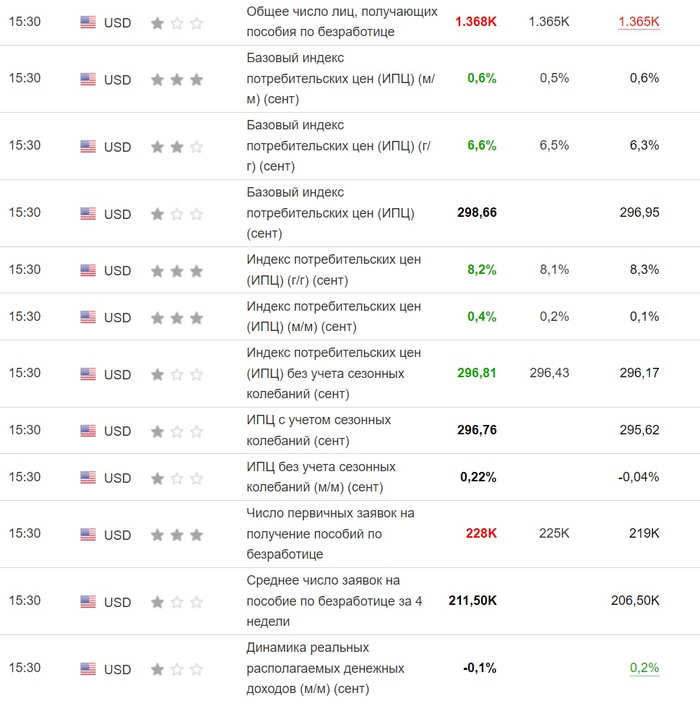

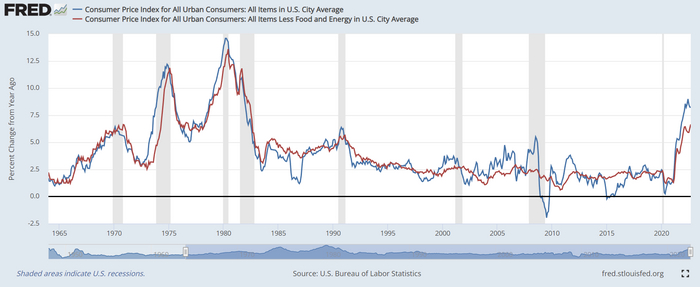

В США месячная инфляция ушла в отрицательные значения.

То же самое происходит в Великобритании, Евросоюзе и Канаде.

Впрочем, в России также – в несколько меньших масштабах.

Россия продолжает политику отказа от доллара. Многие аналитики отмечают, что юань станет базовым в процессе курсообразования российской валюты, возможно, уже в этом году.

Кроме того, Банк России начинает устанавливать официальные курсы рубля ещё к 9 иностранным валютам.

Пока в Европе тёплая зима в Америке бушует засуха.

Последние данные U.S. Drought Monitor показывают, что 65% континентальной части США испытывают ту или иную форму засухи или аномально засушливые условия.

Модели, приведённые изданием Nature Climate Change, указывают на большую вероятность того, что мегазасуха будет наблюдаться и в 2030-х.

На этом фоне власти США вывели из-под санкций сельскохозяйственную отрасль России.

Другая проблема Штатов, ставшая уже традиционной – государственный долг, порог которого приходится повышать вновь.

В РФ импорт восстановился до почти досанкционных значений.

На этой поддержке доллар окреп к рублю, что опять ненадолго вернуло панические настроения в эфир с обещанием «доллара по 200».

Потому физлица в декабре нарастили покупку валюты до 154 млрд руб. с 70 млрд руб. в ноябре, однако курс валют пока не спешит слезать с насиженного баланса.

Российская золотодобывающая отрасль, несмотря на санкции, смогла переориентировать экспорт и покажет небольшой рост производства по итогам года, полагают аналитики Kept.

Что действительно удивительно – международные резервы РФ за неделю увеличились до $592 млрд, сообщает ЦБ РФ. У нас ещё есть что отбирать.

Причём нарастили сбережения и частные лица – примерно на 1,3 трлн. руб. Видимо, не все кризисы одинаково полезны.

Внешний долг России снизился, снижение составило более 100 млрд$ или около 21% всего внешнего долга.

Также КоммерсантЪ сообщает, что только 8,5% западных компаний смогли уйти из России, правда, их возврата в ближайший год не ожидается.

Ссылки на новости

Всероссийский Телеграм-Банк, школа злословия для ChatGPT, а также арест Гэндальфа за крипту

Всё самое важное, что произошло за неделю в мире финансов как в России, так и в мире: МТС Банк откьюарил клиента, отсрочка от мобилизации для ИП, потолок госдолга США, обнаружение главного финансового неудачника в мире, и многое другое – в этот раз действительно много новостей. (Видеоверсия выпуска здесь.)

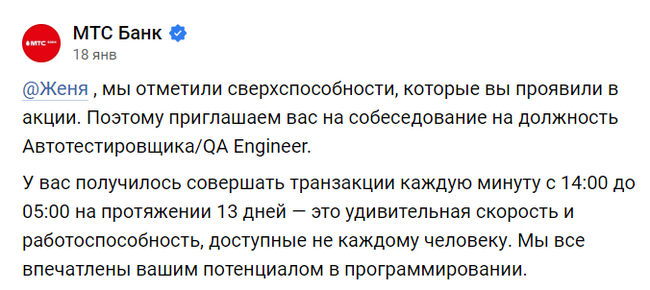

Женя решил накьюарить МТС Банк – но оказалось, что есть нюанс

В декабре МТС Банк объявил акцию «Накьюарь на миллион» с призом в 1 млн рублей клиенту, который совершит наибольшее количество оплат через систему быстрых платежей по QR-кодам за месяц.

«Легкие бабки!» – подумал чувак по имени Женя, и запулил 11 тысяч отдельных платежей по 10 рублей на счет букмекерской конторы. Для этого всего-то пришлось нон-стоп отправлять по платежу в минуту 15 часов в день две недели подряд.

Сам банк, правда, такое рвение не оценил – он просто заблокировал карту «за подозрительные операции» и забанил клиента из конкурса. Пикантности ситуации добавляет то, что неудачливый конкурсант заранее уточнил у поддержки – будет ли считаться нарушением правил, если он специально начнет дробить свои платежи на кучу маленьких транзакций, и получил ответ в стиле «без проблем, дерзай, братишка – накьюарь на миллион!»

В целом, получился какой-то анекдот: в конкурсе на наибольшее количество операций дисквалифицировали участника за слишком большое количество операций. Но мораль тут, конечно, очевидна: если вы придумали хитрый способ гарантированно поживиться за счет банка – будьте готовы, что по итогу ситуации придется процитировать бессмертное «жёваный крот вашего казино!»

МТС Банк в комментах на VC be like: «Слышь, ты кого тут решил потроллить? Мы тебя сейчас сами затроллим, лалка!»

ЛицеПлат наносит ответный удар (нет, это не ремейк «Чужого»)

С 2021 года в московском метро можно платить лицом: если привязать свое фото в специальном приложении, то плата за проезд будет взиматься автоматически по взгляду в специальные камеры. (Также, возможно, вы сэкономите немного времени для товарища майора – если у него в какой-то момент возникнет потребность построить красивую карту ваших перемещений по городу.)

Раньше эта система называлась FacePay – но в текущих обстоятельствах, видимо, название признали слишком «недружественным», так что Дептранс объявил конкурс на чуть более скрепный ребрендинг. В результате, теперь это всё будет называться «Система биометрической оплаты». Рискну предположить, что созвучие СБО/СВО призвано с помощью тонкой аллюзии изящно намекнуть – с какой целью может использоваться такой вот киберконтроль за перемещением физических (в буквальном смысле) лиц.

К сожалению, объективно лучший вариант ребрендинга не победил =(

Отсрочка от мобилизации для индивидуально предприимчивых

В Госдуму внесли проект об отсрочке от мобилизации для ИП. Непонятно, правда, зачем этот закон нужен – ведь, как мы помним, частичная мобилизация совершенно точно завершена полностью (и точка).

Как бы то ни было, если закон примут, то претендовать на освобождение от мобилизации смогут ИП с количеством сотрудников от пяти, работающих по найму в течение предшествующих шести месяцев.

Я тут прикинул для вас на коленке: минимальный размер оплаты труда в РФ составляет сейчас 16,2 тыс. рублей в месяц, а ставка страховых взносов к уплате в бюджет (сверх оклада) равна примерно 30%. Так что общая стоимость отсрочки от мобилизации за 6 месяцев составит около 630 тыс. рублей. Если закон примут – предвижу ощутимый рост количества сотрудников в найме у ИП.

Когда ИП собрал совещание вместе со всеми своими пятью сотрудниками

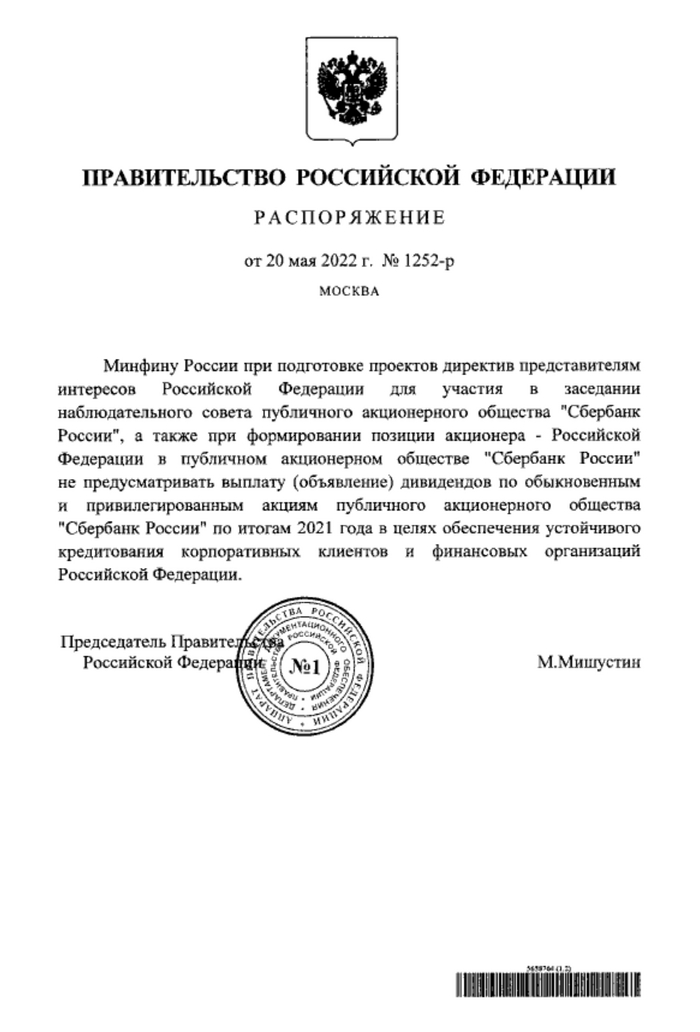

Сбер => Крым

В пресс-службе банка заявили, что офисы Сбера появятся в Крыму уже в первом полугодии 2023 года (а мобильные банкоматы в специальных Сбер-газельках заработали уже сейчас).

Раньше Сбербанк не хотел идти в Крым, так как боялся санкций в будущем. А теперь все санкции уже есть в настоящем – так что бояться больше нечего!

Закон джунглей: если враг ведет себя агрессивно – делай вид, что ничего не боишься, доминируй, иди в психологическую атаку!

ВТБ: Всероссийский Телеграм-Банк

ВТБ запустил онлайн-банк прямо внутри мессенджера Telegram. Зачем это нужно? Затем, чтобы никакой недружественный Apple не смог злонамеренно забанить россиянам удобный мобильный доступ к их деньгам в подсанкционном банке.

Правда, ответочка пришла с неожиданной стороны: дружественный Роскомнадзор признал Телеграм «иностранным мессенджером», а значит – через него нельзя осуществлять никакие финансовые операции и передавать персональные данные. ВТБ сразу же заявил «а мы ничего через ТГ и не передаем такого, вся инфа остается внутри банка» – но в целом, пока выглядит так, что их телего-банк с 1 марта будет не очень-то легальным в российском правовом поле.

У депутата Горелкина немного подгорает от иностранных мессенджеров, поэтому он внес поправки к законам, запрещающие делать через них всякое разное

Нерукопожатной российской нефтью больше никто не пользуется (инфа 100%)

Господин Боррель на прошлой неделе заявил, что Евросоюз готов до конца года полностью отринуть зависимость от российских энергоресурсов, и больше не трогать эту вашу российскую нефть даже трехметровой палкой.

Тем временем, в прессе сообщают, что Сингапур внезапно стал покупать в два раза больше российской нефти: судя по всему, после приобретения в каждую цистерну нефти из РФ добавляют по капелюхе другой жижи, и она чудесным образом становится нероссийской – можно смело экспортировать хоть куда! А Индия дак вообще стала импортировать из РФ в 33 (тридцать три) раза больше нефти, чем годом раньше – и после переработки гонит ее танкерами в США.

В общем, довольно хитро придумано: все эти потолки цен и демонстративные отказы от российской нефти вынуждают РФ продавать нефть чуть менее разборчивым странам с огромными скидками – а те, в свою очередь, после небольших преобразований перепродают ее «более разборчивым» странам с прибылью для себя. К – Капитализм!

Боррель здесь, кажется, показывает жестами – насколько решительно и бесповоротно ЕС больше не будет трогать российскую нефть

Бесконечность – не предел! (с) Buzz Lightyear

Правительство США 19 января достигло предельного размера госдолга – для дальнейшего финансирования бюджетных расходов потолок долга надо бы поднять, а республиканцы в Конгрессе, как обычно, делают вид, что они это сделать не позволят.

Ритуальные пляски вокруг этого самого потолка американского госдолга происходят каждые несколько лет – с обязательным цоканием языком и предсказанием скорого неминуемого лопания пузырчатой экономики Штатов. Не вижу ни одной причины, почему нам с вами это должно быть интересно обсуждать. Лучше прочитайте вот здесь про пяток предыдущих дефолтов США (что? да!).

Шутка про Nikola / Tesla наконец дошла до панчлайна

Помните, как мы в прошлом году наблюдали посадку основателя компании Nikola, показывавшего всем ролик с «самодвижущимся электрическим грузовиком», который на самом деле просто катился с горки под действием силы тяжести?

Так вот, оказывается, видео с «селф-драйвинговой электрической Теслой» от 2016-го года было тоже, кхм, не совсем достоверным. В прессе всплыло свидетельство инженера Теслы о том, что несмотря на заверения Маска «Тесла едет полностью сама, водитель тут только для вида» – на самом деле, автопилот тогда не умел определять сигналы светофора и в этом ему приходилось немножечко помогать кожаному мешку за рулем.

Правдивая картинка: модуль автопилота Теслы пытается пройти капчу со светофором

Эксперты-юристы считают, что в данном случае Илону Маску грозит срок длительностью примерно… Ха-ха, шучу, вы что – какой срок, это же наш бро Илон! Всё в порядке, расходимся…

«Школа злословия» для искусственного интеллекта

Нейросетевой чатбот ChatGPT не очень любит обсуждать расизм, расчлененку, вещества, и прочие штуки, который мы все единогласно осуждаем – ведь это всё ведет прямиком к судебным разбирательствам, а не к росту прибыли.

Но чтобы нейросетка не говорила про это всё, ее нужно сначала хорошенько этим темам научить (иначе как она поймет, какие темы являются запретными?). Собственно, эта работа и была возложена на кенийских айтишников, которые стали своеобразными «преподавателями по расизму и старому доброму ультранасилию» для ChatGPT.

Ребятам из Кении примерно за $1–2 в час нужно было весь день читать сомнительные тексты и ставить на них ярлычки – «жестокость», «инцест», и так далее. Это далеко не так просто, как вам кажется: вот если, например, в фанфике Джокер силой склоняет Робина ко всякому, но чуть позже по тексту тому начинает это нравиться – это уже «сексуальное насилие», или еще нет? (Пример из статьи Time, извините!)

В итоге аутсорсинговая фирма из Кении в начале 2023-го заявила, что вся дальнейшая «аморальная» работа с OpenAI будет свернута (кажется, это заявление прозвучало примерно тогда же, когда журналисты стали публиковать свои разоблачения про это всё). В статье Time приводится реакция некоторых кенийских работников фирмы: «Большое спасибо за заботу о нашей кукухе – наши семьи тоже передают благодарность за то, что теперь у нас ни работы, ни денег на покупку еды нет!»

Одно радует: всё это было не зря – ChatGPT теперь может давать мастер-классы по политкорректности!

Китай вымирает! (Извините за кликбейт, но по ходу всё так)

В 2022 году население Китая сократилось впервые за 60 лет – аж на 850 тысяч человек сразу (ковид здесь совершенно точно ни при чем!).

Эксперты утверждают, что теперь в Индии живет людей миллионов на пять больше, чем в Китае – причем ожидается, что рост населения там продолжится как минимум до 2050 года.

Пользуясь случаем, хочу передать привет всем, кто начал учить китайский как язык, «на котором скоро вообще всем придется говорить». В разных местах Индии, между тем, говорят более чем на 20 разных диалектах, носители которых друг друга не очень понимают, а титульный хинди знает меньше половины населения – так что иногда языком взаимопонимания становится английский (который, кстати, тоже является официальным языком в Индии).

Вот вам индийский мем. Непонятно? Ну вот и больше половины индийцев тоже, возможно, не поймут!

Так что, можете смело продолжать учить английский! (Эх, здесь бы прямо идеально вписалась рекламная интеграция каких-нибудь онлайн-курсов по изучению английского…)

Обнаружен претендент на финансовую премию Дарвина

Жил-да-был волчистый бизнесмен Артур Белфер, который в XX веке создал нефтяную корпорацию Belco Petroleum и заработал много сотен миллионов долларов. А потом они с сыном (по имени Роберт Белфер) прониклись идеалами пассивного дохода и решили, что эти деньги совершенно точно нужно доходно проинвестировать. Вот краткий список вложений семьи Белферов:

Инвестиции в Enron, которые на пике котировок стоили 2 миллиарда долларов – а после того, как в 2001 году выяснилось, что компания представляет собой одно гигантское бухгалтерское мошенничество, обесценились всего до нескольких миллионов долларов.

Потом ребята вложили около трех десятков миллионов долларов в фонд Берни Мэдоффа – который в итоге оказался финансовой пирамидой в стиле МММ, развалившейся в 2008-м.

И еще на $34 млн Белферы удачно проинвестировали в криптобиржу FTX, которая… ну, вы поняли, что с ней произошло в 2022-м.

Эх, жалко 87-летний Роберт Белфер не ведет блог в Тинькофф-Пульсе: думаю, многие готовы были бы отдать немаленькие деньги за информацию о том, куда у него сейчас вложены остатки денег.

Make Иранский Риал Great Again

Россия и Иран хотят создать совместный стейблкоин с привязкой к золоту, который будет использоваться для внешнеторговых расчетов. Звучит стильно, модно и молодежно – но я навскидку не могу понять, чем это принципиально лучше создания прямых коррсчетов между российскими и иранскими банками. (Надеюсь, криптаны-эксперты мне популярно объяснят в комментариях.)

Гэндальф, который слишком любил золото

18 января в США арестовали россиянина Анатолия Легкодымова (также известного в биткоин-тусовке как «Гэндальф»), который рулил криптобиржей Bitzlato. Битзлато ориентировался в основном на жителей СНГ – в том числе, помогал им вести дела с такими уважаемыми организациями, как Hydra (подпольный даркнет-маркетплейс) и Finiko (финансовая пирамида). Прокуратура США утверждает, что всего сомнительных денег через Bitzlato прошло не менее $700 млн, а с оформлением пользовательских аккаунтов на подставные документы никто не боролся примерно никак.

Интересно, что Легкодымову хватило смекалки постоянно проживать в Китае – но при этом он почему-то регулярно приезжал потусить в США, где его и накрыли (прямо в Майами).

Мораль для всех криптоволшебников тут простая: если ты зарабатываешь на незаконном обороте золотишка, то не надо ездить на эльфийские вечеринки в Ривенделл – в Казад-Думе для тебя как-то побезопаснее будет…

Криптобанкротство этой недели: Genesis

Криптолендинговая фирма Genesis, которую мы обсуждали в прошлом выпуске, официально начала процесс банкротства. На следующей неделе Скелетор вернется с новыми банкротствами из криптомира!

Треть конгрессменов США оказались койнгрессменами

CoinDesk – издание, с публикации которого у FTX начались проблемы в ноябре 2022-го – накинуло на вентилятор новую порцию новостей. Журналисты посчитали, что из 535 американских сенаторов ровно 196 (то есть, больше трети) получали деньги от Сэма Бэнкмана-Фрида.

А сейчас, когда выяснилось, что деньги-то были де-факто ворованные – конгрессмены (сплошь уважаемые люди) пытаются придумать красивую историю, что они с этими «пожертвованиями» будут делать дальше. Кто-то обещает всё отдать на благотворительность, кто-то – передать управляющим по банкротству FTX для возврата клиентам. Ну, по крайней мере, это по словами 53-х конгрессменов, которые вообще ответили на запрос журналистов – оставшиеся 143 предпочли промолчать (видимо, хотят Сэмовы деньги всё же тихо закрысить и никому не отдавать).

Пишут, что большинство пожертвований Сэму помогал сделать его подчиненный по имени Райан Саламе – посмотрите, какой красавчик (конечно же, он сдал Бэнкмана-Фрида с потрохами правоохранительным органам при первой же возможности)

Криптобиржа от криптобанкротов

Рубрика «невозможно выдумать специально, но криптаны всё равно попытались»: фаундеры только-только с треском обанкротившегося крипто-хедж-фонда Three Arrows Capital начали собирать деньги на запуск новой криптобиржи.

Назвать ее собирались GTX: ну типа, продолжатель дела FTX, поэтому вместо F – следующая буква алфавита… Причем предполагается, что торговать на бирже будут не самими криптовалютами, а правами требования клиентов обанкротившихся криптобирж – ребята прикинули, что со всем произошедшим за последний год блокчейн-трэшем, этот рынок можно оценить на $20 миллиардов.

Странно, что в питч-деке GTX перечисляются какие-то унылые достижения команды – я бы сразу заходил с козырей: «обанкротил компанию на $4 миллиарда», «лично проинвестировал во все худшие щиткоин-проекты года», и так далее

Всё это звучит как очень плохая стэндап-шутка, которая зашла слишком далеко – но, с другой стороны, в такое вот время мы сейчас живем, ничего не попишешь. У меня сразу родилась еще одна бизнес-идея: биржа HTX для торговли требованиями к обанкротившейся бирже GTX – ждите на рынке в 2024 году!

Питер Тиль немножко преувеличил свою любовь к Биткоину

На днях выяснилось, что фонд Питера Тиля (визионера и миллиардера из Кремниевой долины) в марте продал почти все свои Биткоины по $44’000 за штуку. Так как куплены они были дальновидно еще в 2014 году по цене, ну, раз эдак в 150 меньше – то прибыль фонда составила почти пару миллиардов долларов.

Ровно в это же время сам Питер Тиль выступал на Биткоин-конференции в Майами и рассказывал внимательным слушателям о том, что фиатные валюты ждет неминуемый крах, а за один Биткоин уже вот-вот начнут давать по 4 миллиона долларов…

Вынужден признать: если на конференции честно рассказать «мы эту шляпу прямо сейчас полностью сливаем, потому что хз, будет ли оно хоть что-то стоить через год» – то процесс слива может стать гораздо менее прибыльным, это факт. Никого не виню!

Питер Тиль – этот парень расскажет вам всё честно, как дышит

Если подборка новостей показалась вам интересной – буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам, инвестициям и крипте.

Исламский банкинг: как работает финансовая система в мусульманских странах?

Задумывались ли вы, как работает финансовая система в странах, где религия запрещает иметь дело с процентами?

В исламе запрещено ростовщичество, то есть предоставление займов под процент. Но в современном финансовом мире вся экономическая структура построена на долговых взаимоотношениях — государство занимает деньги у населения и компаний под суверенные облигации, деньги поступают обратно в экономику для её развития и повышения экономической активности. Как же тогда работает экономическая, кредитная и инвестиционная системы в мусульманских странах?

Бай’ бисаман аджил или мурабаха — исламский кредит

Классическая для нас ипотечная система в мусульманских странах построена следующим образом: банк выкупает недвижимость, а после перепродает её заемщику по договору купли-продажи, в котором прописывается сумма выше, чем изначально. Выплаты по договору происходят формально в рамках рассрочки — равномерные платежи на протяжение длительного периода времени. Таким образом, проценты по такой сделке не возникают, но банк получает свою прибыль.

Мудараба — аналог бизнес-кредита

Суть кредитования малого и среднего бизнеса построена следующим образом. Это партнерство между двумя сторонами, в рамках которого одна сторона предоставляет свои денежные средства, а другая — свои знания и опыт с целью получения прибыли, которая делится между ними по согласованным заранее ставкам.

Разница с классическим кредитованием и инвестированием заключается в том, что если в рамках Мудараба не удается получить прибыль, владелец денежных средств получает обратно свой капитал, а потери исполнителя работ заключаются в напрасности его труда. Если же рамках Мудараба возникают убытки, то только владелец денежных средств несет такие убытки, а потери исполнителя работ заключаются в напрасности его труда.

Сукук — аналог облигации

Это исламский финансовый сертификат, так называемый эквивалент облигации западной финансовой системы. Его принцип заключается в праве держателя облигации разделить с эмитентом его прибыль или убытки. Доход по облигации не гарантируется.

Сходство с облигациями — в наличии денежных потоков, прибыли и низкого риска.

Но, в отличии от облигаций, сукук — владение активом, а не долговые обязательства. Кроме того, если актив, обеспечивающий сукук, вырастет в цене, то и сукук может вырасти в цене. В случае облигаций их купонная доходность фиксирована и зависит от процентной ставки.

Что есть еще?

Бай Салам — аналог форвардного посадочного фьючерса

Вакала — аналог агентского договора, в рамках которого инвестор назначает агента для инвестирования личных средств от его имени.

Иджара — форма лизингового договора.

Кард — беспроцентная ссуда.

Таким образом, исламская система адаптировалась под текущие реалии и преобразовалась в финансовые взаимоотношения, которые не нарушают законов шариата.

Исламский банкинг в России