Калькулятор доходности вкладов

Вы можете сохранять ваши расчеты и они будут отображаться здесь.

Для сохранения расчета воспользуйтесь кнопкой под формой калькулятора.

Онлайн калькулятор вкладов поможет вам быстро рассчитать проценты по любому вкладу, в том числе с капитализацией, с пополнениями и с учетом налогов, а также покажет график начисления процентов. Если вы планируете открыть вклад, то калькулятор поможет вам заранее рассчитать потенциальную доходность.

Капитализация процентов

При обычном вкладе начисленные проценты банк выплачивает вкладчику ежемесячно (либо с другой периодичностью, оговоренной условиями договора). Это называется «простые проценты». Вклад с капитализацией (или «сложные проценты») — это условие, при котором начисленные проценты не выплачиваются, а прибавляются к сумме вклада, таким образом увеличивая её. Общий доход от вклада в этом случае будет выше.

С помощью депозитного калькулятора вы можете сравнить результаты расчёта двух одинаковых вкладов (с капитализацией и без) и увидеть разницу.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

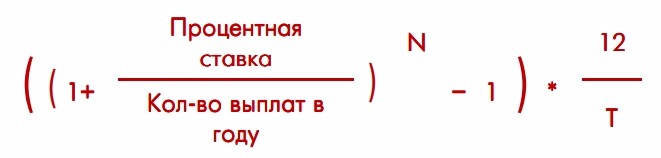

Формула расчета эффективной ставки:

где

N — количество выплат процентов в течение срока вклада,

T — срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Rэф. – эффективная ставка

P — проценты, начисленные за весь период вклада

S — сумма вклада

d — срок вклада в днях

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Налог на доход по вкладам

Как было до 2021 года

Налог начислялся в случаях, если ставка по вкладу превышала ключевую на 5 и более процентов. Размер налога был 35% и 30% для резидентов и нерезидентов соответственно. Начислялся он не на весь доход во вкладу, а только на разницу между доходом, вычисленным по пороговой ставке (ключевая ставка + 5%) и реально полученным доходом.

Калькулятор вкладов онлайн

Чтобы выбрать самый лучший вклад в январе 2023, необходимо воспользоваться калькулятором. Введите сумму, срок депозита и система подберет подходящие предложения из 388.

Попробуйте скорректировать параметры рассчета или посмотрите все предложения по вкладам на нашем портале

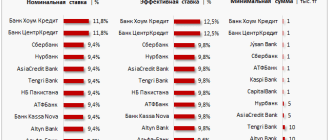

Лучшие предложения вкладов

- Ставка: от 7 до 10%

- Сумма: от 30 000 до 3 000 000 ₽

- Срок: от 30 до 1 100 дней

- Ставка: от 7 до 9.5%

- Сумма: от 50 000

- Срок: от 91 до 1 096 дней

- Ставка: от 5 до 10%

- Сумма: от 1 до 1 500 000 ₽

- Срок: от 1 до 60 дней

Наши сервисы

Калькулятор вкладов

Полезное о вкладах

Условия вкладов с капитализацией Капитализация процентов лишь один из параметров депозита. Но любой вклад имеет еще: максимальный и минимальный срок размещения; максимальную и минимальную с.

Досрочное расторжение банковского вклада (депозита) это ситуация, когда банк возвращает клиенту вложенную сумму до окончания срока размещения депозита и расторгает депозитный договор. Главные условия.

Инвестиционный вклад – не слишком распространенный, но перспективный банковский продукт. Инвестиционный вклад состоит из двух частей: одна размещается на обычном депозите, другая – инвестируется в как.

Банковские вклады для физических лиц привычное понятие. Однако особенности заработка на вкладах, основные ограничения и банковскую терминологию знают далеко не все. Но без понимания таких моментов не.

Онлайн-калькулятор вкладов

Финансовые организации предлагают размещать средства на срочных счетах под процент. Однако рассчитать итоговый доход бывает непросто. Необходимо не только обладать элементарными знаниями о работе продукта, но и учитывать нюансы. Так процентная ставка может меняться в течение срока. Кроме того, на сумму прибыли влияет наличие или отсутствие капитализации. Получить детальный расчет позволяет депозитный онлайн-калькулятор, размещенный на нашем сайте.

Преимущества депозитного калькулятора

Система расчета предоставляется бесплатно. Калькулятор депозитного вклада отличается следующими преимуществами:

- Точностью. В подсчете учитываются все нюансы банковского продукта, поэтому полученный результат отличается точностью до копеек.

- Скоростью. Калькулятор выдает результат всего за несколько секунд. Самостоятельные вычисления могут занять большое количество времени.

- Актуальностью. Параметры депозита подтягиваются автоматически. Это исключает использование устаревшей информации или неправильную трактовку условий.

- Честностью. Депозитный калькулятор в банках или на сайтах финансовых компаний могут скрывать определенные данные. Система на нашем портале дает прозрачный результат.

- Удобством. Для расчета не требуется посещать отделение и стоять в очереди. Ознакомиться с данными можно в любом удобном месте.

Как происходит расчет вклада?

При вычислении используются такие параметры банковского продукта, как:

- Сумма. Ее можно вписать самостоятельно или выставить с помощью бегунка.

- Процентная ставка. Существует фиксированная ставка, одинаковая в течение всего срока размещения. Другой вариант – плавающая. Последняя зависит от суммы на депозите или от периода начисления дохода.

- Срок. Это период заключения договора с банком.

- Порядок начисления процентов. Доход может начисляться ежедневно, понедельно, раз в месяц, ежеквартально или в конце срока размещения.

- Капитализация. Простыми словами это начисление процента на процент.

- Налог. В 2021 году в законодательство были внесены изменения. Они подразумевают новый тип налогообложения по депозитным продуктам.

- Периодичность выплаты процентов. Если планируется получать доход, то нужно указать частоту снятия.

- Пополнение или частичное снятие. Также влияют на итоговый доход, поэтому учитываются в расчете вклада калькулятором.

Калькулятор с капитализацией процентов

Многие срочные счета предполагают капитализацию. Она повышает доходность банковского продукта. Калькулятор вкладов с капитализацией вычисляет:

- порядок и периодичность начисления процентов;

- увеличение не только тела депозита, но и уже начисленного дохода.

Рассчитывать депозит с капитализацией самостоятельно не стоит. Это сложная геометрическая прогрессия, в которой легко допустить ошибку. Именно продукты с капитализацией являются наиболее выгодными.

Калькулятор с пополнением и частичным снятием

Условия некоторых депозитов предполагают возможность пополнения или частичного снятия. Такие предложения позволяют накопить деньги или не ограничивать себя в тратах в период размещения средств. Калькулятор вкладов с пополнением и снятием помогает:

- указать периодичность снятия или довнесения;

- ввести суммы, которые планируется положить или снять со счета.

Следует учитывать, что продукты, поддерживающие подобные операции часто имеют меньшую доходность. Есть нужна максимальная прибыль, то стоит выбрать варианты без расхода и пополнения.

Налог на вклад

Удержание налога не является обязательным условием. В 2021 году налог установлен в отношении лиц, чьи суммарные доходы превысили допустимый лимит. Последний рассчитывается исходя из следующей формулы: 1 миллион рублей, умноженный на ключевую ставку ЦБ РФ (на 1 января текущего года). Если полученная прибыль выше, то нужно заплатить 13 процентов только от дохода. Важно:

- в расчете учитываются все карты, срочные и расчетные счета конкретного клиента;

- доходность вычисляется по году выплаты процентов клиенту, а не по дате размещения денег в банке;

- тело вклада не может облагаться налогом.

Как рассчитать вклад?

Есть два варианта использования системы. Как рассчитать в депозитном онлайн калькуляторе:

- По параметрам счета. Нужно открыть калькулятор доходности, указать все параметры продукта. Важна не только сумма, срок и ставка, но и остальные характеристики.

- По условиям банка. Можно выбрать продукт из списка, указать только сумму и срок. Все остальные характеристики будут внесены в систему автоматически.

Вне зависимости от типа расчета нужно указать, планируется ли пополнять счет или снимать с него средства до конца периода договора. После вычисления будет отображена детальная информация о величине дохода, общей сумме счета на дату закрытия.

Как найти лучшее предложение?

Выбирать вариант без консультации специалиста бывает трудно. Однако система расчетов заменяет консультацию менеджера банка и исключает ошибку в информировании. Чтобы оформить договор на выгодных условиях, стоит использовать калькулятор процентов. Как найти лучшее предложение:

- открыть соответствующий раздел на нашем сайте;

- указать сумму, которую планируется разместить;

- ввести период и указать дополнительные параметры (капитализация, довнесение, снятие частями);

- дождаться завершения поиска;

- выбрать лучшее предложение.

Калькулятор вкладов помогает онлайн рассчитать и другие предложения. Можно ввести параметры вручную и ознакомиться с результатами подсчета. Последние можно сравнить с другими вариантами, чтобы выбрать оптимальный для себя.

Часто задаваемые вопросы

Оформить договор на размещение денежных средств под процент можно онлайн на сайте банка. Также можно открыть депозит через личный кабинет в Интернет-банкинге (если такой имеется. Еще один вариант – обратиться в отделение с паспортом и деньгами.

У каждого банка свои продукты, подразумевающие свой срок размещения средств. Как правило, это период от 1 месяца до 3 лет. На текущий момент наиболее выгодными вариантами считаются предложения на 6-12 месяцев. Однако нужно оценивать каждый продукт отдельно, производя расчет процентов по вкладу на калькуляторе.

Величина итоговой прибыли является следствием единовременного влияния ряда факторов. В первую очередь, процентной ставки. Необходимо учитывать и размещаемую сумму, и срок, и наличие капитализации. Самыми выгодными предложениями считаются вклады с капитализацией без снятия, пополнения.

Отзывным называется депозит, который будет возвращен клиенту в любое время по его требованию без списания суммы с тела счета. Как правило, начисленные проценты пересчитываются по минимальной ставке или «сгорают». Безотзывные вклады не возвращаются до конца срока.

Проценты начисляются со дня, следующего за датой размещения денег на счет. Первый день никогда не учитывается в расчете. Это следует учитывать, планируя доход.

Банковская карта может понадобиться, если продукт открывается через Интернет-банк или терминал. В этом случае средства стоит заранее внести на карточный счет. Если планируется личное посещение офиса, то карту можно не брать. Однако во многих финансовых организациях она выступает в роли электронной подписи. В этом случае банки выдают моментальную карточку на месте.

Безотзывные предложения не предполагают срочного возврата вплоть до окончания срока размещения. Либо банк вернет деньги, но удержит штраф. Безотзывные продукты – большая редкость на современном рынке банковских услуг.

Расчёт процентов по банковским предложениям

Добрый день, дорогие друзья! Думаю, мало кого удивит тот факт, что самым распространенным и популярным на сегодняшний день способом сохранения и приумножения денег являются банковские вклады. Это и не удивительно, ведь такой вариант инвестирования доступен каждому человеку, имеющему даже небольшие сбережения. Кроме того, страхование вкладов физических лиц в нашей стране предусматривает возврат процентов и суммы депозита вкладчикам в случае банкротства банка при условии, что сумма на счету не превышает 1 400 000 рублей. К огромному сожалению, многие капиталовкладчики наивно полагают, что главный показатель прибыльности их депозита – это процентная ставка, начисляемая на инвестируемую сумму.

В действительности это не совсем так. Чтобы провести точный прогноз ожидаемой доходности инвестиции, необходимо знать, как посчитать проценты по вкладу, учитывая особенности и свойства банковских инструментов. Именно об этом мы сегодня с вами и поговорим. Приготовьте калькуляторы, ручки и блокноты, мы начинаем поиск самого выгодного банковского предложения для своих сбережений!

Что такое процентная ставка и от чего она зависит?

Процентная ставка по депозитам – это важнейший показатель, сообщающий нам о том, насколько выгодно или невыгодно хранить деньги на том или ином счету определенного банка.

Довольно часто в рекламных брошюрках, которые выдают банки, можно увидеть привлекательные цифры, обещающие весьма и весьма высокие дивиденды по вкладу. Это и не удивительно, ведь главная задача маркетинга заключается в захвате, привлечении внимания и вызове интереса. Вне зависимости от того, что вы видите в рекламе, всегда перепроверяйте ту информацию, которую предоставляет вам банк.

Не ленитесь проверить достоверность данных, проведя расчет суммы процентов и сверив ее с заявленной в рекламном проспекте. Прежде чем отнести свои деньги в банк, постарайтесь собрать максимальное количество информации и самостоятельно рассчитать сумму, которая будет начислена по вашему депозиту в качестве дивидендов в выбранном вами банке по конкретному взносу.

Калькуляторы процентов

Если вы доверяете подсчет процентов готовым калькуляторам, считая, что они сделают за вас всю необходимую работу и покажут реальный результат, то вы заблуждаетесь. Все дело в том, что:

- Большинство калькуляторов имеют весьма скудный функционал, что не позволяет им оперировать всеми условиями и деталями нужного вам инструмента. Если вы хотите знать наверняка, на что вам рассчитывать, вкладывая деньги в банк, сделать соответствующий вывод и принять решение касательно того, насколько выгодно данное предложение, откажитесь от онлайн калькулятора и проведите подсчеты вручную.

- Расчеты следует делать до того, как вы выберете банк и вид вклада. Это необходимо для того, чтобы оценить и сравнить все имеющиеся на рынке депозитов банковские предложения, а не просто поглазеть на указанные цифры.

- При возникновении вопросов, вы всегда сможете обратиться за помощью к сотруднику банка, который уточнит для вас все нюансы, связанные с оформлением депозита, расскажет о реальной прибыльности инвестиции и получаемой в ее результате сумме средств.

- Поскольку работники банка – такие же люди, как и мы с вами, не стоит упускать из виду роль человеческого фактора. Каждый из нас может ошибиться, что-то не учесть или не заметить. Пользуясь помощью служащих банка, не забывайте об извечной народной мудрости – «Доверяй, но проверяй».

- Как правило, грамотных клиентов видно сразу, а потому отношение к ним у сотрудников банка совершенно другое.

Моя практика показывает, что общение с финансово подкованными людьми происходит с большим профессионализмом и сосредоточенностью.

Критерии к оценке

Для того, чтобы выбрать выгодный и в то же время надежный банк для вкладов, необходимо оценить ряд важнейших показателей, а не одну лишь процентную ставку и прибыльность вклада. Именно поэтому имеет смысл разобраться с процессом сравнения прогнозированных значений, которые мы получаем в результате расчетов.

Для начала, давайте определимся с тем, что ставка по вкладу представляет собой тариф вознаграждения, выраженный в процентах, на которое вы вправе рассчитывать, размещая свои сбережения в выбранном банке в выбранном вкладе. Как правило, банки считают размер ставки в виде годовых процентов. На этом моменте я хочу акцентировать ваше внимание. Ведь далеко не всегда мы кладем деньги на депозитных счет на целый год. Вполне допустимо открыть вклад на 1, 3 или 6 месяцев, или на срок свыше одного года. В таком случае нас интересует размер ежемесячного вознаграждения за открытый вклад. Чтобы узнать доходность вклада, открытого на несколько месяцев, нам нужно привести заявленную в договоре ставку к реальному сроку нашего вклада.

Сделать это совсем не сложно, и вам вполне хватит вашего школьного курса алгебры, в рамках которого вы изучали проценты. Всем нам известно, что 1 копейка – это один процент от рубля. В свою очередь рубль – это один процент от ста рублей. Иными словами, за один процент принимается сотая часть любого числа.

К примеру: 1% от суммы в 10 000 рублей – это 100 рублей. Вроде бы ничего сложного, правда? Но как считать эти суммы для временных периодов, если процент указан за год?

Годовой процент

Сразу стоит ввести новый термин – годовой процент, которым мы будет называть размер вознаграждения, которое получит вкладчик от банка за то, что его деньги будут храниться в виде депозита один год. Если перевести эту фразу в числовое значение, то получается, что, открывая вклад на сумму в 10 000 рублей сроком на один год по 15% годовых, по прошествии расчетного периода мы получим уже не 10 000 рублей, а 11 500.

Но что делать, если у вас с банком нестандартное условие хранения средств, которое подразумевает открытие вклада не на полгода или год, а, к примеру, на 370 или 395 дней? Согласитесь, довольно необычное календарное исчисление? Скорее всего, такое предложение сопровождается еще и довольно высокими процентными ставками, которые при перерасчете практически не будут отличаться от всех остальных предложений на рыке.

Заказывайте карту Открытие с начислением % на остаток

Расчёт

Чтобы перепроверить правдивость моих слов, вам необходимо выяснить, какой доход вы получите за один день хранения денег на депозите. Предположим, что наш вклад открыт на 370 дней, а сумма вознаграждения из предыдущего примера равнялась 1500 рублям. Исходя из этих данных, получаем, что один день работы вашего вклада принесет вам

1500 : 365 = 4 рубля и 11 копеек

Теперь считаем, что мы получим, если пойдем на поводу у рекламы

1500 : 370 = 4 рубля и 5 копеек

Таким образом, получается, что 6 копеек – это всего-навсего маркетинговый фокус. Исходя из этого, мы можем сделать вполне закономерный вывод, — обращать внимание при открытии депозита нужно не только на обещанные дивиденды, а еще и на условия.

От чего зависит размер процентной ставки

Чтобы понять, от чего зависит размер процентной ставки, нужно отметить, что разные виды вкладов имеют разные предложения, формирование которых происходит следующим образом.

Зависимость от ключевой ставки

Ставки, основанные на законодательном обеспечении регулируются Центральным Банком Российской Федерации. Размер этих ставок зависит от того, какую ключевую ставку предлагает Центробанк другим банкам, выдавая последним кредиты. К примеру, с 1 января 2016 года ставка рефинансирования соответствует значению ключевой ставки ЦБ РФ. На 12 апреля 2020 года она составляет 6% годовых. Актуальные ставки вы можете посмотреть на официальном сайте ЦБ РФ .

Данные ставок Центрального Банка являются своеобразным индикатором состояния экономики и рассказывают нам об уровне инфляции в стране. Предложение банка не может превосходить ставки ЦБ России на 5 пунктов. То есть, если Центробанк выдает кредиты под 10%, то банк не может предложить физлицам более 15%. Если же вы все-таки получили предложение с более высокой ставкой, то приготовьтесь заплатить государству подоходный налог в размере 35% от суммы, превышающей эту доходность.

Предложение денег в государстве

Думаю, каждый финансово образованный человек понимает, что недостаток денежной массы вызывает дефицит денег и приводит к тому, что кредиты начинают дорожать, а ставки по депозитам расти. Если, к примеру, вы умеете экономить деньги и открываете счет в банке, в то время, как ваш сосед Анатолий живет в кредит, то вам банк предложит более высокие ставки по депозиту, а Анатолию – по кредиту.

Внимательно следите за новостями и научитесь их правильно анализировать. Если вы слышите, что Центральный Банк планирует напечатать деньги, чтобы выдать их в большем объеме банкам, то нам всем стоит готовиться к увеличению инфляции и снижению депозитных ставок. Если же государство проводит масштабное заимствование средств на своем внутреннем рынке, то это означает, что в стране происходит стерилизация денежной массы или, иными словами, сокращение предложения денег. В результате таких процессов мы получаем рост депозитных ставок.

Макро- и микроэкономические факторы

Когда экономика активно развивается, предприятия активно берут кредиты для своего развития, расширения производства и улучшения материально-технического оснащения. Банки нуждаются в привлечении денег населения, а потому предлагают своим капиталовкладчикам более высокие процентные ставки по депозитам. Если же экономика оказывается в рецессии, то спрос на деньги падает, а банковские проценты по вкладам снижаются.

Как видите, размер процентных ставок зависит от целого спектра составляющих: начиная от самих банков и заканчивая состоянием экономики государства в целом.

Виды процентных ставок по вкладам в банках

Открывая депозит в банке, у вас есть возможность решить, что вы хотите делать с начисляемыми дивидендами – выводить их на карту или прибавлять к сумме первоначального вклада, тем самым капитализируя его. В зависимости от того, какой вариант вы выберете, такой будет и формула расчета процентов. Если вы хорошо помните школьную математику, то вы знаете, что проценты бывают простыми, а бывают сложными.

Как начисляются простые проценты?

Итак, простая ставка по депозитам рассчитывается следующим образом:

Сумма начисленных процентов = (Первоначальная сумма депозита*годовую % ставку*период начисления % в днях / количество дней в году) / 100

Для удобства понимания давайте разберем такой пример: вы открываете в банке депозит на сумму в 50 000 рублей на 1 год с простым начислением процентов. Ставка % составляет 11,5%. Пользуясь вышеуказанной формулой, получается, что через год, после того как будет закрыт ваш депозит, вы заработаете:

(50 000 * 11,5 * 365/365) / 100 = 5750 рублей

В данном случае проценты не будут прибавляться к телу депозита, а каждый месяц (раз в полгода или раз в год) будут выводиться на другой ваш счет. Очень выгодно в таком случае пользоваться ежемесячным выводом процентов на дебетовые карты с начислением процентов на остаток. Если вы не успеваете потратить заработанные на депозите средства, на них будет начислен % по вашей карте.

Как начисляются сложные проценты?

Расчет сложных процентов по вкладу несколько сложнее и интереснее. Однако, прежде, чем мы приступим к его изучению, я предлагаю вам выяснить, в каких случаях мы имеем дело со сложной ставкой.

Открывая в банке депозит, вы вправе решать, прибавлять к нему полученные проценты или выводить их на другой счет. В случае, если вы выбираете первый вариант, по вашему вкладу начисляется сложный процент. То есть, в каждом последующем периоде % начисляются на большую сумму, нежели в предыдущем, тем самым ускоряя рост размера депозита.

Это присоединение выплат по депозиту к первоначальной сумме вклада очень важно, поскольку сумма накоплений растет все быстрее и быстрее. Причем, моделью роста выступает не арифметическая прогрессия, а экспонента.

Для сравнения давайте возьмем расчет простых и сложных процентов по одному и тому же вкладу. Условно положим на счёт 100 000 рублей под 10% годовых. В конце расчетного периода по простой ставке мы получим:

100 000 * 10 / 100 = 10 000 рублей;

Чтобы посчитать доходность вкладов с капитализацией выведем общую формулу:

Формула сложных процентов представлена ниже:

Переменные означают следующее,

S = итоговая сумма, которую получит вкладчик

s = первоначальное вложение

P = % банка за 1 период. В нашем случае мы кладем деньги на 1 год, но % начисляются каждый месяц и прибавляются к основной сумме вклада, следовательно, наш процент за период равен: годовой процент/количество периодов с начислением процентов= 10%/12 месяцев=0,833% (фиксированная доходность за 1 месяц)

d = период, количество дней на которое вы кладете деньги в банк

D = количество календарных дней в году

n = количество месяцев, лет (периодов) за которые идет начисление процентов.

Рассчитываем наш пример:

100 000 * (1+0,833*365 / 100*365)^12 = 10 466,92 рублей

Таким образом, один и тот же депозит, положенный в банк на разных условиях, может принести как 10 000 рублей чистой прибыли, так и 10 466 рублей.

В последнем случае мы имеем дело с капитализацией депозита – добавлением начисленных % к телу депозита. Как результат, получаем рост первоначальной суммы инвестиции и начисление % на увеличенную сумму.

Чтобы не считать доходность депозита вручную, советую вам воспользоваться калькулятором сложных процентов. В нем вы сможете указать суммы регулярных довложений за определенный период. Найти такой калькулятор можно на моем сайте с правой стороны, в сайдбаре, во вкладке «Калькулятор доходности».

Как начисляется эффективная ставка?

Ну а теперь давайте разберемся с эффективной процентной ставкой по депозиту, чтобы собрать в голове полную картинку банковских предложений.

Эффективной ставкой принято называть ставку, дающую равнозначный доход по идентичному депозиту без капитализации процентов. То есть, предположим, что вы открываете счёт в размере 50 000 на год под 8% годовых с условием капитализации. Проводим расчет по уже известной нам формуле и получаем:

P = 8%/12= 0,6666% за период

50 000 * (1+0,6666*365/100*365) 12 = 54 150 рублей.

А теперь смотрим на предложение в соседнем банке. Здесь вы можете открыть тот же самый депозит, но без капитализации, зато под 8,3% годовых. Такое предложение позволит вам получить точно такой же доход, как в случае с капитализацией.

(50 000 * 8,3 * 365/365) / 100 = 4 150 рублей.

Чтобы быстро рассчитать эффективную ставку по депозиту, достаточно сделать следующее:

54 150 / 50 000 = 1,083 или же 8,3%.

Именно эти 8,3% и являются нашей эффективной годовой ставкой по депозиту с ежемесячной капитализацией. То есть, если вклад без прибавления процентов к телу депозита будет иметь ставку, превышающую 8,3%, то такое вложение будет для нас более выгодно, нежели депозит с 8% годовых и ежемесячной капитализацией. Не забываем, что в случае с вкладом с 8.3% годовых, ежемесячный процент можно перевести на дебетовую карту с начислением на остаток, в этом случае этот вклад будет выгоднее.

Советы по расчету и работе с банками

Страхование

Все открываемые вклады застрахованы на общую сумму 1 400 000 рублей в одном банке. Здесь все учитывается вместе с начисляемым на вашу сумму процентом. То есть, если ваш депозит больше 1 400 000 рублей, то имеет смысл разбить его на несколько счетов поменьше. Все полученные лимиты следует вложить в разные банки. Еще лучше, если вы посчитаете итоговую сумму с будущими процентами, и убедитесь, что она меньше вашего лимита. В таком случае, отзыв лицензии у банка позволит вам вернуть как ваш первоначальный взнос, так и начисленные на него проценты. К примеру, если банк, в котором у вас был открыт депозитный счет на сумму в 2 000 000 рублей, обанкротится, то агентство по страхованию вкладов вернет вам только 1 400 000 миллионов, а оставшиеся 600 000 будут потеряны навсегда.

Проценты

- Если процент по вкладу на 5% и более превышает ставку рефинансирования ЦБ РФ, доходы капиталовкладчиков облагаются налогом 35% на сумму, превышающую этот предел;

- При одинаковой процентной ставке вклады с капитализацией обеспечивают большую доходность. Это стоит учесть при выборе вклада.

Договор

При оформлении депозита, сохраните у себя договор с банком, квитанции по переводу денег на счет, сохраняйте у себя все выписки по начислениям процентов на ваш счет. Это позволит вам обезопасить свои деньги от тетрадочных вкладов (не зарегистрированных официально счетов в банке). В крупных банках это большая редкость — наткнуться на идущий мимо кассы банковский депозит. Но лучше обезопасить свои деньги и хранить договор и официальные документы о переводе денег в банк.

Комиссии

Если в банке есть поощрение в виде компенсации комиссии при переводе денег со счета в другом банке на счет вклада, обязательно воспользуйтесь ей. Вместо того, чтобы снимать наличку и нести ее в кассу организации, где хотите оформить накопительный счет, воспользуйтесь безналичным переводом.

Краткосрочные вклады

Если вам нужно положить деньги на срок 1-3-6 месяцев, самым выгодным вариантом для вас будет перевод средств на дебетовую карту с начислением процентов на остаток. Это связано с тем, что при маленьких сроках инвестирования проценты в среднем начисляются в размере 4-6% на сумму первоначального взноса, при этом на дебетовых картах начисление идет от 5% годовых на остаток.

Приведу свой пример: я пользуюсь дебетовой картой Тинькофф, у нее идет начисление на остаток денег на карте в размере 5% годовых. Если у вас есть сумма, которую нужно хранить и в любой момент может понадобиться вывод средств, накопительный счет лучший вариант, так как нет лимита по срокам и суммам. Сумма начислений будет зависеть от количества дней, в течение которых деньги лежали на счету.

Оформить дебетовую карту Тинькофф

Достоинство этого варианта еще и в том, что снять деньги вы можете в любой момент, когда пожелаете. То есть, перерасчета по процентам, как в случае с банковскими вкладами, здесь нет. Более детально с дебетовыми картами с начислением процентов на остаток вы можете ознакомиться в моей отдельной статье.

Выводы

По большому счету, выбор депозита напрямую зависит от того, какие задачи вы перед собой ставите, какие условия вас интересуют, и какие цели вы преследуете. Если вы решаете открыть счет в банке, сперва проанализируйте свою конкретную ситуацию, а не вдавайтесь в абстракцию. Помните о том, что выбор должен делаться не только на основании обещанной доходности, но и банковской надежности и условий вклада.

Никогда не доверяйте судьбу своих сбережений сотрудникам банка. Глупо спрашивать совета у людей, которые заинтересованы в продаже продукта, рекомендованного политикой банка, а не того, что будет максимально выгоден для вас. Любой нормальный работник будет пытаться «задвинуть» вам то, за что его поощрят монетой, а не то, что интересует вас.

Искренне надеюсь, что эта статья поможет вам почувствовать себя свободнее при выборе тарифного плана для своего депозита и не позволит оказаться «белой вороной» в общении с сотрудником банка. Удачных вам капиталовложений, выгодных условий и до скорых встреч! Не забываем подписываться на обновления блога, чтобы получать свежие статьи на свою электронную почту.

If you have found a spelling error, please, notify us by selecting that text and tap on selected text.

Источник https://calcus.ru/kalkulyator-vkladov

Источник https://ru.myfin.by/vklady/kalkulyator

Источник https://guide-investor.com/banki/raschet-procentov/